Магнит или пятерочка что крупнее

«Пятерочка» или «Магнит»: кто сильнее всех в России

Гипермаркеты «Лента» имеющие питерские корни могут скоро сменить владельца. Новый владелец сети может стать главным торговцем России навсегда.

Торговые сети борются за первое место. За последние несколько лет в финале постоянно три игрока: «Пятерочка», «Магнит» и «Лента». Последнюю периодически сотрясают конфликты акционеров, что сказывается на ее обороте и уровне сервиса, особенно в регионах удаленных от главного офиса.

В 2017 году «Магнит» впервые за четыре года уступил пальму первенства в ритейле «Пятерочке» (по объему выручки). А в 2018 году сменил основного акционера. После ряда сделок, прошедших в первой половине прошлого года основной управленческий контроль над сетью получили банк ВТБ и инвестиционная компания «Марафон Групп», глава которой Александр Винокуров женат на дочери министра внутренних дел России Сергея Лаврова. Они познакомились во время своего обучения в университете в Великобритании. Главой «Магнита» стала Ольга Наумова, которая до этого как раз и возглавляла «Пятерочку» принадлежащую X5 Retail Group N.V.

Интересная получается история, правда?

Ольга Наумова, пять лет работавшая «против» «Магнита» и знающая все секреты «Пятерочки» перекочевала в конкурирующую фирму, чтобы победить сеть, которой она недавно руководила! Думается, что новым акционерам «Магнита» пришлось найти сильные аргументы, чтобы убедить Ольгу Наумову сменить работу, но и при этом поставить перед ней весьма амбициозные цели. Например, найти способ стать навсегда ритейлером номер один в России.

Именно поэтому сделка по смене владельцев «Ленты» приобретает весьма серьезное значение. Это не просто очередной передел, а обстоятельство, которое может навсегда вывести в лидеры ритейла одну из двух крупнейших сетей в России: «Пятерочку» или «Магнит».

Напомню, что по данным СМИ, руководство «Магнита» в середине марта 2019 года якобы официально предложило акционерам «Ленты» продать свою торговую сеть. Однако, внятного ответа не было получено и более того, появились сведения, что к «Ленте» проявляет интерес Алексей Мордашов, глава «Севергрупп» и владелец состояния в 20 млрд долларов. По данным СМИ, уже даже была озвучена сумма сделки за пакеты главных акционеров «Ленты»: TPG Group и Европейский банк реконструкции и развития – порядка 730 млн долларов.

Весьма странное стечение обстоятельств, учитывая то, что главный актив Мордашова – концерн «Силовые машины» находится под западными санкциями. Для ритейлера такого масштаба как «Лента», чьи акции находятся в свободной торговле на фондовых биржах (свыше 50%) иметь такого акционера может быть рискованно. Однако, очевидно, что «Лента» действительно хочет сменить основного акционера. Сейчас в правлении компании в основном граждане иностранных государств и последние операции с ценными бумагами (эмиссия и т. д.) говорят о том, что «Ленте» ищут новых хозяев.

А они могут найтись только в России. Если «Ленту» купит «Пятерочка» или «Магнит», то это может обозначать наступление эпохи некой монополии в российском ритейле. Для покупателя это, скорее всего, не принесет ничего хорошего: как известно, снижение конкуренции приводит к росту цен и падению сервиса. А вот для государства Российского получить контроль над торговой сетью номер ТРИ может иметь политическое значение – свое население власти предпочтут кормить сами. И зарабатывать на этом должны наши олигархи, а не иностранные.

Справка:

X5 Retail Group управляет брендами «Пятерочка», «Карусель», «Перекресток», SPAR.

АО «Магнит» (ЗАО «Тандер») управляет бренлами «Магнит» (супермаркеты и гипермаркеты) и сетью дроггери «Магнит-Косметик».

«Магнит» VS «Пятёрочка»: видят ли покупатели разницу?

Два гиганта отечественного рынка начали активную борьбу за покупателя около пяти лет назад, когда количество магазинов выросло настолько, что они стали открываться дверь в дверь. По данным Gfk, сейчас более 80% российских семей посещают магазины каждой из сетей хотя бы раз в год. Замечают ли покупатели отличия между «Магнитом» и «Пятёрочкой» и за кого голосуют кошельком?

Фото: Retail.ru

Картина меняется

Изменилось ли что-нибудь за четыре года и удалось ли компаниям отстроиться друг от друга?

«Сегодня магазины этих двух сетей, по сути, образуют канал «у дома», занимая в нем примерно 80% от всего оборота продаж и около трети от всего оборота современной торговли, – комментирует директор группы управления проектами потребительской панели GfK Алексей Горбатенко. – При этом, в отличие от многих других каналов, которые пострадали в пандемию, канал «у дома» до сих пор растет темпами, опережающими средний рост рынка: +6% vs +3% в денежном выражении. Близость к покупателю тут стала решающим фактором – раньше людьми двигало только удобство, сейчас это еще и желание снизить количество контактов».

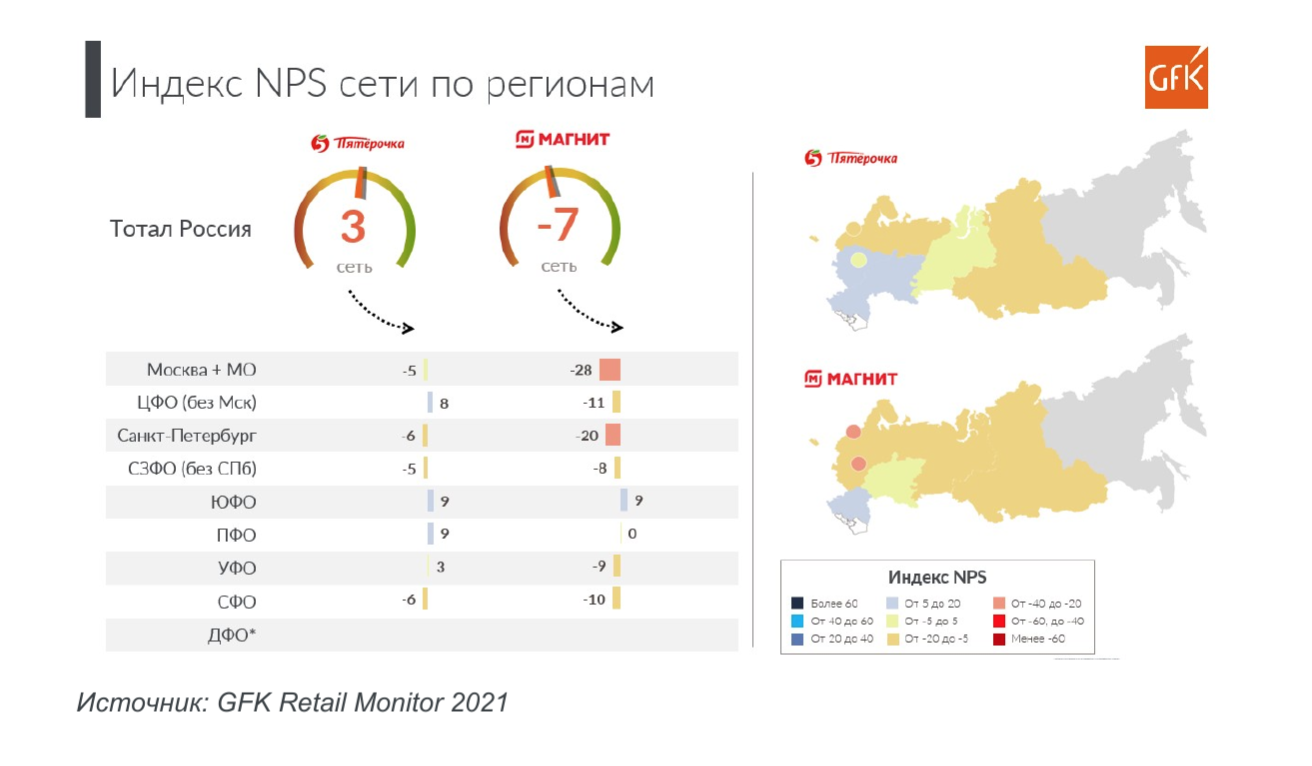

Обе сети по-прежнему имеют федеральное покрытие: в семи из восьми федеральных округах представлены более чем 30 тысячами магазинов. Индекс NPS за последние пять лет существенно вырос: плюс 7 пунктов у «Пятёрочки» и плюс 6 – у «Магнита».

«Для таких больших сетей это довольно серьезные результаты, – говорит Алексей Горбатенко. – Однако базы для старта этих перемен были разные, потому и текущее значение индексов также отличается. «Пятёрочка» второй год подряд показывает положительные значения NPS, тогда как «Магниту» до этого уровня еще предстоит долгий путь».

От региона к региону картина также меняется. В больших городах, в первую очередь Москве и Санкт-Петербурге, «Пятёрочка» явно опережает конкурента. В то же время в «домашнем» регионе «Магнита» на юге страны ситуация другая.

Уроки пандемии

Результаты опросов Gfk показывают: с новыми вызовами 2020 года «Пятёрочка» справилась гораздо лучше. Сети удалось наладить собственную доставку, что обеспечило усиление дифференциации от конкурента. Кроме того, в числе явных преимуществ перед «Магнитом» покупатели называют технологии, облегчающие совершение покупки, красивое оформление торгового зала, отсутствие очередей на кассе, удобную выкладку, понятную навигацию по скидкам и спецпредложениям, а также выгодную программу лояльности.

Впрочем, за последние годы программы лояльности массово появились в обеих сетях. Процент покрытия, несмотря на разные даты старта, довольно высокий: более 95% покупателей «Пятёрочки» и более 91% покупателей «Магнита» сейчас являются держателями таких карт. Также клиенты считают, что базовая платформа наиболее близкого магазина с товарами ежедневного ассортимента у сетей примерно одинакова.

«Можно сказать так: «Магнит» по многим показателям находится на уровне среднего магазина «у дома», тогда как «Пятёрочка» уверенно опережает канал, предоставляя более дружелюбный сервис, красивое и удобное торговое пространство, широко внедряя современные технологии, – резюмирует Алексей Горбатенко. – Это приводит к тому, что доля затрат покупателей в рамках сети у «Пятёрочки» выше, чем у «Магнита»: 15% и 12% от всех совокупных затрат на FMCG соответственно» (это показатель GfK «эксплуатация покупательского потенциала» – доля денег, которые клиенты тратят в сети, от всех затрат – рассчитывается от базы тех, кто посетил сеть хотя бы один раз за год).

Уже не дискаунтеры

Однако главное отличие от прошлых лет в том, что обе сети перестали восприниматься покупателям как магазины с низкими ценами. Если на заре становления и «Пятёрочка», и «Магнит» называли себя дискаунтерами и соответственно воспринимались покупателями, то сейчас они, по сути, освободили эту нишу. Для примера: в 2018 году сети возглавляли рейтинг по восприятию низких цен. Сейчас они занимают лишь 13-е и 14-е места соответственно.

««Пятёрочка» работает на границе форматов, – говорит Алексей Горбатенко, – и сейчас стала конкурировать с более дорогими супермаркетами. У «Магнита» прошлое от дискаунтера отчасти осталось. Но за последние годы в восприятии покупателей понятие «магазин с низкими ценами» сильно меняется. И это один из ключевых вызовов, с которым теперь предстоит столкнуться игрокам на рынке».

По словам аналитика, основные конкуренты формата «у дома» – это жесткие дискаунтеры. В первую очередь речь идет о сетях «Светофор» и «Красное и белое». Согласно опросам, сейчас уже около трети покупателей и «Магнита», и «Пятёрочки» хотя бы иногда посещают эти магазины. Надо отметить, что сети учитывают данные вызовы в своей стратегии. В портфелях компаний появились собственные проекты. Х5 готовится к полномасштабному запуску хард-дискаунтеров «Чижик», а «Магнит» уже принял решение о развитии сети дискаунтеров «Моя цена». Так что скоро мы увидим, как сети начнут свое противостояние еще в одном формате.

Каких Магазинов Больше Пятерочка Или Магнит в России

🗣 «Так что теперь отставание Х5 Group от «Магнита» составит около 6 тыс. магазинов, что очень много и наверстать сложно. «Магнит» явно делает ставку на максимальный уровень присутствия — у Х5 может сложиться ситуация, что им просто негде будет ставить свои магазины», — сказал Сигал «РБК Инвестициям».

☑ магнит или пятерочка у кого больше магазинов

Большая часть приобретаемых магазинов «Дикси» — 1787 торговых точек — расположены в Москве, Санкт-Петербурге, Московской и Ленинградской областях. Предполагается, что «Магнит» финансирует покупку за счет собственных средств и доступных кредитных линий.

Магнит» купит сеть магазинов «Дикси»

Источники РБК объяснили планы Меркурий ритейл групп материнской компании Дикси продать дочку возможным желанием сосредоточиться на развитии двух других сетей Красное Белое и Бристоль.

Акции «Магнита» на этой новости выросли на торгах 18 мая на 4, 9%, до ₽5395 (на 11:58 мск). Однако затем скорректировались и на 15:13 мск торговались на отметке ₽5300 за акцию.

Таким образом, выручка компании после покупки должна составить 2 трлн.

Розничная торговая сеть «Магнит» договорилась о покупке магазинов сети «Дикси». Всего компания приобретет 2612 точек формата «магазин у дома» под брендом «Дикси» и 39 суперсторов «Мегамаркт», сообщил «Магнит» в пресс-релизе.

Магнит» впервые за 5 лет обогнал X5 Retail Group по темпам роста выручки

Пятерочка» или «Магнит»: кто сильнее всех в России

Ритейл в I квартале

Торговая сеть «Пятерочка» обогнала «Магнит» по доле рынка

§ каких магазинов больше пятерочка или магнит «Так что теперь отставание Х5 Group от «Магнита» составит около 6 тыс. магазинов, что очень много и наверстать сложно. «Магнит» явно делает ставку на максимальный уровень присутствия — у Х5 может сложиться ситуация, что им просто негде будет ставить свои магазины», — сказал Сигал «РБК Инвестициям».

🏫 Он предположил, что «Магнит» может вложить еще ₽20–30 млрд в год в модернизацию «Дикси». «Кроме того, не исключено, что по требованию ФАС и из маркетинговых соображений придется закрыть, перенести или переформатировать часть магазинов обоих сетей, что тоже требует расходов», — написал Ващенко.

Битва дискаунтеров: как «Магнит» и X5 Retail Group конкурируют на рынке супердешевых товаров

Ассортимент «Чижика» всего порядка 800 наименований — в шесть раз меньше, чем в «Пятерочке». Когда-то «Пятерочка» и сами работали в нише магазинов с низкими ценами, небольшим ассортиментом и аскетичным оформлением. Но потом ретейлеры сделали ставку на современные технологии и дружелюбный интерьер, фреш-продукцию (выпечка, фрукты) и свежесваренный кофе навынос. Сети постепенно повышали цены в магазинах, чтобы окупить все эти новшества. «В ходе постепенной трансформации привычные недорогие магазины «Пятерочка» и «Магнит» уже не отвечают критерию самых низких цен на рынке, — объясняет Михаил Бурмистров, исполнительный директор INFOLine. — Они сместились в сторону цивилизованного магазина, базовые цены на полках (без учета акций и скидок) выросли, а ниша жестких дискаунтеров освободилась».

Доходы населения между тем снижаются уже много лет. Нишу нужно было занять. В июле президент и гендиректор «Магнита» Ян Дюннинг объявил о тестировании дискаунтеров «Моя цена» в Поволжье. Конкуренты откликнулись мгновенно: уже спустя три месяца, в октябре, X5 Retail Group презентовал свой проект «Чижик» в Москве и Балашихе. «Запомните это имя, я думаю, скоро оно будет таким же популярным, как «Пятерочка» и «Перекресток», — сказал во время презентации директор по стратегии ретейлера Владимир Салахутдинов. Как крупнейшие ретейлеры возвращаются к истокам?

«Слабая экономика страны»

Формат жестких дискаунтеров (или no-frills — англ. «без излишеств») давно и успешно развивается в Германии, Нидерландах, Бельгии, а сейчас завоевывает рынок и в Южной Европе. Популярные сети — это немецкие Aldi и Lidl, польская Biedronka. К 2010 году каждая из сетей насчитывала несколько тысяч магазинов по всему миру.

В России пионером формата «жесткий дискаунтер» считается сеть «Светофор» (ГК «Торгсервис»), принадлежащая семье красноярских предпринимателей Шнайдеров. С момента открытия первого магазина в 2009 году бизнес развился до федеральных масштабов: в 2019 году сеть насчитывала 885 магазинов, сейчас — около 1800. По оценке INFOLine, «Светофор» входит в тройку лидеров по приросту торговых площадей в России, уступая лишь X5 Retail Group и «Магниту».

По данным исследования 2ГИС, по состоянию на сентябрь 2020 года в России работали 139 600 торговых точек формата «жесткий дискаунтер» — это на 24,7% больше, чем три года назад. Помимо «Светофора», на региональном рынке выделяют сети «Доброцен» (более 250 магазинов) и «ХлебСоль» (более 160 магазинов). По оценке Бурмистрова, жесткие дискаунтеры по итогам III квартала занимают почти 3% рынка FMCG-розницы, за три месяца через них прошло товаров более чем на 100 млрд рублей. Эксперт полагает, что, учитывая появление новых сильных игроков, в среднесрочной перспективе жесткие дискаунтеры останутся наиболее динамично растущим сегментом рынка. По данным Infoline, к 2025 году формат может занять до 10% рынка, вытеснив магазины «у дома» региональных сетей.

Причина роста популярности жестких дискаунтеров в России — слабая экономика страны. «Дистанция между социальными слоями населения растет: чем больше разрыв между богатыми и бедными, тем популярнее дискаунтеры, — рассуждает Олег Минаев, гендиректор дисконт-ретейлера Kupivip.ru. — Кризис 2020 года продолжает этому способствовать, ведь покупательная способность падает».

Жесткие дискаунтеры — следствие наметившейся тенденции к быстрым покупкам, объясняет заместитель гендиректора маркетингового агентства Motive Светлана Линтварева. «Человек попадает на территорию больших возможностей, где чувствует себя комфортно, ведь ему под силу приобрести все, что он хочет, даже если это не очень нужно, — говорит она. — На фоне снижения потребительской активности формат продолжит развитие в регионах. Лидерами рынка станут ретейлеры, которые смогут сформировать доверие к бренду».

По мнению аналитика Райффайзенбанка Егора Макеева, запуск жестких дискаунтеров «Магнитом» и X5 — отчасти вынужденный шаг для ретейлеров, необходимость «быть еще в одном формате, иначе эту нишу на рынке займет кто-то другой». Кроме того, открыть жесткий дискаунтер выгоднее, чем классический супермаркет. Экономия на торговых площадях, оборудовании, персонале позволяет ретейлерам установить минимальную наценку на товары (в среднем около 12%), сократить капитальные расходы, ускорить срок окупаемости объектов. По оценке Бурмистрова, открытие магазина «у дома» обходится в 10-12 млн рублей, а дискаунтера аналогичной площади — в два раза меньше.

«Развитие нового формата должно усилить рыночные позиции X5 и «Магнита» и увеличить долю проникновения в кошельки менее обеспеченной группы потребителей, которые закупаются в магазинах разных сетей, чтобы сформировать максимально дешевую потребительскую корзину», — говорит Артур Галимов, аналитик потребительского сектора Sova Capital.

Бедные или рациональные?

«Мы решили сделать магазин не для бедных, а для людей, которые себя уважают и хотят жить рационально», — рассказывает о формате «Чижика» Илья Якубсон. «Психологически покупателям не нравится, когда их называют бедными, — объясняет Галимов из Sova Capital. — Но, исходя из CVP-матрицы «Чижика» (англ. customer value proposition, «комплексное предложение покупателям»), презентованной инвесторам X5, главным преимуществом сетки должна стать именно низкая цена». Глава «Магнита» Ян Дюннинг тоже утверждает, что делает ставку не на беднеющее население, а на потребителя, который становится все более похож на европейского.

«Конечно, скептики могут возразить: российский покупатель еще не готов к таким концепциям, для него на первом месте цена. Но с учетом почти 20 лет, что я живу в России, я могу утверждать: прежде всего российский потребитель — это и есть европейский потребитель, — убежден Дюннинг. — Россияне очень внимательно отслеживают, где сделан товар. Для них важна локальность, они связывают качество с расстоянием до производства, особенно когда речь идет о свежей, скоропортящейся продукции. И, что особо стало заметно в последние пару лет, россияне в целом все более осознанно относятся к тому, что они едят».

Избегая позиционирования «магазин для бедных», оба ретейлера пытаются отстроиться (профессиональный сленг, означает «выделиться на фоне конкурента») от конкурентов типа «Светофор». «Это [у «Светофора»] скорее транзакционный бизнес: ретейлер покупает партии товаров, а затем продает их потребителю дешево. Когда партия кончается, он находит что-то другое, — объясняет Дюннинг. — Если вы посмотрите на европейские дискаунтеры, на Aldi, в котором я проработал 11 лет, или Lidl, вы увидите совсем другую концепцию. Она подразумевает очень качественный товар по привлекательной цене с невысокой наценкой и с очень эффективной моделью поставок. По сути товар предлагается в таком качестве, которое обычно недоступно покупателю за такие деньги». Бурмистров подтверждает: существующие сети жестких дискаунтеров работают с непостоянным ассортиментом, зачастую торгуя «сливами», будь то масштабные складские остатки дистрибьюторов или торговых сетей, которые не смогли выполнить обязательства перед своими поставщиками.

«Ни одна из существующих сетей не отвечает той модели, которая будет реализована в «Чижике», — утверждает Владимир Салахутдинов из X5. — С одной стороны, это магазин низких цен, с другой — магазин с существенной долей СТМ (товары собственной торговой марки. — Forbes) высокого качества. Нас нельзя сравнивать с другими игроками, которые работают по акционной модели».

Жесткий «Чижик»

Чем различаются пилотные проекты двух крупнейших игроков розничного рынка? Например, «Магнит» ради эксперимента переоборудует под жесткие дискаунтеры «Моя цена» существующие точки средней площадью до 300 кв. м. По словам Бурмистрова, ретейлер делает это там, где его не удовлетворяет трафик «Магнита», а X5 ищет для «Чижика» новые торговые площади 200-250 кв. м, и его подход к поиску выглядит более продуманным. «Мы рассматриваем локации, которые для «Пятерочки» мы бы никогда не выбрали: место похуже, но зато аренда дешевле на 30-40%, — говорит Якубсон. — Если у покупателя есть потребность купить по разумным ценам, он готов пройти чуть дальше».

Второе важное отличие — ассортимент. В «Чижике» представлено всего 800 наименований товара (для сравнения: в стандартной «Пятерочке» — около 4500). Выбор в магазине «Моя цена» гораздо шире — 1800 наименований (в 3,5 раза меньше стандартного «Магнита»). По словам Якубсона, настолько узкий ассортимент «отбирается по-умному» и включает только самое необходимое, чтобы экономить время покупателя в магазине. «Магнит» делает ставку на продукцию «первой цены», то есть самый дешевый товар на полке (65% в ассортименте). Средний чек ретейлеры не называют, ссылаясь на период тестирования проекта. Тем не менее в день открытия Илья Якубсон отметил, что стоимость потребительской корзины в магазине «Чижик» будет на 30-40% ниже, чем в «Пятерочке» (370 рублей по итогам третьего квартала).

Различаются и подходы к СТМ: «Моя цена» планирует продавать до 18% товаров собственной марки, «Чижик» — до 60%. «Сейчас в магазине продаются федеральные и международные бренды, но постепенно мы будем замещать их продукцией СТМ, — обещает Якубсон. — К 1 апреля 2021 года доля СТМ будет 15%, к декабрю — 30%, а еще через год — 60%». По его словам, компания разработала более 20 новых брендов.

Успешный пример сети с высокой долей СТМ — «ВкусВилл», 99% ассортимента составляют собственные марки. Таким образом, ретейлер обеспечивает конкурентные цены за счет отсутствия маркетинговых и коммерческих наценок и снижает барьер для выхода на рынок для небольших предприятий. Однако эта сеть ориентирована на другую аудиторию и на другой средний чек. «Чем меньше доля СТМ, тем меньше риски для X5 и «Магнита» на первом этапе запуска нового формата, — объясняет Макеев из «Райффайзенбанка». — Концепция для российского рынка новая, поэтому чем больше потребитель видит известных ему брендов, тем более предсказуем спрос на такой ассортимент. Чтобы приучить людей к СТМ, нужно время».

В дальнейшем форматы жесткого дискаунтера «Магнита» и Х5 могут претерпеть изменения, однако на сегодняшний момент концепция «Моя цена» выглядит более «мягкой», чем у «Чижика», подчеркивает Галимов из Sova Capital. «Ориентируясь на немецкие хард-дискаунтеры Aldi и Lidl, «Чижик» может стать ретейлером с самым узким ассортиментом среди сетевой розницы в стране, — говорит Галимов. — Хотя сравнивать привычки российских и европейских покупателей не стоит: россияне привыкли к чуть более широкому выбору и, возможно, это принимают во внимание в «Магните».

Темный «Перекресток». Как в России осваивают формат дарк-сторов

Темный «Перекресток». Как в России осваивают формат дарк-сторов

«Магнит» впервые за 5 лет обогнал X5 Retail Group по темпам роста выручки

В первом квартале 2020 года общая выручка второго по обороту российского ретейлера ГК «Магнит» выросла на 18,5% год к году — до 376 млрд руб., чистая розничная выручка за этот период увеличилась на 17,6% и составила 364,8 млрд руб., следует из отчета по операционным неаудированным результатам ретейлера за январь—март 2020 года.

Показатель роста продаж в сопоставимых магазинах «Магнита» (магазины, проработавшие более года) вырос на 7,8%, рост трафика составил 4%, а среднего чека — на 3,7%.

Ранее о результатах за первый квартал отчитался его главный конкурент — X5 Retail Group (развивает сети «Пятерочка», «Перекресток» и «Карусель»). Ее выручка увеличилась по сравнению с аналогичным периодом прошлого года на 15,9% и составила 468,5 млрд руб. Сопоставимые продажи X5 выросли на 5,7%, при этом трафик вырос на 3,7%, а средний чек — на 1,9%.

В последний раз «Магниту» удавалось обойти конкурента по темпам прироста продаж в первом квартале 2015 года. Тогда выручка «Магнита» выросла на 33,4%, до 218,7 млрд руб. Выручка X5 за тот период увеличилась на 26,7%, до 182,725 млрд руб. Уже во втором квартале прирост выручки X5 был выше, он составил 28,1%, а «Магнита» — 27,6%.

«Впервые более чем за пятилетний период мы зафиксировали позитивный LFL-рост продаж по всем форматам, а совокупный рост продаж превысил рост торговых площадей уже в январе и феврале в условиях сократившейся промо-активности на рынке», — приводятся в пресс-релизе к отчету слова генерального директора сети Яна Дюннинга.

Рост сопоставимого трафика компания объясняет как операционными улучшениями магазинов и увеличением частоты посещений, так и ажиотажным спросом со стороны покупателей начиная со второй декады марта. «Покупатели запасались сухими продуктами и предметами первой необходимости», — отмечает компания.

Во вторник, 28 апреля, аналитики «Уралсиба» прогнозировали относительно хорошую динамику выручки «Магнита» с учетом всплеска спроса в связи с эпидемией COVID-19. «Основная доля выручки Магнита приходится на сегмент «магазинов у дома», который в условиях режима самоизоляции должен выиграть от перетока клиентского трафика из магазинов других форматов», — отмечали они, однако указывали, что в связи с ростом издержек из-за пандемии и снижения покупательной способности есть риски для рентабельности компании.

Аналитики Райффайзенбанка в своей рассылке указывали, что в марте оборот розницы достиг рекордных 5,6% год к году на фоне ускорения как продовольственного (4,7%), так и непродовольственного (6,4%) сегментов. Последний раз такие высокие темпы роста наблюдались в декабре 2014 года — 5,1% год к году. По их оценке, продуктовый ретейл продолжает рост и в апреле. В первую очередь так происходит благодаря тому, что большинство продовольственных форматов ретейла работают в обычном режиме. Несмотря на режим самоизоляции, население продолжает предъявлять повышенный спрос на товары первой необходимости, сказывается и переток потребительского спроса из непродовольственной розницы, чьи магазины в большинстве своем закрыты, а также сферы услуг, гостиниц и ресторанов, объяснили аналитики. Те средства, которые потребители не потратили в этих сегментах розницы, теперь в большей степени идут на финансирование покупок в традиционных форматах продуктового ретейла.

Из-за ограничений для борьбы с распространением коронавируса «Магнит» решил пересмотреть план по открытию и редизайну магазинов всех своих форматов. Небольшое количество подтвержденных или начатых объектов будут открыты в течение нескольких месяцев, остальные же работы будут возобновлены «после стабилизации ситуации и отмены ограничений», сообщает компания.

Ранее ретейлер отмечал, что в 2020 году планирует сосредоточиться на повышении эффективности уже действующей сети и бизнес-процессов, перейдя от модели «быстрого роста» к модели «доходного роста», и заявлял, что планирует открыть 700 «магазинов у дома», при этом намерен закрыть около 450, в результате чего за год сеть «магазинов у дома» «Магнита» должна была прирасти только на 250 магазинов.

Чем управляет «Магнит»

«Магнит» управляет одноименными магазинами у дома, супермаркетами, сетью бытовой химии и косметики «Магнит Косметик», а также аптеками. По состоянию на 30 марта 2020 года сеть «Магнит» насчитывала 20 860 магазинов: 14 594 «магазина у дома», 472 супермаркета «Магнит Семейный» и 5 794 магазина-дрогери, расположенных в 3 718 населенных пунктах. «Магниту» также принадлежат 11 промышленных комплексов и четыре агропромышленных комплекса в Краснодарском крае, Московской, Саратовской, Тверской, Самарской, Липецкой областях и Башкирии. Предприятия ретейлера производят замороженные полуфабрикаты, макароны, снеки, крупы, орехи, семечки, уксус, сиропы, сухие завтраки, каши и т.д. Производительность агропромышленных объектов — около 70 тыс. т. «Магнит» сам выращивает огурцы, томаты, зелень, шампиньоны, картофель, лук, морковь, свеклу и т.п. В 2019 году «Магнит» нарастил чистую розничную выручку на 9,5% — до 1,33 трлн руб.

Краснодарский «Магнит», сохранявший лидерство среди продовольственных сетей с 2013 года, в 2016 году начал значительно терять в показателях квартальной и годовой выручки, а также эффективности. В 2016 году X5 значительно наращивала темпы прироста выручки, планомерно сокращая разрыв с «Магнитом», в сентябре 2016 года она сумела обойти конкурента по продажам еды. По итогам 2017 года она потеснила «Магнит» и стала крупнейшим ретейлером России по обороту. На начало 2020 года ее доля на рынке продовольственных сетей составляла 11,5%, у «Магнита» — 9,6%, следует из презентации (*.pdf) к годовому отчету краснодарского ретейлера.