Маленький спред что значит

Спред на бирже – что это такое понятным языком, какой он бывает и как его «увидеть» в торговом терминале

Вознаграждение, которое трейдер платит брокеру. Уплачивается только один раз – при открытии сделки.

Спред – это определенная сумма денег, которую вы платите брокерской фирме, то есть компании, которая за вас открывает и закрывает сделки. Спред надо платить один раз – при открытии сделки. Когда сделка закрывается, платить уже ничего не надо.

Чем спред отличается от комиссии

Спред – это форма расчета с брокером, которая есть только на валютном рынке (Форексе). На бирже ценных бумаг вместо спредов – комиссии.

Спред нужно платить только при открытии сделки, а комиссии – как при открытии, так и при закрытии. Новички на Форексе часто удивляются – почему у них по только что открытым сделкам сразу высвечивается «минус». Это происходит как раз потому, что уплачивается спред.

Комиссии надо платить за каждое биржевое действие. Купили облигацию – заплатили, продали – опять заплатили.

Как он отображается на графиках

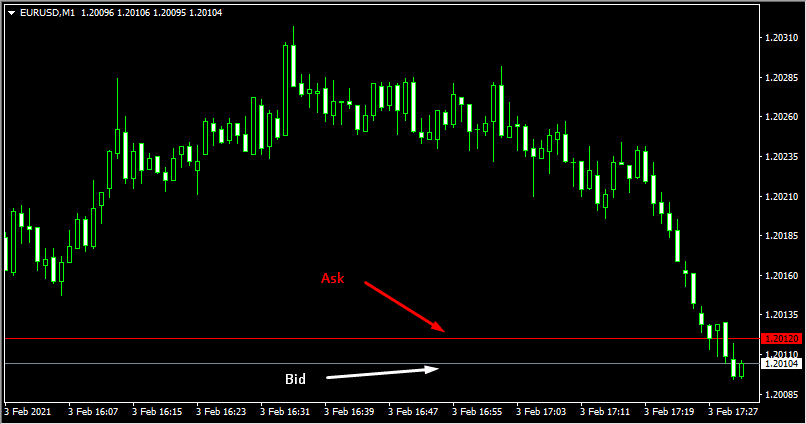

На графике любой валютной пары в правильно настроенном терминале есть две цены – Bid и Ask. Цена бид – черная, аск – красная:

Расстояние между ними как раз и будет спредом, который вам надо будет заплатить.

По поводу линий Bid и Ask

Вам надо запомнить вот что. Когда вы открываете сделку на понижение – она открывается биду. Запомните это так: «сделка на поНИЖение» – «по НИЖней цене». А закрываться эта сделка будет по аску – по верхней цене. Таким образом спред гарантированно перейдет к карман брокера.

Сделки на повышение открываются по Ask и закрываются по Bid. То есть сделка на повышение открывается по верхней цене, закрывается по нижней.

Как «увидеть» спред в торговом терминале

Спреды могут быть не видны по двум причинам:

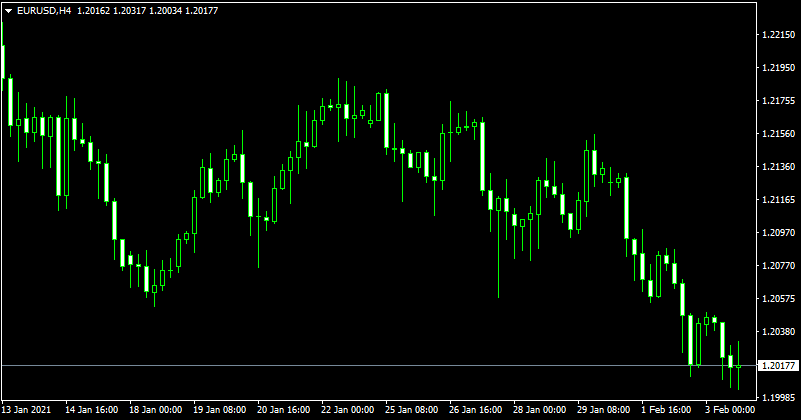

Разберем пример. Выше я уже давал скрин графика EUR/USD – евро и американский доллар. График был минутный и мы на нем хорошо видели спред. А если посмотреть на четырехчасовой график – спреда вообще не видать:

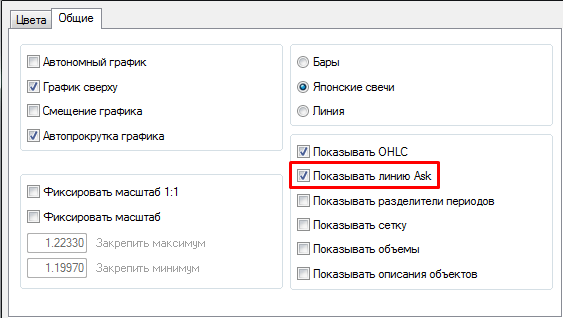

Теперь по второй проблеме. Давайте научимся подключать линию Аск. Чтобы это сделать – нажмите на график правой кнопкой мыши, перейдите в Свойства – Общие. Или просто нажмите на клавиатуре F8. Поставьте галочку напротив «Показывать линию Ask»:

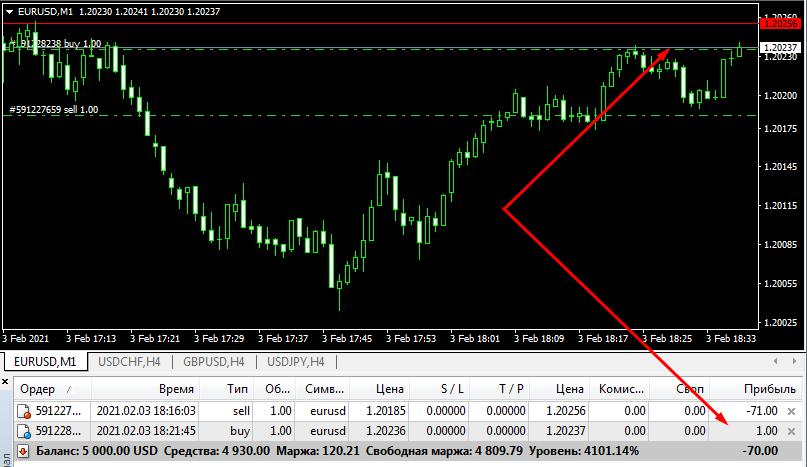

Сейчас я открою сделку на понижение и вы увидите, что она открывается по биду.

Открываться на понижение – значит что-то продавать. Продавать по-английски «Sell». В левой части графика как раз указано, что я открыл сделку «sell».

Открытая сделка на графике отображается зеленой пунктирной линией – вы видите, что она как раз находится на уровне бида.

Теперь я открою еще одну торговую позицию – на повышение. Открываться на повышение – значит «покупать». Покупать по английски – «Buy».

В левой части экрана написано, что это Buy, сделка открылась точь в точь по Аску. И мы по ней аналогично сразу заплатили спред в размере 18 долларов.

Теперь смотрите, что происходит. Мой ордер на покупку, который был открыт по «верхней» цене (по аску) показывает положительное значение. Так произошло потому, что рынок подрос и «бид» пересек уровень открытия сделки. То есть рынок прошел путь, равный величине спреда, и если он дальше будет расти – это уже будет моя прибыль.

Фиксированный и плавающий спред

Фиксированный спред – то есть постоянный. Всегда одно и то же значение. Как правило, чуть более высокое, чем у плавающего. Фиксированных спредов практически нигде нет, их можно встретить только на центовых счетах.

Плавающий спред никогда не бывает постоянным. Он все время становится то чуть уже, то чуть шире.

Когда на рынке не выходит никаких шокирующих новостей, спред меняется незначительно и трейдеры вообще не обращают на него внимания. Торгуют себе и торгуют.

А вот перед выходом важных финансовых новостей или непосредственно в момент их выхода спред может увеличиваться в разы. Это происходит потому, что брокер хочет застраховать себя от больших потерь.

Сейчас мне сложно вам объяснить причины этого явления, поговорим о них в отдельной статье про волатильность.

Запомните просто, что спред может резко расширяться, особенно при торговле на новостях. Поэтому обязательно на него смотрите, когда открываете сделку.

Где спреды большие, а где маленькие

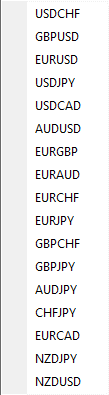

Самый маленький спред у валютных пар, в которых находятся валюты развитых государств. Самый-самый маленький – у евродоллара, потому что Евросоюз и Соединенные Штаты – это символы развитых государств, колоссы экономики. Вот перечень других валютных пар, которые аналогично относятся к категории «развитых»:

Они в терминалах располагаются в группе «мажорных» финансовых инструментов. Большинство из них, по словам профессиональных трейдеров, лучше поддается техническому анализу, торговать ими намного проще за счет низкого спреда.

Валюты развивающихся стран в паре с долларом, евро, а также в паре друг с другом образуют две другие группы инструментов: минорные и экзотические. Там всегда очень крупные спреды, что может сильно осложнять торговлю.

Кто боится спреда

Скальперы. Это трейдеры, которые совершают в течение дня десятки и даже сотни сделок. Они открывают торговую позицию и как только видят по ней небольшую прибыль – сразу закрывают ее. То есть «снимают скальпы».

Скальпинг на Форексе очень проблематичен, потому что по большинству валютных пар приходится бороться со спредами. Даже у «мажорных» валютных пар при торговле на минутном или пятиминутном таймфреймах спреды достаточно крупные (в сравнении с евродолларом).

Среднесрочные трейдеры, которые держат сделки открытыми несколько часов, обычно вообще не беспокоятся о спредах. Долгосрочники, которые могут неделями и месяцами не закрывать торговые позиции – тем более.

У разных брокеров разные спреды

Когда вы смотрите торговые условия брокерских фирм, там всегда отражаются средние значения спредов по всем торговым инструментам. У разных компаний эти значения могут немного различаться, но это не существенный показатель.

Выбирать брокера только из-за того, что у него спред чуть-чуть ниже, чем у конкурентов, вряд ли стоит, нужно обращать внимание на другие условия – например, на размеры кредитного плеча.

Полезные материалы

Обязательно посмотрите подборку курсов по трейдингу. Я начинаю ее с описания бесплатных курсов, которые проходил лично. Они до сих пор проводятся, там с нуля учат технической аналитике, смотреть уроки можно даже без регистрации на сайтах брокеров.

Я не считаю, что на трейдинге можно стабильно зарабатывать деньги. Когда я начинал изучать спекуляции, я еще в это верил, сейчас уже не верю. Я пишу эти статьи потому, что люди продолжали и продолжают интересоваться трейдингом и лучше пусть они читают мои бесплатные материалы, чем платят десятки и даже сотни тысяч рублей за непонятно какие курсы у якобы успешных трейдеров.

На данный момент я думаю, что лучший способ приумножить деньги – заняться пассивным инвестированием. Если вы ничего о нем не знаете – можете посмотреть для ознакомления курс «Личные финансы и инвестиции» от Сергея Спирина на Нетологии.

Я сам смотрел этот курс, преподаватель сначала говорит, почему нельзя полагаться на пенсию и на спекулятивный заработок, потом объясняет принцип пассивного инвестирования и рассказывает про суть основных инвестиционных инструментов.

Если вы пока не готовы покупать платные материалы – вот хорошие бесплатные брошюры от Города Инвесторов:

Для старта самое то.

Напишите, пожалуйста, комментарий к этой статье. Скажите мне, сумел ли я справиться со своей задачей, объяснил ли вам понятным языком, что такое спред. Я принимаю любую критику, пишите смело, буду рад ваши откликам.

Что такое спред в биржевой торговле

Понятие спреда

Например, одна сторона желает приобрести акции конкретной компании по стоимости 900 руб. за штуку. В случае если на рынке отсутствуют более выгодные предложения, эта цена становится лучшей и именуется бид (bid). Вторая сторона желает продать эти акции по 910 руб. за каждую. Если это самая низкая цена на рынке, она именуется аск (ask). Разница между ценами ask и bid является спредом и в данном конкретном случае составляет 910 − 900 = 10 руб.

Спред на рынке

Только после достижения взаимного согласия между продавцом и покупателем по поводу итоговой стоимости лота происходит автоматическое заключение соглашения по предстоящей сделке.

В отличие от валютных бирж, согласно правилам фондовых рынков, спред имеет установленные максимально допустимые границы. Если цена достигает этого порога, торги автоматически закрываются.

Спред на бирже

Спред на бирже зависит от возможностей продавца, который желает реализовать актив по стоимости, отличной от последней рыночной цены. Торги на бирже совершаются путем достижения сторонами взаимного согласия и уменьшения величины спреда.

Если рыночная цена продолжает возрастать, покупатель, оценивая ситуацию, автоматически повышает bid.

При обратном развитии событий текущие котировки акций падают. Продавец, понимая, что покупатель откажется приобретать активы по завышенной цене, снижает ask.

Стандартная величина спреда представляет собой сумму размером в несколько копеек. В трейдинге данный показатель измеряется не в денежных единицах, а в пунктах.

Виды спреда

На рынке существует два вида спреда:

Плавающий спред подвержен влиянию различных ситуаций, и его размер может измениться в любую минуту. Данные колебания выглядят спонтанными, но на самом деле они регулируются маркетмейкерами, в обязанности которых входит поддержание ликвидности рынка и обеспечение относительной стабильности спреда.

Процесс выглядит следующим образом. Брокер устанавливает нижнюю границу спреда. Далее показатель может меняться в направлении роста под воздействием колебания котировок активов.

Фиксированный спред имеет строго установленный размер. Он не зависит от влияния колебаний курсов валют, показателей спроса и предложения. Фиксированный спред позволяет спрогнозировать изменение цен и рассчитать приблизительную сумму прибыли от сделки. Иногда он увеличивается брокером вручную, в зависимости от текущих прогнозов в сфере инвестиций, финансов или экономики.

Фиксированный спред заранее оговаривается и отражается в условиях договора между брокером и трейдером. Он наиболее подходит для торговли через автоматические терминалы.

Самое широкое распространение получил плавающий спред. Под влиянием экстренных ситуаций он может достигать 50 пунктов и более. В периоды, когда рынок находится в спокойном состоянии, средний показатель спреда варьируется в диапазоне 2–5 пунктов.

Что оказывает влияние на размер спреда

Размер спреда зависит от следующих факторов:

Варианты работы со спредом

В период торгов трейдеру предоставляется информация о ценах в виде таблицы. Это так называемый «стакан». Стоимость активов указана с учетом заявок продавцов и покупателей.

На рынке существуют облигации, по отношению к которым можно установить цену продажи, но при этом не найти цену покупки. В этом случае, если актив достаточно надежен, можно внести в «стакан» собственную планку его покупной стоимости и ожидать исполнения заявки.

Отслеживание и учет величины спреда позволяет определить ожидаемую прибыль от сделки. Он также помогает оценить волатильность активов и составить прогноз наиболее выгодных ставок.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

О чём говорит биржевой спред

Поделиться:

Разница между покупкой и продажей валюты в обменниках или отделениях банков называется спредом. Он есть и на рынке ценных бумаг. Рассказываем, о чём биржевой спред говорит инвестору.

Что такое спред

Чтобы купить или продать акции, облигации, инвесторы выставляют заявки, а брокер выводит их на биржу.

Два основных вида биржевых заявок: рыночные и лимитные. Выставляя рыночную заявку, инвестор соглашается купить или продать определённое количество лотов по лучшей рыночной цене. Лоты — минимальное количество бумаг для проведения сделок. У одних компаний в 1 лоте может быть 1 акция, у других — 1 тыс. акций, и т. д.

В лимитных заявках указывается количество лотов и цена сделки. Пример лимитной заявки: купить 1 лот из 10 акций по цене 117 руб за акцию (без учёта комиссии брокера). Рыночные заявки, как правило, исполняются сразу и в полном объёме, поэтому они подходят активным инвесторам, которые хотят торговать быстро. К тому же у рыночных заявок на бирже преимущество перед лимитными.

Лимитные заявки на покупку и продажи актива от инвесторов биржа собирает в таблицу — стакан. Инвесторы могут видеть стакан в специальных программах для торговли (терминалах, например Quik) или приложениях некоторых брокеров. Как правило, заявки на продажу расположены сверху и выделены красным цветом. Их на биржевом сленге называют «аски», от англ. ask — спрос. Заявки на покупку — внизу, выделены зелёным. Они называются «биды», от англ. bid — предложение.

Лимитная заявка находится в стакане до совпадения цены покупки и продажи с рыночной заявкой. Инвестор может может отменить лимитную заявку в любой момент до конца дня, когда все заявки аннулируются.

Разница между наименьшей ценой продажи и наибольшей ценой покупки называется биржевым спредом. В примере выше в абсолютном значении спред — 112 копеек, или, как говорят, 112 пунктов, или пипсов (от англ. pips). Для акций, которые стоят дороже, спред может достигать нескольких рублей, поэтому чаще спред считают в процентах относительно цены актива. В данном примере спред равен (186,17 − 185,05) / 186,17 × 100 % = 0,6 %.

О чём может говорить размер спреда

1. Ликвидность актива

Чем меньше спред, тем более востребован актив у инвесторов и тем выше ликвидность. Инвестору выгодно, чтобы спред был как можно меньше: так можно продать или купить бумагу по цене, максимально близкой к рыночной.

Обыкновенные акции (АО) Сбербанка более ликвидны, чем привилегированные (АП). О причинах мы рассказывали в одной из прошлых статей. Это хорошо видно в стакане: у АП спред больше. Кроме того, отличается суммарное количество заявок на продажу. Так, купить 5 тыс. привилегированных акций Сбербанка гораздо сложнее, чем 5 тыс. обыкновенных, потому что «префов» продаётся гораздо меньше.

Кроме того, разница между заявками на продажу «префов» больше: 3, 4 или 6 копеек. Для обыкновенных есть заявки на продажу по любой цене. Чем больше разница, тем менее выгодно выставлять крупные рыночные заявки. Если весь объём сделки нельзя совершить по лучшей рыночной цене, недостающие бумаги будут покупаться или продаваться по следующим лучшим ценам. Из-за этого средняя цена сделки может оказаться менее выгодной. Это называется «проскальзыванием».

Что такое внутрирыночный спред

Так ещё называют разницу в цене между коррелирующими (связанными) активами на бирже: например обыкновенными или привилегированными акциями одного эмитента или фьючерсами на один и тот же актив.

2. Ситуация на рынке

В моменты неопределённости на рынке, например перед выходом финансовых новостей, спред может увеличиваться. Инвесторы ожидают резкого изменения цены актива и убирают свои лимитные заявки.

Также размер спреда зависит от объёма торгов. Например, если в США — выходной, а в России — нет, то ликвидность акций на МосБирже может падать. В этом случае спред будет увеличиваться.

Запомнить инвестору

Если вы инвестируете на долгий срок в ликвидные акции, размер спреда не влияет сильно на доходность ваших инвестиций. Активные инвесторы обращают внимание на размер спреда, количество заявок и «разреженность» стакана, потому что эти факторы влияют на доходность инвестиций.

Если вы хотите инвестировать в низколиквидные активы, например акции третьего эшелона, обратите внимание на стакан: размер спреда покажет, на сколько может снизиться реальная доходность вложений.

Биржевой спред как показатель ликвидности

Что это такое и где применяется

Спред, от английского spread, это разница или размах. На бирже чаще всего спредом называют разницу между ценой продажи и покупки актива: цена продажи всегда чуть-чуть ниже. Еще спредом называют разницу между доходностями, специально созданные производные инструменты. Спред в трейдинге обозначает одновременное открытие длинной и короткой позиции в связанных активах.

Что такое биржевой спред

Биржевой спред — это разница между лучшей ценой продажи и лучшей ценой покупки определенного актива на бирже.

Спред в торговом терминале. Сделки на бирже происходят в торговом стакане. В нем видны цены продажи и цены покупки определенного актива. Кроме того, на каждом уровне цены инвестор видит количество актива, которое хотят купить или продать по этой цене.

Как правило, в верхней части красным цветом показаны цены продажи. В нижней части зеленым цветом — цены покупки.

В стакане цен заявки размещают инвесторы, которые хотят продать или купить по определенной цене. Такие заявки называются лимитными ордерами. Инвесторы, которые хотят купить немедленно по любой цене, отправляют рыночную заявку, или рыночный ордер. Рыночные ордера не видны в торговом стакане.

Сделка происходит, когда рыночный ордер встречается с лимитным ордером. Если бы на бирже были только лимитные ордера или только рыночные, инвесторам нужно было бы ждать совпадения цен покупателя и продавца.

Разница между самыми близкими друг к другу ценой продавца и ценой покупателя называется спредом. Спред существует потому, что покупатель и продавец не готовы уступать друг другу и не торопятся продать или купить.

На фондовом рынке спреды бывают величиной в несколько копеек, как в акциях Газпрома или Сбербанка. Но бывают спреды в несколько десятков рублей, как в акциях Саратовского НПЗ. Спред можно рассчитать не только в абсолютных величинах, но и в процентах.

(13 950 Р − 13 800 Р ) / 13 950 Р = 1,075%.

(2232,41 Р − 232,38 Р ) / 232,41 Р = 0,013%.

Чем меньше спред, тем выше ликвидность актива.

Чтобы сделки совершались быстро, на бирже есть маркет-мейкеры. Это профессиональные участники рынка ценных бумаг. Они заключают договор с биржей и обязаны поддерживать определенный спред в торговом стакане. За это они получают от биржи преференции и вознаграждение. Например, их заявки исполняются в первую очередь, а комиссии минимальные. Маркет-мейкеры зарабатывают на спреде, потому что размещают лимитные ордера и на покупку, и на продажу.

Виды биржевого спреда

Спреды не только показывают разницу между ценами. Трейдеры могут заработать на спредах или учитывать их в своих торговых стратегиях.

Фиксированный и плавающий спред. Фиксированный спред встречается на форексе. Каждый брокер на форексе может сам определять размер спреда. Как правило, размер спреда брокеры указывают в спецификации контрактов. Фиксированный спред со временем не меняется. На форексе спред определяется в пунктах, а не в рублях. Пункты еще называют пипсами — от английского pips.

Например, лучшая цена покупки валютной пары EURUSD составляет 1,09624, а лучшая цена продажи — 1,09604. Тогда спред равен:

1,09614 − 1,09604 = 0,0002, или 2 пункта.

Для валютных пар с пятью знаками после запятой 1 пункт равен минимальному изменению четвертого знака после запятой.

Плавающие спреды встречаются и на биржах, и на форексе. Плавающий спред обеспечивают маркет-мейкеры. Они заключают контракт с биржей и обязуются не допускать расширения спреда больше определенного значения. Если маркет-мейкера нет, то спред зависит от действий других участников рынка. Плавающий спред меняется в зависимости от активности продавцов и покупателей.

Форекс не централизованный рынок, поэтому брокер может быть маркет-мейкером и обеспечивать спреды для своих клиентов.

Межрыночные и внутрирыночные спреды. Межрыночный спред — это разница между ценами одного и того же актива на разных рынках или биржах.

Внутрирыночный спред — это разница между ценами коррелирующих или связанных активов на одном и том же рынке или бирже. На фондовом и срочном рынке внутрирыночные спреды показывают разницу связанных активов, например обычных и привилегированных акций одного эмитента.

Корреляция между дневными ценами фьючерсных контрактов на обыкновенные и привилегированные акции Сбербанка за последние 2 года составляет 96%. Это значит, что цены «обычки» и «префов» двигаются в одну сторону. Среднее соотношение цены фьючерса на обыкновенные акции к цене фьючерса на привилегированные акции за этот период составило 1,14. Если это соотношение отклоняется вверх или вниз, трейдеры могут заработать на возврате к среднему значению.

20 июня 2018 года соотношение было слишком низким — 1,09. Чтобы заработать на этом, трейдер мог купить 5 фьючерсных контрактов на обыкновенные акции и продать 6 фьючерсных контрактов на привилегированные акции. Разное количество нужно, чтобы сумма обеих сделок была примерно равна. Закрыть эти сделки можно было, как только спред вернулся к среднему значению 1,14.

Еще на срочном рынке внутрирыночные спреды показывают разницу в ценах фьючерсных контрактов на один и тот же актив, но с разными месяцами поставки.

Межрыночные и внутрирыночные спреды позволяют трейдерам зарабатывать на неэффективности рынка и нерациональном поведении инвесторов. Например, акции Яндекса котируются на Московской бирже и на американской бирже Nasdaq. Если цена акций на разных биржах отличается, можно заработать на разнице. Для этого надо продать акцию на одной бирже и купить на другой. Однако биржевые комиссии и курсовые разницы снижают доходность таких сделок и могут сделать их невыгодными даже для крупных игроков.

Покупной и продажный спред. Покупной спред возникает, когда инвестор покупает ценные бумаги рыночным ордером, потому что сделка происходит по лучшей имеющейся цене продавца.

Продажный спред возникает, когда инвестор продает ценные бумаги рыночным ордером, так как сделка происходит по лучшей имеющейся цене покупателя.

Спред в стакане заявок и календарные спреды. Спред в стакане заявок показывает разницу между лучшей ценой покупки и лучшей ценой продажи.

Календарные спреды существуют на срочных рынках, потому что там трейдеры торгуют финансовыми инструментами с разными сроками исполнения. Календарный спред — это разница между ценой срочных контрактов на один и тот же базовый актив, но с разными датами поставки. На такой разнице могут быть основаны торговые стратегии.

Типы валютных пар в зависимости от спреда

В зависимости от объема торгов и от интереса со стороны трейдеров валютные пары условно можно разделить на три вида:

У разных форекс-брокеров спреды валютных пар отличаются. Проверить спреды можно в спецификациях контрактов.

Факторы, влияющие на спред

Размер спреда зависит от стоимости актива и от объема торгов. Чем больше покупателей, тем уже спред. И наоборот: чем меньше заявок, тем шире спред.

Есть дополнительные факторы, которые влияют на размер спреда. Например, выход важных финансовых или политических новостей расширяет размер спреда, потому что инвесторы убирают лимитные ордера из стакана и ждут реакцию рынка.

В обеденное время или накануне выходных и праздников спред тоже расширяется, потому что инвесторы и трейдеры отдыхают. У клиентов форекса спред может изменяться в зависимости от типа торгового счета.

Если маркет-мейкер не может участвовать в торгах, то спред увеличивается, а ликвидность уменьшается. В такие моменты продавать или покупать финансовые инструменты инвестору невыгодно.

Как учитывать спред в торговле

Когда инвестор покупает ценные бумаги рыночным ордером, он получает убыток в размере спреда, потому что он покупает по цене продавца. Поэтому инвестору выгодно, чтобы спред был небольшим, а объемы торгов большими. Не стоит покупать ценные бумаги в моменты расширения спреда.

Если инвестор редко совершает сделки или вкладывает деньги на большой срок, спреды мало повлияют на доходность вложений. Напротив, в случае активной торговли, например внутридневной, спреды заметно ухудшат результат, особенно если речь о неликвидных инструментах с большим спредом.

Чем больше заявок на покупку и продажу в стакане и чем больше объем торгов, тем более ликвидным считается инструмент. Брокеры рекомендуют активным трейдерам на Московской бирже торговать ценными бумагами с дневным оборотом от 500 тысяч рублей и выше.

Можно ли уменьшить спред

Трейдер может уменьшить спред, когда выставляет лимитные заявки и ждет их исполнения. Лимитные заявки исполняются по заданной и по более высокой цене. Однако они могут не исполниться, если цена актива резко повысится или понизится. Такое происходит в моменты резких ценовых движений.

Брокеры с минимальным спредом

На бирже спреды плавающие: они зависят от спроса и предложения. Маркет-мейкеры гарантируют, что спред не расширится больше определенных значений. Брокер не может повлиять на спред.

У ECN-брокеров более узкие спреды, чем у маркет-мейкеров: они не зарабатывают на расширении спредов. Но они берут плату за каждый лот в сделке.

«Нашли товар дешевле чем у нас» я впервые увидел в магазине – члене АКИТ. Внезапно оказалось, что магазины, где надо искать цены ниже – это не любые магазины, а тоже члены АКИТ. Разброс цен у магазинов этой «ассоциации» минимален и часто совпадает до рубля. А если у кого-то из них вдруг цена ниже, то акция «найди товар дешевле» исправляет проблему, поднимая цену в конкретном магазине до общей для всей ассоциации. Так я впервые познакомился с картельным сговором, а не со спредом, увы.

Валерий, а я один раз купил по нормальной цене, действительно хорошую скидку сделали.

Т.е. по вашему выставить лимитный ордер покупки по 170, то он уйдет как рыночный? Как вы пришли к этой мысли?

Александр, я вижу в торговой системе, как и какие ордера уходят на биржу 🙂

И да, если Вы пытаетесь выставить лимитный ордер на покупку выше текущей цены и соответственно выше спреда, то он будет выставлен как buy stop order, то есть при достижении желаемой вами цены, на рынок уйдёт рыночный ордер. Но с точки зрения логики это будет странным действием, потому что если сейчас можно купить яблоки по 200, странно покупать их по 250. Лимитный ордер по покупку можно поставить только НИЖЕ текущей цены. И тогда он будет виден в системе как buy limit order, и будет исполнен точно по установленной или по лучшей цене. Именно поэтому в квике, если неправильно настраивать стоп-ордера, они исполняются немедленно. Потому что они в систему уходят как рыночные.