Мечел ап и мечел ао в чем отличия

Акции Мечела теряют 11%. Что происходит и какие перспективы?

Обыкновенные акции Мечела на сегодняшних торгах теряют более 11%, привилегированные бумаги снижаются на 6,6%. Разбираемся в причинах такой слабой динамики акций угольной компании на сегодняшней сессии.

Причиной сильного падения часто бывает отдельно взятый повод, но в данном случае можно говорить о целом комплексе негативных факторов, совпадение которых привело к наблюдаемому результату.

Во-первых, негативные ожидания, связанные с изменением налоговой политики. На прошлой неделе появились первые подробности планируемого увеличения налоговой нагрузки на добывающий сектор. Судя по предварительной информации, значительное давление может прийтись именно на угольные компании. Для Мечела это может ощутимо затруднить ситуацию, связанную с сокращением долговой нагрузки и восстановлением производства.

Во-вторых, негативный внешний фон. В конце прошлой недели мировые фондовые площадки в основной массе закрылись в минусе, а сегодня с утра падение цен на сырье еще больше ухудшило настроения. Цены на коксующийся уголь в Даляне потеряли сегодня 3,3%. Индекс МосБиржи снижается на 1,4%.

В-третьих, медвежья техническая картина. Котировки Мечела после сильных результатов за I полугодие показали внушительный рост, удвоившись в цене всего за три недели. Значительная часть этого роста могла быть обусловлена не столько инвестиционным, сколько спекулятивным спросом со стороны краткосрочных трейдеров, которые постепенно фиксировали прибыль после завершения импульса.

В ходе этой фиксации сформировалась боковая консолидация с зоной поддержки 148,5–150 руб. Сегодня котировки открыли торги ниже этой зоны, что могло подстегнуть активные распродажи из-за срабатывания стоп-лоссов. Игроки, открывавшие длинные позиции выше 150 руб., оказались в ловушке и были вынуждены фиксировать убытки.

Перспективы акций Мечела

Инвестиционный кейс Мечела остается высокорискованным и подходит далеко не всем инвесторам.

По привилегированным акциям идея заключается в дивидендной политике, которая по уставу предполагает выплату 20% прибыли МСФО на дивиденды по префам. По этому правилу за I полугодие 2021 г. компания уже заработала около 46 руб. потенциальных дивидендов. Даже по текущим уровням дивидендная доходность очень высока, а впереди еще результаты II полугодия, которое может оказаться лучше.

Однако не стоит забывать про высокую долговую нагрузку и сложности с производством, вызванные недоинвестированием в основные средства. В таких условиях выплата дивидендов — непозволительная роскошь. По уставу, если дивиденды по префам не будут выплачены, то их владельцы получат право голоса наравне с владельцами обыкновенных бумаг. Если действующие акционеры сочтут это допустимым в сложившихся условиях, то отказ от дивидендов в теории может реализоваться.

По обыкновенным акциям идея заключается в том, что цикл высоких цен на уголь позволит компании сократить долг и восстановить производство. Мечел может выбраться из долговой ямы и вновь стать устойчивой компанией. Но в условиях всемирного отказа от угольной генерации высокие цены на уголь вполне могут оказаться разовым явлением. Достаточно ли будет этого времени, чтобы Мечел успел ощутимо выправить ситуацию, пока сказать сложно.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Встань и иди. Кто из аутсайдеров рынка США имеет наибольшие шансы отыграться в 2022

Сбербанк представляет

Дивидендные ETF и фонды облигаций: сколько платят сейчас, какие прогнозы

Дивидендный гэп в Лукойле. Ждать ли быстрого закрытия

Заседание Банка России. Прогнозы

Иностранные инвесторы скупают госдолг США. Кто финансирует Вашингтон

Итоги заседания ФРС. Подробный разбор ситуации

Космоnews: Рогозин поднимает акции РКК Энергия и другие события

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Акции Мечела растут на 10%. Что происходит

На торгах четверга обыкновенные акции Мечела растут на 12%, привилегированные прибавляют 10%.

Каких-то значимых инфодрайверов в бумаге не появлялось. Причиной позитивной динамики видится технический отскок после слабости российского рынка в последние недели. По мере переваривания геополитической напряженности инвесторы вновь начинают проявлять интерес к отечественным активам.

Привилегированные акции Мечела интересны как ставка на крупные дивиденды по итогам 2021 г. Компания стала бенефициаром роста цен на сталь и уголь, а также получила позитивные курсовые переоценки на укреплении рубля. Дивиденды за 2021 г. могут достичь 80–110 руб. Дивидендная доходность в таком случае составит 29–40%.

При этом долгосрочный взгляд на бумаги сдержанный. Сейчас нет уверенности в устойчивости выплат, повышенные риски в себе несет сравнительно высокая долговая нагрузка.

В обыкновенных акциях очевидной инвестиционной идеи сложно обозначить. В последние годы дивиденды по ним не начисляются и даже при текущей позитивной конъюнктуре на рынке угля вероятность их выплаты низкая. Бумаги исторически характеризуются повышенной волатильностью и подходят не всем инвесторам.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Встань и иди. Кто из аутсайдеров рынка США имеет наибольшие шансы отыграться в 2022

Сбербанк представляет

Дивидендные ETF и фонды облигаций: сколько платят сейчас, какие прогнозы

Дивидендный гэп в Лукойле. Ждать ли быстрого закрытия

Заседание Банка России. Прогнозы

Иностранные инвесторы скупают госдолг США. Кто финансирует Вашингтон

Итоги заседания ФРС. Подробный разбор ситуации

Космоnews: Рогозин поднимает акции РКК Энергия и другие события

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Мечел: хитрости префов

В данной статье мы разберем, почему акцент при инвестировании в Мечел делается именно на его привилегированных акциях (они же «префы»), что влияет на дивиденды на префы и какого размера дивидендов можно ожидать за 2021 год.

Еще раз про риски бизнеса Мечела

Почему именно префы

Теперь все же вернемся к контексту статьи и постараемся разобраться в магии префов.

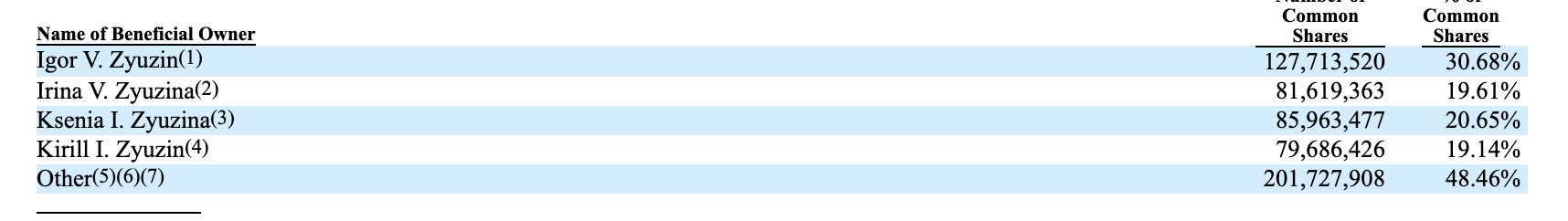

Структура акционерного капитала Мечела

То есть 51.54% обыкновенных акций находится под контролем семьи Игоря Владимировича Зюзина, что позволяет нам назвать Зюзина по сути основным мажоритарием Мечела, который принимает ключевые решения, как собственник. Также, около 3% обыкновенных акций принадлежит дочерним структурам Мечела.

Если смотреть на структуру владения привилегированными акциями, то 60.5% находятся в свободной обращении, а 39.5% принадлежат кипрской компании SkyBlock Limited, которая является дочерней по отношению к ПАО «Мечел».

Чем уникальны Префы

Особенности, характерные для привилегированных акций Мечела, описаны в уставе Мечела, а это:

Принимать участие в голосовании по вопросам, реорганизации, внесения изменений в устав, листинге/делистинге прив. акций, по вопросам компетенции Общего собрания акционеров

Право на получение ежегодного дивиденда, рассчитываемого как 20% прибыли по стандарту МСФО, разделенной на количество привилегированных акций (138756915). При этом если на обыкновенные акции будет определена выплата дивидендов, составляющая сумму на одну акцию больше, чем по правилу выше, то дивиденды на префы должны быть увеличены до размера дивиденда на обычку.

Чистая прибыль и что на нее влияет

Если смотреть верхнеуровнево, то ЧП можно разбить на несколько частей:

Операционная прибыль

Финансовые и прочие расходы и доходы

Налог на прибыль

Финансовые доходы и расходы

На финансовые доходы и расходы ключевое влияние оказывают:

Процентные платежи, штрафы и пени

Курсовые разницы

Здесь хотелось бы сказать большое спасибо подписчику нашего канала, который дал наводку на размеры и правила формирования ставок по кредитам Мечела. Как выяснилось, все ставки у Мечела плавающие и привязаны к ставке ЦБ РФ для рублевых кредитов, EURIBOR для кредитов в евро и LIBOR для кредитов в долларах.

С учетом того, что с начала года ставка ЦБ уже выросла на 0.75%, и вероятность ее роста еще на 0.25-0.5% оценивается, как высокая, поэтому заложим среднюю ставку ЦБ за 2021 в размере 5%, ставки EURIBOR и LIBOR заложим равными текущим. В таком случае наш прогноз по процентным платежам из первой статьи необходимо скорректировать, и после корректировки размер процентных платежей за год составит 19 млрд. рублей.

Помимо этого, у Мечела уже имеется около 3.5 млрд штрафов и пеней, которые надо будет выплатить. А также есть 9.8 млрд. рублей «процентов к уплате». Эта статья кочует из года в год и обычно только растет, но, возможно, в этом году Мечел начнет более исправно платить по долгам и закроет все эти процентные «дыры».

Тогда сразу заложим несколько вариантов расчета:

Основным фактором, генерирующим курсовые разницы в отчетности Мечела, является его большой валютный долг. Т.е. чтобы оценить курсовые разницы, нужно знать размер долга в каждой валюте и курс валюты к рублю на начало и конец соответствующего периода.

Позитивный. Укрепление рубля к евро и доллару на 5%. Это дает положительную переоценку в размере 6.6 млрд. руб.

Нейтральный. Курсовые разницы за 2021 год околонулевые.

Негативный. Ослабление рубля к евро и доллару на 5%. Это дает отрицательную переоценку в размере 7 млрд. руб.

Прогноз ЧП и дивидендов на префы

Сложим все составные части ЧП. Не забудем про налог на прибыль, его возьмем как 20% от прибыли до налога. Сразу также рассчитаем ожидаемый дивиденд на преф.

Тогда наши 3 сценария имеют следующий вид:

Стоит отметить, что т.к. примерно 40% префов владеет дочка Мечела, то физически на эту часть дивиденды не выплачиваются. Т.е. фактически Мечел на прогнозные дивиденды тратит кеша только 0.6*0.2*ЧП = 12% от ЧП, что в случае наших сценариев составляет: 3,3 млрд, 2 млрд, 1.5 и 1 млрд. соответственно. Если сравнивать эти величины с ожидаемым свободным денежным потоком и размером процентных платежей по итогам 2021 года, то суммы не кажутся существенными, чтобы идти по пути нарушения устава.

Еще немного «подводных камней»

Помимо наличия самой ЧП по МСФО есть другие факторы, которые могут ограничить выплату дивидендов на префы.

Как мы знаем, по стандарту РСБУ в отчетность попадает только операционная деятельность самой оболочки ПАО «Мечел». По большей части выручка там складывается из 2 частей:

Оказание услуг. Нам достоверно не известно, что это. Бытует мнение, что это «роялти» или материальная помощь от дочек. Важным является то, что со 2 полугодия 2020 года эта сумма начала значительно расти, что оказывает положительный эффект на ЧП по РСБУ.

Прочая выручка. Сюда попадают дивиденды от дочек.

Кажется, что Мечел следит за ситуацией с СЧА и придумал, как их нарастить, что позитивно для префов. Но наблюдать за отчетами РСБУ обязательно надо.

Возможные ковенанты от банков-кредиторов.

Это всего лишь догадки, но такие ковенанты на размер возможных дивидендов также могут быть. И это надо иметь ввиду, как возможный риск.

Что будет, если Мечел нарушит устав?

Т.е. не заплатит дивиденды на преф вопреки уставу. По логике вещей тогда весь объем префов должен стать голосующим. В таком случае эффективная доля голосующих акций (без учета пакетов на дочках Мечела) у Зюзина в Мечеле упадет меньше 50%, что формально означает потерю контроля над компанией. С учетом суммарного размера дивидендов на все акции в несколько млрд. рублей такой шаг не кажется очень вероятным, но учитывать этот риск точно стоит. Мечел уже неоднократно демонстрировал «лучшие корпоративные практики».

Таким образом, даже в выплате дивидендов на преф очень много непрозрачных и плохо поддающихся прогнозированию моментов, что в очередной раз подтверждает очень высокие риски инвестирования в Мечел.

При этом стоит отметить, что преф является инструментом с приятной опцией возврата в виде дивидендов, прописанных в уставе. Но, также важно, что из-за этого цена префов в первую очередь будет определяться размером ЧП по МСФО и, как следствие, является и будет являться очень волатильной.

Если Вы все-таки долгосрочно «верите в Мечел», то преф выглядит очень соблазнительно. Но покупать префы спекулятивно, не веря в саму компанию и не осознавая риски, точно не самая лучшая затея! Вас будет ждать очень много именно неприятных сюрпризов.

Кратко подведем итоги:

Какие акции покупать, обыкновенные или привилегированные

Инвесторы часто сталкиваются с вопросом, в чем разница между обыкновенными и привилегированными акциями и какие из них стоит покупать. Ответ лежит в двух плоскостях. Во-первых, выбор должен быть связан с нормативным различием прав между этими бумагами, а во-вторых, инвесторам необходимо учитывать частные особенности конкретного эмитента, особенно дивидендную политику.

Обыкновенные акции (АО) являются «голосующими», то есть дают владельцу право голоса на собрании акционеров. Однако для принятия участия именно в управлении необходимо обладать существенной долей акций. Например, владение 2% или более акций дают инвестору право предложить кандидатов в совет директоров.

Привилегированные акции (АП) не дают права голоса (по большей части вопросов), но гарантируют получение дивидендов на регулярной основе, один или несколько раз в год в зависимости от дивидендной политики компании. Размер выплат может быть зафиксирован в уставе организации, к примеру, в виде процента от номинальной стоимости акции.

Дивиденды по АО как правило выплачиваются из чистой прибыли. Если компания получает убыток или решает направить чистую прибыль на развитие компании, то дивиденды по обыкновенным бумагам выплачиваться не будут.

Дивиденды по «префам» предполагают более высокую дивидендную доходность, но все зависит от дивидендной политики эмитента. Некоторые компании выплачивают дивиденды исключительно на привилегированные бумаги, у некоторых же дивиденды по АО и АП равны.

Если средств для полной выплаты дивидендов по «префам» оказывается недостаточно, то их владельцы получают право голоса наряду с владельцами обыкновенных бумаг. В большинстве случаев право голоса прекращается с момента полной выплаты дивидендов. Но возможны альтернативные варианты, которые указаны в уставе компании.

«Префы» на российском рынке ценных бумаг

На российском фондовом рынке сложилась ситуация, при которой большинство АП торгуются по более низкой цене, чем обыкновенные акции. Казалось бы, чем обусловлена разница в цене? Ведь если на одну привилегированную акцию дивидендов приходится больше, то для достижения такой же дивидендной доходности как у АО стоимость АП должна быть выше.

Подробнее о дивидендах и дивидендной доходности читайте в нашем материале: Дивиденды. Что это такое и как их получить

Еще в 2017 году мы делали обзор на тему «Почему в России привилегированные акции настолько дешевле обыкновенных?». В качестве главных причин выделялись следующие:

1. Увеличение контроля через покупку обыкновенный акций. Дополнительный спрос на обыкновенные акции, связанный с правом голоса, может разгонять цену этих бумаг.

Несмотря на то, что по ряду бумаг контролирующим акционером является государство, при решении определенных вопросов общество вынуждено выкупать акции у других акционеров, а владельцы префов в их число не входят. Пример: отказ Роснефти от выкупа префов Башнефти.

Кроме того, бывают случаи, когда крупные миноритарии в целях увеличения контроля (голосов) прибегают к покупкам обыкновенных акций с рынка.

2. Ликвидность. Торговые обороты по обыкновенным акциям чаще всего превышают обороты по привилегированным, поэтому фактор ликвидности вносит вклад в более низкую стоимость «префов».

По закону «префов» может быть не более 25% от всех акций. Несмотря на то, что free-float по ним больше (в случае Татнефти и Сбербанка 100%), в составе индекса МосБиржи Сбербанк-АП имеет долю 1,13% против 13,62% у Сбербанк-АО. Аналогично Татнефть-АП включена с долей 0,8% против 4,42% у АО.

3. Доступность. Привилегированные акции чаще всего не торгуются ни в Нью-Йорке, ни в Лондоне, и не входят, к примеру, в состав популярного индекса FTSE Russia IOB. Иностранным инвесторам просто сложнее и неудобнее покупать данные бумаги. «Префы» могут входить в структурные продукты или отдельные иностранные фонды, но это скорее исключение.

Однако в последние 2-3 года ситуация меняется. На российский рынок пришло очень много частных инвесторов, в том числе благодаря Индивидуальным инвестиционным счетам. Новые участники скупали привилегированные акции, по которым дивидендная доходность была заметно выше из-за разницы цен. В результате спреды между АО и АП компаний с одинаковыми дивидендными выплатами сильно сократились.

Например, за 2 года отношение цены АО к АП Сбербанка снизилось с 1,48 до 1,16, по акциям Татнефти упал с 1,87 до 1,18, по бумагам Башнефти — с 1,55 до 1,15.

Какие акции выбрать

Высокая разница в ценах между АП и АО отдельных бумаг создает возможность для среднесрочного и долгосрочного заработка. Такая ситуация показывает, что рынок временно недооценивает «префы».

На сокращении спрэда между АО и АП можно заработать, открыв парную сделку: покупка привилегированных акций с одновременной продажей обыкновенных бумаг выбранного эмитента. Однако подходящих бумаг на российском рынке осталось немного. Дисконты по парным акциям большинства эмитентов уже сократились до справедливых значений.

Если выбор стоит между покупкой АП или АО, то здесь необходим индивидуальный подход. Зачастую при появлении позитивных драйверов обыкновенные акции могут вырасти быстрее и интенсивнее, естественно из-за большей ликвидности бумаг. Однако при наличии дисконта АП по отношению к АО на уровне хотя бы 1,15 покупка «префов» позволяет получить более высокую доходность на длинном горизонте. Преимущество возникает за счет большей дивидендной доходности и реинвестирования дивидендных выплат.

Рассмотрим, как специфика деятельности разных компаний, а также дивидендная политика влияют на справедливый дисконт между АО и АП.

Сургутнефтегаз

Дивидендные выплаты по привилегированным акциям Сургутнефтегаза зафиксированы в дивполитике — 10% от чистой прибыли. Изначально привилегированным акции Сургутнефтегаза торговались с существенным дисконтом к обыкновенным. В 2010 г. отношение стоимости АО к АП доходило до 2,26. Тогда дивдоходность «префов» держалась на уровне 6-7%.

Однако переоценка валютных остатков в 2015 г. в связи с девальвацией рубля повлияла на прибыль компании. Дивдоходность «префов» за 2014 г. выросла до 21%, в то время как по обыкновенным акциям она составляла всего 2%. Текущая премия по привилегированным акциям напрямую связана со слабым рублем.

Схожая картина с привилегированными акциями Ленэнерго, Мечела и Россетей, размер выплат по которым строго привязан к величине чистой прибыли. Дивиденды по обыкновенным бумагам могут быть существенно ниже, так что и стоят они дешевле.

Татнефть

C 2017 г. Татнефть начала наращивать дивидендные выплаты по обоим типам акций. По мере увеличения дивидендной доходности спред между бумагами начал сужаться. Объясним на примере. Предположим, цена АО 100 руб. и АП 50 руб., дивидендные выплаты — 1 руб. на акцию. Тогда дивдоходность по АО — 1%, по АП — 2%. Если дивиденды увеличатся до 10 руб., то доходность по АО увеличится до 10%, по АП — до 20%. Разница между дивидендными доходностями значительно возросла, увеличив значимость дивидендного фактора и соответствующий спрос на «префы».

В перспективе компания планирует продолжить улучшать финансовые показатели. Поэтому можно рассчитывать, как минимум, на сохранение текущего уровня дивидендов. Таким образом, дивдоходность по «префам» останется более привлекательной. Сейчас дисконт АП к АО равен 1,19. Дивдоходность за 2019 г. по АО составляет 7,0%, по АП — 8,2%.

Можно сказать, что на размер дисконта по акциям Татнефти влияют исключительно различия в дивидендной доходности и ликвидности между АП и АО, как у Сбербанка, Ростелекома и ряда других эмитентов. Какие-либо другие значимые факторы отсутствуют.

Башнефть

Максимальное значение отношения цен АО к АП Башнефти достигало 3,11 в конце 2016 г. Подобный рост произошел в связи с офертой Роснефти по покупке акций Башнефти. В выкупе участвовали только обыкновенные акции. На этой новости АО выросли более чем на 30% за 2 недели в отличие от АП, которые показали падение.

Поскольку компания выплачивает одинаковые дивиденды по обоим типам бумаг, то после реализации оферты по мере роста дивидендов дисконт начал снижаться. На текущий момент мы считаем, что дисконт находится на справедливом уровне около 1,15.

Дисконт по акциям Башнефти должен быть не стандартные 10-20%, а несколько ниже. Дело в том, что после выкупа львиной доли обыкновенных акций Роснефтью, их ликвидность резко снизалась. В то же время объемы торгов по АП даже выросли. Поэтому у АО нет стандартного преимущества в ликвидности. На наш взгляд, справедливый дисконт может быть даже отрицательным, то есть АП в моменте могут быть немного дороже АО. Такое становится возможным в периоды притока крупных инвесторов в бумаги эмитента.

Заключение

Решение о покупке обыкновенных или привилегированных акций зависит от конкретного эмитента. В общем случае «префы» выгоднее покупать, если отношение стоимости АО к АП выше 1,2, а дивидендная доходность (при равных дивидендах по обоим типам акций) АО составляет хотя бы 3%.

На сегодняшний день под эти критерии попадают бумаги Ростелекома с текущим соотношением цены АО к АП 1,21 и равными дивидендными выплатами по АО и АП. При этом дивдоходность по АО в 2019 г. составила 6,2%, а по АП — 7,7%.

Правило справедливого соотношения АО/АП в диапазоне 1,1-1,2 не подходит для компаний, у которых размер выплат по привилегированным акциям в уставе строго привязан к чистой прибыли. Из крупных компаний это Мечел, Сургутнефтегаз, Россети, Ленэнерго. Для таких инструментов нужно опираться на прогнозы по будущим выплатам, исходя из предполагаемого финансового результата за отчетный период.

БКС Брокер

Последние новости

Рекомендованные новости

Встань и иди. Кто из аутсайдеров рынка США имеет наибольшие шансы отыграться в 2022

Сбербанк представляет

Дивидендные ETF и фонды облигаций: сколько платят сейчас, какие прогнозы

Дивидендный гэп в Лукойле. Ждать ли быстрого закрытия

Заседание Банка России. Прогнозы

Иностранные инвесторы скупают госдолг США. Кто финансирует Вашингтон

Итоги заседания ФРС. Подробный разбор ситуации

Космоnews: Рогозин поднимает акции РКК Энергия и другие события

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.