Монетарное золото что это

Что такое монетарное золото

Монетарным золотом считается резерв этого драгметалла, хранящийся государством в виде монет и слитков. Эти активы находятся под контролем органов кредитно-денежного регулирования (сокращенно ОДКР).

Желтый металл, который продают и покупают коммерческие банковские структуры, является товаром. Такое золото не является монетарным. Монетарное золото — это физическое золото в форме монет и слитков, которое образует золотой запас любой страны. Чтобы уменьшить или увеличить государственные золотые резервные запасы, ОДКР могут прибегать к демонетизации или монетизации, объявляя о соответствующем решении.

Зачем государство приобретает и хранит монетарное золото?

Хранение определенного объема желтого металла государством дает возможность обеспечения покупательной способности. Среди государственных активов присутствуют страховые резервы технического характера, долговые обязательства, драгметалл, ценные бумаги и национальная валюта. При этом монетарное физическое золото своим объемом должно уравновешивать бумажную денежную массу, находящуюся в обращении. Финансовые государственные резервы напрямую зависят от его количества и от стоимости на мировом рынке.

Чтобы увеличить резерв монетарного золота, ОДКР закупают его у частных золотодобывающих компаний и коммерческих банковских структур. Закупки могут производиться, как на внутреннем, так и на международном рынке. При этом сделки по приобретению у зарубежных партнеров не считаются внешнеторговыми коммерческими операциями.

Монетарное золото и требования к нему

Монетарным драгметаллом может являться золото в виде слитков, монет или пластин, прошедшее аффинажную очистку от примесей и обладающее чистотой от 995 до 1000. Слитковый металл должен соответствовать требованиям мирового стандарта «Good Delivery».

К резервным золотым запасам также могут относиться ОМС (обезличенные металлические счета), позволяющие востребовать при необходимости желтый металл с соответствующими качественными характеристиками. Хранением всех подобных активов занимается Центральный банк страны.

Золотой запас России

Центробанк РФ выгодно отличается от аналогичных зарубежных структур тем, что хранит почти все монетарное физическое золото у себя, а не за границей. Кроме того, государственный золотой запас постоянно увеличивается. По объемам своих резервов Россия занимает пятую позицию в мире (на первом месте находятся Соединенные Штаты Америки).

Чтобы пополнить золотой запас, Центробанк РФ закупает слитковый драгметалл в основном на внутреннем рынке. Монетарные резервы состоят из слитков и монет с пробой не менее 995. Хранилища оборудованы по последнему слову современной техники и обеспечивают надлежащий уровень безопасности. Главное из них расположено на территории Москвы. Филиалы могут находиться в отделениях Российского Центробанка в регионах. К резервным финансовым активам государства также относится наличная национальная и зарубежная валюта, депозитные счета, акции и другие ценные бумаги.

Этапы демонетизации

Желтый металл получил статус главных мировых денег в 1867 году. Ранее в этом качестве выступало, как золото, так и серебро. Юридически и фактически терять свои денежные свойства драгметалл начал сразу. Этот процесс получил название «демонетизация».

Уставные документы Международного Валютного Фонда не включают в себя обязательств ссылаться на золото, определяя валютные котировки и соотношения. Официальной цены желтого металла также фактически не существует. Однако демонетизация и споры вокруг нее никак не повлияли на саму суть драгметалла, который продолжает оставаться ключевым инструментом финансово-экономической международной политики. Почти в каждой стране есть свои запасы монетарного физического золота, позволяющие смягчить последствия рисков и потрясений.

7 способов купить золото: плюсы и минусы каждого

Золото было и остается одним из самых популярных вложений при любой ситуации в экономике, особенно в кризис. Это идеальный защитный актив, спасающий деньги инвесторов от девальвации, инфляции и обвала рынков.

Когда-то золото можно было купить только в физическом виде, но теперь вложиться в него куда проще, чем кажется. В этом тексте мы расскажем о семи главных способах инвестировать в золото, а также о преимуществах и недостатках каждого из них.

Первый приходящий в голову способ. Слитки можно приобрести в банках — как и с валютами, у каждого из них свои курсы покупки и продажи золота. Также купить слиток можно на бирже, но процедура вывода металла с рынка сложная и неудобная. Еще есть вариант покупки у частных лиц, но это крайне рискованно.

Плюсы: это настоящее физическое золото, которое можно потрогать и хранить у себя в сейфе, в банковской ячейке и вообще где угодно. И порог входа здесь совсем небольшой: можно купить слиток весом всего в один грамм. На 23 мая 2020 года в Сбербанке грамм золота стоил ₽4232.

Минусы: во-первых, придется заплатить НДС 20% — нужно быть большим фанатом золота и покупать его на долгий срок, чтобы смириться с такими потерями. Во-вторых, возникает проблема хранения: просто положить слиток на полку нельзя. Всего одна царапина снижает стоимость слитка — а в случае сильных повреждений его потом вообще не купят.

Можно отнести слиток в банк, но за аренду ячейки он возьмет плату. А еще банк снимет немалую комиссию при обратной продаже слитка. И последнее — большие спреды, то есть разница между ценой покупки и продажи. Она может отличаться на 5–10%.

2. Золотые инвестиционные монеты

Их можно купить в банках, нумизматических магазинах и на аукционах. Цены на монеты определяются стоимостью золота на Лондонской бирже ICE. Обычно выглядят красиво и могут быть классным подарком.

Плюсы: как и в случае со слитками, это осязаемое золото. Но платить НДС при покупке монет не надо. У некоторых редких серий есть дополнительная нумизматическая ценность.

Минусы: те же, что и со слитками — большие спреды и необходимость еще более бережного хранения. Царапины и повреждения снижают цену монет еще сильнее, чем в случае слитков. Продать монеты можно лишь с большой скидкой к биржевой цене золота — потому доход с таких вложений можно получить лишь через пять — десять лет.

Важный момент: кроме инвестиционных монет, существуют монеты коллекционные. Покупка последних облагается НДС.

ETF (Exchange Traded Fund) — это инвестиционный фонд, акции которого обращаются на бирже. Его котировки привязаны к активам в портфеле. У золотых ETF единственным активом является золото — потому их акции полностью повторяют движения рыночной цены на металл.

На Московской бирже есть всего один золотой ETF — FXGD, акции которого можно приобрести за рубли. При этом его валютой является доллар США, что также влияет на стоимость фонда. Один ETF FXGD эквивалентен 0,22 грамма золота. На Санкт-Петербургской бирже торгуются акции иностранных золотых ETF iShares Gold Trust и SPDR Gold Trust — но купить их можно лишь профессиональным инвесторам.

Плюсы: можно легко вложиться в золото без необходимости покупать его физически и беспокоиться о его хранении. Торговать ETF можно точно так же, как и обычными ценными бумагами. Риски куда меньше по сравнению с торговлей фьючерсами.

Минусы: нужно платить комиссию провайдеру: например, оператор FinEx берет плату за обслуживание 0,45% на один ETF в год. ETF в целом слабо распространены в России — а торговля через иностранного брокера омрачается издержками на валютные переводы и комиссии, а также высоким порогом входа.

4. ПИФы драгоценных металлов

Плюсы: работа ПИФов жестко регламентирована и регулируется государством, что делает вложения более надежными. Операции с паями не облагаются НДС. Не нужно самому тратить время на инвестиции и изучение рынка — за вас будут торговать профессионалы.

Минусы: они делают это не бесплатно — придется платить комиссии управляющей компании. Как правило, вознаграждение составляет около 2–3% от суммы активов. Также есть расходы на сделки с паями: в зависимости от сроков и объемов вложений они составляют 0–3% от суммы инвестиций.

5. Обезличенный металлический счет (ОМС)

По сути, это банковский вклад, его валютой является золото, которое вы покупаете у банка. Стоимость и доходность счета привязана к курсу драгметалла. Как и обычный депозит, ОМС может быть как срочным, так и до востребования. Кроме золота, при открытии ОМС можно выбрать другие металлы: серебро, платину или палладий.

Плюсы: за операции с ОМС не нужно платить НДС. Не нужно тратиться на хранение золота. Более высокая ликвидность по сравнению со слитками и монетами. Порог входа низкий: счет можно открывать от одного грамма. А если металл лежал на ОМС от трех лет, то полученная при его продаже прибыль не облагается НДФЛ. То же правило действует, если сумма проданного металла не превышает ₽250 тыс. в год.

Минусы: счет обезличен и не обеспечен физическим золотом — при закрытии вклада можно получить только денежный эквивалент золота. В отличие от депозитов, у ОМС нет гарантий со стороны Агентства по страхованию вкладов — в случае проблем у банка можно лишиться вложений. Доход не гарантирован: при падении цен на золото вы тоже получите убыток. Между ценой покупки и продажи золота посредством ОМС есть значительная разница.

6. Акции золотодобывающих компании

На такие бумаги влияет много факторов, но стоимость золота является главным — подобно тому, как цены на нефть определяют стоимость нефтедобытчиков. Главные публичные золотодобывающие компании России — «Полюс», «Полиметалл», «Селигдар», «Бурятзолото» и «Лензолото».

Плюсы: акции российских компаний легко купить на Московской бирже. Они достаточно высоколиквидные, а также могут приносить дивидендный доход — причем даже в периоды падения цен на золото. Издержки — только брокерские комиссии.

Минусы: бумаги золотодобывающих компаний могут быть переоценены вследствие различных факторов — например, высокой долговой нагрузки. В этом случае их котировкам может не помочь даже рост цен на золото.

7. Фьючерсы на золото

Плюсы: высоколиквидный и высокодоходный инструмент. Спреды и издержки на покупку и продажу очень низкие — поэтому торговля фьючерсами открывает возможности для спекуляций и стратегий, недоступных для покупателей слитков и монет.

Минусы: это очень рискованный инструмент — для торговли фьючерсами требуются опыт и знания. Для долгосрочных инвестиций он не подходит.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее

Монетарное золото

Золотые слитки и монеты, хранящиеся как резерв в государственных хранилищах.

Это активы, которые принадлежат органам денежно-кредитного регулирования (ОДКР). Золото, которое реализуется коммерческими банками, является немонетарным и выступает в качестве товара. При необходимости увеличения или уменьшения резервных запасов ОДКР может принять решение о монетизации или демонетизации золота.

Цели приобретения и хранения

Чтобы обеспечить покупательскую способность, государство хранит в резервах определенное количество монетарного золота. Все финансовые активы государства состоят из национальной валюты, акций, монетарного золота, займов, страховых технических резервов. Чем больше масса бумажных денег в обороте, тем больше должны быть запасы монетарного золота. На финансовых счетах государства отражаются изменение цен на золото и их объем.

Органы денежно-кредитного регулирования для увеличения монетарного золотого запаса приобретают драгоценный металл у коммерческих банков, коммерческих компаний, частных золотопромышленников. Подобные сделки могут осуществляться в пределах страны, а также с зарубежными партнерами. Международные операции по продаже-покупке монетарного золота не относятся к коммерческой внешнеторговой деятельности.

Характеристики

В качестве монетарного золота может выступать аффинированный (очищенный от различных примесей) драгоценный металл 995-1000 пробы в виде монет, стандартных пластин и слитков. Золотые слитки должны соответствовать международному образцу «Good Delivery». К финансовому золотому резерву также относятся обезличенные золотые счета, которые дают право получить по требованию золото соответствующего качества. Такие активы хранятся на счетах Центробанка.

Золотые резервы РФ

В отличие от многих других стран, Российский Центробанк держит практически все золотые запасы в своих хранилищах, а не за рубежом и постоянно наращивает их объемы. Российская Федерация находится на пятом месте в мире по величине запасов монетарного золота (первое место занимает США).

Пополнение золотого запаса осуществляется путем скупки Центральным Банком России золотых слитков внутри страны. Монетарное золото РФ хранится в монетах и слитках чистотой не ниже 995 пробы, в современных хранилищах с многоуровневой системой безопасности. Золото находится в главном хранилище в Москве, а также в хранилищах подразделений Центрального банка России. Другими активами финансового резерва страны являются ценные бумаги, депозиты и наличные деньги.

История демонетизации золота

Закрепление статуса мировых денег за золотом произошло в 1867 году (до этого мировыми деньгам были серебро и золото). С этого времени постепенно происходила фактическая и юридическая демонетизация золота (утрата денежных функций).

В уставе МВФ отсутствует обязательство ссылки на золото при определении курсов и соотношений валют, также отменена официальная цена золота. Несмотря на разногласия экономистов о реальности демонетизации, золото продолжает играть важную роль в валютно-кредитных отношениях между странами. Поэтому государства хранят определенный объем золотого запаса на случай различных форс-мажорных ситуаций в экономике или других сферах.

Что происходит с ценой монетарного золота в России?

Цена физического монетарного золота более инертна, чем цена золота на бирже, и это означает, что на коррекции биржевой цены золотые монеты могут не подешеветь.

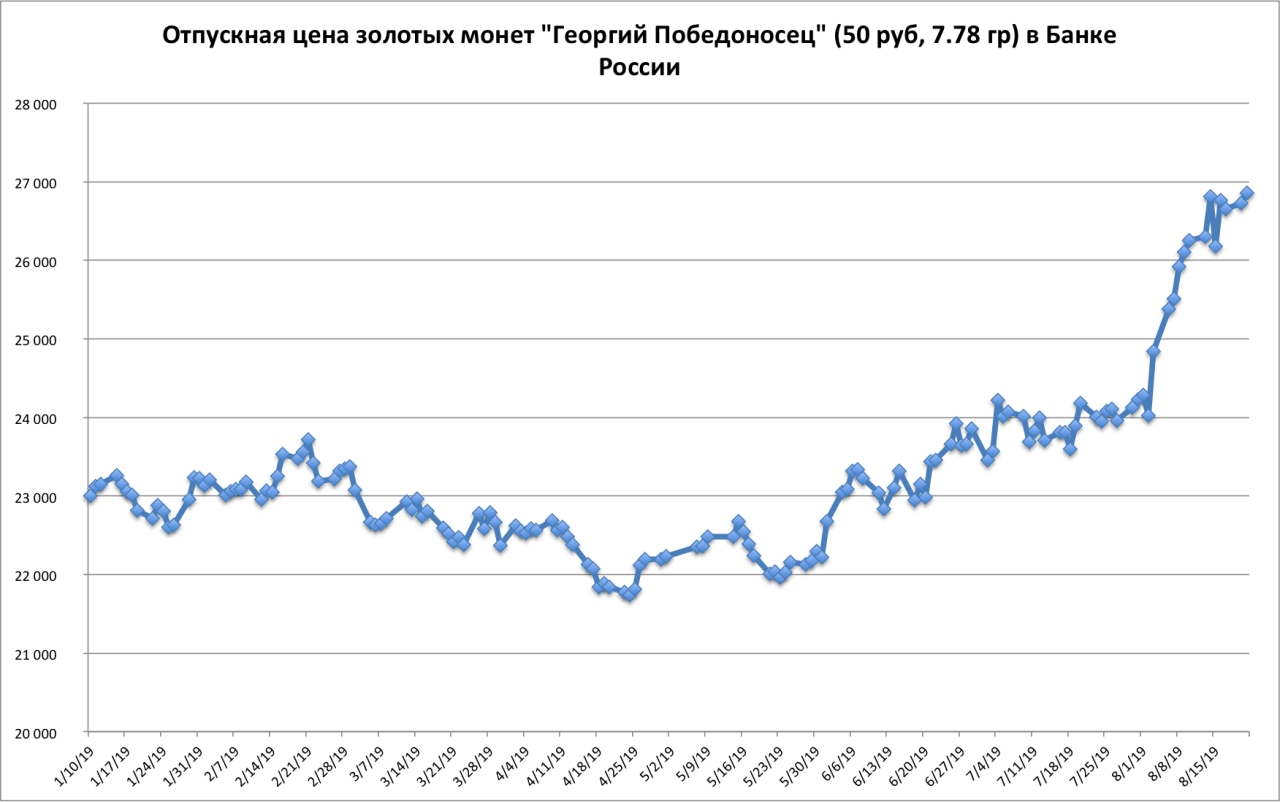

За последние 3 месяца цена золота в рублях выросла почти на 25% — это очень много. 21 апреля 2019 года отпускная цена наиболее распространённых в России золотых монет «Георгий Победоносец» (номинал 50 руб., масса 7,78 гр.) в Банке России была меньше 21.700 рублей. По состоянию на 21 августа 2019 года она уже превышала 26.850 руб.

Напомним, Банк России является исключительным и монопольным поставщиком этих монет на российском рынке, что логично, т.к. эмиссия / «печать» денег — это государственная монополия. Также напомним, что Банк России котирует эти монеты по цене дневного Лондонского фиксинга золота + 7%, умноженное на курс рубля к доллару.

Как реагировал на эти колебания биржевой цены рынок монет?

В апреле 2019 года, на тогдашнем минимуме цены, «Георгии» чеканки московского двора торговались по цене 22.500-22.900 руб. за монету. Напомним, цена в ЦБ была ниже 21.700 — и эта цена была +7% к металлу. А цена золота в одной золотой монете «Победоносец» составляла 20.300 рублей. Таким образом, московские золотые Георгии продавались с премией 11-13% к биржевой цене.

Таким образом, получается следующая картина: на локальном минимуме биржевой цены монеты «Георгий Победоносец» из золота чеканки ММД торговались по цене +11-13% к бирже, а на локальном максимуме они торгуются по цене +0.5-2.5% к бирже. Что это означает?

Это означает 2 вещи:

1. Сейчас у дилеров нет возможности покупать эти монеты в Банке России, поскольку они там стоят +7% к бирже (а реально — и 9-10%, со всеми комиссиями банков). Следовательно, дилеры просто распродают старые запасы, в надежде на то, что цена скорректируется вниз. А также продают монеты, выкупленные на вторичном рынке. Однако «вторичка» не даёт большого объёма;

В любом случае, мы ожидаем, что в ближайшие месяцы цены ниже 25.000 рублей за золотого «Георгия Победоносца» уйдут в историю навсегда, и они перейдут в новый ценовой диапазон. Такое уже было в конце 2014 г., когда вслед за девальвацией рубля, цена золотых «Георгиев» резко выросла с 13.000 рублей до 26.000 руб. Потом была глубокая коррекция, однако ниже 18.500 рублей цены на рынке монет мы больше не увидели никогда. Таким образом, уровни 15.000-18.000 рублей за монету рынок «проскочил» очень быстро (буквально за 2-3 недели) — и безвозвратно.

Примерно такое же развитие событий мы ожидаем сейчас: цена золота продолжит расти, и на очередном пике в следующем году золотой «Георгий» будет торговаться на уровнях выше 30.000 рублей за 1 шт. Потом оттуда цены скорректируются на уровень 26.000-27.000 руб. за монету. Впрочем, нужно пользоваться моментом, пока есть возможность купить золотого «Победоносца» ниже цены Банка России. Следите за котировками, новостями и нашими комментариями!

Материал от компании «Золотой Запас»

Контакты:

Москва-Сити, Башня «Федерация-Запад»

Тел.: +7 (499) 553-08-82

E-mail: info@zolotoy-zapas.ru

Золотовалютные резервы

Золотовалютные резервы (ЗВР) – это высоколиквидные финансовые активы Центральных банков государств, состоящие из золота, резервных мировых валют (USD, EUR, GBP, JPY, CHF) и кредитов МВФ («специальных прав заимствования» и «резервной позиции»).

Золотовалютные резервы простыми словами

Золотовалютные резервы (ЗВР) – это не просто деньги государства на «черный день» (как их представляет большинство населения), это ее главный финансовый актив на величину которого Центральный банк может

«Демократия» ни при чем: когда МВФ и США объявляют войну коррупции?

Обратите внимание: уменьшить («проесть») ЗВР можно только через «покрытие дефицита бюджета» (т.е. через оплату расходов, превышающих доходы государства). Отсюда

Таким образом, золотовалютные резервы (ЗВР) по Ямайской валютной системе (с 1976г. и по сей день) – это

Золотовалютные резервы (ЗВР) – это деньги на обеспечение текущей платежеспособности страны и свободной конвертации на валютном рынке ее национальной валюты.

Этапы превращения доллара в основную мировую валюту. Структура современных ЗВР

Конец Бреттон-Вудская системы начался

Современная структура золотовалютных резервов (ЗВР):

Ниже детально о каждой из них.

Монетарное золото в ЗВР

Золото, как и валюты, подвержено ценовым изменениям, но накапливая резервы в нем, государства не зависят от монетарной политики и других решений эмитентов денег. Поэтому оно остается высоколиквидным и занимает высокое место в структуре ЗВР. Например, в структуре золотовалютных резервов США – свыше 3/4.

ТОП-10 стран по объему золота в ЗВР (в тоннах на начало 2020 года):