Мораторный отказ по ипотеке сбербанк что

Мораторный отказ Сбербанка после оплаты ДКП и отказа от правовой экспертизы и страхования от безработицы

16 января 2021 года получила предварительное одобрение на ипотечный кредит. Загрузила все необходимые документы: паспортные данные, документы, подтверждающие доход, копию трудовой и пр. Получила одобрение.

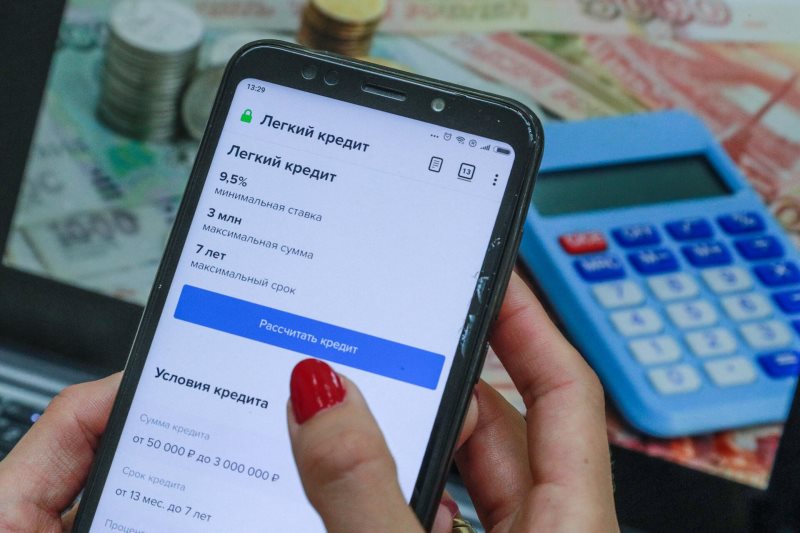

2 февраля 2021 года выбрала объект недвижимости (вторичка с первоначальным взносом 15%) и с 3 февраля 2021 года вместе с собственником через приложение ДомКлик от Сбербанка стали собирать и добавлять все документы: ДДУ, выписку из домовой книги, выписку из ЕГРН, паспорта собственников. Заказала отчет об оценке, оплатила. Получила сегодня утром 8 ферваля 2021 года. Банк подтвердил, что по объекту недвижимости все ок и можно оплачивать услуги по составлению ДКП. Оплатила. Позвонил менеджер(кстати, за все время взаимодействия по ипотеке звонили всегда разные менеджеры), спросила какая сумма в ДКП и какая сумма на первоначальный взнос. Настоятельно рекомендовала правовую экспертизу. Посмотрев образец правовой экспертизы, я отказалась, потому что на мой взгляд она поверхностная, многие сведения из этого документа запрашиваются через росреестр онлайн. Девушка приняла отказ.

В чат приложения ДомКлик прислали предварительный ДКП с рядом ошибок: ввод личных данных (ошибка в дате выдачи паспорта), отсутствие количества комнат, а также не указана жилая площадь, указана только общая, еще неверная дата ДДУ.

Через полчаса позвонила другой менеджер и стала по новой спрашивать про полную сумму ипотечного кредита и первоначальный взнос(Я почему-то думала, что форма с этими данными общая по заемщику). И снова настоятельно рекомендовала правовую экспертизу. Я отказалась повторно. Затем менеджер начала предлагать страховку от лишения работы. Я специалист в сфере IT и считаю свою профессию востребованной. От этой страховки я тоже отказалась. Ни правовая экспертиза, ни страхование от потери работы не влияют на процент по ипотечному кредиту.

Через 15 минут после этого диалога позвонила третья девушка-менеджер и сказала, что банк выставил мораторный отказ заемщику без объяснения причин. Т.е. в течение 60 дней я не могу претендовать на ипотечное кредитование.

Почитала, что это за зверь и за что его выдвигают. Как правило, это либо проблемы с кредитной историей, с которой не было проблем никогда, при необходимости готова предоставить выписку из БКИ, либо если заемщик берез кредит на большую сумму, но при это у него нерентабельная профессия. Под оба требования я не попадаю.

Сразу заблокировали чат в приложении ДомКлик. За ДКП я заплатила, но услугу не получила, и учитывая отказ, не получу. Отказ я получила только по телефону. Письменного отказа не было.

Почему Сбербанк отказал в ипотеке?

В том случае, если Сбербанк отказывает в ипотеке, у клиента финансовой компании возникает закономерный вопрос, почему же так произошло, и что нужно сделать, чтобы отказ не повторился. Итак, давайте же разберем самые часто встречающиеся причины отказов в ипотеке.

Причины отказов в ипотеке

Большинство жителей России при выборе банка, выдающего средства под ипотечный заем, отдают предпочтение именно Сбербанку. И в этом нет ничего удивительного, ведь данная финансовая компания не только пользуется популярностью и авторитетом, но и предлагает выгодные условия, имеет поддержку государства, благодаря чему организацией предлагается множество госпрограмм, и, что очень важно, имеет множество отделений по всей стране.

Однако и эта финансовая компания с ее лояльным отношением к клиентам может отклонить заявку заемщика. Естественно, клиента интересует, почему же так произошло.

Перед тем, как начать ругать сотрудников банка, внимательно вчитайтесь в требования, которые запрашивает финансовая организация. Сделать это можно как на сайте Сбербанка в разделе «Ипотека», так и по телефону горячей линии 8-800-555-55-50, либо в одном из отделений финансовой компании.

Несоответствие требованиям

Как уже и говорилось ранее, одна из самых распространенных причин отказов в ипотеке – это несоответствие предъявляемым требованиям. Приведем конкретный пример.

В 2018 году стартовала Госпрограмма с максимально выгодным условием в 6%, направленная на поддержку семей. Однако рассчитана она только на те семьи, где второй и третий ребенок родился в 2018 году. Соответственно, если ваш ребенок появился на свет, к примеру, 31 декабря 2017 года, то в ипотеке вам, скорее всего, откажут.

Неплатежеспособность

Зачастую людям отказывают уже из-за того, что у них низкий доход. Соответственно, у потенциальных клиентов банка возникает закономерный вопрос – а каким должен быть заработок, чтобы взять ипотеку? Доход должен как минимум в 2 раза превышать разовый платеж по кредиту. То есть в среднем это 20-25 тысяч рублей.

Не стоит отчаиваться из-за того, что вам отказали в ипотечном кредите по причине низкой доходности – возможно, стоит убедить кредитора в том, что вы действительно платежеспособны. Для этого в финансовую организацию можно предоставить загранпаспорт с отметкой о выезде за границы, дебетовый счет с накоплениями, либо договор аренды. Если же банк упорно не хочет одобрить заявку, то, возможно, причина вовсе не в низких доходах.

Кредитная история

Отрицательная кредитная история может содержать штрафные санкции от финансовой организации, неоплаченные долги, просрочки по кредитам и так далее. Достоверно известно, что Сбербанк не работает с клиентами, у которых имеется отрицательная кредитная история. Однако не стоит отчаиваться. Если срочно понадобились средства, то можно обратиться в другой банк, но будьте готовы к том, что процентная ставка будет гораздо выше.

Кроме того, вы можете исправить свою отрицательную кредитную историю – тогда Сбербанк без проблем даст вам средства на ипотеку.

Проблемы с документами

Особенно это касается поддельных бумаг, либо неверно заполненных анкетных данных в заявке. Помните о том, что ипотечный кредит – это, как правило, довольно крупный заем, а потому банк досконально изучит все документы по нему. Если же финансовая компания найдет обман, то за этим непременно поступит отказ. Поэтому будьте максимально внимательны при заполнении заявки. И стоит ли говорить о том, что при обнаружении поддельных документов банк вправе обратиться в вышестоящие органы?

Долги

Финансовая организация может отказать и в том случае, если у вас есть ранее взятые, но еще не оплаченные кредиты. Поэтому, даже если у вас достаточно высокий доход, его может не хватить на то, чтобы оплатить все кредиты. Попробуйте погасить хотя бы часть предыдущего долга, а уже затем обращайтесь за ипотекой в Сбербанк.

Состояние здоровья

Если у вас есть серьезные проблемы со здоровьем, например такие, как сахарный диабет, онкология и так далее, то в кредите вам скорее всего откажут. Для банка такое сотрудничество несет определенные риски, а потому ни одна организация не захочет сотрудничать с клиентом, который, возможно, не сможет в будущем оплатить свои долг.

Проблемы с недвижимостью

Чаще всего по ипотеке в качестве залога идет приобретаемое жилье, а потому важно, чтобы оно было ликвидным. Другими словами, если клиент банка не сможет расплатиться со своим долгом, то финансовая компания должна с легкостью продать жилье. Вот почему клиенту банка следует приобретать нормальное жилье, без каких-либо несанкционированных перепланировок, чтобы квартира или дом прошли экспертизу. Приобретаемое жилье нив коем случае не должно находиться в обветшалом или аварийном состоянии.

Другие причины

Существует и множество других причин, из-за которых банк может отказать в кредите. Так, например, если человек не устроен официально, то ему могут не одобрить кредит. Кроме того, по правилам Сбербанка на последнем месте работы потенциальный клиент должен отработать как минимум пол года.

Еще одна причина отказа – это отсутствие гражданства или постоянной прописки. К слову, ипотека может быть выдана и по временной прописке, но только на тот срок, в течение которого действует эта прописка.

Так же потенциальному клиенту могут отказать из-за наличия судимости или возраста, не подходящего под рамки условий кредита. Если человек слишком молодой или, наоборот, слишком старый, то в займе ему могут отказать.

К слову, отказать могут даже при отсутствии образования или если вы являетесь работником определенных профессий – например, риэлтором или индивидуальным предпринимателем.

Как узнать причину отказа в ипотеке от Сбербанка?

Как уже и говорилось ранее, по закону банк вправе не разглашать причины отказа, что чаще всего и происходит со Сбербанком. Конечно, вы можете попытать счастья у сотрудника банка и спросить у него о причинах отказа – возможно, специалист сообщит вам о причинах отказа.

Что делать при отказе?

Разберем, как действовать, если вам отказали в ипотеке от Сбербанка.

Можно ли подать повторную заявку на ипотеку в Сбербанке?

При отказе в кредите никто не помешает вам подать заявку еще раз, что чаще всего и происходит. Однако нет смысла подавать заявку еще раз, если вы собираетесь идти в банк с тем же самым пакетом бумаг. Попробуйте предоставить документы так, чтобы показать себя в более выигрышном варианте.

Как оценить свои шансы?

Попробуйте проверить требования банка еще раз – возможно, вы что-то пропустили? Если вы соответствуете всем требованиям банка, не имеете судимости, тяжелых заболеваний и отрицательной кредитной истории, то ипотечный заем вам скорее всего одобрят.

Как повысить шансы на одобрение ипотеки в Сбербанке?

Если найден хотя бы один пункт, по которому вы можете не проходить, то его нужно исправить. Так, к примеру, низкую заработную плату можно исправить с помощью дополнительного залога или созаемщиков, испорченную кредитную историю – займом в другом банке или программой «Кредитный доктор». А если у вас есть какие-то долги по кредитам, то все задолженности желательно погасить.

Более подробно о том, почему отказывают в ипотеке, можно узнать из видеоролика

Что делать если банк отказал в ипотеке

Мечта об уютной квартире и отсутствие необходимой суммы денег приводят человека в банк. Но, что делать если банк отказал в ипотеке? Возможно ли всё-таки, получить ипотечный кредит? В данном обзоре мы подробно рассмотрим все варианты решения этих проблем и ответим на главный вопрос отчаявшегося заемщика – если банки не дают ипотеку что делать?

Увеличиваем шансы одобрения

Начнем с самого начала — с заполнения заявки. Плохо подготовленному клиенту банки не одобряют ипотеку — что делать для увеличения шансов? Надо знать все требования банка и основные причины возможного отказа в выдаче кредита.

Вероятность получения займа увеличится, если:

Почему отказал банк

Если, несмотря на все усилия, банк отказал в ипотечном кредите, придется самостоятельно анализировать ситуацию и выяснять причину. Банки не раскрывают критерии системы оценки заемщиков, поскольку это является коммерческой тайной. Клиент может обратиться к брокеру, который поможет заново собрать документы и без ошибок заполнить бумаги. Если же расходы на консультации не входят в планы заемщика, он может сам решить для себя — что делать если банк отказал в ипотеке.

Что же может привести к отказу:

Важно! Документы по недвижимости представляются в банк в течение 3 месяцев с момента одобрения заявки.

Этот перечень проблем поможет найти причину отказа и верный ответ на вопрос — что делать если не одобрили ипотеку.

Мораторный отказ

Есть еще одна причина отказа, о которой стоит поговорить отдельно. Существует мораторный отказ в ипотеке — это запрет, установленный Центробанком России на срок до 3 месяцев и связанный с определенными обстоятельствами.

Основные причины моторного отказа, связанные с заемщиком:

Есть причины, связанные с состоянием самого банка:

Интересно! Причиной моратория может стать нестабильность всей банковской сферы в связи с тяжелым экономическим положением в стране, например, во время дефолта.

Подготовка к новой заявке

Если причины найдены, их надо устранить. Что делать если банк не одобрил ипотеку:

Как подать повторную заявку

Итак, клиент получил отказ в ипотеке что делать?

Если банком установлен мораторий на переподачу заявки на ипотеку, то придётся выждать этот период, обычно один — два месяца. Заявка, поданная раньше конца моратория, автоматически будет отклонена компьютерной программой («скоринг»). По окончании моратория можно подавать заявки неоднократно, если данные клиента улучшились. Например, увеличился доход заемщика, закрылись предыдущие займы, привлечены созаемщики с устойчивым финансовым положением и другие изменения.

Используя право на мораторный отказ, банк не дает ипотеку — что делать заемщику, который не хочет ждать конца моратория? Есть ли вероятность подачи заявки раньше этого срока? Да, это возможно в следующих случаях:

Важно! Все заявки и решения по ним находятся в общей базе данных, информация по любому клиенту доступна каждому банку. Рекомендуется повторную заявку подавать как минимум через месяц или два.

Несколько примеров моратория.

Банки, в которых не установлен мораторий, могут принять повторную заявку сразу после отказа.

Альтернативные варианты приобретения жилья

Если банки отказывают в ипотеке — что делать? Главное — не стоит отчаиваться. Есть другие способы приобрести квартиру, рассмотрим их подробнее.

Жилищные кооперативы

ЖК — это добровольное объединение пайщиков с целью приобретения жилья, обычно кооперативы бывают в двух формах:

Основные преимущества ЖК:

Из минусов можно отметить:

Потребительский кредит

Если на приобретение жилья есть часть средств, то недостающую сумму можно взять в виде нецелевого займа. Займы до 10 млн. рублей без поручителей и залогов предлагают крупные банки, но ставки у них несравнимо выше ипотечных – от 15 до 25% и более.

Основные преимущества потребительского кредита:

Минусы нецелевого займа:

Совет! Рекомендуется брать потребительский кредит вместо ипотеки, если в наличии сумма, составляющая не менее половины стоимости жилья.

Жилищные программы работодателей

Получить жилье на льготных условиях можно, работая в крупной компании, которая имеет собственную ипотечную программу для своих сотрудников. По таким программам работники могут получить кредиты на льготных условиях, субсидии, жильё в домах, построенных компанией.

Преимущества ипотеки от работодателя:

Сотрудники должны удовлетворять ряду требований компании по стажу работы в ней, возрасту, уровню зарплаты.

Льготные жилищные государственные программы

Правительством из бюджета выделяются средства для получения жилья российскими гражданами, нуждающимися в улучшении жилищных условий. Это могут быть субсидии, материальная помощь, льготные ипотеки или социальные займы для малоимущих, многодетных и бюджетников. Суммы такой помощи обычно небольшие, лучшее предложение от государства — это материнский капитал. Его можно использовать как первоначальный взнос при получении ипотеки в банке.

Лизинг (аренда с дальнейшим выкупом жилья)

В этом случае договор заключается с собственником недвижимости, в нём оговариваются условия сделки — стоимость жилья, размер ежемесячных выплат, срок выкупа, ставка и другие.

Ставка по такой сделке обычно составляет 2 — 6 процентов, что выгоднее ипотеки. Арендатором может быть физическое лицо, родственник или строительная компания, агентство. Договоры заключаются сроком до 10 лет, необходимо внести аванс (первоначальный взнос) не менее 10% и до половины стоимости жилья.

В собственность квартира переходит только после полной оплаты. Из документов достаточно паспорта, СНИЛС, ИНН. Общая стоимость жилья обычно ниже, чем квартиры в ипотеке.

Рассрочка

На рынке жилья можно найти предложения от застройщиков по приобретению квартир в рассрочку, без процентов. Обычно таким образом реализуется жильё на крайних этажах, в отдаленных районах с плохим транспортным сообщением. Рассрочка оформляется на небольшой период (чаще всего до сдачи дома), поэтому ежемесячные (периодические) суммы выплат здесь значительные. Преимущества способа:

Но есть и серьёзные недостатки:

Кому может быть выгоден такой способ приобретения жилья:

И последний способ приобретения жилья, подходящий для неконфликтных людей с хорошей силой воли. Можно с помощью оптимизации бюджета и экономии личных и семейных средств, а также продажи ненужного имущества просто накопить средства на квартиру без переплат и беспокойства. Но это трудно!

Меньше знаешь – крепче спишь. Почему банки не хотят раскрывать причины отказов в кредитах?

Представьте, что вы приходите в магазин за хлебом. А кассир говорит: я вам хлеб не продам, вы подозрительно выглядите. Это невозможно с точки зрения здравого смысла: как можно запретить человеку что-то купить в магазине и не объяснить причину? Тогда в чём разница с покупкой банковских продуктов? Почему, отказывая в оформлении кредита, банк не может объяснить причину своего решения? Это бы в разы упростило жизнь и заёмщику, и его будущим кредиторам. Вместо этого клиента отправляют дрейфовать по просторам интернета и «гуглить» один и тот же запрос: «Почему мне отказали в кредите?».

Карты не раскрывают

В теории, если заёмщик знает причину отказа, он может что-то с этим сделать – например, исправить кредитный рейтинг и в будущем получить заём на более выгодных условиях. На практике получается так: человек мечется между банками, хаотично рассылает заявки, но одобрение не получает. Каждый отказ попадает в кредитную историю, что и видят организации. И думают: если человеку экстренно нужны деньги, значит, он ненадёжный клиент и платить ему нечем.

Но иногда у заёмщика нормально с деньгами, и он может вернуть кредит, просто рейтинг – недостаточно высокий. А вместо того, чтобы взвешенно решить вопрос, он топит сам себя. Ситуацию легко исправить, если банк объяснит – почему не одобрил заём? По закону кредиторы не обязаны этого делать. И, собственно, предпочитают не объяснять или отделываются общими фразами. Например, «вам отказано по скорингу».

Закон о потребительском кредите неоднократно пытались «поправить» и обязать банки объяснять причину отказа. В ноябре 2020 года Народный Хурал Калмыкии внёс в Госдуму подобный законопроект. Однако банки воспротивились и не поддержали идею: заёмщики сами в силах разобраться, почему не получили кредит. А новые правила ничего принципиально не изменят:

Норма, обязывающая банки сообщать о причинах отказа в предоставлении кредита, не раскроет клиенту его возможности по кредитованию, но при этом увеличит операционные расходы кредитных организаций, – говорится в письме Ассоциации банков России к ЦБ

Назовите причины

В итоге мы оказываемся на распутье: с одной стороны – люди и власть, которые не видят проблем в объяснении причины отказа. С другой стороны – банки, у которых есть повод не объяснять клиенту, казалось бы, очевидные вещи. Например, если причина отказа – просрочки или плохая кредитная история, заёмщик, скорее всего, об этом знает сам.

Со стороны клиента кажется, что кредитору ничего не стоит объяснить причину отказа. Банки не согласны с этим тезисом: объяснение – это дополнительные расходы, которые берут на себя организации, объясняет руководитель кластера розничного кредитования МТС-Банка Иван Барсов:

Конкретные причины отказа могут быть непонятны клиентам, а значит не принесут им пользы. При этом операционная нагрузка на банки возрастет, а значит и стоимость кредитов может вырасти

Старший вице-президент, директор департамента кредитных рисков «Ренессанс Кредит» Григорий Шабашкевич объясняет причины отказа так:

Решение о выдаче кредита принимается на основе математических моделей и рисковых политик, подобной детальной информацией о работе кредитной стратегии обладает очень ограниченный круг лиц, поэтому зачастую даже сотрудники банков не знают причин отказов по кредитным заявкам

Сбербанк уже раскрывает некоторые причины отказа и даёт рекомендации в получении нового займа. В банке считают, что не стоит на 100% раскрывать карты клиенту, достаточно ответить, например: «Вам отказано по скорингу». А вот что есть «скоринг» уже придётся гуглить самому.

В «Почта Банке» назвали среди причин отказа плохую кредитную историю и неподтверждённые доходы. «Около трети клиентов получают отказ именно по этим причинам». В «Ренессансе» и «Дом.РФ» также ссылаются на плохую КИ или излишнюю закредитованность.

Сразу развенчаем миф об отказах в новых кредитах из-за досрочного погашения прежних займов. Ни в одной финансовой организации не подтвердили, что досрочное погашение – повод не выдать клиенту деньги.

Банк заинтересован в платежеспособных заемщиках, даже если они досрочно погашают кредитные задолженности, – рассказал Григорий Шабашкевич

Что мы делаем не так?

Можно ли самому разобраться, почему отказано в кредите? Конечно, это не страшно, не сложно и не больно. В опрошенных банках в один голос ответили: «сделайте запрос в бюро кредитных историй». Два раза в год заявку подают бесплатно – один раз онлайн, второй – в бумажном виде.

Есть несколько способов:

Кредитная история есть у каждого. Она формируется автоматически, по закону нельзя отказаться от передачи данных о займах и задолженностях. Проверка истории поможет понять, почему банки отказывают, объяснили в Национальном бюро кредитных историй (НБКИ).

Частые причины отказов:

Кроме КИ есть другой показатель долговой нагрузки – персональный кредитный рейтинг (ПКР). Это универсальный способ для оценки шансов на отказ или одобрение кредита. От значения рейтинга зависят и условия займа: процентная ставка, сумма и срок.

Национальное бюро кредитных историй бесплатно предоставляет гражданам сведения о ПКР. Расчёт рейтинга зависит от суммы и типа кредита – для потребительского займа и кредитки будет одно значение, для ипотеки – другое.

Кредитный рейтинг и история напрямую зависят от исправности платежей, отмечают в НБКИ.

Если платежи вносятся вовремя и в полном объеме, то ПКР растет. Если происходят нарушения предусмотренных договором сроков, ПКР снижается. Досрочное погашение кредита не приводит к штрафам. Единственный минус – записей о платежах по такому кредиту в кредитной истории будет меньше, и ПКР не вырастет так, как это было бы при планомерном погашении кредита в соответствие с договором

Теперь понятно, откуда растут ноги мифа о «порче» кредитной истории после досрочного погашения.

Освежите историю

Итак, вы запросили кредитную историю или узнали персональный кредитный рейтинг. Если есть просрочки – закройте их как можно скорее. И только потом задумывайтесь об «улучшении» КИ и получении новых кредитов.

Можно взять небольшой POS-кредит на покупку товаров, к примеру, бытовой техники или мебели. Деньги нужно вернуть вовремя и не пропускать платежи. Если аккуратно гасить новые займы, негативная КИ постепенно «сдвинется» на второй план, говорят в «Ренессанс Кредит» и МТС-Банке.

Требования по таким кредитам менее жесткие, а свежая хорошая кредитная история постепенно будет перекрывать старую плохую

Исправить кредитную историю непросто, но возможно, соглашаются в «Почта Банке» и «Сбере». Нужно платить вовремя, чтобы зарекомендовать себя как надёжного клиента.