Мультипликатор roe что это

К сожалению, страница не найдена

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Уважаемые, друзья, я решил создать небольшую рубрику про мультипликаторы оценки компаний, в которой детально разберу каждый мультипликатор в отдельности. Это конечно, в первую очередь будет полезно начинающим трейдерам, но также полезно освежить в памяти информацию для более опытных специалистов.

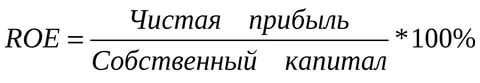

Предлагаю разобрать мультипликатор коэффициента рентабельности собственного капитала или так называемый ROE (return on common equity). Другими словами ROE — это доходность на капитал компании в процентах годовых, то есть рентабельность.

ROE позволяет инвесторам оценить, насколько эффективно компания использует собственный капитал.

Итак, ROE показывает нам доходность бизнеса и по факту является одним из самых важных показателей (параметров) для принятия решение о покупке акций или другой ценной бумаги рассматриваемой компании.

Чем выше данный показатель ROE, тем лучше рентабельность собственного капитала у компании.

Пример 1: Возьмем два предприятия: первое производит 30 машин, а второе 10 машин. Собственных активов у первого намного больше: большая площадь земли, больше производственные мощности, больше оборудования. Но если при этом оба предприятия дают одинаковую прибыль, мы увидим перекос в показателе ROE: у небольшого предприятия он будет намного выше. ROE сообщит нам, что второе предприятие эффективнее и что закупленное им оборудование (собственный капитал) окупается гораздо быстрее. Так что мы как инвесторы выберем именно второе предприятие, которое выпускает 10 машин.

Пример 2: Давайте еще посмотрим на реальном примере двух российских компаний — «Роснефти» и «Лукойла». Собственный капитал — это разница между стоимостью имущества компании и долгами. У «Роснефти», согласно отчетности за 2018 год, собственный капитал — 8 трлн рублей, при этом чистая прибыль 549 000 млрд руб… У «Лукойла» — 3,5 трлн рублей, а чистая прибыль 621 102 млрд рублей. В итоге чистая прибыль компаний, деленная на собственный капитал и умноженная на 100%, дает ROE 6,8% и 17,7% соответственно.

Другими словами, если активы компании равны 20 млн. руб., а чистая прибыль 2 млн. руб., то ROE = 2000/20 000 = 0,1 или 10%, то есть каждый рубль, который компания инвестирует в активы, приносит 10 копеек прибыли за год.

В отличии от показателя рентабельности активов ROA (Return on Assets) в расчете ROE (Return on Equity) задействован только собственный капитал компании, из-за чего данный коэффициент часто дает более качественную оценку рентабельности.

Хочу отметить, что если при расчёте ROE вы увидите показатель в 30%, то это будет значить, что компания в которую вы сделали свои вложения приносит прибыль в 30% годовых, но нужно не забывать, что поделятся с вами далеко не всей прибылью, а только небольшой частью, в виде дивидендов и то, если так решат директора компании. В любом случае, по данному показателю можно определить эффективное ли управление бизнеса.

Примечание: Показатель ROE для большинства компаний не является стабильным. Из года в год он меняется в зависимости от различных факторов. Для оценки перспектив акции отдельной компании стоит изучить историческую динамику ROE, которая позволит сделать предположение о справедливости текущей оценки и построить прогноз по значениям на планируемый период инвестиций.

Как оценить потенциальную доходность акций по ROE

Чтобы оценить потенциальную доходность акций на время отвлечемся от рыночных котировок и сосредоточимся на фундаментальной составляющей компании.

Акционеру, как владельцу доли в бизнесе принадлежат чистые активы компании — все активы за вычетом обязательств. Именно столько будет стоить доля инвестора, если компания вдруг перестает генерировать прибыль и примет решение прекратить деятельность. Это значение можно легко найти в отчетности компании под названием собственный капитал.

Собственный капитал (equity) = активы (assets) — обязательства (liabilities)

Однако, нормально работающий бизнес приносит прибыль, то есть создает некую доходность на капитал своих владельцев. Именно поэтому рыночная стоимость компании (капитализация) может существенно отличаться от величины чистых активов. С точки зрения инвестора основную ценность представляет не рыночная стоимость активов, а та доходность, которую они могут генерировать.

Соответственно встает вопрос: как измерить эту ценность? Здесь как раз помогает ROE, который показывает, какую доходность приносит компания своим владельцам.

ROE (return on equity) = прибыль (net income)/собственный капитал (equity).

По сути, ROE — это та процентная ставка, под которую в компании работают средства акционеров. Этот показатель является ключевым для определения эффективности деятельности компании. Например, показатель ROE = 20% говорит о том, что каждый рубль, вложенный в компанию, ежегодно приносит 20 копеек прибыли.

Эта прибыль может быть получена инвестором либо непосредственно в виде дивидендов, либо реинвестирована в бизнес — направлена на развитие, закупку оборудования, снижение долга и т.д. Если реинвестирование прибыли будет эффективным, т.е. позволит сохранить ROE на прежнем уровне или выше, то инвестор получит эту прибыль в виде роста курсовой стоимости акций.

На фондовом рынке у инвестора всегда есть выбор, куда вложить свои средства, поэтому в рамках отдельной отрасли, как правило, формируется некий стандарт доходности, на которую рассчитывают инвесторы. Он отражает мнение участников рынка о том, какой ROE будет адекватен для данного класса компаний. Назовем его средней ожидаемой доходностью.

Например, пусть в отдельно взятой отрасли средняя ожидаемая доходность составляет 12%. Тогда компания «А» с показателем ROE = 10% будет мало интересна инвесторам. А вот компания «В» с ROE = 14% при прочих равных наоборот будет более привлекательной, так как дает больший уровень прибыли, чем сопоставимые аналоги.

Это будет приводить к тому, что цена на акции «В» будет расти до тех пор, пока доходность от ее покупки не станет равной средней ожидаемой. Это условие будет соблюдено при цене на акцию, равной 14%/12% = 117% балансовой стоимости. Акции компании «А», напротив, будут снижаться в цене до уровня 10%/12% = 83% балансовой стоимости.

Соотношение ROE компании и средней ожидаемой доходности для сопоставимых предприятий по сути эквивалентно коэффициенту P/BV, широко используемому в сравнительном анализе.

R — требуемая инвесторами доходность,

E — прибыль,

P — капитализация,

BV — балансовая стоимость (собственный капитал)

Обобщим ключевые моменты:

— ROE это та доходность, на которую может рассчитывать инвестор при покупке акции по цене, близкой к балансовой стоимости (P/BV=1). Эту доходность инвестор сможет получить в виде дивидендов, либо в виде роста собственного капитала, который участники рынка заложат в курсовую стоимость акций.

— Если акция торгуется по цене, отличной от балансовой стоимости, то ее потенциальная доходность определяется формулой ROE / (P/BV) или еще проще: Eps/P, где Eps — прибыль на акцию, а P — рыночная стоимость акции.

— Изучая текущие и форвардные (прогнозные) показатели ROE и коэффициенты P/BV сопоставимых компаний, можно примерно оценить требуемую рынком доходность в отрасли и фундаментальную недооценку или переоценку отдельных бумаг.

Анализ динамики ROE

Стоит отметить, что показатель ROE для большинства компаний не является стабильным. Из года в год он меняется в зависимости от различных факторов. Для оценки перспектив акции отдельной компании стоит изучить историческую динамику ROE, которая позволит сделать предположение о справедливости текущей оценки и построить прогноз по форвардным значениям на планируемый период инвестиций.

Для анализа факторов, влияющих на ROE, можно разложить показатель по трехфакторной модели Дюпона.

ROS (return on sales) — рентабельность продаж по чистой прибыли, указывает на операционную эффективность компании (также можно встретить термин Net income margin). Рост показателя может говорить, например, о сокращении себестоимости, уменьшении влияния фиксированных издержек за счет эффекта масштабирования, или позитивной динамике цен на выпускаемый продукт или сырье.

TAT (total asset turnover) — оборачиваемость активов, характеризует способность активов компании генерировать выручку. Высокие значения говорят о сбалансированной длительности финансового цикла и высокой интенсивности использования активов.

TL (total leverage) — финансовый рычаг, указывает на эффективность использования заемных средств. Показывает соотношение всех активов компании и активов, финансируемых из собственных средств.

Такая декомпозиция ROE дает возможность более детально изучить факторы, влияющие на показатель и оценить сильные и слабые стороны рассматриваемой компании. Также можно использовать пятифакторную модель, где дополнительно есть возможность оценить влияние особенностей налогообложения и расходов на проценты по долгу. В ней параметр ROS раскладывается на три составляющие:

Особенности расчета ROE

Формула расчета показателя достаточно проста, но на практике инвестор сталкивается с рядом вопросов, которые стоит осветить. Собственный капитал в знаменателе может быть взят в следующих вариантах:

— для расчета используется размер капитала на начало периода;

— для расчета используется среднее значение капитала за период. Обычно берут среднее арифметическое начального и конечного значения, реже используют среднее значение на основании поквартального баланса. Как правило, существенного различия не наблюдается.

Прибыль компании можно взять за расчетный период либо использовать прогнозное значение, если речь идет о форвардном показателе. Если необходимо посчитать ROE за период, отличный от года, то можно взять прибыль за последние 12 месяцев (LTM, last twelve month) и поделить на средний размер капитала за этот же период.

Аналоги ROE

При расчете показателя вы можете столкнуться с тем, что компания имеет отрицательное значение прибыли или собственного капитала. Расчет ROE в таких случаях даст некорректные результаты, поэтому имеет смысл использовать сходные по смыслу коэффициенты рентабельности активов (ROA, return on assets) и рентабельности задействованного капитала (ROCE, return on capital employed).

Расчет рентабельности активов ROA имеет смысл при положительной прибыли и показывает, сколько компания зарабатывает на каждый рубль, вложенный в активы акционерами и кредиторами. Он не так репрезентативен, как ROE, но тоже позволяет сделать ряд выводов об эффективности предприятия, а также сравнить его с конкурентами из отрасли. По сути, ROA — это тот же ROE, но без учета финансового рычага (вспоминаем модель Дюпона).

При расчете в знаменателе может быть значение на начало периода или средняя величина активов, в числителе — чистая прибыль за рассматриваемый период.

Показатель рентабельности задействованного капитала ROCE часто выступает одним из ориентиров целесообразности привлечения дополнительных заемных средств. Чем выше показатель, тем более высокую стоимость долга может позволить себе компания. Он может быть использован, как при отрицательном собственном капитале, так и при отрицательной чистой прибыли.

В числителе показатель содержит EBIT — прибыль до вычета налогов и процентов по кредитам. Для компаний, у которых доходы и расходы от неоперационной деятельности незначительны, EBIT примерно эквивалентен операционной прибыли.

Расчет показателей на примере ПАО «Детский мир», имеющей отрицательный собственный капитал.

Как видно из таблицы, расчет ROE для отрицательного капитала дает нерепрезентативные данные. То же можно сказать про расчет показателя при очень малых размерах собственного капитала. В данном случае аналоги ROA и ROCE дадут более наглядную картину изменения эффективности компании.

При этом, в случае с «Детским миром» важно учесть особенности учетной политики. С 2018 г. компания применила стандарт МСФО (IFRS) 16 к отображению аренды, что сказалось на ряде строк в отчетности. Расчет коэффициентов (отмечен красным) по новым стандартам покажет сильное отклонение в негативную сторону, в то время как при расчете по учетной политике, сопоставимой с показателями за предыдущие годы, можно наблюдать сохранение позитивной тенденции. Поэтому при использовании ROE, ROA, ROCE и любых других финансовых коэффициентов важно учитывать особенности представления информации в отчетности, чтобы корректно оценить компанию.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. Будем качать посвистывая

Итоги торгов. Распродажи могут усилиться на следующей неделе

Идеальные фишки: дают максимум доходности на единицу риска

Наиболее подходящие акции США для активных трейдеров на декабрь

Внимание, Snap!

Агрегатор такси уезжает в Гонконг. Китайские бумаги поехали вниз!

Небольшой биотех потеснил Apple в топе по оборотам на СПБ Бирже

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Почему нельзя выбирать акции только по мультипликаторам

Я сторонник фундаментального анализа компаний и часто ориентируюсь на мультипликаторы. Но слепо верить им нельзя.

Мультипликаторы — это производные финансовые показатели, которые позволяют оценивать и сравнивать разные компании. Про мультипликаторы в Т—Ж есть большая подробная статья.

Прогресс не стоит на месте — инвестору уже необязательно искать финансовые отчеты и считать мультипликаторы самостоятельно. Можно просто посмотреть уже посчитанные данные на инвестиционных ресурсах или в приложении брокера.

Можно даже воспользоваться скринером, задав соответствующие фильтры, и очень быстро получить список компаний с подходящими показателями. Это удобно и полезно, но за этой простотой можно потерять понимание и не учесть важные вещи. В этой статье я на примерах покажу потенциальные проблемы, с которыми можно столкнуться, если не вникать дальше данных из скринера.

Курс о больших делах

Если смотреть только на P / E алюминиевого гиганта «Русала», можно сравнить его с P / E индекса Мосбиржи и раздумывать, дешевый он или не очень дорогой. Но таким образом можно упустить довольно важное обстоятельство: компания серьезно закредитована.

Большой уровень долга — это нехорошо сразу по нескольким причинам:

Чтобы не упустить обстоятельства такого рода, я использую мультипликатор net debt / EBITDA. По результатам 2020 года у «Русала» значение этого мультипликатора — 6,54 при том, что среднее значение для компаний из индекса Мосбиржи за этот период — 1,36, а медианное — 1,02. Еще хуже «Русал» смотрится по сравнению с «коллегами» по индексу Мосбиржи и индексу металлов и добычи: у большинства из них значение мультипликатора даже ниже 1.

Мультипликатор P / E индекса Мосбиржи

Мультипликаторы «Русала»

Мультипликатор net debt / EBITDA компаний, входящих в индекс Мосбиржи металлов и добычи, за 2020 год

| Русал | 6,54 |

| Петропавловск | 1,46 |

| НЛМК | 1,02 |

| Северсталь | 0,85 |

| Полиметалл | 0,82 |

| Норникель | 0,59 |

| Полюс | 0,58 |

| Алроса | 0,36 |

| ММК | −0,06 |

Источник: финансовые результаты компаний

Другой пример: компания «Россети» стоит довольно дешево. Но хочется понять эффективность бизнеса с финансовой точки зрения. Для этого я использую мультипликатор ROE — рентабельность собственного капитала. Его можно интерпретировать как доходность на капитал, вложенный акционерами в компанию.

По нему получается, что «Россети» дают доходность на акционерный капитал на уровне или даже ниже депозитов в госбанках, что кажется не очень привлекательной доходностью.

Мультипликаторы «Россетей»

Преимущественно я использую три вышеупомянутых мультипликатора — P / E, ROE и net debt / EBITDA. Они позволяют с разных сторон посмотреть на компанию, при этом не пересекаясь: оценить ее цену, эффективность и долговую нагрузку.

Я не агитирую использовать именно эти мультипликаторы, но рекомендую выбрать для себя небольшой набор тех, что могут помочь с пониманием важных характеристик компаний.

Если вы будете руководствоваться большим количеством мультипликаторов, велика вероятность, что при сравнении компаний одни мультипликаторы будут противоречить другим и вызовут ненужную путаницу и неопределенность.

Если финансовые показатели компании растут бурными темпами — выше среднерыночных, можно сказать, что это компания роста. Такие компании зачастую оценены дорого, так как купив компанию по текущей цене, можно уже в довольно близком будущем получить компанию с намного лучшими мультипликаторами к цене покупки.

Для таких компаний есть смысл считать форвардные показатели с учетом ожидаемых темпов роста — это мультипликаторы, для расчета которых берутся финансовые показатели, которые компания, как предполагается, достигнет в будущем.

Примером такой компании может служить TCS Group: по мультипликатору P / E за 2020 год компания стоит значительно дороже индекса Мосбиржи, но с прекрасным ростом чистой прибыли год к году. Если предположить, что компания продолжит наращивать чистую прибыль сопоставимыми темпами и примерно удвоит ее к 2023 году по аналогии с удвоением от 2017 до 2020, то при покупке акции компании сейчас на долгосрок инвестор может рассчитать форвардный P / E 2023 года 14,4. Но при этом подходе обязательно стоит помнить о рисках: темпы роста финансовых показателей могут упасть, что повлечет ухудшение форвардных мультипликаторов.

Чистая прибыль и мультипликаторы TCS Group

| Чистая прибыль, млрд рублей | P / E | ROE | |

|---|---|---|---|

| 2017 | 19,0 | 11,4 | 52,8% |

| 2018 | 27,1 | 7,94 | 74,7% |

| 2019 | 36,1 | 7,24 | 55,9% |

| 2020 | 44,2 | 28,8 | 40,6% |

У компаний случаются разовые события, существенно влияющие на финансовые показатели. Например, НМТП в 2019 году продал Новороссийский зерновой терминал банку ВТБ — в финансовом отчете отразили прибыль от продажи дочерней организации в 29 млрд рублей. Естественно, чистая прибыль сильно выросла, а мультипликатор P / E стал крайне привлекательным.

Но такие события происходят нечасто и вообще не зависят от основной деятельности компании — в таких случаях есть смысл использовать скорректированную чистую прибыль, то есть убирать из нее разовые доходы или расходы и считать мультипликаторы снова.

Логично из чистой прибыли за 2019 год вычесть эти самые 29 млрд — в итоге получается 31,8 млрд рублей, что практически в два раза меньше. Соответственно, если использовать это значение при расчете, то мультипликаторы P / E и ROE также меняются примерно в два раза.

Чистая прибыль и мультипликаторы НМТП

| Чистая прибыль, млрд рублей | P / E | ROE | |

|---|---|---|---|

| 2018 | 16,8 | 7,96 | 32,6% |

| 2019 | 60,8 | 2,85 | 59,9% |

| 2019, скорр-е | 31,8 | 5,45 | 31,3% |

Если продукция компании сама по себе торгуется на бирже, то котировки компании в значительной степени зависят от конъюнктуры, то есть от цены этих товаров. Самый яркий пример — это нефтяная сфера вообще и то, что произошло с ней в 2020 году.

Цены на нефть волатильны, а добыча во многом контролируется соглашениями ОПЕК+. При инвестициях в такие компании это надо первостепенно учитывать: возможно, мультипликаторы изменились скорее из-за внешних обстоятельств, чем из-за действий самой компании.

Выручка, чистая прибыль и мультипликатор P / E «Лукойла»

| Выручка, млрд рублей | Чистая прибыль, млрд рублей | P / E | |

|---|---|---|---|

| 1к2020 | 1666 | −46,0 | 7,29 |

| 2к2020 | 986 | −18,7 | 14,2 |

| 3к2020 | 1457 | 50,4 | 28,3 |

| 4к2020 | 1530 | 29,5 | 222,6 |

| 1к2021 | 1876 | 157,0 | 18,3 |

| 2к2021 | 2202 | 190,0 | 10,7 |

Есть такие компании, которые годами и даже десятилетиями стоят дешево. Они не оправдывают ожидания тех, кто рассчитывает, что прибыльная недооцененная компания будет переоценена рынком хотя бы до средних значений по отрасли. Обычно это происходит из-за систематического плохого отношения компаний к своим миноритарным акционерам.

Мультипликатор P / E и часть прибыли, выплачиваемая в виде дивидендов «Башнефти»

| P / E | Часть прибыли, выплачиваемая в виде дивидендов | |

|---|---|---|

| 2017 | 2,63 | 38% |

| 2018 | 3,35 | 29% |

| 2019 | 4,38 | 25% |

| 2020 | Убыток | 0% |

Похожая ситуация в компании «Интер РАО»: выплата 25% чистой прибыли в качестве дивидендов дополняется непрозрачными корпоративными решениями. У компании несколько сотен миллиардов рублей хранится на счетах и банковских депозитах, почти 30% акций — квазиказначейские, но все эти ресурсы не используются ни для развития компании, ни для выплаты дивидендов в большем объеме.

Инвесторы предпочитают вкладываться в компании, планы которых понятны, что помогает заложить хоть какую-то определенность в модели предполагаемых перспектив заработка на акциях этих компаний. В случае же «Интер РАО» получается, что у компании есть много возможностей серьезно увеличить прибыль акционеров, но она ими не пользуется, что и приводит к некоторой стагнации котировок акций.

Мультипликатор P / E и часть прибыли, выплачиваемая в виде дивидендов «Интер РАО»

| P / E | Часть прибыли, выплачиваемая в виде дивидендов | |

|---|---|---|

| 2018 | 5,65 | 25% |

| 2019 | 6,90 | 25% |

| 2020 | 6,29 | 25% |

Самая гипертрофированная аналогичная ситуация — у компании «Сургутнефтегаз». У нее есть миллиарды долларов, которые просто лежат на долларовых депозитах и не используются компанией для инвестиций или дивидендов.

Более того, согласно правилам финансовой отчетности, эти долларовые денежные средства пересчитываются в рубли на начало и конец финансового периода, и разница между ними приносит то огромную неденежную прибыль, то большие неденежные убытки.

EBITDA, чистая прибыль, чистый долг, мультипликатор P / E и часть прибыли, выплачиваемая в виде дивидендов, «Сургутнефтегаза»

| EBITDA, млрд рублей | Чистая прибыль, млрд рублей | Чистый долг, млрд рублей | P / E | Часть прибыли, выплачиваемая в виде дивидендов | |

|---|---|---|---|---|---|

| 2017 | 338,7 | 313,1 | −2536 | 3,87 | 11% |

| 2018 | 482,0 | 403,0 | −3363 | 3,14 | 20% |

| 2019 | 464,0 | 106,0 | −3363 | 19,8 | 29% |

| 2020 | 249,0 | 743,0 | −3829 | 2,11 | 10% |

Итого

Эта статья призвана показать, что для инвестиций в компанию недостаточно бегло посмотреть цифры мультипликаторов или просто выбрать компании, которые выдались в скринере по нескольким фильтрам. При этом скринер — это действительно удобный инструмент, который можно использовать для выборки ограниченного списка потенциально инвестиционно привлекательных компаний, которые далее стоит внимательнее изучить.

Общемировой тренд — низкие процентные ставки и, следовательно, низкая или даже отрицательная доходность по облигациям. Это приводит к повышенной привлекательности акций и, соответственно, их повышенной цене.

Технический прогресс позволяет с помощью нескольких кликов мышки найти огромное количество информации о компаниях и их ценных бумагах, поэтому нужно особенно внимательно присматриваться к недооцененным компаниям и пытаться понять причину их недооценки.