На чем можно получать пассивный доход

12 идей для пассивного заработка в 2021 году

Возможность получать пассивный доход всегда выглядит хорошей идеей, но в период пандемии приобретает особую актуальность. Как создать источники пассивного дохода? Рассмотрим в статье.

Пассивным доходом называют вид заработка, для которого требуются минимальные вложения времени и сил. Но сразу же стоит развеять главное заблуждение: пассивный доход не значит, что нужно сидеть и ждать пополнения счета, ничего при этом не делая. Почти каждый вид пассивного заработка требует определенного труда и вложений, особенно на старте. После этого он будет приносить доход, не требуя вашей активности.

В статье мы разберем 12 идей для пассивного заработка. Здесь не будет предложений о покупке ценных бумаг, криптовалюты и торгах на бирже. Все идеи доступны для реализации, они подходят для начинающих предпринимателей и не требуют специфических знаний.

1. Автомобиль как источник пассивного дохода

Вы можете сдавать свой автомобиль в аренду службам такси или в прокат. Но стоит понимать, что просто отдать машину и ждать дохода не получится. Придется все контролировать. Во-первых, потребуется разобраться в юридической стороне вопроса. Во-вторых, грамотного подобрать арендатора (частные лица, транспортные компании, местные таксопарки, агрегаторы) и определить условия сотрудничества с ними. В-третьих, стоит заранее составить план доходов и расходов проекта, чтобы определить, насколько это выгодно в вашем конкретном случае.

Как правило, в городе-миллионнике переданный в аренду автомобиль может приносить 1-1,5 тыс. рублей в день, а в месяц 30-40 тыс. рублей. Но следует учитывать износ автомобиля, возможный ремонт, расходы на обслуживание, страховку и т.д.

Данная идея подойдет тем, кто хорошо разбирается в тонкостях работы таксопарков и транспортных компаний.

Свой тренинговый центр за 55 000 руб. Можно вести бизнес онлайн!

В стоимость входят комплект материалов для очного проведения всех программ + 2 дня живого обучения онлайн. Бессрочное право проведения 10 программ. Никаких дополнительных отчислений и платежей. Запуск за 2 дня.

Так что в теории – это высокорентабельный бизнес, но, как показывает практика, процесс весьма рискованный и хлопотный. Например, чтобы снизить риск, можно сдавать автомобиль не в качестве такси, а для личного пользования – часто компании арендуют машины для своих сотрудников. Или выбрать другой способ пассивного заработка на автомобиле.

Размер дохода будет зависеть от рекламной площади: чем она больше, тем выше доход. Например, на грузовике можно разместить большой баннер – благодаря такой рекламе можно зарабатывать около 10 тыс. рублей в месяц. Лайтбокс, размещенный на крыше автомобиля, приносит 3-6 тыс. рублей в месяц.

2. Сдача в аренду своего имущества

Сдавать в аренду можно не только транспорт, но и другое имущество: различное оборудование, мебель, технику, специнструмент, одежду для фотосессий, фотозону и т.д. В этой подборке мы собрали 20 идей для заработка на прокате.

3. Разработка игр и мобильных приложений

Актуальная и прибыльная идея. Рынок мобильных приложений стабильно растет ежедневно. Появляется множество новых продуктов, которые генерируют немалый доход. План действий таков: вы разрабатываете приложение, загружаете его в магазин приложений или на собственный сайт, а затем начинаете получать пассивный доход. Это может быть оплата самого приложения или части контента; или оплата за показы рекламы в приложении.

Стоит иметь в виду: чтобы создать приложение, требуются определенные навыки, а для их продажи – вложения в рекламу.

4. Продажа фотографий или авторских иллюстрациях на стоках

Фотографы, художники и иллюстраторы могут зарабатывать на своем творчестве онлайн. Для этого существует огромное количество фотостоков, бирж и других сервисов, позволяющих продавать изображения.

Общая схема заработка выглядит так:

Выбираете сервис, регистрируетесь на нем

Загружаете свои работы (фото/иллюстрации)

Проходите экзамен от сервиса, получаете допуск к продаже

Выбираете условия продажи, от которых зависит объем авторских отчислений

Получаете доход за скачивания своего контента.

Размещать свои работы можно на фотостоках – специальных сайтах, где автор получает деньги с каждой продажи работы. Самые популярные фотостоки: Shutterstock, Depositphotos. Их огромное количество, поэтому можно подобрать для себя подходящий вариант. Для продажи иллюстраций подойдут платформы Beehance, Dribbble.

5. Гаражи и машино-места

Сдача недвижимости в аренду – стандартный способ пассивного дохода. Но если для покупки жилья требуются существенные денежные вложения, то стоимость гаража или машиноместа упрощает вход на арендный рынок. Так что это подходящий вариант для новичков, чей стартовый капитал ограничен.

В небольшом городе гараж можно приобрести за 50-100 тыс. рублей. В крупных городах придется заплатить около 100-250 тыс. рублей.

Арендная плата за гаражи составляет в среднем 2-5 тыс. рублей, в зависимости от региона. Отдельно стоящее строение у дороги можно сдать дороже – оно подойдет для малого бизнеса: СТО, шиномонтаж и прочее. Рентабельность аренды гаража значительно выше, чем у аренды квартир: в среднем, это доходность в 20%, тогда как аренда жилья приносит около 10% прибыли.

Аренда машино-места так же актуальна. Проблема с парковками усугубляется с ростом числа автовладельцев. Ежегодно количество машин увеличивается, земля застраивается многоэтажками, а для парковки остается совсем немного места. Эти условия и формируют спрос на парковки.

Выгодно приобретать машино-места до сдачи нового дома, потому что стоимость паркинга после сдачи проекта повышается на 40-50%. Это значит, что даже если вы передумаете заниматься арендой и захотите продать машино-место, то уже на этой сделке сможете заработать. В целом, рентабельность аренды паркинга составляет 15-20%.

А еще можно открыть свой бизнес в самом гараже! Это уже будет, конечно, не пассивный заработок, но можно подобрать бизнес по душе, который будет приносит доход и не отнимать много времени. 35 прибыльных бизнес-идей в гараже читайте здесь.

6. Создание и продажа инфопродуктов

Если вы эксперт в какой-то области, то можете зарабатывать на инфопродуктах: продавать курсы, обучающие материалы, вебинары, гайды и т.д. Несмотря на то, что тема уже давно на слуху и активно используется многими, она до сих пор актуальна. Главное, создать качественный продукт, а не халтуру.

Суть идеи такова: вы создаете 1 инфопродукт, а затем многократно продаете его. Механизм продаж может работать автоматически, если настроить все инструменты.

О том, как продавать инфопродукты, подробно можно прочитать здесь.

7. Заработок на соцсетях

Вы можете создать свой блог, канал, паблик – и подключать к нему различные способы заработка: начиная от размещения рекламы, продажи своей продукции и заканчивая донатами (вознаграждениями от благодарных подписчиков). Схем заработка очень много. Например, вы можете создать канал на каком-либо сервисе и сделать подписку на ваш аккаунт платной. А можете зарабатывать на стримах и просмотрах видеоконтента.

Если же вы не хотите создавать свой блог с нуля, то можно купить уже готовый проект и зарабатывать на нем. Владельцы успешных пабликов и каналов часто продают свой ресурс, на котором уже собрана определенная аудитория. Примеры таких предложений можно изучить на биржах типа Trade-groups.

Найти материалы о том, как начать зарабатывать в различных соцсетях можно в специальном разделе нашего сайта «Интернет-бизнес и СМИ».

8. Партнерские программы

Партнерская программа – это взаимодействие между рекламодателем и его партнером, который занимается продажей.

Зарабатывать таким способом может любой человек – собственник сообщества, владелец аккаунта и даже тот, кто не зарегистрирован в соцсетях.

Схема выглядит следующим образом:

вы размещаете на своей странице информацию о специальных продуктах, товарах и услугах, подключенных к партнерским программам,

люди переходят по вашей ссылке и совершают продажи,

с каждой продажи вы получаете свой процент.

Поиск партнерских программ доступен на CPAseti.com, Bintrader, Monecle LetyShops и других аналогичных сервисах.

Ваш заработок складывается из процента от продаж рекламодателей или фиксированной суммы. Много на этом не заработаешь, но идею вполне можно рассматривать как источник дополнительного дохода.

9. Покупка сайтов с доходом

В последнее время популярность приобретает такой источник пассивного дохода как покупка готового сайта. Есть убыточные и прибыльные проекты, поэтому сайты постоянно продают и покупают.

Где можно купить сайт? Существуют различные сервисы, которые позволяют купить или продать сайт и обеспечивают безопасность сделок. Сервисы выступают посредником и получают свой процент от сделки. Биржи, где можно купить сайт:

Телдери — самая крупная российская биржа. Представляет собой аукцион сайтов и доменных имен;

Flippa — зарубежная биржа. На ней очень часто можно купить сайт с фирмой, т.е. готовым бизнесом;

Bitus – приватная биржа интернет-проектов.

PR-CY.ru – сервис проводит аукционы по продаже сайтов и не берет комиссию, поэтому все риски остаются на вас. Но за 5% от суммы сделки сервис предоставляет услуги гаранта.

Как правило, цена сайта рассчитывается, исходя из окупаемости проекта. Но все зависит от способа монетизации: сайты с пассивным доходом стоят дороже.

Таким образом, покупка сайта – это выгодное вложение, способное быстро окупиться и приносить прибыль. Главное в этом деле – уметь правильно анализировать предложения и покупать перспективные сайты.

10. Продажа старых вещей и хлама

В условиях кризиса и ограниченных ресурсов эти направления могут стать выгодными. Есть много успешных направлений для реализации идеи заработка на старых вещах. Вот, например, несколько таких идей:

Сдача в аренду декора в винтажном и ретро стиле

Музей старых вещей

Пункт приема вторсырья

Секонд-хенды и комиссионные магазины.

Подробнее о том, как заработать на старых и ненужных вещах, читайте здесь.

11. Аренда рекламных щитов

Один рекламный щит может приносить около 15 тыс. рублей в месяц. А на его установку уходит около 70 тыс. рублей. Это значит, что за несколько месяцев можно окупить первоначальные вложения.

Главная проблема в этом деле – получить разрешение на установку щита в интересующем месте. Подробнее с этой идеей можно ознакомиться здесь.

Также стоит упомянуть и другие прибыльные идеи пассивного заработка, которые связаны с размещением рекламы: реклама в лифтах, на уличных экранах, видео-стойках и т.д. Везде принцип один и тот же – устанавливаем рекламную площадь, сдаем ее в аренду и получаем доход.

12. Вендинг

Вендинг подходит для тех, кто хочет получать максимум прибыли при минимуме усилий. Начать такой бизнес достаточно просто и быстро, со стартовым капиталом в 100 тыс. рублей. На эти деньги вы покупаете вендинговый аппарат под определенный товар, устанавливаете его в многолюдном месте и начинаете зарабатывать. Ваше участие в бизнесе минимально: достаточно 2-3 раза в неделю приезжать, чтобы пополнить товар или расходники и забирать выручку.

Самые популярные вендинговые автоматы варят кофе и выдают снеки. Но сегодня вендинговый формат актуален для самых разных товаров и услуг. Автомат по продаже бижутерии, линз, цветов, аксессуаров для смартфонов, автомат по печати фотографий из соцсетей и фотокабинки – все это можно отнести к вендинговому бизнесу. Руководства по открытию бизнеса на разнообразных вендинговых аппаратах можно найти здесь. А здесь есть подборка из 90 необычных вендинговых аппаратов.

Как создать пассивный доход с нуля

Напоследок несколько советов для тех, кто стремиться создать пассивный доход:

Не стремитесь охватить несколько направлений сразу, выберите одну область, в которой больше всего разбираетесь

Не выбирайте для пассивного заработка те бизнес-идеи, которые будут требовать от вас постоянных денежных вложений

Помните, что заработок без труда и вложений – это миф. Чтобы доход появился, в любом случае необходимо затратить определенные ресурсы: ваше время, усилия, первоначальный капитал.

Сохраните статью, чтобы внимательно изучить материал

7 способов получать пассивный доход в 2021 году

Основатель компании SimpleEstate

В 2021 году годовая инфляция превысила 6%. Это значит, что именно на такой процент сбережения «под подушкой» стали дешевле. Чтобы не терять деньги, важно заставить их «работать». Например, начать инвестировать.

Выбрать можно любой из инвестиционных активов: акции, облигации, коммерческую и жилую недвижимость, банковские вклады или даже попробовать криптовалюту. Основатель инвестиционной платформы SimpleEstate Никита Корниенко рассказывает, как работает каждый из активов, какую выгоду можно извлечь и куда стоит вложить средства в 2021 году.

Содержание

Банковские вклады

Один из консервативных методов пассивного дохода, знакомый каждому — положить деньги в банк под процент. Однако даже у привычных нам вкладов есть свои тонкости.

Вы сможете хранить деньги в банке от месяца до года. Если не хотите потерять часть прибыли, забрать средства лучше по истечении срока хранения. В некоторых случаях банки дают возможность частично снять средства без потери процентов.

В этом случае снять деньги можно в любое время как частично, так и полностью, но из-за этого обычно процентная ставка по такому вкладу ниже, чем по срочному. Если вы захотите забрать часть средств, проценты будут дальше начисляться на остаток.

Пример. Вы положили 200 тыс. рублей под 4% годовых, а через полгода решили снять половину. За этот период вам выплатят четыре тыс. рублей. На оставшиеся средства на счете далее будут начисляться проценты по той же ставке — 4%, которые ещё через полгода составят уже две тыс. рублей (так как проценты будут начисляться уже на 100 тысяч).

Банк не переводит начисленные проценты на отдельный счет, а добавляет их к изначальной сумме. В итоге в следующем периоде вам будут начислять проценты на большую сумму.

Пример. Вы положили те же 200 тыс. рублей под 4% годовых с ежемесячной капитализацией. Это значит, ежемесячно будет прибавляться около 0,33% от общей суммы. Через месяц вы увидите на счету 200 667 рублей, а через год — 208 148 рублей. Без капитализации сумма была бы 208 000 рублей.

На коротком промежутке времени разница между сложными и простыми процентами (с капитализацией и без) крайне мала, однако на многолетнем горизонте капитализация процентов влияет на результат очень драматически.

Положить средства можно в рублях или в иностранной валюте. Такой вклад ничем не отличается от любого другого — в конце срока вы получите назад вложенные средства с процентами в той же валюте.

Важно то, что с 2021 года с дохода по банковским вкладам нужно платить подоходный налог по ставке 13%. Раньше платить нужно было только если ставка превысила определенную величину: ключевую ставку ЦБ плюс пять процентных пунктов. С учетом нового налога, чистая доходность вкладов для крупных инвесторов заметно снижается.

Порог входа. От 1000 рублей.

Доходность. Процентные ставки зависят от конкретного банка. В среднем, это от 5% до 7% годовых.

Риски. Хотя депозиты являются наиболее надежным видом сохранения денег, ключевым риском является отсутствие какой-либо защиты от инфляции и девальвации. Если завтра цены вырастут в два раза и на 1000 рублей можно будет купить в два раза меньше товаров, то 1000 рублей на депозита потеряет свою ценность так же в два раза.

Как подстраховаться. Держать вклады в разных валютах. Также при сумме вклада более 1,4 млн рублей лучше распределить деньги по разным банкам, чтобы в одном лежало не более 1,4 млн рублей. В случае банкротства, агентство по страхованию вкладов выплатит эту сумму.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Коммерческая недвижимость

При правильной стратегии инвестирования коммерческая недвижимость может быть более прибыльной, чем жилая. В 2020 году спрос на коммерческую недвижимость вырос: на небольшие торговые помещения (60-90 м²) на первых этажах домов в России вырос на 25–30%, на маленькие офисы (30-50 м²) — на 10–15%. Это означает, что постепенно рынок будет набирать обороты.

Начинающим инвесторам можно вкладываться в два типа недвижимости:

К ней относятся помещения на первых этажах жилого дома или отдельно стоящие здания торгового назначения. Их можно сдавать под магазины, кафе, рестораны, салоны красоты, аптеки и получать прибыль в виде арендной платы.

Большой плюс в том, что в этом сегменте есть крупные сетевые игроки вроде Пятерочки, Магнита, крупных аптечных сетей и так далее. Это надежные, стабильные арендаторы, которые будут регулярно платить, если их магазин приносит прибыль.

Еще один плюс — долгосрочные договоры аренды, вплоть до 10-15 лет (хотя очень важно обращать внимание на условия расторжения договора, так как обычно у сетей есть право отказаться от объекта с уведомлением за три-шесть месяцев).

Важным преимуществом является защита от инфляции, так как потенциальная арендная плата в конечном итоге напрямую зависит от выручки магазина. А значит, вместе с ростом цены, растет и арендная плата, которую готов платить арендатор торговой недвижимости. Кроме того, чаще всего договоры аренды подразумевают ежегодную индексацию арендной платы.

Вы можете приобрести помещение и сдавать его под офис. Однако, если раньше офисы пользовались высоким спросом и ликвидностью, сейчас из-за пандемии, проблем у малого бизнеса и перехода в онлайн, риски в офисном сегменте заметно увеличились. Поэтому лучше приобретать офис через коллективные инвестиции, чтобы выбором объекта занимались профессионалы. Это позволит снизить риски.

Порог входа. Если вы захотите в «одиночку» приобрести небольшое помещение, понадобится от 10 до 20 млн рублей. Можно также воспользоваться услугой коллективных инвестиций. В этом случае несколько инвесторов совместно покупают объект, что позволяет существенно снизить порог входа вплоть до 100 тыс. рублей.

Доходность. Если вложиться торговую недвижимость или офисы, средняя арендная доходность составит от 7% до 12% годовых плюс постепенный рост стоимости. Если выбрать коллективные инвестиции — доходность может возрасти до 10-15% за счет профессионального отбора наиболее качественных объектов.

Риски. Ключевой риск — уход текущего арендатора. Тогда можно потерять часть прибыли за счет простоя помещений или невозможности сдать объект новому арендатору по той же ставке аренды.

Также важна возможность быстро продать объект по выгодной цене в случае необходимости. Менее качественные и крупные объекты обычно продаются достаточно долго и по более низким ценам, чем небольшие качественные помещения.

Как подстраховаться. В случае со стрит-ритейлом стоит также смотреть на трафик, сопоставить аренду с выручкой магазина и узнать стоимость аренды в соседних магазинах, чтобы убедиться, что ставка рыночная. Также нужно не забыть про технические параметры — сколько входов, электрическая мощность, узаконена ли перепланировка, есть ли зона разгрузки (очень важно для продуктовых магазинов).

Если покупаете объект с арендатором, обязательно важно изучить договор аренды и оценить надежность самого арендатора. Чтобы вложиться в ликвидное помещение под офис, важно подыскать офис класса А или B+, поближе к деловым районам и с развитой инфраструктурой.

Акции

В этом случае вы покупаете долю в компании и становитесь её соучредителем. Получить прибыль можно двумя способами.

Компания раз в год (иногда чаще) распределяет часть прибыли между акционерами. Чтобы стабильно получать доход, нужно выбирать устойчивые компании, которые регулярно платят дивиденды. Например, рассматривать нефтегазовый, банковский, коммунальный сектор, телекоммуникационные компании или ритейл.

Нюанс в том, что решения по выплате дивидендов принимают крупные акционеры (мажоритарии), которым принадлежит основная часть акций компании. Поэтому частный инвестор находится в полной зависимости от них и вынужден довериться данным акционерам и надеяться, что его права как миноритария не будут ущемлены.

Чтобы избежать таких рисков, при покупке акций надо ориентироваться на дивидендных аристократов — компании, которые на протяжении нескольких лет стабильно выплачивают и увеличивают дивидендные выплаты. Также лучше обращаться внимания на компании, у которых нет крупных акционеров, которым принадлежит 20-50% компании.

В этом случае инвестор пытается купить акции дешевле, а продать дороже. Однако если на первый взгляд это кажется несложным, на практике более 90% начинающих инвесторов теряют свои деньги.

Стоимость акций постоянно меняется, поэтому этот способ более рискованный, чем просто получать дивиденды. Интернет пестрит от предложений от различных «гуру инвестиций», готовых научить любого желающего зарабатывать на трейдинге по 100% в день, но если бы это было правдой — самыми богатыми инвесторами в мире были бы именно они, а не Уоррен Баффет, зарабатывающий около 15% на протяжении нескольких десятков лет.

Бесплатный сыр бывает только в мышеловке, а в инвестициях нет доходности без риска, и чем выше возможная доходность, тем больше риски.

Порог входа. От десяти тыс. рублей.

Доходность. Если получать прибыль за счет дивидендов, в среднем, 5%. За последние десять лет в самых стабильных компаниях в секторах генерации, коммунальных услуг и телекоммуникаций — около 7-8% годовых. Если заниматься трейдингом, можно как заработать 100% прибыли, так и потерять почти всю сумму инвестиций.

Риски. С дивидендами риск один — иногда выплаты могут снизиться или вовсе исчезнуть из-за низких финансовых показателей компании или решения крупных акционеров. С трейдингом риск потерять свои инвестиции намного выше, так как цена акций может идти как вверх, так и вниз.

Как подстраховаться. Лучше купить диверсифицированный портфель стабильных надежных компаний, которые торгуются по адекватным ценам с точки зрения мультипликаторов. Не гнаться за рискованными бумагами вроде Tesla и не пытаться спекулировать. Еще один способ — купить индекс акций, содержащий в себе сразу множество акций, что позволяет получить мгновенную диверсификацию портфеля.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

В зависимости от способа распределения дохода:

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

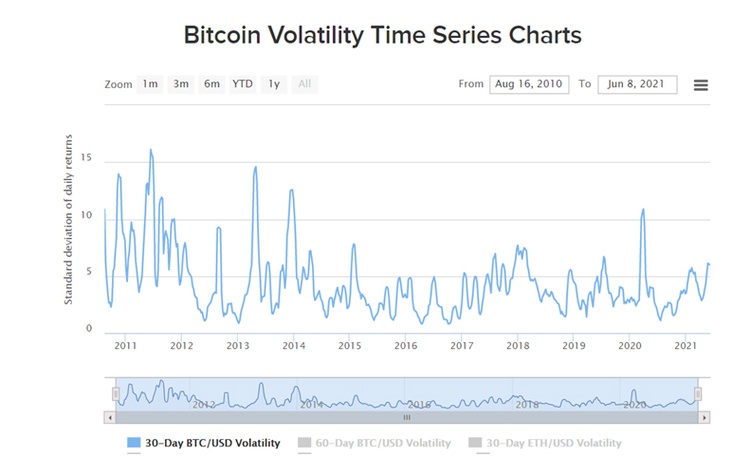

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки. В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как подстраховаться. Поскольку криптовалюта — это альтернативный метод инвестирования, средства нужно диверсифицировать и держать в портфеле не более 5-10%.

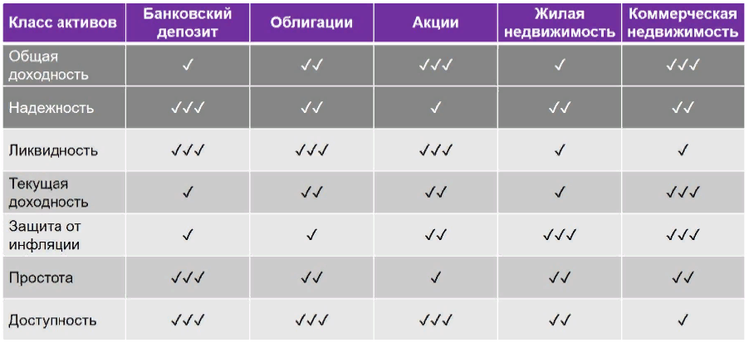

Куда стоит вложиться в 2021 году

Выбирая, куда инвестировать средства, стоит обращать внимание на семь важных критериев. Их мы привели в таблице ниже:

Если ваша цель — долгосрочный рост капитала и получение регулярного дохода, то лучше всего выбрать акции и коммерческую недвижимость. Если хотите максимально застраховаться и получать хоть и низкий, но очень стабильный доход — облигации и жилая недвижимость.

Вкладывая средства в недвижимость, тем более в коммерческую (более доходный, но более сложный вариант), не стоит слепо доверять обещаниям брокеров или застройщиков. Важно досконально изучить выбранный объект, чтобы понимать все возможные риски. Наиболее надежным вариантом будет отдать все в руки профессионалов.

Однако и в этом случае следует сначала проверить организацию, которая занимается инвестициями в коммерческую недвижимость, и только потом доверять ей средства. Насколько грамотные специалисты работают в компании? Какой анализ проводится перед покупкой каждого объекта? На чем основаны прогнозы компании? Какие результаты показали уже купленные ранее объекты? Как структурируются инвестиции?

Не стесняйтесь задавать вопросы, «докапывайтесь» до истины. Начните инвестиции с небольшой суммы и увеличивайте чек только после положительных результатов. Опытный инвестор всегда идет в любую сделку «с открытыми глазами», имея максимум информации и понимая все риски.