Наличие обязательств пфи что это

Дериватив – инструмент, стоимость которой зависит от базового актива или группы активов или является производной от них. По сути это вид контракта между сторонами, которые берут на себя обязательство передать заранее оговоренный актив (или сумму денег) в определенный срок и по определенной цене.

Как работает дериватив

Представим европейского инвестора, счета которого номинированы в евро. Он покупает акции американской компании через биржу в США и за американские же доллары. С этого момента возникает риск изменения обменного курса – ведь если стоимость евро по отношению к доллару США вырастет, то прибыль, которую он получит от продажи акций американской компании после конвертации в евро, получится меньше ожидаемой.

Чтобы застраховаться, инвестор может применить производный финансовый инструмент (derivative по-английски означает «производное»), зафиксировав определенный обменный курс валют.

Самые распространенные базовые активы при деривативных сделках – это сырье, валюта, облигации, акции, процентные ставки и рыночные индексы, которые приобретаются, как правило, через брокеров.

Рынок деривативов

Существуют четыре группы его участников:

Справка. Торговля финансовыми продуктами, привязанными к стоимости базового актива, составляет наиболее динамичный сегмент рынка во всех развитых странах.

Виды деривативов

Функции деривативов

Плюсы и минусы производных инструментов

Преимущества деривативов:

Минусы деривативов:

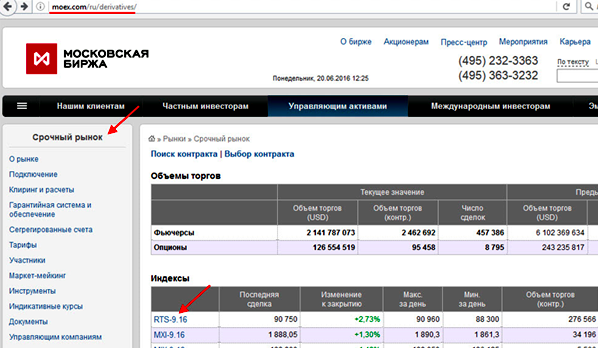

Как торговать деривативами на Московской бирже

Частному инвестору доступны два инструмента: опционы и фьючерсы. В случае с фьючерсами гарантом сделки выступает сама биржа. Заключая сделку, покупатель оплачивает только гарантийную часть сделки – это от 5 до 20 % ее стоимости.

Другой инструмент – опционы. Базовым активом опциона выступают фьючерсы на активы.

Стратегий торговли тоже несколько. Самая популярная – это спекуляции, когда нужно совершить как можно больше сделок за короткое время. Многие даже используют для этого специальных роботов, совершающих десятки или даже сотни сделок в минуту. Их называют скальперами, которые особенно любят обладающий особой волатильностью фьючерс на индекс РТС.

Популярны также фьючерсы на нефть и газ, так как цены на них достаточно просто прогнозировать – достаточно внимательно слушать политические новости.

Чем рискует инвестор

Внимание! Имея дело со спекулятивным инструментом, каковым, например, является фьючерс, невозможно точно предсказать будущую цену на базовый актив. Даже опытный инвестор может принять неверное торговое решение и остаться в убытке.

Другой риск – это маржинальная торговля. Инвестор может открывать позиции, в разы превышающие его торговый счет, но если цена базового актива падает, то опять же придется закрывать сделку с убытком, и здесь кредитное плечо работает уже во вред. Кроме потери собственных средств такая ситуация грозит возникновением крупных долговых обязательств.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Производный финансовый инструмент

Производный финансовый инструмент (дериватив) – финансовый инструмент, в основе которого заложены обязательства в отношении других инвестиционных активов или товаров. Фактически дериватив – это ценная бумага на ценную бумагу. Существует несколько основных видов производных ценных бумаг: фьючерсы, форвардные контракты, свопы, опционы, свопционы, контракты на разницу.

Деривативы условно разделяются на категории в соответствии с теми активами, которые лежат в их основе.

1. Финансовые производные ценные бумаги – контракты, основанные на процентных ставках по краткосрочным и долгосрочным облигациям США, Великобритании и других стран.

2. Валютные производные ценные бумаги – контракты на курс евро/доллар, доллар/иена и другие мировые валюты.

3. Индексные производные ценные бумаги – контракты на индексы акций, такие как S&P 500, Nasdaq 100, FTSE 100, а в России также фьючерсы на индексы акций ММВБ и РТС.

4. Производные ценные бумаги на акции. На ММВБ в том числе торгуются фьючерсы на ряд российских акций ведущих компаний: «ЛУКОЙЛ», «Ростелеком» и т.д.

5. Товарные производные ценные бумаги – контракты на энергоресурсы, например нефть. На драгоценные металлы – золото, платину, палладий, серебро. На цветные металлы – алюминий, никель. На сельхозпродукцию – пшеница, сою, мясо, кофе, какао и даже на концентрат апельсинового сока.

Только в небольшом количестве сделок (до 3%) происходит реальная поставка активов, лежащих в основе производных ценных бумаг. Преимущественно сделка урегулируется путем взаимных расчетов в денежной форме через процедуру клиринга.

Производные ценные бумаги используются для двух целей.

Во-первых, для страхования финансовых рисков (хеджирования). Например, производитель сельхозпродукции может защитить себя от падения цен на его продукцию в будущем, когда он планирует собрать урожай. Или автомобильный концерн, которому требуется заранее известное количество цветного металла для производства в будущем, может застраховаться от его удорожания на определенный период.

Наличие обязательств пфи что это

Деривативы, или производные финансовые инструменты (ПФИ), помогают бизнесу хеджировать риски и снижать стоимость привлечения финансирования. Однако ошибки в налоговом и бухгалтерском учёте сделок с ПФИ могут существенно ухудшить финансовые результаты компании.

Давайте разберёмся, как бизнесу учитывать такие сделки, чтобы защитить свои интересы.

Отсутствие у компании системного подхода к налоговой квалификации и налоговому учёту сделок с ПФИ может привести к росту совокупной налоговой нагрузки. Самое очевидное из потенциальных негативных последствий — невозможность отнесения убытков (расходов) по ПФИ на уменьшение общей налоговой базы по налогу на прибыль в текущем отчётном (налоговом) периоде.

Действующее налоговое законодательство предусматривает два основных подхода к налоговой квалификации срочных сделок (статья 301 НК РФ): либо как ПФИ, либо как сделки с отсрочкой исполнения (СОИ). В первом случае прибыль и убытки по необращающимся ПФИ учитываются в составе отдельной налоговой базы совместно с финансовым результатом по необращающимся ценным бумагам. Нетто-прибыль за отчётный (налоговый) период при этом подлежит налогообложению по общей ставке 20%. Но если по необращающимся ПФИ будет зафиксирован нетто-убыток, он не уменьшит общую налоговую базу, а будет учитываться в составе отдельной налоговой базы. С практической точки зрения такой нетто-убыток не будет уменьшать текущие налоговые обязательства налогоплательщика, и компания заплатит в этом налоговом периоде большую сумму налога на прибыль. Соответственно, компания заинтересована в том, чтобы учесть нетто-убытки по операциям с ПФИ в общей базе по налогу на прибыль. Для этого есть два пути.

Правила бухгалтерского учёта по стандартам РСБУ для компаний реального сектора не предусматривают специального учёта сделок с ПФИ. Но в рекомендациях аудиторам Минфин РФ выразил мнение, что способы учёта операций хеджирования целесообразно разрабатывать, исходя из положений МСФО (IFRS) 9 «Финансовые инструменты». В итоге бизнес может самостоятельно разработать подход к бухучёту сделок с ПФИ.

На практике наиболее часто встречаются два подхода к учёту сделок с ПФИ в РСБУ:

— «забалансовый» учёт ПФИ;

— учёт ПФИ для целей РСБУ в соответствии с правилами МСФО (IFRS) 9.

В рамках забалансового подхода к учёту сделок с ПФИ на балансовых счетах компании отражаются лишь фактические расчёты по сделкам с ПФИ. Информация по сделкам с ПФИ с момента их заключения и до момента расчётов обобщается на забалансовых счетах 008 «Обеспечения обязательств и платежей полученные» и 009 «Обеспечения обязательств и платежей выданные». В таком случае заключённые, но неисполненные сделки с ПФИ не влияют на финансовые результаты компании. Кроме того, значительно экономятся трудозатраты бухгалтерии: не приходится проводить текущую переоценку ПФИ, снижается общее число проводок. С другой стороны, к слабостям данного подхода можно отнести недостаточный уровень репрезентативности финансовой отчётности, и неравномерное признание доходов и расходов по сделкам с ПФИ в отчёте о финансовых результатах.

Применение в РСБУ к учёту сделок с ПФИ правил МСФО (IFRS) 9 подразумевает полноценное внедрение международных стандартов, включая признание сделок с ПФИ на балансовых счетах по справедливой стоимости и их последующую текущую переоценку. В этом случае финансовая отчётность компании в части учёта деривативов будет максимально прозрачна. Другое преимущество — экономия усилий, если учёт в компании и так ведётся согласно МСФО. Но если в компании используются нормы РСБУ, то внедрение в практику норм МСФО и регулярная переоценка ПФИ потребуют значительных трудозатрат.

В нынешней сложной экономической ситуации многим компаниям реального сектора, которые зачастую страдают от падения цен на свою продукцию и невозможности оперативной переориентации производства, пришлось изыскивать внутренние резервы оптимизации налоговой нагрузки. В том числе они пересматривают подходы к налоговому учёту сделок с ПФИ.

Из ряда наших недавних кейсов можно упомянуть группу компаний сельскохозяйственного сектора. Исторически она хеджировала валютные риски, связанные с экспортной выручкой в иностранной валюте, с помощью внебиржевых поставочных форвардов на продажу валюты. Тем не менее для целей налогового учёта сделки квалифицировались как ПФИ, и финансовый результат по ним (в том числе убытки) учитывался в составе отдельной налоговой базы. Сейчас группа рассматривает возможность налоговой квалификации будущих форвардных контрактов в качестве операций хеджирования, а предыдущих контрактов, учитывая их поставочный характер, — в качестве СОИ. Это позволит компаниям группы относить убытки по таким сделкам в уменьшение общей базы по налогу на прибыль. Параллельно группа изучает возможность внедрения правил учёта ПФИ по МСФО (IFRS) 9.

Другими триггерами для погружения в нюансы учёта ПФИ, как правило, становятся три типичные ситуации. Чаще всего проблемы с учётом сделок с ПФИ возникают, когда финансовый департамент сообщает о них бухгалтерии и налоговому отделу постфактум, в конце отчётного периода. Если у бухгалтеров и налоговых специалистов нет опыта учёта таких операций, возникают риски. Другая распространённая ситуация — когда компания привлекает кредит и принимает решение захеджировать риски с помощью ПФИ, но у неё опять-таки не хватает компетенций для их учёта. Наконец, третья — когда компания учитывала сделки с ПФИ как хеджирование, но налоговая проверка усомнилась в предоставленных обоснованиях.

Сделки с ПФИ — это специфические финансовые инструменты, использование которых требует определенной экспертизы: как в вопросах бизнес-планирования и структурирования, так и бухгалтерского и налогового учета.

В то же время ошибочно полагать, что компании реального сектора не способны самостоятельно осилить такие сделки, и им необходимы внешние эксперты. Безусловно, эксперты помогают компании упростить первые шаги и избежать болезненных ошибок на пути формирования подходов к заключению сделок с ПФИ. Однако при наличии достаточной внутренней экспертизы компания вполне может обойтись собственными силами или привлекать консультантов, только чтобы получить заключение по критичным моментам и верифицировать разработанные подходы.

Однако в любом случае еще на этапе планирования каждой сделки с ПФИ важно привлекать к ее проработке бухгалтерию и налоговый департамент. Тогда уже на старте будет ясно, хватит ли в компании экспертизы для правильного учета сделок с ПФИ, нужны ли внешние консультанты и, главное, как сделка повлияет на финансовую отчетность и налоговый учет компании.

Обычно этих мер достаточно, чтобы вовремя выявить основные бизнес-риски, связанные с учетом операций с ПФИ, и избежать их.

Данный материал является коммерческой коммуникацией, сделанной в информационных целях, не является и не должен рассматриваться как реклама, рекомендация или оферта совершить какую-либо сделку или инвестицию. Сбербанк не действует в качестве инвестиционного советника и предоставление информации посредством данного материала не должно рассматриваться как инвестиционное консультирование или гарантия того, что озвученные и описанные в нем сделка, продукт, финансовый инструмент или услуга соответствуют Вашему инвестиционному профилю и отвечают Вашим потребностям и целям (ожиданиям). Результаты инвестирования в прошлом не гарантируют доходов в будущем.

Сбербанк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате произведенных Вами инвестиций, включая инвестиции в финансовые инструменты, продукты или услуги, информация о которых содержится в данном материале. Вы должны сделать свою собственную оценку рисков, не полагаясь исключительно на информацию, с которой Вы были ознакомлены в рамках настоящего материала. Сбербанк настоятельно рекомендует Вам до совершения какой-либо инвестиции или сделки, в том числе со Сбербанком или его аффилированным лицом, получить Ваши собственные инвестиционные, правовые, налоговые, финансовые, бухгалтерские и другие необходимые профессиональные консультации в целях обеспечения того, что упомянутые в данном материале сделка, продукт, финансовый инструмент или услуга подходят для Вашей ситуации и отвечают Вашим целям.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Стоимость финансового инструмента может меняться (уменьшаться или увеличиваться) в зависимости от множества факторов, включая цены, значения или уровни одного или нескольких базовых активов, а результаты инвестирования в прошлом не определяют доходов в будущем. Внебиржевые производные финансовые инструменты (ПФИ), упомянутые в данном материале, подобно другим финансовым инструментам, не только могут предоставлять определенные выгоды, но и влекут за собой существенные риски. Риски, которым Вы подвергаетесь в связи с конкретной сделкой, зависят от условий такой сделки и особенностей Вашей ситуации, однако общими для внебиржевых ПФИ являются, в частности, риск неблагоприятного или неожиданного изменения размера платежей в связи с изменением стоимости/значения базового актива, финансовых или политических изменений, риск дефолта контрагента по договору или эмитента (владельца) базового актива, риски изменения правового регулирования или правоприменительной практики, риск отсутствия ликвидности и другие связанные кредитные, рыночные и иные риски. С основными рисками, связанными с заключением внебиржевой срочной сделки, вы можете ознакомиться на сайте Сбербанка по адресу: http://www.sberbank.ru/ru/legal/investments/globalmarkets/riski

Сбербанк и государство не гарантируют доходность инвестиций, инвестиционной деятельности или финансовых инструментов. Прежде чем заключать какую-либо сделку Вам необходимо тщательно проанализировать и убедиться, что Вы полностью понимаете, как условия конкретного финансового инструмента, так и связанные с этим юридические, налоговые, финансовые и другие риски (описания которых не содержится в настоящем материале), в том числе осознаете Вашу готовность понести убытки.

ПАО Сбербанк. Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015. Лицензии профессионального участника рынка ценных бумаг Банка России: на осуществление брокерской деятельности № 077-02894-100000 от 27.11.2000; на осуществление дилерской деятельности № 077-03004-010000 от 27.11.2000; на осуществление депозитарной деятельности № 077-02768-000100 от 08.11.2000.

1) 117997, Россия, Москва, ул. Вавилова, д. 19, тел.: +7 495 500-55-50, 8 800 555-55-50.

Деривативы. Что это простыми словами?

Что такое производные финансовые инструменты (финансовые деривативы) простыми словами? Как работает рынок производных инструментов в 2019 году?

Рынок ценных бумаг при грамотных инвестициях и верной стратегии позволяет получать значительную прибыль даже в периоды кризиса. И одной из возможностей зарабатывать на бирже является торговля на популярном сегодня рынке финансовых деривативов, к которому активно обращаются опытные трейдеры. При этом новички бывают просто не осведомлены о том, что такое производные инструменты и как с ними работать.

Рынок производных инструментов (деривативов)

Если объяснять, что это такое простыми словами, можно сказать, что деривативы – это ценная бумага на ценную бумагу. В основе термина английское слово derivative, что переводится дословно «производная функция»

Деривативы относятся к так называемым вторичным инструментам. Вторичные или производные финансовые инструменты – такие типы контрактов, которые имеют в своей основе базисный (первичный) актив.

Базой дериватива могут стать практически любые продукты (нефть, драгоценные и цветные металлы, сельскохозяйственная, химическая продукция), валюты разных стран, обычные акции, облигации, фондовые индексы, индексы товарных корзин и другие инструменты. Встречаются даже производные ценные бумаги на другой дериватив – опцион на фьючерс, например.

То есть деривативы – бумаги, предоставляющие своему держателю права получения других видов активов через определенный период времени. При этом цена и требования для этих финансовых документов зависят от параметров базового актива.

Рынок деривативов имеет много общего с рынком ценных бумаг и в основе их одни и те же принципы и правила, хотя есть у него и свои особенности.

В крайне редком случае покупка производной ценной бумаги предполагает поставку реального товара или другого актива. Как правило, все сделки совершаются в безналичной форме с помощью процедуры клиринга

Какие деривативы бывают?

Классификация по базовому активу

Примеры производных ценных бумаг

Особенности рынка деривативов

Российскими законными актами большая часть деривативов в качестве ценных бумаг не признается. Под исключение попадают опционы, которые эмитирует акционерное общество, и вторичные финансовые инструменты, базирующиеся на ценных бумагах. К ним можно отнести депозитарные расписки, форвардные контракты на облигации, опционы на акции.

Если первичные активы обычно приобретаются, чтобы владеть базовым активом, получать прибыль от последующей продажи или доход в виде процента, то вложения в производные инструменты совершаются с целью хеджирования инвестиционных рисков.

К примеру, сельхозпроизводитель страхует себя от недополучения прибыли, заключая весной фьючерсный контракт на поставку зерна по цене, которая его устраивает. Но продаст он зерно уже осенью, после сбора урожая. Автопроизводители хеджируют свои риски, заключая такие же соглашения на получение цветного металла по устраивающей их цене, но в будущем.

Впрочем, хеджированием инвестиционные возможности деривативов не ограничиваются. Их покупка с целью продажи затем со спекулятивной целью – одна из самых популярных стратегий на бирже. А, например, фьючерсы, кроме высокой доходности, привлекают возможностью при не самых больших вложениях получить плечо на значительную сумму бесплатно.

Однако нужно иметь в виду, что все спекулятивные операции с вторичными финансовыми инструментами относятся к высокорисковым!

Выбирая деривативы в качестве средства получения прибыли, инвестору стоит сбалансировать свой портфель более надежными бумагами с низким риском

Другой нюанс – число производных финансовых инструментов вполне может быть гораздо больше, чем объём базового актива. Так, акций эмитента может быть меньше числа фьючерсных контрактов на них. Более того, компания-эмитент первичного финансового инструмента может не иметь никакого отношения к созданию деривативов.

В чем преимущества производных инструментов?

Рынок деривативов привлекателен для инвесторов и имеет ряд преимуществ перед другими финансовыми инструментами.

Среди плюсов деривативов как инструмента получения прибыли стоит отметить следующие:

Заключение

Деривативы – интересный и востребованный инструмент для инвестиций, позволяющий получать значительную прибыль в относительно короткий срок. Однако к ним в полной мере применимо правило: выше доходность – больше рисков.

Диверсификация инвестиционного портфеля и включение в него более стабильных, но менее доходных ценных бумаг, позволяет эти риски снизить

Законодательство

Понятие производных финансовых инструментов (ПФИ)

Основополагающий документ, содержащий требования к условиям оказания услуг, способствующих совершению срочных сделок:

Нормативные документы, регламентирующие заключение срочных сделок:

Цитаты из законодательных и нормативных документов

Положение Банка России от 03.08.2015 №482-П «О единых требованиях к правилам осуществления деятельности по управлению ценными бумагами, к порядку раскрытия управляющим информации, а также требованиях, направленных на исключение конфликта интересов управляющего».

Глава 3. Требования к управлению ценными бумагами и денежными средствами, предназначенными для совершения сделок с ценными бумагами и (или) заключения договоров, являющихся производными финансовыми инструментами

3.1. В случае подачи заявки на организованных торгах на заключение договоров, объектом которых являются ценные бумаги, за счет имущества нескольких клиентов денежные обязательства, вытекающие из таких договоров, исполняются за счет или в пользу каждого из указанных клиентов в объеме, который определяется исходя из средней цены ценной бумаги, взвешенной по количеству ценных бумаг, приобретаемых или отчуждаемых по договорам, заключенным на основании указанной заявки.

В случае заключения договора, объектом которого являются ценные бумаги, за счет имущества нескольких клиентов не на организованных торгах денежные обязательства по такому договору исполняются за счет или в пользу каждого из указанных клиентов в объеме, который определяется исходя из цены одной ценной бумаги, рассчитанной исходя из цены договора и количества приобретаемых или отчуждаемых ценных бумаг по этому договору.

Договор, являющийся производным финансовым инструментом, может быть заключен только за счет одного клиента. При этом допускается заключение такого договора управляющим на организованных торгах на основании заявки, поданной в интересах нескольких клиентов, на заключение нескольких договоров, являющихся производными финансовыми инструментами, за счет нескольких клиентов.

Приобретение одной ценной бумаги или заключение договора, являющегося производным финансовым инструментом, за счет имущества нескольких клиентов не допускается, за исключением случая, когда имущество этих клиентов, находящееся в доверительном управлении, принадлежит им на праве общей собственности.

Положение о правилах ведения внутреннего учета профессиональными участниками рынка ценных бумаг, осуществляющими брокерскую деятельность, дилерскую деятельность и деятельность по управлению ценными бумагами», утвержденное Банком России от 31.01.2017 №577-П.

Доступные инструменты инвестирования:

Доля активов, которую можно размещать в инструменты срочного рынка:

Нормативные документы, регламентирующие заключение срочных сделок:

Цитаты из законодательных и нормативных документов

Федеральный закон от 29.11.2001 №156-ФЗ «Об инвестиционных фондах»

Пункт 2 Статьи 40 №156-ФЗ:

2. Управляющая компания, действуя в качестве доверительного управляющего активами акционерного инвестиционного фонда или паевого инвестиционного фонда либо осуществляя функции единоличного исполнительного органа акционерного инвестиционного фонда, вправе при условии соблюдения установленных нормативными актами Банка России требований, направленных на ограничение рисков, заключать договоры, являющиеся производными финансовыми инструментами.

Указание №4129-У:

Доступные инструменты инвестирования: различаются в зависимости от категории фонда.

| Категория фонда | Вид ПФИ, доступный для инвестирования | Пример ПФИ |

|---|---|---|

| рыночных финансовых инструментов (для неквалифицированных инвесторов) | Активом, предусмотренным абзацем вторым пункта 2.1 Указания №4129-У, может являться производный финансовый инструмент при условии, что изменение его стоимости зависит от изменения стоимости активов, которые могут входить в состав инвестиционного фонда (в том числе изменения значения индекса, рассчитываемого исходя из стоимости активов, которые могут входить в состав данного инвестиционного фонда), от величины процентных ставок, уровня инфляции, курсов валют. | ПФИ на российские ценные бумаги, ПФИ на иностранные ценные бумаги, ПФИ на российские индексы, ПФИ на иностранные индексы, ПФИ на процентные ставки, ПФИ на уровень инфляции, валютные ПФИ. |

| финансовых инструментов (для квалифицированных инвесторов) | производные финансовые инструменты при условии, что изменение их стоимости зависит от изменения стоимости активов, которые могут входить в состав инвестиционного фонда (в том числе изменения значения индекса, рассчитываемого исходя из стоимости активов, которые могут входить в состав данного инвестиционного фонда), от величины процентных ставок, уровня инфляции, курсов валют. | ПФИ на российские ценные бумаги, ПФИ на иностранные ценные бумаги, ПФИ на российские индексы, ПФИ на иностранные индексы, ПФИ на процентные ставки, ПФИ на уровень инфляции, валютные ПФИ. |

| фонд недвижимости (для неквалифицированных инвесторов) | производные финансовые инструменты (допущенные к организованным торгам на биржах Российской Федерации и биржах, расположенных в иностранных государствах и включенных в перечень иностранных бирж), изменение стоимости которых зависит от величины процентных ставок, уровня инфляции, курсов валют. | ПФИ на российские ценные бумаги, ПФИ на иностранные ценные бумаги, ПФИ на процентные ставки, ПФИ на уровень инфляции, валютные ПФИ. |

| фонд недвижимости (для квалифицированных инвесторов) | производные финансовые инструменты, изменение стоимости которых зависит от величины процентных ставок, уровня инфляции, курсов валют. | ПФИ на процентные ставки, ПФИ на уровень инфляции, валютные ПФИ. |

| комбинированный | любые | любые |

Доля активов, которую можно размещать в инструменты срочного рынка:

Согласно абзацу 14 пункта 2.10 Указания 4129-У за счет активов фондов для квалифицированных инвесторов могут заключаться договоры репо и совершаться сделки с производными финансовыми инструментами в случаях, предусмотренных правилами доверительного управления паевого инвестиционного фонда (инвестиционной декларацией инвестиционного фонда). Это означает, что доля инвестирования в производные финансовые инструменты не ограничена нормативным актом.

Если фонд предназначен для неквалифицированных инвесторов, то согласно абзацу 13 пункта 2.10 Указания 4129-У, применяются следующие ограничения:

1) Ограничение на долю одного эмитента 15% (абзац 1 и 2 пункта 2.10):

Оценочная стоимость ценных бумаг одного юридического лица, денежные средства в рублях и в иностранной валюте на счетах и во вкладах (депозитах) в таком юридическом лице (если соответствующее юридическое лицо является кредитной организацией или иностранным банком иностранного государства), требования к этому юридическому лицу выплатить денежный эквивалент драгоценных металлов по текущему курсу (если соответствующее юридическое лицо является кредитной организацией), права требования к такому юридическому лицу, возникающие в результате приобретения (отчуждения) ценных бумаг, а также возникающие на основании договора на брокерское обслуживание с таким юридическим лицом, в совокупности не должны превышать 15 процентов стоимости активов инвестиционного фонда. Требования настоящего абзаца не распространяются на государственные ценные бумаги Российской Федерации и на права требования к центральному контрагенту.

2) Указание 4129-У устанавливает 40-процентное ограничение на стоимость производных финансовых инструментов и ценных бумаг, полученных управляющей компанией по договору репо, с учетом заемных средств.(абзац 8 пункта 2.10)

3) В целях исключения необходимости срочной реализации активов при изменении конъюнктуры рынка ценных бумаг на дату заключения сделки действует ограничение, установленное абзацем 9 пункта 2.10 Указания 4129-У: совокупный объем задолженности, подлежащей погашению за счет имущества, составляющего паевой инвестиционный фонд, по договорам займа и кредитным договорам не должен превышать 20 процентов стоимости чистых активов этого инвестиционного фонда.

Учитывая, что сделки с производными финансовыми инструментами и сделки репо также увеличивает долговую нагрузку на инвестиционный фонд, документ устанавливает, что активы, полученные по таким сделкам, рассматриваются в совокупности с вышеуказанной задолженностью и ограничиваются 20 процентами стоимости чистых активов инвестиционного фонда для неквалифицированных инвесторов с учетом заключенных сделок.

На дату заключения сделок с производными финансовыми инструментами, договоров репо, договоров займа, кредитных договоров или сделок, дата исполнения которых не ранее 3 рабочих дней с даты заключения сделки (за исключением сделок с активами, предусмотренными подпунктом 2.4.1 пункта 2.4 настоящего Указания), совокупная стоимость активов, указанных в абзаце восьмом настоящего пункта, с учетом заключенных ранее договоров репо и сделок, указанных в настоящем абзаце, и заемных средств, предусмотренных подпунктом 5 пункта 1 статьи 40 Федерального закона от 29 ноября 2001 г. N 156-ФЗ, не должна превышать 20 процентов стоимости чистых активов инвестиционного фонда.

Нормативные документы, регламентирующие заключение срочных сделок:

Ссылки на регулирование:

Пункт 5 статьи 26 Федерального закона от 24.07.2002 №111-ФЗ «Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации»:

«5. В целях уменьшения риска снижения стоимости активов, в которые инвестированы средства пенсионных накоплений, за счет средств пенсионных накоплений могут заключаться договоры, являющиеся производными финансовыми инструментами, при условии соблюдения установленных нормативными актами Центрального банка Российской Федерации требований, направленных на ограничение рисков.»

Пункт 2 статьи 25.1 Федерального закона от 07.05.1998 №75-ФЗ «О негосударственных пенсионных фондах»:

«2. Управляющая компания, действуя в качестве доверительного управляющего средствами пенсионных накоплений, вправе при условии соблюдения установленных нормативными актами Банка России требований, направленных на ограничение рисков, заключать договоры, являющиеся производными финансовыми инструментами.»

Положение Банка России №580-П:

Пункт 1.1.8:

«1.1.8. Производные финансовые инструменты при условии, что изменение их стоимости зависит от изменения стоимости активов, которые могут входить в состав пенсионных накоплений фонда (в том числе других производных финансовых инструментов, изменение стоимости которых зависит от изменения стоимости активов, которые могут входить в состав пенсионных накоплений фонда), изменения значения индекса, рассчитываемого исходя из стоимости активов, которые могут входить в состав пенсионных накоплений фонда, изменения величины процентных ставок, уровня инфляции, курсов валют.

При этом в том случае, если стоимость производного финансового инструмента зависит от изменения значения индекса, не менее 90 процентов такого индекса должны составлять активы, которые могут входить в состав пенсионных накоплений фонда.»

Пункт 1.3.11:

«1.3.11. Договоры, являющиеся производными финансовыми инструментами, могут заключаться при соблюдении следующих требований:

сделки с производными финансовыми инструментами совершаются на организованных торгах с центральным контрагентом на основе заявок по наилучшим из указанных в них ценам;

заявки адресованы всем участникам торгов и информация, позволяющая идентифицировать подавших заявки участников торгов, не раскрывается в ходе торгов другим участникам.»

Пункт 1.4.9:

«1.4.9. Стоимость лотов производных финансовых инструментов (если базовым (базисным) активом производного финансового инструмента является другой производный финансовый инструмент, – стоимость лотов таких производных финансовых инструментов), стоимость ценных бумаг (сумма денежных средств), полученных управляющей компанией по первой части договора репо, и размер принятых обязательств по поставке активов по иным сделкам, дата исполнения которых не ранее 3 рабочих дней со дня заключения сделки, в совокупности составляют не более 20 процентов стоимости инвестиционного портфеля, а на дату заключения сделок с производными финансовыми инструментами, сделок репо или сделок, дата исполнения которых не ранее 3 рабочих дней со дня заключения сделки, – не более 10 процентов стоимости инвестиционного портфеля с учётом заключённых сделок. Если условиями производного финансового инструмента или условиями его базового (базисного) актива, которым является производный финансовый инструмент, не предусмотрен лот, то для целей применения настоящего подпункта принимается стоимость базового (базисного) актива производного финансового инструмента (стоимость базового (базисного) актива производного финансового инструмента, являющегося базовым (базисным) активом).

Производные финансовые инструменты, указанные в абзаце первом настоящего подпункта, учитываются в объёме открытой позиции, скорректированной по результатам клиринга.»

Абзац 2 пункта 1.5:

«…производные финансовые инструменты учитываются в объёме приобретаемых (отчуждаемых) базовых (базисных) активов таких производных финансовых инструментов (если базовым (базисным) активом является другой производный финансовый инструмент (индекс), – как базовые (базисные) активы таких производных финансовых инструментов (активы, входящие в список для расчёта такого индекса).»

Доступные инструменты инвестирования:

Согласно пункту 5 статьи 26 Федерального закона от 24.07.2002 № 111-ФЗ «Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации» и пункту 2 статьи 25.1 Федерального закона от 07.05.1998 № 75-ФЗ «О негосударственных пенсионных фондах» за счет средств пенсионных накоплений могут быть заключены договоры, являющиеся производными финансовыми инструментами (далее – договоры ПФИ), при условии соблюдения установленных нормативными актами Банка России требований, направленных на ограничение рисков.

В нормативном документе, предусматривающем ограничение рисков (Положение Банка России №580-П) предусмотрены требования, согласно которым предметом сделок с производными финансовыми инструментами могут быть только активы, в которые возможно инвестирование средств пенсионных накоплений.

Таким образом, доступны для инвестирования фьючерсные контракты и опционы, базовым активом которых являются:

Доля активов, которую можно размещать в инструменты срочного рынка.

Согласно пункту 1.4.9 Положения Банка России №580-П максимальная доля инвестирования в деривативы 20%, а на дату заключения сделок – 10%.

Уважаемые посетители сайта, чтобы отправить свое предложение или задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях, когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными Советами примет меры по разработке и реализации соответствующих изменений.