Ндс в смете на что начисляется

Как посчитать и учесть компенсацию НДС в смете при УСН

Упрощенцы освобождены от НДС. Но если они выполняют договоры строительного подряда с заказчиками на ОСНО, налог нужно платить. Это не значит, что придется просто подарить контрагенту 20 % затрат. НДС можно компенсировать, если правильно сформировать смету.

Что такое компенсация НДС при УСН

Организации и предприниматели на УСН не платят НДС, поэтому не должны включать этот налог в цену. Но бывают исключения. Одно из таких — договор строительного подряда с заказчиком на ОСНО.

Материалы, работы и услуги сторонних организаций, которые приобретает подрядчик для выполнения заказа, включаются в смету. Если продавец применяет ОСНО, то дополнительно к цене покупки он предъявляет НДС к уплате. Упрощенец не может предъявить его заказчику, так как не платит НДС. Получается, что заказчик оплачивает стоимость материалов, работ и услуг без НДС, и вся налоговая нагрузка ложится на подрядчика-упрощенца.

Пример. ООО «Мастер» работает на УСН. Для выполнения работ по договору закупили кирпичи на 240 тыс. рублей — 200 тыс. рублей чистая стоимость, 40 тыс. рублей НДС.

Компания на ОСНО купит кирпичи за 240 тыс. рублей, но в будущем оформит 40 тыс. рублей к вычету. В итоге кирпичи обойдутся в 200 тыс. рублей.

Упрощенцы заплатят за кирпичи 240 тыс. рублей без права на возврат НДС. Чтобы не остаться в убытке, НДС нужно заложить в смету, чтобы заказчик компенсировал расходы на налог.

Компенсация НДС — это статья расхода в смете, которую подрядчик составил для заказчика. Она нужна, чтобы защитить упрощенца от убытков, появившихся из-за невозможности предъявить НДС заказчику. По ст. 709 ГК РФ такой НДС должна покрыть цена договора.

Как отразить НДС в смете

Неправильно сформированная смета грозит тем, что подрядчик на УСН потеряет 20 % от суммы заказа, а заказчик не сможет принять налог к вычету.

Как правильно

Единственный правильный вариант — включить в смету приобретенные материалы, работы или услуги в сумме без НДС. Графу «НДС» замените на «Компенсация НДС при УСН». Посчитать сумму компенсации надо по специальной формуле, о ней расскажем ниже.

Как делать не надо

Подрядчики-упрощенцы допускают две распространенные ошибки:

Учитывают НДС в составе расходов и не отражают в смете. Появляются лишние расходы, возможны убытки, так как налог не учтен в цене работ.

Кроме того, есть риск получить претензии от ФНС и доначисление налогов с пенями и штрафами — так как подрядчик занижает налог к уплате, необоснованно увеличивая расходы.

Выписывают смету и счет-фактуру с НДС. Упрощенцы, которые выписали счет-фактуру с НДС, обязаны отчитаться по налогу и уплатить его в бюджет. При этом возместить входной НДС все равно не получится. В итоге подрядчик платит налог два раза: сначала поставщикам, а после расчета с заказчиком еще и в бюджет.

Формула для расчета НДС в смете

Нельзя просто взять и умножить итоговую стоимость работ по смете на ставку налога. Сумму для графы «Компенсация НДС» нужно рассчитать по формуле. Она утверждена письмом Госстроя РФ от 06.10.2003 № НЗ-6292/10:

(Мат + (ЭМ — ЗПМ) + НР × 0,1712 + СП × 0,15 + ОБ) × 20 %, где:

Работая со сметой, помните, что в нее нужно включать все расходы, которые нужны для выполнения работы. Если кроме строителей задействованы офисные сотрудники, учтите их оплату труда, если закупали канцелярию — учтите и ее. В расходы на эксплуатацию машин добавьте топливо, лизинговые и арендные платежи, ремонтные работы.

Учет компенсации НДС у подрядчика и заказчика

Компенсация подрядчику НДС входит в стоимость работ по договору (п. 3 ст. 709 ГК РФ).

Для подрядчика нет никаких особенностей учета компенсации. Учитывайте ее в составе оплаты по договору как доход — на дату поступления денег в кассу или на расчетный счет.

Для заказчика учет оплаты с компенсацией зависит от налогового режима и вида расходов, к которым относятся работы подрядчика. Например, если подрядчик строил склад из состава основных средств, учитывайте оплату одним из способов:

Соблюдайте эти правила работы с НДС, чтобы избежать проблем с налоговой и не понести лишние расходы.

Ведите учет НДС в сервисе Контур.Бухгалтерия. Декларация по НДС по итогам отчетного периода заполняется автоматически на основании данных бухгалтерского учета. Считайте налоги, начисляйте зарплату и сдавайте отчеты через интернет. Все новые пользователи получают 14 дней работы в сервисе в подарок.

НДС в локальном сметном расчете

Локальная смета – это предварительные промежуточные подсчеты, которые затем лягут в основу окончательного итогового первичного финансового документа. К локальным сметам обычно предъявляются менее строгие требования, чем к итоговым. Такая смета не проверяется контролирующими органами из-за того, что изначально предусматривается возможность корректировать объемы и расценки в зависимости от особенностей выполняемых работ.

Общие положения

НДС – это налог, который взимается непосредственно при покупке товаров (услуг) и заложен в стоимость. НДС отображается в итоговой сумме чека или может быть детализирован по каждому товару (часто в крупных строительных магазинах используется как раз такая структура чека).

Исходя из этого, можно сделать вывод: НДС отображается только в тех разделах сметной документации, где рассчитывается приобретение материалов, необходимых для проведения работ.

По оборудованию данный пункт имеет место только тогда, когда техника приобретается в пользование непосредственно для нужд предприятия. Данное оборудование должно быть полностью использовано в процессе ремонта или поставлено на баланс предприятия. Если техника приобретается для подрядчика, то тогда стоимость аренды отображается в другом разделе без учета НДС.

Налог может быть взят только в том случае, если для обслуживания техники потребуется приобретать дополнительно горючее или материалы, за которые будет взят НДС.

Оговорка: не стоит путать сметный расчет и локальную смету! Расчет – это предварительный «черновик», который предоставляют на утверждение заказчику. Далее, после согласования всех пунктов и внесения правок, составляют локальную смету, которую подписывают стороны сделки.

Особенности учета НДС

Чаще всего в локальном сметном расчете НДС изначально не учитывается вовсе. При общем согласовании возможно выделить налогообложение отдельным разделом, если это нужно для отображения в отчетности предприятия. Также можно и вовсе нигде не отражать этот пункт, указывая только средние рыночные цены для данного перечня необходимых материалов.

Зачастую, если и отображают НДС в сметах, то выделяют его в примечаниях. То есть в самом основном расчете приводят просто стоимость материалов, которую по факту придется оплатить. Уже ниже итоговой таблице указывают дополнительные разъяснения показателей и обозначений, а также приводят налоговые учетные ставки (в процентах и непосредственно расчетных единицах).

Отсутствие НДС как такового не будет считаться особым нарушением в промежуточных подсчетах. Смета может быть подана и в таком формате. Только в окончательном расчете это будет обязательно и то лишь для предприятий, которые финансируются из государственного бюджета. Частные предприятия могут на свое усмотрение выбирать вместе с подрядчиком подходящий вид документа.

Локальный сметный расчет и вовсе является предварительным документом, который видит только подрядчик и заказчик, поэтому формат они могут выбирать самостоятельно. На практике часто НДС отображается в итоговом подсчете или не указывается вовсе.

Составление КС 2

Данный вид бухгалтерского бланка заполняется на основании общего сметного подсчета при приеме-передачи строительных работ, когда проводится расчет между сторонами по договору.

На основании локальной сметы КС 2 не заполняют – только по итоговому первичному финансовому документу. В основу его заполнения ложатся все локальные сметы по данному строительству (они могут быть отдельно по объектам, по видам или этапам работ).

В бланке отображается: вид материала, работы или услуги, количество, стоимость за 1 единицу и общая стоимость по данной строке.

Далее внизу таблицы указывается обобщенная стоимость строительства.

Если необходимо рассчитать НДС, то также можно привести расчет под таблицей или посчитать по каждому виду материала.

Ндс в смете на что начисляется

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Рассмотрев вопрос, мы пришли к следующему выводу:

Компенсация уплаченного подрядчиком НДС за приобретенные материалы включается в смету и в контракт на выполнение подрядных работ.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член Ассоциации «Содружество» Иванкова Ольга

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Какой порядок учета и вычета НДС при строительстве основных средств?

Порядок расчета НДС при СМР

Для расчета НДС при выполнении строительно-монтажных работ для собственного потребления налогоплательщиком последовательно выполняются следующие действия:

Определение налоговой базы по НДС при СМР

Налоговая база по НДС при выполнении СМР определяется как стоимость этих работ. В указанную стоимость включаются все затраты налогоплательщика, фактически понесенные им при строительстве основных средств.

Если к выполнению строительно-монтажных работ частично привлекаются сторонние организации, то стоимость строительных работ, выполненных подрядчиками, не должна быть включена в налоговую базу (см. решение ВАС РФ от 06.03.2007 № 15182/06 и постановление ФАС Уральского округа от 14.01.2008 № Ф09-11071/07-С2). Налоговики также придерживаются данной позиции (письмо ФНС России от 04.07.2007 № ШТ-6-03/527).

Начисление НДС на строительные работы

НДС при выполнении строительных работ для собственного потребления нужно начислять в конце каждого налогового периода (п. 10 ст. 167 НК РФ). Таким образом, налогоплательщик ежеквартально рассчитывает сумму НДС исходя из того объема работ, которые были выполнены за квартал.

В последний день квартала выписывается счет-фактура в соответствии со ст. 163 НК РФ и п. 21 правил ведения книги продаж, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137. Составить документ можно в одном экземпляре, поскольку покупатель, которому следует передать второй экземпляр, как таковой отсутствует (п. 6 правил заполнения счета-фактуры, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137). Исходя из этого, в строки «Продавец», «Грузополучатель и его адрес», «Грузоотправитель и его адрес», «Покупатель» необходимо вписать реквизиты налогоплательщика, который производил строительные работы собственными силами.

Оформленный таким образом счет-фактура одновременно регистрируется в книге покупок и книге продаж (п. 3 и 21 правил ведения книги продаж, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137 и абз. 2 п. 20 правил ведения книги покупок, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137).

Вычет НДС в строительстве

При осуществлении СМР хозяйственным способом налогоплательщик может предъявить к вычету следующие суммы НДС:

При этом суммы НДС, указанные в п. 1 и 2, можно принимать к вычету по мере оприходования материалов, работ, услуг и получения счетов-фактур от поставщиков (письма Минфина России от 21.09.2007 № 03-07-10/20, УФНС России по г. Москве от 22.07.2008 № 19-11/069325). Данные суммы входного НДС по товарам (работам, услугам), приобретенным для выполнения СМР, и суммы налога, предъявленные подрядчиками, необходимы для расчета показателя по строке 120 разд. 3 формы декларации по НДС (абз. 6 п. 38.13 порядка заполнения декларации, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Принять к вычету НДС, который был начислен на сумму расходов, осуществленных при строительстве объекта основного средства собственными силами, нужно в последний день налогового периода на момент определения налоговой базы. Данный порядок принятия к вычету установлен абз. 3 п. 6 ст. 171 и абз. 2 п. 5 ст. 172 НК РФ. Таким образом, НДС по выполненным строительным работам можно предъявить к вычету в том же квартале, в котором он был начислен уплате в бюджет (письмо ФНС России от 23.03.2009 № ШС-22-3/216@). Указанная сумма налога должна быть отражена в декларации по НДС в строках 060 «Выполнение строительно-монтажных работ для собственного потребления» разд. 3 и 140 «Сумма налога, исчисленная при выполнении строительно-монтажных работ для собственного потребления, подлежащая вычету» разд. 3 (п. 38.3 и 38.10 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденного приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Итоги

НДС при строительстве основных средств начисляется и принимается к вычету по итогам каждого налогового периода. Базой для начисления налога являются затраты, понесенные в ходе строительной кампании. НДС к возмещению учитывается в книге покупок в по мере оприходования материалов и работ, а также получния необходимой документации.

НДС в сметах

НДС в смете — это налог, на все виды работ, материалов, оборудования и т.п., которые должен обязательно учитываться в сметной документации. По правилам принятым в сметном деле в России внутри сметы все затраты подсчитываются и указываются без НДС. И только в конце в итогах сметы он проставляется на всю сумму СМР. Данный налог в зависимости от законодательства может варьироваться от 0 до 20%.

НДС в смете

НДС или Налог на добавленную стоимость — это косвенный налог, исчисление которого производится в бюджет Российской Федерации при реализации товаров, работ, услуг и имущественных прав. НДС в смете — это налог, исчисление которого производится при строительстве того или иного объекта. С 2004 года до конца 2018 года размер налога на добавленную стоимость в сметной документации в Российской Федерации составлял 18%. Однако, с 1 января 2019 года произошло изменение налога в сторону увеличения, согласно Федеральному закону №303-ФЗ от 03.08.2019 г. «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах». Таким образом, ставка НДС в сметах с января 2019 года составляет 20%.

Следует отметить, что помимо тех случаев, когда составляется смета с НДС, бывают случаи, когда возникает необходимость составления сметы без НДС, или когда нужна смета с НДС для подрядчика, работающего без НДС или по ФЗ №44-ФЗ от 05.04.2013 г. (Федеральный закон «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд»). Рассмотрим перечисленные случаи более подробно.

Смета с НДС

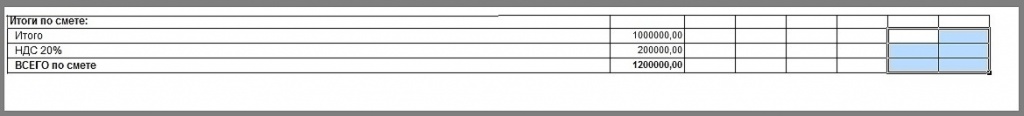

Прежде всего, необходимо выяснить, учитываются ли в сметах цены с НДС или без НДС. Локальными сметами учитывается стоимость прямых затрат (ПЗ), накладных расходов (НР) и сметной прибыли (СП), т.е. цены на все ресурсы, в том числе и материальные, учитываются без НДС (Рисунок 1). Выделение стоимости налога на добавленную стоимость, как правило, происходит при подведении итогов локальной сметы (Рисунок 2). Существует множество программ и программных комплексов по составлению сметной документации, в которых оперативно и без труда можно добавить в сметный расчет нужный налог, в том числе и НДС. Так, например, НДС в «Гранд-смете» (одной из самых популярных на сегодняшний день программ для составления различных сметных форм, КС-2, КС-3, КС-6а и пр.) можно добавить в считанные минуты.

Рисунок 1. Пример применения расценки в локальной смете

Рисунок 2. Итоги локальной сметы с НДС

Смета без НДС

Сметные формы без учета НДС при подведении итогов составляются довольно редко. Например, в случаях, если необходимо узнать стоимость лишь прямых затрат, накладных расходов и сметной прибыли. Также составление сметы без НДС возможно в случае, если и Заказчик и Подрядчик являются плательщиками налога по упрощенной системе налогообложения.

Смета с НДС, а подрядчик работает без НДС или по №44-ФЗ от 05.04.2013 г.

Следует начать с Федерального закона «44-ФЗ от 05.04.2013 г. «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» и контрактов на строительство, заключенных до 1 января 2019 года. Каким образом будет произведен учет НДС в смете, представленной подрядчиком? Будет ли изменена ставка налога на добавленную стоимость, если договор на строительные работы был заключен до 1 января 2019 года?

Письмом Министерства Финансов Российской Федерации №24-03-07/61247 от 28.08.2018 г. предложено следующее: определение и дальнейшее обоснование начальной (максимальной) цены контракта (НМЦК), или цены контракта, заключенного с единственным подрядчиком (исполнителем, поставщиком), возможно с применением следующих методов:

Кроме того, Законом о контрактной системе предусмотрено, что цена контракта является твердой в течение всего срока действия контракта и изменению не подлежит. Таким образом, выводом является то, НДС в смете в 2019 году не может быть увеличен, если смета включена в контракт, заключенный до повышения ставки НДС.

В случае, если подрядчик находится на упрощенной системе налогообложения и не является плательщиком НДС, согласно письму №НЗ-6292/10 от 06.10.2003 г., существует возможность применения коэффициентов к накладным расходам (НР) и сметной прибыли (НР) при составлении сметной документации (форма сметы №4, КС-2, КС-3 и прочих). Однако следует отметить, что предприниматели на УСН в любом случае должны оплачивать НДС за услуги, строительные материалы, конструкции и изделия, включающие в свой состав налог на добавленную стоимость.

Остается открытым вопрос, как запросить смету без НДС на торгах, если подрядчик не является плательщиком НДС. Согласно Закону №44-ФЗ, как было упомянуто выше, цена контракта является твердой и изменению не подлежит. Таким образом, если в контракте указано, что смета включает НДС, то независимо от вида применяемой подрядчиком системы налогообложения контракт заключается на таких условиях. Представляется возможным при проведении торгов предоставлять сметную документацию в двух вариантах: с НДС и без НДС.

Смета на ПИР

Специфическим видом сметы является смета на проектно-изыскательские работы (смета на ПИР). Специфичность данного вида смет заключается в том, что составляются сметы на ПИР не в единичных расценках ФЕР, ТЕР, ОЕР, и не в государственных элементных сметных нормах ГЭСН, как другие виды сметных форм, КС-2 и т.д, а на основе справочников базовых цен СБЦ. Справочники базовых цен разрабатываются для каждой экономической отрасли. Для расчета стоимости сметы на ПИР, как правило, используется формула (А+В*Х)*К, где А,В — показатели фиксированных нормативов, Х — единица измерения, К — коэффициент перевода базовых расценок в текущий уровень цен. Сметы на ПИР, как и локальные сметы, сметы по форме №4, КС-2, КС-3 и пр., возможно составить, используя различные программы и программные комплексы. Пример сметы на ПИР в «Гранд-Смете» также возможно встретить, как в самом программном комплексе, так и на сайтах официальных представителей и лицензиатов.

Следует отметить, что стоимость строительства сложных объектов не всегда может быть корректно спрогнозирована с применением существующих справочников базовых цен. В связи с этим возможно произвести расчет, используя укрупненные показатели из специализированных сборников, или другими альтернативными способами, позволяющими точнее спрогнозировать финансовые затраты. В сметах на проектно-изыскательские работы, как правило, не учитывается налог на добавленную стоимость.

Таким образом, можно сделать вывод, что на сегодняшний день в случае, если объект строительства находится на территории Российской Федерации и если ни одна из сторон не является плательщиком на упрощенной системе налогообложения, то локальные сметы, сметы по форме №4, акты выполненных работ КС-2, КС-3 и прочие документы должны включать в себя ставку НДС 20%,

(1).jpg)