Как доказать что недвижимость не использовалась в предпринимательской деятельности

Судебный вердикт: ИП обязан платить даже за недвижимость, которую не использовал в предпринимательской деятельности

Арбитражный суд Центрального округа в Постановлении от 06.09.2018 №А35-3121/2017 признал, что ИП законно доначислили налог по УСН по факту продажи недвижимости, которая не использовалась в предпринимательской деятельности.

Предмет спора : ИП продал недвижимость, которая не использовалась им для извлечения прибыли. Сделка была совершена от имени физического лица, а не ИП. Продажа недвижимости не являлась видом предпринимательской деятельности и не была отнесена к таковой при регистрации предпринимателя. Несмотря на это, ИФНС доначислила ИП налог по УСН.

За что спорили : 3 926 000 рублей.

Кто выиграл : налоговики.

В суде ИП настаивал на том, что проданное им имущество не использовалось в предпринимательской деятельности. Причем недвижимость приобреталась им в период, когда он не являлся ИП. Соответственно, у налоговиков не было оснований для увеличения облагаемой базы по УСН.

Суд отклонил данные доводы, признав доначисление налога законным. При этом суд указал на следующие обстоятельства.

Использование или неиспользование проданной недвижимости в предпринимательской деятельности в целях разрешения подобных споров не имеет никакого значения.

Имущество может не использоваться ИП для извлечения прибыли в конкретном периоде. При этом ИП сохраняет возможность получения таковой от использования имущества в последующих периодах. Поэтому для целей начисления налогов необходимо установить мотивы приобретения недвижимого имущества.

Если недвижимость приобретается для использования в семейных, личных целях (например, для проживания членов семьи ИП или для хранения их имущества), то тогда продажа такого имущества осуществляется им как физлицом. Выручка от реализации в таких случаях не увеличивает налогооблагаемый доход ИП. Если же недвижимость покупается не для личных целей, а например, для последующей перепродажи, то ИФНС вправе исчислить налог от реализации.

О наличии в действиях гражданина признаков предпринимательской деятельности могут свидетельствовать, в частности, изготовление или приобретение имущества с целью последующего извлечения прибыли от его использования или реализации.

Спорное имущество по своим функциональным характеристикам изначально не было предназначено для использования в иных целях, не связанных с предпринимательской деятельностью. Оно было приобретено не для личных целей, что ИП не опровергнуто.

В связи с этим полученный доход от продажи нежилых помещений непосредственно связан с предпринимательской деятельностью, а поэтому подлежит обложению налогом по УСН.

Как доказать что недвижимость не использовалась в предпринимательской деятельности

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Рассмотрев вопрос, мы пришли к следующему выводу:

Налоговое законодательство не устанавливает ни сроки, ни перечень документов, ни саму обязанность представлять в налоговый орган документы, подтверждающие право индивидуального предпринимателя, применяющего УСН, на освобождение от обязанности по уплате налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности.

В то же время, по мнению ФНС России и ряда судей, для подтверждения права не уплачивать налог на имущество физических лиц предпринимателю следует сообщить об этом в налоговый орган в произвольной форме, приложив документы (копии документов), которые подтверждают применение им специального налогового режима, а также использование имущества в предпринимательской деятельности.

Рекомендуем ознакомиться со следующим материалом:

— Энциклопедия решений. Освобождение от налога на имущество физлиц ИП, применяющих спецрежимы и использующих имущество для предпринимательской деятельности (с 1 января 2015 года).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Завьялов Кирилл

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) Смотрите следующие материалы:

— Вопрос: Как индивидуальному предпринимателю (ИП) реализовать имеющееся у него право на освобождение от уплаты налога на имущество физических лиц (НИФЛ)? (официальный сайт ФНС России, раздел «Часто задаваемые вопросы», апрель 2016 г.);

— Вопрос: При использовании каких специальных налоговых режимов индивидуальный предприниматель (ИП), имеющий в собственности недвижимое имущество и использующий его в своей деятельности, освобождается от уплаты налога на имущество физических лиц (НИФЛ)? (официальный сайт ФНС России, раздел «Часто задаваемые вопросы», апрель 2016 г.);

— Вопрос: Какие документы может приложить индивидуальный предприниматель, применяющий упрощенную систему налогообложения, к заявлению, подаваемому в налоговый орган в целях реализации права на освобождение от уплаты налога на имущество физических лиц в отношении принадлежащего ему имущества, используемого им для предпринимательской деятельности? (официальный сайт ФНС России, раздел «Часто задаваемые вопросы», февраль 2016 г.).

Налог на имущество для ИП

Не все индивидуальные предприниматели платят налог на имущество. Государство разработало ряд правил, при которых ИП освобождается от этого вида платежей в бюджет. Какие ИП налог на имущество платить не обязаны, где проверить начисление налога и какими льготами можно воспользоваться, расскажет Бробанк.

| Обслуживание | 0 Р |

| % на остаток | До 7% |

| Пополнение | 0,5% |

| Платеж | 50 руб. |

| Перевод | 0 руб. |

| Овердрафт | 0 руб. |

Кому из ИП можно не платить налог на имущество

Индивидуальные предприниматели расцениваются как физические лица и по такой же схеме они уплачивают налог на имущество. Начиная с 2019 года, ИП вносят платежи только за недвижимость, которая:

При этом предприниматели на вмененном доходе, патенте или сельхозналоге, не платят за недвижимость, которая нужна для работы. Например, если они арендовали или купили объект под оборудование, мастерскую или склад.

Те ИП, которые работают на основной системе налогообложения, обязаны платить налог на недвижимость. Также налог платят и предприниматели на упрощенке, если у них есть магазин, торговая площадь или офис, а также помещение для оказания услуг, которое включено в перечень кадастровой недвижимости.

В РФ у предпринимателя 5 вариантов налогообложения при открытии ИП:

Если ИП не подавал заявление в налоговую службу на изменение налогового режима, то по законодательству РФ он будет работать по ОСН.

Чтобы уяснить платить или нет ИП налог на имущество, можно руководствоваться таким правилом:

Поэтому налоговый режим и включение в кадастр — определяющие параметры.

Как доказать, что имущество используется в деятельности ИП

Предпринимателю не надо доказывать, что имущество задействовано в предпринимательской деятельности. Налоговая служба сама установит этот факт в ходе выездных проверок. Для освобождения от уплаты налога в этом случае потребуется:

Предпринимателям, которым положена льгота, не нужно прилагать подтверждающие документы. Такой порядок предусмотрен начиная с 2018 года.

От чего зависит сумма налога

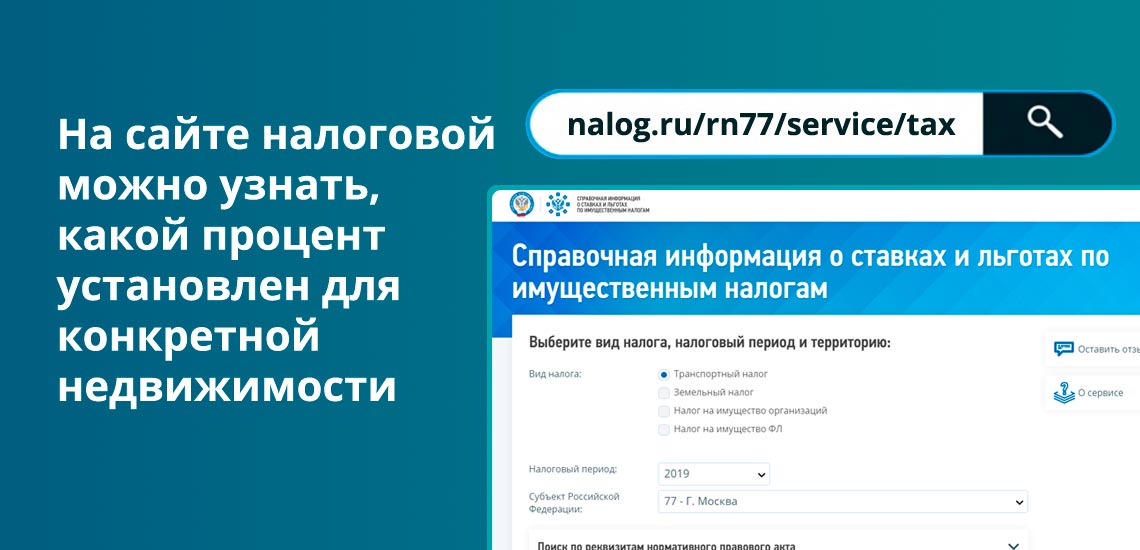

Регионы самостоятельно устанавливают ставку по налогу на имущество, так как платеж относится к местным. На размер налога влияет цена недвижимости, чем она выше, тем больше сумма оплаты. Самая высокая ставка по России составляет 2%. На сайте налоговой можно узнать, какой процент установлен для определенного объекта. Понадобится ввести тип налога, регион и год, за какой планируется оплата налога за недвижимость.

С начала 2020 года подсчет налога на имущество происходит по кадастровой стоимости. Эту цену определяет не сам владелец или рынок, а государственный орган. Но стоимость не сильно отличается от рыночной. Пересчет кадастровой оценки недвижимости проходит каждые 5 лет. Полученные данные публикуют на сайте Росреестра.

До конца 2019 года в некоторых областях и регионах налог основывали не на кадастровой, а на инвентаризационной стоимости, ее высчитывали по степени износа объекта. Теперь такого нет, и все налоги на недвижимость в РФ подсчитывают единым способом – по цене, которая указана в кадастре.

Ставка по налогу для ИП или же физических лиц будет зависеть от вида объекта, кадастровой стоимости и расположения. Например, для Ярославской области за 2019 год:

| Вид объекта, кадастровая стоимость и месторасположение | Процентная ставка |

| Жилье ценой до 2 млн рублей | 0,10 |

| Жилье от 2 млн до 5 млн рублей | 0,15 |

| Недостроенный жилой дом | 0,15 |

| Жилые дома ценой больше 5 млн рублей | 0,20 |

| Хозпостройки нежилые до 50 кв. м. | 0,15 |

| Жилые комплексы, гаражи, машино-места | 0,15 |

| Объекты, кадастровая стоимость которых превышает 300 млн рублей | 2,00 |

| Прочие объекты | 0,50 |

Подсчитывать, сколько надо заплатить в бюджет, не надо никому. Налоговая присылает письмо, где указан и срок и сумма. ФНС рассылает уведомления один раз в году, оплату также надо проводить одним платежом до 1 декабря следующего года. То есть, при получении письма 1 января 2020 года на оплату налога за 2019 год, его надо внести не позже 01.12.2020 года. Отчитываться отдельной декларацией или писать отчет не надо.

Как подсчитывают налог на имущество для ИП

Если уведомление от ФНС не пришло до октября текущего года, а ИП знает, что должен платить налог на имущество, то лучше запросить повторное уведомление самостоятельно. Или хотя бы проверить начислен налог на недвижимость или нет.

В том случае, если кажется, что в уведомлении налогового органа в сумме платежа допущена ошибка, то ее можно перепроверить на сайте ФНС. Для более четкого понимания как происходит расчет налога, рассмотрим пример:

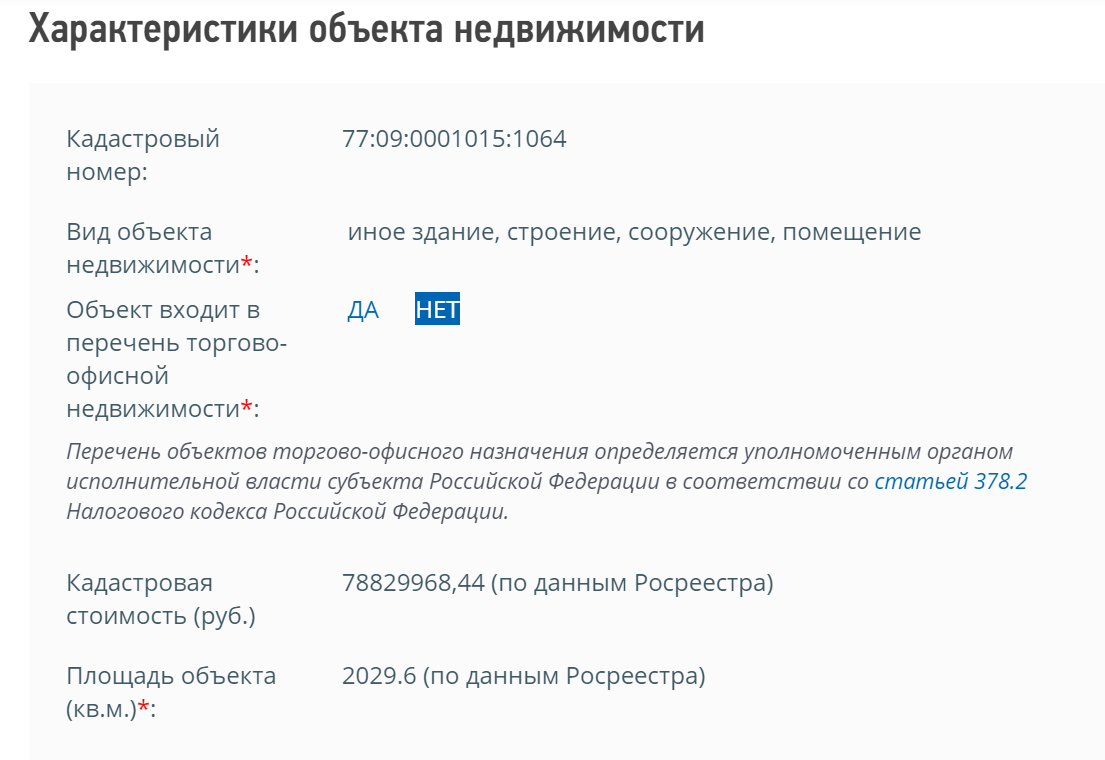

ИП Ильков, владеет складом в г. Москва, в здании под кадастровым номером 77:09:0001015:1064. При указании в форме объекта недвижимости выберем вид – иное здание, сооружение, строение. После этого укажем, что объект не входит в перечень торгово-офисной недвижимости.

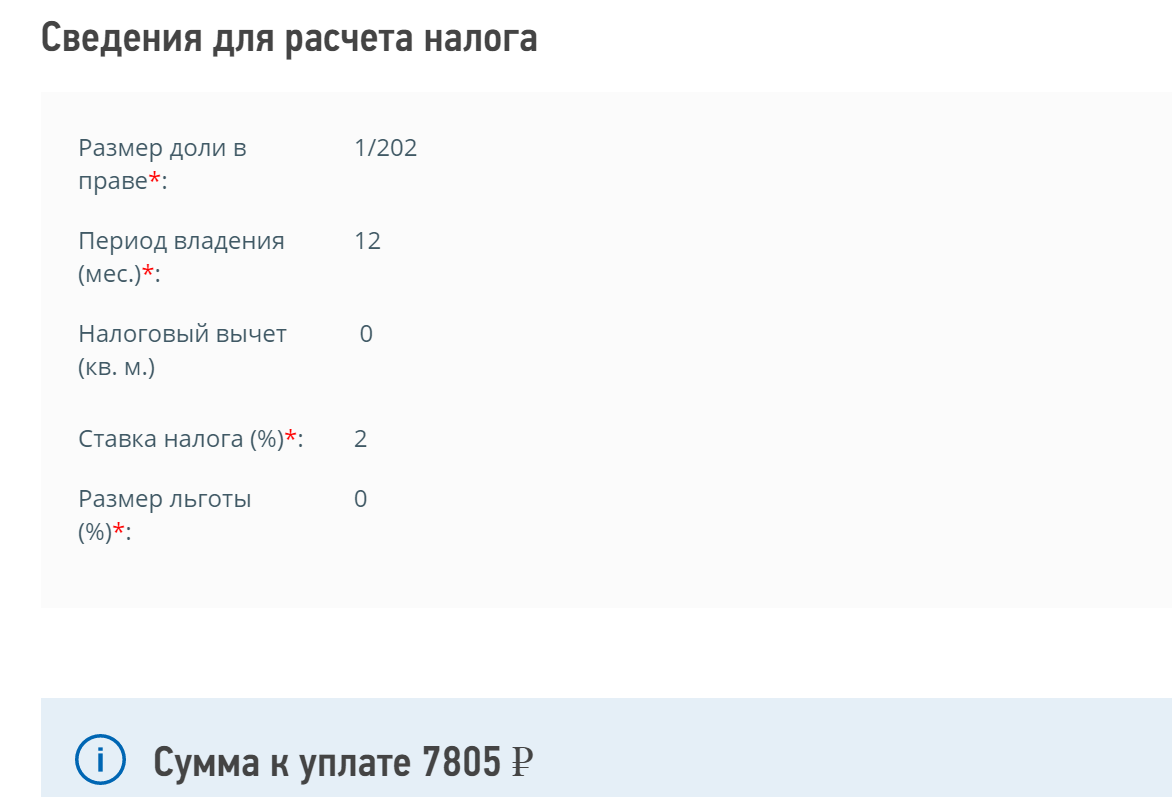

Посчитанная кадастровая стоимость недвижимости 78829968,44 рублей по данным Росреестра. Площадь объекта 2029,6 кв. м. При владении складом в размере 1/202 от общей площади больше 12 месяцев, нулевом налоговом вычете, без льготы и ставке налога в 2% сумма налога составит 7805 рублей.

Таким образом можно проверить любой объект в Российской Федерации. Для поиска кадастрового номера воспользуйтесь публичной картой, где будет достаточно адреса.

Каким предпринимателям положена льгота

Сумма налога на имущество для ИП зависит от льгот, которые положены собственнику. Их предоставляют пенсионерам, инвалидам, дачникам с участком до определенного размера. Каждый регион сам дополняет федеральный список льготников, поэтому он может быть в разы длиннее. Например, в него могут быть включены неполные или многодетные семьи. Но, в общем государственный перечень категорий граждан кому положены льготы на уплату налога за недвижимость выглядит так:

| Не платят вообще | Платят 50% |

| Герои СССР | Собственники дач размером до 50 кв. м. |

| Герои РФ | |

| Обладатели орденов Славы трех степеней | |

| Участники и ветераны ВОВ | |

| Семьи погибших военных | |

| Военнослужащие-пенсионеры | |

| Инвалиды с детства и инвалиды-детства | |

| Ликвидаторы ЧАЭС | |

| Воины афганцы | |

| Пенсионеры по возрасту | |

| Владельцы недвижимости, которую используют под творческие студии, библиотеки, музеи |

Если ИП попадает под одну из льготных категорий, то он может представить документы в ФСН, если ему была ошибочно насчитана сумма.

Основанием для пересчета суммы налога на имущества могут быть:

При обосновании предпринимателем допущенной ошибки налоговая инспекция:

Если ИП не пользуется личным кабинетом налогоплательщика как физическое лицо, то ему придет новое уведомление на почтовый адрес. По законодательству ФНС может выставлять счет к уплате налога на имущество налогоплательщикам физлицам, если по каким-либо причинам плательщик не был к нему привлечен ранее, в течение 3-х лет. Кроме того налог за этот же налоговый период может быть пересчитан как в сторону уменьшения, так и в сторону увеличения по НК РФ.

Какие ИП обязаны платить налог на имущество

Предприниматель обязан платить налог при выполнении двух условий:

При этом ИП платит налог, если он работает по ОСНО независимо от использования имущества – в личных или предпринимательских целях. Если объекты переданы в аренду, за них также должен платить налог предприниматель-собственник, если он работает на ОСНО, а не арендатор. И даже если предприниматель отдаст собственность в безвозмездное пользование, он все равно будет платить налог на недвижимость.

Комментарии: 13

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Добрый день. Я ИП имею в собственности магазин который часть сдаю в аренду с него уплачиваю налог 6%, а часть занимаюсь сама на ПСН. Могу ли я воспользоваться льготой по налогу на имущество.

Уважаемая Ольга, предприниматели на патенте не платят за недвижимость, которая нужна для работы. Например, если они арендовали или купили объект под оборудование, мастерскую или склад.

Добрый день,я И.П.имею здание в собственности477кв.м,занято98кв.м,остальное пустует.РежимУСН.Являюсь пенсионером,ветеран труда,есть ли какие то льготы.Спасибо

Здравствуйте. Я ип, веду деятельность в арендованном помещении, купила нежилое помещение, веду в нем ремонт для дальнейшего осуществления деятельности, но из-за ряда преград на пути к открытию( там нет канализации, газа и воды. На данный момент идут суды по решению этих вопросов-это отдельная история), я использую этот помещение под склад для хранения инвентаря. Помещение входит в список по кадастровой стоимости. Имею ли я право на выход из этого списка?

Уважаемая Наталия, уточните регион ведения бизнеса. Шанс исключить объект из Перечня напрямую зависит от вида разрешенного использования и наименования (назначения) объекта.

Здравствуйте, я ИП. Здание в собственности, оно используется как магазин. Режим УСН. Сказали,что если моего здания нет в списке в каком то перечне объектов………на региональном уровне, как посмотреть этот перечень объектов? И смогу ли я получить льготу на 2020 год по оплате имущественного налога? Спасибо.

Уважаемая Марина, вероятно, вы имеете в виду перечень объектов недвижимости, в отношении которых база по налогу на имущество организаций зависит от кадастровой стоимости. Обратитесь в территориально подразделение ФНС, вас проконсультируют предметно.

Купил лет 5 назад здание, использовавшееся прежним владельцем под кафе и ресторан. В 2020 и 2021 году делал там ремонт. Как ИП смогу ли я получить льготу хотя бы на 2020 год по оплате имущественного налога?

Уважаемый Александр, какую систему налогообложения вы используете? Для ИП, использующих принадлежащее им имущество в предпринимательской деятельности и применяющих специальные налоговые режимы, НК РФ предусмотрены налоговые преференции. В соответствии с п. 3 ст. 346.11, п. 4 ст. 346.26 и п. 10 ст. 346.43 НК РФ применение индивидуальными предпринимателями спецрежимов предусматривает их освобождение от уплаты налога на имущество физических лиц в отношении имущества, используемого в предпринимательской деятельности, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень объектов административно-делового, торгового и бытового назначения, определяемый в соответствии с п. 7 ст. 378.2 НК РФ, утверждаемый субъектом РФ.

Уважаемая Людмила, при расчете налога учитывается период аренды. Порядок исчисления необходимо уточнить в территориальном подразделении ФНС.

Как доказать что недвижимость не использовалась в предпринимательской деятельности

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Физическое лицо является собственником нежилого помещения с 2006 года. Несколько лет данное помещение сдавалось в аренду (договор зарегистрирован). При этом физическое лицо (собственник) не было зарегистрировано в качестве индивидуального предпринимателя. В 2020 году физическое лицо продает нежилое помещение.

Освобождается ли от налогообложения данный доход от продажи на основании нахождения в собственности в течение минимального предельного срока владения объектом?

Может ли сдача помещения в аренду физическим лицом (не ИП) быть признана предпринимательской деятельностью?

Рассмотрев вопрос, мы пришли к следующему выводу:

Доходы, полученные от продажи нежилого помещения, которое находилось в собственности налогоплательщика три года и более, освобождаются от обложения НДФЛ в случае, если оно не использовалось в предпринимательской деятельности. Признаки предпринимательской деятельности носят оценочный характер, квалифицировать в соответствии с ними деятельность физического лица по сдаче в аренду собственного имущества возможно только при наличии полной и всесторонней информации обо всех обстоятельствах его деятельности.

Если сдача здания в аренду не имела признаков предпринимательской деятельности, то доходы от продажи указанной недвижимости освобождаются от налогообложения. В противном случае полученные доходы подлежат обложению НДФЛ по ставке 13% независимо от срока владения.

Обоснование вывода:

Согласно пп. 5 п. 1 ст. 208 НК РФ к доходам от источников в РФ, признаваемым объектом налогообложения (п. 1 ст. 209 НК РФ), относятся, в частности, доходы от реализации недвижимого имущества, находящегося в РФ и принадлежащего налогоплательщику. К такому доходу применяется ставка НДФЛ в размере 13% (п. 1 ст. 224 НК РФ).

При этом положения п. 17.1 ст. 217 НК РФ содержат нормы, выводящие из-под налогообложения НДФЛ доходы от продажи имущества. При реализации объектов недвижимого имущества, приобретенных в собственность до 01.01.2016, доходы от продажи не облагаются НДФЛ в случае, если минимальный предельный срок владения таким имуществом составляет три года (ч. 3 ст. 4 Федерального закона от 29.11.2014 N 382-ФЗ, п. 17.1 ст. 217 НК РФ в редакции до 01.01.2016). Однако положения данного пункта не распространяются на доходы, получаемые физическими лицами от продажи имущества (за исключением жилой недвижимости, садовых домов и транспортных средств), непосредственно используемого в предпринимательской деятельности.

Таким образом, доходы, полученные от продажи нежилого помещения, используемого (использовавшегося) в предпринимательской деятельности, облагаются НДФЛ независимо от срока владения таким объектом (письма Минфина России от 02.07.2019 N 03-05-06-01/48499, от 19.07.2019 N 03-04-05/53605, от 16.08.2019 N 03-04-05/62660, от 15.05.2019 N 03-04-05/34697).

Понятие предпринимательская деятельность в НК РФ не раскрывается. Поэтому на основании ст. 11 НК РФ для определения этого понятия можно обратиться к положениям ГК РФ. Из ст. 2 ГК РФ следует, что под предпринимательской деятельностью понимается самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке (ст. 2 ГК РФ).

Таким образом, определяющее значение для квалификации деятельности в качестве предпринимательской имеет признак ее направленности на систематическое получение прибыли. Отметим, что критерии систематичности получения прибыли законодательством не установлены. В судебной практике под систематичностью совершения действий применительно к предпринимательской деятельности нередко понимается совершение их неоднократно (два и более раза) (смотрите, например, постановления Восемнадцатого арбитражного апелляционного суда от 24.02.2009 N 18АП-538/2009 и от 24.02.2009 N 18АП-604/2009, Четырнадцатого арбитражного апелляционного суда от 27.02.2009 N 14АП-5064/2008).

Наряду с этим при решении вопроса о связи полученного физическим лицом дохода с предпринимательской деятельностью могут учитываться и иные обстоятельства (смотрите, например, постановления Восемнадцатого арбитражного апелляционного суда от 26.07.2012 N 18АП-6293/12, Четвертого арбитражного апелляционного суда от 19.07.2012 N 04АП-2719/12, Двенадцатого арбитражного апелляционного суда от 07.03.2012 N 12АП-792/12).

Как указал Конституционный Суд РФ в постановлении от 27.12.2012 N 34-П, отсутствие государственной регистрации само по себе не означает, что деятельность гражданина не может быть квалифицирована в качестве предпринимательской, если по своей сути она фактически является таковой. При этом в силу ст. 23 ГК РФ при несоблюдении обязанности пройти государственную регистрацию в качестве ИП гражданин, осуществляющий предпринимательскую деятельность без образования юридического лица, не вправе ссылаться в отношении заключенных им сделок на то, что он не является предпринимателем (определение Конституционного Суда РФ от 02.07.2015 N 1523-О (пункт 2.3)). Смотрите также постановления АС Восточно-Сибирского округа от 29.09.2017 N Ф02-4663/17, АС Центрального округа от 04.09.2017 N Ф10-3310/17 и др. Вопрос же о квалификации той или иной деятельности физических лиц в качестве предпринимательской разрешается правоприменительными органами на основании фактических обстоятельств конкретного дела (определение Верховного Суда Республики Карелия от 21.08.2017 по делу N 33а-2825/2017).

При этом обратим внимание на определение ВС РФ от 20.07.2018 N 16-КГ18-17, где рассматривался вопрос о систематической сдаче в аренду нежилых помещений физлицом, не зарегистрированным в качестве ИП. Судебная коллегия признала выводы инспекции о том, что гражданин занимается предпринимательской деятельностью, обоснованными, так как принадлежащее ему имущество предназначено для использования под торговые помещения и расположено на земельных участках, которые также предназначены для торговой деятельности. Указанное определение включено в Обзор правовых позиций, отраженных в судебных актах КС РФ и ВС РФ, принятых в третьем квартале 2018 года по вопросам налогообложения, а также по вопросам применения норм процессуального права (подготовлен ФНС России) (пункт 17). Смотрите также письмо Минфина России от 27.11.2018 N 03-04-05/85652, информацию ФНС России от 04.10.2018.

В постановлении Первого ААС от 17.07.2019 N 01АП-3334/19 суд признал сдачу в аренду недвижимого имущества предпринимательской деятельностью, несмотря на то, что физическое лицо не было зарегистрировано в качестве ИП.

Тринадцатый арбитражный апелляционный суд в постановлении от 17.07.2019 N 13АП-13534/19 также поддержал позицию налогового органа, принимая во внимание то, что регулярное предоставление физическим лицом нежилых помещений в аренду на основании договоров аренды, неоднократно пролонгированных, заключенных с одними и теми же юридическими лицами и ИП на длительные сроки, свидетельствуют об устойчивых связях с контрагентами, взаимосвязанности сделок, совокупность этих действий свидетельствует об осуществлении физическим лицом предпринимательской деятельности.

В то же время необходимо отметить, что вопрос о том, является ли деятельность, связанная с получением дохода, предпринимательской, должен решаться в каждом случае индивидуально с учетом обстоятельств, имеющих значение в конкретной ситуации. Наличия одного лишь договора аренды недостаточно для вывода о том, что арендодатель-гражданин в соответствующем случае нарушил требование закона о необходимости зарегистрироваться в качестве предпринимателя. Для того чтобы сделать такой вывод, требуется установить факт систематического получения прибыли от передачи имущества в возмездное пользование другому лицу (постановление Одиннадцатого ААС от 27.10.2008 N 11АП-6976/2008). Квалификация деятельности в качестве предпринимательской зависит от совокупности факторов, отличающихся для разных видов деятельности, в частности, от цели использования сдаваемых в аренду нежилых помещений, их функционального назначения, целей и оснований их приобретения и т.д., что соответствует судебной практике, в частности, определениям ВС РФ от 20.07.2018 N 16-КГ18-17, от 11.12.2018 N 302-ЭС18-20366, от 31.08.2017 N 307-КГ17-11240, от 24.05.2016 N 302-КГ16-5502 (письмо Минфина России от 21.08.2019 N 03-07-14/63870, смотрите также письмо ФНС России от 08.02.2013 N ЕД-3-3/412@).

На наш взгляд, в рассматриваемой ситуации существуют предпосылки для квалификации факта осуществления физическим лицом предпринимательской деятельности по сдаче в аренду нежилой недвижимости (смотрите также информацию ФНС России от 04.10.2018). Однако дать точную оценку соответствию деятельности физического лица признакам предпринимательской деятельности мы не можем.

Если сдача помещения в аренду носила систематический характер и имеет признаки предпринимательской деятельности, то доходы от продажи такой недвижимости подлежат обложению НДФЛ в общеустановленном порядке независимо от срока владения (смотрите также письма Минфина России от 08.05.2019 N 03-04-05/33820, от 12.04.2019 N 03-04-05/26011, от 04.02.2019 N 03-04-05/6066). В таком случае полученный от продажи помещения доход подлежит включению в расчет налоговой базы по НДФЛ, к которой применяется налоговая ставка 13 процентов (п. 1 ст. 210, п. 1 ст. 224 НК РФ). Кроме того, налогоплательщик не сможет воспользоваться правом на получение имущественного налогового вычета, предусмотренного пп. 1 п. 1 ст. 220 НК РФ, равно как и на уменьшение доходов на расходы, связанные с приобретением недвижимости (пп. 4 п. 2 ст. 220 НК РФ, смотрите, например, письма Минфина России от 18.06.2019 N 03-04-05/44452, от 19.12.2018 N 03-04-05/92598, от 10.12.2018 N 03-04-05/89295, от 15.08.2017 N 03-04-05/52220, от 28.06.2016 N 03-11-06/2/37424).

Заметим, что бремя доказывания обстоятельств, указывающих на фактическое вступление физического лица в оборот в качестве субъекта предпринимательства и дающих основания для квалификации полученного дохода как связанного с предпринимательской деятельностью, лежит на налоговом органе.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Доходы от реализации имущества, находившегося в собственности более трех (пяти) лет, не облагаемые НДФЛ;

— Энциклопедия решений. Сдача имущества в аренду физическим лицом;

— Вопрос: Согласно постановлению Тринадцатого арбитражного апелляционного суда от 29.05.2017 N 13АП-8286/17 о систематическом ведении физическим лицом предпринимательской деятельности можно очевидно утверждать, если в течение календарного года оно совершило как минимум две аналогичные возмездные сделки, направленные на получение прибыли. Какие критерии систематичности ведения физическим лицом предпринимательской деятельности выработаны с учетом сложившейся судебной практики (продажа двух жилых помещений, продажа двух нежилых помещений, продажа жилого и нежилого помещений, продажа нескольких объектов недвижимого имущества по одному договору и т.п.)? (ответ службы Правового консалтинга ГАРАНТ, август 2019 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Лазукова Екатерина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

(1).jpg)