Как определяется размер наличной эмиссии к чему может привести чрезмерная эмиссия

ЦБ заливают экономику деньгами. Чем опасен такой антикризисный метод?

Глава Международного валютного фонда (МВФ) Кристалина Георгиева 24 ноября заявила: «Дополнительные денежно-кредитные стимулы могут создать серьезные риски для финансовой стабильности». Еще в конце октября бывший глава Федерального резервного банка Нью-Йорка Уильям Дадли говорил о том, что монетарные власти исчерпали свои возможности поддержки экономики. Бывшая глава ФРС и будущий министр финансов США Джанет Йеллен признала, что финансовые власти делают все, что могут на данный момент, явно указывая на то, что больше ничего уже не придумаешь.

На самом деле, регуляторы уже давно исчерпали свои инструменты. Хотя возможности центральных банков вливать деньги в экономику практически безграничны, реальный эффект от этой политики крайне незначителен, а долгосрочный — все более очевиден. Впрочем, сами центральные банки продолжают обещать новые программы поддержки в дополнение к текущим ($300-500 млрд ежемесячно).

Помогло ли это восстановить экономический рост до докризисных уровней? Лишь частично — рост по ключевым экономикам оказался существенно ниже, чем был до 2008 года. Экономисты объяснили это тем, что снизились потенциальные темпы роста. Но почему так резко? Четкого ответа нет, оценки потенциального роста — дело сложное. Зато можно считать, что раз экономики вернулись к потенциалу роста — значит, политику в целом можно считать успешной. Да, инфляция в крупнейших экономиках так и не достигла целевого уровня, но удалось избежать дефляции. При этом почти нулевые ставки ограничивают дальнейшие возможности процентной политики, так что надо проводить количественное смягчение — оно эффективно.

Самоуверенность центральных банков оказала экономике медвежью услугу. «Выкупая» кризис за кризисом, заливая экономику деньгами и удобряя ее отрицательными реальными ставками, они позволили правительствам не принимать сложных решений. Не решать системные экономические проблемы, не искать путей снижения неравенства, не выправлять структурные дисбалансы, которые тихо накапливались в мировой экономике. Любая экономическая проблема, любой дисбаланс имеют решение, но его цена может быть велика, и если политиков избавляют от необходимости принятия таких решений — они с радостью соглашаются.

Кризис 2020 года резко ухудшил все балансы, выросли долги государственного и корпоративного секторов, а будущие инвестиционные доходы частного сектора стремятся к обнулению. Учитывая, что многие проблемы государства решают и будут решать с помощью фискальных стимулов, бюджеты еще надолго останутся дефицитными. Центральные банки, видимо, продолжат проводить ультрамягкую политику, чтобы не допустить значительного ужесточения денежно-кредитных условий.

В результате доходы будущих поколений окажутся значительно ниже, чем у поколений предыдущих. Риски для финансовой стабильности продолжат расти, а чем больше кредитное плечо — тем больше чувствительность финансовой системы к изменениям. Фактически, центральные банки попали в «цугцванг», когда любое действие лишь ухудшает их положение, как с позиции независимости монетарной политики, так и ее эффективности. Для инвесторов это означает низкую долгосрочную доходность, в сочетании с высокими рисками и крайне высокой непредсказуемостью — нужно быть к этому готовыми.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Эмиссия денег: что это, плюсы и минусы

Периодически национальный банк страны выпускает в обращение новые наличные и безналичные денежные средства. Этот процесс называется эмиссией. В России эту процедуру имеет право делать только Центробанк страны. Ее проводят в целях замены изношенных купюр на новые или с увеличением числа потребителей.

Что такое эмиссия

Эмиссия – комплекс мер по разработке, изготовлению и выпуску в обращение бумажных и металлических денег, ценных бумаг, при котором увеличивается денежная масса страны. Эмиссия бывает наличной и безналичной.

Наличную эмиссию в России может проводить только Центробанк, тогда как безналичную могут делать и банки второго уровня. По этой причине различают еще два вида эмиссии:

Причины проведения эмиссии могут быть следующими:

Денежная эмиссия проводится с разными целями и может оказывать положительный эффект на экономику страны в целом. При этом возникают и риски. Поэтому у такого процесса есть положительные и отрицательные стороны.

Плюсы проведения денежной эмиссии

Минусы эмиссии денег

Вывод

Рассмотрев все положительные и отрицательные последствия эмиссии денег, можно сделать следующие выводы:

Эмиссия денег — что это такое

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. В СМИ упоминается очень много экономических терминов, например, таких как вексель, фьючерс или деноминация.

Но если разговор заходит о денежной политике государств или выпуске ценных бумаг какой-то компанией, то часто упоминается слово эмиссия.

Что же это такое, зачем ее проводят и что она приносит больше — вреда или пользы? Давайте разбираться.

Эмиссия — это выпуск денег или ценных бумаг

Эмиссия денег – это широкоупотребительное понятие из сферы экономики. Слово имеет латинские корни: emission переводится как выпуск.

В экономической и банковской сфере под эмиссией принято понимать начало обращения финансового инструмента: необязательно денег, может быть ценных бумаг.

Если речь идёт о выпуске именно денежных знаков, а эта ситуация встречается особенно часто, тогда эмиссию называют «включением печатного станка».

Организуют её только государственные некоммерческие предприятия — Центробанк и федеральное казначейство. Объясняя что такое эмиссия, следует рассматривать два её вида:

Цели эмиссии

Основная задача — регулирование оборота и дополнительное привлечение инвестиций. Если речь идёт об эмиссии наличных, они направляются в оборот как банкноты и монеты. Наличными деньгами обмениваются предприятия и физ. лица до тех пор, пока они не сделаются ветхими физически, или ЦБ не изымет их.

Интенсивная эмиссия способствует росту цен, усилению инфляции. Безналичные деньги материально не ветшают, а представляют собой записи на счету.

Эмиссия акций и облигаций — это расчёт привлечь дополнительный капитал. Ценные бумаги направляются на фондовый рынок, где могут торговаться по рыночным ценам, определяемым по состоянию финансов у эмитента.

Государство не часто занимается таким видом эмиссии: это происходит при решении крупной задачи, нуждающейся в серьёзной денежной подпитке.

Эмиссией денег иногда неверно называется простой их довыпуск, он происходит постоянно, однако в отличие от эмиссии, регулярный выпуск не приводит к росту денежной массы.

Если принято решение о необходимости эмиссии, ЦБ собирает данные о прохождении денежной массы через банки, определяет районы, в которые требуется денежное вливание, и необходимый его объём. Только после этого запускается механизм.

Банкноты печатаются в специализированных типографиях, в них принимаются технические меры по защите их от подделки. Новые монеты чеканят на монетных дворах, они есть в Москве и Санкт-Петербурге.

Эмиссионная политика в России

Основные принципы эмиссии оной политики в нашей стране следующие:

Эмиссия наличных денег

Что понимается под эмиссией наличных денег? Запуск в обращение некоторого числа бумажных банкнот. Иногда они новые, только что напечатанные. Но так бывает не всегда.

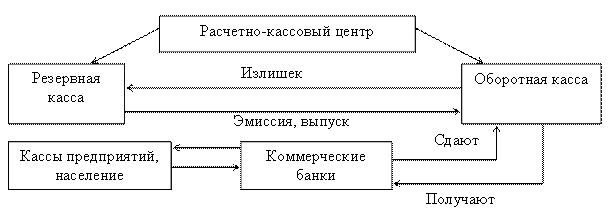

Для эмиссии наличных в ЦБ имеются специальные расчетно-кассовые центры, расположенные в разных регионах, чтобы не пришлось возить большое число банкнот по стране.

Имеются и резервы наличности. Как только в отдельном регионе возникает необходимость в средствах, ЦБ издаёт соответствующий указ, и деньги отправляются в общее обращение.

Безналичные средства

Это пополнение ресурсами счетов банков. В оборот эти деньги запускаются в то время, когда банки выдают займы и кредиты.

В то же время заёмщики возвращают свои долги и приносят в банки наличные. Данный вид эмиссии необходим, чтобы удовлетворить потребности предприятий и физ. лиц в дополнительных финансах.

*при клике по картинке она откроется в полный размер в новом окне

Депозитно-чековая форма (безналичная) намного превышает по объёму размер эмиссии наличных денег, описанную выше.

Ценные бумаги и их эмиссия

Выполняется под контролем государства и по его правилам.

К чему приводит эмиссия

Она стимулирует экономику, и теоретически должна всегда приводить к экономическому росту, ведь её результат – большее количество денег.

Однако у процесса имеются и негативные последствия. Чем больше денег в обороте, тем ниже их ценность. При высокой эмиссии возникает инфляция.

Цены начинают расти, а покупательная способность граждан при этом даже снижается, так как при фиксированной зарплате за ту же самую сумму денег со временем можно приобрести всё меньше товаров и услуг.

Доходы же некоторых предпринимателей, в первую очередь тех, кто продает товары первой необходимости, начинают необоснованно расти, а это приводит уже и к нарушениям платёжного баланса.

Резюме

Эмиссия денег — это финансовый инструмент, регулярно применяемый банковской системой каждой страны.

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Эта статья относится к рубрикам:

Комментарии и отзывы (1)

Не до конца понятен механизм эмиссии наличных Центральным банком. Если в регионе недостаток денег, то как ЦБ вливает эти деньги, через кредитование банков или как? Нельзя же просто привезти деньги и раздать нуждающимся.

Так же непонятно откуда возникает дефицит наличности, деньги же в любом случае находятся в обороте, конечно граждане могут держать свои накопления под подушкой, но это же их имущество, а бюджет региона формируется не из пожертвований граждан, а из других источников дохода, потому и не ясно, откуда взяться дефициту.

Сколько денег в российской экономике. Кто и как часто их печатает

Деньги нужны всегда – почему же государство не может напечатать достаточное количество, чтобы хватило всем и на все? От чего зависит объем денег в экономике, и как происходит процесс эмиссии? Рассмотрим эти непростые вопросы.

💡 Определяемся с понятием

Эмиссия – это увеличение денежной массы в обороте путем выпуска наличных денег и безналичных средств (ценных бумаг, кредитов и т. п.).

Эмиссия наличных и безналичных денег

Каждое государство имеет свой порядок эмиссии денег. В России печать банкнот находится в монополии у Центрального Банка РФ, по заказу которого непосредственным выпуском занимается государственная компания «Гознак». Монеты чеканятся на монетных дворах, расположенных в Москве и Санкт-Петербурге.

Центробанк полностью контролирует эти деньги, обеспечивая их всеми своими активами. Именно наш финансовый регулятор прогнозирует, сколько денежных средств понадобится для экономики страны, и исходя из этого еще до печати указывает, сколько банкнот необходимо, какого номинала и в какие регионы страны они будут отправлены.

Если говорить о безналичной эмиссии, то безналичные деньги могут создаваться не только Центробанком, но еще и Министерством финансов РФ (например, выпуск облигаций федерального займа – ОФЗ), и в частном порядке. Последнее касается коммерческих банков.

Обычно это выглядит следующим образом. Эмиссия безналичных средств происходит на основе банковского мультипликатора. Банковский мультипликатор – это числовой коэффициент, показывающий, во сколько раз вырастет или уменьшится денежная масса по сравнению с первоначальным вкладом в результате увеличения или уменьшения вкладов в денежно-кредитную систему на одну единицу. Проще говоря, банковский мультипликатор характеризует рост денег в обороте за счет кредитных операций.

Коммерческие банки под контролем Центробанка запускают процесс в работу – обычно это происходит во время выдачи кредитов предприятиям или физическим лицам. Финансы увеличиваются, переходя с депозитного счета одного коммерческого банка к другому. Каждый банк наращивает привлеченные ресурсы, таким образом высвобождая часть денежных средств. И эти дополнительные средства выдаются в качестве кредита под процент.

При этом объем межбанковских переводов ограничен размером безналичных средств на корреспондентском счете банка плательщика. Если средств не хватает, банки обычно используют рефинансирование. Центробанк выступает гарантом выдачи краткосрочных безналичных займов по цене ставки рефинансирования. Этот эффект и называется банковским мультипликатором – увеличение денег в обороте за счет выдачи кредитов.

Но это не единственный возможный вариант эмиссии безналичных средств. Например, если при расчете за товары или услуги используется вексель, то он начинает играть роль дополнительно эмитированных денег. Центробанк может также заниматься скупкой валюты или ценных бумаг у коммерческих банков. Снова появляются свободные деньги, которые выдаются под кредит.

От чего зависит количество денег в экономике

Не существует точного значения, сколько именно денег должно быть в экономике страны. Это зависит от темпов экономического роста, сжатия объема денег и других показателей. Центробанк внимательно следит за количеством денег, стараясь не допускать переизбытка. Если темпы роста денежной массы превышают прогноз и реально необходимый объем, возможно резкое увеличение инфляции.

На количество денег в экономике влияет множество факторов. Среди них:

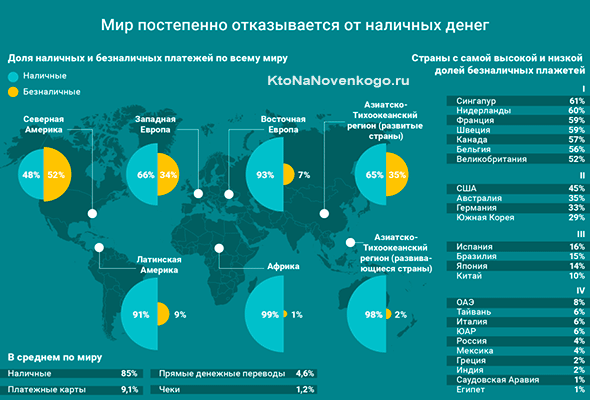

Популярность наличных денег постепенно снижается, особенно в городах. Пропорционально возрастает спрос на банковские карты и смартфоны с функцией бесконтактной оплаты.

Когда нужно печатать деньги

Выпуск новых денег должен происходить в двух случаях – когда нужно заменить старые банкноты на новые или когда нужно достигнуть тех или иных экономических целей (например, если в бюджете значительные дыры, которые нужно как-то закрыть, или банкам не хватает ликвидности).

Включение печатного станка так или иначе приводит к девальвации, старые и уже вновь напечатанные деньги обесцениваются. При непродуманной эмиссии экономический рост замедляется, растут инфляция и цены. К выпуску денег нужно подходить очень осторожно, поскольку иногда это может сработать во вред.

В идеале денежная масса должна работать сама по себе, ее не нужно специально уменьшать или увеличивать, поскольку это естественная задача экономики.

💸 Виды эмиссии

Эмиссию денежных средств можно разделить на несколько видов:

Что такое эмиссия денег, кто и зачем ее проводит

Простой вопрос о том, почему нельзя напечатать столько денег, сколько нам всем нужно, имеет совсем непростой ответ. Давайте разбираться, что такое эмиссия денег простыми словами, кто ее осуществляет и зачем, какие проблемы могут возникнуть в экономике, если не контролировать работу печатного станка.

Понятие и цели

Эмиссия не то же самое, что выпуск (хотя именно так и переводится с латинского).

Выпуск денег – это непрекращающийся ежедневный процесс введения наличных и безналичных денег в оборот. Например, выдача и погашение кредитов, обмен изношенных банкнот на новые и пр. Все это не сопровождается увеличением денежной массы в экономике.

Эмиссия денег означает прирост денежной массы, который сопровождается увеличением наличности в обращении и безналичных средств на счетах коммерческих банков. Бесконтрольное ее проведение может привести к серьезным последствиям для государства, поэтому такая деятельность жестко регулируется со стороны государственных финансовых структур.

Цели денежной эмиссии:

В России главным регулятором и эмитентом денег является Банк России. Основной его целью является защита и обеспечение устойчивости нашей национальной валюты – рубля. Для ее достижения ЦБ РФ разрабатывает денежно-кредитную политику и следит за ее исполнением.

Принципы денежной эмиссии в РФ:

Сам процесс производства денежных средств состоит в печати банкнот и чеканке монет. Он полностью осуществляется на территории нашей страны, на двух Монетных дворах – Московском и Санкт-Петербургском. Заказчиком выступает государство в лице Госзнака. Процесс жестко регламентируется, чтобы не допустить появления излишнего объема. Госзнак также разрабатывает дизайн купюр и монет, внедряет технологии защиты от подделки. Монетные дворы чеканят еще медали, памятные и инвестиционные монеты из драгоценных металлов.

Виды денежной эмиссии

Различают два вида денежной эмиссии – наличную и безналичную. Первая осуществляется только Центробанком РФ через свои региональные расчетно-кассовые центры (РКЦ). Вторая – Центробанком и коммерческими банками.

Наличная

Сопровождается увеличением объема денежной наличности (купюр и монет) в хозяйственном обороте. Основные факторы, которые вызывают необходимость проведения наличной эмиссии:

В этом случае главным остается правильно определить необходимый объем. ЦБ РФ делает это после тщательного финансового анализа и построения прогнозов.

По данным ЦБ РФ на 1.04.2021 объем наличной денежной массы в обращении составил 13,336 трлн руб., что на 99,3 млрд руб. меньше, чем месяц назад. В 2020 г. произошел рост на 2,8 трлн руб. по сравнению с годом ранее. А самый пик пришелся на 2-й квартал, когда ввели ограничения из-за пандемии. Это еще раз доказывает, что спрос на наличность возрастает в периоды кризисов.

Безналичная

Это основа всей денежной эмиссии страны. Ее могут проводить, как ЦБ РФ через кредитование коммерческих банков по ключевой ставке, так и коммерческие банки через кредитование предприятий, друг друга, население. Безналичная эмиссия значительно больше наличной. Сопровождается увеличением денег на банковских счетах.

Безналичные деньги легко превращаются в наличные и наоборот. Например, клиент банка открывает депозит и вносит на него наличность – происходит трансформация наличных средств в безналичные. Через какое-то время он решает снять некоторую сумму – обратная трансформация.

По заявлению Э. Набиуллиной в 2020 г. выросла доля безналичных платежей в России на 6 % по сравнению с 2019 г. и достигла 70 %. И в этом случае катализатором стал коронавирус и связанные с ним ограничения.

Механизм проведения

Посмотрим, как происходит эмиссионный процесс в нашей стране. Первичным является именно безналичный вид и только потом он переводится в наличный:

Организация наличного денежного обращения регулируется Федеральным законом “О Центральном Банке Российской Федерации (Банке России)” от 10.07.2002. Размер наличной эмиссии определяется через потребность в ней коммерческих банков, а та в свою очередь определяется потребностью физических и юридических лиц.

Центробанк выступает главным эмитентом. Чтобы в регионах всегда был запас наличности, ЦБ создал в каждой области расчетно-кассовые центры, где обслуживаются коммерческие банки.

Процесс наличной эмиссии проходит так:

Заключение

Как бы было замечательно, если бы Центробанк проводил эмиссию по первому требованию коммерческих банков. Довольны банки, что могут выдать много кредитов. Довольны клиенты, что могут получить деньги на свои нужды. Но так не бывает.

Чрезмерная эмиссия опасна для экономики. Большой поток свободных денег делает их доступнее. В результате, повышается спрос на товары, работы и услуги. Повышение спроса приводит к повышению предложения. Но, если предложение не может удовлетворить спрос, то происходит увеличение цен. Необеспеченная товарами эмиссия денег может привести к инфляции и всем вытекающим из нее последствиям: снижению реальных доходов населения, замедлению роста экономики, росту социальной напряженности в обществе и пр.

Следовательно, эмиссия должна быть контролируемой и обоснованной экономическими исследованиями, а проводится – в условиях стабильного роста производства.