Как ответить налоговой что документы уже предоставлялись

Как поступить, если инспекция повторно запросила документы

С 4 сентября 2018 года запрет на повторное истребование документов распространяется не только на ранее представленные в инспекцию в ходе налоговых проверок документы, но и на те, что ранее были представлены в инспекцию по другим основаниям.

Например, если документы уже представлялись в рамках ст. 93.1 НК РФ; если запрошены по месту нахождения организации документы, ранее представленные по месту нахождения обособки; если запрошены документы, представленные налогоплательщиком самостоятельно, а не в ответ на требование инспекции. Исключение из правила о запрете повторного истребования составляет лишь форс-мажор, из-за которого документы в инспекции могли быть утрачены.

Как поступить, если документы затребованы повторно? Вы не обязаны их представлять, но не следует игнорировать запрос инспекции. Вам нужно подтвердить факт повторного запроса. Например, распиской налогового органа в получении документов по описи. Или почтовой документацией (согласно Правилам оказания услуг почтовой связи, утв. Приказом Минкомсвязи от 31.07.2014 № 234). Или квитанцией о приеме с электронной подписью должностного лица налогового органа.

Получить такую квитанцию вы можете лишь при формализованной отправке документов в инспекцию — или через опцию «Ответ на требование», или через Коннектор Контур.Экстерна. Если для отправки документов вы применили сервис «Письма», квитанции у вас не будет.

Ответить инспектору нужно в рамках срока, отведенного для ответа на требование, — то есть в течение 10 рабочих дней с момента получения запроса. В уведомлении укажите, в какую инспекцию представлены документы, а также реквизиты документа, с которым они были направлены (п. 5 ст. 93 НК РФ).

С 3 сентября срок подачи документов по конкретной сделке, которые инспекция запросила вне рамок налоговой проверки, составляет 10 рабочих дней со дня получения требования (вместо прежних 5 рабочих дней). Если запрашиваемых документов нет, необходимо сообщить об этом в инспекцию в тот же 10-дневный срок (п. 5 ст. 93.1 НК РФ).

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как написать ответ на требование налоговой?

Ответить на требование налоговой инспекции о представлении документов (пояснений) необходимо в установленный срок. Как правило, срок исполнения требования указан в тексте самого документа. А какие дни – рабочие или календарные брать для исполнения требования? Как говорит нам пункт 6 статьи 6.1 НК РФ, срок, определенный днями, исчисляется в рабочих днях, если срок не установлен в календарных днях. При этом рабочим днем считается день, который не признается в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем.

Ваша компания получила требование о представлении документов или пояснений в ходе проведения, например, камеральной проверки. Как правильно реагировать и отвечать на это требование – об этом пойдет речь в моей статье.

Сразу обращаю ваше внимание на то, что такой документ, как «требование», он не может быть произвольным, написанным «как попало» – это документ, форма которого утверждена приказом ФНС России от 08.05.2015 г. № ММВ-7-2/189@.

Итак, требование может быть о представлении документов (информации) и о представлении пояснения (мы сейчас не рассматриваем требование об уплате налога). И в каждом виде требования должно быть указано:

– основание для выставления требования;

– если требование о представлении пояснений, то обязательно указывается причина выставления данного требования. То есть, прочитав данное требование, компания или ИП должны понимать, что от них требуется;

– если требование о представлении документов (информации), тогда обязательно указываются: какие документы и за какой период они нужны;

– срок исполнения требования.

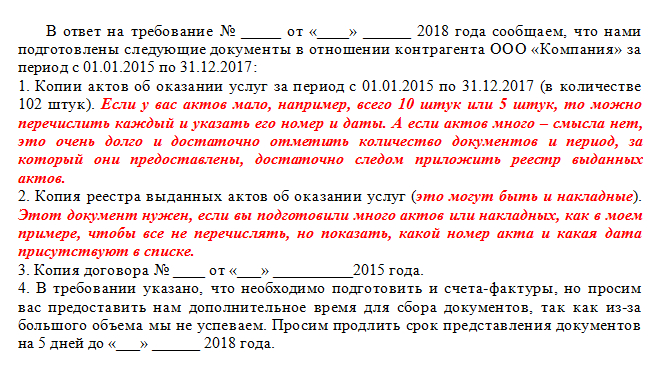

Перейдем сразу к примеру, чтобы было понятно, какие действия надо совершить при получении требования.

Компания получила требование о представлении документов в отношении проводимой налоговой проверки контрагента. Согласно требования, следует представить:

1. Договоры за период с 01.01.2015 по 31.12.2017;

2. Акты за период с 01.01.2015 по 31.12.2017;

3. Счета-фактуры за период с 01.01.2015 по 31.12.2017.

Срок исполнения требования – пять дней со дня получения требования.

Компания вела активное сотрудничество со своим контрагентом, и поэтому накопилось много документации. Подготовить в срок пять дней все копии, заверить их должным образом, не представляется возможным.

Как продлить срок представления документов

Само сопроводительное письмо будет являться ответом на требование. Допустим, компания смогла найти и подготовить только акты и договоры, а счета-фактуры нет. Как мы напишем сопроводительное письмо?

Как мы видим из письма (это пример), мы частично подготовили уже документы и сдаем их, а на вторую часть просим продлить срок представления документов. Мы вправе объединить наши действия в одном сопроводительном письме (оно служит ответом на требование).

На практике я часто сталкивалась с тем, что приходя в кабинет инспектора, можно увидеть огромные коробки в узких проходах между их столами. Как рассказывают работники инспекции, это могут быть документы, которые компания принесла в ответ на требование.

То есть, вы понимаете, что компания «перегнула» палку – принести несколько коробок бумаги, которую перебрать просто нереально… Достаточно все оформлять реестром. Например, у вас тысячи накладных и счетов-фактур только за один год, а надо за три года.

Советую в сопроводительном письме написать и уточнить, что вы представляете не конкретно поштучно сами накладные в адрес покупателя, а реестр выписанных счетов-фактур и накладных. Для того, чтобы инспектор мог увидеть воочию сам документ, приложите копии пары документов из каждого года.

Главное – отразить информацию в сопроводительном письме по каждому документу. И можно спросить – за какой месяц или какую дату лучше всего предоставить дополнительно документ, потому что из-за большого объема документации, не представляется возможным физическая доставка документов.

И уже, когда вы принесете документы к инспектору, спросите у него лично – как ему лучше, может он проверить определенную сделку и все. Инспекторы тоже люди и не автоматы, они «пугаются», когда видят, что им несут «контейнеры» бумаг.

В ответе на требование советую внизу слева указать исполнителя и его телефон, чтобы инспектор мог оперативно связаться с тем бухгалтером, который работал по этому требованию.

Если вам так будет удобно, конечно. Я так всегда делала, что было очень удобно.

Итог – запомните, ответить на требование или собрать документы (информацию) надо в тот срок, который указан в самом требовании. И если вы не успеваете собрать документы, не переживайте, это не конец света, вы просто успейте в установленный срок написать ответ на требование – в котором просите продлить срок представления документов (информации) по причине большого объема документации.

Не упустите никакой документ. Например, в требовании указано 6 видов документов, три из которых вы подготовили, на два из которых вы просите дать вам время, а про один забыли – проверьте, упомянули ли вы все виды документов в своем ответе на требование или нет. Это важно, чтобы потом вы не забыли про этот вид документа.

Сопроводительное письмо (ответ на требование) распечатать надо в трех экземплярах (если вы несете документы вручную). Почему три? Возможно, что у вас достаточно будет двух, но в моей практике, в кабинетах налоговой «оседает» два документа, а третий с отметкой о принятии идет мне.

Не забывайте брать свой экземпляр с отметкой о принятии. На отметке будет стоять дата приема документов (ответа на требование) и ФИО инспектора, его подпись. В том случае, если в будущем у вас попросят повторно предоставить документы, вы всегда сможете поднять ваш «сопровод», сделать с него копию и написать – что такой-то документ был уже ранее подан такого-то числа.

Какой срок ответа на требование налоговой

10 дней – в случае, если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки.

5 дней – если идет проверка в отношении вашей компании или ИП.

Основание – пункт 5 статьи 93.1 НК РФ.

А какие дни – рабочие или календарные брать для исполнения требования?

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина

Истребование «первички» налоговиками: один раз сдаем, второй раз только уведомляем

Каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом.

В п.2 ст.9 Федерального закона №402-ФЗ от 06.12.2011 приведены обязательные реквизиты первичного учетного документа:

Первичный документ может быть составлен как на бумажном носителе, так и в виде электронного документа, подписанного электронной подписью.

2 апреля в Москве пройдет семинар, на котором расскажут, как правильно оформлять первичные документы по учету ОС и МПЗ, командировочным расходам, по зарплате, возврату товаров и т.д. Записывайтесь на мероприятие.

Истребование

Должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы.

Перечень конкретных документов оформляется соответствующим требованием о представлении документов (информации).

Требование может быть направлено:

Ранее представленные в налоговые органы документы независимо от оснований для их представления могут не представляться при условии уведомления налогового органа в установленный срок (5 или 10 дней – в зависимости от основания требования) о том, что истребуемые документы были представлены ранее.

Чтобы воспользоваться таким правом, в течение срока представления документов нужно направить уведомление в налоговый орган о том, что ранее эти документы уже представлялись в налоговый орган, указав в нем реквизиты документа, которым они были представлены, и наименование налогового органа, в который они были представлены.

Рекомендуемая форма такого уведомления представлена в Письме ФНС от 07.11.2018 № ЕД-4-15/21688@ (приложение №2 к данному документу).

Пользоваться этим бланком налоговики рекомендуют до того момента, как будут внесены изменения в Приказ ФНС от 25.01.2017 N ММВ-7-2/34@. Соответствующий нормативный акт был разработан еще в октябре 2018 года, однако пока не был окончательно принят.

Отметим, запрет на повторное истребование у налогоплательщика документов, которые он ранее уже представлял в налоговые органы, не распространяется на случаи, если документы ранее представлялись в налоговый орган в виде подлинников, возвращенных впоследствии проверяемому лицу, а также на случаи, если документы, представленные в налоговый орган, были утрачены вследствие обстоятельств непреодолимой силы.

Какие первичные документы могут быть истребованы у налогоплательщиков, что в ваших документах может привлечь внимание ИФНС, расскажут на семинаре. Представитель Управления экономической безопасности и противодействия коррупции МВД РФ Татьяна Смирнова поделится практическим опытом и объяснит, когда и какая «первичка» могут служить основанием для возбуждения уголовного дела, как контролирующие органы выявляют поддельные первичные документы и формальный документооборот.

Срок представления

Истребуемые документы представляются в виде заверенных проверяемым лицом копий. Копии документов организации заверяются подписью ее руководителя (заместителя руководителя) или иного уполномоченного лица и печатью этой организации, если иное не предусмотрено законодательством РФ.

Листы документов, представляемых на бумажном носителе, должны быть пронумерованы и прошиты.

Представление документов, составленных в электронной форме осуществляется по ТКС или через личный кабинет налогоплательщика.

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде ТКС или через ЛК налогоплательщика.

В случае представления истребуемых документов в ИФНС в электронной форме по ТКС такие документы должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя.

В случае необходимости должностное лицо налогового органа вправе ознакомиться с подлинниками документов.

Что касается истребования документов по контрагентам, то предоставить их надо в течение 5 дней.

С 3 сентября 2018 года с 5 до 10 рабочих дней увеличен срок, установленный для представления документов относительно конкретной сделки, истребованных налоговым органом вне рамок проведения налоговых проверок, и срок сообщения о том, что такие документы отсутствуют.

Продление срока

В случае, если проверяемое лицо не имеет возможности представить истребуемые документы в течение установленного срока, оно в течение дня, следующего за днем получения требования о представлении документов, письменно уведомляет ИФНС о невозможности представления в указанные сроки документов с указанием причин, по которым истребуемые документы не могут быть представлены в установленные сроки, и о сроках, в течение которых проверяемое лицо может представить истребуемые документы.

Указанное уведомление подается по почте заказным письмом, в электронной форме по ТКС либо через ЛК налогоплательщика.

В течение 2 дней со дня получения такого уведомления руководитель ИФНС вправе продлить сроки представления документов или отказать в продлении сроков, о чем выносится отдельное решение.

Ответственность

Отказ организации от представления запрашиваемых при проведении налоговой проверки документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную п.2 ст. 126 НК – штраф 10 000 на юрлица и ИП или 1 000 руб. на физлицо.

Неправомерное несообщение (несвоевременное сообщение) лицом сведений, которые в соответствии с НК это лицо должно сообщить налоговому органу, признается налоговым правонарушением и влечет ответственность, предусмотренную ст. 129.1 НК – штраф 5 000 руб. за первичное нарушение и 20 000 рублей за повторное.

Непредставление в установленный законодательством о налогах и сборах срок либо отказ от представления в налоговые орган оформленных в установленном порядке документов или иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде влечет административную ответственность граждан и должностных лиц организации, предусмотренную ч.1 ст. 15.6 КоАП – штраф на граждан от 100 до 300 рублей, на должностных лиц – от 300 до 500 рублей.

О том, когда и какой штраф можно получить за непредставление документов в ИФНС, расскажут на семинаре. Приходите.

Повторное истребование документов ИФНС

Во время проверки ревизоры запрашивают документы, а компании, конечно, при наличии, их предоставляют. Что делать в ситуации, когда проверяющие просят выдать им бумаги, которые ранее коммерсанты уже направляли в инспекцию, или вовсе запрашивают документы, которых в компании нет?

Напомним, пункт 5 статьи 93 Налогового кодекса разрешает организациям отказать ревизорам в повторном предоставлении бумаг, которые инспекторы уже получали.

Ранее представленные в налоговые органы документы (информация) независимо от оснований для их представления могут не представляться при условии уведомления налогового органа в установленный для представления документов (информации) срок о том, что истребуемые документы (информация) были представлены ранее.

Но это правило можно интерпретировать по-разному. Как, например, в недавнем деле, рассмотренном Верховным судом.

Приостановили и возобновили

В рассматриваемом споре ревизоры начали выездную проверку компании. В ходе мероприятия они запросили счета-фактуры, книги продаж, накладные. Компания документы предоставила, но позднее, в связи с тем, что ревизия была приостановлена, документы вернулись на предприятие. Спустя время налоговики продолжили ревизию и снова запросили те же самые бумаги. Коммерсанты предположили, что раз документы направляли ревизорам ранее, то можно не отправлять их повторно.

За такое решение бизнес поплатился: инспекторы оштрафовали предприятие на основании пункта 1 статьи 126 НК РФ. Коммерсанты были не согласны с наложением санкций и отправились в суд.

Арбитры первой инстанции заняли сторону ревизоров, они напомнили коммерсантам, что в пункте 5 статьи 93 НК РФ есть уточните, согласно которому ограничение на повторное предоставление документов:

Не распространяется на случаи, если документы ранее представлялись в налоговый орган в виде подлинников, возвращенных впоследствии проверяемому лицу, а также на случаи, если документы, представленные в налоговый орган, были утрачены вследствие обстоятельств непреодолимой силы.

Более того, компания знала, что ревизоры сделали копии не со всех документов.

Арбитры первой инстанции в Решении по делу № А70-14472/2017 отметили:

Налоговый орган самостоятельно сделал копии части документов, а именно книг продаж и книг покупок, но не сделал копии первичных документов – счетов-фактур. Копии изготовленных налоговым органом документов были заверены налогоплательщиком.

Коммерсанты с таким решением арбитров не согласились.

Дело перешло в другие инстанции, решение служителей Фемиды несколько раз менялось, пока спор не дошел до Верховного суда. Судьи, изучив материалы дела, сочли, что омпания должна была представить документы, если располагала ими.

ВС РФ в Определении от 25 ноября 2019 года № 304-ЭС19-21776 признал обоснованным решение судей кассационной инстанции:

Непредставление проверяемым лицом по требованию налогового органа сведений, необходимых для осуществления налогового контроля, образует событие правонарушения, ответственность за которое предусмотрена пунктом 1 статьи 126 Налогового кодекса.

Документы, которых нет

В рассматриваемом споре есть и еще одна примечательная деталь. Среди прочих ревизоры запросили бумаги, о существовании которых коммерсанты не знали. Поэтому предоставить их просто не смогли. И даже больше: арбитры указали на то, что и сами налоговики не смогли доказать существование таких документов:

Более того, в судебном заседании представитель налогового органа подтвердил, что на момент вынесения решения и на момент рассмотрения дела ему не было известно достоверно о существовании указанных документов к бухгалтерским справкам. Иными словами, налоговым органом достоверно не установлено и документально не подтверждено само фактическое существование указанных выше спорных документов, а также наличие таких документов у Общества.

Получается, что компанию обвинили в том, в чем ее вина не была доказана. Эту часть санкций ревизоров судьи отменили.

Вне проверки

В другом споре налоговики, раз мы заговорили об отказе в представлении документов, также запросили у предприятия бумаги. Суть спора по делу № А76-15894/2019 была такова: ревизоры запросили бумаги, но не указали, в рамках какого мероприятия контроля истребуются документы, ревизоры также не сослались на конкретную сделку, по которой им необходимы документы. Коммерсанты отметили, что раз бумаги запрашиваются вне рамок проверки и без ссылки на саму сделку, то представлять бумаги они не должны.

Арбитражный суд Челябинской области в своем Решении от 11 июля 2019 года с доводами коммерсантов согласился. Действительно, отметили судьи, в требовании налоговые инспекторы не указали, о каком именно мероприятии налогового контроля идет речь, не сослались ревизоры и на конкретную сделку.

Таким образом, штраф за непредставление документов судьями был признан неправомерным. В данном случае ревизоры допустили ошибку, не указав в требовании, что проводят камеральную проверку делового партнера компании.

Тот самый случай, когда неверная формулировка в требовании о предоставлении документов может стать основанием в отказе компании представить документы.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Как ответить налоговой что документы уже предоставлялись

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Могут ли налоговые органы повторно истребовать ранее предоставленные документы?

Как долго может продолжаться выездная налоговая проверка? Сколько раз ее можно приостановить и по чьей инициативе? Каким документом подтверждается ее прохождение? Пользователи системы ГАРАНТ могут получить оперативную помощь экспертов по телефону, подключив продукт

«Советы экспертов. Проверки, налоги, право».

Оставить заявку

В соответствии с п. 5 ст. 93 НК РФ в ходе проведения налоговой проверки, иных мероприятий налогового контроля налоговые органы не вправе истребовать у проверяемого лица (консолидированной группы налогоплательщиков) документы, ранее представленные в налоговые органы при проведении камеральных или выездных налоговых проверок данного проверяемого лица (консолидированной группы налогоплательщиков), а также документы, представленные в виде заверенных копий в ходе проведения налогового мониторинга.

Указанное ограничение не распространяется на случаи, когда документы ранее представлялись в налоговый орган в виде подлинников, возвращенных впоследствии проверяемому лицу, а также на случаи, когда документы, представленные в налоговый орган, были утрачены вследствие непреодолимой силы.

Таким образом, в силу прямой нормы НК РФ в ходе проведения налоговой проверки, иных мероприятий налогового контроля налоговые органы не вправе истребовать у проверяемого лица следующие документы:

Так, например, в рамках камеральной проверки уточненной налоговой декларации не могут быть повторно истребованы документы, ранее полученные налоговым органом при проверке первичной декларации (п. 9.1 ст. 88 и п. 5 ст. 93 НК РФ, постановление ФАС Поволжского округа от 26.01.2012 N Ф06-12023/11).

Налоговым законодательством не запрещено проводить выездную налоговую проверку после проведения камеральной налоговой проверки.

В таком случае налогоплательщик вправе не предоставлять в рамках выездной проверки документы, которые были ранее представлены в ходе камеральной проверки.

При этом положение п. 5 ст. 93 НК РФ не подлежит расширительному толкованию и не распространяется на случаи представления налогоплательщиком документов вне рамок проведения налоговой проверки (письмо ФНС России от 04.12.2015 N ЕД-16-2/304).

Действующим законодательством о налогах и сборах не установлено ограничение на повторное истребование у проверяемого лица:

Как видим, ограничение на повторное истребование документов, представленных налогоплательщиком ранее в соответствии, например, со ст. 93.1 НК РФ, в налоговом кодексе отсутствует. Существуют и судебная практика, в которой судьи признают необоснованным отказ налогоплательщика представить документы, которые частично были ранее представлены в рамках встречной проверки этого же контрагента (см, например, постановление Одиннадцатого ААС от 05.08.2014 N 11АП-10085/14, оставлено в силе постановлением АС Поволжского округа от 24.11.2014 N Ф06-17227/2013).

Таким образом, если налоговые органы повторно запрашивают ранее представленные документы в рамках камеральных, выездных проверок налогоплательщика или в рамках проведения налогового мониторинга, последний вправе обжаловать такое требование в вышестоящий налоговый орган в порядке, предусмотренном разделом VII НК РФ, приложив к жалобе копии требований по представлению одних и тех же документов (первоначальное и вновь полученное).

Материал подготовлен на основе рекомендаций, предоставленных в рамках линии экспертной поддержки «Советы экспертов. Проверки, налоги, право»

(1).jpg)