Как понять что акции будут расти или падать

Как выбрать момент для покупки акций

Активные трейдеры, проводящие несколько сотен сделок в день, торгуют, используя различные индикаторы технического анализа. С их помощью они пытаются предсказать будущее движение акций или фьючерсов на основе предыдущих событий. Сторонники классической теории инвестирования к этим попыткам относятся с сомнением – результаты в прошлом никогда не гарантируют их повторение в будущем.

Впрочем, полностью сбрасывать со счетов технический анализ не стоит. С его помощью долгосрочные инвесторы могут определить наиболее удачный момент для покупки фундаментально недооцененных акций, выбранных для своего портфеля или принимать решения о продаже ценных бумаг. На что ориентироваться? Мы выбрали основные индикаторы теханализа, которые могут быть полезны при долгосрочном инвестировании.

Скользящие средние

Линии поддержки и сопротивления

Момент покупки фундаментально привлекательных акций можно определять с помощью линий поддержки и сопротивления. Если цена акции последние несколько дней колеблется в определенных пределах (к примеру, от 90 до 110 рублей), то можно ограничить график двумя прямыми линиями – поддержки (нижняя граница кривой) и сопротивления (верхняя граница). Эти две линии образуют коридор, который может быть горизонтальным, а может быть направлен вверх или вниз. Если акции торгуются ближе к верхней границе коридора, возможно, стоит повременить с покупкой. А вот резкий пробой этого коридора по верхней границе означает, что цена будет расти, и акции надо покупать.

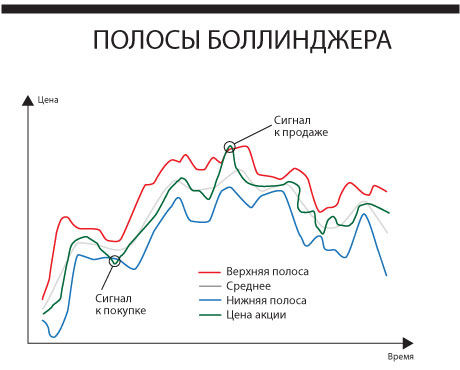

Полосы Боллинджера

Индекс относительной силы

Фигуры

Графики цены акций время от времени «рисуют» определенный повторяющийся силуэт, который трактуется трейдерами тем или иным образом. Например, силует «голова – плечи», выглядящий как три пика, центральный из которых явно выделяется над двумя остальными, называют фигурой разворота тренда. После нее, как считается, стоимость акций начинают падать. То же самое касается фигур «двойная вершина или «двойное дно». Если два раза акции пытаются безуспешно пробить вверх (вниз) определенный уровень цен – верный признак, что после этого курс упадет (вырастет).

Еще одна фигура – «флаг», которая выглядит как незначительное снижение акций на растущем тренде. После «флага», считают сторонники теханализа, акции обычно растут. Такие фигуры можно заметить на любом отрезке времени: часовом, дневном или месячном. Увидев такую фигуру, можно угадать, когда цена на бумагу пойдет вверх или вниз.

Как я анализирую акции перед покупкой

Личный опыт одного инвестора

Когда я впервые пришел на фондовую биржу, то подбирал бумаги в портфель практически наугад, полагаясь на советы в интернете.

Со временем я стал ответственней подходить к инвестированию. Ведь фактически я покупаю часть бизнеса — становлюсь миноритарным совладельцем компании, ее активов и долгов. Если смотреть под таким углом, становится понятно, почему важно полноценно изучать акции перед покупкой.

При оценке инвестиционной привлекательности эмитента я полагаюсь на комплексный подход, состоящий из следующих методик:

В этой статье мы подробно рассмотрим первые два пункта — этого обычно достаточно, чтобы оценить здоровье предприятия, справедливость цены и отсеять рискованные варианты.

Повторюсь: перечисленные методики должны рассматриваться в комплексе, а по отдельности могут сформировать ложное представление о бумаге.

Прежде чем перейти к дальнейшему разбору, хотел бы перечислить общие принципы, которыми я руководствуюсь при формировании портфеля.

Общие принципы моего портфеля

Макроанализ

Сначала нужно определить характер деятельности компании, то есть к какой экономической отрасли и сектору она относится. Благодаря этому можно составить представление о цикличности бизнеса, его технологичности, чувствительности к инфляции и изменениям процентных ставок. Это позволяет оценить стратегические перспективы.

Цикличность бизнеса означает его положительную корреляцию с фазами делового цикла: выручка компании следует за ростом и за спадом в экономике. Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики.

Например, мы знаем, что компания производит мебель, это циклический товар длительного пользования. Когда экономика замедляется, можно предвидеть, что операционные показатели компании будут ухудшаться. Как правило, ожидания заранее закладываются инвесторами и отражаются на котировках бумаги. Таким образом, отталкиваясь от макроэкономической конъюнктуры, инвестор может планировать портфель.

О текущем положении дел в экономике мы можем судить по основным макроэкономическим маркерам той или иной страны:

Эти показатели помогают определить, в какой из четырех фаз бизнес-цикла — ранняя, средняя, закат, рецессия — экономика находится в текущий момент и что нас ожидает в обозримом будущем.

Прогноз с секретом. Как предугадать изменение стоимости акции

Что определяет цену акций — графики, прибыль, новости или дивиденды? Если честно, то все и сразу. Рост и падение прибыли показывает, все ли хорошо в компании. Из-за обсуждаемых новостей инвесторы покупают и продают акции. Опираясь на график цены, трейдеры делают по ней прогноз. Однако держать все эти методы в голове и торговать сразу по всем стратегиям — малопродуктивно и слишком сложно, так как одно мешает другому.

Лучше определиться, что вам нужно — небольшая, но быстрая прибыль или стабильные доходы на протяжении многих лет. Для первого подходит анализ графика цены, для долгосрочного инвестирования — изучение бизнеса. Торговлю по новостям можно применить к обоим случаям.

1. Следить за бизнесом

Здесь нужно обращать внимание на четыре ключевых параметра — прибыль, выручка, капитал и долги. В идеале первые три должны расти, последний — уменьшаться. Но этот принцип работает далеко не всегда: компания может взять кредит (растут долги) для строительства новых производств (увеличивается капитал), что потом приведет к росту выручки и прибыли.

Важно обращать внимание и на дивиденды. Периодические выплаты от компании могут решить вашу проблему с регулярными платежами, например за услуги ЖКХ или по кредиту. Только обратите внимание на размер дивидендов: если у компании слишком большие выплаты — больше 9% от цены акции, то, скорее всего, руководство не знает, как дальше развивать бизнес.

Плюсы изучения бизнеса при принятии решения об инвестировании заключаются в том, что вы будете хорошо понимать, что происходит с компанией-эмитентом. Значит, различные слухи и возможные колебания цены из-за них будут нестрашны.

Минусы — в том, что это долгосрочная история. Заработать 300% за полтора года весьма проблематично, хотя именно так получилось с акциями Nvidia. Но предугадать такое почти невозможно.

Пример: производитель мяса и колбас «Черкизово». Судя по отчетам компании, она постоянно развивается — открывает новые репродукторы и площадки для выращивания свиней, увеличивает капитал и прибыль. В итоге за пять лет акции «Черкизово» подорожали почти на 120%. То есть, если бы в ноябре 2012 года вы обратили внимание на бизнес этой компании и купили одну акцию за 530 рублей, сейчас бы у вас было 1210 рублей. С учетом дивидендов (153,41 рубль) общий доход составил бы 833,41 рубля на одну акцию (+157%).

2. Следить за ценой

Здесь нужно будет смотреть, как менялась стоимость акции на протяжении недели, месяца, года, пяти лет и т. д. В результате вы получите некий массив статистических данных с динамикой цены. Статистика при этом крайне усредненная. То есть, если выйдет громкая новость или внезапно вырастет прибыль, что повлияет на цену акции, вслед за этим поменяются и все ваши выверенные расчеты.

При таком подходе больше внимания уделяется не причинам изменения, а самому факту. Со стратегией «тут купил, тут продал» может много заработать, но, чтобы угадать правильный момент («тут»), нужно постоянно сидеть у монитора и следить за движением цены.

Это близко к техническому анализу, когда на основе графиков прогнозируют цены акций. Занимаются этим трейдеры, и их работа очень нервная. За день они могут «купить-продать» бумаг на миллионы рублей.

Плюсы: идеально подходит для тех, кто любит статистику и расчеты.

Минусы: сложно предугадать стоимость акции по одному только графику, да и данные по цене разные люди воспринимают по-разному.

3. Следить за новостями

С эмитентами постоянно что-то случается: выходы отчетов, смена руководителей, выплата дивидендов, сделки с другими компаниями. В зависимости от степени хайпа инвесторы могут на панике покупать и продавать акции. Собственно, вследствие такого поведения большого количества участников рынка и происходят резкие скачки цен. Да, такой подход позволяет сразу много заработать или сохранить деньги, но хайп и слухи пройдут так же быстро, как и появились.

Плюсы: если поймаете момент, то за несколько дней заработаете десятки процентов на цене акции. Или не потеряете деньги, успев быстро продать.

Минусы: нужно постоянно мониторить новости как о компании, так и о внешней конъюнктуре.

Пример: когда в мае 2017 года «Роснефть» и «Башнефть» потребовали через суд 106,6 млрд рублей с АФК «Система», акции последней за неделю подешевели на 35%. При этом бизнес продолжает работать — прибыль компании растет, и она платит дивиденды.

Резюме

— новости и слухи влияют на цену, но краткосрочно они не всегда отражают реальное положение дел в компании;

— выверенный на статистических данных график цены не означает, что вы всегда будете угадывать, что будет с котировками акции дальше;

— инвестируя в компанию, готовьтесь ждать: вы заработаете столько, сколько заработает бизнес. Поэтому оценивайте компанию перед покупкой акций с позиций бизнесмена. Посмотрите на основные финансовые показатели компании и планы развития;

— выберите только одну стратегию и используйте ее.

Акции: правила поведения на «американских» горках

Как (не) работают инвестиции в акции

Цена акций, особенно крупных компаний, меняется на бирже ежесекундно. Самая незамысловатая стратегия заработка на них – купить, дождаться роста цены и продать. Например, акции Сбербанка можно было купить на Московской бирже в начале 2017 года по 180 руб. за штуку, а продать в конце 2017-го по 225 руб. Доходность – 25% годовых.

Но цена может «сработать» и в другую сторону. Инвесторы, купившие бумаги Сбербанка в январе 2008 года за 100 руб. и мужественно продержавшие их до конца года, к декабрю потеряли бы 80% инвестиций, так как акции подешевели до 20 руб.

Секрет успешных инвестиций – придерживаться в точности обратного порядка действий: покупаем накануне роста, продаем накануне падения. Звучит просто. Вопрос лишь в том,

Как предсказать падение и рост цен?

Если коротко – то никак. Но есть нюансы.

Графики. За пять веков развития фондового рынка игроки перепробовали немало подходов, предсказывающих движение котировок. Инвесторы, торгующие «внутри дня» (т.е. совершающие сделки ежедневно) следят за графиками цен в режиме онлайн. Линии складываются в фигуры, которые вроде бы должны сигнализировать о росте или падении цены. Такой подход называется техническим анализом. Сторонники этой теории разработали уже более тысячи «паттернов», и ориентироваться в этом море под силу только опытному трейдеру.

Коэффициенты. В противоположность сторонникам гадания на графиках, приверженцы анализа финансовых коэффициентов верят, что у акции есть «справедливая» цена, к которой стремится (но не факт, что достигает) реальная стоимость акций на бирже. «Справедливая» цена зависит в том числе от финансовых показателей компании – текущих и будущих. Эта теория называется фундаментальным анализом. «Фундаменталисты» берут различные показатели финансовой отчетности конкурирующих компаний и сравнивают с ценой их акций. Если у какой-то компании соотношение заметно выше или ниже, чем у большинства конкурентов, значит, ее котировки должны рано или поздно пойти вниз (или, соответственно, вверх). Подробнее о том, как пользоваться коэффициентами, можно прочитать здесь. Самые важные коэффициенты рассчитаны на страницах эмитентов quote.rbc.ru.

Заграница. Движение цен на российском рынке часто зависит от настроений на более крупных зарубежных площадках. Инвесторы принимают решения с оглядкой на:

Дивиденды. Акция – это ценная бумага, подтверждающая право собственности на долю в компании – и долю в прибыли. Если компания заработала прибыль, часть этих денег она может заплатить акционерам в виде дивидендов. Обычно предполагается, что если компания исправно платила дивиденды в прошлом, то при наличии прибыли она продолжит делать это и в будущем. Ожидания хороших выплат подталкивают котировки вверх задолго до того, как компания объявит размер дивидендов. Историю выплат акционерам можно увидеть на странице эмитента в базе компаний на РБК Quote.

Прогнозы аналитиков. Предсказанием цен на акции занимаются аналитики, работающие в инвестиционных банках. Они следят за макроэкономикой, новостями и финансовыми показателями, проводят технический анализ и формируют прогноз изменения котировок ее акций. Точность прогнозирования у разных инвестбанков разная: на нее влияют и профессионализм аналитика, и форсмажоры, которые он, конечно, не может предусмотреть. РБК Quote отображает точность прогнозов крупнейших инвестиционных компаний в рейтинге. Кроме того, в нашей ленте можно найти обзоры инвестиционных идей – развернутых комментариев, в которых аналитики аргументированно прогнозируют поведение котировок какой-нибудь акции.

Так что вместо того, чтобы гадать о стоимости акций, начинающему инвестору лучше определиться с тем,

Какую инвестиционную стратегию выбрать

Тем, кто не собирается торговать «внутри дня», лучше всего подойдут среднесрочные стратегии, когда акция покупается на срок от месяца до полугода. Ориентироваться при этом можно, например, на инвестиционные идеи крупных инвесткомпаний или – вариант для более продвинутых или недоверчивых инвесторов – на «фундаментальные» коэффициенты вкупе с анализом новостей по конкретному эмитенту.

На начальном этапе можно ограничиться приобретением так называемых « голубых фишек ». Акции больших компаний как большие корабли: они не могут «утонуть» или взлететь в одночасье. Кроме того, купить или продать их можно практически мгновенно. На таких бумагах много не заработаешь, но и не потеряешь. Найти такие акции можно, например, в базе расчета индекса «голубых фишек» на сайте Московской биржи: в него входят 15 компаний.

Главный элемент любой стратегии – постоянство. Вложившись в акцию с горизонтом в полгода, не стоит проводить дни у торгового терминала, не спуская глаз с графика котировок, вздрагивать от каждой тревожной новости и избавляться от бумаги, «потому что все продают». С другой стороны, за каждой инвестицией приходится следить. Прогнозы иногда не сбываются, и инвестицию хорошо бы сопровождать заявкой « стоп-лосс », которая срабатывает, когда цена акции падает ниже определенного уровня. Готовность нести такие потери – важная черта характера, без которой зарабатывать на инвестициях будет сложно.

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Распоряжение брокеру о покупке или продаже бумаги при достижении определенных показателей.

Шпаргалка трейдера, чтобы понимать, какой сектор растет, а какой падает в момент торговли

Очень полезная и удобная шпаргалка, чтобы у вас всегда перед глазами была информация, какой сектор растет, а какой падает, прямо на экране телефона, т.к. часто можно наблюдать, что рынок растет, а вы не знаете что именно растет и почему, и ищите акции в общем списке избранного.

Мы решим эту проблему.

Добавляете тикеры в любом приложении для отслеживания, я пользуюсь тремя приложениями, это Webull, Investing или TradingView, вывожу готовый список виджетом на экране телефона и всегда понимаю, что растет, а что падает в текущий момент. Все перед глазами.

Растет фонд, открываем его и смотрим, что в него входит, выбираем отстающих или тех, кто уже на линии прорыва и покупаем.

Также фонд удобен, чем различные сайты показывающие секторы, т.к. на фондах вы можете сделать технический анализ.

В Investing я смотрю общее настроение по рынку

1) S&P500 — это весь рынок, если красный, то падает все.

2) Nasdaq — акции технологических компаний.

3) US30 — это индекс Доу Джонса, здесь реальный сектор.

4) Brent — это нефть, падает нефть, падает рубль к доллару.

5) Золото — растет золото, значит все чего-то боятся и переходят в надежный актив.

6) Индекс USD — показывает как чувствует себя доллар, если падает, то хорошо, значит акции в рост, если он растет, то акции обычно падают.

7) Bitcoin — чтобы понимать, что происходит с криптовалютами.

8) S&P 500 VIX — показатель страха, если растет, то люди начинают паниковать, если падает, то все отлично и спокойно.

9) США 10-летние — это облигации США, если растет % доходности, то акции усиленно продаются.

Рекомендую также подписаться на мой канал ETP Trading, в нем я регулярно делюсь своим мнением о текущем состоянии рынка, пишу обучающие статьи и публикую инвестиционные идеи.

P.S. Всем большой прибыли и минимальных потерь 🚀

Также, возможно, вам будет полезна и интересна моя статья про 12 полезных сайтов для трейдера, которые немного, но облегчают торговлю.

При словах о познание себя сразу же хочется вспомнить данный монолог))

Это все есть душа. Она имеет грани подобия, совершенно разнообразные, коих бесконечное множество. Но тебе этого не понять. Мы в этом мире, в каком-то смысле, живём разными ощущениями, разными стремлениями. Соответственно, у нас разные места, и разные распределения.