Как понять что на рынке началась коррекция

Trend is your friend: что такое тренд и коррекция

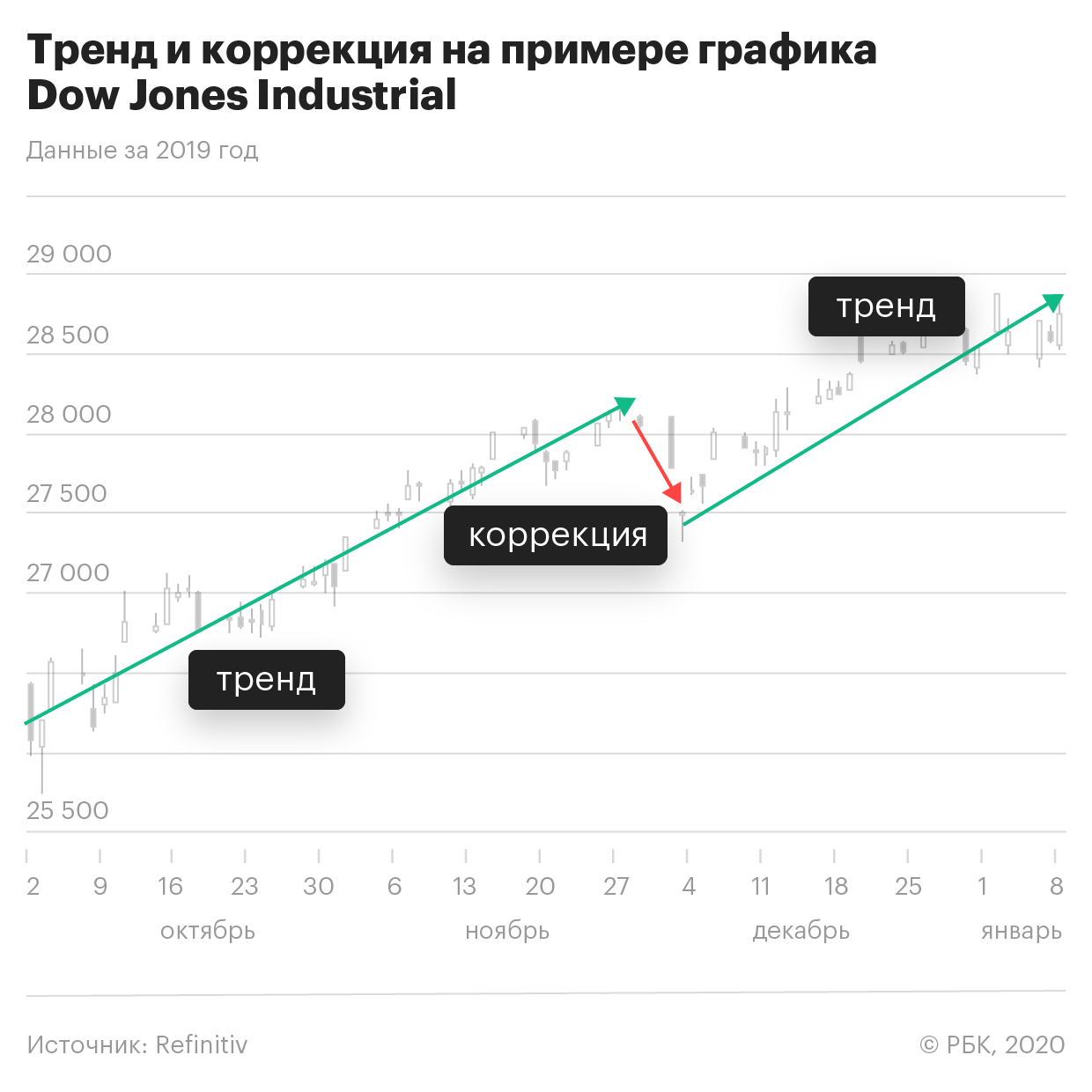

Тренд — это общее направление, по которому движутся котировки. Обычно движение происходит волнообразно и определить общее направление движения — направленность тренда — можно на графике. Например, с помощью линии тренда.

Линия тренда проводится по минимумам или максимумам дневных или месячных цен на графике. Если провести линию по минимумам и каждый новый минимум всегда будет выше предыдущего, то линия тренда начнет подниматься. Это и укажет на растущий тренд. А на падающем рынке все наоборот — линия тренда, проведенная по максимумам, будет опускаться.

Время от времени цены падают ниже линии тренда или вырастают выше. Это не обязательно означает смену тренда. В таком случае иногда просто нужно нарисовать линию заново. Она окажется под другим углом.

Тренды можно различать по направлению и времени существования.

По времени существования:

«Бычий» и «медвежий» рынки

Если при устойчивом восходящем тренде котировки выросли на 20%, то говорят о «бычьем» рынке. На таком рынке преобладает оптимизм инвесторов, который может длиться годами. В качестве примера показателен период 2003–2007 годов. Фондовые индексы двигались вверх в течение четырех лет, пока рост не был прерван финансовым кризисом.

Сильный «бычий» рынок обычно образуется во время оживления экономики, когда безработица падает, а ВВП и корпоративные прибыли растут. Это положительно влияет на доверие инвесторов, которые бросаются покупать акции.

Противоположностью «бычьего» рынка является «медвежий», он характеризуется падением цен и обычно окутан пессимизмом. «Медвежьим» рынок становится, когда падает на 20%. Такой период в истории рынка наблюдался, к примеру, в 2000–2002 годах.

Коррекция, или откат — это временное отклонение движения котировок от основного тренда. При этом изменение составляет 10% и более. То есть если, к примеру, на рынке сложилась тенденция к росту, а цены внезапно потеряли более 10%, после чего возвратились к росту, то это и есть коррекция. Рыночная коррекция может продолжаться день, неделю, месяц и даже гораздо дольше — это во многом зависит от масштабов самого тренда.

Откат котировок может начаться по многим причинам — от изменений в экономике до корпоративных новостей. Одним из основных поводов для коррекции становится перекупленность или перепроданность акций. Если инвесторы массово решают, что это так, они начинают фиксировать прибыль. Это ведет к быстрому развороту котировок, которые снижаются до тех пор, пока основная масса инвесторов не закроет позиции.

Есть два типа коррекции:

Иногда к коррекции относят боковое движение цен. В этом случае коррекцию могут называть боковым диапазоном, или просто консолидацией. Боковая коррекция — это движение цен без четко определенного направления — вбок. Такой вид коррекции обычно возникает после сильного движения котировок вверх или вниз.

В этом случае можно сказать, что рынок отдыхает, накапливая силы перед возвращением к основному тренду. Спрос и предложение на актив во время боковой коррекции примерно равны.

Коррекция или смена тренда?

Когда коррекция завершается, котировки или индексы вновь начинают двигаться вдоль основного тренда. Основная трудность при внезапном откате котировок — определить, действительно это коррекция или смена тренда.

К сожалению, стопроцентного способа отличить коррекцию от смены тренда не существует. Участники рынка выделяют некоторые признаки, которые помогают оценить вероятность событий. Но даже при этом велик шанс ошибиться.

Коррекция является неотъемлемой частью тренда. Откаты полезны как для рынка, так и для инвесторов. Рынку может принести пользу переоценка активов с раздутой стоимостью. Для инвесторов коррекция — удобный момент, чтобы, например, купить актив по сниженной цене.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

О причинах коррекции и закончилась ли она на ММВБ?

Доброе утро, друзья!

Сегодня завершается девятая неделя коррекции. Коррекции, которая идет совсем не по нормальному сценарию. Нормальный сценарий коррекции – это когда идет методичное снижение, но низковолатильными барами. В нашем случае, мы имеем бары распродаж, что не может особо радовать, потому что несколько меняет коррекционный характер.

Пора ли говорить о смене тренда? Нет, однозначно, смены тренда на данный момент не произошло. И это хорошо. Для смены растущего тренда должны быть выполнены ряд условий, при этом выход индекса из растущего канала – это еще не есть смена тенденции. Но сейчас говорить о быстром восстановлении не приходится, и это уже не так хорошо. То есть мы в той ситуации, когда нет и смены тренда и нет пока силы рынка. Ситуация пограничная. Сейчас особенно сложно тем, кто зашел на рынок вчера и еще купил на плечи, например, усредняя убытки. Для них ситуация просто выглядит как патовая, потому что перспектив пока особо не просматривается.

У данного безобразия, на мой взгляд, всего две причины. Первая – это откровенное вранье СМИ. И вторая – желание торговать это вранье со стороны иностранных инвесторов и наших новеньких «инвесторов», вчера пришедших на рынок. То есть в моменте рынок просто забил на весь фундаментал, на дивидендную доходность компаний, на стабильность российской экономики, на потенцию возврата инвестиционных средств чистыми прибылями наших компаний. В какой-то момент, на это все стало просто наплевать.

На самом деле, ребята просто не поняли куда пришли. В казино рулетке всего две масти: красное и черное. У нас на рынке, тоже две: красное и зеленое или черное и белое. Ну перепутали ребята, ну подумали, надо делать ставки. Поставили на белое, а выпало черное. Вот и кроют свои позиции. Пришли с отношением «как в казино», вот и накажет сейчас рынок за это. И такие желтопрессные СМИ, как всякие блумберги, в этом хорошо помогут. На рынке важен подход.

Правильный подход к рынку – это экономика, деньги и время. Если экономику еще худо-бедно оценивают, деньги тоже в принципе имеются, то вот время оценивает уже совсем незначительная часть рыночного населения. А время важно не меньше, чем фундаментал и деньги. И на своих уроках я объясняю, что время – это не просто ресурс, а самый важный ресурс, и только время поставит все на свои места. Но всем, конечно, охота ИКСЫ, и прибыли. И в этом случае, я полностью согласен с Юлей (подписчицей канала), что тот постпандемийный этап рынка с многократным ростом акций за короткий срок за счет печати баксов больше не вернется. И это видно уже из того-же фундаментала. Американские компании уже не имеют возможности возвращать инвесторам капитал через прибыль. В то же время инфляция раскручивается, а значит денег в системе будет меньше. По крайней мере, должно быть меньше.

А значит, приобретение именно российских компаний, которые сырьевые, которые с хорошими мультипликаторами, которые на острие сырьевого цикла, которые имеют низкую долговую нагрузку (чтобы минимизировать риски повышения ставок по кредитам из-за инфляции) – разумеется, являются наилучшим вариантом размещения капитала. Но поскольку рыночный цикл придет к тому, что спекулятивного, шального заработка уже не будет, будет нормальный экономически обоснованный рост, но темпы будут уже адекватные и это не будут умножения за год-полтора.

А теперь самый главный вопрос: а закончилось ли снижение российского рынка? Ответа на этот вопрос не знает никто, но график выглядит таким образом, что снижение рынка даже по ММВБ не закончено. Может быть что-то изменится и придет мощный откуп Сбербанка и Газпрома с Лукойлом, но пока силы в индексе нет. Ну а чего нет, того нет. Хочется сказать «увы и ах». Так что, при всем желании позитива, график его пока не демонстрирует. Всем, тем не менее, хорошего дня.

Александр Перфилов, автор телеграм-канала «Взгляд на рынок»

Что такое коррекция на фондовом рынке и как на ней заработать.

Рано или поздно каждому начинающему инвестору приходится столкнуться с таким явлением, как коррекция. В период, когда капитализация портфеля, которая стабильно возрастала на протяжении большого срока, начинает стремительно снижаться, легко поддаться панике. Но чтобы избежать возможных убытков, нужно сохранять хладнокровие и придерживаться простых правил управления инвестициями.

Что такое коррекция на фондовом рынке?

Например, произошло снижение фондового рынка на 25% в течение года, но за 2 дня он неожиданно вырос на 5%, затем падение продолжилось. Данную ситуацию можно назвать коррекцией. Цена как бы корректируется по направлению к своему справедливому значению после того, как быстро выросла по причине высокой активности покупателей, но в целом тенденция к росту не прекращается.

Внимание! В большинстве случаев под данным термином принято понимать именно снижение курса акций после их продолжительного роста.

Какие есть причины для появления коррекции?

Основные причины возникновения коррекции:

С какой периодичностью случаются коррекции?

Коррекции на фондовом рынке нельзя назвать редким явлением. Участники, которые занимаются инвестициями на протяжении хотя бы 2–3 лет, уже сталкивались с падениями котировок разной степени и продолжительности.

В среднем это случается приблизительно раз в год, когда стоимость активов снижается на 10–15 %. Более крупные коррекции с изменением индексов на 20–40 % происходят в среднем 1 раз в 5–7 лет. Бывают и настоящие обвалы, когда рынок падает на 40–70 %. Но это случается очень редко. Примером тому служит кризис 2008 года, когда индекс ММВБ (сейчас это Московская биржа) снизился примерно в 3 раза.

Внимание! Самая глобальная коррекция произошла в феврале 2020 года, когда рынки всего мира объявили о своем падении. Причиной послужила пандемия коронавирусной инфекции и ее влияние на экономику стран.

Механизм коррекции

Обычно коррекция состоит из двух ярко выраженных волн распродаж активов, причем вторая из них более сильная.

Перед началом коррекции наблюдается недолгая консолидация показателей котировок вблизи их максимального значения. В это время новые покупатели уже опасаются входить на рынок, но продавцы еще не торопятся приступать к продажам. Затем происходит какое-то событие, которое как-будто запускает первую волну коррекции. На рынке стремительно растет объем предложения активов. Возникает конкуренция между продавцами, падение котировок ускоряется.

Начинается вторая волна распродаж. Срабатывают стоп-лоссы. Ситуация усугубляется, и никто не спешит покупать активы. Дисбаланс возникает по вине трейдеров, открывающих спекулятивные позиции и выходящие из них при первой опасности. Волатильность активов значительно повышается.

Затем ситуация резко меняется. Это происходит в один день. Перелом наблюдается уже в утреннее время в самом начале торговой сессии. Активизация покупок активов способствует новому росту их котировок. Напряжение на рынке спадает.

Внимание! Несмотря на то что фондовый рынок, как правило, всегда восстанавливается после коррекции, котировки иногда не способны вернуться к своему прежнему уровню.

Сколько длится коррекция на бирже?

Внимание! Важно не поддаваться панике и научиться использовать положительные стороны коррекции с выгодой для себя.

Когда ждать очередную коррекцию на фондовом рынке?

Предугадать начало предстоящей коррекции сложно даже специалистам с большим опытом в сфере финансов. Как показывает практика, бесполезно делать какие-либо прогнозы. Важно помнить, что это может случиться в любой момент работы фондовой биржи.

Внимание! Каждый кризис протекает по-разному. Нельзя заранее определить, каких активов это коснется в наибольшей степени, и пытаться строить стратегию, основываясь на этих предположениях.

Положительные и отрицательные стороны коррекции

Коррекция имеет свои преимущества и недостатки, учитывая которые инвестор может повернуть ситуацию в более выгодную для себя сторону и снизить возможные потери.

Примеры поведения инвестора во время коррекции

Во время коррекции многие инвесторы пытаются спрогнозировать, в какую сторону (повышения или понижения) развернутся котировки в ближайшем будущем, и действуют, исходя из своих умозаключений. Как показывает практика, это неверная модель поведения.

Гораздо эффективнее заранее сформировать свой портфель таким образом, чтобы он не зависел от колебаний рынка. Для этого следует приобретать инвестиционные инструменты разного вида и вкладываться в несколько перспективных секторов экономики.

Чтобы выдержать период коррекции без критических финансовых потерь, рекомендуется придерживаться ряда правил:

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Анатомия коррекции. Как происходит падение рынков

Любой финансовый рынок не может расти безоткатно на протяжении длительного времени. Неминуемо на графике будут образовываться «волны» против движения, которые рыночные специалисты именуют коррекции.

Коррекция — ограниченное движение цен против основного тренда. Цена как бы корректируется к справедливым значениям, после того как слишком быстро выросла из-за чрезмерной активности покупателей. Причем в целом тенденция к росту не останавливается.

Теоретически коррекция может быть, как волной снижения в восходящем тренде, так и волной роста в нисходящем. Однако на практике этот термин чаще применяют в ситуации восходящего тренда.

Причины появления коррекции

Обычно коррекции предшествует ухудшение сентимента. Оптимизм сменяется тревожностью из-за возможных проблем, в результате чего покупки становятся более сдержанными, а продажи постепенно нарастают.

Когда цена достигает максимальных значений новым покупателям становится некомфортно входить в рынок, так как они хорошо видят на графике потенциал падения, а вот потенциал роста совсем не так очевиден. Кроме того, на фоне возросшей тревожности даже малейшие просадки могут испугать инвесторов и спровоцировать распродажи со стороны тех, кто открывал спекулятивные позиции в расчете на короткое движение.

— Маржинальные позиции и стоп-заявки

Больше всего нервничать приходится тем инвесторам, которые купили близко к максимумам и при снижении рискуют не сокращением прибыли, а значительными убытками. Еще опаснее ситуация обстоит у инвесторов, покупавших на заемные средства. Когда цены начинают снижаться такие участники массово получают от брокеров распоряжение margin call, при невыполнении которого позиции будут принудительно закрыты. Это может привести к лавинообразному эффекту, когда пакеты акций распродаются по любым доступным ценам, стремительно роняя котировки все ниже. При этом цена может оказаться на неоправданно низких уровнях, не отражающих реальное положение вещей.

Рыночная коррекция

Коррекции могут быть не только по отдельно взятой акции, но и по рынку в целом. В классическом толковании рыночной коррекцией называется снижение более чем на 10%, но менее чем на 20%.

На современном мировом рынке, демонстрирующем самый длительный в новейшей истории восходящий тренд, можно было наблюдать восемь коррекций на протяжении 9 лет.

Может появиться вопрос: «Почему же инвесторы продают на коррекции, ведь рынок все равно впоследствии восстановится?». Но в том и дело, что во время коррекции часто никто достоверно не может сказать, что происходит. Это очередная коррекция или начало полноценного «медвежьего рынка»?

Из-за сложности рыночных взаимосвязей часто нельзя наверняка сказать, ухудшение макроэкономических индикаторов это первые признаки больших проблем или просто временное явление. Кроме того, проблемы, вызывающие коррекцию проблемы, часто являются по своей сути уникальными и невозможно подобрать аналогию, чтобы оценить их значимость. Как повлияют на рынок торговые войны? Чем закончится «время дешевых денег» для мировой экономики?

Разные участники рынка придерживаются разных теорий. Однако после первых значительных распродаж большинство предпочитает избежать рисков и перейти в низкорисковые активы: валюты стабильных государств (доллар, йена), американские гособлигации (treasuries) или золото. В результате массовые покупки акций сменяются массовыми распродажами, а новые инвесторы стараются остаться в стороне и переждать бурю.

Как выглядит среднестатистическая коррекция

Рыночные коррекции являются неотъемлемой частью инвестирования на рынке акций и могут заставить понервничать даже самых опытных инвесторов. В среднем рыночная коррекция случается около одного раза в год. Средняя длительность коррекции составляет около 71,6 дней, за которые рынок теряет порядка 15,6%. При этом весьма характерными для этой фазы рынка является высокий уровень пессимизма в СМИ, которые пестрят устрашающими заголовками. Также можно наблюдать сильное расхождение в прогнозах аналитиков и высокий уровень волатильности торгов.

Механика коррекции

Часто коррекция включает в себя две ярко выраженных волны, при этом вторая волна распродаж обычно более сильная и глубокая. Эта особенность была отмечена еще в начале XX-го века Ральфом Эллиоттом, представившем финансовому сообществу свою волновую теорию.

Началу коррекции часто предшествует непродолжительная консолидация вблизи максимальных уровней, когда новые покупатели уже не приходят на рынок, но продавцы еще не спешат продавать. Вскоре происходит какое-то внезапное событие, которое играет роль своеобразного «спускового крючка», запуская первую волну распродаж — коррекционную волну А.

Первая волна коррекции обычно становится шоком для участников рынка. До нее инвесторы особо не задумывались над рисками и рассматривали преимущественно положительные сценарии. Часть игроков оказались заперты в убыточных позициях, купив на максимумах. Инвесторы, рассчитывавшие в ближайшее время продать крупные пакеты акций, теперь начинают активно искать возможности для размещения своих ордеров. На рынке появляется большой объем на продажу, который ожидает подходящих цен и достаточной ликвидности.

В то же время откат цен от максимумов создает привлекательные возможности для покупок теми инвесторами, кто планировал войти в рынок только после просадки. При поддержке краткосрочных спекулянтов они начинают постепенно выкупать падение, поднимая цену выше в рамках волны B. Здесь также возможен всплеск роста за счет выдавливания из позиций игроков на понижение, которые «шортили» на минимумах волны А.

Однако мы помним, что волна А спровоцировала переоценку рисков на рынке и теперь большое количество инвесторов стоит в «очереди на выход». Своими продажами они сдерживают восстановление и в какой-то момент останавливают волну B, разворачивая краткосрочный тренд. В этот момент конкуренция среди продавцов начинает стремительно расти и снижение ускоряется. Только что вошедшие в позицию инвесторы начинают «переворачиваться». Обновление минимума волны А, вызывает массовое срабатывание стоп-лоссов. Усугубляют ситуацию спекулянты и торговые алгоритмы, которые своими «шортами» спускают цену все глубже.

В этот период пессимизм на рынке достигает своего максимума. Заголовки в СМИ соревнуются в красноречии, перебирая все доступные синонимы к слову «катастрофа». Теперь уже никто не торопится покупать. Основную ликвидность для продавцов поставляют спекулянты, которые при первой опасности выходят из позиций, еще больше увеличивая дисбаланс. Волатильность находится на высоком уровне. Так обычно выглядит волна С в рыночной коррекции.

Выкуп после волны C зачастую бывает резкий и стремительный. Обычно в этот день с самого открытия наблюдаются активные покупки, которые поднимают цену с минимумов на 2-3 среднедневных диапазона спокойного периода. Напряженность на рынке постепенно спадает и в то время, как часть рынка все еще крайне скептично смотрит на ситуацию, наиболее проворные инвесторы вовсю скупают подешевевшие активы, ожидая восстановления цен и баснословных прибылей

Однако, цены восстанавливаются не всегда.

Как часто коррекция превращается в полноценный «медвежий тренд»

В период с 1980 по 2018 год американский рынок акций испытал на себе 36 коррекций, из которых лишь 5 переросли в полноценные «медвежьи рынки», принесшие немало огорчений инвесторам, которым не повезло оказаться в длинных позициях в те моменты. Выходит, что около 86% снижений являются обычными коррекциями, и рынок в дальнейшем успешно восстанавливается. А вот в оставшихся 14% случаев падение оказывается более серьезным и длительным.

Как отличить коррекцию от разворота рынка

Вероятно, многих интересует вопрос, как же отличить начало длительного медвежьего рынка от коррекции? Когда снижение рынка действительно говорит о том, что стоит воздержаться от вложений в акции, а когда представляет отличную возможность для покупок по низким ценам?

Как уже говорилось выше, каждая ситуация индивидуальна. Но есть несколько ключевых моментов, которые обычно отличают временную коррекцию от рыночного кризиса:

— Коррекция в большей степени вызвана не фактическими проблемами, а их ожиданиями

Отличительной особенностью является то, что реальные проблемы, которые могли бы привести к падению стоимости активов, еще не наступили. Рынок только ждет их в будущем, строя прогнозы на различных косвенных факторах. При этом ранее на аналогичные сигналы рынок реагировал гораздо более сдержанно.

Такое поведение участников может говорить о том, что в большей степени имеет место психологический эффект, чем реальные проблемы.

— Факторы, спровоцировавшие падение, могут быть смягчены действиями государства или регуляторов

Коррекция рынка США в конце 2018 г. случилась на фоне эскалации торговых войн, ожиданий роста процентных ставок и приостановки работы правительства. В результате ФРС отказался от повышения ставки, США и Китай попытались заключить торговое перемирие, продлившееся до мая, а приостановка работы правительства не принесла значительного ущерба в масштабах финансового рынка.

Таким образом, если есть основания полагать, что органы госуправления имеют в распоряжении все необходимые инструменты для поддержки рынка, то скорее всего текущая коррекция не перерастет во что-то более серьезное.

— Коррекции часто разворачиваются, достигнув 200-дневной или 200-недельной скользящей средней

Во время коррекционного снижения ряд инвесторов пристально наблюдают за рынком и ожидают подходящего момента, чтобы купить по привлекательным ценам. Однако фундаментальный анализ не может дать ответа на вопрос, где может произойти разворот. Тогда на помощь приходит анализ технический. 200-периодная скользящая средняя является весьма распространенным среди мировых инвесторов индикатором для определения момента входа в рынок. Наиболее часто ее используют на дневном графике, однако при более глубоких падениях инвесторы могут ориентироваться на недельные таймфреймы.

На российском рынке 200-дневная скользящая тоже находит свое применение на ряде инструментов. Об этом мы писали в специальном материале: Исследование: Работает ли 200-дневная скользящая средняя

Читайте также:

БКС Брокер

Последние новости

Рекомендованные новости

Российский рынок развивает утренний рост

Чем ответит рубль

Старт дня. Газпром продолжает дорожать

Премаркет. Давай, выкупай!

Цены Brent отыграли снижение начала недели

Ожидаются рекордные дивиденды по акциям Газпрома

Tesla. Коррекция — все?

Прожарка эксперта: какие рекомендации сработали, а какие нет

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.