Льгота 60 в форме 4 фсс что это такое

При проверке отчета 4‑ФСС на контроле появляется ошибка: Показатель «Таблица 2 строка 2 графа 3» не совпадает с вычисленным по формуле

При проверке отчета 4-ФСС на контроле появляется ошибка: Показатель «Таблица 2 строка 2 графа 3» (‘…’) не совпадает с вычисленным по формуле (‘…’). Расчет формулы: (Таблица 1 строка 3 графа 3 — Таблица 1 строка 4 графа 3 + 0,6 × Таблица 1 строка 4 графа 3) × (Таблица 1 строка 9 ÷ 100) +/– 1 рубль при отсутствии флага «Льгота 60 %», раздела СКЕ/ИФ и таблицы 1.1. Проверьте правильность заполнения по инструкции.

Для исправления ошибки нужно проверить правильность заполнения:

Таблица 2 строка 2 (на начало периода)

Строка «Начислено к уплате страховых взносов» рассчитывается автоматически суммированием строк «На начало отчетного периода» и «За последние три месяца отчетного периода».

В строке «На начало отчетного периода» нужно указать сумму взносов с начала текущего года:

Строки «1 месяц», «2 месяц», «3 месяц» рассчитываются автоматически в зависимости от значений таблиц 1 и 1.1, раздела СКЕ/ИФ и признака «Льгота 60 %». Строка «За последние три месяца отчетного периода» также рассчитывается автоматически на основе значений предыдущих строк.

Таблица 1 строка 3 графа 3 (база)

Строка «Итого база для начисления страховых взносов» рассчитывается как разница строк 1 и 2. Строки 1 и 2 определяются как сумма значений с начала года и за последние три месяца отчетного периода.

Таблица 1 строка 4 графа 3 (инвалиды)

Если в организации есть работающие инвалиды, проверьте необходимость в таблице 2 отметить «Льгота 60 %».

Согласно 179-ФЗ, льготу в 60 % могут применять следующие организации:

Если льготы нет, то в строке «Из них: сумма выплат в пользу работающих инвалидов» указываются суммы выплат по инвалидам. При этом в расчете страховых взносов также участвует 60 % (см. формулу: 0,6 × таблица 1 строка 4 графа 3), поэтому отметку «Льгота 60 %» в таблице 2 ставить не нужно.

Раздел СКЕ/ИФ

Заполняется в двух случаях:

Раздел не заполняется, если у организации один вид деятельности и нет частичного финансирования из бюджета.

Если в отчете заполнен раздел СКЕ/ИФ либо стоит галка «Льгота 60 %», то расчет таблицы 2 строки 2 графы 3 производится иначе, и вышеуказанная ошибка возникать не будет.

Авторасчеты и контрольные соотношения в форме 4-ФСС, реализованные в Контур.Экстерне, предложены Фондом социального страхования РФ и утверждены Приказом ФСС № 19.

О подтверждении права на применение пониженного тарифа

Представлять необходимо следующие документы:

— Заявление установленной формы (образец прилагается);

— Сведения о суммах выплат и иных вознаграждений по каждому физическому лицу-инвалиду за отчетный период (в произвольной форме).

Документы для подтверждения применения пониженного тарифа представляются в соответствии с государственной услугой «Прием документов, служащих основанием для исчисления уплаты (перечисления) страховых взносов, а также документов, подтверждающих правильность исчисления и своевременность уплаты (перечисления) страховых взносов» следующими способами:

1. Портал государственных и муниципальных услуг (услуга «Прием документов, служащих основанием для исчисления уплаты (перечисления) страховых взносов, а также документов, подтверждающих правильность исчисления и своевременность уплаты (перечисления) страховых взносов»).

3. Почтовое отправление.

Одновременно сообщаем, что при неподтверждении льготы документально возможно доначисление страховых взносов, начисление пеней и штрафов (ст. ст. 26.11, 26.29, 26.31 Закона N 125-ФЗ, ч. 3 ст. 15.33 КоАП РФ).

Убедительная просьба представлять сведения через Портал государственных слуг (ЕПГУ) или МФЦ!

Тел. 29-47-16, 29-47-17, 29-47-18, 29-47-14

369000, г. Черкесск, ул. Ворошилова, д. 55

Приемная

Тел: (878-2) 29-47-01 Факс: (878-2) 26-64-63

Пн-Пт: с 8-00 до 17-00

перерыв: с 12-00 до 13-00

4-ФСС за 1 полугодие 2020 для пострадавших отраслей в 1С:ЗУП 8.3

За 2 квартал можно не платить все налоги, кроме НДС и НДФЛ с доходов сотрудников (в т.ч. по ГПД). А еще можно не платить страховые взносы — кроме взносов на травматизм.

Льгота распространяется на следующие категории плательщиков:

Также обозначены сроки переноса уплаты страховых взносов: он продлен на 6 месяцев для всех организаций и ИП, которые включены в реестр малого и среднего бизнеса по состоянию на 1 марта 2020 года, и еще для тех, кто занят в отраслях, наиболее пострадавших из-за коронавируса (Постановление Правительства РФ от 24.04.2020 № 570)

Перенос по страховым взносам:

По страховым взносам на социальное страхование от несчастных случаев на производстве и профессиональных заболеваний:

По уплате сроки перенесли, а отчитаться по взносам нужно во время.

Итак, страхователи предоставляют расчет по форме 4-ФСС в территориальный орган ФСС по месту регистрации.

Сроки сдачи установлены следующие:

Заполнение 4-ФСС в 1С: ЗУП версии: Зарплата и управление персоналом, редакция 3.1 (3.1.14.97)

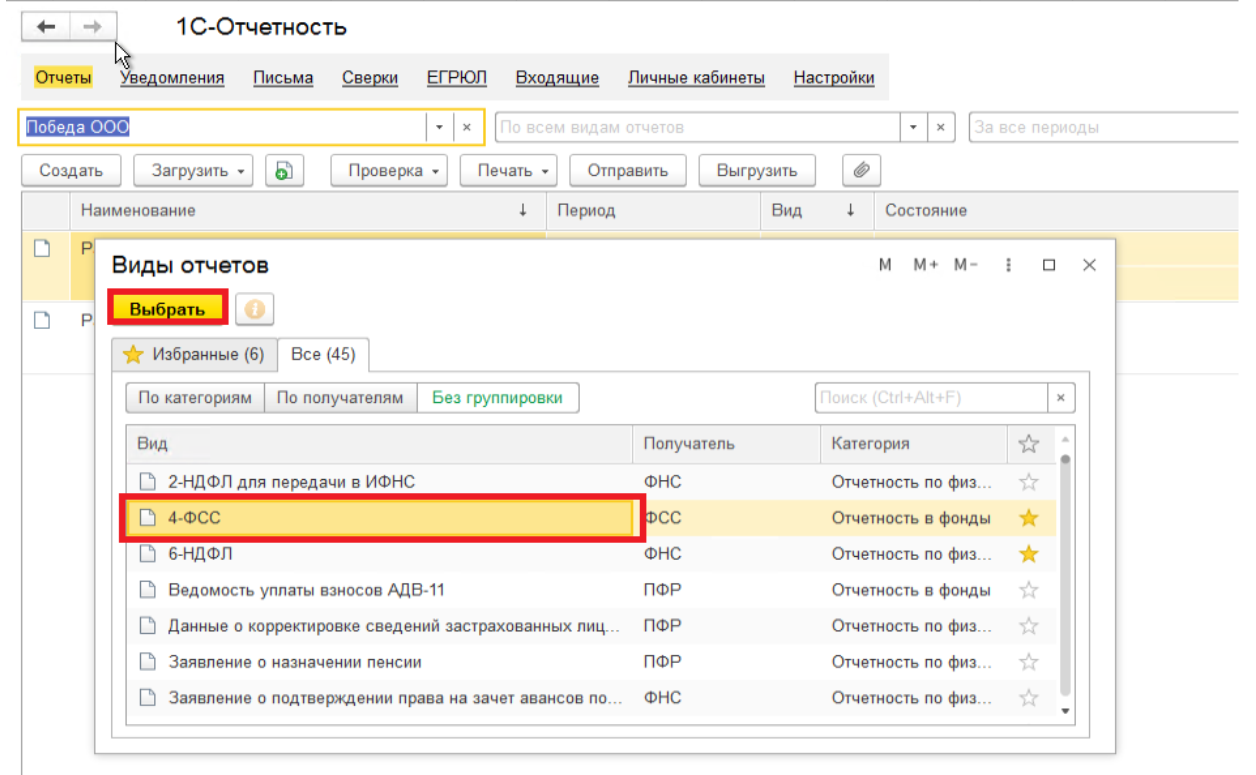

В программе для составления расчета по форме 4-ФСС предназначен регламентированный отчет 4-ФСС (Отчетность, справки —>1С-Отчетность). Для составления отчета необходимо в 1С-Отчетность нажать Создать и выбрать в списке доступных отчетов отчет с названием 4-ФСС по кнопке Выбрать.

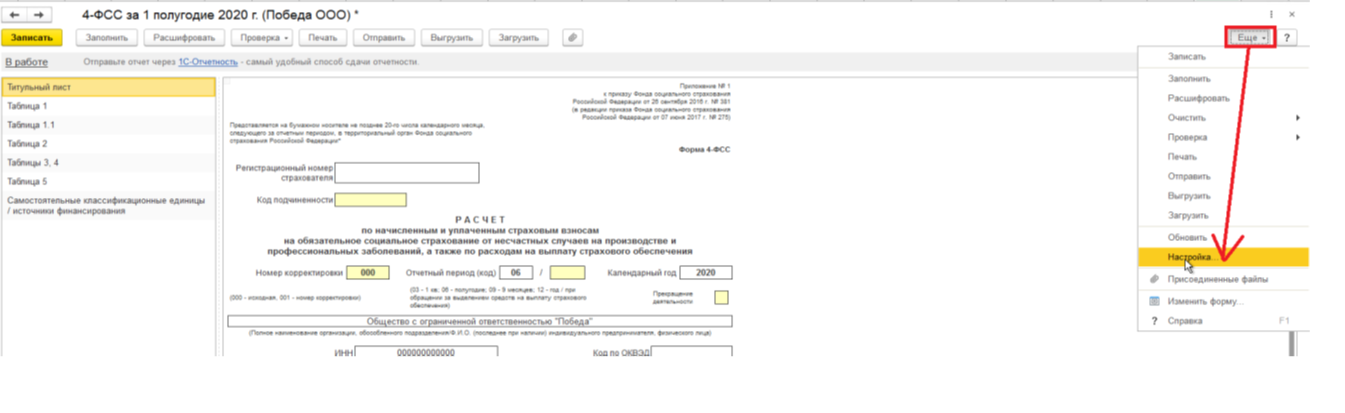

По умолчанию в форме отчета показываются все разделы и таблицы. Настроить разделы можно и самим, для этого, нажмите на кнопку Еще, расположенной в верхней командной панели формы отчета, и выберите пункт Настройка.

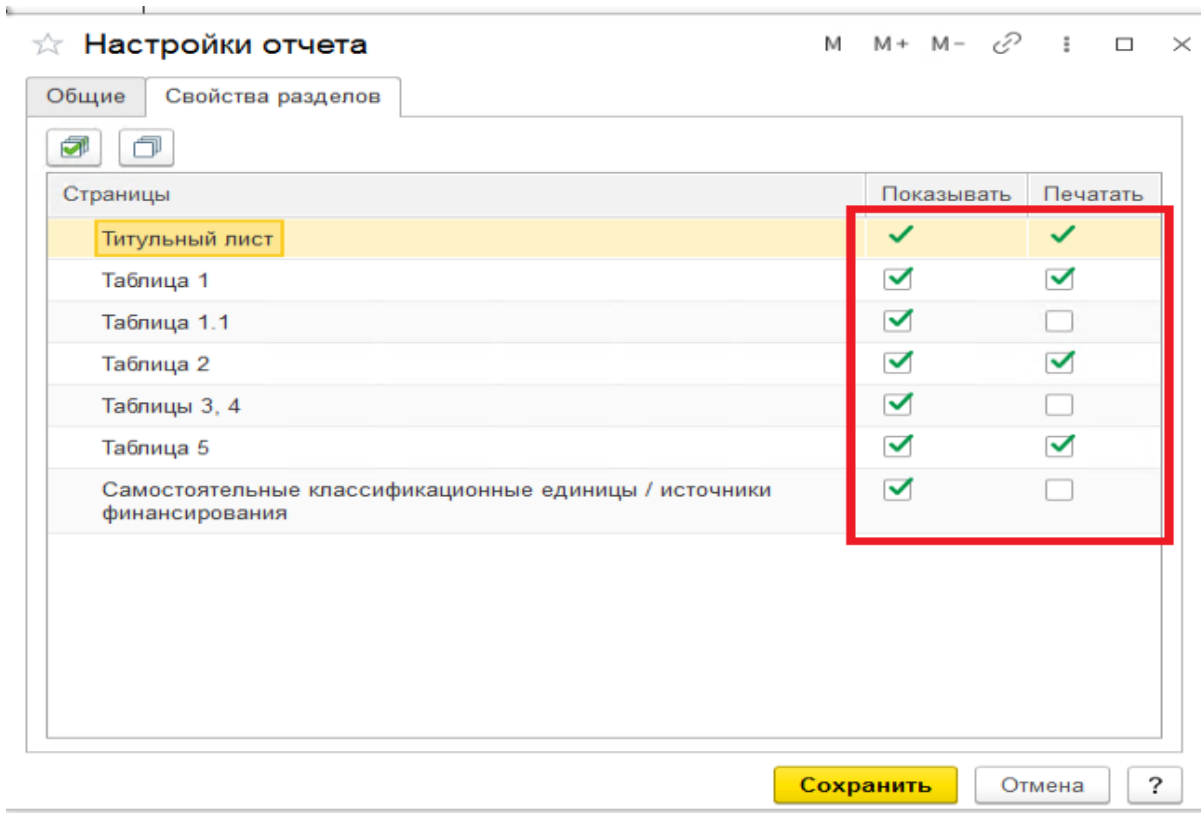

В форме Настройки на закладке Свойства разделов необходимо снять флажки Показывать и Печатать для этих таблиц.

Вариант 1. По ИП и организациям, относящихся к субъектам малого и среднего предпринимательства.

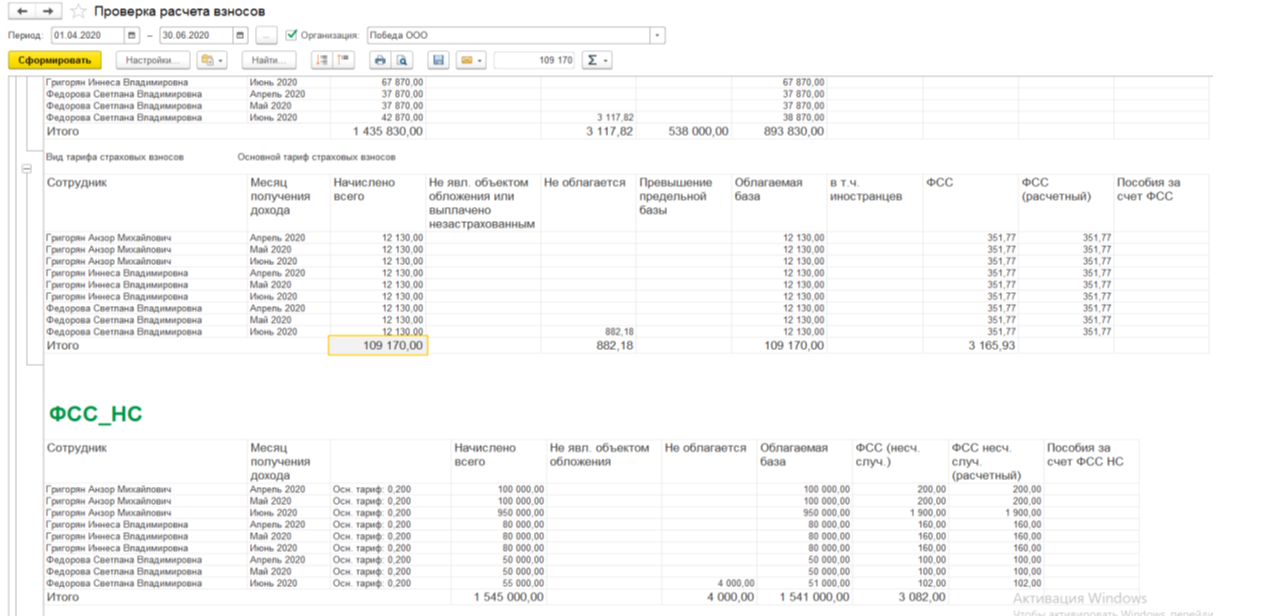

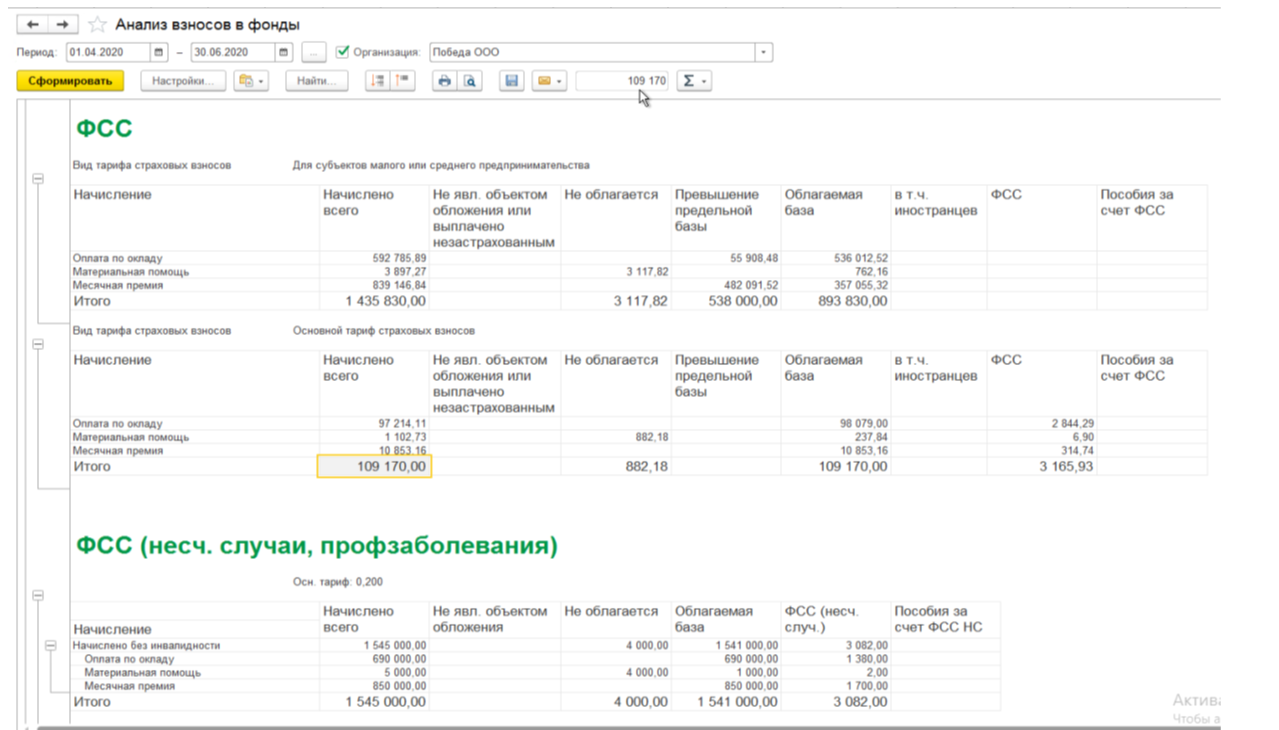

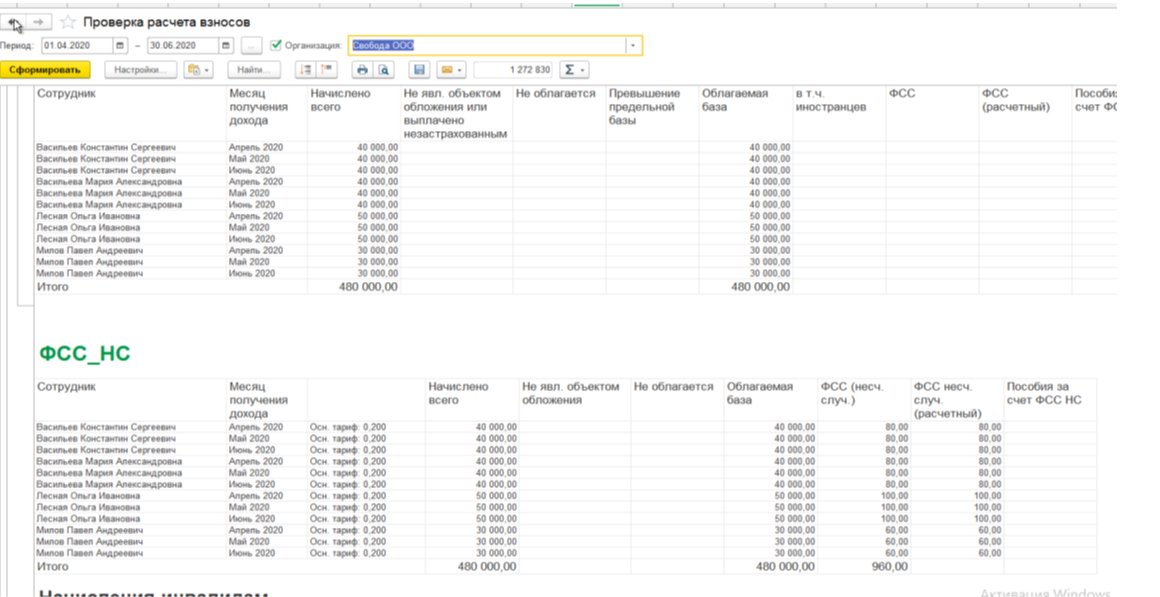

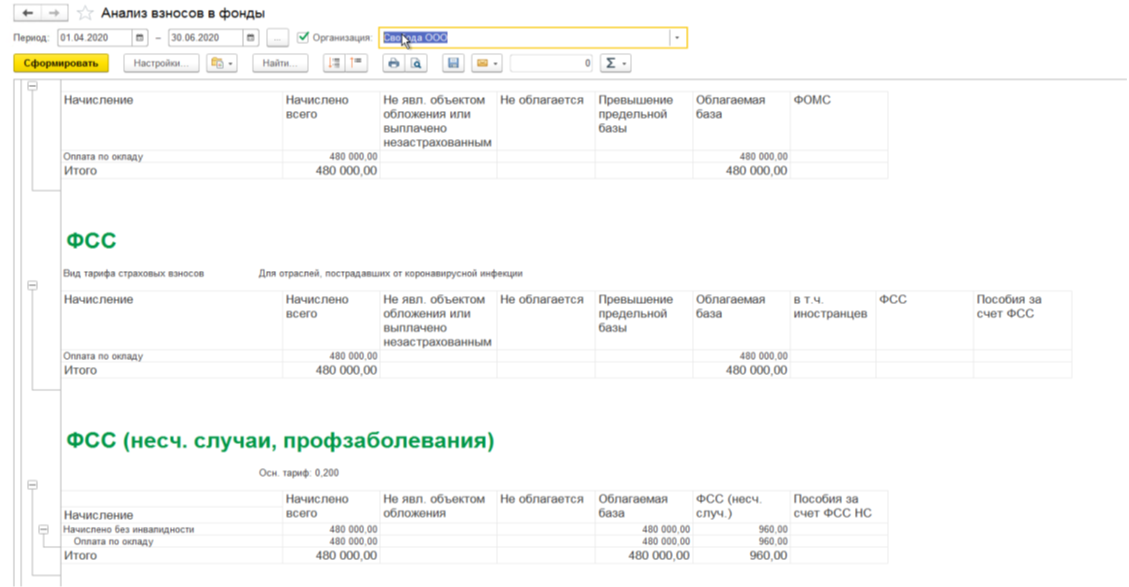

Проверяем отчетами правильность расчета налогооблагаемой базы и расчетов взносов:

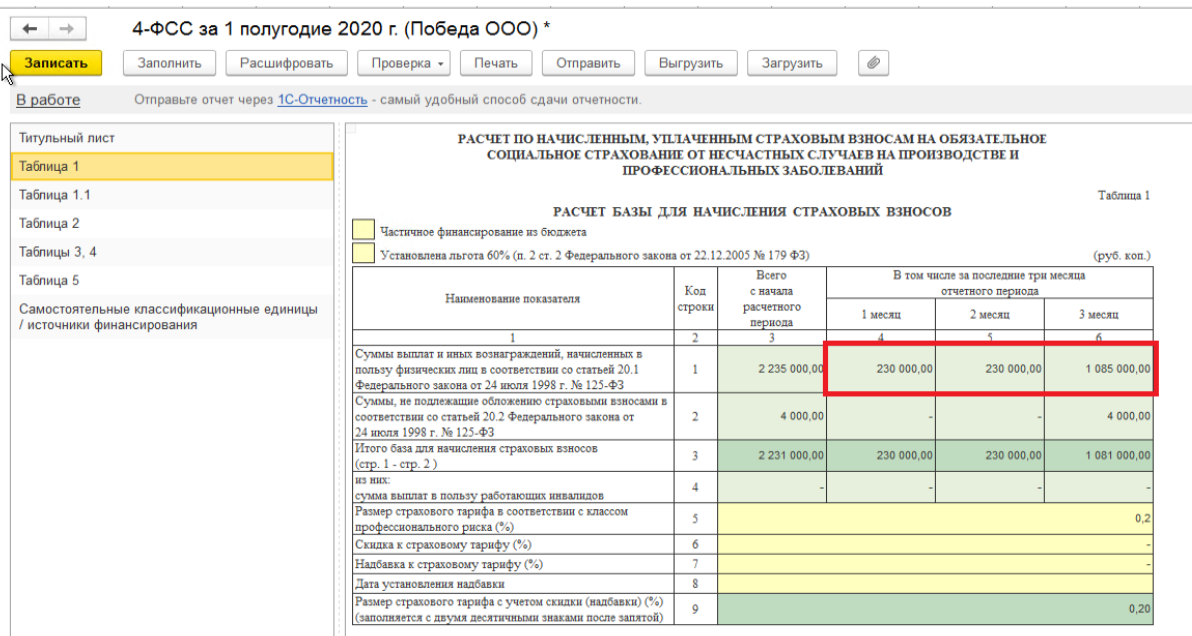

Согласно данным отчета Анализ взносов заполняются данные регламентированного отчета 4-ФСС заполняется таблица 1:

Напоминаю, что в программе таблица 1.1. и таблица 4, в которой приводится численность пострадавших по страховым случаям, произошедшим в отчетном периоде. Для таблицы автоматическое заполнение не предусмотрено, поэтому данные вводятся вручную.

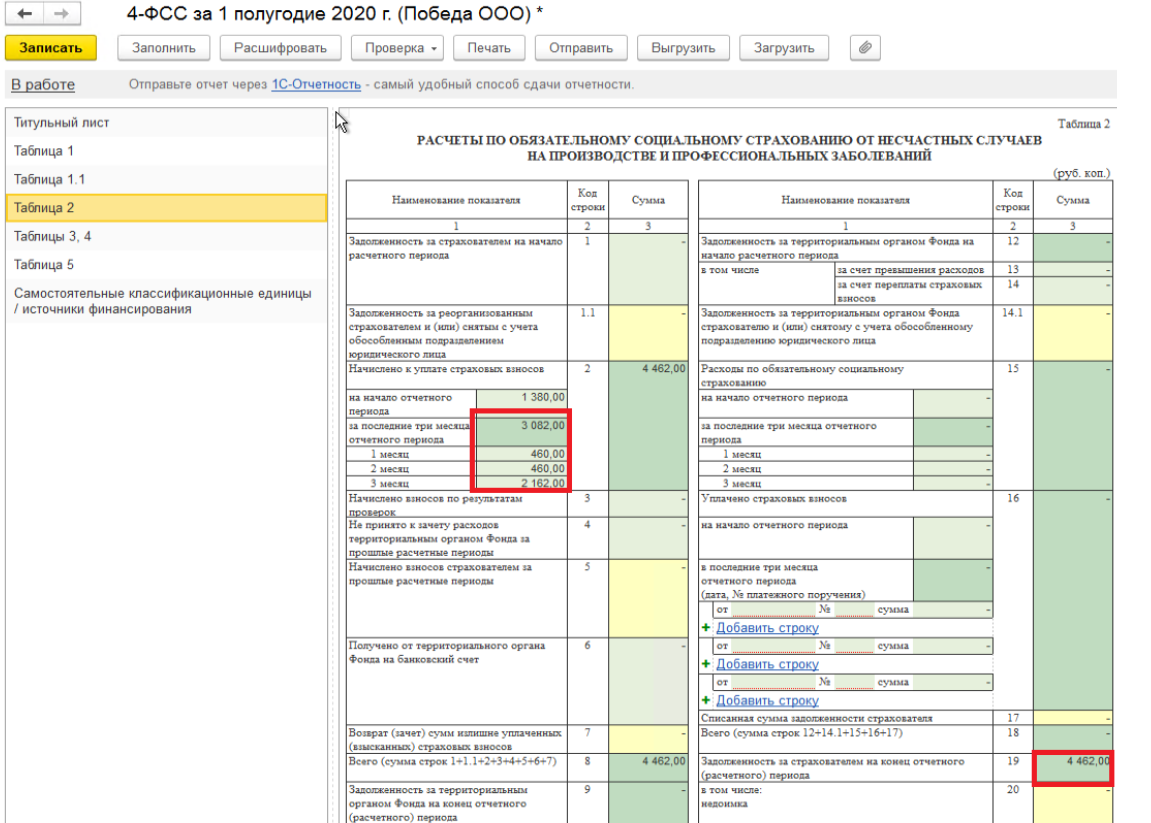

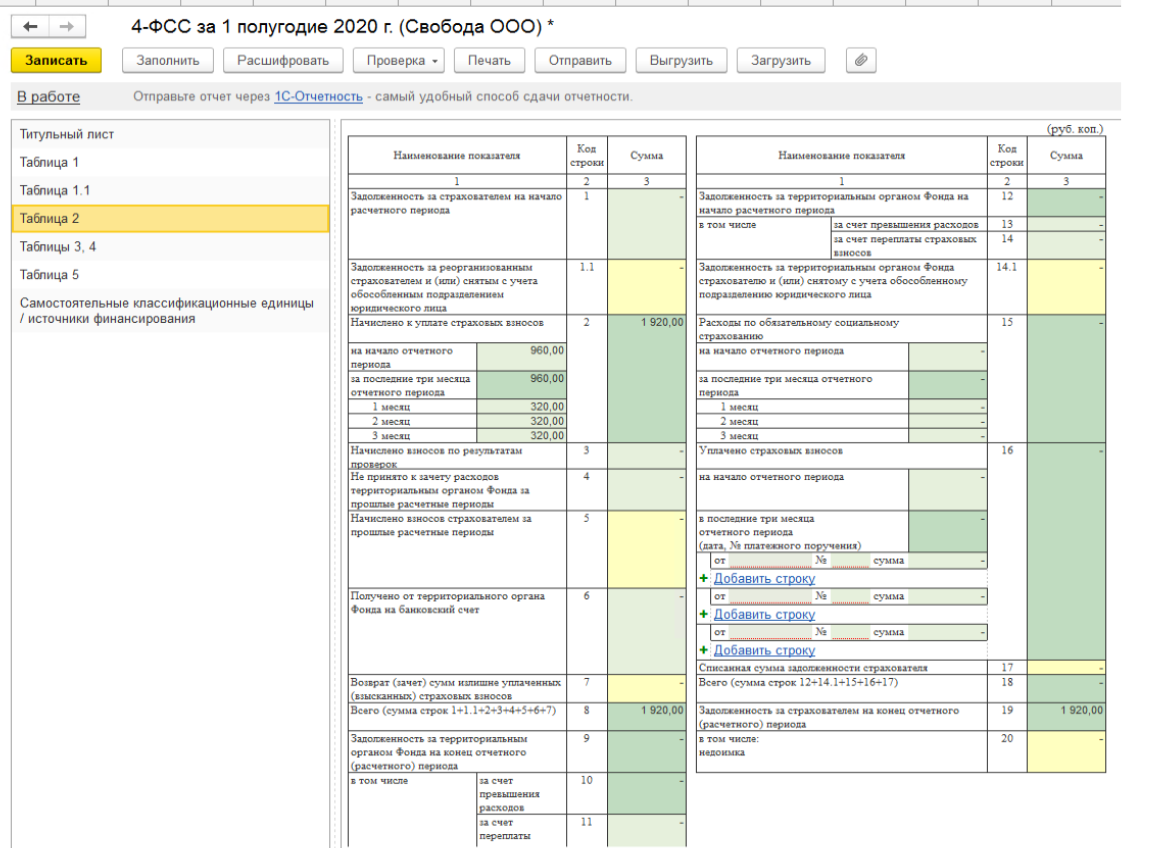

Таблица 2

В таблице 3 отражаются расходы, произведенные страхователем в соответствии с действующими нормативными правовыми актами по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

Страхователи, участвующие в реализации пилотного проекта, таблицу 3 не заполняют и не представляют.

Для возможности регистрации в программе обособленных подразделений как СКЕ установите в учетной политике организации ( Настройка — >Организации —> закладка Учетная политика и другие настройки —> ссылка Учетная политика) флажок Подразделения регистрируются в ФСС как самостоятельные классификационные единицы (СКЕ).

При этом в карточке организации должно быть указано, что у нее есть филиалы (обособленные подразделения). Для обособленного подразделения, которое выделено как СКЕ, укажите ставку страховых взносов в ФСС на НС и ПЗ. Регистрация СКЕ в подразделении производится аналогично регистрации в налоговом органе и автоматически распространяется на все подчиненные подразделения.

При расчете страховых взносов за месяц будут применяться разные ставки взносов в ФСС на НС и ПЗ — по основному виду деятельности и деятельности СКЕ.

В расчете по форме 4-ФСС раздел с данными по СКЕ заполняется автоматически. После подготовки отчета 4-ФСС его следует записать.

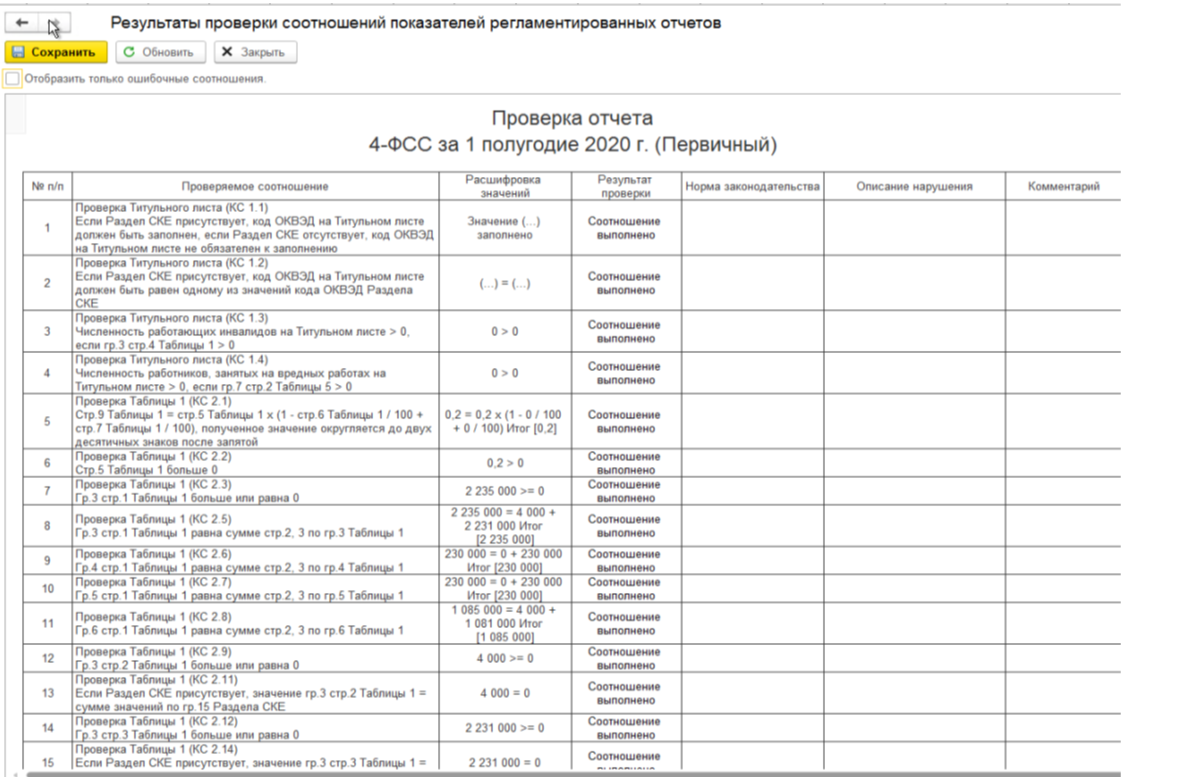

Перед передачей в ФСС РФ рекомендуется проверить расчет на наличие ошибок. Для этого следует воспользоваться кнопкой Проверка — > Проверить контрольные соотношения

Вариант 2. ИП и организации, бизнес которых наиболее пострадал от коронавируса.

Так как на взносы ФСС и НС льгота не распространяется, поэтому в расчете используется ставка, назначенная ранее организации. Проверяем отчетами правильность расчета налогооблагаемой базы и расчетов взносов, как показано для варианта 1.

Таким образом, в части 4-ФСС, как мы видим, при разных видах тарифа отличий и изменений нет.

При формировании этой формы бухгалтер отдыхает, вдохновляется и набирается терпением перед формированием РВС, 6-НДФЛ и прочей отчетности.

Надеемся, данная статья была полезна.

Льгота 60 в форме 4 фсс что это такое

Льгота по уплате страховых взносов

на обязательное социальное страхование от несчастных

случаев на производстве и профзаболеваний

В 2019 году и в плановый период 2020 и 2021 годов сохраняется льгота по уплате страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в размере 60 процентов от размеров страховых тарифов, которая установлена статьей 2 Федерального закона от 22 декабря 2005 года N 179-ФЗ для:

— организаций любых организационно-правовых форм в части начисленных по всем основаниям независимо от источников финансирования выплат в денежной и (или) натуральной формах (включая в соответствующих случаях вознаграждения по гражданско-правовым договорам) работникам, являющимся инвалидами I, II и III группы;

— общественных организаций инвалидов (в том числе созданных как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов;

— организаций, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50 процентов, а доля заработной платы инвалидов в фонде оплаты труда составляет не менее 25 процентов;

— учреждений, которые созданы для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям, единственными собственниками имущества которых являются указанные общественные организации инвалидов.

Руководство по заполнению 4‑ФСС

Посмотрите подробную инструкцию по заполнению формы 4-ФСС + дополнительно скачайте бланк формы.

Последний раз форма 4-ФСС изменялась в 2017 году (Приказ ФСС РФ от 07.06.2017 № 275) — она представляется только по взносам на травматизм, остальные взносы администрирует ФНС. Отчет нужно сдавать по-прежнему в ФСС.

Еще в 2020 году разработали проект новой формы 4-ФСС, которую планировали ввести в действие с отчета за 1 квартал 2021 года. Но пока этого не сделали, а в письме от 09.03.2021 № 02-09-11/05-03-5777 ФСС указал, что в 2021 году отчитываться следует по старой форме.

Форма включает титульный лист и 6 таблиц. Все страхователи без исключения заполняют титульный лист, таблицы № 1, 2 и 5. Остальные показатели вносятся лишь при наличии, и представлять их при отсутствии данных не нужно. Пустые строки формы 4-ФСС всегда прочеркиваются.

Важно! Не забудьте на каждой странице вверху указать свой регистрационный номер и пятизначный код подчиненности, которые присваиваются каждой компании при регистрации в ФСС в начале деятельности.

Организации с численностью сотрудников более 25 человек обязаны представлять форму 4-ФСС через интернет, для этого подходит Экстерн. В сервисе только актуальные формы и шаблоны, а отчеты формируются автоматически на основании вводимых чисел. Система позволяет отслеживать статус прохождения отчета, получать протоколы контроля и квитанции о приеме электронной отчетности с портала ФСС. Даже если приемный шлюз ФСС в момент отправки будет недоступен, у вас будет свидетельство того, что ваши отчеты вовремя прошли через наш сервер.

Воспользуйтесь «Тест-драйвом» Экстерна — заполните и отправьте форму 4-ФСС бесплатно!

Как заполнить титульный лист

Принцип заполнения титульного листа не отличается от заполнения титульных листов других отчетных форм.

На первом листе 4-ФСС указываются основные данные страхователя, которые можно взять из свидетельства о регистрации или выписки из ЕГРЮЛ/ЕГРИП.

В адресном блоке строка «Район» заполняется при наличии данных в регистрационных документах.

На титульном листе есть строка «Среднесписочная численность работников». Рассчитывая численность, нужно исключить сотрудниц в декрете и мам, ухаживающих за детьми во время предусмотренного законодательством отпуска. Также не принимаются в расчет и иные категории лиц, поименованные в Приказе Росстата от 27.11.2019 N 771 (п. 2.4.1).

Как заполнить таблицу 1

В таблицу 1 заносятся данные по выплатам в пользу сотрудников за весь расчетный период нарастающим итогом и последние три месяца отчетного периода. Определяется итоговая база для начисления взносов на травматизм и тариф страховых взносов с учетом скидки или надбавки.

Как заполнить таблицу 1.1

Таблицу 1.1 заполняют страхователи, которые временно направляют своих работников в другие компании по договору о предоставлении труда персонала.

В таблице укажите данные принимающей организации и число направленных работников за весь расчетный период и последние три месяца.

Как заполнить таблицу 2

В таблицу 2 заносятся данные по начисленным и уплаченным взносам за отчетный период. Также здесь отражается задолженность на начало года (строка 1) и на конец периода. По строке 19 следует показывать долг на конец каждого отчетного периода (квартала, полугодия, 9 месяцев и года). Чтобы заполнить таблицу 2, бухгалтер может взять данные из оборотно-сальдовой ведомости по счету 69.11.

В 2021 году, в связи с переходом на прямые выплаты пособий из ФСС, работодателям больше не нужно заполнять строку 15 из таблицы 2 и показывать расходы по страхованию от несчастных случаев с начала года. Проставьте тут прочерки.

Как заполнить таблицу 3

В таблице 3 показывается сумма выплаченных больничных в связи с профессиональными заболеваниями или несчастными случаями на производстве.

С расчета за 1 квартал 2021 года заполнять и представлять эту таблицу в ФСС не нужно, такие разъяснения дали в письме от 09.03.2021 № 02-09-11/05-03-5777.

Как заполнить таблицу 4

В таблице 4 страхователь на основании актов Н-1 и актов о профзаболеваниях отражает количество пострадавших или заболевших. Из них отдельно выделяют случаи, которые закончились только временной нетрудоспособностью.

Как заполнить таблицу 5

В таблице 5 отражаются сведения о результатах проведенной спецоценки условий труда и медосмотров на начало года. Заполняя 4-ФСС за полугодие, 9 месяцев и год, просто возьмите данные из отчета за 1 квартал.

Сдавайте отчетность в ФНС и другие контролирующие органы через интернет. Дарим 14 дней Экстерна!