Маржа что это в торговле на бирже

Что такое маржинальная торговля на бирже, и как она работает

Любой, кто интересуется сферой биржевых инвестиций встречал упоминания понятия маржинальная торговля. Но что это такое, и для чего нужен этот инструмент? Разбираем в нашем новом материале.

Примечание: любая инвестиционная деятельность на бирже связана с определенным риском, и при торговле можно потерять средства – это нужно учитывать. Мы не призываем использовать возможность маржинальной торговли, а рассказываем об этом инструменте. Кроме того, для осуществления инвестиций вам понадобится брокерский счет, открыть его можно онлайн. Вы можете изучить торговый софт и потренироваться в совершении операций с помощью тестового доступа с виртуальными деньгами.

Когда используется маржинальное кредитование

Начать инвестировать на бирже сегодня очень легко – брокерский счет открывается онлайн, для покупки многих акций, производных инструментов или валюты не нужно значительных сумм денег. Но и получить значительную прибыль при минимальных вложениях трудно.

Если вы купите за тысячу рублей одну акцию, которая затем вырастет в цене на 50%, вы получите 500 рублей дохода. В процентном соотношении все это выглядит неплохо, но в реальности денег будет совсем немного.

Для обхода этой ситуации с небольшим объемом начальных активов используется так называемое маржинальное кредитование. Его суть в том, что инвестор получает от брокера, по сути, кредит на совершение инвестиций. При этом клиент должен оставить залог для обеспечения кредита – это могут быть акции, валюта и другие активы.

В итоге трейдеры могут совершать операции с акциями, валютой, производных инструментов (фьючерсы и т.п.), физически не обладая ими или не внося на счет полную сумму нужных для покупки денег.

Как это работает

Основное понятие при маржинальной торговле – это кредитное плечо, то есть соотношение собственных средств к заемным.

Как это работает проще показать на примере:.

Представьте, что вы купили 10 бумаг компании Лукойл на свои деньги. Гипотетические расчеты по сделке могут выглядеть так:

С этой прибыли нужно заплатить брокеру за предоставление кредитного плеча. Кредитом вы пользовались пять дней по ставке 13% годовых – эту часть нужно будет вычесть из итоговой суммы.

Итог: вы заработали больше пяти тысяч рублей. Вместо 1,1 тыс. руб.

Брокерские компании самостоятельно определяют правила маржинального кредитования клиентов. В ITI Capital по умолчанию возможность торговли с плечом доступна всем клиентам, у которых на счету есть деньги или ценные бумаги из списка ликвидных ценных бумаг.

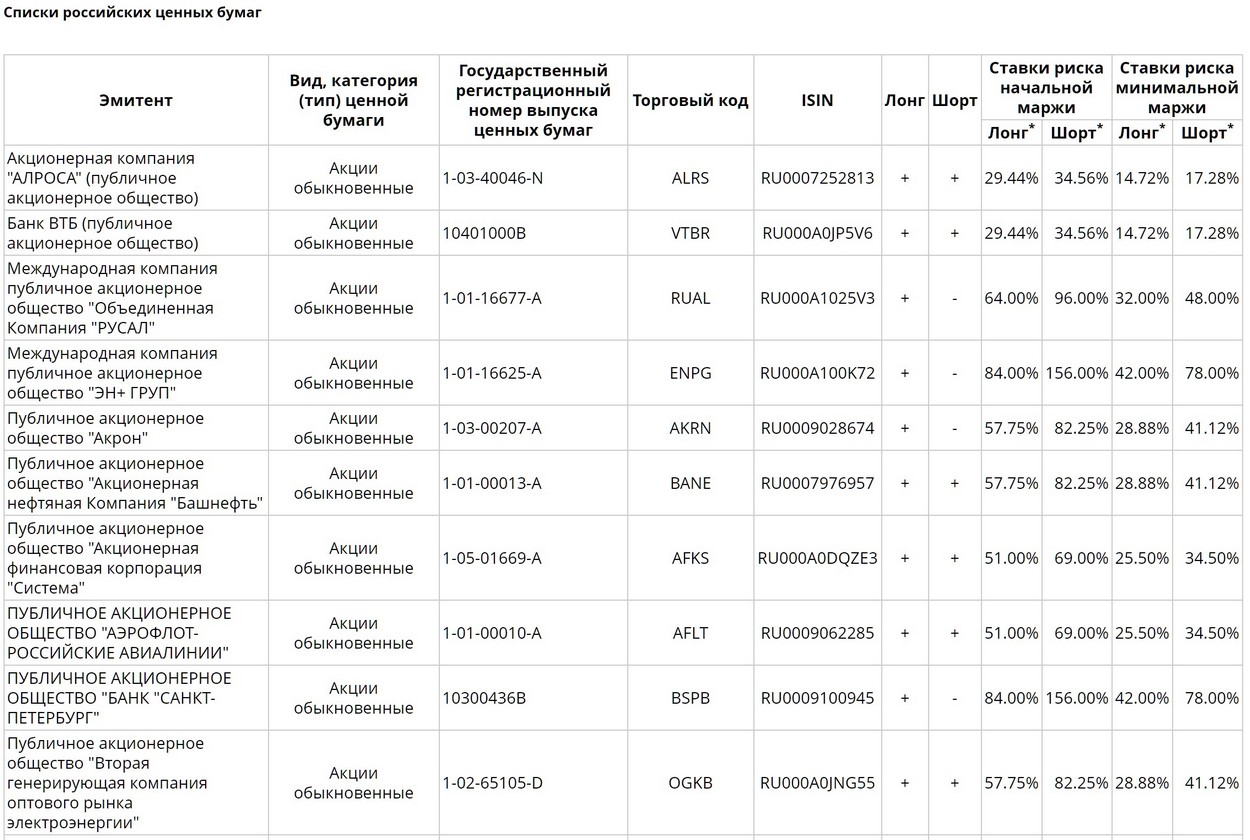

Топ-10 списка ликвидных ценных бумаг на конец сентября 2019 г.

За использование заемных средств при совершении операций «внутри дня» плата не взимается, она берется при переносе позиций между двумя торговыми сессиями в разные дни.

На величину и ставку по маржинальным займам влияет целый набор риск-параметров – они меняются и рассчитываются на основе текущей рыночной ситуации, волатильности и т.п. Один из важных факторов из этого набора – уровень риска клиента. Клиенты делятся по этому показателю на несколько групп:

Логика довольно проста – чем больше ресурсов можно взять в долг у брокера, тем больше будет заработок в случае удачного развития событий на рынке.

Если что-то пошло не так: маржин-колл

Понятно, что инвестиции с привлечением заемных средств – это само по себе довольно рискованное занятие. Поэтому необходимо понимать, и что происходит в случае неудачного развития событий на рынке.

В том случае если цена акций или другого инструмента, купленного с привлечением маржинального займа, идет не в том направлении, что ожидал инвестор, или при падении стоимости других инструментов из его портфеля, баланс счета может снижаться слишком сильно. Тогда брокер отправляет клиенту так называемый маржин-колл.

Маржин-колл — это предупреждение со стороны брокера о том, что средств клиента больше не хватает на то, чтобы открывать новые позиции и обеспечивать текущие. При получении такого оповещения, инвестор должен дополнительно внести средства на счет, чтобы восстановить возможность обеспечения своих сделок.

Если клиент уверен, что в скором времени рыночная ситуация изменится, то какое-то время он может игнорировать маржин-колл. Однако в том случае, если этого не произойдет, и активы продолжат терять в стоимости, брокер автоматически закроет позиции – то есть продаст акции, валюту и т.п. по текущей рыночной цене. Это позволит брокеру полностью вернуть выданный инвестору займ.

Оптимизация маржинальной торговли

При использовании маржинального кредитования трейдеры сталкиваются с различными ограничениями. Одно из основных – разделение ресурсов по разным рынкам. К примеру, на Московской бирже есть фондовый, срочный, валютный рынки. И для использования маржинальных займов раньше инвестору нужно было иметь ресурсы для обеспечения сделок на каждом из этих рынков – это физически не очень удобно, плюс увеличивает затраты на обеспечение позиций.

В нашей торговой системе под названием MATRIx клиентам доступен сервис единой денежной позиции (ЕДП). Благодаря ему ограничения разных рынков можно обойти. В рамках сервиса ЕДП инвесторы получают общий счет, который объединяет:

Это открывает инвесторам возможности использования общего риск-менеджмента (функция доступна в торговом терминале SMARTx), построения сложных арбитражных стратегий, наконец, суммы гарантийного обеспечения операций оказываются ниже, чем при жестком разделении брокерских счетов по разным рынкам, доступное плечо также повышается.

Как правильно вести маржинальную торговлю: 4 простых совета

Маржинальное кредитование при торговле на бирже помогает увеличивать доходность инвестиций. При этом неважно, падает рынок или растет – инвестор получает возможность для совершения более масштабных операций и сделок, чем смог бы осуществить только с привлечением собственных средств. Соответственно, и заработать можно больше.

При использовании этого инструмента есть и риски, которые нужно учитывать. Для избежания ситуации маржин-колла и принудительного закрытия позиций достаточно соблюдать несколько простых правил:

Словарь

При маржинальной торговле инвестор фактически берет на осуществление сделки кредит под залог. В качестве залога выступает небольшая часть собственных средств инвестора — так называемая маржа. Маржинальная торговля изначально предполагает двойную сделку. Если инвестор пользуется кредитом под покупку актива, то для исполнения кредита необходимо будет осуществить продажу этого актива. Таким образом маржинальная торговля используется преимущественно в рамках спекулятивной стратегии на рынке. Инвестор берет деньги на то, чтобы купить актив, а потом продать его и получить прибыль.

Чем отличается маржинальный кредит от обычного

Логичный вопрос, в чем отличие маржинального кредита от обычного. Ответ — в цели кредита и величине залога. Маржинальный кредит предполагает однозначное использование заемных средств — совершение биржевых сделок по покупке и продаже биржевого актива. Из такого назначения кредита происходит и величина залога.

Любой банк, выдавая кредит, берет в виде обеспечения актив, способный покрыть возможные убытки банка. Например, при ипотечном кредите залогом является объект недвижимости, который зачастую стоит даже больше, чем вся сумма кредита. Под кредиты для предпринимателей можно предоставить в залог часть бизнеса. Автокредиты предполагают залог в виде автомобиля. При маржинальном кредитовании брокер рискует только частью стоимости актива, на которую может измениться его стоимость. Поэтому в качестве залога инвестору требуется внести не всю стоимость актива, а только его часть — маржу.

За пользование маржинальным кредитом, как и в случае с классическим займом, нужно платить. Даже при меньшем залоге в виде собственных средств инвестор все же должен будет внести проценты.

Что такое кредитное плечо

Из-за того, что залог значительно меньше суммы кредита, возникает эффект финансового рычага или кредитного плеча. Кредитным плечом называют разницу между своими средствами, предоставленными в качестве маржи, и заемными средствами. Чем больше эта разница — тем больше плечо. Размер плеча выражается пропорцией. К примеру, инвестор хочет купить ценных бумаг на ₽500 тыс., но при этом собственных средств у него всего ₽100 тыс. Он может обратиться к брокеру за плечом 1:5.

Для чего используют кредитное плечо

Есть два основных метода применения маржинальной торговли:

Справка. В операциях для ликвидации кассового разрыва нередко используется отложенный ордер с кредитным плечом. Это значит, что трейдер заранее предполагает, что готов купить ценную бумагу по определенной цене. Он устанавливает на эту бумагу отложенный ордер, и в момент, когда цена бумаги доходит до нужной отметки, происходит сделка с использованием заемных средств. Тогда же трейдер продает имеющиеся у него в наличии бумаги, чтобы погасить займ.

Как получить маржинальный кредит

Как и с обычным кредитом, маржинальный кредитор оценивает своего заемщика и принимает решение, какой размер займа ему выдать. Для этого используются два показателя:

Клиент с повышенным уровнем риска — инвестор, который открыл брокерский счет не менее полугода назад, торговал как минимум 5 дней и имеет на счете не менее ₽600 тыс. Таким опытным игрокам будет доступно намного большее плечо. Высокий уровень риска можно получить и сразу, но если вы готовы сразу инвестировать много. В этом случае на счетах должно быть суммарно не менее ₽3 млн.

Таким образом сумма, на которую вы можете купить ценные бумаги, рассчитывается по формуле:

Ваши средства / Ставка риска бумаги

Например, у вас есть ₽100 тыс. рублей и вы хотите купить акции какой-то компании. Ставка риска у этой бумаги — 20%. ₽100 тыс. / 0,20 = ₽500 тыс. рублей. Это сумма, на которую вы сможете купить акции компании, включая ваш залог в размере ₽100 тыс. В этом случае ваше кредитное плечо составит 1:5.

Что такое маржин-колл

Всегда есть риск, что инвестор не захочет продавать активы (даже если их стоимость упала критически), в расчете на то, что в перспективе цена вырастет. Брокеры для таких случаев придумали защиту. Маржин-колл (Margin call) позволяет уведомить инвестора о том, что активы достигли определенной отметки. Каждый брокер может установить собственную отметку, чаще всего это процент от маржи.

Предупредительный звонок (а исторически маржин-колл и был звонком по телефону, от чего и получил свое название) не обязывает инвестора продавать активы. Это всего лишь способ обратить внимание на то, что ситуация принимает неприятный оборот. Инвестор может добавить денег на счет, чтобы довести сумму маржи к первоначальной, ждать роста активов или ждать, пока брокер объявит стоп-аут. Stop out дает возможность брокеру самостоятельно продать все или часть убыточных активов.

Как происходит расчет

Самый выгодный вариант маржинальной торговли — это однодневный. Именно его используют, чтобы прикрыть кассовый разрыв. Если инвестор пользуется заемными средствами всего один день и при первой возможности их возвращает — он не платит проценты. В остальных же случаях брокер устанавливает процент за пользование кредитными деньгами. Прежде чем применять плечо, лучше убедиться во сколько обойдется его использование.

При успешном развитии событий инвестор запрашивает кредитное плечо, покупает необходимое количество ценных бумаг, ждет, когда они вырастут в цене. Пока он ждет, на заемные средства начисляется процент. Как только инвестор видит, что актив вырос до нужной отметки, он его продает, возвращает плечо брокеру, ему остается его маржа и прибыль.

Что же происходит, когда ситуация оказалась неблагоприятной для инвестора и ценная бумага не оправдала ожиданий? Предположим, инвестор, имея свои ₽100 тыс., взял еще займ у брокера в ₽300 тыс. и купил акции в расчете продать по более высокой цене. Расчет не оправдал себя, акции упали. Инвестор продает бумаги, возвращает займ и проценты по нему. Но при этом инвестор теряет часть собственных средств из маржи, поскольку разница между покупкой и продажей, а также проценты, компенсируются именно из них.

Маржинальная торговля в short

Кредитоваться у брокера можно не только непосредственно деньгами, но и активами. Чаще всего кредит активами используется, когда инвестор хочет сыграть на понижение или открыть короткую позицию. В таком случае инвестор предполагает, что некий актив вскоре упадет в цене. Он занимает у брокера пакет этих ценных бумаг и продает их по текущей высокой цене. Когда актив действительно упадет в цене, как и предполагал инвестор, он покупает те же самые акции и возвращает их брокеру, оставив себе спекулятивную разницу.

Например, акции стоят ₽50 за штуку, но инвестор ожидает их падения. Он берет взаймы у брокера 100 акций компании и продает их за ₽5000. Дождавшись когда стоимость акций упала до ₽40 за штуку, он покупает те же 100 акций и возвращает их брокеру. Себе инвестор оставляет ₽1000 прибыли.

Плюсы и минусы, риски

Преимуществ у маржинальной торговли немало. Основное заключается в том, что инвестор может проводить операции на большие суммы, чем есть у него в наличии. Соответственно, и рассчитывает он на прибыль большую, чем мог бы, используя только свои средства.

Кроме того, маржинальная торговля позволяет использовать такие схемы для спекуляций как игра на понижение, что невозможно реализовать без кредитного плеча.

Наравне с плюсами, увеличение размеров позиций несет и соответствующие риски. Например, инвестор вложил ₽10 тыс., а благодаря плечу купил активов на ₽100 тыс. Тогда сумма прибыли и убытков будет исчисляться от ₽100 тыс. Из-за этого нет полного контроля над активами. Брокер может принудительно закрыть позиции, если они рискуют вывести его в убыток. Чем больше кредитное плечо, тем меньше гибкости предоставит брокер.

Не стоит забывать и про комиссии за использование заемных средств. Беспроцентное кредитное плечо предоставляется только в рамках одного торгового дня, в остальных случаях брокеру необходимо платить комиссию, которая будет уменьшать прибыль от сделок.

Маржинальная торговля на фондовой бирже — полный обзор для начинающих

На фондовый рынок большинство приходит зарабатывать, как можно больше, а для этого необходимы «рычаги». Например, бизнесы берут кредиты для увеличения прибыли, также и брокеры позволяют трейдерам брать быстрые кредиты для торговли. Это позволяет улучшить результаты профессионалам на бирже.

В этой мы рассмотрим следующие вопросы:

1. Что такое маржинальная торговля простыми словами

Брокерские компании дают клиентам возможность брать в долг деньги для торговли. В качестве залога берутся текущие активы на брокерском счёте клиента. В большинстве случаев это два класса ценных бумаг:

Говоря простыми словами: клиенты могут покупать активы на суммы превышающие их собственные средства. Это позволяет зарабатывать больше в случае благоприятного исхода торговых операций.

В терминах фондового рынка часто используют понятие «кредитного плеча». Дадим определение:

Например, клиент имеет на счёте 300 тыс. рублей собственных средств, а купил он на 600 тыс. рублей. В этом случае кредитное плечо составляет 1. То есть на каждый собственный рубль он взял ещё один заёмный. Если рынок пойдёт вверх, то он сможет заработать в два раза больше. Если пойдёт вниз, то его потери также будут в два раза больше.

Маржинальная торговля позволяет торговать на понижение (ещё говорят: короткие позиции, шорт). В этом случае брокер вместо денег даёт в качестве займа активы, которые клиент может продать. Если их цена упадёт, то он сможет выкупить их дешевле и вернуть брокеру. Оставшиеся деньги будут его прибылью.

2. Что такое маржа простыми словами

В простом обиходе понятие «маржа» — это разница между ценой продажи товара и себестоимостью.

Что значит начальная маржа и минимальная маржа:

Требования к минимальная маржа варьируется в зависимости от брокера и конкретных ценных бумаг. Но чаще всего это диапазон от 10 до 30%. На языке Форекса его называют стоп аут (stopout).

3. Что такое маржин-колл простыми словами

Если клиент будет игнорировать требования брокера, то он имеет право на принудительное закрытие части позиций.

На трейдерском сленге маржин колл называют «дядей Колей», «Коля Маржов» или «Колян».

Откуда взялось такое понятие? Исторически брокеры звонили (call) клиентам и говорили о требование пополнить счёт. Поэтому термин получил название от слова звонить.

Трейдерам лучше никогда не говорить своё положение до маржин-колла, поскольку маневров у него не остаётся. Закрывать позицию с большой потерей не хочется, а вносить дополнительные деньги не всегда есть возможность.

4. Сколько стоит маржинальная торговля

4.1. Кредитные плечи на фондовом рынке

В зависимости от брокеров стоимость заёмных средств будет разница. Например, на осень 2020 г. следующие цифры:

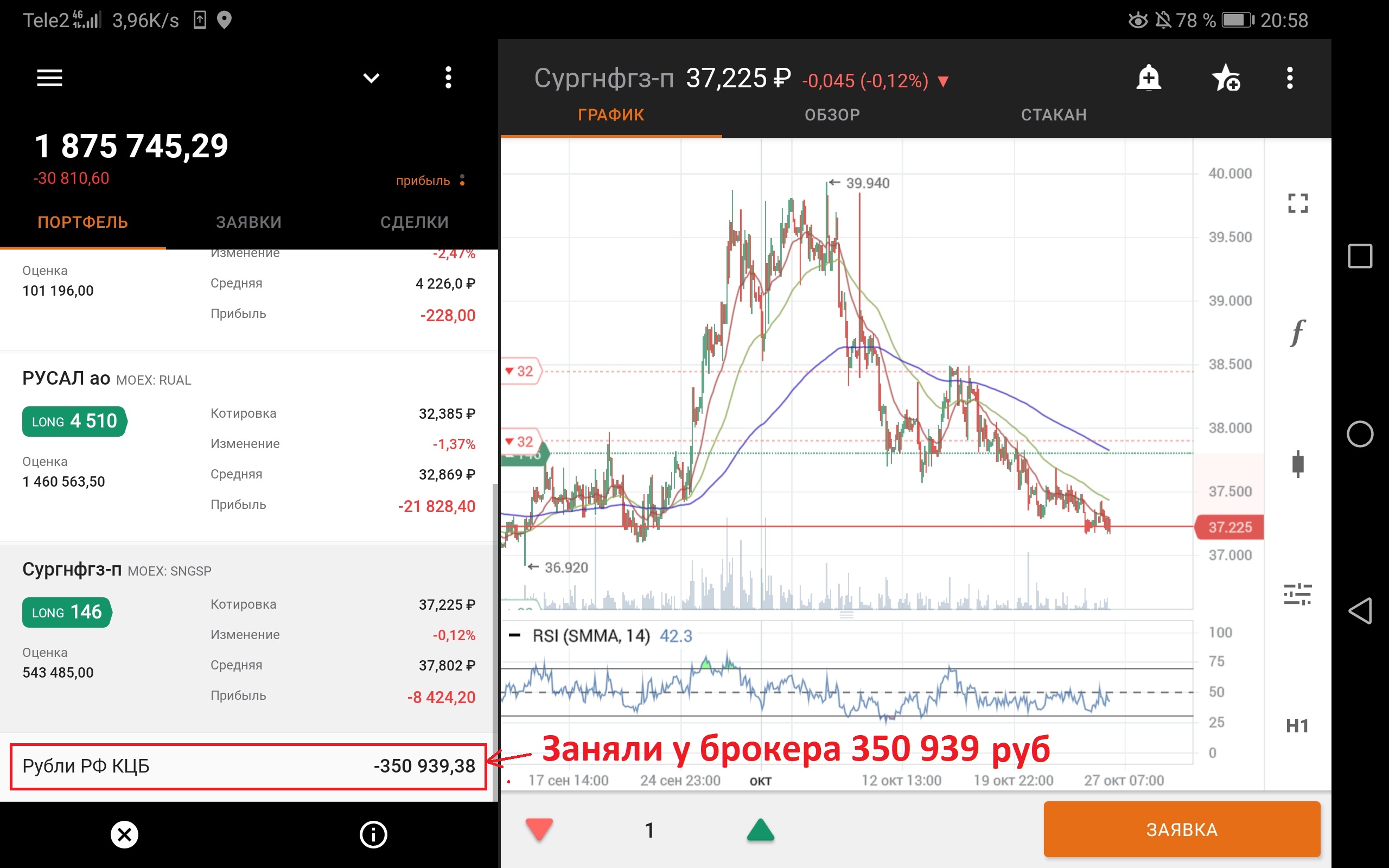

При покупке финансовых активов в лонг (например, акции, облигации, валюта) на брокерском счёте появится сумма с минусом. Вот так это выглядит в приложении Финам трейд (брокер Finam):

В случае с короткой позицией на счёте появятся денежные средства, а по позиции образуется «-» (минус), что означает долг в виде активов.

Использование заёмных средств внутри дня бесплатно. Плата происходит только за перенос позиции на следующий день. Перенос на сленге называют овернайтом (overnight).

Для любителей активно поторговать внутри дня маржинальная торговля даёт отличные возможности.

4.2. Форекс

Внутри дня на рынке Форекса использования кредитных плечей бесплатно. Плата есть только за перенос позиции на ночь. Её называют своп (swap).

Своп зависит от разницы ключевых процентных ставок ЦБ в странах, участвующих в сделке. При этом комиссия может быть положительной (вам доплачивают) и отрицательной.

Например, EUSUSD имеет положительный своп при торговле на понижение, поскольку ЕЦБ имел нулевые процентные ставки, а ФРС США 2-3%. Но с марта 2020 г. ставка ФРС также стала почти равной нулю и теперь такая возможность заработка пропала.

Стратегии основанные на разницах процентных ставок ЦБ называют кэрри трейд (carry trade).

5. Какие инструменты доступны с использованием заёмных средств

Брокеры активно предоставляют возможность своим клиентам использовать кредитные плечи. Это позволяет им больше зарабатывать за счёт оборота торгов и получать дополнительные проценты за выдачу краткосрочных кредитов.

Брокерские компании предоставляют маржинальную торговлю почти на всех видах финансовых инструментах:

В зависимости от ситуации какие-то ценные бумаги могут переставать быть маржинальными. Причём одни и те же активы могут быть доступны для торговли с плечом у одних брокеров и недоступны у других.

Текущие требования можно найти на официальных сайтах брокеров. Там же указаны требования к марже и стоимости маржинального кредитования:

Клиенты делятся на классы в зависимости от их риска. Брокерами принято разделять всех клиентов на три группы:

Естественно, что КСУР будут давать больше возможностей, чем КОУР.

6. Маржинальная торговля — удобный инструмент для трейдеров и инвесторов

Стоит ли пользоваться маржинальной торговлей? В чём она может быть удобна? Давайте перечислим варианты, где она превращается в удобный инструмент трейдера.

6.1. Трейдинг внутри дня

Можно зарабатывать на трейдинге внутри, при этом имея стабильный доход от облигаций. Как это сделать?

Купить облигации и получать с них пассивный доход. Поскольку маржинальная торговля внутри дня бесплатна, то можно совершать сделки на бирже бесплатно.

Например, купили ОФЗ на 1 млн рублей. В таком случае можно торговать внутри дня бесплатно (платим только за торговый оборот) на сумму около 5-10 млн рублей.

Если вы успешно можете торговать, то можно неплохо заработать практически бесплатно. Ведь основная сумма лежит надёжно под проценты. Но риски потерять часть денег от трейдинга мы берём на себя.

Помните: 95% трейдеров внутри дня теряют деньги на бирже. При этом из-за самих себя. Только небольшая часть людей способна делать деньги каждый день.

6.2. Открытие коротких позиций

Только заёмные средства позволяют открывать позиции шорт. Поскольку мы не можем продавать то, чего у нас нет в портфеле. Короткие позиции активно используются спекулянтами для совершения сделок.

Поскольку акции склонны к росту, то открывать короткие позиции лучше уже более опытным трейдерам. И это делается на короткие промежутки времени.

У большинства фондовых брокеров комиссия за перенос на ночь коротких позиций немного меньше, чем длинных.

Если открывается короткая позиция по фьючерсам, то можно обойтись без кредитного плеча. Главное, чтобы хватило ганартированного обеспечения на брокерском счёте.

6.3. Возможность совершать опережающие покупки

Здесь возможно несколько вариантов.

1 Инвестор знает, что вечером пополнит брокерский счёт. Акции и облигации растут. Чтобы не ждать вечера, можно купить их с самого утра. Таким образом, маржинальная торговля позволяет инвестору решать стоит ему ждать поступления денег или же купить сразу.

Причём за такую возможность использования заёмных средств ничего платить не надо, поскольку кредитное плечо в течении дня даётся без процентов.

2 Покупка на опережение. Инвестор знает, что пополнит брокерский счёт в течении ближайшего времени, на текущий момент фондовый рынок сильно упал (пусть на 5%). Тогда можно купить на просадке прямо сейчас. Маржинальная торговля стоит не так дорого, за несколько дней это почти ничего не будет стоить. К этому времени рынок может восстановится на 2-3%. Поэтому имеет смысл пользоваться удачными моментами для входа в рынок, чем ждать несколько дней пополнения.

Конечно, никто не знает отрастёт ли рынок через несколько дней. Поэтому речь идёт о гибкости, которое даёт маржинальная торговля. То есть возможность купить есть, а воспользоваться ей или нет решает уже каждый сам.

3 Дивидендный гэп. Например, после закрытия реестра акция открывается минус 7%. Можно сразу реинвестировать будущие поступления по дивидендам в акцию. Как показывает история, в момент прихода дивидендов акция обычно уже закрывает часть гэпа. Если инвестор не купил бы заранее, то пропустил бы возможность выгодно купить.

В данном случае можно сыграть на опережение.

6.4. Распределение активов

Пусть инвестор решил провести ребалансировку портфель. Он решил продать акции компании «А» и купить подешевевшие акции «Б». Чтобы не ждать продажу акций «А», он может заранее выставить заявку на покупку компании «Б». Таким образом, можно делать сразу два действия: покупать один актив и продавать другой.

6.5. Рычаг для увеличения заработка

Если трейдер может успешно торговать, то использование заёмных средств улучшит его показания. Поэтому можно сказать, что маржинальная торговля позволяет больше зарабатывать. Но не забываем, что в случае неудачи потери будут также больше.

6.6. Инструмент для хеджирование рисков

Маржинальная торговля позволяет хеджировать риски. Вспомним, что означает термин хеджирования: это уменьшение риска за счёт открытие противоположных позиций по финансовым инструментам.

Рассмотрим примеры, как инвестор может снизить риски и при это заработать:

Опять повторимся: маржинальная торговля даёт возможности, а как ими распоряжаться решает инвестор. Хеджирование также несёт определённые риски, хотя должна их снижать. Но в каких-то неблагоприятных моментах может лишь усугубить ситуацию.

6.7. Возможность взять кредит

Если инвестор уверен в росте фондового рынка или каких-то отдельных акций, то вместо того, чтобы брать в банке кредит, гораздо проще взять его у брокера. Не надо ничего не подписывать, не ждать. Просто покупаете столько ценных бумаг, сколько планируете, а потом продаёте. В итоге это избавляет от лишних походов в банк, бумажной волокиты.

7. Риски маржинальной торговли

Торговля с использованием заёмных средств несёт риски. Причём чем больше плечо, тем больше рискует инвестор. Давайте приведём пример для наглядности.

Трейдер покупает на 100 тыс. рублей своих средств и ещё на 300 тыс. рублей заёмных. Итого сумма покупки 400 тыс. рублей. Если рынок упадёт хотя бы на 10%, то это будет означать потерю 40% капитала. Ещё одно падение на 10% трейдер уже не сможет пересидеть, поскольку наступит маржин колл. Единственным вариантом спасти позицию — это пополнить счёт.

При использовании маржинальной торговли стоит проводить диверсификацию (покупать несколько независимых активов), иначе весь баланс будет зависеть лишь от одного актива. Любой форс-мажор или черный лебедь могут уничтожить счёт.

Поэтому стоит помнить и придерживаться правил мани менеджмента (управление капитала). На эту тему есть целые книги. И возьмите за правило:

Никогда не брать более плечо более 1 (100% заёмных средств). Только в исключительных ситуациях и только для интрадея.

Маржинальная торговля имеет много положительных сторон и стоит относительно недорого. В руках профессионалов это может значительно увеличить заработок на бирже, а для эмоциональных и импульсивных трейдеров этот инструмент губителен для их баланса.

Смотрите также видео «Маржинальное кредитование и торговля. Трейдинг с плечами»: