Маржин колл в трейдинге что это

Что такое “Маржин Колл” и как не познакомиться с ним слишком близко?

Что же такое маржин колл (Margin Call), он же Коля Маржин он же Коля Маржов он же Дядя Коля или Колян? Он же страшный сон любого участника торгов на любом рынке, если нет кучи наличности в запасе.

Но посмотрим подробнее.

Маржин Колл (margin call) — требование брокера о внесении дополнительных денежных средств или ценных бумаг, иначе последует принудительное закрытие позиций по непокрытому кредиту.

Исторически сложился когда сделки на биржах совершались по телефону, и при недостатке средств брокер звонил клиенту (отсюда call — звонить) и предупреждал о необходимости пополнить баланс.

Маржинальное кредитование

Это получение денег или ценных бумаг для торговли под залог имеющихся у вас активов. Предположим что вы решили что акции Сбербанка вырастут на 10% на следующий день. Если вы купите на 10 тысяч рублей этих акций, то продав их через день, вы очевидно заработаете 1000 рублей. Однако, если цена не вырастет, а упадёт на 10%, то вы потеряете так же 1000 рублей.

И тут брокер говорит: «возьмите у меня кредит и купите на них акции, и заработайте больше!». И в общем он прав. Скажем, если вы возьмёте у него 20 тысяч в долг, и акции вырастут, то вы получите вместо 1000 рублей уже 3 тысячи рублей прибыли! И если акция правда растёт за короткий срок – то прибыль превышает плату за кредит. Подвох тут в том, что если акции упадут на 10%, то вы потеряете также 3000. А если они упадут на 35%, то вы вообще останетесь в минусе, то есть будете должны брокеру.

Поэтому чтобы такого не могло произойти, в качестве обеспечения по кредиту брокер требует залог (маржу) в виде ценных бумаг или денег. Выделяется два вида маржи: начальная маржа и минимальная.

Начальная маржа — это то количество средств и ценных бумаг, которые требуется иметь на счету в качестве залога, чтобы брокер разрешил купить ценные бумаги в кредит. Сейчас для ликвидных ценных бумаг оно составляет от 30%, то есть имея 10 тысяч рублей вы можете купить акций примерно на 33 тысячи. (для стандартного риска)

То-есть, если уровень вашего обеспечения упадёт ниже уровня начальной маржи, то вы получите безобидное но неприятное sms сообщение + письмо на email о том что вы больше не можете покупать другие бумаги, то есть наращивать уже открытые позиции.

Минимальная маржа — это минимальное количество средств, которые необходимо иметь на счету, чтобы поддерживать открытую позицию. как правило оно около 15-30%.

То-есть, если в результате торгов взятый у брокера займ приведёт к тому, что суммарная стоимость активов будет меньше, чем 15-30% от всех купленных акций (зависит от конкретных), то произойдёт маржин колл.

Ещё раз другими словами. Если уровень вашего обеспечения упадёт ниже уровня минимальной маржи, то вы получите sms, сообщение на почту или звонок (зависит от брокера и конкретной ситуации) с просьбой довнести деньги на счёт для поддержания открытых позиций. И если вы этого не сделаете в ближайшее время то часть бумаг/инструментов будет продана рыночным ордером для выравнивания маржи!

Чем может быть вызван маржин колл:

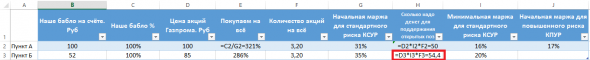

Таблица маржин колла на примере акций Газпрома.

Беру с сайта ФИНАМ для клиента со стандартным уровнем риска КСУР (по умолчанию). При росте волатильности гарантированно биржа поднимет эти риск параметры, и следом автоматически это сделают и абсолютно все брокера. Пусть до 20%. Посмотрим что получится:

Итого получается что при падении акций всего на 15% мы имеем что 52р на нашем счёте меньше, чем требуемые 54,4р. Что соответствует дяде Коле. Кстати, плечо в таком случае вырастет с начального 3,2 (321%) в точке А до 5,23 (85*3,2/52) в точке Б со всеми вытекающими последствиями, а именно – если счёт и не добьет дядя Коля (удастся чудом избежать), то это сделают проценты по возросшему займу.

Да, и если вдруг присваивают «крутой» статус клиента с повышенным уровнем риска (КПУР), а вы его даже не просили, то дело скорее всего совсем не в исключительности, а в желании чтобы вы использовали повышенные плечи.

Также последнее время я иногда слышу – что оказывается, при достижении цифры минимальной маржи можно договориться с брокером. Вы серьёзно? Ну если сам Владимир Владимирович найдёт минутку позвонить ген диру вашего брокера и попросить чтобы спекулянта Васю не закрывали по маржину – возможно тогда всё и будет хорошо. Но я бы не рассчитывал на подобное чудо. Абсолютно во всех других случаях просто закроют. Много акций/опционов а биржевой стакан очень неликвидный? Это Ваша и только ваша проблема. Брокер не будет из-за незадачливого спекулянта, который хотел хапнуть по-крупному, рисковать капиталом акционеров и деньгами других, более благоразумных клиентов.

Также нельзя не отметить следующие существующие предположения:

Кредиторам нужно просадить трейдеров, для этого специально устраивают гэпы

Кукл и брокер только и мечтают чтобы сбить ваш stop-loss

Тайное мировое правительство/Тайный заказчик/Масоны/Чёрт лысый управляют всеми рынками и знают где у кого будет маржин колл

На самом деле все объясняется обычными рыночными механизмами. Да, когда идут распродажи и необходима маржа для поддержания открытых позиций другие участники рынка могут продавать отдельные акции больше обычного и «фундаментально обоснованного» уровня, без какого бы то ни было участия масонов и теории заговора.

Итоги:

На мой взгляд, основная задача любого здравомыслящего инвестора сделать всё возможное, чтобы Колян никогда даже теоретически не смог припереться на порог.

А это, в свою очередь, достигается только ограничением максимального плеча.

Не полагаясь на «чуйку»:

Так, чувствую пора продавать)

Эквити в хорошем случае будет выглядеть примерно так, и не важно сколько тысяч процентов было заработано:

Для 1000% заработанных ранее. Теоретическое падение на 38,5% за 1 или несколько дней

Для 100% заработанных ранее и реальная 20% коррекции рынка

Мой тезис – все агрессивные портфели будут в архиве со 100% вероятностью: может через месяц, может через 2 или 5 лет. Единственный вопрос –когда и с какой просадкой. И человек, у которого просто нет в моменте к вложенному 1 млн добавить ещё 1 млн – останется крайним в этих делах. Да и откуда взяться этому свободному мильёну на докупку, если логично было вложить его ранее сразу, пусть и более консервативно, ведь деньги должны работать всегда а не ждать обвала для идеального входа.

У меня зазвонил margin call: объясняем что это такое и как его избежать

I. Что такое маржа

Когда инвестор хочет потратить на сделку больше денег, чем у него есть, он может взять деньги в долг у брокера. Тогда залогом по займу будут собственные средства на брокерском счете, они заблокированы как некий страховой депозит. Эта сумма называется маржой (margin). Маржа пересчитывается каждый раз, когда трейдер открывает позицию.

Сумма маржи увеличивается или сокращается по мере роста прибыли или убытков. Трейдер получит доступ к марже только после того, как закроет сделку (например, продаст купленные акции).

II. Что такое кредитное плечо и маржинальная торговля

Кредитным плечом называется отношение размера маржи к сумме займа, предоставляемого брокером. Например, если этот показатель равен 1:500, значит, брокер предоставляет сумму займа, в 500 раз превышающую счет инвестора. К примеру, соотношение равно 1:100, а на счету у трейдера лежит ₽1000, тогда для торговли ему доступна сумма ₽100 тыс. Из этой суммы ₽1000 принадлежит трейдеру, а 99 тыс. — брокеру.

Торговля с использованием маржи и кредитного плеча называется маржинальной торговлей. Маржинальная торговля помогает трейдеру получать более ощутимую прибыль, чем если бы он торговал только при помощи своих средств. Обратная сторона маржинальной торговли — возможность получить и более ощутимые убытки. Однако, само устройство маржинальной торговли не даст трейдеру потерять сумму свыше маржи. А Margin Call позволяет уменьшить и эти потери.

III. Margin Call и Stop Out

Если при маржинальной торговле котировки пошли не в ту сторону, на какую рассчитывал трейдер, он начинает нести убытки. Убытки уменьшают размер маржи и когда она достигает критического значения, трейдер получает уведомление от брокера о необходимости пополнить счет. Это уведомление называется Margin Call.

Margin Call — очень неприятное событие. Об этом говорит хотя бы то, что трейдеры часто «проклинают» коллег по цеху, говоря «Чтоб все твои позиции закрылись по маржин коллу!» Впрочем, русскоязычные трейдеры никогда не теряют чувства юмора и называют эту ситуацию «моржовый Коля».

Уведомление проходит через торговый терминал или поступает на электронную почту. На этом этапе брокер просто предупреждает инвестора — никаких принудительных действий производиться не будет.

Название Margin Call возникло еще в те времена, когда сделки совершались по телефону. Поэтому когда наступал Margin Call, брокер по телефону предупреждал трейдера о том, что необходимо пополнить депозит. Сейчас котировки на рынке изменяются настолько быстро, что брокер просто не успеет позвонить.

Теперь трейдер может действовать тремя способами:

Если margin call — это просто предупреждение о том, что у трейдера могут возникнуть проблемы, то при Stop Out брокер автоматически закроет некоторые или все позиции, открытые ранее трейдером. Если брокер не закроет принудительно убыточные позиции, они могут превзойти сумму первоначального депозита, а брокер будет вынужден покрывать эту разницу за собственный счет.

IV. Как избежать Margin Call

Есть несколько способов избежать наступления Margin Call:

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Азбука инвестора: что такое маржин-колл и как его избежать

При торговле на бирже некоторые инвесторы предпочитают использовать кредитное плечо. В данном случае они берут заемные средства у брокера, чтобы увеличить потенциальную прибыль. Однако здесь существуют большие риски и в основном данным инструментом пользуются только опытные трейдеры и инвесторы.

Один из этих рисков – просадка по счету, при которой активов клиента может не хватить на покрытие обязательств. В таком случае возникает маржин-колл. Это требование брокера о прекращении торговли со счета во избежание убытков. Сегодня мы более подробно рассмотрим данное явление, разберем примеры и поговорим о том, как избежать маржин-колла.

Введение

Начать инвестировать на бирже сегодня очень легко – брокерский счет открывается онлайн, для покупки многих акций, производных инструментов или валюты не нужно значительных сумм денег. Но и получить значительную прибыль при минимальных вложениях трудно.

Если вы купите за тысячу рублей одну акцию, которая затем вырастет в цене на 50%, вы получите 500 рублей дохода. В процентном соотношении все это выглядит неплохо, но в реальности денег будет совсем немного.

Для обхода этой ситуации с небольшим объемом начальных активов используется так называемое маржинальное кредитование. Его суть в том, что инвестор получает от брокера, по сути, кредит на совершение инвестиций. При этом клиент должен оставить залог для обеспечения кредита – это могут быть акции, валюта и другие активы.

В итоге трейдеры могут совершать операции с акциями, валютой, производных инструментов (фьючерсы и т.п.), физически не обладая ими или не внося на счет полную сумму нужных для покупки денег.

Понятно, что инвестиции с привлечением заемных средств – это само по себе довольно рискованное занятие. Поэтому необходимо понимать, и что происходит в случае неудачного развития событий на рынке.

В том случае если цена акций или другого инструмента, купленного с привлечением маржинального займа, идет не в том направлении, что ожидал инвестор, или при падении стоимости других инструментов из его портфеля, баланс счета может снижаться слишком сильно. Тогда брокер отправляет клиенту так называемый маржин-колл.

Маржин-колл — это предупреждение со стороны брокера о том, что средств клиента больше не хватает на то, чтобы открывать новые позиции и обеспечивать текущие. При получении такого оповещения, инвестор должен дополнительно внести средства на счет, чтобы восстановить возможность обеспечения своих сделок.

После маржин-колла брокер может в любой момент принудительно закрыть часть позиций за счет активов на счете инвестора или ИИС. Это нужно, чтобы стоимость ликвидного портфеля инвестора не упала до нуля и не ушла в минус.

Брокер вправе закрывать любые позиции на счете до тех пор, пока стоимость ликвидного портфеля не превысит сумму начальной маржи и индикатор не вернется в зеленую зону.

В принципе, это произойдет, когда стоимость счета или собственный капитал счета будут равны минимальной марже (MMR). Данная формула выражается следующим образом:

Стоимость счета = (маржинальный кредит) / (1-MMR)

Пример:

Допустим, вы купили 10 ценных бумаг «Лукойла» за счет своих средств.

Теперь предположим, вы инвестируете в те же ценные бумаги, но уже с кредитным плечом 1:5. То есть, вы покупаете в 5 раз больше бумаг:

С этой прибыли нужно заплатить брокеру за предоставление кредитного плеча. Кредитом вы пользовались пять дней по ставке 13% годовых. Получается, что за кредит вы должны 391,78 руб (400 руб).

Итог: инвестор заработал больше 12 000 руб вместо 1 500 руб.

Брокерские компании самостоятельно определяют правила маржинального кредитования клиентов. В ITI Capital все клиенты по умолчанию могут торговать с кредитным плечом, если у них на счету есть достаточно денежных средств или ликвидных ценных бумаг.

Что еще важно знать

При ведении маржинальной торговли инвесторы сталкиваются с ограничениями. Одно из основных – разделение ресурсов по разным рынкам (фондовый, валютный, срочный). Чтобы торговать с плечом на каждом из них в стандартной схеме инвестору нужно иметь активы для обеспечения сделок именно на каждом конкретном рынке. Это увеличивает общие затраты плюс в целом не очень удобно.

Чтобы обойти это ограничение в нашей системе MATRIx работает сервис единой денежной позиции (ЕДП). В его рамках инвесторы могут работать с общим счетом, которые объединяет различные рынки. Активы, которые были куплены на одной торговой площадке рынка, затем можно использовать в качестве обеспечения на других рынках из списка.

Выводы: как избежать маржин-колла

Несмотря на то, что использование кредитного плеча при торговле может увеличивать доход, это рискованный инструмент. Чтобы избежать маржин-колла и связанных с ним расходов, следует соблюдать простые советы:

Что такое маржин-колл (Margin Call)?

Использование финансового рычага будет уместным для совершения сделок с непродолжительным сроком существования. В частности, при скальпинге, или множестве сделок за короткий период, использование маржинальных позиций — это обычное дело. В остальных случаях резко возрастают издержки и риски на удержание позиции. Чем больше «плечо», тем выше стоимость ошибки. Если при «плече» 1 к 3 изменение цены акции на 2-3% не приведёт к серьёзным потерям, то рычаг 1 к 10 принесёт убытки в размере 30% на собственные средства. Однако при позитивной динамике по позиции, рост или снижение цены актива на 3% при «плече» 1 к 10 принесёт прибыль в 30%. Поэтому многие участники торгов начинают использовать маржинальные позиции при реализации своих стратегий.

Нужно помнить, что кредитное «плечо» стоит использовать лишь тогда, когда есть необходимые знания, опыт и понимание ситуации. Брокеры стараются снизить желание новых клиентов к использованию маржинальных позиций, пока они не освоят премудрости торговли. Богатеющий клиент — это богатеющий брокер, именно поэтому брокер заинтересован в том, чтобы клиент никогда не столкнулся со страшным зверем по прозвищу «маржин-колл». Хотя, конечно, многое зависит от самого клиента, его контроля над эмоциями, дисциплины. Финансовое «плечо» — это полезный и нужный инструмент, но последствия его неправильного использования могут уничтожить любой счёт. Опытные трейдеры постепенно снижают объём используемых заёмных средств, что приводит к общему снижению риска по счёту и почти 100% гарантии никогда не узнать на практике, что такое маржин-колл.

Чтобы полученные знания не выветрились из головы, рекомендуем как можно скорее закрепить их на практике. Тем более, что открыть торговый счет в «Открытие Брокер» можно буквально за пять минут. И обязательно подписывайтесь на нашу рассылку – полезные материалы помогут в процессе обучения!

Понятия Маржин Колл (Margin Call) и Стоп Аут (Stop Out)

Содержание статьи

Работая на финансовых рынках, в том числе и на Форекс, трейдер обязательно столкнется с такими понятиями, как Маржин Колл (Margin Call) и Стоп Аут (Stop Out). На первый взгляд, эти понятия кажутся синонимами, но на самом деле они имеют разное значение, поэтому рассмотрим их подробнее.

Введение

Открывая позицию на рынке Форекс, трейдер оставляет в залог часть средств в качестве гарантийного обеспечения, что в позиции он не потеряет больше денег, чем есть у него на счете. Для чего это нужно? Дело в том, что работа на валютном рынке обычно ведется с использованием кредитного плеча, предоставляемого брокером. Это позволяет оперировать более крупными суммами средств, чем имеется на торговом счете. Если трейдер будет терпеть убытки, то залоговые средства (вернее, их соотношение с остатком средств на депозите) не позволят брокеру получить убыток из-за потерь трейдера.

Допустим, трейдер купил валютную пару GBP/USD, но она начала рост не сразу, а после небольшого снижения. Во время этого снижения по открытой сделке был плавающий убыток, и если бы размера свободных средств оказалось недостаточно, то ордер закрылся бы с убытком.

Итоговая сумма всех открытых сделок на счете называется «Плавающая прибыль/убыток«. Ее размер меняется в зависимости от того, каков совокупный результат по всем находящимся в рынке позициям.

Что такое Маржин Колл и Стоп Аут?

Всегда следует помнить о том, что если объем свободных средств на счете становится недостаточным для поддержания открытых позиций, приближаясь к критическому уровню, то трейдер получит на терминальную почту уведомление под названием «Маржин Колл».

Уровень Стоп Аут определяется брокерской компанией и может составлять как 100%, так и 20% (зависит от параметров торговых условий). То есть брокером указывается критическое соотношение Средств счета (Equity) с Залогом, при достижении которого позиции будут закрыты без участия трейдера. Чем выше его уровень, тем больше средств останется в распоряжении трейдера после принудительного закрытия ордеров.

Уровень Margin Call также устанавливается брокером и обычно располагается выше уровня Stop Out на 10%.

Как рассчитать уровни Маржин Колл и Стоп Аут?

Размер залога напрямую зависит от величины кредитного плеча счета, выбранного при его регистрации, и объема открываемого ордера.

В качестве примера приведем такие данные:

Залог по открытой позиции составит 137 USD (100 EUR), свободных средств на депозите останется 863 USD. Допустим, трейдер не использовал «Стоп Лосс», и цена ушла в противоположном направлении, образовав плавающий убыток в 863 USD. Значит, Средства (остаток средств на счете, Equity) в этот момент будут равны Залогу, то есть соотношение составит 100%. Если курс продолжит падать и соотношение достигнет установленного компанией уровня Margin Call (80%), то итоговая балансовая строка в терминале начнет подсвечиваться красным цветом, а на терминальную почту будет отправлено письмо о наступлении Маржин Колла (необходимости пополнить счет).

На практике за состоянием данного соотношения в терминале MetaTrader можно следить по значению в графе «Уровень», расположенной под открытыми ордерами в окне «Терминал». Данное значение рассчитывается автоматически, а задача трейдера заключается в контроле загрузки депозита по этому показателю.

Рассчитать уровень счета можно так: Средства (Equity) / Залог * 100%. В нашем примере уровень при открытии покупки на 0,1 лота по EUR/USD составит 72.99% (1 000 / 137 * 100%). Это очень низкий показатель который свидетельствует о чрезмерной загрузке депозита.

Заключение

Прежде чем приступать к торговле на реальном счете, потренируйтесь рассчитывать залоги на демонстрационном. Проследите за изменением уровня счета, а также за тем, как меняется нагрузка на депозит при движении курса торговых инструментов и открытии новых позиций. Рекомендуем научиться быстро рассчитывать в уме примерный уровень загрузки, чтобы навскидку определять риск возможных потерь при неблагоприятных обстоятельствах. Если вы только учитесь торговле, то ограничьте объемы открываемых позиций до минимальных значений.

На начальном этапе вам может показаться, что необходимо постоянно находиться у монитора и отслеживать состояние счета, чтобы избежать наступления Маржин Колла или Стоп Аута. На самом деле это не так. Наряду с регулированием объемов открываемых ордеров вы можете использовать функцию Стоп Лосс, что позволит вам если уж и понести потери, то в рамках заранее просчитанной и запланированной суммы, избежав таким образом катастрофических убытков.

На начальных порах изучения особенностей рынка Форекс запомните и соблюдайте 2 простых правила:

Предыдущая статья по теме:

Максим Артёмов

Работает на рынке Forex с 2009 года, торгует также на фондовом рынке. Регулярно принимает участие в вебинарах RoboForex, рассчитанных на клиентов с любым уровнем торгового опыта.