Мастер карта и виза в чем разница

Visa, Mastercard, Maestro – одни из самых популярных пластиковых карт. В их безопасности и надежности вряд ли кто-то сомневается, но и различий в них часто не видят. На самом деле карты имеют свои тонкости, которые стоит учесть при выборе.

Характеристики Visa, Mastercard, Maestro

Visa принимается к оплате практически в 200 государствах. На рубеже веков на ее долю приходилось 57% платежных карт в мире. Это международная платёжная система, пришедшая в Россию из Америки. Ориентирована на доллар. Выпускается в трех видах:

Последняя отличается тем, что оплата происходит с расчетного счета. Карта выпускается и в виртуальном виде. Она не имеет физического носителя, предназначается для совершения интернет-платежей. При желании можно заказать банковскую карту с повышенными возможностями. Большинство из них открываются в любой валюте. Visa бывает основной и дополнительной. Все форматы карточных продуктов этой системы представлены Сбербанком.

Для оплаты услуг и товаров часто выбирается MasterCard. Эта международная платежная система была создана в результате договора между несколькими финансовыми учреждениями. Она объединяет 22000 различных структур. Штаб-квартира находится в Нью-Йорке. Главной валютой является не только доллар, но и евро. Поэтому расчеты ей больше проводят в нашей стране или в Европе. Все денежные средства надежно защищены. При ее утере всегда можно позвонить в круглосуточную поддержку и заблокировать карту.

Все кредитные карты имеют дополнительный финансовый резерв, а благодаря двойной системе проверки безопасности обеспечивается лучшая защита при совершении покупок. Вы можете выбрать как карту начального уровня (Electronic), так и для проверенных клиентов банка (World Signia). Они отличаются спектром предложенных услуг и процентных ставок.

Maestro – электронная карта платежной системы Mastercard. Он выпускается только в одном виде. На дебетовую проценты не насчитываются, поскольку она нужна для активного пользования. Этот вид считается начальным уровнем и дает доступ только к самому необходимому количеству услуг. Ее главное достоинство – низкая стоимость в обслуживании. Пластик оснащен преимущественно магнитной полосой, только в редких случаях он может быть дополнен чипом.

Деньги Visa, Mastercard, Maestro позволяют перечислять и принимать с любого банка. Возможно проведение операций между этими видами. Выдаются карты не только Сбербанком, но и другими финансовыми учреждениями. Поэтому перед совершением выбора познакомьтесь с условиями. Наличные средства можно снять с любого представленного варианта. Сделайте это как через терминал, так и через оператора.

Сравнение и отличия пластиковых карт

Отличаются карты Visa, Mastercard, Maestro своей популярностью. Mastercard, например, есть у 26% обладателей банковского «пластика». Эта разница не является критичной, поскольку принимаются они практически везде. Все финансовые учреждения предлагают сделать как Визу, так и Мастеркард.

Нужно отметить, что Maestro – самая популярная разновидность гигантской корпорации Mastercard. Отличия между ними не существенные:

Последняя отличается тем, что для операций по Mastercard можно воспользоваться авторизацией онлайн, офлайн или голосовой. Для сервиса Maestro используется только онлайн-система.

Отличается последний вид и от Визы. Решения Visa более востребованы. Поэтому сравнивают обычно два аналога:Mastercard Maestro Visa Electron. Последняя эмитируется большим количеством финансовых учреждений. Во втором варианте при расчете деньги конвертируются в доллар, а на Maestro оплачиваемая сумма переводится в валюту платежа.

Если вы решили найти существенные отличия, то сравните Visa и Mastercard. Охват у первой значительно шире, но эта разница в последние годы усиленно уменьшается. Корпорация сделала огромный вклад в развитие безналичных финансовых операций. Оба вида популярны в России и предоставляют схожие условия для своих владельцев. Если же решили ехать за границу, то выбор нужно сделать правильно: Виза популярна в Америке, а в европейских странах – Мастеркард. Отличаются они следующим:

Есть и другие отличия Visa, Mastercard, Maestro. Поэтому прежде чем сделать выбор, обратитесь к представителю банка, который расскажет о том, какая именно карта подойдет вам.

В чем разница между visa и mastercard и что выбрать?

Что касается внутреннего рынка в России, особой разницы между системами вы не найдете. Выбирайте карту в зависимости от страны назначения, предпочтительной основной валюты, стоимости ее обслуживания.

Обе системы имеют карты со следующей иерархией:

Существуют также платежные карты, выпущенные в связке с компанией-партнером, например, MasterCard Билайн. С ее помощью можно делать покупки в онлайн или обычных магазинах, и получать бонусы на счет мобильного телефона.

Карта банка – инструмент для оплат, а карт-счет может быть открыт в любой из валют либо будет мультивалютным, когда к одной карте привязано несколько счетов в разных валютах. При нехватке суммы в одной валюте она спишется с другого привязанного счета по курсу банка на конверсию /покупку.

Банки-участники платежных систем кроме курса конверсии / обмена также закладывают величину маржи от 0 до 5%.

Рассмотрим подробнее на примере что это значит:

Обе карты не имеют значительных отличий. В любом банковском отделении можно оформить одну из карт. Оптимальным вариантом будет использование карт обеих платежных систем.

Чем отличаются карты Visa и Mastercard?

При оформлении дебетовой карты клиент всегда слышит вопрос: «Visa или Mastercard?» К сожалению, не все банковские сотрудники могут быстро и просто объяснить, чем отличается Visa от Mastercard. Лучше разобраться в этом вопросе самостоятельно, чтобы понимать основные отличия.

Платежная система Visa

Перед тем, как ответить на вопрос «Виза или Мастеркард — что лучше?», давайте поговорим о каждой платежной системе отдельно.

Система Visa — одна из опытнейших компаний в своей сфере. Появилась она еще в 1958 году. Правда, тогда она носила другое название — BankAmericard. Знаменитое современное имя она получила в 1976 году.

За 60 с лишним лет работы Visa успела охватить чуть больше 200 стран. Этот рекорд почти побит Mastercard, но все-таки Visa продолжает удерживать небольшой количественный перевес. Стремительно развивающаяся система UnionPay пока догнать лидера не может — 177 стран.

Количество пластиковых карточек в обороте — около 80 миллионов экземпляров. По этому показателю система уступила UnionPay лидерство еще в 2010 году. Но остальные характеристики — скорость переводов, уровень сервиса — до сих пор на высоте.

Платежная система Mastercard

Система появилась на 8 лет позже, чем Visa, — в 1966 году. Долгое время компания Mastercard уступала Visa по всем параметрам. Но после 2010 года разница между Виза и Мастеркард стала несущественной в техническом плане.

На мировом банковском рынке доля карточек — 20%. Для сравнения, Visa — 28,6%. Современный лидер — UnionPay — 29,2%.

Охват стран, в которых можно расплатиться карточками, — тоже около 200, как и в случае с Visa.

Отличия Визы от Мастеркард

Сразу отметим, что принципиальной разницы между двумя платежными системами нет. Особенно при использовании карт на территории России. За границей отличия немного значительней. Но обо всем по порядку

Конвертация валют

Карточки примут везде, где есть соответствующий значок системы. Другое дело — сколько денег спишет банк после расчетной операции.

Важно учитывать три валюты, которые участвуют в проведении платежа:

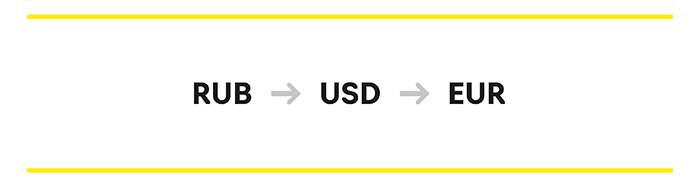

Конвертация появляется в том случае, когда базовая валюта не совпадает с валютой, в которой выставлен счет. Чем длиннее цепочка, тем больше будет списана комиссия. Самый неудобный вариант выглядит так:

И вот здесь, чтобы понять, какая карта лучше — виза или мастеркард, важно знать базовую валюту двух компаний. Считается, что у Виза — это доллар, а Мастеркард — это евро. Чаще всего так и есть, хотя бывают исключения, когда основной валютой Мастеркард выступает доллар. Эту информацию нужно уточнять у менеджера при оформлении карточки.

При использовании карты за границей, лучше брать ту платежную систему, у которой базовая валюта совпадает с валютой страны.

Так, дебетовыми продуктами Виза выгоднее расплачиваться в таких странах, как:

Кроме того, для поездок за границу лучше иметь отдельную карту — не в рублях, а в валюте страны.

PayWave и PayPass

Какая система лучше — visa или mastercard? Какой картой безопасно пользоваться?

Принципиальных отличий в техническом плане нет. Технологии PayWave и PayPass похожи, просто разные компании называют их по-своему.

PayWave и PayPass — это характеристика, которая отвечает за бесконтактную оплату в магазинах. Отличия в системах состоит только в денежных лимитах: до какой суммы не нужно вводить пин-код. В тарифы может вмешаться банк и подкорректировать их, но чаще всего ограничения выглядят так:

Программы лояльности

Один из важных параметров, чем отличается Виза от Мастеркард, — это «плюшки» от компании. Не от банка, а именно от платежной системы.

И та, и другая компания предлагает много бонусов. Но при выборе системы нужно прочитать список привилегий и понять, какими вы на самом деле можете воспользоваться. Это может быть скидка в магазине, где постоянно заказываете товары. Бесплатная страховка для путешествий, которую как раз в следующем месяце нужно оформить. Или бесплатная консультация от эксперта.

Visa или MasterCard. В чём разница, что выбрать

В статье обсуждаем различия платежных систем и разбираемся в бонусах для держателей карт Visa и MasterCard.

Visa и MasterCard – наиболее популярные всемирные платежные системы. Если кратко, у них два принципиальных различия:

1. Visa vs MasterCard: конвертация валют

Большинство из нас имеет зарплатный счет в рублях в одном из российских банков. К нему, как правило, привязана карта начального или среднего уровня, Visa Electron, Visa Classic, Maestro или MasterCard Standard. Если вы любите путешествовать, но по понятным причинам не хотите брать с собой полные карманы наличной валюты, обратите внимание, что при совершении покупки за границей по карте, Visa или MasterCard будут конвертировать валюту из рублей по разным схемам и по разным курсам.

Курс конвертации Visa можно посмотреть здесь, а MasterCard – здесь.

Важно! Использование карты начального уровня, как Visa, так и MasterCard, за границей не предусмотрено. Эту возможность необходимо включить, обратившись в банк заранее перед поездкой.

Вдобавок к курсу платежной системы, банк, обслуживающий карту, облагает операцию конвертации валют комиссией (Enter Bank Fee). Её величину можно узнать в своем банке.

Основной валютой Visa является доллар, а у MasterCard – как евро, так и доллар. Чаще – евро. Узнать конкретно про свой счет можно в банке, выпустившем карту. Разберемся в различиях детальнее на примере.

Пример №1

У вас рублевый счет. Вы оплачиваете обед в пиццерии в Риме.

Для карты Visa деньги из рублей в евро, которые спросит у вас официант, будут конвертироваться по схеме: рубли => доллар => евро. Если вы заплатите картой MasterCard, то конвертация пойдет напрямую из рублей в евро.

Поскольку в Италии основная валюта евро, очевидно, выгоднее MasterCard. Вы потратите меньше на комиссию за прямую конвертацию валют.

Пример №2

У вас рублевый счет. Вы покупаете билет в Disney World во Флориде, США.

Здесь конвертация из рублей пойдет следующим образом:

Visa: рубли => доллар.

MasterCard: рубли => евро => доллар.

В этом случае выгоднее пользоваться Visa, чтобы не терять деньги на ненужной тройной конвертации.

Если у вас есть валютные счета, то в путешествиях по Европе выгоднее пользоваться картой MasterCard, которая привязана к счету в евро. В США, Канаде, Австралии, Тайланде, Латинской Америке платите с долларового счета картой Visa.

В любом случае, чтобы не попасть впросак, не забудьте взять хотя бы немного наличности в валюте страны, куда едете – хотя бы на еду. Часто даже на популярных курортах даже за 2 недели до открытия сезона закрыты все обменники, не говоря о платежных терминалах. Проверено на собственном опыте в этом июне – в местечке Костинешть в Румынии.

2. Visa vs MasterCard: программы лояльности

Все карты обеих платежных систем имеют различные уровни сервиса:

Эти уровни сервиса предлагают различные бонусные программы, дополнительно к специальным условиям от банка, выпустившего карту.

Тем, кто никак не может определиться: подборка предложений от Visa и MasterCard для держателей карт начального и среднего сегмента.

Бонусы Visa

Все бонусные акции на сайте программы лояльности Visa.

Бонусы MasterCard

Больше приятного и полезного на сайте MasterCard и программы MasterCard Rewards.

Карты Visa и Mastercard: в чём разница?

Когда клиент обращается в банк для оформления пластиковой карты, менеджер всегда задает вопрос: «Visa или Mastercard»? Обе платежные системы доступны для выбора при оформлении дебетовых и кредитных карт и могут использоваться для оплаты покупок в магазинах и как на территории России, так и за границей. В чем разница между картами двух платежных систем и какую лучше выбрать?

Сходства и различия Visa и Mastercard

Visa и Mastercard — это названия платежных систем. Их расположены в США, пластиковыми картами, подключенными к Mastercard или Visa, пользуются жители более чем в 200 странах, а выпускают такие карты порядка 20 000 банков.

При использовании карт держатель не заменит разницу: и у Visa, и у Mastercard высокая скорость транзакций и одинаково высокий уровень защищенности.

К основным различиям относят возможность расчетов по карте за границей без дополнительной конвертации. Изначально базовой валютой расчета для Visa считался доллар, тогда как Mastercard позволяла рассчитываться и в долларах, и в евро в зависимости от страны пребывания. Сегодня банки по договоренности с платежными системами могут устанавливать любую из валют в качестве расчетной — это могут быть евро, доллары или рубли.

К менее значимым различиям относят партнерские предложения для держателей карт одной из платежных систем, которые также зависят от пакетов услуг банка. Например, в Райффайзенбанке держатели Mastercard Buy&Fly могут накапливать мили и тратить их на авиабилеты, оплату отеля, билетов, трансфера в аэропорт. В странах Азии при расчетах по Mastercard крупные моллы и иногда магазины беспошлинной торговли предоставляют скидки. Visa в партнерстве с разными банками предлагает доступ к премиальному сервису в аэропортах, программам кэшбэка.

Когда важна валюта конвертации

При расчетах в России разницы между картами нет: вы платите в национальной валюте, конвертации нет. Валюта конвертации важна в поездках по другим странам и при расчетах в пользу иностранных компаний.

При расчете за границей, а также при транзакциях в пользу организаций, имеющих счета в зарубежных банках, рубли сначала будут конвертироваться в базовую валюту и только после — в конечную.

Поэтому держатель может заплатить комиссию или, наоборот, сэкономить на ней. Нужно выбрать карту, по которой конвертация происходит минимальное количество раз — это возможно, если базовая валюта совпадает с конечной.

Остановитесь на Mastercard, если отправляетесь в путешествие по еврозоне:

В странах Африки тоже удобнее пластик Mastercard. Выбирайте Visa, чтобы не переплачивать за конвертацию в следующих государствах:

Стоит помнить, что у каждого банка свои соглашения с платежной системой, и условия конвертации могут отличаться от заявленных в платежной системе. Перед поездкой проконсультируйтесь с менеджером об условиях конвертации и возможных комиссиях. Иногда выгоднее открыть отдельную карту в евро или долларах — средства будут списываться напрямую.

В Азии удобнее расплачиваться картой Visa. Кроссовой валютой для Китая, Японии, Тайланда, Вьетнама, Полинезии является доллар, поэтому потери на конвертации будут меньше, чем при расчетах по Mastercard. Стоит учитывать, что у каждого российского банка свой курс конвертации, плюс иностранные банки взимают комиссию за операции и итоговая сумма в выписке может не совпадать с расчетом по переводу рублей в доллары на момент платежа. Чтобы зафиксировать курс, заведите долларовые и евровые пластиковые карты для путешествий. Пополняя их по курсу российского банка вы фиксируете стоимость валюты, а при расчетах ваши деньги конвертируются только в нацвалюту страны пребывания.

Уровни карт и привилегии по ним

Обе платежные системы предлагают разные категории карт от простой до премиальной. Уровень пластиковой карты определяет, какие дополнительные услуги будут доступны держателю. Соответственно, от класса карточки зависит и стоимость ее обслуживания.

Начальный уровень

Сюда относятся карточные продукты Visa Electron и Mastercard Maestro, и это самый простой и доступный платежный инструмент. Явное преимущество — низкая стоимость обслуживания, в среднем до 300 руб. за год, а многие банки вообще не берут никакой платы. По этой причине раньше эти карты активно использовали для получения заработной платы, стипендии и пенсии. Сейчас выплаты из госбюджета совершаются на карты национальной платежной системы «Мир», но многие продолжают пользоваться картами начального уровня по привычке. Для держателя есть ограничения:

Оплачивать товары и услуги в можно в обычном режиме — во всех торговых точках, где установлены терминалы.

Стандартный уровень

У одной платежной системы это Visa Classic, у другой — Mastercard Standard. С их использованием:

Карты используются для снятия наличности в банкоматах, оплаты товаров и услуг, начисления кэшбэка и бонусов.

Премиальный уровень

Visa, помимо перечисленного, предлагает медицинскую и юридическую помощь за границей.

Банки предлагают клиентам различные привилегии от своего имени, уравнивая характеристики обеих платежных систем. Например, при оформлении премиального пакета в Райффайзенбанке вы получаете возможность бесплатного снятия наличных, оформления карты в разных валютах, экстренную выдачу наличных в случае утери карты за рубежом и доступ к каталогу привилегий и бонусов от партнеров банка.

Выбор платежной системы должен основываться на удобстве использования, приоритетных странах путешествий и расчетов картой, а также сравнении сервисов, предлагаемых в пакете услуг с той или иной картой.

Чем отличаются Visa и Masterсard

Когда мы ищем платежную систему, то чаще выбираем между Visa и Masterсard. В статье рассмотрим преимущества и недостатки каждой, их различия и сходства.

Электронная оплата постепенно вытесняет наличный денежный оборот. Количество пластика, выпущенного банками России в 2020 году, увеличилось на 19,2 млн карт, а число используемого – на 12,5 млн.

Когда клиент выбирает карту, то банк чаще всего предлагает Visa или Mastercard – самые популярные мировые платежные системы. Мы расскажем, в чем их разница, а также рассмотрим плюсы и минусы каждой.

Что такое платежная система

Платежная система организует операции со счетами. Технология действует для отправки и получения денег в цифровом формате благодаря техническим устройствам и информационным возможностям банков.

Сервис позволяет переводить деньги, совершать расчеты, определять правила взаимодействия между финансовыми компаниями.

Платежная система мгновенно проводит сделки. Даже конвертация валюты, которая вне пластика потребовала бы снятия средств в банке и личного присутствия при операции, совершается в считанные секунды.

За пользование пластиком клиент ежемесячно вносит небольшую комиссию. Сервис обеспечивает держателей карты анонимностью, поскольку обладает высоким уровнем безопасности.

Кроме расчетов и переводов, картой можно оплачивать услуги ЖКХ, детский сад, делать покупки онлайн и т.д.

Visa, Mastercard и остальной пластик

«Виза» и «Мастеркард» – американские платежные системы, действующие практически в каждой стране. В их спектр входят более 200 государств.

Права на производство принадлежат американским компаниям. «Виза» появилась в 1976 году, «Мастеркард» – в 1966 году. Несмотря на 10 лет разницы Visa – более популярный сервис.

В 2019 году ФАС сообщил, что доля активных российских пользователей «Визы» составляла 39,5%, «Мастеркард» – 36%.

Количество пользователей международными картами могло быть больше, но в России в 2018 году на законодательном уровне перевели зарплаты бюджетников и служащих госорганов, стипендии и пенсии на национальный сервис «Мир».

За первый год доля Visa на российском рынке сократилась на 5,5%, у Mastercard — на 6%.

Кроме карты «Мир», «Визу» и «Мастеркард» потеснили пользователи пластика от Аmerican Express и UnionPay.

Первая карта популярна в Америке. Ее выпуск начался в 1850 году. Этим пластиком пользуются туристы и обеспеченные клиенты. Владельцы этой карты могут пользоваться страхованием поездок.

Народный банк Китая в 2002 году запустил UnionPay. Этим пластиком пользуются жители 157 государств. Основная валюта UnionPay – юань в стране-производителе и доллар в других государствах.

Основные отличия Visa и Mastercard

В пределах одной страны держатель не заметит большой разницы между Visa и Mastercard. У обоих сервисов – быстрая скорость транзакций и мощный уровень безопасности переводов.

Важность конвертации

Главное различие становится заметно за границей, где конвертация проходит через двойной обмен валют. Это может быть дорого для держателей пластика.

В конвертации за рубежом участвуют три валютных курса.

Биллинг – комплекс автоматизации приема платежей и перечисления их на счет получателя.

Возмущение пользователя может вызвать то, что валюта счета и цены на товар будут одинаковыми, в то время как банк заберет больше денег, чем в квитанции. Так случается при двойной конвертации валютных операций с сервисом Visa или Masterсard.

Важно: вы оплачиваете в России покупки в национальной котировке, поэтому преобразование валюты не происходит. За границей, например, в Германии, рубли на карте конвертируются в валюту по базовой котировке, а потом – в иностранную.

Необходимо выяснить это до поездки. Вы сэкономите, если валюта пластика совпадает с иностранной.

Где выгоднее пользоваться Visa и Masterсard

Экономить на конвертации удобно с «Мастеркард». Карта работает в странах Европы. Африканские государства также выгоднее посетить с Mastercard.

Брать Visa лучше туда, где действует курс доллара:

Visa также пригодится в азиатских странах. Потери при преобразовании валюты возможны при посещении Японии, Таиланда, Японии, Вьетнама будут меньше, поскольку там основная валюта – доллар.

Если вы часто путешествуете или ваша работа связана с зарубежными командировками, то необходимо приобрести Visa и Masterсard. С ними вы не потеряете на конвертации во время пересечения границы.

В российских банках существуют свои курсы, по которым преобразуется валюта. Иностранные финансовые организации списывают платежи за работу с картой. Из-за этого общая сумма потраченных средств при выписке счета может отличаться от сумм за преобразование рублей в доллары и евро во время иностранной поездки.

Финансовая организация работает на своих условиях с владельцами Visa и Masterсard, поэтому конвертация может иметь отличия.

Бонусные программы

Masterсard и Visa предлагают бонусные программы для постоянных держателей пластика. Размер и акции компаний зависят от статуса карты. На них влияет страна, в которой используется пластик, и цель ее посещения.

Для пользователей «Визы» и «Мастеркард» действуют скидки:

У Masterсard в России больше партнеров, чем у Visa. Количество бонусов может превышать 10%.

Чтобы обнаружить поощрение, необходимо периодически мониторить предложения по картам. Например, клиентам премиум-сегмента доступны специальные бонусы для путешествий.

PayWave и PayPass

Суть работы Visa PayWave и Masterсard PayPass ничем не отличается в использовании. Пластиком можно бесконтактно оплачивать покупки, поднеся его к кассовому аппарату.

Различие лишь в том, что «Виза» установила лимит для снятия денег без указания ПИН-кода – до 3 тысяч рублей, а «Мастеркард» – до 1 тысячи рублей.

Классификация карт

Visa и Masterсard выпускают пластик разного уровня: от простого до премиум-сегмента. От этого зависит, в каких программах лояльности может участвовать держатель карты. На каждый уровень устанавливается своя плата за использование.

Начальный

На этом уровне действуют карты: Visa Electron и Masterсard Maestro. Их получают держатели с минимальным опытом использования пластика, которые только создают банковскую историю.

Пользователи могут снимать наличные в банкоматах, совершать покупки и получать услуги в кассовых терминалах в своем государстве и поездках за границу.

Masterсard Maestro можно оплачивать все приобретения онлайн, где есть знак Masterpass. Visa Electron действует не во всех онлайн-магазинах. Решение об оплате принимает банк-эмитент.

Преимущество начального пластика – в низкой стоимости обслуживания, около 300 рублей в год. Некоторые банки даже не снимают комиссию с держателя такого пластика. Поэтому до появления «Мир» именно на эти карты начисляли зарплату, стипендию и пенсию.

Средний

На этом уровне действует Visa Classic и Mastercard Standard. Пластик имеет трехзначный код проверки подлинности платежной системы: на одной из сторон выбиты коды защиты CVV2/СVC2. Такой картой можно легко проводить оплату за рубежом.

За пользование начисляются бонусы и кешбек, что может быть особенно выгодно при оплате Халвой. Схема работы Visa Classic и Masterсard Standard разработана для массового клиента.

Средний уровень пластика характеризуется:

Премиальный

Пластик Visa Platinum, Visa Signature, Mastercard Platinum, Mastercard World Black Edition относятся к премиум-сегменту. Обслуживание этого сегмента в год может стоить несколько тысяч рублей.

Такие карты лучше всего подходят для бизнеса. К дополнительному сервису, который предоставляет этот вид пластика относится:

Какая карта удобнее всего

Чтобы ответить на этот вопрос, надо понять, как будет использоваться пластик. Если вы возьмете его для оплаты покупок за границей, то отличаться он будет лишь валютой для конвертации. Внутри нашей страны различие пластика не существенно.

Узнайте, есть ли среди партнеров одного из пластиков компания, в которой вы делаете постоянные покупки. Если это так, то вы хорошо сэкономите, пользуясь этой выгодой.

«Визу» принимают в более 60 млн организаций в мире. У «Мастеркард» – 30 млн партнеров. Первый пластик выпускают внутри нашей страны свыше 80 банков, второй — около 100 финансовых организаций.

Оба пластика обладают бесконтактной формой оплаты и предоставляют крепкую защиту информации клиентов. В целом, обе системы обладают равновесными позициями.

Сравнение с остальными платежными системами

Если вы выбираете пластик для использования в российских торговых центрах, то нет отличий между Visa и Masterсard.

Российские финансовые организации среди прочих печатают карты «Мир», UnionPay и японскую JCB.

Однако у них меньше партнеров за пределами собственной территории и не такие широкие бонусные программы. Также разнится валюта расчетов – доллар и евро свободнее ведут себя на бирже, в отличие от юаней и йен. Последние находятся под строгим банковским контролем своих стран.

Из минусов, важных для россиян: