Микрозаймы что это и как работает

Взять быстрый кредит в МФО: инструкция, как не превратить микрозайм в макропроблему

Рынок микрокредитования растет завидными темпами. В кризис финансисты диверсифицируют свои риски и отказывают неблагонадежным заемщикам в кредитах. Микрофинансовые организации покрывают риски иначе – срочной выдачей мелких сумм под 700-900% годовых.

Суммарный объем выданных микрозаймов в 2017 году превысил 100 млрд. рублей. В сфере микрокредитования занято 4 тыс. организаций, а кредиты оформляли, по данным статистики, 10 млн. россиян. 45% срочных кредитов составляли займы «до зарплаты» (средний размер – 10000 р.), 55% – потребительские кредиты (18000 р.).

Основные направления работы МФО:

Важная информация! МФО работают в правовом поле, подлежат обязательной регистрации в Центральном Банке России. Данные об организации заносятся в Государственный реестр, который находится в свободном доступе. Работу кредитного учреждения регулирует Закон «О Микрофинансовой деятельности и микрофинансовых организациях».

Порядок получения кредита

Микрофинансовые организации лукавят, обещая рассмотреть заявку и выдать деньги за 5 минут. Но скорость их работы несколько выше, чем в банке. Конкуренция на рынке огромная, и учреждение не допустит, чтобы выгодный клиент ушел оформлять заявку в другое место.

Плюсы срочных займов:

Минусы срочных кредитов:

Важная информация! У каждой микрокредитной организации собственные алгоритмы, оценивающие платежеспособность посетителя. Главные параметры – хорошая кредитная история и социализация (наличие друзей, родителей, семьи). Некоторые организации просят предоставить аккаунт ВКонтакте или «Одноклассниках», телефоны друзей и родных. Также сотрудники проверят кредитную историю – в случае непогашенных кредитов в других учреждениях заявку отклоняют.

Необходимые документы и справки

Главный документ, без которого оформить заявку и получить срочный кредит невозможно, – оригинал паспорта. В паспорте содержатся все сведения, которые необходимы организации для проверки кредитной истории и одобрения заявки. Иногда просят дополнительно водительские права, справку о регистрации, свидетельство о присвоении ИНН. Если заявитель стремится получить деньги быстрее и на выгодных условиях, он сам заинтересован в предоставлении полного пакета документов (например, диплома об образовании, информации о депозите в банке или справки с места работы).

Чтобы оформить заявку, кредитуемый заполняет анкету, в которой он указывает сведения о себе (в том числе персональные данные), место работы, ежемесячный доход, контактные телефоны, электронную почту. После оформления заявки на указанный телефон придет sms о согласии или об отказе. Кредитные средства получают наличными в офисе компании, на электронный кошелек, на карту Сбербанка (или другого банка), через салоны «Евросеть» или другим способом. Растет популярность получения микрозаймов в режиме онлайн.

Микрокредиты: распространенные вопросы и ответы

| Вопрос | Ответ |

|---|---|

| Сколько можно получить | 100 – 100 000 рублей (традиционно верхняя планка составляет 30000 р.) |

| На какой срок | 3 – 365 дней (обычно срок кредитования не превышает 1 месяц) |

| На каких условиях | Заявленная средняя ставка 2-3%в день(по факту 4-6%) |

| Можно ли оформить микрокредит в валюте | нет |

| Законна ли деятельность МФО | да |

| Какие документы требуется предоставить | Паспорт гражданина РФ – обязательно, остальные – по запросу |

| Сколько времени занимает в среднем оформление кредита | от 1 часа до 3 суток |

| Кредитуют ли микрофинансовые структуры бизнес | да, но не все |

| Влияет ли микрокредит на кредитную историю | да (как положительно, так и отрицательно) |

Кому отказывают в оформлении срочного займа:

Микрокредитование – выбор на крайний случай

Микрозайм еще называют «деньгами до зарплаты» – это самое удачное определение. Его берут в том случае, когда средства вот-вот поступят из другого источника, и кредит удастся погасить в оговоренный срок. Рассчитывать на 30 тысяч новичку не стоит. Одобрение заявки и окончательный размер зависят от положительной кредитной истории, класса банковской карты, достоверности предоставленной информации.

Как правило, завлекательные лозунги на сайте (в рекламе) не соответствуют действительности. Обещание «от 1%» оборачивается ставкой в 4%, а привлекательные 20-30 тысяч урезаются до 10. Формально организация не нарушает законодательство, но в интересах заемщика внимательно читать договор и задавать как можно больше вопросов о сроках и способах оплаты.

Важно знать! По закону кредитуемый имеет право узнать обо всей сумме, которую он обязан выплатить, и условиях возврата денег перед подписанием договора. Эта норма касается и онлайн кредитования.

Пример. Оформлен займ на 10000 рублей на 1 месяц под 3%. В таком случае выплата процентов составит 10000 х 0,03 = 300 р. в день, 9000 р. в месяц. В конце срока должнику придется заплатить 10000 (долг) + 9000 (проценты) = 19000 рублей.

Важный совет! Срочный кредит стоит брать на очень короткий промежуток времени (до 14 дней) и только в том случае, если человек твердо уверен, что вернет средства. Любая «мелкая» просрочка оборачивается штрафами.

Как не попасть на удочку микрофинансовой организации

Работая в рамках закона, МФО обожают уловки, которые иногда приводят невнимательных людей к большим неприятностям.

Важно знать! Если потребитель оплатил срочный займ раньше времени (полностью или частично), при этом уведомил кредитора в письменной форме не менее чем за 10 календарных дней, закон запрещает применять штрафные санкции за досрочное погашение долга.

Что делать, если заемщик попал в разряд должников

МФО делают упор на том, что получить деньги просто, но «забывают» рассказать в деталях, какого графика следует придерживаться, чтобы не попасть под санкции, и какие штрафы применяют к должникам. Юристы рекомендуют внимательно читать договор (в том числе при кредитовании онлайн), проверять фактическую процентную ставку, интересоваться условиями досрочной оплаты.

Важно! МФО по закону обязаны сотрудничать с бюро кредитных историй. Все действия заемщика, а также его персональные данные передаются в БКИ.

Пени и штрафы

Условия выплат после нарушения срока – жесткие. Даже просрочка на 1 час приведет к штрафным санкциям и изменению процентной ставки в большую сторону. Штраф начисляется единоразово в размере 10-30%; пеня составит минимум 0,8% за каждый просроченный день.

Что такое микрозаем и стоит ли его брать: вся правда о популярной услуге

Приветствую вас, друзья! Сегодня я расскажу, что такое микрозаем, и развею связанные с ним мифы. Что на самом деле кроется за громкой рекламой “моментальный заем на карту”, “деньги быстро” и “без процентов”? Тема более чем актуальна, ведь в России больше 11 млн человек ежегодно обращаются за микрозаймами. И эта услуга с каждым годом становится все популярнее.

Определение

Простыми словами микрозаем – это небольшая сумма (3–30 тыс. руб.), которая берется в долг в микрофинансовой организации (МФО) и возвращается спустя 1–5 недель с процентами.

Эта деятельность регулируется Федеральным законом “О микрофинансовой деятельности и микрофинансовых организациях” от 02.07.2010 N 151-ФЗ. МФО, выступающая заимодавцем, выдает клиенту деньги на основании договора займа.

Сразу отметим, что МФО выдают три вида займов:

Речь в статье пойдет о микрозаймах. В названии уже заложена суть – это сделки на небольшие суммы и короткий срок. Два других сегмента (POS и Installments) имеют другую специфику, и о них мы расскажем в наших других материалах.

Чем микрозаем отличается от кредита в банке

Сделки, которые оформляются в микрофинансовых компаниях, имеют ряд отличий по сравнению с банковскими кредитами:

Сколько людей в России берут микрозаймы и на какие цели

Тема микрозаймов (Payday Loans) сейчас более чем актуальна в России. Это подтверждают цифры. Только по предварительным данным, за 2019 год 11 млн российских граждан взяли в долг больше 200 млрд руб. С каждым годом эти цифры увеличиваются примерно на четверть.

Если раньше было принято считать, что микрокредиты берут люди, попавшие в сложную жизненную ситуацию, то сегодня ситуация кардинально изменилась. Портрет среднестатистического заемщика за последние годы значительно “помолодел”. Около 40 % клиентов МФО в России – это люди в возрасте 25–36 лет, другими словами, трудоспособное население.

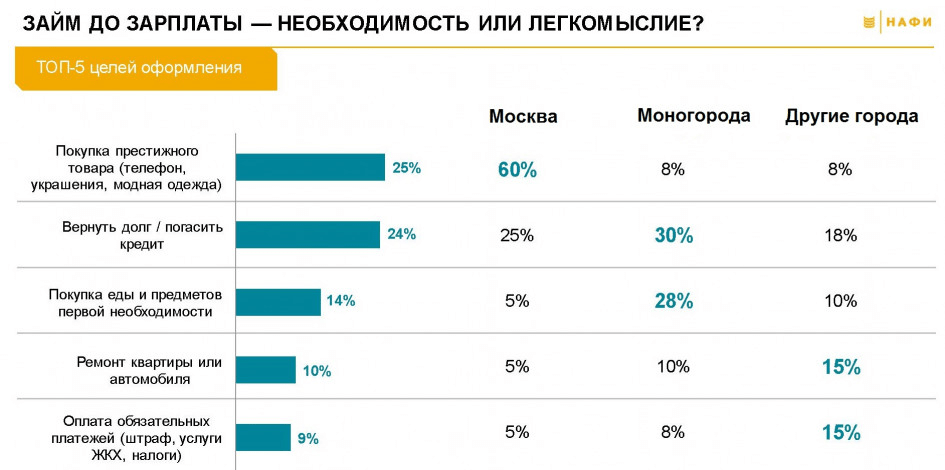

Что еще более занимательно, в крупных городах 60 % людей занимают деньги, чтобы купить престижный товар, например, мобильный телефон, одежду или украшения (по данным Национального агентства финансовых исследований). Очевидно, что такие заемщики не испытывают острых финансовых затруднений.

В нестоличных городах ситуация немного отличается – здесь превалируют другие цели, такие как погашение кредита, покупка продуктов питания и других товаров первой необходимости.

Средняя сумма займа в 2020 году по данным БКИ “Эквифакс” составляет 14 000 руб.

Исходя из вышесказанного, клиентами микрофинансовой компании становятся вполне благополучные люди со стабильной работой, часто без острой необходимости в деньгах.

Востребованность и популярность микрокредитных продуктов связана с их доступностью. Оформить заем в МФО гораздо проще и быстрее, чем кредит в банке, но об этом мы расскажем в нашей статье немного позже.

Условия в 2020 году

В сегменте PDL, то есть по “займам до зарплаты”, нет жестких ограничений по сумме и срокам. Обычно такие сделки заключаются на сумму до 10 000 руб. и на срок до двух недель, но мы нашли на российском финансовом рынке много предложений с большими параметрами. Например, Moneyman, “Займер”, “МикроКлад”, “Веб-займ” выдают 30 000 руб. на 30 дней. В Ezaem можно получить 15 000 руб. на 35 дней, а в “Планета Кэш” – 30 000 руб. на 35 дней.

Государство строго регулирует размер ставки и переплаты по микрозаймам. Чтобы меньше россиян попадали в долговую яму, Банк России в 2019 году ввел на законодательном уровне ограничения:

Рассмотрим, как работают микрозаймы, на практике. Когда клиент обращается в микрокредитную организацию и берет в долг, например, 10 000 руб., то возвратить он должен будет не больше 25 000 руб.:

Рассчитать, какой процент переплаты будет начислен, также очень просто. Если ставка равна 1 % в день, а заем берется на 15 дней, то переплата составит 15 %. За 20 дней переплата возрастет до 20 %, за 30 дней – до 30 % и т. д.

Документы для оформления

Помимо удостоверения личности, некоторые МФО просят предъявить:

Возраст заемщиков

Возраст заемщика может составлять от 18 лет. Некоторые микрофинансовые компании отказывают пенсионерам преклонного возраста, но такие случаи, скорее, редкость, если, конечно, человеку не 90 лет.

Логика МФО проста – пенсионер имеет постоянный источник дохода в виде социального обеспечения, то есть сможет выплатить заем. Не стоит забывать, что люди пенсионного возраста в большинстве случаев отличаются хорошей финансовой дисциплиной и очень не любят влезать в долги. Работающие в сфере микрокредитования компании это хорошо понимают.

Как проходит процедура оформления микрозайма

Чтобы получить заем, необходимо подать заявку онлайн или в офисе микрофинансовой организации. Оформление по интернету доступно даже жителям небольших населенных пунктов, где нет отделений финансовых учреждений.

Оформление в офисе

Оформление по интернету

Гораздо интереснее происходит оформление микрозайма онлайн – “в один клик”, как любят писать в рекламе. Для получения денег подойдет любой смартфон, компьютер, планшет с подключением к интернету. Порядок действий в этом случае следующий:

Куда можно получить микрозаем

Большинство российских МФО дают право выбора клиенту, куда получить деньги:

По каким критериям МФО решают, выдавать ли клиенту деньги в долг

После того как клиент подал заявку, микрофинансовая компания ее рассматривает и принимает решение, можно ли этому человеку дать деньги в долг. В основном заявки рассматривает компьютерная программа, в которой заложены очень сложные алгоритмы.

Если в автоматическом режиме заявка не одобряется, она попадает на рассмотрение к специалисту микрофинансовой компании. В большинстве случаев достаточно автоматической обработки поступившей от клиента заявки. Это значит, что МФО перечислит деньги человеку уже в течение нескольких минут.

Этот процесс по-научному называют скорингом. Он необходим, чтобы оценить риск невозврата долга заемщиком. Именно он делает возможным моментальное получение денег сразу после того, как человек подал заявку.

В чем же причина такой скорости принятия решений? Собственная система скоринга – одно из преимуществ МФО. Аналитики в каждой компании разрабатывают такие алгоритмы, которые позволяют компьютерной программе за несколько минут очень точно оценить риск невозврата заемщиком долга.

Учитывается много факторов. Какие именно – это коммерческая тайна каждой компании. Мы составили лишь приблизительный список:

По отдельности эта информация практически ничего не может рассказать о клиенте, но если сопоставить данные, например, семейное положение, количество детей и доход, вырисовывается портрет заемщика. Если последнему за 60 лет и он пользуется iPhone, это может насторожить и вызвать вопросы.

Почему МФО отказывают клиентам в несколько раз реже, чем банки

Именно благодаря скоринг-механизмам микрофинансовые компании принимают решения быстрее, чем банки, а отказывают людям в несколько раз реже. По сведениям Национального рейтингового агентства, МФО отказывают в 10–15 % случаев. У банков эти цифры в несколько раз выше.

Часто клиентами микрофинансовых организаций как раз становятся люди, которым отказали банки по самым разным причинам. Кто-то не может предъявить справку о доходах, кто-то трудоустроен неофициально, кто-то уже выплачивает кредит, соответственно, банк не хочет рисковать, увеличивая долговую нагрузку на человека. А для МФО все эти проблемы становятся неважными.

Но за доступность и оперативность клиенты платят большие проценты. Высокая переплата призвана покрыть риски МФО при выдаче средств всем желающим. Вот почему условия по займам не такие выгодные, как по банковским кредитам.

Мифы и реальность: что нужно знать о микрозаймах

Сейчас мы развенчаем самые распространенные мифы, касающиеся микрозаймов. Это поможет вам принять окончательное решение, а стоит ли обращаться в микрофинансовые компании и брать у них в долг деньги.

Миф 1 – микрозаем улучшает кредитную историю

Принято считать, что после оформления и успешной выплаты микрозайма улучшится кредитная история. Некоторые люди целенаправленно прибегают к микрофинансированию в надежде, что через пару месяцев им удастся получить крупный банковский кредит на более выгодных условиях. Предупреждаем, это не работает.

Заем отразится в кредитной истории. Для банка это будет сигналом, что заемщик нерационально планирует финансы, раз вынужден брать деньги в долг до зарплаты. Скорее, банк откажет человеку, если он часто обращается в МФО.

Миф 2 – если просрочить заем, можно лишиться имущества

С 1 ноября 2019 года микрофинансовым компаниям запретили выдавать займы под залог недвижимости или доли в нем. Соответственно, сделки с обеспечением теперь признаны незаконными. Появление нового требования фактически стало ответом на волну жилищного рейдерства. Однако, сейчас такой проблемы просто не существует.

Миф 3 – не бывает выгодных микрозаймов

В реальности можно получить заем без каких-либо переплат. Звучит неправдоподобно, но тем не менее это факт. Сейчас многие микрофинансовые компании сражаются за клиентов. Соответственно, МФО идут на упрощение процедуры оформления, а в некоторых случаях – на более выгодные условия предоставления займов.

На российском микрофинансовом рынке сейчас действует ряд крупных компаний, которые предоставляют новым клиентам займы под 0 %. Сумма и срок в этом случае будут минимальными (не более 10 000 руб. на срок до 15 дней). Такие варианты выгодны людям, которые планируют единоразово воспользоваться услугами МФО.

Однако будьте осторожны, когда найдете предложение с нулевой ставкой. Внимательно изучайте условия – сколько составляет комиссия, есть ли другие скрытые платежи и т. д.

Заключение

Микрозаем – это выгодная услуга, которая может выручить в затруднительной ситуации, когда срочно потребовались деньги. Важно обдуманно подходить к оформлению такой сделки.

Правильно оценивайте плюсы и минусы, просчитывайте наперед риски, точно планируйте финансовые поступления, и тогда оформление микрозайма принесет вам пользу. Миллионы наших сограждан пользуются такой услугой без негативных последствий.

А вы когда-то оформляли микрозаймы? Делитесь впечатлениями в комментариях и оставляйте вопросы, если они остались.

Желаю вам сделать правильный выбор, стоит ли брать микрозаймы!

Что такое микрозайм

Разница между микрозаймами и кредитами

Все очень просто: кредиты выдают банки, микрозаймы выдают юридические лица с соответствующей лицензией. Несмотря на кажущуюся схожесть, кредит и микрокредит – совершенно разные вещи. Банк, выдающий кредит – крупная финансовая организация, которая «работает» с деньгами в целом. Банку интересны ваши доходы, ваша кредитная история, поручители и так далее. МФО – это ростовщики в «старом» понимании этого слова. Вам дают небольшую сумму под большой процент, и вы обязаны вернуть ее любыми правдами и неправдами. Микрофинансовую организацию не особо тревожит ваша кредитная история – признаков текущей платежеспособности, определяемой обычно по внешнему виду и отсутствию задолженностей перед другими организациями на день обращения, будет достаточно.

Из вышесказанного следуют 2 интересных вывода:

И напоследок: банки вправе выдавать в долг любую сумму, в то время как микрофинансовые организации законодательно ограничены потолком в 1 миллион рублей.

Преимущества и недостатки микрозаймов

Когда лучше воспользоваться микрозаймами?

Из преимуществ и недостатков можно сделать очевидные выводы:

Какой бы тяжелой не была финансовая ситуация, если у вас нет источника дохода, который сможет покрыть минизайм к концу срока его действия – не берите, потому что краткосрочная передышка обернется еще более глубокими финансовыми проблемами. Не берите большую сумму на новый телевизор и другие необязательные покупки – за них придется сильно переплатить, это банально невыгодно. Микрозаймы уместны, когда:

Отдельно стоит упомянуть «кредит на возврат кредита» и минизаймы для бизнеса. Первый случай, взятие микрозайма на погашение другого займа – не лучшая идея, к которой стоит относиться очень осторожно. Бывают ситуации, когда это действительно нужно – например, у вас не осталось денег на погашение ежемесячного платежа в банке, потому что задержали зарплату. В этом случае вы берете займ в микрофинансовой организации, погашаете кредит, чтобы не «попасть» на штрафы, после – возвращаете займ. Но если вы не уверены, что сможете погасить микрозайм – не берите его, потому что в конце концов вы окажетесь в еще более глубокой кредитной яме.

Займы до 1000000 рублей для бизнеса – пограничная идея. С одной стороны, взять полноценный кредит для бизнеса в банке – очень сложная задача, в МФО получить деньги куда проще. С другой стороны, речь идет о большой сумме, и отдать ее будет сложнее, чем 1000 рублей, взятых до зарплаты. Здесь можно посоветовать следующее: если нужно «залатать» внезапно образовавшуюся дыру в бюджете, и вы здраво уверены, что сможете вернуть микрозайм – берите, если нет других вариантов. Если вы только собираетесь открыть бизнес – постарайтесь взять займ у банка, в случае, если бизнес-план не сработает, вам будет проще разобраться с долгами.

Микрозаймы бывают: на карточку банка, наличными, под залог транспорта (миникредит под залог недвижимости запрещен на уровне законодательства), на электронный кошелек, для бизнеса. Рассмотрим их.

На карту

Займы на карточку – самый распространенный вариант, потому что микрофинансовые организации могут выдавать деньги дистанционно, не нужно тратиться на офисы и сотрудников. Деньги приходят быстро, максимум – за час. Суммы – небольшие или средние. Какие-то требования к заемщикам, помимо возраста, предъявляются крайне редко. Процент – большой, близко к 1% в день.

Наличными

Займы наличными можно получить либо в офисе, либо посредством перевода через Золотую Корону или другую систему. Для переводов действуют те же «правила», что и для займов на электронные кошельки, а вот у офисных микрофинансовых организаций есть свои отличия. Первое – более крупные, чем у онлайн-организаций, суммы. Второе – немного пониженный процент, 0,5-1% в день. Третье – на вероятность получения кредита очень сильно влияет внешний вид заемщика. У серьезного и ухоженного мужчины в костюме шансов на получение крупной суммы больше, чем у неопрятного мужчины в «обносках» и с запахом перегара.

Под залог

Займы под залог транспорта дают исключительно в офисных МФО, потому что нужно подписывать документы на обеспечение микрокредита. Минизайм под залог – самое выгодное предложение, которое может предоставить микрофинансовая организация, суммы могут достигать 1000000 рублей, проценты могут опускаться до 0,05% в день.

На электронные кошельки

Миникредит на электронный кошелек очень похож на займ на карточку, но есть 2 существенных отличия:

В остальном все так же, как и с картами – выдают онлайн всем желающим.

Займы для бизнеса

Обычно займы для бизнеса – разновидность займов с обеспечением. Нужен залог авто, получаете большую сумму при низком проценте. Иногда попадаются крупные микрозаймы без обеспечения, но будьте готовы к сроку минимум в месяц при проценте в 0,3 и выше (в день). Онлайн такие займы не дают, нужно будет подписывать бумаги в офисе. Вполне возможно, что МФО потребует от вас дополнительные документы.

Самые популярные МФО

Компания, предложение

Процент, в день

Сумма, руб.

Срок, дней

Срок рассмотрения

Оформление, получение

Возраст, погашение

Планета Кэш, «Для новых клиентов»

23+, по окончании кредита

FinSpin, «Займ»

Онлайн, на карту, QIWI, на счет в банке, через платежную систему

21+, по окончании кредита или раз в 2 недели

Деньги Сразу, «Стандартный»

Онлайн или в офисе, наличными, на карту или счет

18+, по окончании кредита, раз в 2 недели или раз в месяц

Мир Кредитов, «Пенсионный»

18+, по окончании кредита

Мегазайм, «Потребительский»

Онлайн, на карту или счет, QIWI, Яндекс.Деньги

21+, по окончании кредита

Кэш Point, «Займ»

В офисе, наличными или на карту

21+, по окончании кредита или ежемесячно

Да!Займ, «Краткосрочный»

В офисе, наличными, на карту или счет, через платежные системы

18+, по окончании кредита

Микрокредит, «До зарплаты»

21+, по окончании кредита

Честное Слово, «Потребительский»

Онлайн, на карту или счет

18+, по окончании кредита

Живые Деньги, «Серебро Лето 2019»

Онлайн, в офисе, наличными, на карту

21-70, раз в 2 недели

О чем нужно знать, оформляя микрозайм?

Вот – правила, которыми ограничены микрофинансовые организации:

Ответим здесь на часто всплывающий вопрос: «Можно ли обмануть МФО?» Знайте: обмануть микрокредитную компанию нельзя. Когда вы берете у нее деньги, вы подписываете договор, согласно которому эти деньги нужно вернуть. Это касается и онлайн-займов – в законодательстве прописан пункт, согласно которому при заключении соглашения можно использовать электронную подпись (код из проверочной СМС), которая приравнивается к подписи обычной. Единственный вариант, при котором можно не возвращать микрозайм – заключение договора с «черными кредиторами», про это мы расскажем ниже.

Как не стать жертвой мошенников?

Мошенники – это «черные кредиторы». Черными кредиторами называют людей и организации, не имеющих лицензии на выдачу микрозаймов, но все равно этим занимающихся. Их можно поделить на 2 группы: МФО без лицензии и мошенники в прямом смысле слова.

Микрофинансовые организации без лицензии просто работают «подпольно». Вы столкнетесь с проблемами только в том случае, если не выплатите деньги – МФО будет угрожать вам, что запрещено законом. Кроме того, «черные» МФО не соблюдают законодательство – у них можно взять микрозайм более чем на 1000000 рублей или под залог недвижимости. С этими мошенниками еще можно разойтись «полюбовно».

Настоящие мошенники, прикрывающиеся микрофинансовой организацией, куда опаснее. Они обычно эксплуатируют невнимательность человека – просят его ввести CVV-код с карточки для «подтверждения» ее работоспособности (после чего деньги с карты «уплывают» в неизвестном направлении), прописывают финансовые ловушки в договоре. Эти мошенники не хотят вам ничего давать – они хотят забрать ваши деньги.

Как не попасться? Для начала – внимательно читайте договор, который собираетесь подписать. В нормальном договоре все должно быть четко и ясно прописано: сколько берете, сколько процентов начислят, когда отдавать. Договор должен быть большим, не 2-3 листа А4. На титульном листе всегда указывается итоговый процент в отдельном блоке, где-то в договоре должна быть таблица, в которой указаны все суммы, проценты и услуги. Если договор выглядит нормально, но сомнения все же есть – спрашиваете у оператора МФО полное название кредитной организации, после чего звоните в Центральный Банк России (номер: 8 800 300-30-00) и спрашиваете, есть ли у этой МКК лицензия. Если есть – все в порядке.

Что делать, если уже стали клиентом «черных кредиторов»? Без паники. Если у МФО нет лицензии, или организация нарушает законодательство – вы не должны ничего платить. Пишите заявление в полицию, звоните в ЦБР и консультируйтесь по поводу ситуации. Главное – привлечь к делу службы правопорядка, закон будет на вашей стороне.