Мисселинг что это такое

Что такое мисселинг. Объясняем простыми словами

Мисселинг — практика недобросовестных продаж, когда клиента вводят в заблуждение о товаре или услуге, намеренно искажая информацию.

Яркий пример мисселинга — когда клиенту навязывают другой продукт вместо того, за которым он пришёл изначально (продавец расписывает его выгоды, «забывая» сообщить о недостатках), или ненужные ему услуги в дополнение к основному товару. В результате клиент покупает, например, полис инвестиционного страхования жизни, вместо того чтобы просто положить деньги на вклад.

Мисселинг процветает в банковской сфере: сложность продуктов и услуг и низкая финансовая грамотность потребителей позволяет легко проводить недобросовестные продажи.

Пример употребления на «Секрете»

«Многие граждане просто не осознают, что их права нарушаются, не обращаются за защитой и восстановлением справедливости к регулятору и финуполномоченному. Банки пока этим активно пользуются. Поэтому более пристальное внимание Банка России к практикам мисселинга и публичное озвучивание «имён» нарушителей прав граждан серьёзно улучшило бы ситуацию».

(Руководитель проекта Народного фронта «За права заёмщиков» Евгения Лазарева — о проблеме мисселинга в России).

Нюансы

Действия сотрудников, убеждающих купить один товар вместо другого, часто называют мошенническими. Важно понимать, что мисселинг — это не мошенничество и юридического наказания продавец не понесёт.

Мисселинг пока не регулируется законодательно. Однако в 2022 году заработает закон, согласно которому, если банкам всё же удастся развести клиента на ненужную ему услугу, потребитель сможет от неё отказаться в течение 14 дней и вернуть деньги. Эти две недели называются «периодом охлаждения».

Мнения

Должно ли государство вмешиваться в практики недобросовестных продаж? Мнения экспертов расходятся.

Председатель правления Конфедерации обществ потребителей (КонфОП) Дмитрий Янин считает, что Банк России должен вмешиваться в недобросовестные практики продаж в банковской сфере и, например, запретить банкам повышать процент по кредиту в случае отказа от страховки.

Доцент департамента мировой экономики НИУ ВШЭ Эдуард Джагитян полагает, что банки действуют в своих интересах в условиях экономической нестабильности и ответственность за свою финансовую грамотность лежит на самом потребителе.

«Был вкладчик, стал инвестор»: как уберечь себя от мисселинга

Вклады остаются самым простым и распространённым способом сбережения и преумножения средств у россиян. Отсутствие высокой прибыли компенсируется минимальными рисками и возможностью получить деньги обратно в любой момент. Однако стоит быть внимательным: иногда из банка можно уйти с совсем другой услугой и даже не знать об этом. Другими словами, можно пострадать от мисселинга.

Что такое мисселинг?

Мисселинг — это недобросовестная практика продаж товаров или услуг, своего рода обман. В таком случае под видом одного продукта продаётся другой. Подобные методы распространены в некоторых банках. Так, клиент приходит открыть или продлить вклад. Он рассчитывает на определённый процент, на возможность забрать деньги при необходимости, знает, что средства защищены государством. Но после беседы с менеджером становится не вкладчиком, а инвестором — и не всегда даже догадывается об этом.

Какие продукты предлагают?

За 2020 год в Банк России поступило три тысячи жалоб, связанных с мисселингом. Из них три четверти приходится на реализацию инвестиционного и накопительного страхования жизни. При этом эксперты отмечают, что клиентам также предлагают облигации, векселя самого банка, иные ценные бумаги. Иногда возможен и комбинированный вариант: одну часть положить на вклад, а другую инвестировать в ИСЖ, НСЖ или облигации.

В чём опасность?

Когда человек открывает вклад, он рассчитывает на определённые условия. Зачастую вносимые деньги — это «подушка безопасности» или в принципе все сбережения. И главная цель здесь не столько доход, сколько сохранение существующей суммы и возможность ею воспользоваться в любой момент. Инвестиции же связаны с риском. В них необходимо вкладывать ту сумму, которую не страшно, если что, потерять. Кроме того, обращение с деньгами на вкладе и с инвестируемыми средствами кардинально различается.

Как это происходит и какие последствия?

На финансовом портале «Банки.ру» можно найти множество отзывов о мисселинге со стороны банков. Посетительница сайта из Санкт-Петербурга рассказала, как её мама по незнанию подписала договор инвестиционного страхования жизни (ИСЖ). При этом пенсионерку уверяли, что средства застрахованы и она может получить их в любой момент. «Деньги у мамы забрали на три года и вернуть на данный момент, согласно договору, всю сумму невозможно. Это единственные деньги, которые любой пожилой человек хранит на крайний случай», — сетует женщина.

Отец другого посетителя портала пришёл в отделение в Казани продлить вклад. Но сотрудник предложил более выгодные условия. При этом подчеркнул, что услуга предоставляется банком, попадает под закон о страховании вкладов и через шесть месяцев можно вывести сумму вместе с процентами.

«Через полгода выясняются все подводные камни „вклада“: что снять деньги возможно только с удержанием 45-50 % от переданной суммы; что процентов в принципе можно дождаться только через три года (и то, если повезет); что УК и банк — разные лица», — возмущается мужчина.

При этом от мисселинга страдают не только пенсионеры. Мать-одиночка из Москвы хотела положить 350 тысяч рублей на вклад. Её убедили открыть счёт на 100 тысяч, а 250 направить в страховую компанию. Через год она узнала о дополнительных условиях. «Вы должны положить ещё 250 тысяч, иначе все деньги сгорают. Ввели они меня в заблуждение, у меня нет такой суммы вносить, и они это знали», — жалуется она.

Страдают от мисселинга и калининградцы. Так, местная жительница рассказала, как её родители хотели открыть вклад и заранее выбрали подходящий на сайте. Однако в банке заявили, что такого вклада не существует и все депозиты только инвестиционные. «Конечно, понимаю рвение к продажам определённых продуктов, но это уже чистое хамство, говорить, что такого не существует. Пенсионеры вернулись домой расстроенные и так ничего и не оформили», –– отмечает женщина.

Почему людей получается обмануть?

Ставки по банковским вкладам становятся меньше. В начале марта максимальная ставка среди десяти крупнейших банков составила 4,5%. Поэтому люди охотно соглашаются на услугу, которая «такая же, как вклад», но с более высокой доходностью. Кроме того, многие доверяют сотрудникам банков и не предполагают подвоха.

Это законно?

Формально нарушения закона нет: в договоре почти всегда указано, что клиент ознакомлен со всеми условиями и рисками, и стоит его собственноручная подпись. Но мисселинг считается «грязной практикой». Более того, уже летом может вступить в силу закон, который обяжет банки выкупать обратно у клиентов продукты, которые они продали им с использованием недобросовестных методов.

Зачем это банкам?

Предложение с высоким обещанным доходом позволяет удержать клиента и убедить воспользоваться услугами конкретного банка. Кроме того, эксперты рассказывают о возможности заработать на комиссиях. Компании, чьи страховки продаёт финансовая организация, могут возвращать ей внушительный процент.

Как не попасться на мисселинг?

Чтобы из вкладчика неожиданно не превратиться в инвестора, необходимо внимательно читать договор. Он может занимать много страниц, но стоит уделить время и не спеша ознакомиться с каждым пунктом. Это законное право любого клиента.

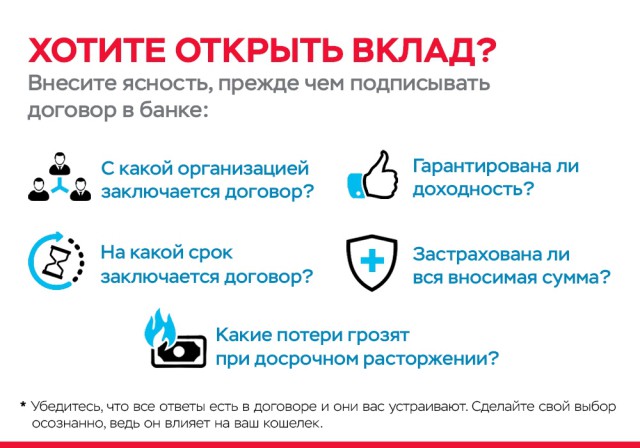

Кроме того, есть четыре вопроса, которые необходимо задать сотруднику финансовой организации и потребовать, чтобы он нашёл ответы непосредственно в вашем договоре.

1. Гарантирована ли доходность, то есть определённая ставка на весь срок договора? Если вам говорят о гарантии в 1-2%, но обещают реальную прибыль выше, то вы рискуете.

2. Защищены ли деньги Агентством по страхованию вкладов (максимальная сумма компенсации по счетам и вкладам составляет 1 400 000 рублей)?

3. На какой срок заключается договор? Какие потери грозят при досрочном расторжении?

4. С какой организацией заключается договор — банк, страховая компания, брокер, доверительный управляющий и так далее.

Как отмечает Центробанк, мисселинг не носит массовый характер. Однако необходимо проявлять бдительность и не принимать поспешных решений. А главное — доверять не обещаниям сотрудников финансовых организаций, а прописанным в договоре условиям.

Подписывайтесь на Калининград.Ru в соцсетях и мессенджерах! Узнавайте больше о жизни и истории региона в Instagram, читайте только самые важные новости в Viber и получайте ежедневный дайджест главного за сутки — в Telegram

Мисселинг: как не стать жертвой

Как работает мисселинг, как не стать жертвой мисселинга и о чем молчат продавцы инвестиционных продуктов.

ЦБ всерьез взялся за борьбу с мисселингом, чтобы защитить интересы начинающих инвесторов. Рассказываем, как сегодня чаще всего выглядит мисселинг при продаже финансовых продуктов, где с ним можно столкнуться, как и кому пожаловаться, если вам продали «не тот продукт» и как инвестору защититься от мисселинга.

© При использовании материалов сайта и цитировании — ссылка с URL-адресом обязательна

Что такое мисселинг?

Термин «мисселинг» пришел к нам из английского языка. Буквально misselling можно перевести как «неправильная продажа».

По сути это недобросовестная практика продаж, когда продавец намеренно искажает информацию о продукте или услуге, недоговаривает о важных особенностях продукта и рисках, которые с ним связаны. Словом, делает все возможное, чтобы вы купили то, что вам на самом деле вовсе не было нужно.

Одним из самых распространенных видов мисселинга является как раз инвестиционный мисселинг со стороны банков, страховых и управляющих компаний, брокеров.

Разбираемся подробно, в каких ситуациях вы легко, сами того не подозревая, можете стать жертвой мисселинга с реальным риском для своих вложений.

Как выглядит инвестиционный мисселинг?

ИСЖ/НСЖ вместо вклада

На первом месте в рейтинге идеальных инструментов для мисселинга, по статистике ЦБ, стабильно держатся продукты ИСЖ и НСЖ — они же полисы инвестиционного и накопительного страхования жизни. Обычно происходит так: ваша мама или бабушка приходят в банк, чтобы открыть вклад или пролонгировать действующий депозит, и тут участливый менеджер предлагает «более интересный вариант»: и проценты заработаете, и страховку получите.

Сейлзы банков часто рекомендуют полисы НСЖ и ИСЖ именно в качестве альтернативы вкладу. Но есть одно «НО»: это принципиально другой продукт!

По сути ИСЖ и НСЖ — это гибрид, страховка и инвестиция в одной коробке. Вы доверяете свои деньги не банку, а страховой компании, а она инвестирует их в определенный набор финансовых инструментов. Если инвестиции сработают, вы получите доход.

О том, как устроены ИСЖ и НСЖ, мы подробно рассказывали в нашем ролике на YouTube-канале Yango. Если еще не видели, посмотрите обязательно!

Почему ИСЖ — это не вклад:

Вот относительно свежие цифры от ЦБ: 66% полисов ИСЖ, завершившихся в период с 2018 года по I квартал 2020 года, показали доходность ниже 3%, 89% полисов — ниже 5%. А 19% полисов, по данным регулятора, вообще показали нулевую (!) доходность. В то же время сотрудники банка, которые продают полис, часто рассказывают клиенту о 100%-ной доходности инвестиций.

— Хотя на самом деле речь идет о 100%-ной гарантии возврата вложенных средств в случае соблюдения условий договора (истечения обозначенного в договоре срока) и возможном получении инвестиционного дохода. То есть покупателя продукта изначально вводят в заблуждение по поводу будущей доходности вложений, — говорят в ЦБ.

Кстати, иногда бывает непросто получить назад свои деньги даже после окончания действия полиса. С высокой долей вероятности менеджеры страховой, куда вы придете, чтобы погасить свой полис, будут вас настойчиво уговаривать заключить новый договор ИСЖ. Тут в ход обычно идут все средства: например, представитель страховщика может долго убеждать вас, что в случае отказа продлить полис вы лишитесь даже того дохода, который заработали по старому договору страхования. Это тоже классический случай мисселинга, подтверждает ЦБ.

Структурные продукты вместо обычных депозитов и облигаций

На фоне резкого снижения ставок по депозитам банки, управляющие и брокерские компании начали активно предлагать своим клиентам продукты с «повышенной доходностью».Особой популярностью у продавцов пользуются комбинированные или структурные вклады, всевозможные структурные ноты и так называемые инвестиционные облигации.

По оценкам ЦБ, физлица уже вложили в такие «мутные» продукты с непрозрачным ценообразованием и плохо предсказуемой доходностью около 600 млрд руб. 90% продаж этих инструментов физлицам обеспечили 10 розничных банков. Часть продуктов и вовсе имеют признаки пирамид, посетовал в ходе брифинга для журналистов первый зампред ЦБ Сергей Швецов. Сейчас регулятор занимается проверкой этих инструментов и финансового состояния эмитентов.

В коротком видео на канале Yango-Безопасные инвестиции мы подробно разбирали, кто и как выпускает структурные продукты, можно ли на них заработать и чем рискует инвестор, покупая «структурки».

ЦБ сильно обеспокоен тем, что продажа структурных продуктов тоже в большинстве случаев сопровождается классическим мисселингом.

Чаще всего в последнее время банки таким образом злоупотребляют продажей «инвестиционных облигаций» населению.

Подобные продукты, к примеру, до недавнего времени активно предлагали своим клиентам Сбербанк, ВТБ, банк «ФК Открытие», МКБ и другие участники.

Сами банки называют инвестиционные облигации долговыми ценными бумагами, чья доходность зависит от динамики рыночной стоимости какого-либо базового актива.

Однако с привычной большинству инвесторов классической облигацией инвестиционные облигации роднит разве что слово «облигация» в названии. По сути же инвестиционные облигации — это всего лишь упаковка для структурных продуктов со 100%-ной защитой капитала, где традиционные финансовые инструменты, такие как акции и облигации, комбинируются с производными, чаще всего с опционами.

Базовый актив, лежащий в основе инвестиционной облигации, может быть практически любым: корзины акций, цены металлов, нефти и любых других биржевых товаров, валютные пары, ставки центральных банков, государственный или корпоративный долг, динамика волатильности активов.

При этом доходность инвестиционных облигаций, как правило, складывается из двух частей: гарантированной (обычно это ставка купона в размере 0.01% годовых) и дополнительной (она зависит как раз от динамики вышеупомянутого базового актива и рассчитывается по специальной формуле).

Дополнительная доходность непосредственно связана с условиями действия продукта — рост, падение цен активов или нахождение их в указанном диапазоне.

В этом и заключается основной риск для инвестора: если условия действия продукта не выполняются, то держатель бумаги не получает вообще никакого дополнительного дохода.

Проблема в том, что при продаже таких бумаг инвесторам сейлзы банков делают акцент как раз на потенциальной доходности (обычно они обещают инвесторам 10–15% годовых), которая вовсе не гарантирована инвесторам, как с классическими облигациями с фиксированным купоном. В последнем случае инвестор всегда знает, какую именно доходность к погашению он получит.

В реальности же цифры по доходности структурных облигаций оказываются куда скромнее обещаний банков. Так, по данным того же ЦБ, доходность выпусков, погашенных во II и III кварталах 2020 года, взвешенная с учетом их объема на счетах физлиц, составила 4% — это фактически всего лишь на уровне инфляции и даже ниже доходности по депозитам.

Как ЦБ борется с мисселингом?

В январе Банк России подготовил проект закона, ужесточающий продажу сложных финансовых продуктов населению. Он уже внесен на рассмотрение в Госдуму. Если документ будет принят в нынешнем виде, то до 1 октября 2021 года частные инвесторы смогут покупать структурные продукты только в том случае, если у них есть статус квалифицированного инвестора.

С 1 октября профучастники начнут тестировать частных инвесторов на знание сложных инструментов. После успешного прохождения такого теста розничные клиенты снова смогут инвестировать в «структурки».

Параллельно ЦБ ужесточает санкции за мисселинг в отношении продавцов инвестпродуктов. Например, если регулятор установит, что банк или инвесткомпания предоставляет «физикам» недостаточно информации о каком-то инструменте или эта информация требует специальных знаний, ЦБ может запретить ей заключать договоры с неквалифицированными инвесторами. В дополнение к этому Банк России сможет требовать от профучастников выкупать обратно такие продукты у клиентов или возмещать их расходы на покупку «структурок».

Кроме этого регулятор выпустил специальное указание, которым намерен навести порядок и в индустрии ИСЖ. ЦБ не нравится, что банки и страховщики увлеклись продажей населению инвестиционных продуктов под видом страховых, поэтому он предлагает усилить их страховую составляющую.

В частности, теперь страховщики обязаны будут включать в правила страхования условие о том, что страховая защита по ИСЖ начинает действовать с момента уплаты первого взноса, а в случае смерти застрахованного лица выплата должна составлять не менее двух страховых премий.

Также ЦБ настаивает на том, что защита капитала по полису ИСЖ должна действовать и на случай отказа клиента от инвестиционной страховки: теперь до уплаты третьего взноса он сможет вернуть уплаченные страховые взносы в полном размере.

Как пожаловаться на мисселинг?

Увы, формально мисселинг не является нарушением закона, его всего лишь принято считать недобросовестной практикой.

По Закону о защите прав потребителей продавец финансовых продуктов обязан предоставить вам полную информацию о нем, перед тем как вы совершите покупку.

Как правило, особенности сложных финансовых продуктов действительно подробно расписываются банками и инвесткомпаниями в многостраничных договорах. Однако далеко не всегда инвестор готов потратить время на изучение такого «фолианта», а дьявол, как известно, кроется именно в деталях. В итоге, прослушав информацию об «основных особенностях» продукта от менеджера, клиент, не долго думая, ставит пару подписей «там, где галочки» и тем самым подтверждает, что ознакомился со всеми рисками продукта и готов их принять.

В таком случае доказать, что вы действительно стали жертвой мисселинга, будет не так-то просто.

Однако если вы понимаете, что вам действительно навязали какой-то продукт, скрыли от вас существенную информацию и намеренно ввели в заблуждение, пожаловаться на нарушителей все же можно.

Через интернет-приемную Банка России можно направить письменное обращение с жалобой: приготовьтесь внятно описать суть проблемы, назвать компанию, к которой у вас возникли претензии, и приложить имеющиеся доказательств (документы, фото, видео- и аудиозаписи и прочее).

Ответа на обращение придется подождать в среднем три дня. Но сложные случаи могут требовать больше времени, от 1 до 2 месяцев, предупреждают в ЦБ.

Кстати, в 2019 году при поддержке ЦБ в России заработал институт финансового уполномоченного (или финансовый омбудсмен).

Его задача — быстро и в досудебном порядке разрешать споры между частными лицами и финансовой организацией (правда, только в том случае, если размер претензий не больше 500 тыс. рублей, с момента нарушения прошло не больше трех лет, а банк или страховая входят в специальный реестр).

До недавнего времени финансовый омбудсмен рассматривал только споры со страховыми компаниями и микрофинансовыми организациями, но с 2021 года он также займется рассмотрением претензий к банкам и негосударственным пенсионным фондам. А подать обращение можно через портал «Госуслуги».

Как защититься от мисселинга:

памятка инвестору

Основное правило, которое точно поможет не стать жертвой мисселинга, — всегда внимательно изучайте договор или проспект финансового инструмента, в который вы собираетесь вложиться.

К примеру, точно не стоит вестись на уговоры менеджера банка подписать договор с помощью пары sms, направленных на ваш мобильный, если вы предварительно внимательно не проштудировали этот 30-страничный труд.

Кроме того, не секрет, что продажа инвестиционных продуктов сейчас в основном происходит дистанционно. Однако лендинги банков и инвесткомпаний, как правило, содержат очень общую, обтекаемую информацию об инструментах.

Прежде чем нажать на кнопку «Купить», не поленитесь связаться с менеджером и попросите его предоставить проспект инструмента, чтобы ознакомиться со всеми существенными условиями.

На что в первую очередь следует обращать внимание при чтении договора/проспекта финансового инструмента:

Скачайте приложение Yango

Инвестируйте в облигации и получайте стабильный рентный доход

Банк навязал страховку или скрыл условия по кредиту? Это мисселинг

Мисселинг — это «нечистоплотные» методы продаж. Навязывая заведомо невыгодную услугу, сотрудники финансовой организации не обманывают вас — просто утаивают существенную информацию. Центробанк проводит контрольные закупки, выпускает требования и инструкции для страховых компаний и их агентов, в том числе банков, но, похоже, мисселинг неистребим.

Что нужно знать о мисселинге

Мисселинг — это ситуация, когда вас намеренно вводят в заблуждение и пытаются продать не тот товар или услугу, за которыми вы пришли. Это может случиться не только в банке, но и в страховой компании, брокерской фирме, негосударственном пенсионном фонде или управляющей компании паевого инвестиционного фонда.

Так, у Евгении закончился срок действия карты, она пришла в банк получить новую. Сотрудница банка предложила ей открыть сберегательный счет с высокой доходностью, который впоследствии оказался и не счетом вовсе.

«Менеджер Валентина, увидев, что на счету у меня определенная сумма, начала уговаривать перевести часть денег на сберегательный счет на шесть месяцев, мотивируя это тем, что пока деньги лежат — хотя бы принесут прибыль. Менеджер сообщила, что я могу вывести их в любой момент без потерь, только не получу проценты. Она даже назвала сумму, которую я получу через полгода, – плюс 24 000. Я несколько раз переспросила ее о рисках, скрытых комиссиях и условиях расторжения договора. Получалось всё чудесно: деньги полностью застрахованы, я в любой момент могу вернуть всю сумму либо по прошествии 6 месяцев забрать ее плюс 24 000, — поделилась Евгения своей историей в группе Black List в «Фейсбуке», где можно пожаловаться на мошенников и недобросовестных поставщиков услуг. — Глядя на падение рубля, я решила вывести свои деньги со сберегательного счета. Каково же было мое удивление, когда мне сказали, что я могу забрать на 20 000 меньше! Оказалось, что это не сберегательный счет, а какие-то акции госкомпаний, которые, естественно, сильно упали».

В январе-июне 2020 года в Центробанк поступило 1,3 тыс. жалоб на мисселинг, сообщается на сайте регулятора. Больше половины из них (51,6 %) связаны с полисами инвестиционного страхования жизни (ИСЖ).

Самая распространенная история — когда пожилой человек приходит в банк, чтобы открыть вклад, а сотрудники предлагают ему «более доходный вариант», который впоследствии оказывается не вкладом, а полисом ИСЖ. Да, доходность действительно может оказаться выше, но о рисках клиента не ставят в известность: не объясняют, что процент не гарантирован, а вложения не попадают в систему страхования вкладов. Задача сотрудника банка — продать продукт и получить свою комиссию, поэтому о таких важных нюансах, как гарантии доходности по полису ИСЖ, зачастую умалчивают.

Другой случай, когда клиент оформляет долгосрочный договор накопительного страхования жизни (НСЖ), но его «забывают» предупредить о необходимости регулярных взносов. Если у страхователя нет возможности регулярно пополнять счет, он потеряет свой взнос, потому что пропускать срок платежей нельзя — это грозит штрафами, а иногда и расторжением договора без возврата уже вложенных денег.

Еще один пример. Предлагая услуги брокерского обслуживания, в частности, по открытию индивидуальных инвестиционных счетов (ИИС) типа «А», сотрудники банка или брокерской конторы обещают клиенту, что он сможет вернуть 13 % от суммы, которую он внесет на ИИС в течение года. По условиям ИИС первого типа, сумма, от которой будут рассчитаны эти 13 %, не может превышать 400 000 рублей, то есть максимально клиент сможет вернуть 52 000 рублей в год. Сотрудники банка гарантируют ему получение этих денег, забывая уточнить важный момент: по этому типу вычета государство возвращает деньги, которые вы заплатили ему в качестве подоходного налога за год. Соответственно, сумма налогового вычета не может превышать сумму подоходного налога, который вы отдали государству. Если вы, например, работаете «по-серому», или имеете минимальную заработную плату, или на пенсии, на эти деньги рассчитывать не стоит.

Управляющий российским филиалом финансового сервиса FInancer.com Давид Шарковский среди видов мисселинга также называет некорректную информацию по ставке при оформлении кредита. «Я говорю об одобренной заявке, в которой указывается так называемая «номинальная ставка», а «эффективная» (со всеми надбавками) замалчивается. В итоге клиенту говорят: «Вам одобрен кредит под 8 %». А в договоре он видит цифры 11–15 %», — отметил Давид Шарковский в комментарии Полит.ру.

Финансовый советник Владимир Верещак рассказывает, что мисселинг встречается также, когда речь идет о брокерских услугах. «К примеру, вам рассказывают только о тех ценных бумагах, которые за последний год выросли на 20–30 % и более. Такое действительно случается. Но доход, полученный в прошлом, не является гарантией получения дохода в будущем. А у потенциального клиента создается впечатление, что и он заработает много, вложив деньги прямо сейчас. Могут также склонять человека к более частому совершению сделок с ценными бумагами. За каждую сделку клиент платит комиссию вне зависимости от финансового результата. В совокупности за длительный промежуток времени такие издержки существенно снижают итоговую прибыль», — пояснил Владимир Верещак в комментарии Полит.ру.

Как не дать ввести себя в заблуждение

Самый очевидный совет — внимательно читать договор, перед тем как его подписать. Директор Центра финансовой культуры Елена Феоктистова также предлагает задавать прямые вопросы консультанту. Например: какой процент вы получаете, продав мне этот товар или услугу?

«Центробанк ведет активную борьбу с мисселингом, и результатом стала, в частности, обязанность страховых агентов и консультантов сообщать покупателю размер процента, который он получит, продав вам страховой продукт», — поясняет юрист.

Если вам предлагают финансовый инструмент, попросите указать риски или существенные условия, которые могут помешать в получении обещанного вам дохода, добавляет Елена Феоктистова в комментарии Полит.ру.

Если речь идет о кредите, Давид Шарковский советует заранее попросить график платежей и изучить его в первую очередь. «Так проще понять, сколько вы переплатите, без часового сидения в обнимку с договором и калькулятором», — поясняет финансовый консультант.

В ситуации с оформлением банковских карт Давид Шарковский предлагает в тот же день зайти в онлайн-кабинет и внимательно посмотреть, какие услуги подключены. «Хорошо, что в большинстве случаев дополнительные услуги отображаются, и их можно отключить, если они вам не нужны, — добавляет финансовый консультант. — Например, моя сестра оформила кредитку, а через пару лет узнала, что за это время у нее списали около 20 тысяч рублей — «в никуда». Когда позвонила в банк, выяснила, что ей автоматически подключили страхование кредитки, хотя она ничего не подписывала».

Если вы уже стали жертвой мисселинга

По закону о защите прав потребителей человек должен получить полную информацию о товаре или услуге перед их покупкой. Тем не менее в случае с покупкой финансового продукта доказать что-то будет нелегко. Скорее всего, вам укажут на то, что «надо было внимательно читать договор».

Если вы подписали договор, отказаться от навязанной услуги будет сложно, но попробовать можно, полагает Давид Шарковский. Например, если речь идет о страховке по кредиту, согласно действующему законодательству, заемщик вправе оформить отказ в течение 14 дней после оформления ссуды, если полис не является обязательным.

«Период охлаждения в 14 дней действует также для любых потребительских кредитов, кроме ипотеки. Если нужен был депозит, а позже, внимательно прочитав договор, вы поняли, что это нечто иное, — смело отказывайтесь. Закон о защите прав потребителей работает одинаково и в продуктовом магазине, и в банке, и в салоне красоты», — рассказала региональный руководитель Национального центра финансовой грамотности Нина Култышева.

«Если речь о других платных услугах, иногда помогает оставить отзыв, например, на сайте Банки.ру. Не все, но многие банки мониторят ситуацию и стараются не портить свой имидж, — советует Давид Шарковский. — Если потери приличные, консультация юриста будет не лишней».

Еще один вариант — обратиться к финансовому омбудсмену. Это институт, созданный в России несколько лет назад для решения финансовых споров между гражданами и финансовыми организациями. «Важно, чтобы это произошло не спустя годы, когда договор уже закончился и обнаружилось, что обещанная доходность не достигнута, но иные страховые услуги были использованы. Желательно прочитать подписанный договор и убедиться, что он устраивает, в течение двух недель», — отмечает заведующий кафедрой ипотечного жилищного кредитования и финансовых инструментов рынка недвижимости Финансового университета Александр Цыганов в комментарии Полит.ру.

Бороться с финансовыми институтами сложно, но это не повод опускать руки, полагает Елена Феоктистова. «Важно собрать доказательства того, что вас ввели в заблуждение. Обращайтесь с претензиями в Центробанк или в суд. Ищите других пострадавших — социальные сети вам в помощь. Если найти союзников, вашу жалобу рассмотрят», — уверена юрист. ⠀

Центробанк и участники финансового рынка стараются бороться с мисселингом. Всероссийский союз страховщиков принял профессиональный стандарт для продаж полисов страхования жизни, а регулятор выпустил требования к страховым компаниям и их агентам, в том числе банкам.

«Сейчас обсуждаются новые правила, по которым продавец, навязавший ненужную страховку, будет обязан рассмотреть заявление клиента в ускоренном порядке, расторгнуть договор и вернуть страховую премию. Все эти операции будут происходить онлайн, без необходимости личного присутствия клиента в офисе. Также Центробанк разработал четкие инструкции относительно того, какие случаи считать мисселингом», — рассказал генеральный директор финансовой онлайн-платформы Webbankir Андрей Пономарёв в комментарии Полит.ру.

Формально мисселинг не нарушает закон, но это недобросовестная практика. Однако насколько успешно можно бороться с этим явлением запретами и правилами, когда от выполнения плана продаж напрямую зависят заработные платы сотрудников финансовых организаций?