Молот на графике что значит

Фигура молот в трейдинге. Надежный разворотный паттерн

Практически все свечные модели имеют как бычий вариант, так и медвежий. Но из-за того, что названия не совсем привычны и иногда откровенно непонятны, многие трейдеры путаются в них и неправильно интерпретирует полученные сигналы, как раз по причине неверного описания или непонимания. Наиболее распространённый вариант – это как раз разворотная фигура молот, которой обычно противопоставляется перевёрнутый молот, что в корне не так. Модель молот – обратная “Падающей звезде” и имеет схожие с ней методы торговли.

Фигура молот в трейдинге

Свечная модель молот – это свечной паттерн, который состоит из одной свечи и образуется в конце медвежьего тренда. То есть смысл этой модели заключается в том, что снижение рынка заканчивается и в скором времени должен начаться рост. За эталонную форму принимается свеча со следующими параметрами:

Как и большинство свечных моделей, фигура молот предназначена для торговли на среднесрочном графике, то есть лучшим выбором будет входить в рынок только по моделям на дневном и недельном тайм фреймах. Вместе с этим, достаточно крупные экземпляры встречаются и на четырёхчасовом графике, они обычно вызваны сильными новостями, что даёт неплохую вероятность отработки.

Но статистику для такого периода никто не вёл, поэтому ориентироваться на Н4 можно только на свой страх и риск. Некоторые даже торгуют и часовые модели, но это сопряжено со значительными рисками, так как, например, в самом начале европейской сессии очень трудно сказать, куда двинется торговый инструмент, к тому же он легко через час может изменить направление. Поэтому краткосрочный паттерн молот лучше не воспринимать как серьёзный сигнал.

Причины образования

Разворотная фигура молот встречается на графиках в самых разных областях. Обычно трейдеры-новички ленятся разметить все важные уровни, либо же просто не знают, как это сделать. Отметим наиболее важные области, в которых появление фигуры молот достаточно вероятно:

Торговля по модели

Фигура молот в свечном анализе торгуется очень просто. Есть разные методы, в том числе и включение данного паттерна в более сложную методику, но все отличия обычно сводятся к тому, как определить цель самого движения после разворота. Здесь нет конкретных указаний, поэтому можно ориентироваться либо на размер самой свечи и ставить тейк на такое же расстояние, либо искать другие варианты. Одним из наиболее распространённых является частичная фиксация прибыли по мере движения рынка и развития нового тренда. Что же касается входа в рынок, то здесь есть 2 метода, каждый из которых имеет свои преимущества:

В обоих случаях стоп приказ нужно перемещать за минимум молота, то есть выносить его так, чтобы даже повторный подход цены к этой отметке не привёл к автоматической фиксации убытка. Можно отодвинуть его на 6-8 пунктов от минимума.

Заключение

Молот и Падающая звезда – две простые обратные модели, показывающие разворот тренда. Они состоят из всего одной свечи, что позволяет принимать решение о входе в рынок либо сразу же после формирования, либо чуть позже, но в любом случае торговля не затягивается и нет длительного ожидания. К тому же на графике они появляются очень часто, учитывая количество доступных для торговли инструментов. Поэтому разумно научиться их определять и впоследствии торговать.

Автор: Вадим Бон

Инвестор, предприниматель, трейдер, автор и создатель финансового блога internetboss.ru

Как торговать по паттернам «Повешенный» и «Перевернутый молот»?

Содержание статьи

В этом обзоре мы познакомимся с двумя разворотными паттернами свечного анализа: «Повешенный» и «Перевернутый молот». Появление этих паттернов на графике цены дает сигнал о возможном начале коррекции или развороте тренда.

Как формируются эти паттерны?

Паттерны «Повешенный» (Hanging Man) и «Перевернутый молот» (Inverted Hammer) относятся к разворотным моделям свечного анализа. Свечной анализ пришел на финансовые рынки из Страны Восходящего Солнца, его активным популяризатором стал известный трейдер и аналитик Стив Нисон (Steve Nison). Благодаря информативности и удобству для визуального восприятия свечной анализ пользуется заслуженной популярностью среди трейдеров по всему миру.

Формирование паттерна «Повешенный»

Разворотный паттерн «Повешенный» формируется на максимумах графика цены после предшествующего восходящего движения. Паттерн представлен свечой с небольшим телом (цвет не имеет значения), с отсутствующей или небольшой верхней тенью и очень длинной нижней тенью, которая должна быть как минимум в два раза больше тела свечи. Визуально эта свеча, видимо, показалась японцам похожей на повешенного человека, поэтому паттерн получил такое мрачное название.

Суть паттерна «Повешенный» заключается в том, что во время восходящего движения на рынке в какой-то из дней происходит сильная распродажа актива, после чего покупатели пытаются опять вернуть котировки к максимумам, о чем говорит длинная нижняя тень свечи. Наступает момент неопределенности – медведи активизировались и готовы перейти в контратаку, но у быков еще есть силы и надежда сломить их сопротивление.

Ключевым фактором, показывающим, кто выходит победителем в этом противостоянии, будет закрытие следующей после «Повешенного» свечи. Если это будет медвежья свеча с ценой закрытия ниже тела «Повешенного», значит разворотный паттерн полностью сформирован, можно рассчитывать на дальнейшее снижение. В противном случае, если быкам удастся уверенно закрыть день в свою пользу, подтверждения паттерна не будет: разворотный сигнал отменяется, и скорее всего восходящий тренд еще продолжится.

Формирование паттерна «Перевернутый молот»

Разворотный паттерн «Перевернутый молот» является зеркальным отражением паттерна «Повешенный». Появляется на минимумах графика цены в ходе нисходящей тенденции. Паттерн выглядит как свеча с небольшим телом (цвет не имеет значения), с отсутствующей или небольшой нижней тенью и очень длинной верхней тенью, которая должна быть как минимум в два раза больше тела свечи. Визуально эта свеча напоминает молот, повернутый рукояткой вверх, что и послужило основой для названия данной модели.

Суть паттерна «Перевернутый молот» заключается в том, что во время нисходящего движения на рынке в какой-то момент происходит активная скупка финансового инструмента, после чего медведям удается опять вернуть цены к недавним минимумам, о чем свидетельствует длинная верхняя тень свечи. На рынке наступает неопределенность – быки пытаются перехватить инициативу и развернуть движение вверх, но медведи еще сильны и надеятся свернуть им рога.

Отработку паттерна также оцениваем по тому, как закрывается следующя после появления «Перевернутого молота» свеча. Если это будет бычья свеча с ценой закрытия выше тела «Перевернутого молота», значит разворотный паттерн сформировался, вероятно быкам удастся развернуть цены вверх. В случае появления медвежьей свечи паттерн не считаем отработанным, возможно дальнейшее продолжение нисходящей тенденции.

Торговля по паттернам «Повешенный» и «Перевернутый молот»

Свечные модели «Повешенный» и «Перевернутый молот» достаточно универсальны, их можно использовать для торговли на различных видах рынков: на фондовом, на товарном, на рынке Форекс и других. Применять их можно на графиках с любыми периодами, но наиболее эффективно они показывают себя на старших таймфреймах: Н4, дневной, недельный. Для повышения результативности отработки свечные паттерны рекомендуется использовать в сочетании с сигналами торговых индикаторов и уровнями поддержки и сопротивления теханализа.

Паттерн «Повешенный» – продажа

Алгоритм торговли паттерна выглядит следующим образом:

Паттерн «Перевернутый молот» – покупка

Алгоритм торговли паттерна «Перевернутый молот» выглядит так:

Заключение

Разворотные паттерны «Повешенный» и «Перевернутый молот» формируются на локальных экстремумах графика цены в ходе восходящего и нисходящего тренда. Их появление предвещает начало коррекции или возможный разворот тренда. Вероятность их отработки увеличивается в сочетании с фигурами теханализа, уровнями поддержки и сопротивления, сигналами торговых индикаторов. Перед началом реальной торговли следует протестировать отработку этих паттернов на исторических данных.

Познакомиться с другими свечными паттернами можно в этой статье:

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.

Свеча Молот в трейдинге

Многие опытные трейдеры активно используют в работе японские свечи, и стоит отметить, что вполне удачно. Свеча Молот в трейдинге относится к наиболее простым в интерпретации графическим фигурам. Она состоит всего из одной свечи, но, невзирая на это дает достаточно сильный и точный сигнал скорого разворота. Сегодня разберем, что означает свеча молот, ее разновидности, как правильно идентифицировать и торговать по формации молот и перевернутый молот.

Что означает свеча Молот

Свеча Молот представляет собой бычье разворотное образование, которое формируется во время нисходящего тренда. Внешний вид свечи напрямую связан с ее названием и напоминает молоток. Ее нижняя тень – это рукоятка, тело – ударная часть, а верхняя тень является выступающей частью рукояти.

Англоязычные трейдеры именуют патер, соответственно, «Hammer». Кстати, на графике может образовываться как обычный молоток, так и перевернутый, рукоять которого будет направлена вверх.

Важно учитывать, что обе разновидности фигуры формируются на ценовых графиках при одинаковых условиях. Мало того, они подают идентичные сигналы, каким бы странным это не казалось. Исходя из этого, перевернутый вариант принято считать разновидностью обычного.

Свеча-молот может появляться исключительно в условиях нисходящего тренда. Если вы увидите подобный паттерн на растущем графике, то это будет, как выражаются трейдеры, Повешенный. При этом Молот может формироваться либо растущей, либо понижающейся свечами. В первом случае ударная часть молота будет светлой, а во втором – темной.

Свеча Молот в техническом анализе

Принцип образования свечи максимально прост. Когда цена падает, молоток дает понять, что дно близко и цена снова начинает расти. Удлиненная нижняя часть (тень) показывает продавцов, толкающих цены, но покупатели смогли преодолеть это давление и закрыться близко к открытию. Образование Молота в техническом анализе является подтверждением перепроданности и помогает выявить линии поддержки, а нередко и ключевой момент разворота тенденции.

Встретить Молот, свидетельствующий о развороте курса можно буквально на любом графике. Однако нередко у начинающих трейдеров возникают трудности с построением необходимых линий. Это связано с недостатком знаний, а иногда с банальной ленью. Необходимо выделить наиболее значимые области, в которых формирование паттерна наиболее вероятно. Для этого стоит акцентировать внимание на ключевых моментах:

Японские свечи молот

Обыкновенный вид свечи характеризуется небольшим по размерам телом квадратной формы. Его цвет при этом не столь важен, а верхняя тень является минимальной и составляет максимум 10% от длины тела. В то же время нижняя тень, образующая рукоять, должна, как минимум, вдвое превышать по длине тело.

Данная фигура появляется только в самом низу нисходящего тренда. То есть она представляет собой его завершение и одновременно начало движения цены вверх. Молот сигнализирует о начале исключительно бычьего тренда и никак иначе.

Таким образом, правильно сформированный молот, свидетельствующий о перемене медвежьих настроений участников рынка на бычьи (покупательские), характеризуется:

Помимо всего уже перечисленного необходимо учитывать, что диапазон на дневных экстремумах будет существеннее по сравнению формированиями рядом.

Свеча перевернутый молот

Эта формация англоязычными трейдерами называется «Inverted Hammer». Он также, как и предыдущая модель обладает основной частью квадратной формы любого окраса. Разница заключается в длине хвостов-теней. Верх будет рукоятью и, следовательно, намного длиннее ударника.

Паттерн, может формироваться только в конце медвежьего тренда и является разворотной свечой. Как и в первом случае речь идет о начале господства быков.

Важно не путать Перевернутый молот с аналогичной по виду формацией, появляющейся на растущем графике – Падающей звездой.

Основный признаки перевернутого молота:

Молот в трейдинге

Этот тип свечи наиболее важен, когда он возникает при коррекции восходящего движения. Это означает, что покупатели заканчивают отдых и снова начинают покупать активы. Ваша задача – найти эту свечу, когда она приблизится к некоторому уровню поддержки. В качестве уровня поддержки мы часто используем скользящую среднюю во время восходящего тренда. Если свеча Хаммера появляется посреди графика ниоткуда, то значение этого происшествия намного ниже.

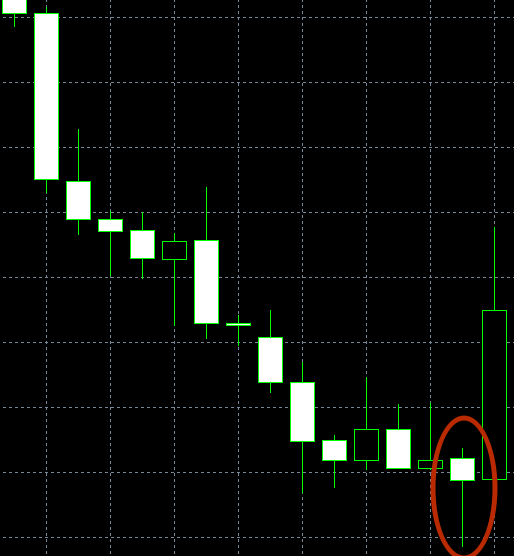

Ниже вы можете увидеть график с примером того, где он служит индикатором для прогнозирования изменения направления.

Описываемые формации – это весомый довод для совершения покупки, т.е. увидев их на графике, стоит задуматься об открытии ордеров на Buy. При этом опытные трейдеры советуют проверить подлинность сигнала для длинной позиции. Его косвенными подтверждениями могут выступать:

Типичная торговая стратегия с использованием формирования Молот основана на трендовых тенденциях. В ее основе заложена гипотеза, что цена вырастет после того, как свечная модель появится на уровне поддержки.

Давайте рассмотрим стратегию на графике выше по валютной паре USDJPY, таймфрейм Н4. Открываем сделку после закрытия 2-ой свечи по цене 106.851. Stop loss в данном случае составит 217 пунк. Помним, что по правилам трейдера прибыль должна в 2 раза превышать возможный убыток и устанавливаем Take Profit на 107.392 или 541 пунк. Как видим, в данной ситуации молот хорошо отработал и после небольшой коррекции курс продолжил расти.

Секреты торговли

Конечно же, главной характеристикой любой графической модели выступает ценность сигнала. При использовании указанных свечных паттернов точность сигнала зависит от многих факторов:

Обе фигуры очень легко идентифицировать на ценовом графике. Однако существует один очень важный момент. Дело в том, что оба молота являются парными паттернами. Как уже отмечалось выше, им соответствуют Повешенный и Падающая звезда.

Чтобы не перепутать в ходе анализа графика перечисленные выше фигуры, необходимо запомнить одно правило: интересующие нас паттерны появляются исключительно при ниспадающем тренде. Они способны сигнализировать только изменение медвежьего движения на бычье. Следовательно, речь идет о сигналах для открытия длинных позиций.

Невзирая на силу сигналов, опытные трейдеры и аналитики настоятельно рекомендуют подтверждать их. Для этого вполне подойдут простые индикаторы, в числе которых, например, Volumse, RSI, MACD и другие. Только после проверки следует принимать решение об открытии сделки. Возможна, конечно, свечная торговля, но для нее требуется соответствующий опыт.

Еще один совет бывалых касается обязательного применения ограничения потенциальных убытков. Уровень Stop Loss при этом следует располагать чуть ниже рукоятки. Фиксацию прибыли рекомендуется расположить немного выше крайнего локального максимума.

Выше упоминалось подтверждение сигнала в виде формирования после паттернов светлой свечи. Однако в такой ситуации повышается риск упустить возможность своевременного открытия ордера. Опытные игроки, использующие в своих стратегиях молоты, открывают позиции менее, чем за минуту до того, как полностью сформируется 2-ая свеча. После этого, как только появляется возможность, необходимо перенести Стоп Лосс на безубыточный уровень.

Безусловно, описанные образования на ценовых графиках представляют собой достаточно сильные разворотные паттерны. Однако их ценность будет максимальной только на “прогретом” рынке. Речь идет о явной перепроданности анализируемого актива. Также важно учитывать, что в случае формирования одного из описанных графических образований возможен несущественный скачок котировок, за которым последует откат до уровня поддержки. Если в таких ситуациях не происходит пробитие, то цена, как правило, получает импульс для движения вверх.

В заключение хотелось бы отметить: Если у вас еще нет опыта работы с обратными формациями, предпочтительно использовать их только для выхода из длинных трендовых сделок или для синхронизации входов в небольших коррекциях тренда. Если вы ищете окончательный разворот тренда с обратными свечами и хотите начать торговлю, вы пойдете против растущего рынка и будете много раз сталкиваться с неудачными сделками. Короче говоря, обратные свечи полезны для синхронизации сделок в тренде и для определения времени выхода из сделок. Поиск входных данных на самом верху с использованием обратных свечей более требователен, а потому шансов на успех мало. Кроме того, свечи, представляющие собой точки разворота тренда, являются популярным местом для получения ордеров стоп-лосс от крупных игроков.

Свеча бычий молот: технический анализ по паттерну Bullish Hammer, руководство для трейдеров

Паттерн бычий молот часто встречается на различных рынках и, как и многие японские свечи, предоставляет важную информацию о динамике и тренде. В частности, бычий молот может помочь трейдеру определить точку разворота на графике.

Что такое свеча бычий молот и как ее определить

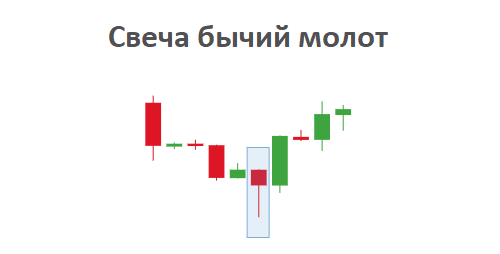

Бычий молот – это паттерн, состоящий из единственной свечи и указывающий на возможный бычий разворот после определенного нисходящего тренда.

Изображенный ниже молот легко определяется на графике при понимании базовых принципов построения свечей: уровень открытия, минимум, максимум и уровень закрытия. Для формирования молота необходимо, чтобы сначала произошла значительная распродажа и был достигнут новый минимум. Однако после этого должно произойти ралли цены, в результате которого сформируется маленькое тело свечи с закрытием около уровня открытия.

Важно помнить, что у бычьего молота должен быть длинный фитиль, по крайней мере, в два раза длиннее тела свечи. Сама свеча может быть как красной, так и зеленой в зависимости от силы разворота.

Часто бычий молот путают с медвежьей свечой висельник (повешенный). Это вполне понятно, потому что обе свечи выглядят одинаково. Разница между этими двумя свечами заключается в том, какой тренд отмечается при их формировании. У свечи висельник небольшое тело и длинный фитиль, но этот паттерн проявляется в конце восходящего тренда. У бычьего молота также небольшое тело и длинный фитиль, но эта свеча встречается только в конце нисходящего тренда.

Как определить паттерн бычий молот на графике:

О чем сигнализирует свеча бычий молот:

Актуальность свечи бычий молот для трейдеров:

Использование свечи бычий молот в трейдинге

Пример 1: свеча бычий молот на рынке форекс

Свечу бычий молот можно встретить на всех рынках и графиках различных таймфреймов. Выше приведен пример молота на дневном графике AUD / USD. С 20 апреля по 31 мая курс AUD / USD упал на 892 пункта. Этот нисходящий тренд завершился формированием свечи бычий молот, после чего цена выросла на 792 пункта.

Поскольку сила этой свечи зависит от расположения на графике, обычно трейдеры пользуются сигналом этого паттерна в сочетании с другими признаками силы уровня поддержки цены. Например, можно получить подтверждение с помощью уровней коррекции Фибоначчи, точек пивот (разворотные точки) и психологических уровней поддержки (как правило, целые числа). В идеальном случае фитиль молота пробивает уровень поддержки, но после активизации покупателей тело закрывается выше. Трейдеры могут разместить стопы под минимумом фитиля ниже уровня поддержки.

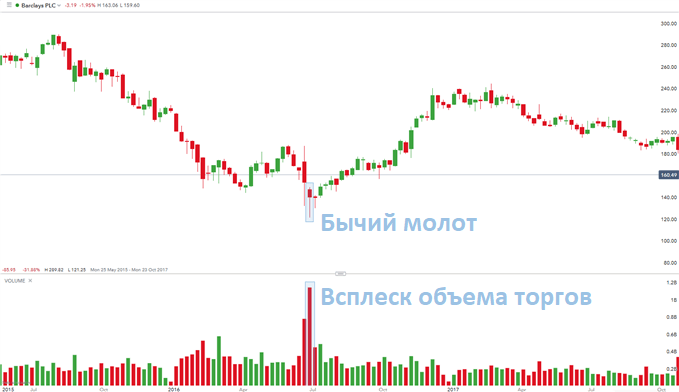

Пример 2: свеча бычий молот на на фондовом рынке

Свеча бычий молот интерпретируется абсолютно одинаково на всех рынках (форекс, акции, крипта), однако иногда при анализе важно получить дополнительные подтверждения. Важно отметить, что на биржах показываются цифры внутреннего оборота, поэтому индикатор объема торгов не всегда является надежным показателем для оценки общего объема рынка.

На приведенном ниже графике показана свеча бычий молот на графике Barclays PLC. На ряду с формированием бычьего молота происходит заметное увеличение объема торгов. Это подчеркивает активность институциональных участников рынка в этот период (розничные трейдеры не могут повлиять на этот показатель так существенно).

Благодаря подобной взаимосвязи свечи бычий молот и показателя объемов торгов трейдеры получают своеобразное подтверждение обоснованности размещения лонга. При этом всегда стоит помнить, что каждая сделка должна выполняться с учетом принципов стратегии управления рисками.

Хотите зарабатывать на крипте? Подписывайтесь на наши Telegram каналы!