Может ли у главного бухгалтера оклад быть больше чем у директора

Записки неадекватного главбуха: о том, почему бухгалтерам мало платят

Порой засиживаемся на работе до позднего вечера, и так себя жалко – слезы наворачиваются. В такие дни сомнений и тягостных раздумий начинаешь шерстить сайты по поиску работы в надежде найти волшебное место, где будет хорошая зарплата и полное соответствие должностной инструкции и профстандарту. А на этих сайтах меж тем – масса всего интересного.

Увы, давно прошли те времена, когда бухгалтерам платили большие деньги, а профессия считалась безопасной и вообще не особенно сложной.

Сейчас стоимость наших услуг, на мой взгляд, серьезно недооценена. То ли потому что кризис, который пришел к нам в 2008 году, да так и остался, то ли потому что бухгалтером себя числит каждый, закончивший трехмесячные курсы системы «слева – дебет, справа – кредит», поэтому предложение существенно превышает спрос, то ли аутсорсинговые фирмы демпингуют.

Я работаю главным бухгалтером давно – кажется, столько вообще не живут. Веду 8 компаний на разных режимах и с разными – очень разными – руководителями.

Поскольку в прошлой жизни я занималась естественными науками, особенности поведения и мировосприятия разных людей вызывают мой живой интерес.

Среди моих директоров нет двух одинаковых.

Один сбагрил в мои крепкие мужественные руки всю бухгалтерию и расслабился – лишь бы я не мешала ему работать. Второй, наоборот, пытается вникнуть в то, что я делаю, спорит с Налоговым кодексом в лице меня, и готов оторвать мне голову за каждую копейку, уплаченную в бюджет.

При этом, общаясь с коллегами по цеху, я понимаю, что мои подопечные в сравнении с их руководством – это вообще зефир в шоколаде.

Стыдно становится за то, что я еще смею роптать. Но молчать тяжело.

Мои записки – они о наших радостях и проблемах, знакомых каждому, кто отличает дебет от кредита.

Однажды в интернете я наткнулась на предложение: полный набор – бухгалтерский, налоговый и кадровый учет за 1 000 (ОДНУ ТЫСЯЧУ) рублей в месяц. Интереса ради позвонила – действительно 1000 рублей в месяц. Ну потому что отчетность сформировать в 1С – это ж только кнопку нажать, больше эта работа не стоит, правда ведь?

Такое, конечно, редкость. Чаще всего объявления содержат подробное описание обязанностей главного бухгалтера и кадровика в одном флаконе. При этом в свободное время вменяется в обязанность «выполнение поручений руководителя». Какого рода поручений – не уточняется, что наводит на странные размышления как о наличии свободного времени, так и о содержании этих самых поручений. Также следует заниматься закупкой канцелярских товаров, воды, чая, кофе в офис. И за все это счастье предлагается баснословная сумма в 35 000 рублей в месяц. И да – это Москва. То есть бухгалтер с функциями кадровика, личного помощника, менеджера офиса и бог знает кого еще.

На бухгалтерских форумах у посетителей, когда приводят примеры таких вакансий, возникает закономерный вопрос: «А полы еще мыть не надо?».

Вполне возможно, что эта обязанность вытекает из поручений руководителя. И добро бы при этом хотели девочку после бухгалтерских курсов – нет. Требуется опыт работы единственным бухгалтером от 10 лет, возраст кандидата – не старше 35 лет, опыт прохождения выездных налоговых проверок и аттестат профессионального бухгалтера.

И задумываешься. С одной стороны, еще Кейнс справедливо утверждал, что спрос рождает предложение, и, вполне возможно, у авторов этого объявления от кандидатов нет отбоя. А с другой, если вдуматься, оно дает понять, насколько работодатель не ценит труд бухгалтера и мыслит в парадигме устоявшегося стереотипа «бухгалтеры на работе сидят и чаи гоняют».

Порой контекстный поиск выдает дивное предложение – секретарь (кофе-леди) за 90 тысяч рублей в месяц. Среди стандартного набора секретарских обязанностей вроде «регистрации входящей и исходящей корреспонденции» вижу прекрасное: «формирование и сдача бухгалтерской и налоговой отчетности».

Любая кухарка может управлять государством? Нет, понятно, что в результате руководитель выхватит проблем с фискальными органами и заплатит в разы больше за восстановление учета и сдачу уточненных деклараций, но тенденция прослеживается очень печальная. Секретарь оплачивается лучше, чем профессиональный бухгалтер. Обесценивается наша профессия. Печально.

Может ли размер оклада бухгалтера быть выше оклада руководителя.

Казалось бы очень глупый, но в тоже время очень острый вопрос. Уточните пожалуйста действительно ли по закону заработная плата сотрудников не может превышать зарплату руководителя? Фактически все обязанности: заключение договоров, набор сотрудников, организацию работы выполняю я внаходясь в должности бухгалера. Когда речь зашла о повышении зарплаты руководитель отговорился законом, что мой оклад не может превышать его, хотя у меня-то только зарплата, а у него много других источников дохода помимо руководства. Так-ли это?

Ответы на вопрос:

Как правило, заработная плата устанавливается приказом руководителя на основании штатного расписания. При этом оклады всех работников устанавливаются в процентном соотношении от оклада руководителя. И это те сведения, которые бухгалтер обязан знать.

Если кроме обязанностей бухгалтера Вы исполняете и другие обязанности: кадровое делопроизводство, кассира и др., то это уже не оклад, а доплаты и надбавки за совместительство или увеличение объёма работы. К Вашему окладу добавляется % за выполнение других обязанностей и в таком случае Ваша зарплата может быть больше оклада руководителя.

Да, размер оклада бухгалтера может быть выше оклада руководителя. Никаких запретов в законах нет, а в мелких частных фирмах это распространенное явление.

Похожие вопросы

Ответьте, пожалуйста на вопрос: «имеют ли право одному из старших бухгалтеров назначить заработную плату меньше чем у всех, правомерно ли это?»

Я работаю в бухгалтерии, имею высшее техническое образование. До декретного отпуска я работала в должности старшего бухгалтера на участке заработная плата (рассчитывала заработную плату), имела оклад, как и все старшие бухгалтера. Шесть месяцев назад я вышла из декретного отпуска. Т.к. у меня маленький ребенок, он будет часто болеть (как мне объяснили), то мне предложили перейти на другой участок в бухгалтерии, но о том, что у меня оклад будет ниже, чем у старшего бухгалтера (мой оклад равен окладу простого бухгалтера, при этом должность старшего бухгалтера за мной сохранили) меня не предупредили. Когда я пошла на встречу организации и перешла на другой участок, только потом я узнала о том, что моя заработная плата ниже, чем у других старших бухгалтеров. С этим вопросом я обратилась непосредственно к своему начальнику, гл. бухгалтеру, на что получила ответ, что моя заработная плата ниже, по ряду причин: у меня маленький ребенок и я не смогу задерживаться после работы, я часто буду оставаться на больничный с ребенком и мою работу придется выполнять другим сотрудникам, соответственно им придется доплачивать. Но мне не надо беспокоиться, через месяц мне уравняют зарплату, в соответствии с моей должностью. Прошло шесть месяцев, я неоднократно обращалась к своему руководству с этим вопросом, на что получала ответы: зайди позже, я напишу служебную записку, ректору (я работаю в университете) сейчас некогда разговаривать на эти вопросы. Я мать-одиночка, и мне не кому помогать.

Соблюдаем предельные соотношения зарплат руководства АУ

Руководители автономных учреждений уже третий год подряд должны сравнивать свою зарплату со среднемесячной зарплатой остального персонала, а затем сверять это соотношение с порогом, установленным органом-учредителем. Если порог превышен – руководителя АУ могут привлечь к ответственности. Как рассчитать соотношение зарплат? В каких нормативных актах искать предельные значения? И что делать после того, как все расчеты произведены?

На какие документы опираться?

Обязанность руководителей, заместителей руководителей и главных бухгалтеров государственных (муниципальных) учреждений выдерживать соотношение зарплат установлена ст. 145 ТК РФ. Согласно ее нормам предельные границы утверждаются правовыми актами Правительства РФ, субъекта РФ, органа местного самоуправления, действующими в отношении учреждений соответствующего уровня, а индивидуальные значения, укладывающиеся в данный диапазон и распространяющиеся на конкретное учреждение, определяет орган-учредитель.

В отношении региональных и муниципальных учреждений используется похожая схема. Например, в Калужской области предельное соотношение зарплат (в кратности 6) задано Постановлением правительства Калужской области от 23.03.2017 № 159, а органы‑учредители в своих сферах регулирования установили аналогичный диапазон (см., например, приказы министерства культуры и туризма Калужской области от 20.04.2017 № 151, министерства труда и социальной защиты Калужской области от 07.02.2018 № 132-П).

На предельные соотношения, заданные органом‑учредителем, и надо ориентироваться при сопоставлении средних зарплат руководящего состава автономного учреждения и остального персонала.

Отметим, что некоторые учредители снижают для подведомственных учреждений предельное соотношение зарплат по сравнению с максимальным диапазоном, утвержденным на уровне публично‑правового образования. А кто‑то еще и дифференцирует значения по должностям управленческого персонала, группам руководителей или даже отдельным учреждениям. Так, руководители учреждений здравоохранения Московской области[2] разделены на пять групп, для которых установлены разные соотношения зарплат (от 5 до 7), в то время как для заместителей руководителей и главных бухгалтеров названных учреждений действует одно общее значение – 4,5.

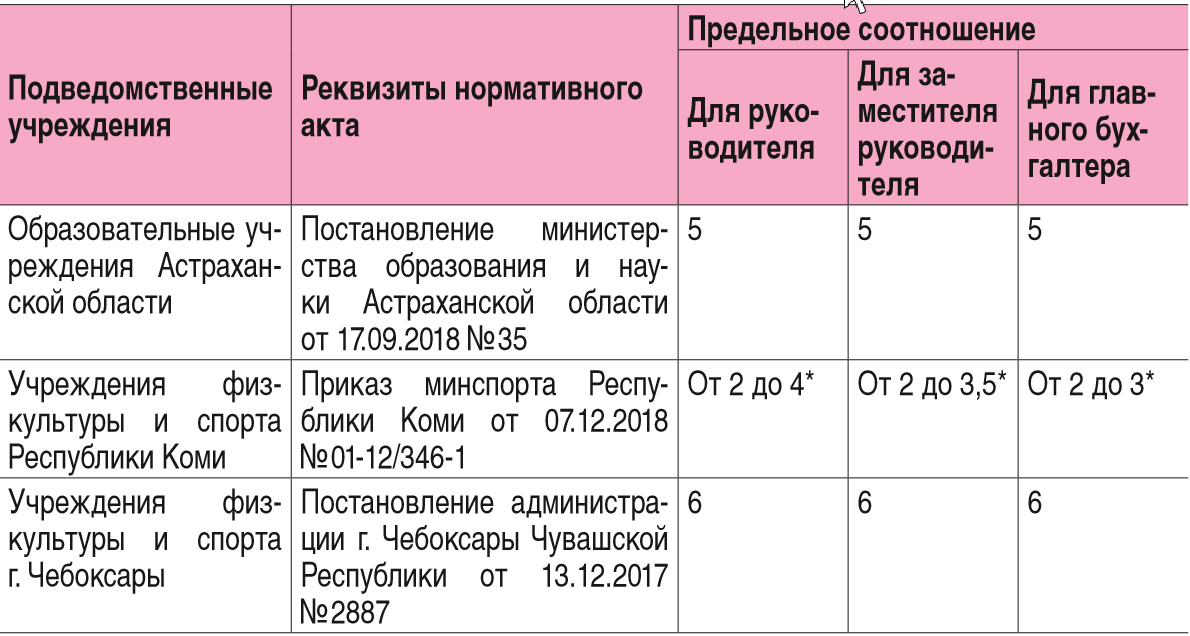

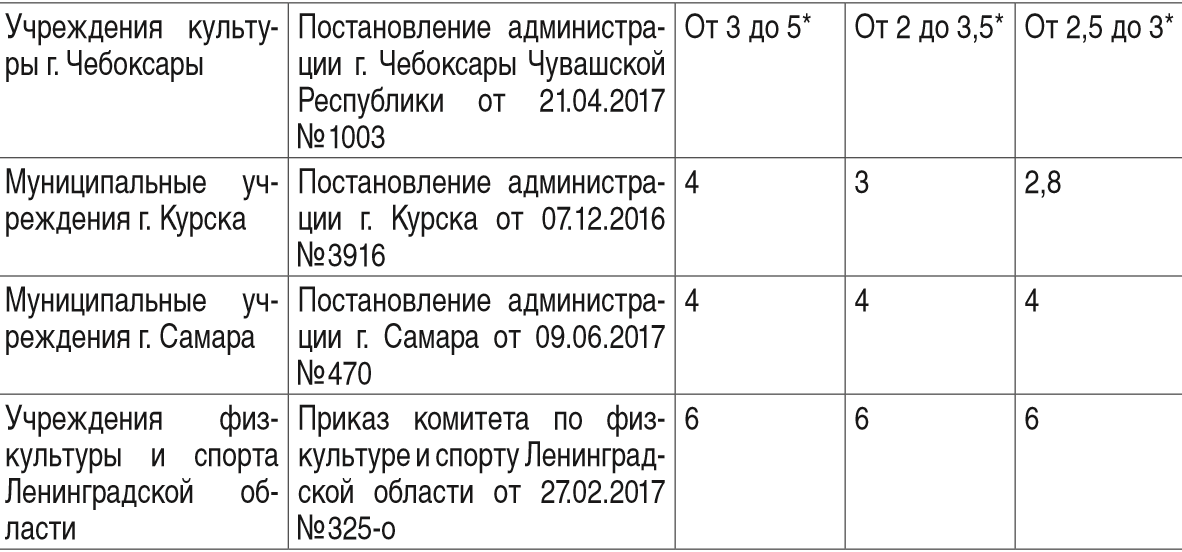

Вот еще несколько примеров.

* Отдельное значение установлено для каждого учреждения.

Как рассчитать соотношение зарплат?

Согласно ст. 145 ТК РФ величина среднемесячной зарплаты рассчитывается за календарный год, при этом учитываются выплаты за счет всех источников финансового обеспечения. Расчеты ведутся отдельно по должностям руководителя, его заместителя и главного бухгалтера. Порядок расчета установлен п. 20 Положения № 922[3]. Приведем алгоритм, общий для всех учреждений.

1. Определить выплаты, учитываемые при расчете. Здесь действует следующее правило: если начисление связано с оплатой труда, оно входит в расчеты, а если имеет социальный характер – не учитывается. Что именно относится к тому или иному виду выплат – указано в п. 2 и 3 Положения № 922. Так, оклад, оплата за работу по сдельным расценкам, гонорары и авторские вознаграждения, надбавки за профессиональное мастерство, стаж работы, расширение зон обслуживания, отпускные, стимулирующие и компенсационные выплаты в расчет включаются, а оплата стоимости питания, проезда, обучения, коммунальных услуг – нет.

Несколько сложнее с совмещением профессий (должностей) и совместительством. Если руководитель, его заместитель или главный бухгалтер совмещает должности либо исполняет обязанности временно отсутствующего сотрудника без освобождения от основной работы, этот заработок учитывается в фактически начисленной зарплате по руководящей должности. Но если руководитель работает по совместительству (например, как научно‑педагогический работник), его зарплата по совместительству учитывается в фонде оплаты труда работников учреждения, а не руководящего состава (Письмо Минобрнауки РФ от 31.10.2017 № 12-1066).

2. Определить среднесписочную численность работников учреждения. В этот показатель не включаются руководитель, его заместители и главный бухгалтер. Внутренние совместители учитываются полностью.

3. Рассчитать среднемесячную зарплату работников (без учета руководящего состава учреждения). Сумма фактически начисленных выплат, относящихся к оплате труда, делится на среднесписочную численность работников за соответствующий календарный год, а потом на 12 (количество месяцев в году).

4. Рассчитать среднемесячную зарплату отдельно по каждой руководящей должности. Сумма выплат, фактически начисленных по каждой должности за календарный год, делится на 12. Если руководитель, его заместитель или главный бухгалтер отработал неполный календарный год, вместо 12 месяцев берется фактически отработанное количество полных календарных месяцев.

5. Определить по каждой должности руководящего состава соотношение зарплат. Для этого среднемесячная зарплата руководителя (заместителя, главного бухгалтера) делится на среднемесячную зарплату остального персонала.

Покажем на примере, как ведется расчет соотношения зарплаты руководителя.

Численность сотрудников составит 67 чел. (66 чел. основного персонала + 1 совместитель).

Вычислим среднюю зарплату основных сотрудников: 28 600 000 руб. / 67 чел. / 12 мес. = 35 572 (руб.).

Затем определим среднюю зарплату руководителя учреждения: 1 400 000 руб. / 12 мес. = 116 667 (руб.).

Рассчитаем соотношение зарплат: 116 667 руб. / 35 572 руб. = 3,28.

Если орган-учредитель утвердил предельный порог кратностью 5, 4 или даже 3,5, требование к соотношению зарплат автономное учреждение выполнило, если же необходимо соблюдать кратность 3, зарплата руководителя АУ не укладывается в установленные границы.

Что грозит за превышение порога?

За несоблюдение предельных значений предусмотрена ответственность. Превышение соотношений, утвержденных для заместителя руководителя и главного бухгалтера, включено в число оснований для расторжения трудового договора с руководителем государственного (муниципального) учреждения (п. 1 ч. 2 ст. 278 ТК РФ). Ответственность за несоблюдение предельного соотношения зарплаты руководителя учреждения возложена на учредителя. В частности, учредители федерального уровня должны учитывать этот факт при определении условий труда руководителей ФГУ: не превышение порога должно обеспечиваться при выполнении всех показателей эффективности деятельности учреждения и работы его руководителя и получении последним стимулирующих выплат в максимальном размере (п. 9 Положения № 583). Кроме того, органы-учредители могут сами контролировать соблюдение в учреждениях предельного соотношения зарплат. Скажем, в Нижегородской области[4] проводят мониторинг соотношения зарплат – в срок до 20‑го числа месяца, следующего за отчетным кварталом.

Однако некоторым учреждениям не нужно соблюдать общие нормы. В силу ст. 145 ТК РФ Правительство РФ, органы госвласти субъектов РФ и органы местного самоуправления могут утвердить перечни организаций госсектора, для которых не действуют установленные пороги. На федеральном уровне такой перечень существует (Распоряжение Правительства РФ от 30.12.2012 № 2627-р), утверждены подобные списки и в некоторых регионах и муниципальных образованиях (например, в Калужской области – см. Постановление правительства Калужской области от 23.03.2017 № 159).

Какую информацию публиковать?

После того, как рассчитаны соотношения зарплат, руководящему составу АУ нужно исполнить еще одну обязанность – раскрыть сведения о своей среднемесячной зарплате. Согласно ст. 349.5 ТК РФ информация (полное наименование учреждения, занимаемая должность, Ф. И. О. руководящего работника и размер его средней зарплаты) размещается на официальном сайте органа‑учредителя, а если он примет соответствующее решение – еще и на сайте учреждения.

Порядок и сроки представления и размещения информации о зарплатах определяются нормативными актами Российской Федерации, субъектов РФ, органов местного самоуправления. В отношении федеральных учреждений действует Постановление Правительства РФ от 28.12.2016 № 1521 – согласно ему сведения должны быть размещены в Интернете до 15 мая года, следующего за отчетным. На региональном и муниципальном уровнях сроки зачастую меньше. К примеру, в Самаре (реквизиты нормативного акта даны в таблице) муниципальным учреждениям необходимо до 15 марта направить информацию в отраслевой орган и до 10 апреля она должна быть опубликована на сайте городской администрации.

В начале 2020 года руководящему составу автономных учреждений предстоит отчитаться перед органами‑учредителями по соблюдению предельного соотношения зарплат и подать соответствующие сведения для публикации на сайтах органов власти. Кстати, в будущем законодатели намерены еще сократить разрыв между заработком управленческого персонала организаций госсектора (в том числе учреждений) и рядовыми сотрудниками. Предельное соотношение зарплат планируется прописать в ст. 145 ТК РФ, установив для всех случаев кратность 8. Такой законопроект (№ 746454‑7) внесен в Госдуму.

[1] Положение об установлении систем оплаты труда работников федеральных бюджетных, автономных и казенных учреждений, утв. Постановлением Правительства РФ от 05.08.2008 № 583.

[2] Положение об оплате труда работников государственных учреждений здравоохранения Московской области, утв. Постановлением правительства Московской области от 03.07.2007 № 483/23 (с последующими изменениями).

[3] Положение об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 № 922.

[4] Постановление правительства Нижегородской области от 30.01.2017 № 34

Может ли директор ООО не получать зарплату

Генеральный директор без трудового договора и заработной платы — это распространенная ситуация в небольших развивающихся компаниях. Разберемся, допустима ли такая ситуация, соответствует ли она законодательным нормам и как правильно оформить руководителя.

Начнем с вопроса: может ли генеральный директор работать без заработной платы? Все зависит от статуса работника. К примеру, если это опытный и квалифицированный управленец, привлеченный в бизнес со стороны, то платить придется в любом случае. Вряд ли топовый менеджер согласится работать как волонтер.

Другой вопрос: может ли директор не получать зарплату, если он учредитель? Может. Но может и получать. Ситуация актуальна для слабого, только набирающего обороты бизнеса, когда предприниматель старается раскрутиться. Дополнительные затраты в виде собственной зарплаты непринципиальны и нерациональны.

Позиция чиновников

Нормативного ответа на обозначенные вопросы в действующих редакциях законодательства нет. Ни Трудовой кодекс РФ, ни иные законы и нормативные акты не содержат однозначного ответа, может ли директор ООО — учредитель работать без зарплаты.

Трудовое соглашение должно быть заключено между работодателем и наемным сотрудником. Но в соответствии с последней рекомендацией чиновников, учредитель ООО не может заключить трудовой контракт сам с собой (Письмо Роструда от 06.03.2013 № 177-6-1). Собственник уполномочен лишь возложить обязанности по руководству и управлению фирмой самостоятельным распоряжением. Следовательно, при отсутствии трудового контракта нет и речи о заработной плате и иных формах вознаграждений за труд.

С позицией представителей Роструда однозначно согласились чиновники из Минфина, выразив свое мнение по вопросу, может ли директор работать без зарплаты, в Письме от 17.10.2014 № 03-11-11/52558.

Принципы оформления

Может ли генеральный директор не начислять себе заработную плату, решает сам руководитель компании. Если гендиректор все же решил сэкономить на себе, то специального оформления ситуация не требует. Достаточно издать распоряжение о возложении обязанностей руководителя на создателя — учредителя фирмы. Причем указывать нормы по оплате труда в данном приказе не нужно.

Трудовое соглашение составлять и подписывать тоже не следует. В табель учета рабочего времени и в расчетную ведомость не включается директор и учредитель в одном лице, зарплата не начисляется.

Образец приказа о возложении полномочий

Что отразить в отчетности ПФР

Споры возникли по заполнению отчетности в Пенсионный фонд России по формам СЗВ-М и СЗВ-СТАЖ. Бухгалтеры в растерянности, что включать в отчетность, если в ООО один директор и ему не начисляется зарплата.

Последние разъяснения Минфина устранили противоречия — они даны в Письме от 16.03.2018 № 17-4/10/В-1846. Теперь сведения о единственном учредителе должны быть отражены в пенсионной отчетности за 2020 год.

В ООО «Весна» числится один учредитель. С учредителем не заключен трудовой договор или договор ГПХ, заработная плата не начисляется. Но сведения о собственнике компании нужно включить в СЗВ-М и СЗВ-СТАЖ.

Как назначить генерального

Разобравшись, может ли учредитель и директор в одном лице не начислять себе зарплату, определим, как быть, если заработок начислять все же нужно. Например, гендир решил отказаться от благотворительности и назначить себе вознаграждение за непосильный труд. В таком случае необходимо оформить аналогичный приказ о назначении на должность. Порядок оплаты труда гендиректора может быть установлен на общем собрании участников ООО. Решением учредительного совета может быть заключение трудового договора с гендиректором; затем оформляется приказ о назначении или приказ о вступлении в должность.

Если деятельность приостановлена

Что делать, если деятельность компании приостановлена? Если зарплаты не было, то начислять ничего не нужно. Следовательно, может ли генеральный директор не получать зарплату? Ответ: может. При приостановке деятельности компании оформлять дополнительные распоряжения не требуется.

Но если заработок все же был назначен, тогда необходима дополнительная документация. Например, гендиректор должен издать распоряжение об отпуске без сохранения заработной платы либо оформить распоряжение о простое с сохранением части среднего заработка, согласно нормам ТК РФ. Но без оформления дополнительных бумаг прекратить выплаты нельзя.

Доплата главному бухгалтеру за совмещение должности

Автор: Ануш Меликян эксперт Департамента кадрового делопроизводства 1С-WiseAdvice

Доплата главному бухгалтеру за совмещение должности

Автор: Ануш Меликян

эксперт Департамента кадрового делопроизводства 1С-WiseAdvice

Сотрудники бухгалтерии нередко по тем или иным причинам отсутствуют на рабочих местах. Это может быть отпуск, больничный, увольнение, пока не подобран постоянный сотрудник на замену и т.д. Иногда их участки приходится «закрывать» не только другим рядовым специалистам, но и главному бухгалтеру. Рассмотрим, на какое дополнительное вознаграждение может рассчитывать главбух в этом случае.

Как можно заполнить «пробелы» в штатном расписании

Трудовой кодекс предусматривает для этого несколько вариантов:

За что можно сделать доплату главному бухгалтеру?

Статьи 149 и 151 ТК РФ устанавливают, что за отклонения от нормального режима рабочего времени сотруднику полагается доплата. К таким отклонениям относится и совмещение должностных обязанностей.

Конкретный порядок расчета суммы доплаты за отсутствующего работника в ТК РФ не прописан. В законе лишь указано, что сумму дополнительного вознаграждения следует определять с учетом специфики работы и объема добавочной нагрузки.

На практике доплату за совмещение часто рассчитывают на основе оклада отсутствующего специалиста.

Оклад главного бухгалтера – 60 000 руб., оклад кассира – 30 000 руб. Кассир уходит в отпуск с 03 по 16 июня 2019 года. «Стоимость» одного рабочего дня кассира в июне 2019 года составляет 30000 / 20 = 1 500 руб. На время отпуска приходится 10 рабочих дней. Поэтому надбавка главному бухгалтеру составит: 10 х 1 500 = 15 000 руб. В итоге главбуху за июнь 2019 года будет начислено: 60 000 + 15 000 = 75 000 руб.

На совмещение нужно получить письменное согласие сотрудника, а его длительность, сумму оплаты и другие условия – отразить в дополнительном соглашении к трудовому договору. В частности – если речь идет об исполнении обязанностей кассира, то с «замещающим» сотрудником нужно на этот период заключить договор о полной материальной ответственности.

Исключением может быть ситуация, когда обязанность исполнять обязанности другого специалиста при его отсутствии уже прописана в трудовом договоре.

Например, для главбуха это может быть период, когда в отпуск или на больничный ушел его заместитель. В таком случае совмещение выполняется в рамках трудового договора и доплату главному бухгалтеру делать не нужно.

Вправе ли главбух оформлять на себя приказ о замещении с доплатой?

Все кадровые решения в организации принимает директор. Поэтому ни главбух, ни другие руководители подразделений не имеют права самостоятельно возложить на себя обязанности отсутствующего специалиста и назначить доплату.

Исключением может быть лишь случай, когда главный бухгалтер исполняет обязанности директора. Но это возможно лишь теоретически. Вряд ли главбух в такой ситуации будет брать на себя еще и обязанности рядового сотрудника. Скорее всего – он найдет другие варианты решения проблемы.

Чем грозит отсутствие доплаты за совмещение

Если сотруднику не начисляются положенные доплаты, то это – нарушение трудового законодательства. Статья 5.27 КоАП РФ предусматривает для организации штраф в сумме до 50 тыс. руб., а для должностных лиц – до 20 тыс. руб.

Но это еще не все. Ведь начисленное сотрудникам вознаграждение (в т.ч. и доплаты) облагается НДФЛ и страховыми взносами. Поэтому к организации и ее должностным лицам в данном случае будут применены и налоговые санкции.

Статья 122 НК РФ предусматривает штраф для организации в размере 20% от недоимки, а если будет доказан умысел, то – в размере 40%. Кроме того, придется заплатить и пени за просрочку. А на ответственных должностных лиц по ст. 15.11 КоАП РФ может быть наложен штраф в сумме до 20 тыс. руб.

Как избежать нарушений при расчете зарплаты

Начисление выплат в пользу сотрудников – весьма сложный процесс. Опасность допустить ошибку и «попасть» под штрафы здесь весьма велика, особенно – в нестандартных ситуациях, наподобие описанной выше.

Избежать неприятных последствий можно, если передать расчет зарплаты специализированной команде.

Сама процедура начисления выплат в пользу сотрудников, принятая в 1C-WiseAdvice, уже является защитой от ошибок:

Вывод

Если кто-либо из сотрудников бухгалтерии временно отсутствует, то его обязанности необходимо перераспределить. Главбух может передать функции отсутствующего бухгалтера другому специалисту или взять их на себя.

Но окончательное решение о порядке совмещения на основе предложений главбуха принимает директор. Он же определяет и порядок доплаты.

Если работнику, получившему дополнительную нагрузку, не начислена положенная доплата, то организацию и виновных лиц накажут за нарушение трудового законодательства и занижение налоговой базы.