Мт103 что это валютный перевод

Последовательные и покрытые платежи SWIFT

В последний раз мы разобрали работу оффлайна. Сейчас я хотел бы затронуть более глубоко тему постановки платежей (МТ103+МТ202) с покрытием. Разобраться почему большинство SWIFT приходят пустыми и как банки определяют, что блокировать, а что нет?

Последовательные платежи SWIFT и платежи с покрытием — это два способа, которые используются для отправки транзакций в корреспондентские банки. Что это за два метода и как они работают? Сначала кратко опишем, как работает каждый, а затем сделаем подробный анализ.

Вот как работает каждый из методов

Метод покрытия: отправитель инициирует два сообщения для оплаты. Одно сообщение используется для информирования банка-кредитора о поступлении средств. Это называется объявлением. Другое сообщение, называемое сопроводительным сообщением, перемещает средства между корреспондентскими счетами.

Последовательный метод: отправитель инициирует только одно сообщение для расчета средств. Это сообщение перемещается от одной стороны к следующей в цепочке платежей, пока не достигнет банка-получателя.

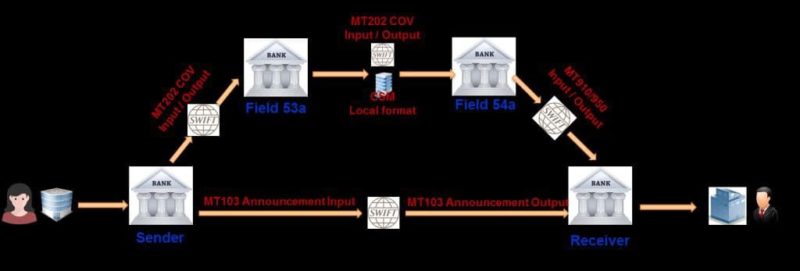

Когда используется метод покрытия, сторона (обычно банк), которая переводит средства, инициирует два платежа: объявление (SWIFT MT103 для переводов клиентов или SWIFT MT202 для переводов финансовых учреждений) и покрытие (MT202 COV). На рисунке ниже показаны сообщения, отправляемые для перевода клиента. Для перевода финансового учреждения объявление MT202 будет обмениваться между банком-должником и банком-кредитором.

Обратите внимание какие SWIFT-ы реально отправляются в банк получателя, никаких MT202 там нет. Если это не прямые отношения между банками, то SWIFT 202 не ходит в банк получателя.

Когда банк-получатель получает объявление (MT103), он может уже кредитовать своего клиента, даже если средства (покрытие) еще не поступили. Это зависит от многих критериев.

Среди прочего:

Почему между получателем и его корреспондентом стоит MT910 / 950?

Я выбрал эту тему, потому что большую часть времени COV MT202 останавливается у корреспондента получателя, поскольку он держит расчетный счет. Расчетный счет — это просто счет банка-получателя, на который должны быть зачислены средства. Корреспондент получателя не отправляет COV MT202 получателю, а скорее отправляет SWIFT MT910 (Подтверждение кредита) или SWIFT MT950 (Сообщение с выпиской), чтобы проинформировать получателя о том, что сумма покрытия была зачислена на его счет.

Затем получатель согласовывает объявление с MT910 или MT950 и может считать, что соответствующие средства получены. Как сказано выше, счет получателя может быть затем зачислен или, если он уже был зачислен (когда поступило объявление (MT103)), транзакция может просто перейти из состояния ожидания в состояние обработки.

Метод покрытия является преобладающим методом расчетов в Европе. По этой причине его иногда называют европейским методом. Последовательный метод, который будет рассмотрен в следующем абзаце, также называется американским методом. Это предпочтительный метод расчетов в США.

Последовательный метод постановки

Serial метод, или по-другому — последовательный метод постановки.

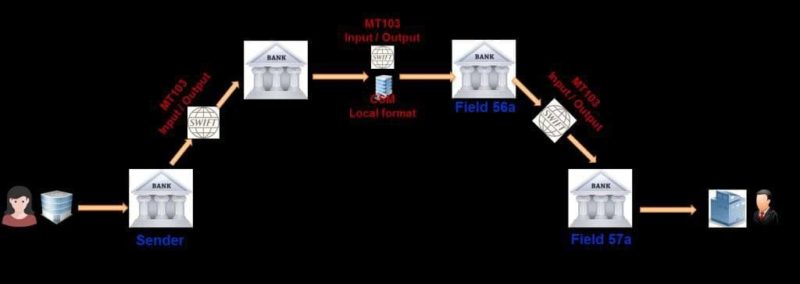

При использовании этого метода сторона (банк), которая переводит средства, инициирует только один платеж: серийный MT103 для переводов клиента или серийный MT202 для переводов в финансовое учреждение. На рисунке ниже показаны сообщения, отправленные для перевода клиента. Для перевода финансового учреждения вместо этого будет отправлен MT202.

Средства переходят от одной стороны к другой, пока не достигнут конечного получателя. Для платежа отправитель отправляет своему корреспонденту серийный (последовательный) MT103. Его корреспондент дебетует свой счет и переводит средства учреждению-посреднику, которое в большинстве случаев является корреспондентом бенефициара. Учреждение-посредник, в свою очередь, кредитует счет банка-кредитора. И, наконец, банк-кредитор зачисляет бенефициарный счет.

Обратите внимание, что в последовательном сообщении SWIFT MT103 используются поля 56a и 57a, тогда как поля 53a и 54a используются в сообщении MT103 Annoucement Message (метод покрытия). Как упоминалось выше, посредническое учреждение и корреспондент получателя обычно — это два имени для обозначения одного и того же.

Счет в учреждении — это банк, в котором находится счет получателя, поэтому это просто другое название банка-кредитора.

Помните о различиях полей, но важнее принцип: отправитель и получатель, находящиеся в разных валютных зонах, отправляют или получают средства через своих корреспондентов.

Движение средств между корреспондентскими счетами в одной стране или одной денежной зоне может происходить через локальные клиринговые системы. SWIFT не является обязательным, но также может использоваться.

Что обязательно, так это движение средств. Способ перевода средств остается на усмотрение банка-отправителя.

Заключение

В заключение мы видим, что последовательные и покрытые платежи SWIFT играют ключевую роль в корреспондентском банкинге. Я надеюсь, что эта информация поможет вам понять, как они работают.

Подписывайтесь на Телеграм канал, чтобы всегда быть в курсе самых последних и горячих новостей @like_freedman

Правила заполнения SWIFT переводов. Международные санкции

Ранее, в статье о международной системе SWIFT, мы рассмотрели преимущества и недостатки платежной системы свифт, тарификацию, а также причины, по которым платеж будет обрабатываться долго. Теперь самое время поговорить о правилах заполнения платежей для отправки по системе swift, а также рассмотреть подробно вопрос о санкциях.

Как уже говорилось в предыдущей статье, платеж по свифт – это телеграмма. Это означает, что при заполнении реквизитов необходимо четко соблюдать стандарты SWIFT, а еще придерживаться правила: «не наболтать лишнего, но и не упустить важного».

Понятие «сообщение МТ103» (коммерческий перевод)

В системе свифт используется великое множество типов сообщений. Каждое сообщение имеет свою кодировку и предназначено для обмена информацией по конкретным операциям для конкретного типа бизнеса.

Перевод денег от клиента к клиенту банка, будь этот клиент хоть юридическим хоть физическим лицом, называется коммерческим платежом, который в системе swift оформляется типом сообщений МТ103 (МТ – message type).

Подробные правила заполнения абсолютно всех типов сообщений описаны на сайте https://www.swift.com. Поскольку наша с вами задача – не углубляться в теорию, а разобраться с правилами, имея лишь общее представление о свифт переводах, попробуем в общих чертах описать требования.

Основные поля сообщения МТ103

Итак. При заполнении сообщения МТ103 первое, что необходимо определить – кто будет получателем сообщения (Receiver). Это как на почтовом конверте заполнить графу «Кому».

Как правило – в этой «графе» проставляется swift-код банка корреспондента. То есть сообщение будет отправлено на банк корреспондент, обслуживающий банк отправителя. Другими словами свифт сообщение МТ103 – это распоряжение банка отправителя банку корреспонденту списать деньги с корреспондентского счета и отправить их согласно реквизитам, указанным в МТ103.

Далее заполняются такие поля:

Референс сообщения простыми словами – это порядковый номер операции, присвоенный операционной системой банка-отправителя сформированному свифт сообщению.

Дата валютирования – это дата, в которую банк-корреспондент спишет деньги с корреспондентского счета банка отправителя и отправит их согласно реквизитам. Понятие «дата валютирования» введено в силу природных обстоятельств и для того, чтобы банки-корреспонденты могли зарабатывать дополнительные комиссии при переводе денежных средств.

Под «природными обстоятельствами» подразумевается разница в часовых поясах: если банк отправителя и банк корреспондент находятся в разных поясах, и если в стране банка-корреспондента ночь, а в стране банка отправителя – день, то выполнить платеж «одним днем» банк корреспондент не сможет.

Финансовые поля в форме свифт сообщения

Далее переходим к основным финансовым полям сообщения:

Из перечисленных реквизитов, выделим два самых любопытных. Это: Банк-корреспондент банка отправителя (Sender’s Correspondent) и Банк-корреспондент банка получателя (Receiver’s Correspondent). Выше говорилось о том, что получателем сообщения, как правило, является банк корреспондент.

Но бывают и другие ситуации, когда свифт сообщение направляется напрямую на банк получателя. Для этого и существуют поля в свифт сообщении, в которых указывается полный маршрут платежа.

Не будет лишним напомнить, что во всех полях, где фигурирует такой реквизит как Банк – указываются свифт-коды. Что касается реквизита «Детали платежа» — как показывает практика, крупные банки корреспонденты любят, чтобы операция по переводу денежных средств, проводимая через них, была им понятна и законна.

То есть в деталях обязательно нужно упомянуть номер и дату контракта/инвойса/агримента, а также указать, за что осуществляется перевод (за товары, продукты, металл, газ и т.д.).

Взимание комиссий в зависимости от их типа в свифт переводе

Еще одним важным реквизитом свифт сообщения является поле:

Важным — потому что именно благодаря этому полю сумма платежа либо дойдет до получателя целиком, либо будет урезана банками посредниками. Все зависит от того, какое кодовое слово будет стоять в этом поле.

Кодовые слова в деталях комиссии свифт сообщения:

Разберем подробно, что означает каждое из них.

OUR – подразумевает «комиссия за счет отправителя». То есть все расходы по свифт переводу берет на себя отправитель. Раннее, на заре внедрения SWIFT системы это правило действительно работало: все банки посредники, принимающие участие в переводе денежных средств, действительно сохраняли сумму перевода, не «откусывая» свои комиссии. И отправитель, поставив такой тип комиссии и оплатив комиссии в своем банке, был уверен, что сумма перевода дойдет целиком до получателя.

Однако настали времена, когда многие банки, зачастую американские, стали пренебрегать этим правилом. И обрабатывая транзакцию в своей системе, меняли тип комиссии с OUR на SHA, попутно отщипнув свою комиссию с суммы перевода.

С чем это связано, я расскажу дальше. А пока объясню: как все-таки застраховаться от таких ситуаций, чтобы сумма перевода дошла целиком до получателя? Те же американские банки корреспонденты придумали такую услугу как «гарантированное OUR», за которую они взимают дополнительную комиссию ($20-$30). При этом они гарантируют доставку суммы перевода получателю в полном объеме.

А что же Европейские банки-корреспонденты? В старой доброй Европе правила, установленные платежной системой свифт, чтят и соблюдают, поэтому отправляя перевод в Евро и обозначая детали комиссий OUR – будьте уверенны: сумма перевода дойдет в полном объеме.

SHA – подразумевает «совместная оплата комиссий отправителем и получателем». То есть комиссии на стороне банка отправителя оплачивает отправитель, остальные комиссии (комиссии банков посредников, а также комиссию банка получателя) – оплачивает получатель.

BEN – подразумевает «все комиссии за счет получателя». При таком типе комиссии все участники маршрута платежа, включая банк отправителя вполне законно удержат свои комиссии. Тут к компании банков посредников подключается и банк отправителя, который также удержит из суммы платежа комиссию, как правило, большую чем, если бы платеж оформлялся с деталями комиссий OUR.

Ну что ж, мы подошли к завершению нашего разговора о реквизитах коммерческих переводов по SWIFT типа МТ103. И теперь переходим к самому загадочному вопросу – о международных санкциях.

Международные санкции

В настоящее время есть четыре основных санкционных программы и бесконечное количество внутригосударственных, локальных, отраслевых, индивидуальных для финансовых институтов и т.д. санкционных программ. Четыре основных это:

Разберем каждую отдельно и попробуем определить какие риски существуют при совершении денежных переводов по свифт.

HM Treasury Sanction List – санкционные списки, установленные Казначейством Великобритании.

United Nations Security Council (UNSC) Sanctions – санкции, принимаемые СБ ООН в отношении государства, или его части или персонально физических лиц.

Помимо перечисленных санкционных списков, как уже говорилось, существует множество других санкционных локальных программ разных стран и организаций:

AU — Australia Department of Foreign Affairs and Trade

AU — DFAT Iran Specified Entities Lists

CA — Canada Office of the Superintendent of Financial Institutions

CA — Department of Foreign Affairs and Trade

EU — European Commission Official Journal

EU — Europe Countries Embargoes

FR — France Journal Officiel Français

HK — Hong Kong Monetary Authority

JP — Japan Ministry of Finance

NZ — New Zealand Police

SG — Singapore Monetary Authority of Singapore

CH — Switzerland Secrétariat d’Etat à l’Economie

GB — HMT Investment Ban list

GB — HMT Countries Embargoes

UN — UN Countries Embargoes

US — Denied Person List

US — US Countries Embargoes

И даже это – не полный перечень. К перечисленным направлениям следует добавить локальные внутрибанковские ограничительные меры банков-корреспондентов. Что бы было понятно: есть официальные списки стран и международных организаций и объединений, а есть внутренние списки, установленные внутренней политикой того или иного банка-корреспондента.

И если при осуществлении перевода денежных средств банк, который Вас обслуживает, в силах обезопасить операцию, то исключить применений каких-либо мер к платежу банком-корреспондентом ни один банк не в силах. Это связано с тем, что ни один банк-корреспондент не раскрывает тайны своей «внутренней политики».

Списки и принципы формирования этих списков – тайна за семью печатями. В общих чертах я вижу две причины:

Крупные иностранные банки постоянно мониторят официальные списки и формируют собственные списки опосредованных участников санкционных программ. Здесь могут оказаться и персоналии, которые является родственниками лицам, упомянутым в официальнх списках. Лично видела списки, в которых упоминалась «первая жена брата персоны, внесенной в официальный санкционный список».

После этого Compliance Department банка корреспондента принимает решение не исполнять платежи, в которых упоминается словосочетание «Shipping Company». Платежи просто отказываются в исполнении с причиной: согласно требованиям Compliance Department.

Международные санкции в отношении Крыма

Еще одна очень важная тема, актуальная на сегодняшний день – это санкции в отношении Крыма. 19 декабря 2014 года президент США Барак Обама подписал исполнительный ордер 13685 (Указ). Этот документ запрещает любую финансовую активность, затрагивающую Крым, включая: прямые или косвенные инвестиции, оплату любых товаров, услуг или технологий из Крыма, напрямую или косвенно осуществляемую корпорациями или частными лицами.

В связи с его принятием любой платеж, имеющий ссылку на Крымский город, или компанию, которая ранее была зарегистрирована на территории Крыма, может попасть под международные санкции. То есть средства могут быть арестованы, заблокированы либо банк-корреспондент просто откажет в исполнении денежного перевода по свифт.

Как избежать риска отправки «санкционного» платежа?

Самое главное – обращайтесь в крупные банки с надежной репутацией. В каждом уважающем себя банке существуют подразделения финансового мониторинга, а также службы, контролирующие выполнение международных санкций.

Если название Вашей компании или Ваша фамилия созвучны с санкционными объектами или персонами – для пользования платежной системой свифт готовьтесь предоставлять развернутую информацию о Вашей деятельности или автобиографии, поскольку только так Вы сможете «обелить» свою репутацию и совершить свифт перевод (если Вы, конечно, не террорист).

Вот, собственно, и все на тему международных платежей, желаю Вам удачи.

СВИФТ мт103 \МАТРИЦА СВИФТА\ выставляется ИНВЕСТОРОМ в СИСТЕМЕ «СВИФТКОМ»

ПРОЦЕДУРА

ИСПОЛНЕНИЯ ФИНАНСОВОЙ ОПЕРАЦИИ с мт103 \Spp\

ОСОБЕННОСТИ ФИНОПЕРАЦИИ \Spp\:

— Выставляемый СВИФТ мт103 наполнен \ПОКРЫТ ДЕНЕЖНЫМИ СРЕДСТВАМИ – БАНКОВСКИЙ ТЕРМИН\ финансовыми средствами, учтенными в СЕРВЕРНОМ КЛАСТЕРЕ, и является ЛЕГИТИМНЫМ и НЕОБРЕМЕНЕННЫМ;

— СВИФТ мт103 \МАТРИЦА СВИФТА\ выставляется ИНВЕСТОРОМ в СИСТЕМЕ «СВИФТКОМ» (возможно, со ссылками на КОРРСЧЕТ Центрального Банка страны и со ссылкой на КОРРСЧЕТ Банка Получателя \ЕСЛИ ТАКОВЫЕ БУДУТ ПРЕДОСТАВЛЕНЫ В РЕКВИЗИТАХ ДЛЯ ПОДПИСАНИЯ КОНТРАКТА между Компанией ПОЛУЧАТЕЛЯ средств и ИНВЕСТОРОМ\ и РАСЧЕТНЫЙ СЧЕТ Компании ПОЛУЧАТЕЛЯ;

— ИНВЕСТОР не предоставляет информацию о ГЛАВНОМ ИСТОЧНИКЕ финансовых средств. Указанный в мт103 БЕНЕФИЦИАР исполняет функцию ИНВЕСТОРА;

— СВИФТ мт103 не будет подтверждаться АВТОМАТИЧЕСКИ \как это принято в обычном режиме\, НО! — … ПОДТВЕРЖДЕНИЕ возможно после зачисления переводимой суммы на РАСЧЕТНЫЙ СЧЕТ Компании ПОЛУЧАТЕЛЯ. Это будет сделано официальным письмом с ЗАПИСЬЮ О СПИСАНИИ ДЕНЕЖНОГО ПОКРЫТИЯ В АДРЕС компании ПОЛУЧАТЕЛЯ СРЕДСТВ\ с указанием КЛЮЧЕЙ ИНФОРМАЦИОННОГО ДОСТУПА к ИСТОЧНИКУ переведенных средств. Документ отправляется Компании ПОЛУЧАТЕЛЯ после первых перечисленных сумм в адрес ИНВЕСТОРА;

— учитывая вышеупомянутые ОБСТОЯТЕЛЬСТВА, БАНКОВСКИЙ ОФИЦЕР при получении копии СВИФТА мт103 и КОНТРАКТА должен выполнить перемещение \ЗАЧИСЛЕНИЕ\ выставленных в адрес Компании ПОЛУЧАТЕЛЯ финансовых средств на КОРРСЧЕТ Банка Получателя и далее на РАСЧЕТНЫЙ СЧЕТ Компании ПОЛУЧАТЕЛЯ В РУЧНОМ РЕЖИМЕ \Spp\ (см. приложения № 00а, № 00б и № 002) ;

— рабочая сумма в финансовой операции оговаривается в каждом отдельном случае, как и ее распределение среди участников;

— вся работа осуществляется вне банковской системы РФ частными финансовыми средствами, не имеющими отношения к РФ;

I. УЧАСТНИКИ ФИНАНСОВОЙ ОПЕРАЦИИ

1. СТОРОНА, ПРИНИМАЮЩАЯ ФИНАНСОВЫЕ СРЕДСТВА:

а) КОМПАНИЯ (глава или владелец компании – подписант ДОГОВОРОВ об исполнении финансовой операции), заключающая договор с ИНВЕСТОРОМ;

б) БАНК (глава или владелец банка – куратор исполнения финансовой операции), обслуживающий компанию;

в) ЦЕНТРАЛЬНЫЙ БАНК страны (руководящий чиновник ЦБ — куратор исполнения финансовой операции);

2. СТОРОНА ИНВЕСТОРА

II. ДЕЙСТВИЯ СТОРОН

1. ПРИНИМАЮЩАЯ СТОРОНА (компания при согласовании с кураторами из БАНКА и ЦБ) и ИНВЕСТОР (бенефициар) заключают ДОГОВОР о приеме финансовых средств (приложение № 1). ПРИНИМАЮЩАЯ СТОРОНА может заключать другие соглашения о распределении принятых финансовых средств среди участников финансовой операции (банк, ЦБ, посредники).

внимание! Данный ДОГОВОР исполняется исключительно ПРИНИМАЮЩЕЙ СТОРОНОЙ, поскольку в нем должны быть учтена банковская специфика страны исполнения финансовой операции, а также особенности отношений всех участников ПРИНИМАЮЩЕЙ СТОРОНЫ. Подпись со стороны бенефициара курируется ИНВЕСТОРОМ.

2. ИНВЕСТОР (представитель ИСТОЧНИКА финансовых средств) и ПРИНИМАЮЩАЯ СТОРОНА (компания) заключают также ДОГОВОР об условиях возврата финансовых средств после исполнения финансовой операции.

3. ИНВЕСТОР осуществляет транзакцию финансовых средств в адрес ПРИНИМАЮЩЕЙ СТОРОНЫ (компании) и предоставляет подтверждающие тому документы (копии МТ 103). Данное действие производится в течение 1-3 суток после подписания всех договорных документов (приложения № 1 и Договора об условиях возврата финансовых средств).

4. БАНК ПРИНИМАЮЩЕЙ СТОРОНЫ производит зачисление денежных средств на расчетный счет \СМ. ПРИЛОЖЕНИЕ О ПРОЦЕДУРЕ ЗАЧИСЛЕНИЯ — № 00а, № 00б и № 002\.

5. ПРИНИМАЮЩАЯ СТОРОНА производит платежи в адрес ИНВЕСТОРА и других УЧАСТНИКОВ финансовой операции в соответствии с ДОГОВОРОМ о возврате финансовых средств (приложение № 2) и другими соглашениями.

Мт103 что это валютный перевод

Откуда списывать деньги

Выберите счёт списания в валютах — USD, EUR, GBP, JPY, SEK, CHF. Валюта счёта списания должна совпадать с валютой перевода. Если у вас нет счёта в нужной валюте, откройте его и возвращайтесь к оформлению перевода.

Комиссия банков-посредников

Выберите способ списания комиссии банков-посредников. Участие банков-посредников в переводе заранее неизвестно.

С тарифами вы можете ознакомиться на сайте в разделе «Тарифы»

Сумма перевода

Укажите сумму перевода в валюте счёта. После этого будут рассчитаны размер комиссии Банка ВТБ и размер суммы списания.

Назначение перевода

Выберите из списка назначение перевода.

При переводе средств на собственный счёт, открытый в банке за пределами Российской Федерации (наименования плательщика и получателя совпадают), предоставление уведомления об открытии такого счёта не требуется.

Детали перевода / detail transfer

Укажите детали перевода строго на английском языке. Если у вас есть инвойс, договор, счёт, подтверждающий или иной документ, по которому производится перевод, то необходимо указать его номер и дату. Например: payment for car contract N 5678 dated 12.06.2018.

При переводе близким родственникам указывайте степень родства (son, daughter, mother, husband etc). К близким родственникам относятся супруги, родители и дети, дедушки/бабушки и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры, усыновители и усыновленные.

При переводе в Объединённые Арабские Эмираты необходимо указать код перевода. Полный список кодов вы можете скачать здесь. В случае отсутствия кода перевод будет оставлен без исполнения.

При выдаче кредита/займа необходимо предоставить документ «Информация об операции по договору займа»

Неполная информация в описании цели перевода может служить основанием для отказа в исполнении перевода.

Подтверждающие документы

Обращаем внимание на то, что валютный контролёр вправе запросить, а резидент обязан предоставить документы, подтверждающие любую валютную операцию, проводимую резидентом. (Статья 23, п. 4, п. 5, статья 24, п. 2 Закона о валютном регулировании и валютном контроле от 10.12.2003 No 173-ФЗ).