Мувинги в трейдинге что это

«Мувинги» — периоды для торговли (Moving)

Я сам подбирал для себя достаточно долго, но все же нашел которые устраивают меня и понятны.

В различных книгах по техническому анализу и других источниках много различных вариантов. Но не всегда понятно почему именно такой период и откуда он взялся.

А надо всего лишь вспомнить, для чего и откуда берутся эти периоды, период 10 — это информация за период в десять дней, 20 — за двадцать дней. И тогда можно легко понять какой период нужен для информации за 1 месяц, за 3 месяца или полгода.

Но это не единственный способ подбора периода, очень многие трейдеры предпочитают использовать числа из ряда Фибоначчи для этого. Кстати я тоже при подборе одного периода взял число Фибоначчи, потому что сам использую в своей торговле уровни Фибо.

Так что все периоды уже давным давно перепробованы и подобраны. Но и это может нам сыграть на руку, ведь можно использовать самые известные и используемые периоды, ведь ими пользуется огромное кол-во трейдеров, а значит это возможность видеть то же самое что и они. Вот только не надо сейчас думать о том, что если используют все, значит это не работает…Не правда это…

| Таймфрейм | Периоды среднего |

| 5-дневный | 8, 13, 21 |

| 1-дневный | 8, 13, 21, 55, 89 |

| 4-часовой | 8, 34, 55, 89, 144 |

| 1-часовой | 8, 34, 55, 89, 144, 200 |

Для того, чтобы подобрать МА для какого-либо торгового инструмента, необходимо выбрать тип скользящего среднего и число периода. Число периода подбирается в зависимости от подвижности торгового инструмента (валютная пара, акция, фьючерс), его склонности к тренду и, конечно, личных предпочтений. Чем подвижнее инструмент, тем требуется большее сглаживание и, следовательно, более длинное МА (больший период). А вообще, метод подбора, проб и ошибок, наиболее эффективен в данном случае. Главное помнить, что делать: если видно, что происходит много прорывов, следует удлинить МА (увеличить его период), уменьшив чувствительность скользящего среднего и наоборот. Ну и, конечно же, комбинировать сами МА, использовать и простые, и экспоненциальные.

Стратегии торговли на основе мувинга и осцилляторов

Тема Скользящей Средней всегда будет актуальна, так как это самый распространенный и адаптирующийся индикатор из всех. Связано это в первую очередь с максимальной простотой его использования даже для новичков в сфере рынка. Во-вторых, его смело можно назвать самым гибким инструментом, который найдет свое применение в абсолютно любой торговой стратегии. В целом, единственное, что нужно предпринять для его сверхкачественной работы, это правильная интерпретация в условиях конкретной торговой системы. А для того чтобы выбрать для себя ту его настройку, которая даст лучший результат, следует ознакомиться с несколькими вариантами работы с Simple Moving Average.

Простая скользящая средняя SMA. Описание

Что же собой представляет Скользящая Средняя? Это трендовый индикатор, который необходим для проведения технического анализа. Параметры установки мувинга весьма разнообразны, что становится причиной для внедрения инструмента как на долгосрочные тактики, так и на скальпинговые.

Причем, МА может быть практически одинаково эффективен на всех таймфреймах.

Индикатор располагается прямо на графике, обрамляя с одной из сторон японские свечи. Именно «поведение» баров вокруг Скользящей Средней имеет ключевое значение для трейдера, так как образует сигналы на открытие торговых позиций. Линия мувинга с той или иной точностью повторяет движение цены. Фактически он выполняет роль поддержки и сопротивления, предоставляя трейдеру ценную информацию о том, какое направление имеет текущий тренд. Если проанализировать на истории за любой временной интервал действия графика, становится очевидно, что он постоянно «крутится» вокруг Скользящей. Сначала он может находиться сверху, далее пробивать кривую вниз и уже формироваться под мувингом или же снова возвращаться в первоначальное положение. Каждое положение цены относительно Moving Average свидетельствует трейдеру о том или ином цикле рынка:

Первый случай всегда говорит о том, что данный актив находится в бычьем тренде. Соответственно, этот период является благоприятным для покупок, а шорт – ордера были бы очень рискованными. Если движение графика формируется ниже Moving Average, значит наоборот, текущий момент стоит рассматривать исключительно как возможность для продаж, тогда как ордера на buy могут принести значительные убытки. Вариант пересечения баров с линией мувинга можно рассматривать с нескольких сторон сразу. Если ценовые свечи уже на протяжении некоторого времени располагаются на Скользящей Средней или очень близко к ней, это говорит о том, что рынок не определился с направлением. Консолидация, выраженная низкой волатильностью, часто формируется вблизи мувинга. Эта ситуация характерна отсутствием каких-либо сигналов. В другом случае, если пробой кривой происходит одной или двумя свечами, значит, на рынке намечается разворот тенденции. Такой момент будет оптимальным для открытия торговой позиции. Разумеется, если он будет подтвержден другими инструментами, так как Simple Moving Average не стоит применять как главный или единственный индикатор теханализа.

Простая скользящая средняя с осциллятором

В действительности, эти параметры будут актуальны не только на часовом графике. Этот период рассматривается в рамках определенной стратегии как нечто среднее между внутридневной и среднесрочной торговлей. Ведь именно такой временной ритм удобен большинству трейдеров на Форекс.

Самым главным параметром индикатора будут его уровни – «80» и «20». Если посмотреть на любой отрезок графика движения актива, то кривая Стохастика будет большую часть времени располагаться между этими зонами. Такое движение обусловлено постоянной борьбой быков и медведей, а, следовательно, изменением локальных трендов. Но все же, как известно, осцилляторы генерируют сигналы именно в те моменты, когда достигают «не свойственных» значений. Не свойственных при средних значениях. Здесь такими важными точками выступают уровни «80» и «20». Что же они символизируют? Зона «80» является уровнем перекупленности. То есть, на рынке в данный момент времени собралось уже слишком большое число покупателей и цена «перекуплена». В какой-то степени это можно назвать переоцененностью. Если быки сильно преобладают над медведями и линия индикатора превышает зону «80», значит, эта цена скоро станет интересна медведям, которые войдут в рынок и тем самым снизят цену и кривую Стохастика. То есть, сигналом на вход в короткие позиции будет выход кривой за пределы восьмидесятого уровня и обратное его пересечение вниз.

Важно осуществлять вход в продажи только после того, как Stochastic снова пересечет вниз зону «80». Если открыть позицию до, когда кривая еще формируется выше него, можно попасть в просадку из-за слишком раннего входа в рынок. Стоит учитывать, что цена из уровня перекупленности не выходит сразу, а может некоторое время базироваться там, продолжая восходящее движение.

Что касается нижнего предела («20»), то здесь стоит отталкиваться от сильного падения кривой, ниже этого уровня. Это будет зоной перепроданности, что говорит о преувеличенном количестве продавцов в рынке. Когда цена станет слишком низкой, новых продавцов будет совсем мало (только новички финансовых рынков), старые начнут закрывать свои сделки и появится значительное число покупателей. Тогда двадцатый уровень будет пересечен вверх и это оптимальный вариант для входа в buy. За счет того, что направление рынка уже претерпело изменение, открытие сделки не будет рискованным, а произойдет уже в сформировавшемся новом тренде.

Стратегия мувинга со Стохастиком

Стратегия торговли со Стохастиком и мувингом с периодом «20» будет максимально эффективна на часовом интервале. Если осциллятор может качественно работать с данными параметрами в принципе на любом графике, то Скользящую Среднюю обязательно стоит «подгонять» под таймфрейм. Если трейдеру будет комфортнее работать на более коротком интервале, мувинг лучше рассматривать с большим значением, начиная от «50». В противном случае, на долгосроке, наоборот. МА даже с параметром «10» уже будет давать лучшие результаты.

Особенности торговой системы и правила открытия ордеров по ней крайне просты и понятны, но нуждаются в наличии сразу двух сигналов. Трейдер должен открывать ордер только в случае, если оба индикатора проявляют себя в идентичном направлении. Конечно же, они не будут формировать сигналы одновременно. Чаще всего один из них будет работать с неким опозданием. Но это не есть минус. Ведь если первый инструмент уже дал сигнал на определенную позицию, инвестор уже может быть готов и при проявлении второго индикатора сразу же войдет в рынок с большей уверенностью.

Данная стратегия предполагает торговлю только по текущей цене, работа отложенными ордерамитут не представляется возможной, так как сигналы могут образовываться, по сути, в любой точке и цикле рынка. Часто бывает, что конкретный индикатор дает сигналы стабильно раньше другого. Тут четкой определенности не будет, так как каждый из применимых индикаторов работает автономно. А, значит, заранее невозможно определить, какой из них отреагирует на движение цены первым. Как же работать по тактике?

Например, график совершил пересечение мувинга – 20 сверху вниз. Это информирует о возможном начале нисходящей тенденции. По сути, это уже сигнал на открытие сделки на sell, но входить в сделку можно только после подтверждения ситуации Стохастиком. Когда после пробития 80-го уровня он возвращается вниз, можно открываться на продажу. Уровень ограничения убытков целесообразно разместить выше линии мувинга, над максимум пробойной свечи. Зачастую трейдеры ставят стоп — лосс слишком далеко или даже вообще не применяют его в своей торговле. Если второй вариант возможен только для профессионалов, которые настолько чувствуют и понимают рынок, что их риски сведены к минимуму, то размещение SL вдали от точки входа не поддается вообще никакому объяснению. В этом случае инвестор сразу при открытии сделки позволяет себе повышенный риск, причем неоправданный. Фиксированного тейк – профита данная стратегия не предполагает, закрывать прибыльную сделку так же придется вручную. Подобно многим тактикам, закрытие текущей позиции происходит при формировании противоположного сигнала. Таким стратегиям отдает предпочтение огромное количество людей, так как кроме всего прочего тут имеется весомое преимущество – инвестор постоянно находится в рынке. Закрывая один ордер, он моментально получает сигнал на открытие новой позиции, тем самым собирая прибыль со всего движения, а не его десятой части. Все же, для фиксирования полученной прибыли, можно не ждать сигналов от обоих индикаторов. Достаточно будет действия хотя бы одного, например, мувинга. Если у трейдера висит сделка на продажу и он наблюдает пересечение Скользящей снизу вверх, ему стоит закрыть buy – ордер без ожидания сигнала от Стохастика.

Сигналы на buy и sell по стратегии

Если же мувинг дал сигнал на вход в рынок, а Stochastic не пробил нужную зону или даже не был за ее пределами, открывать сделку не рекомендуется. Разумеется, трейдер может это сделать, но сигнал не будет уже таким качественным и надежным. Опять же, в принципе никакой индикатор не стоит использовать индивидуально. А тем более Moving Average, который может давать большое число ложных сигналов.

Скользящая средняя простая + MACD

Именно для того чтобы минимизировать ложные сигналы и потенциальный ущерб от них Simple Moving Average советуют использовать в сочетании с каким – либо осциллятором. Ведь индикатор, характер работы которого отличается от принципа трендового инструмента, наиболее эффективно сглаживает рыночный шум, которого не возможно избежать из-за высокой волатильности финансового рынка.

Среднесрочная торговля, даже на D1, уже более «спокойная», так как занимает намного меньше времени. С другой стороны, в ней заложено больше риска, так как движение цены за один период здесь в разы больше, чем на часовом графике. Фактически, ошибка здесь будет стоит трейдеру большей денежной суммы, нежели на более коротких ТФ. Потому не менее важно на данном временном интервале получать не менее точные и потенциально прибыльные сигналы. Торговая стратегия на основе мувинга и MACD неплохо справляется с этой задачей. Причем, даже если оставить Скользящую Среднюю с тем же параметром сглаживания (20).

Фильтр сигналов с помощью осциллятора

MACD — известнейший осциллятор, проецирующий самую отрабатываемую дивергенцию. Кроме этого, он дает сигналы при пересечении нулевого уровня. Если его столбики образовываются выше «0», значит, начинается перевес в сторону покупателей. Если вниз – лидируют продавцы. Правила ТС подразумевают открытие сделки по двум индикаторам, когда и мувинг и осциллятор отображают однонаправленные сигналы. Остальной принцип работы аналогичен предыдущей стратегии со Стохастиком.

Интересным моментом можно считать прямоугольник, выделенный на рисунке желтым цветом. Если проанализировать поведение цены и МА относительно ее, можно увидеть боковое движение. Актив на данный момент не имел выраженного направления, а диапазон его движения был невелик. Тем не менее, мувинг периодически пересекался. Если бы трейдер использовал только эту информацию, то, очевидно, открыл бы несколько «лишних» сделок. В течение определенного периода открытые ордера приносили бы только убытки. Но MACD исправил эту ситуацию. За весь период консолидации он не спровоцировал ни одного сигнала на продажу, который появился уже позже, когда цена определилась в своем направлении.

Как применять мувинги в трейдинге бинарными опционами?

Почему трейдеры так любят индикатор Moving Average? Да потому что за все время он принес им больше прибыли, чем другие индикаторы вместе взятые.

И это не просто неофициальные данные статистики биржевых площадок мира, это бесценный опыт, который показывает, что на использование данного индикатора нам действительно следует делать основной упор, торгуя бинарными опционами.

Поэтому сейчас мы попробуем разобраться более детально в том, как использовать мувинги в опционной торговле.

Moving Average – что это вообще?

Moving Average, то есть скользящее среднее, является средним показателем цены за отдельно выбранный период времени. «Мувинг» на графике котировок изображается как линия:

Основная роль мувинга — отображать среднюю цену актива за количество периодов (то есть свечей на графике котировок) заданное трейдером. А это значит, что чем больше у мувинга период, тем больший размер участка графика котировок берется, когда строится скользящая средняя:

Что за сигналы отображает мувинг?

Индикатор Moving Average раньше и точнее всех сигнализирует, что тенденция в направленности котировок актива изменилась. А это, по сути, говорит о его действительно уникальных особенностях.

В торговле, как правило, трейдеры используют не один, а одновременно несколько индикаторов Moving Average, которые во время пересечения мувингов друг с другом дают сигнал, что направленность котировок изменилась. При этом точность и долгосрочность сигнала определяется настройками параметров индикаторов Moving Average, которые применили на график котировок. Долгосрочность сигнала Moving Average определяется длиной его периода:

Как правильно применять сигналы Moving Average в трейдинге бинарными опционами

Поскольку индикатор Moving Average уже отлично работает на товарном, валютном и фондовом рынках, его так же успешно применяют и трейдеры бинарных опционов.

Использование этого индикатора для анализа котировок актива требует наличия аналитического ПО, в качестве которого можно использовать сервис с живыми котировками.

После этого нам осталось только разобраться, как применять сигналы мувингов, торгуя бинарными опционами. А поможет нам в этом брокер рынка бинарных опционов Binomo, имеющий подходящий нам выбор сроков экспирации, минимальную ставку – 1USD, минимальный депо – 10USD, и много других нам нужных и полезных сервисов.

Теперь рассмотрим пример, как применять мувинги, торгуя бинарными опционами. Для этого нам нужно использовать наш индикатор Moving Average на периоде 100 и Moving Average на периоде 9. А момент, когда мувинги пересеклись между собой, и будем считать сигналом, чтобы заключать сделку. При этом необходимую сторону заключения сделки нам будет показывать направление пересечения этих мувингов.

Иными словами, пересечение мувингов вверх – станет сигналом для открытия сделки ВВЕРХ:

А если мувинги пересеклись вниз – это верный сигнал для открытия сделки ВНИЗ:

Правила расчета времени экспирации торговли на мувингах

Учитывая то, что график котировок D1 (1 свеча =1 день) использовался во время анализа графика котировок, а показателем средней цены за 100 периодов (то есть за 100 дней, в данном случае) взят мувинг 100 – рассчитывать срок экспирации нужно исходя из этих двух параметров. Правильный расчет времени экспирации будет основан на истории котировок. Для этого выделяются места, где пересеклись линии индикатора, например, за последний год, и высчитывается количество свечей, которые возникли в зоне прибыльной для сделки после каждого пересечения. После это усредняется результат и выбирается наиболее подходящий период экспирации, уже зная будущий результат такого подхода: выигрыш или проигрыш.

Вы любитель более энергичного трейдинга? Тогда, поставив на график котировок мувинги с младшим периодом, таким как 7 и 21, и выбрав таймфрейм М5 – у вас появится возможность получать примерно 7-10 сигналов за 1 день по одному активу, а сделки заключать со сроком экспирации где-то 30 минут.

С таким набором возможностей, полученных в результате использования индикаторов Moving Average и торговле в брокерской компании Binomo (сервис которой позволяет выбрать необходимый для прибыльной сделки срок экспирации и оптимальный размер сделки для безошибочного управления капиталом) трейдер сможет значительно увеличить свою успешность в трейдинге бинарными опционами.

Взгляд на мувинги от Tisha™ (second edition).

Прошло уже достаточно много времени с того момента, когда в Интернете появилась моя статья «Взгляд на мувинги от Tisha™». Наступил момент, когда следует вновь опубликовать её, но уже в дополненном и переработанном виде. Уже при написании первого варианта статьи, я понимал, что этот вариант является базовым и представлен только в общих чертах. Для более четкого понимания сущности «чтения рынка» по мувингам, следует более детально рассмотреть «логику» использования мувингов (moving average) их «идеологию», порядок построения и подбора различных МА и дать более полное описание сигналов, генерируемых пересечением как мувинга с ценой, так и пересечением различных мувингов.

В этом топике я попытаюсь более подробно описать и проиллюстрировать свою логику такого взгляда на рынок.

Несколько общих правил настройки мувингов:

— мувинги настраиваются для каждого тайм-фрейма отдельно;

— мувинги настраиваются под каждый актив отдельно;

— не принципиально, какой вы именно тип мувинг используете (МА, ЕМА или WMA) – главное, чтобы он «выполнял» возложенные на него функции (соответствовал своей идеологии). Но на начальном этапе советую использовать рекомендованные ниже значения;

— всегда помните, что в последнем баре мувинг «врет», пока не сформируется цена “close” бара (если вы строите мувинг по close);

— никогда не относитесь к мувингу, как к непреодолимому «барьеру» на пути цены. Мувинг, это лишь расчетный уровень поддержки/сопротивления, диапазон которого может меняться. В принципе, любой «уровень» это некий диапазон цен, величина которого зависит от многих непредсказуемых факторов. Эту величину я для себя называю «зоной борьбы», где сталкиваются «лоб в лоб» интересы быков и медведей, и не всегда можно достаточно четко определить границы этой зоны. Ценовой люфт неизбежен. Помните об этом.

А сейчас немного графики.

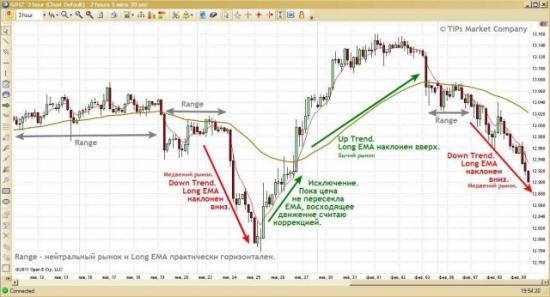

Вот пример различных «участков» рынка (рейндж и тренд):

А теперь посмотрим, как подбирать и настраивать мувинги.

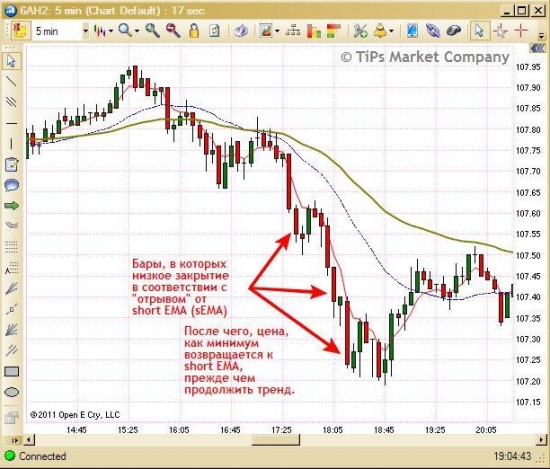

* Короткий или «трендовый» ЕМА — период 4 – 7 (short EMA или sEMA):

Идеология: выступает поддержкой/сопротивлением в тренде хвосты(тени) баров(свечей) должны опираться на него. Рейндж характеризуется нахождением мувинга внутри баров и наличием close баров по обе стороны мувинга.

Для настройки short EMA рекомендую найти на графике актива ярко выраженный «сильный» тренд и постараться подобрать временную составляющую мувинга таким образом, чтобы тела (или хвосты – дело вкуса) свечек (баров) в каждом новом импульсе рынка по тренду «опирались» на short EMA.

Пример настройки трендового мувинга (красная тонкая линия):

Одним из важнейших свойств short EMA является своевременная индикация «потери потенциала».

* Длинный или «смены тенденции» EMA период 45 – 65 (long EMA или LEMA)

Идеология: служит уровнем поддержки/сопротивления для основного (долгосрочного) тренда.

Основными ключевыми моментами анализа этого мувинга выступают: наклон мувинга и нахождение цены над/под мувингом. В соответствии с этими параметрами разделяем «бычий» и «медвежьи» рынки. Смена тренда подтверждается изменением наклона мувинга. Как и любая линия поддержки/сопротивления, Long EMA из поддержки превращается в сопротивление и, наоборот, в случае смены тренда — из сопротивления становится поддержкой.

Пример настройки Long EMA (сплошная утолщенная линия оливкового цвета):

Здесь хочу подметить особенность — консолидации рынка после пробоя Long EMA. Очень хороший момент для входа в позицию с выставлением относительно короткого, и, главное, вполне «техничного» стоп-лосса.

*Сигнальный WMA период 17 –23 (WMA):

Идеология: служит уровнем поддержки/сопротивления для неглубоких коррекционных движений, когда цена пробивает short EMA.

Может служить предупреждением к тому, что тренд теряет силу.

Пример настройки сигнального WMA мувинга (синяя штрих-пунктирная линия):

Пересечение (cross) сигнального WMA и short EMA — формирует предварительный сигнал о возможной смене тренда и предупреждает о возможной попытке протестировать «длинный» (Long) ЕМА — мувинг смены тенденции. Пересечение (cross) предупреждает о возможной коррекции от основного направления движения по Long EMA.

* Коррекционный WMA период 25 – 33 (WMA):

Идеология: служит уровнем поддержки/сопротивления для глубоких коррекционных движений.

Пример настройки коррекционного (сигнального) мувинга (голубая штрих-пунктирная линия):

Коррекционный (correction) WMA является «последним» рубежом перед возможной сменой тренда. Может определять наилучший уровень для трейлинга (передвижения) стоп-ордера за рынком. Или, например, дополнительным фильтром, знаменующим, что коррекция переросла в разворот.

Дополнение 1. «Потеря потенциала».

Взгляните на рисунок. Оптимально, когда после бара с «потерей потенциала» появляется следующий бар, сформировавший новый экстремум, который, впоследствии может стать вершиной разворотного фрактала.

Дополнение 2. «Консолидация после пробоя»

Обратите внимание на эти две техничные (см. #1 и #2 ) формации рынка для открытия позиции на sell. Вход в рынок осуществляется после пробоя Long EMA и консолидации в виде треугольников с верхней границей, обозначенной мувингом, и нижней, обозначенной ЛПС (линии поддержки/сопротивления) в виде стрелки серого цвета. Консолидация рынка под мувингом и предполагает открытие позиции на продажу. Для тех, кто «опоздал», рынок дает дополнительную возможность (см. см. #3 и #4).

Дополнение 3. «Работа» signal WMA.

Привожу пример отработки сигнала, где после пересечения short EMA и signal WMA следует тест уровня, определенного Long EMA. В случае дальнейшего пробоя и консолидации рынка под/над уровнем пробоя (зависимости от направления пробоя) следует готовиться к продолжению тренда в направлении пробоя (см. дополнение 2).

И тут же можно найти пример формирования и исполнения сигнала о возможной коррекции или консолидации рынка после пересечения Long EMA сигнальным WMA. Хочу, однако, отметить, что этот сигнал отрабатывает не всегда. Здесь следует применять дополнительные фильтры. Вероятность отработки сигнала существенно возрастет, если в качестве дополнительного фильтра использовать, например, стохастик-осциллятор, контролируя зоны перекупленности/перепроданности.