На чем растет amd

Разбор: почему акции AMD выросли почти на 2000% за пять лет, и каковы их перспективы

Немного истории

Компания AMD (Advanced Micro Devices) появилась еще в 1969 году. Сегодня она производит центральные и графические процессоры для ПК и серверов. Помимо этого, компания вовлечена в проекты в сферах машинного обучения, искусственного интеллекта и блокчейна.

При этом уже более 10 лет компания сама не занимается производством, а размещает заказы на мощностях других компаний. Такой бизнес-модели нет ни у кого из основных конкурентов, среди которых Nvidia, Intel и другие.

Десять лет назад доля AMD на рынке серверных чипов доходила до 20%. Однако компания не смогла вовремя выпустить новое поколение микросхем и проиграла конкуренцию Intel. В итоге за несколько лет доля рынка Advanced Micro Devices снизилась до 1%.

Как AMD переломила ситуацию

Ситуация начала меняться со сменой гендиректора компании. В октябре 2014 года этот пост заняла Лиза Су. При ней компания смогла освоить 7-нанометрового технического процесса и запустила линейку 7 нм серверных чипов. Это стало настоящим прорывом – на момент появления таких процессоров у AMD в intel выпускали еще 14-нанометровые чипы и только планировали переход к 10 нм.

Помимо этого, AMD удалось удешевить производство, в результате чего ее продукция оказалась дешевле чипов конкурентов. Это позволило привлечь крупных заказчиков, в число которых вошли Amazon, Google и Microsoft.

Помимо собственных успехов, компании помогли и проблемы главных конкурентов из Intel. У этой компании возникли проблемы с производством, в результате чего она не смогла поставить достаточное количество процессоров.

В итоге к 2019 году доля AMD на рынке серверных чипов составляла уже 8%, а согласно прогнозам, в 2020 году должна составить 10%.

Перспективы

На данный момент AMD продолжает активно развиваться и выпускать на рынок новые продукты. Так, в июне 2020 года AMD выпустила обновленную серию процессоров Ryzen третьего поколения для ПК. Кроме того, до конца года ожидается выход на рынок ЦП Ryzen серии 4000, построенных на новой архитектуре Zen 3.

При этом, существуют и моменты, ограничивающие рост акций AMD:

В России акции американских компаний, включая AMD и их конкурентов из Intel, можно купить на Санкт-Петербургской бирже. Для этого не нужно открывать счет у иностранного брокера, достаточно будет российского счета. Открыть его можно онлайн.

Акции AMD за пять лет выросли почти на 2000%. Что будет с бумагами дальше

Динамика: +1916%

Причина роста: смена гендиректора, технологический прорыв, трудности у конкурентов

Перспективы: в плюс компании сыграют рост популярности продукции AMD, технологические новинки, низкая задолженность. Насторожить инвесторов может переоцененность акций, отсутствие дивидендов, невысокая маржинальность.

AMD с 2009 года не имеет собственного производства и размещает заказы на мощностях других компаний. Это отличает бизнес-модель AMD от конкурентов — Intel, Nvidia и других. Сейчас AMD работает по большей части с крупным тайваньским производителем полупроводников TSMC.

Крупнейший акционер AMD на текущий момент — независимая инвестиционная компания The Vanguard Group. Ей принадлежит 9,57% акций разработчика. Еще 5,13% — у фонда BlackRock. В число крупных акционеров также входит JP Morgan.

Почему подорожали акции AMD

Около десяти лет назад Advanced Micro Devices лидировала на рынке серверных чипов с долей в 20%. Но проиграла конкуренцию Intel, не сумев вовремя выпустить новое поколение микросхем. Тогда у AMD осталась совсем небольшая доля рынка — 1%.

Сейчас компания постепенно восстанавливает утраченные позиции. Генеральный директор AMD Лиза Су заявила, что компания сможет создавать процессоры, не уступающие продукции Intel. Большой шаг вперед производитель совершил в 2019 году. Компания успешно запустила в продажу несколько технологических новинок.

Самым большим достижением AMD стало освоение 7-нанометрового техпроцесса. Компания намного раньше, чем Intel, завершила разработку и выпустила на рынок 7-нанометровые серверные чипы второго поколения. Intel в то время продолжал выпускать 14-нанометровые процессоры и только готовил к продаже 10-нанометровые.

При чем тут нанометры?

Каждый процессор представляет собой микроскопический кристалл кремния, на котором расположены миллионы крошечных транзисторов. Эти транзисторы объединены между собой тонкими проводниками. 14нм, 7нм или 5нм — размер транзисторов в нанометрах. Чем меньше такой транзистор, тем меньше энергии требуется для его работы.

Продукция AMD также оказалась дешевле, чем у конкурентов. Все это привлекло крупных покупателей — в число клиентов AMD вошли Google, Microsoft и Amazon. По данным производителя, к концу 2019 года доля AMD на рынке серверных чипов выросла до 8%. Это значительный прирост, учитывая, что в 2017 году она составляла всего 1%. Более того, в компании не раз заявляли, что к середине 2020 года могут занять долю в 10%.

«Рост бизнеса AMD можно объяснить стечением двух обстоятельств. Во-первых, текущая ситуация на рынке полупроводников сложилась благоприятным образом. Наблюдается неплохой спрос на чипы для дата-центров и игровых целей, что служит попутным ветром для компании. Во-вторых, компания подошла к этому периоду хорошо подготовленной. Ее линейка продуктов сейчас, пожалуй, самая сильная за всю историю», — отметил ведущий аналитик по международным рынкам компании «Открытие Брокер» Алексей Корнилов.

На руку AMD также сыграли трудности, возникшие у его главного конкурента. Intel перестала справляться с возросшим спросом, о чем в ноябре сообщил менеджмент компании, извинившись перед клиентами.

Что сыграет против компании

Отсутствие дивидендов. В отличие от своего основного конкурента, AMD не платит дивидендов, предпочитая инвестировать в развитие. Intel выплачивает акционерам небольшие суммы четыре раза в год, что дает доходность примерно в 2,3%.

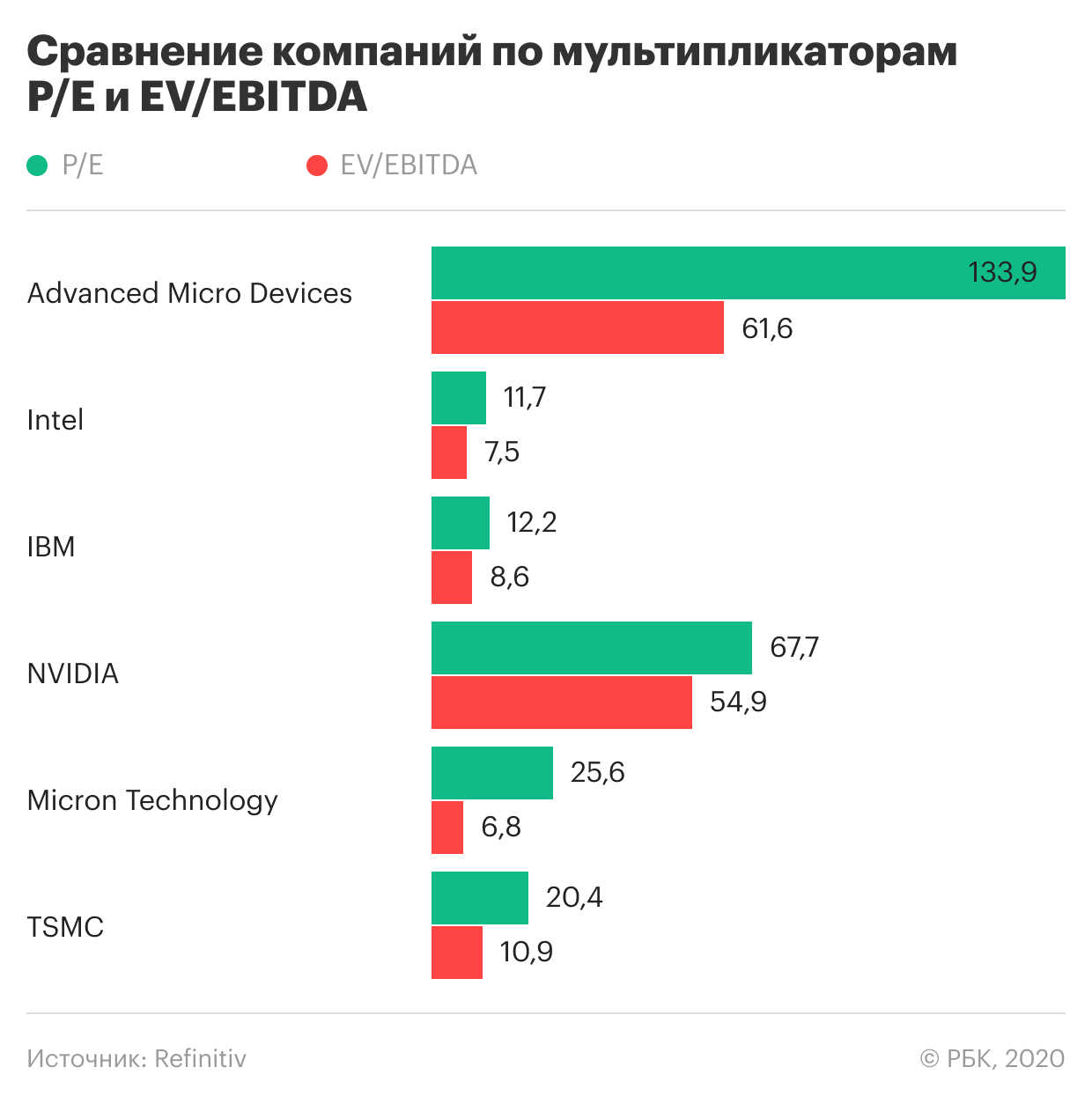

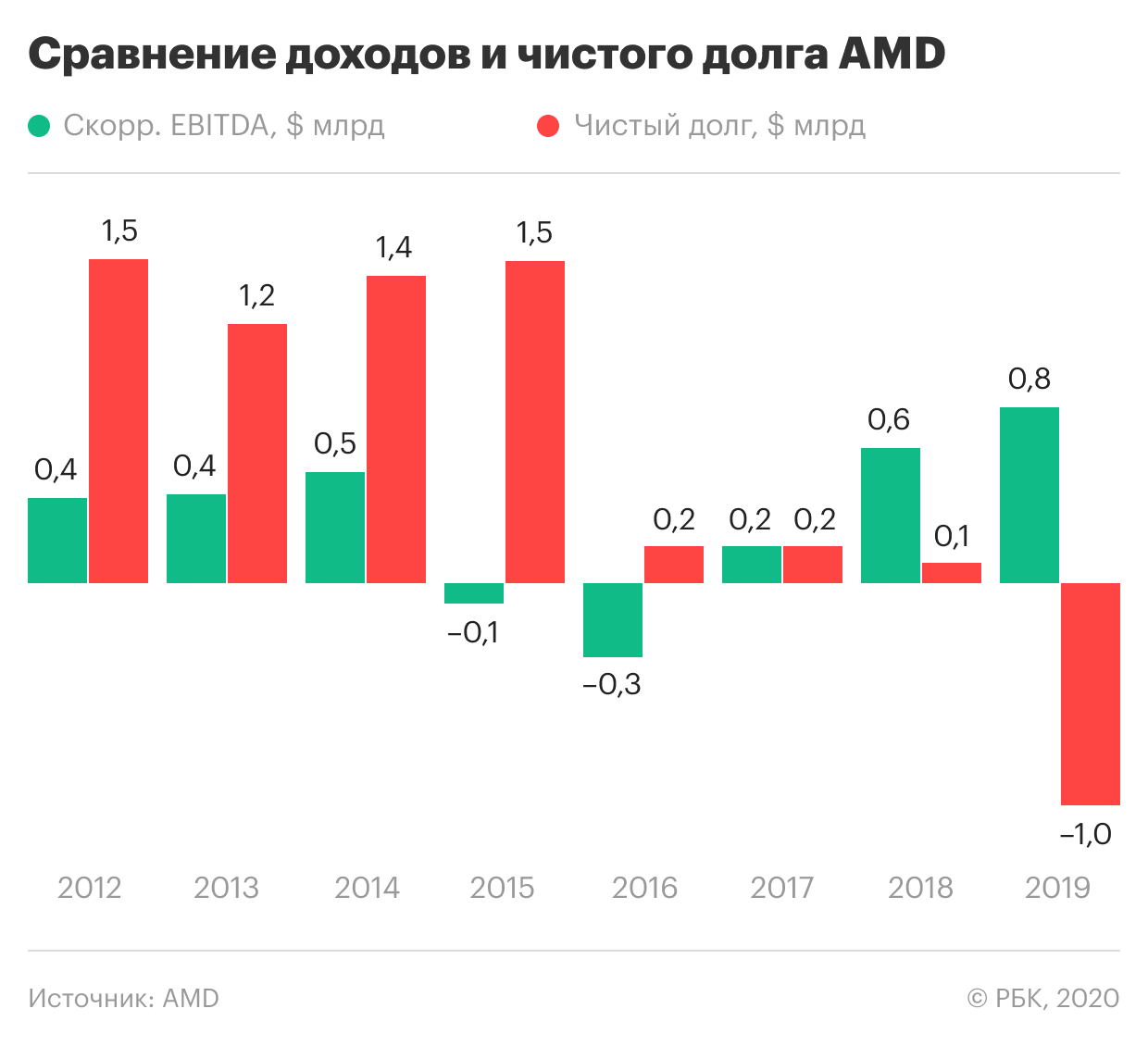

Переоцененность. Advanced Micro Devices очень дорого оценена по мультипликаторам. Коэффициент P/E равняется 133, притом что в среднем у конкурентов по сектору он составляет 27,5. Соотношение EV/EBITDA у компании тоже велико — 61,6.

«Инвесторы склонны возлагать на AMD надежды, иначе ее капитализация не превышала прибыли так значительно», — прокомментировал цифры управляющий партнер Exante Алексей Кириенко.

Маржинальность. В первом квартале валовая маржа (gross margin) Advanced Micro Devices составила 46%. Столько процентов от выручки осталось у компании после вычета себестоимости производства. Для сравнения, Intel потратил на производство намного меньше — его валовая маржа достигла 60,6%.

Такая разница объясняется различием бизнес-моделей конкурентов. AMD не имеет своего производства и использует для выпуска продукции внешние мощности. А значит — вынуждена больше платить за производство. В то же время Intel выпускает процессоры на собственных заводах. С другой стороны, отсутствие собственного производства позволяет AMD быстрее внедрять новинки, ей не нужно перестраивать мощности на новую продукцию. Именно благодаря этому она существенно обогнала Intel.

Правда текущее технологическое преимущество AMD не отменяет тот факт, что рентабельность по чистой прибыли (net profit margin) остается на весьма низких уровнях — 9% против 28,8% у Intel. Это значит, что после вычета всех затрат, включая налоги, у AMD остается очень небольшая чистая прибыль.

Цикличность сектора. Advanced Micro Devices относится к индустрии полупроводников, которую характеризует высокая цикличность, указал Алексей Корнилов из «Открытие Брокер».

«Несмотря на все положительные моменты, не стоит забывать, что полупроводники остаются очень цикличным бизнесом, где замедление спроса или затоваривание рынка может достаточно быстро изменить ситуацию», — предупредил он.

Технологические новинки. Компания продолжает бомбардировать рынок технологически продвинутыми процессорами и видеокартами, пытаясь отвоевать свою долю у конкурентов.

16 июня 2020 года AMD представила обновленную серию процессоров Ryzen третьего поколения для настольных систем. Три новые модели Ryzen серии 3000XT отличаются большей производительностью и повышенной энергоэффективностью по сравнению с другими решениями. Кроме того, ожидается, что AMD до конца года выведет на рынок центральные процессоры Ryzen серии 4000 (Vermeer) на новой архитектуре Zen 3.

Высокий спрос. «Для дальнейшего роста компания должна показать значительный рост прибыли. Сам по себе кризис COVID-19 уже не кажется определяющим фактором дальнейшего роста — он обеспечил быстрый прирост акций в апреле. Если же продажи новых процессоров будут успешны, котировки компании пойдут вверх», — отметил Алексей Кириенко.

Пока рынок сдержанно реагирует на анонс новых продуктов. На новости о запуске новых моделей процессоров Ryzen серии 3000XT акции Advanced Micro Devices подорожали всего на 2%. Это совсем ничего, если вспомнить амплитуду, с которой бумаги разработчика колебались в течение последних месяцев.

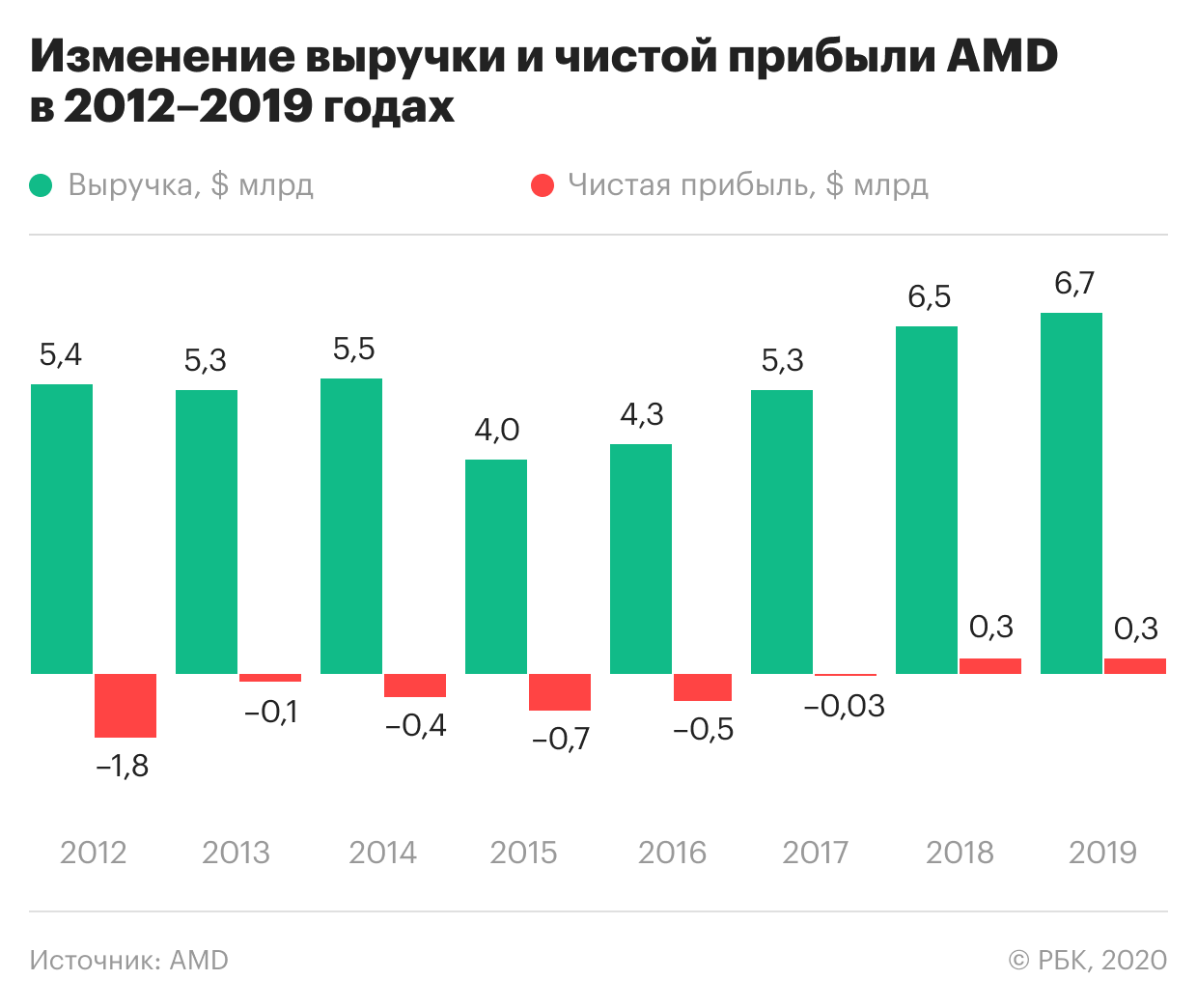

Рост выручки и продаж. Несмотря на стабильно высокую выручку, AMD большую часть времени несла убытки. Дела пошли в гору лишь в последние два года, что отчасти связано с вниманием потенциальных клиентов к технологическим новинкам компании.

При этом продажи в ключевом подразделении компании Computing and Graphics взлетели на 73%, чему способствовало увеличение спроса во время пандемии. Покупателей также привлекли улучшенные характеристики новых процессоров и видеокарт AMD, пишет директор аналитического департамента ИК «Фридом Финанс» Вадим Меркулов.

В AMD два основных подразделения. Первое — Computing and Graphics — занимается выпуском процессоров и графических решений для персональных компьютеров. Его вклад в выручку сейчас составляет 80%. Второе — Enterprise, Embedded and Semi-Custom — разрабатывает процессоры для серверов и встраиваемых систем, а также специализированные чипы для игровых консолей.

Что будет с акциями

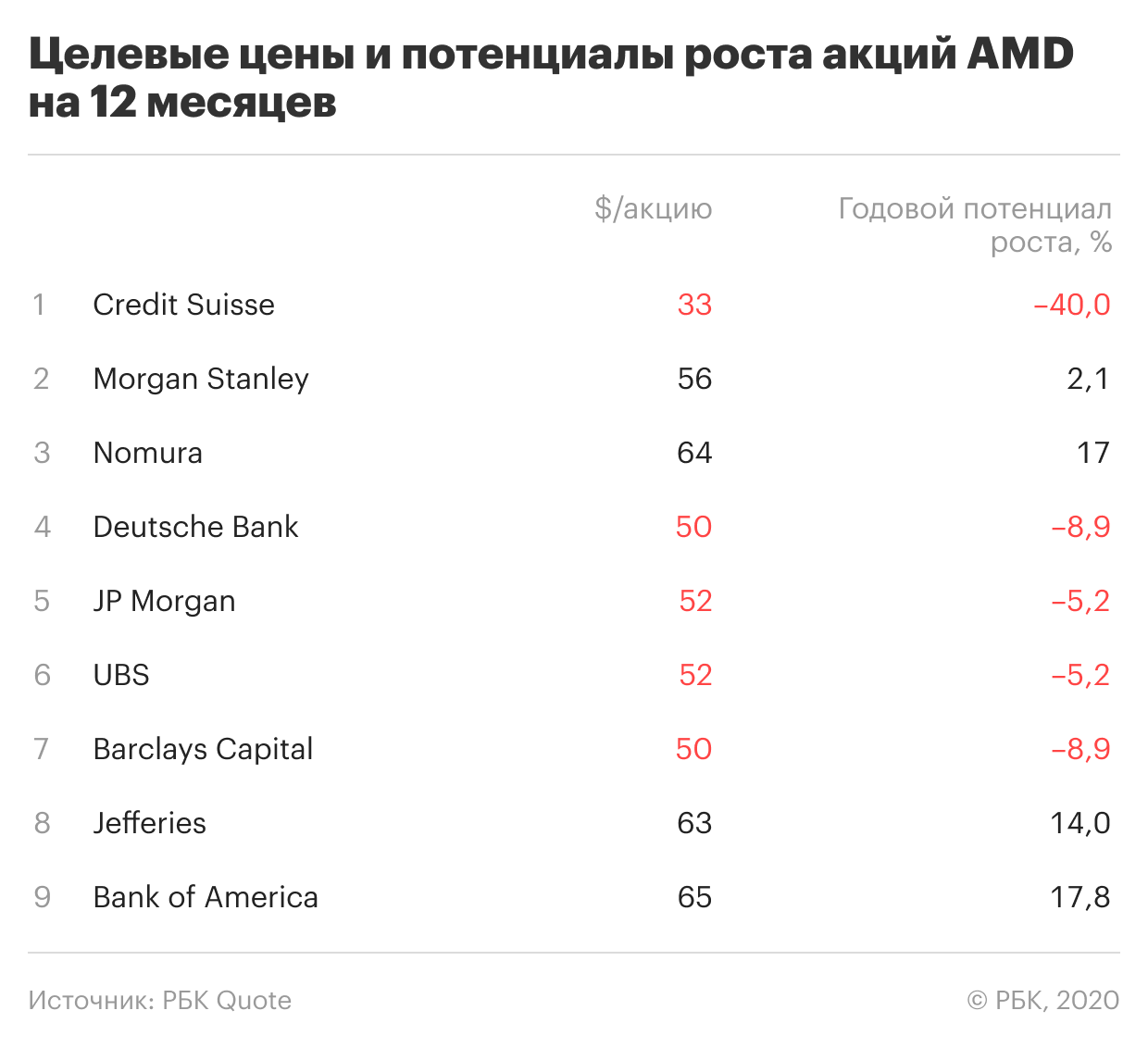

Аналитики по большей части с осторожностью оценивают дальнейшие перспективы AMD, хотя и уверены в дальнейшем усилении позиций компании в секторе.

«Мы полагаем, что AMD продолжит укреплять рыночные позиции. Это будет происходить благодаря предложению продукции на базе техпроцесса 7 и 7+ нанометров в потребительском и серверном подсегментах. Компания сохранит отрыв от Intel минимум до конца года», — отметил Вадим Меркулов после выхода финансовых результатов AMD за первый квартал.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Акции AMD выросли на 30% за один месяц. Слишком дорого?

Акции Advanced Micro Devices (NASDAQ: AMD ) продолжают удивлять даже самых оптимистичных участников рынка. За последний месяц стоимость бумаг увеличилась примерно на 30%, с начала 2021 года — приблизительно 63%. За сессию понедельника бумаги прибавили 10%.

Вследствие такого сильного ралли у инвесторов возник вопрос: как долго еще будет сохраняться восходящий импульс, и не забежали ли котировки вперед фундаментальных показателей? Судя по последним свидетельствам, это ралли поддерживается солидным конкурентным преимуществом относительно других компаний отрасли, которого AMD добилась за последние пять лет.

Толчком к вчерашнему скачку акций послужили новости о том, что гигант социальных медиа Meta Platforms (NASDAQ: FB ), более известный как Facebook, выбрал чипы EPYC разработки AMD для своего дата-центра.

В прошлом месяце AMD снова отчиталась о крайне сильных квартальных результатах и дала оптимистичный прогноз на четвертый квартал, судя по которому, подогреваемый пандемией бум спроса на электронику еще на завершен.

AMD продолжает отвоевывать долю рынка у ближайшего конкурента Intel (NASDAQ: INTC ), который теперь прогнозирует примерно нулевой рост в 2021 году.

Согласно Mercury Research, во втором квартале Intel уступила AMD примерно четыре процентных пункта на рынке процессоров для серверов по сравнению с прошлогодним уровнем. Этот тренд, вероятно, ускорится с учетом оценок независимых обозревателей, подтверждающих значительное превосходство процессора EPYC над продуктами Intel.

До недавнего времени на долю подразделения дата-центров Intel приходилось более 99% поставок на рынке процессоров для серверов, составляющих основу корпоративных сетей и интернет-инфраструктуры. Однако теперь лидерство Intel оказалось под вопросом после сохранявшихся годами проблем с производством.

Подразделение облачных сервисов Alphabet (NASDAQ: GOOGL ), материнской компании Google, сообщило в июне о намерении предлагать услуги на базе новейших чипов AMD для дата-центров. Поставщики облачных сервисов, включая Google и Amazon (NASDAQ: AMZN ), являются одними из крупнейших закупщиков процессоров для дата-центров.

Улучшение маржи

AMD также находится в более выгодной позиции с учетом того, что многие компании отрасли столкнулись с проблемами с поставками во время пандемии. AMD отличается на общем фоне благодаря своему давнему партнерству с основным поставщиком — компанией Taiwan Semiconductor Manufacturing (NYSE: TSM ), управляющей крупнейшими в мире заводами по производству микросхем. Как сообщила Taiwan Semiconductor, сегмент «высокопроизводительных компьютерных вычислений», к которому относится бизнес AMD, в этом году станет «основным драйвером роста».

На фоне благоприятных трендов продаж AMD также с успехом контролирует расходы, повышая показатели рентабельности. Валовая маржа компании в третьем квартале составила 48% против 44% годом ранее при том, что клиенты готовы больше платить за ее чипы. В четвертом квартале показатель прогнозируется на уровне 49,5%.

Улучшение финансовых показателей побудило многих аналитиков повысить свои ценовые таргеты для акций AMD на следующие 12 месяцев.

Подведем итоги

За нынешней траекторией роста AMD стоит множество мощных катализаторов, в том числе запуск успешных новых продуктов, увеличение доли рынка и повышение показателей рентабельности за счет контроля над расходами.

При условии сохранения этих факторов акции AMD вряд ли можно назвать дорогими, даже если они продолжат торговаться вблизи рекордных максимумов.

У AMD новый квартальный рекорд выручки. Почему акции падают

AMD опубликовала финансовые результаты за III квартал 2021 г. Во вторник, 26 октября, акции почти не отреагировали: в основную сессию рост составил 0,47%, а на постмаркете акции упали на 0,69%.

Главное

— Результаты оказались рекордными и выше консенсус-прогнозов

— Компания дала позитивный прогноз

— Выручка выросла во всех сегментах, а спрос остается на высоком уровне

— Вероятно, акции упали из-за фиксации прибыли и перекупленности акций. Если она будет игнорироваться, то котировки еще способны подняться на короткой дистанции, но сценарий коррекции встает на первый план

Основные финансовые показатели

Выручка выросла во всех сегментах, включая рост сегмента компьютеров и графики на 44% г/г, а корпоративного (Enterprise, Embedded и Semi-Custom) на 69% г/г. Этому способствовал высокий спрос на различные процессоры и рост их стоимости. За 9 месяцев 2021 г. выручка компании выросла в 1,8 раза г/г.

По словам генерального директора AMD Лизы Су, продажи процессоров AMD для центров обработки данных в III квартале выросли более чем вдвое по сравнению с аналогичным периодом прошлого года, поставки AMD EPYC 3-го поколения также значительно выросли.

Как продавали

Технологическое превосходство компании в центральных и сервисных процессорах было вновь подтверждено рекордными продажами. Более того, чипы AMD EPYC получили еще большее внедрение в III квартале. Национальная лаборатория Аргонна использовала их для своего суперкомпьютера, Google Cloud — в новой виртуальном машине, спрос был и со стороны Amazon и Cloudflare.

AMD объединилась с Microsoft, чтобы предоставить пользователям мощные и надежные вычисления с Windows 11 на базе процессоров Ryzen и графики Radeon. Благодаря этому сотрудничеству более 175 процессоров AMD теперь совместимы с операционными системами Windows 11, чтобы обеспечивать максимальное качество ПК и игровые возможности.

Компания продолжает разработку новой продукции и совершенствует все текущие модели. Это хороший долгосрочный драйвер роста финансовых показателей в будущем и отъема еще большей доли рынка у Intel.

О прогнозах

Техническая картина

Стоит ли инвестировать в акции AMD

Долгосрочная перспектива остается умеренно позитивной. Если целью инвестора не являются спекуляции, то акции AMD можно добавить в портфель, но по более низкой цене, то есть после коррекции. Основными рисками для акции является замедление быстрых темпов роста, а также общерыночная коррекция.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Главное за неделю. Продай, купи, спи

Итоги торгов. Покупатели российских акций попали в ловушку

Три интересные акции из портфеля Баффета в эпоху высокой инфляции

5 самых ярких сделок M&A на российском рынке в 2021

Рынок США. Готовимся к заседаниям ФРС и ЕЦБ

Илон Маск продолжает продавать акции. А что Tesla?

Акции Costco растут после отчета. Какие перспективы?

Акции Oracle взлетели к максимумам. Разбираем отчет

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Впечатляющий отчет AMD. Почему акции не растут

AMD опубликовала отчет за IV квартал и весь 2020 г. Акции сперва начали рост, но затем упали на 2%.

Коротко о главном

— Результаты оказались выше консенсус-прогнозов

— Оба сегмента бизнеса AMD демонстрируют квартальный и годовой рост

— На первый взгляд, очевидных причин снижения цены нет. Аналитики считают, что дело в прогнозе валовой прибыли

Основные финансовые показатели за IV квартал 2020 г.:

Результаты за весь 2020 г.:

Подробнее

AMD развивает два основных сегмента бизнеса:

— Компьютеры и графика. Сегмент включает ноутбуки, чипы, графические процессоры, центры обработки данных и др.

— Enterprise, Embedded и Semi-Custom: сервисные и встраиваемые процессоры, продукты semi-custom System-on-Chip (SoC), услуги по разработке, технологии для игровых консолей.

Генеральный директор AMD Лиза Су заявила, что игровые продукты получили сильную поддержку с запуском нового поколения консолей Xbox от Microsoft и PlayStation от Sony.

Лиза Су отметила, что продажи «облаков» остаются высокими благодаря Google, Microsoft и Tencent, другие компании также расширяют использование процессоров EPYC.

В AMD отметили, что сделка по покупке Xilinx прошла несколько важных регулятивных этапов и, вероятно, будет закрыта к концу 2021 г.

Напомним, что чипы AMD производятся в тайваньской компании TSMC, а технологии компании лучше, чем у Intel.

Что еще

Некоторые эксперты смотрят на акции с осторожным оптимизмом. Консенсус аналитиков «умеренная покупка» основан на 15 рекомендациях — покупать, 6 — удерживать и 2 — продавать.

По данным компании Zacks, бумаги AMD на текущий момент имеют статус «удерживать». В ближайшем будущем ожидается, что акции будут расти в соответствии с рыночными тенденциями.

Одной из возможных причин снижения акций аналитики называют прогноз валовой маржи — компания предполагает, что этот показатель составит 46% в I квартале 2021 г. и 47% за весь год. Подобный прогноз ниже ожиданий рынка.

Акции

Ранее мы публиковали рекомендацию по акциям AMD, содержащую краткосрочную и долгосрочную идеи. Краткосрочный план не реализовался, что может быть связано с усилением позиций Intel, а также слабыми движениями S&P 500 последние несколько дней.

О рыночном риске было известно, и пока он остается актуальным — в будущем акции AMD могут начать полноценную коррекцию. Однако долгосрочный взгляд остается умеренно позитивным. Это связано со множеством драйверов на 2021 г., включая рост игрового рынка, облачных вычислений и спроса на компьютерную технику.

В краткосрочной перспективе также стоит обратить внимание на Intel, который может представить обновленную стратегию будущего компании — это спровоцирует очередное ралли в акциях полупроводников.

Комментарий Павла Гаврилова, БКС Экспресс:

«Компания AMD в очередной раз показала инвесторам, как ценится ее продукция на рынке. Стимулы прошлого года в виде пандемии и слабости Intel в очередной раз улучшили финансовые результаты AMD.

Я ожидаю, что в 2021 г. подобный темп сохранится, опираясь на растущий спрос в игровом направлении, а также дата-центрах. Не буду скрывать, я ожидал большей реакции инвесторов вчера и сегодня, но, по всей видимости, рост пока откладывается из-за рыночной неопределенности».

С начала года акции AMD выросли на 3,7%, а за последний год — на 92%.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Главное за неделю. Продай, купи, спи

Итоги торгов. Покупатели российских акций попали в ловушку

Три интересные акции из портфеля Баффета в эпоху высокой инфляции

5 самых ярких сделок M&A на российском рынке в 2021

Рынок США. Готовимся к заседаниям ФРС и ЕЦБ

Илон Маск продолжает продавать акции. А что Tesla?

Акции Costco растут после отчета. Какие перспективы?

Акции Oracle взлетели к максимумам. Разбираем отчет

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.