На чем зарабатывает московская биржа

Московская биржа рассказала о самых популярных бумагах и новых рекордах в ноябре

Московская биржа рассчитала, какие бумаги в ноябре занимали наибольшую долю в портфелях российских частных инвесторов. Есть данные отдельно по российским акциям, акциям иностранных компаний и по биржевым фондам.

Кроме того, биржа подвела итоги по объемам торгов и открытию новых счетов, и там хватает рекордов.

В 2022 с новыми знаниями

Народный портфель, или самые популярные ценные бумаги

Биржа рассчитала, какие акции российских и иностранных компаний, а также паи и акции каких биржевых фондов имели наибольший вес в портфелях российских частных инвесторов по итогам ноября.

Учитывался топ-10 бумаг. Их доли указаны так, как если бы портфель состоял только из этой десятки.

Акции российских компаний

| «Газпром» | 28% |

| «Норильский никель» | 15,7% |

| Сбербанк — обыкновенные акции | 14,3% |

| НЛМК | 6,7% |

| Сбербанк — привилегированные акции | 6,6% |

| ВТБ | 6,3% |

| «Лукойл» | 6% |

| ММК | 5,6% |

| «Северсталь» | 5,4% |

| Polymetal | 5,4% |

Акции и депозитарные расписки иностранных компаний

| Alibaba | 28% |

| Tesla | 13% |

| Apple | 11,3% |

| Baidu | 9,9% |

| Virgin Galactic | 8,3% |

| Boeing | 6,5% |

| Intel | 6,4% |

| Microsoft | 5,9% |

| Meta | 5,4% |

| Alphabet | 5,4% |

Биржевые фонды — ETF и БПИФы

| FXUS — акции крупных и средних компаний США | 16,9% |

| FXIT — акции ИТ-компаний США | 15,8% |

| FXCN — акции китайских компаний | 14,3% |

| TRUR — российские акции, облигации, золото | 14,2% |

| FXGD — золото | 9,5% |

| TUSD — американские акции, облигации, золото | 7,3% |

| TSPX — акции компаний США, индекс S&P 500 | 6,1% |

| FXRL — акции российских компаний, индекс Мосбиржи или РТС | 5,6% |

| VTBM — рублевые инструменты денежного рынка | 5,5% |

| FXRU — долларовые еврооблигации российских компаний | 4,8% |

Отдельно рассмотрю возможные причины популярности некоторых фондов.

Фонды FXUS и FXIT значительную часть 2021 года возглавляют рейтинг, поскольку вложения в акции США в целом и в американский ИТ-сектор в частности привлекают многих инвесторов. Эти фонды демонстрировали хорошие результаты в прошлом и включают в себя акции известных компаний. Эти же фонды входят в топ-5 фондов Мосбиржи по стоимости чистых активов.

Фонды FXUS и FXIT в Тинькофф Инвестициях

Популярность фондов вечных портфелей TRUR и TUSD объясняется, кроме всего прочего, тем, что они используются в Инвесткопилке Тинькофф.

Фонды TRUR и TUSD в Тинькофф Инвестициях

Большинство фондов из этого списка запущено несколько лет назад. Самый молодой из них, TSPX, работает с начала декабря 2020 года. Более молодые фонды — а за 2021 год появилось много биржевых ПИФов и ETF — пока не смогли войти в топ-10.

Новые рекорды

Ноябрь также стал месяцем нескольких рекордов на Московской бирже. Это касается открытия новых счетов и оборотов.

Новые инвесторы и счета. За месяц на биржу пришло 937,6 тысячи новых клиентов — наибольший приток за все время. Число клиентов в итоге выросло до 16,2 млн, и из них 2,6 млн совершили за месяц хотя бы одну сделку. Это рекордная активность.

За месяц открыли 1,6 млн счетов, что тоже рекорд. Всего на конец ноября на бирже зарегистрировано 26,5 млн брокерских счетов. Индивидуальных инвестиционных счетов открыто более 4,7 млн.

Вложения и оборот. В ноябре частные инвесторы вложили в российские акции на Московской бирже рекордные 91 млрд рублей, а в облигации — 100 млрд. Из вложений в облигации 79,5% пришлось на корпоративные бумаги.

Объем торгов акциями иностранных компаний достиг 107,7 млрд рублей за месяц, впервые превысив отметку в 100 млрд. Это на 55% больше объема торгов в октябре. Рекорд связан, кроме всего прочего, с тем, что в начале ноября Московская биржа добавила 80 новых иностранных акций. Также в конце сентября иностранные бумаги стали торговаться не только за рубли, но и за доллары.

Ранее Московская биржа сообщила, что общий объем торгов на всех рынках в ноябре 2021 года составил 91 трлн рублей. Для сравнения: в ноябре 2020 года было 81,4 трлн рублей, то есть объем торгов вырос на 11%. Сильнее всего выросли обороты на срочном рынке, рынке акций и денежном рынке, а вот объем торгов облигациями снизился.

Как зарабатывает Московская биржа (и как на ней сэкономить)

Многие уже знают, как зарабатывать на бирже — но как зарабатывает сама биржа? Отвечаем на этот вопрос и рассказываем, как вы можете сэкономить на услугах Московской биржи.

Чистый доход Московской биржи в 2018 году составил более 5,19 млрд рублей. Биржа зарабатывает на подключении к торгам и взимании комиссий, а также на трансляции информации о сделках. Кроме того, биржи разрабатывают собственные технологии и предоставляют услуги для профессиональных трейдеров.

Комиссии за операции — один из главных источников дохода биржи. Вы платите комиссию за размещение акций на торговой площадке и за транзакции.

Биржа всегда удерживает комиссию при покупке акций, фьючерсов, валют или драгметаллов. Кроме того, биржевые площадки оказывают депозитарные и клиринговые услуги.

Также биржа зарабатывает на данных — как о происходящих торгах, так и с помощью статистики по уже закрытым торговым сессиям. Исторические данные используют, например, для тестирования автоматизированных торговых стратегий.

Биржа предоставляет аналитику по торгам — на подобные сервисы можно подписаться и скачивать данные исторические и в реальном времени.

Технологические услуги — еще один источник дохода биржи. Самый очевидный сервис из этой категории — возможность разместить оборудование участников торгов в режиме колокации с оборудованием биржи.

Другими словами, вы можете заплатить за то, чтобы сервер с его торговым софтом был расположен максимально близко к движку биржи — так задержки при выполнении транзакций будут минимальны.

Также у любого инвестора есть возможность организовать прямое подключение к бирже, когда заявки от торгового софта попадают в ее движок напрямую, минуя брокерскую торговую систему.

Как сэкономить на Московской бирже

Подписывайтесь на наш канал в Яндекс.Дзен. Много эксклюзивных историй, полезных материалов и красивых фото.

Как торговать на бирже

Дать денег Минфину и заработать

Я частный инвестор. Последние три года я инвестирую собственные деньги на Московской бирже.

В цикле статей я расскажу, какие возможности дает российский рынок ценных бумаг частному инвестору.

Для начала убедитесь, что у вас уже есть минимальные сбережения и инвестировать вы планируете не последние деньги. Читайте об этом в статье «Куда вложить 100 000 рублей».

Многие боятся, что биржа — это казино со случайными выигрышами и гарантированным проигрышем. На самом деле биржа — это кропотливая работа с финансовыми инструментами. Если работать осознанно, то будет хороший результат. Если покупать что попало в случайном порядке, тогда результата действительно не будет.

Биржа для частного инвестора — это не картины из фильма «Волк с Уолл-стрит». Это спокойная вдумчивая работа.

Что такое биржа

По способу работы биржу можно было бы сравнить с продуктовым рынком. Разница в том, что вместо овощей здесь продают ценные бумаги, валюту и заключают контракты. Но это было бы очень условное сравнение, потому что торги на современных биржах проходят в электронном виде. А вместо обычных покупателей на бирже работают профессиональные участники рынка ценных бумаг: банки и брокеры. В остальном всё то же: одни продают, другие покупают, биржа за всеми присматривает.

Инвесторам биржа нужна, чтобы вкладывать и приумножать деньги. Компании могут прийти на биржу, чтобы получить деньги на развитие. Банки выступают посредниками для тех и других. Основной российской площадкой является Московская биржа.

Биржа — это место, где покупают и продают ценные бумаги

Каждый может стать биржевым инвестором: вложить и заработать на своих вложениях. Однако на биржу нельзя просто зайти, размахивая деньгами, и начать торговать. Биржа работает только с профессиональными участниками. Для доступа к торгам вам нужен посредник: биржевой брокер или банк. Вы им говорите, что делать с вашими деньгами и бумагами, а они исполняют ваши поручения за процент. Здесь всё как раз как в фильме «Волк с Уолл-стрит».

Для торговли на Московской бирже

На Московской бирже много разных рынков (читай: отделов): валютный, денежный, срочный, товарный и другие. Для среднесрочных и долгосрочных инвестиций предназначен фондовый рынок, на котором торгуют облигациями, акциями и другими ценными бумагами. Начнем с них.

Облигации

Облигации — это долговой инструмент с фиксированной доходностью. Выпуская облигации, компания берет деньги в долг и затем возвращает их с процентами. Сколько и когда она будет возвращать — известно заранее.

Когда вы покупаете облигацию, вы как бы перекупаете чье-то право получить деньги от должника. Грубо говоря, я купил облигацию Минфина за 1000 рублей, как бы дал ему денег в долг. Минфин должен мне эту тысячу. Вы покупаете у меня облигацию Минфина за 1000 рублей — теперь Минфин должен не мне, а вам. Когда придет время, Минфин будет платить вам. Или тому, кому вы перепродадите облигацию в процессе.

У облигации есть эмитент, номинал, срок погашения, купоны.

Эмитент — это тот, кто выпустил облигацию: корпорация или правительство. Эмитенту вы как бы даете деньги.

Номинал — сумма, которую компания выплатит вам в дату погашения облигации. У российских облигаций номинал обычно составляет 1000 рублей — это такой стандарт для простоты расчетов.

Срок погашения — это то время, которое компания или государство обещает пользоваться вашими деньгами и когда, соответственно, оно вам их вернет. Срок един для всех, кто решит купить определенную облигацию конкретного выпуска.

Грубо говоря, я сегодня говорю: «Ребята, нужен миллион на пять лет». 1000 человек дают мне по 1000 рублей. Я каждому выдаю по облигации — всего 1000 облигаций. Пять лет я пользуюсь миллионом, а параллельно держатели моих облигаций могут ими между собой торговать. Каждые полгода я плачу текущим держателям облигаций какой-то процент, на который мы договорились. Проходит пять лет, я говорю: «Так, у кого есть облигации, идите сюда, буду возвращать деньги». И те, у кого на тот момент будут эти облигации, получат назад свою тысячу.

Купоны — это периодические процентные платежи, как выплата процентов по вкладу. График выплаты купонов известен заранее, еще при выпуске облигаций на бирже. Если на момент, когда условный Минфин должен выплатить купоны, вы владеете его облигацией, то вы получите сумму этого купона. Это как бы плата за пользование вашими деньгами.

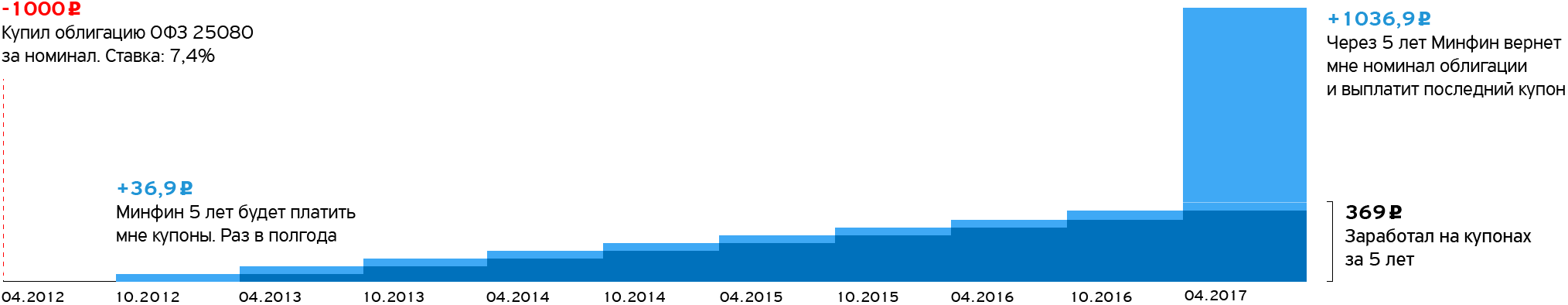

Возьмем для примера выпуск облигаций федерального займа, размещение которого состоялось 25 апреля 2012 года, а погашение состоится 19 апреля 2017 года. Параметры облигаций выпуска ОФЗ № 25080 RМFS опубликованы на сайте Минфина:

В итоге ОФЗ № 25080 RMFS будет приносить купонный доход в 36,90 рубля каждые полгода:

Облигации можно купить в момент их размещения или через биржевые торги у тех, кто уже купил облигацию и теперь перепродает. Частному инвестору с небольшим капиталом стоит рассчитывать на второе.

16 августа 2016 вы могли купить ОФЗ 25080 по цене 98,84%. Дело в том, что цены на облигации задаются в процентах от номинала. Почему за 98,84%, а не за 100%? Потому что рыночные ставки сейчас выше, чем были в момент размещения, и, чтобы заинтересовать покупателя, продавец вынужден компенсировать эту разницу скидкой.

Облигации — это когда вы кредитуете крупную компанию или правительство

19 октября на каждую купленную облигацию вы получите девятый купон размером 36,90 рубля — это написано в расписании Минфина. Восемь предыдущих купонов вы пропустили — по ним Минфин уже рассчитался, и вы это знали, когда покупали облигацию.

19 апреля 2017 года вам будет выплачен десятый купон размером 36,90 рубля. И так как десятый купон последний, вместе с ним вам вернут весь номинал облигации размером 1000 рублей.

Итого: вы потратили 1012,73 рубля, а спустя восемь месяцев получили 1073,8 рубля — на 61,07 рубля больше. За восемь месяцев вы заработали 6,03%. Это 8,95% годовых.

ОФЗ 25080 — облигация с постоянным размером купона. Существуют также облигации с привязкой купона к межбанковским ставкам или инфляции — такие облигации дают покупателю защиту от изменения процентных ставок в экономике. Бывают амортизируемые облигации, у которых сумма основного долга выплачивается не в конце срока, а постепенно, вместе с купонами.

В сравнении с депозитами облигации — более гибкий, хотя и более сложный инструмент. Частному инвестору облигации позволяют зафиксировать ставку на длительный срок, более гибко вносить и забирать деньги, получить доходность выше депозита в госбанках.

Доходность облигаций немного выше депозита

Для примера сравним доходность ОФЗ 25080 с вкладами в госбанках, не реинвестируя купоны и не капитализируя проценты по вкладам. Сумму вклада возьмем равной цене 600 облигаций по состоянию на 16 августа 2016 — 607 638 рублей. Срок вклада возьмем равным количеству дней до погашения облигаций — 246 дней.

Обзор «Московской биржи»: как устроен крупнейший российский биржевой холдинг

Московская биржа (MCX: MOEX) — диверсифицированный биржевой холдинг, крупнейший в России.

О компании

Московская биржа — финансовая компания, основной деятельностью которой — организация биржевых торгов. История компании началась в 1992 году с образования Московской межбанковской валютной биржи (ММВБ), продолжилась в 1995 созданием биржи РТС и их объединением в 2011 году. В 2013 году объединенная компания вышла на IPO.

По итогам 2020 года у нее 8,8 млн физических лиц, 44,8 тысячи юридических и 1460 профессиональных участников торгов. Холдинг включает в себя несколько компаний, которые позволяют предоставлять клиентам полный спектр услуг по организации биржевой торговли:

Как победить выгорание

Компания предоставляет доступ к торгам на пяти секциях рынка:

Основные рынки по объему торгов — это денежный, валютный и срочный. При этом объемы торгов по ним в последние годы несколько снижались, но в 2020 году все изменилось: обвал цен на нефть и пандемия коронавируса стали причиной существенной волатильности на рынках. В результате объемы торгов на всех рынках, кроме рынка зерна и сахара, значительно выросли.

Нарастить объемы торгов помогла также общемировая тенденция массового прихода частных лиц на биржу, которая актуальна и в России: за 2020 год это число возросло более чем в два раза. При этом тенденция не останавливается: по итогам апреля 2021 года количество частных лиц на бирже увеличилось до 11,7 миллиона человек.

Московская биржа не только организует торги, но и предоставляет информационные услуги: рассчитывает индексы, продает информационные и аналитические продукты.

В 2019 году компания утвердила стратегию развития до 2024 года, одной из стратегических целей которой было названо развитие в смежные области. В рамках этой инициативы компания активно развивает финансовый маркетплейс «Финуслуги». Это электронная платформа, на которой можно в одном месте сравнить предложения и получить разные финансовые услуги: открыть вклад, оформить кредит, купить страховой продукт, например электронный полис ОСАГО. В середине мая 2021 года компания объявила, что купила электронную платформу по подбору страховых и банковских продуктов INGURU и планирует интегрировать ее в платформу «Финуслуги».

Также стоит упомянуть, что в 2020 году компания стала вторым крупнейшим акционером Казахстанской фондовой биржи (KASE), — возможно, это начало создания международной биржевой группы на базе Московской биржи.

Объем торгов на разных рынках компании по годам в миллиардах рублей

| Акций | Облигаций | Срочный | Валютный | Денежный | Драгметаллов | Зерна и сахара | |

|---|---|---|---|---|---|---|---|

| 2016 | 9277 | 14 616 | 115 271 | 329 954 | 333 883 | 125 | 12 |

| 2017 | 9185 | 26 228 | 84 497 | 347 671 | 377 141 | 122 | 6 |

| 2018 | 10 830 | 29 841 | 89 263 | 348 368 | 364 216 | 102 | 50 |

| 2019 | 12 443 | 28 219 | 82 370 | 308 274 | 346 347 | 35 | 50 |

| 2020 | 23 905 | 30 617 | 129 864 | 328 946 | 426 781 | 53 | 25 |

Количество физических лиц, у которых есть брокерские счета, по годам в миллионах человек

Финансовые показатели

В целом Московская биржа — это довольно понятный бизнес: в основном компания зарабатывает на комиссиях за сделки и на процентном доходе от вложений остатков клиентских средств.

Выручка и чистая прибыль компании уверенно растут. Чистый долг также растет в номинальном выражении, будучи постоянно отрицательным: у компании становится все больше денег.

Комиссионные доходы постоянно растут, наибольший вклад вносят денежный рынок и расчетно-депозитарные услуги. Процентные доходы стабильно меньше комиссионных и несколько волатильны — во многом из-за того, что зависят от процентных ставок в экономике. Инвестиционный портфель компании, приносящий процентные доходы, больше чем наполовину состоит из депозитов и счетов в иностранных валютах.

Выручка, чистая прибыль и чистый долг по годам в миллиардах рублей

| Выручка | Чистая прибыль | Чистый долг | |

|---|---|---|---|

| 2017 | 38,5 | 20,3 | −82,7 |

| 2018 | 39,9 | 20,8 | −89,7 |

| 2019 | 43,2 | 22,1 | −93,0 |

| 2020 | 48,6 | 25,2 | −103,9 |

| 2021, 1 квартал | 12,9 | 6,7 | −102,5 |

Комиссионные и процентные доходы по годам в миллиардах рублей

| Комиссионные | Процентные | |

|---|---|---|

| 2017 | 21,2 | 16,0 |

| 2018 | 23,6 | 17,9 |

| 2019 | 26,2 | 13,6 |

| 2020 | 34,3 | 15,3 |

| 2021, 1 квартал | 9,3 | 3,2 |

Структура комиссионных доходов за 1 квартал 2021 года в процентах

| Денежный рынок | 26 |

| Расчетно-депозитарные операции | 21 |

| Рынок акций | 14 |

| Срочный рынок | 13 |

| Валютный рынок | 12 |

| Рынок облигаций | 6 |

| Прочее | 9 |

Структура инвестиционного портфеля по типам активов за 1 квартал 2021 года в процентах

| Депозиты и счета в иностранных валютах | 61 |

| Рублевые ценные бумаги | 13 |

| Иностранные ценные бумаги | 10 |

| Депозиты и счета в рублях | 10 |

| Операции РЕПО | 5 |

Акционерный капитал

У Московской биржи довольно нетипичная для российского фондового рынка ситуация: отсутствует мажоритарный акционер с контрольным пакетом акций. При этом среди крупнейших акционеров фигурируют банки, связанные с государством, включая Банк России.

Структура акционерного капитала в процентах

| Акционер | Доля |

|---|---|

| Банк России | 11,8 |

| Сбер | 10,0 |

| ВЭБ.РФ | 8,4 |

| ЕБРР | 6,1 |

| Capital Research and Management Company | 5,7 |

| Дочерняя компания ООО «ММВБ-Финанс» | 0,8 |

| В свободном обращении (включая Capital Research and Management Company, исключая «ММВБ-Финанс» ) | 62,9 |

Почему акции могут вырасти

Защитный актив с растущим бизнесом. Бизнес компании довольно стабилен, является нециклическим — и вполне может считаться защитным активом. Ведь торги идут во время как экономического роста, так и рецессии. И даже если во времена биржевых потрясений акции компании упадут, из-за возросшей волатильности объемы торгов возрастут, что принесет больше комиссионного дохода Московской бирже.

Также стоит учитывать, что хоть у компании и есть конкуренты, такие как Санкт-Петербургская биржа, NYSE, NASDAQ, LSE, CME, можно смело сказать, что она является главной российской биржей — и вряд ли в обозримом будущем кто-то сможет сдвинуть ее из этой ниши. При этом, как мы рассматривали выше, в последние годы финансовые показатели компании стабильно растут.

Неплохие мультипликаторы. У компании приличная рентабельность собственного капитала (ROE), проблем с долгом нет, по мультипликатору P / E компания стоит дороже, чем в последние годы, так как котировки акций на исторических максимумах, но с учетом исторически низких процентных ставок в экономике и биржевого бума среди частных инвесторов это логично.

Дивиденды и дивидендная политика. Согласно дивидендной политике, Московская биржа платит дивиденды раз в год в размере не менее 60% чистой прибыли за период. В реальности в последние годы компания выплачивает значительно больше — практически 90% чистой прибыли, при этом из-за роста чистой прибыли дивиденды также растут. Как итог, дивидендная политика приятна для акционеров, а дивидендная доходность хоть и не поражает воображение, но стабильно превышает ставки по вкладам в банках.

Мультипликаторы компании по годам

| P / E | ROE | Net Debt / EBITDA | |

|---|---|---|---|

| 2017 | 12,2 | 16,7% | −2,95 |

| 2018 | 8,9 | 16,5% | −3,24 |

| 2019 | 11,1 | 16,8% | −3,24 |

| 2020 | 15,2 | 18,1% | −2,95 |

| 2021, 1 квартал | 15,1 | 17,6% | −2,90 |

Дивиденды, дивидендная доходность и доля чистой прибыли, выплачиваемой в виде дивидендов

| Дивиденды на акцию | Дивидендная доходность | Доля чистой прибыли, выплачиваемой в виде дивидендов | |

|---|---|---|---|

| 2016 | 7,68 Р | 6,1% | 69% |

| 2017 | 7,96 Р | 7,3% | 89% |

| 2018 | 7,70 Р | 9,5% | 89% |

| 2019 | 7,93 Р | 7,4% | 89% |

| 2020 | 9,45 Р | 5,6% | 85% |

Почему акции могут упасть

Повышение ставок в экономике. С середины 2019 года по середину 2020 ключевая ставка Банка России была снижена с 7,75 до 4,25, что, в том числе, вызвало снижение ставок по вкладам в банках. Это стало одной из причин перетока денег из банков на биржу. Весной 2021 года Банк России начал поднимать ставку — и хотя это должно положительно сказаться на процентных доходах Московской биржи, стратегически это может привести к нескольким последствиям.

Возможное окончание биржевого бума. Возможно, что сейчас мы находимся на пике биржевого бума, который возник из-за сочетания нескольких факторов: цифровизация, значительно упростившая доступ на биржу, снижение ставок в экономике, многолетний растущий рынок, подросшее новое поколение, которое уже не помнит ни медвежьих рынков времен кризиса 2008 года, ни уж тем более финансовых катаклизмов 1990 годов. Вероятные будущие потери из-за обвалов могут уменьшить привлекательность биржи среди инвесторов, что вызовет отток существующих клиентов и уменьшение прихода новых и может впоследствии отрицательно сказаться на объемах торгов и, как следствие, комиссионных доходах компании.

Финансовые риски. Не стоит забывать, что биржа не просто так берет комиссию за организацию торгов: она не только предоставляет техническую возможность осуществления сделок, но и берет на себя финансовые риски. А реализовавшиеся риски могут повлечь за собой необходимость денежных трат на компенсацию ущерба. Например, в 2019 году компания была вынуждена зарезервировать 2,4 млрд рублей из-за кражи зерна, что сильно уменьшило прибыль в отчетности. А в 2020 году по итогам истории с остановкой торгов фьючерсами на нефть марки WTI, цена на которую стала отрицательной, инвесторы подавали против Московской биржи коллективный иск.

В итоге

Московская биржа — крупный стабильный бизнес, фактически являющийся защитным активом. Растущие объемы торгов и биржевой бум на российском рынке позволил компании в последние годы наращивать финансовые показатели, что положительно сказалось на котировках акций и дивидендах.

Стоит учитывать, что, возможно, накопились факторы для снижения объемов торгов в будущем, что может отрицательно сказаться на котировках и размерах дивидендов. Но даже если это случится, вряд ли принципиально что-то изменится: скорее всего, компания продолжит быть прибыльной, с отрицательным чистым долгом и сможет обеспечивать своим акционерам достойный дивидендный доход выше уровня доходности по банковским вкладам.

Таким образом, Московская биржа — это типичная компания стоимости, которая может быть интересна для включения в консервативную часть портфеля инвестора.