На что начисляется сметная прибыль

Понятие и расчет сметной прибыли

Сметная прибыль представляет собой ту часть стоимости строительных работ, которая не относится на себестоимость. Это средства, нужные для возмещения расходов подрядчика, выплаты вознаграждений работникам.

Российское законодательство содержит довольно широкий перечень строительных работ. Еще шире он становится, если добавить в него понятия, используемые специалистами на практике. Между тем далеко не все понимают, какое содержание стоит за тем или иным понятием и как все эти виды работ соотносятся между собой. Неправильное определение вида осуществляемой деятельности строительного характера может повлечь наложение административного штрафа или даже признание объекта самовольной постройкой.

Какое существует разграничение видов строительных работ?

Посмотреть ответ

Понятие сметной прибыли

Сметная прибыль представляет собой сметный доход субъекта с учетом вычета себестоимости работ. Средства направляются на:

Размеры сметной прибыли определяются при заключении каждого нового контракта. Она может устанавливаться в ходе переговоров фирмы и заказчика. В СП не входят накладные (то есть непрямые или непредвиденные) расходы организации. В статье 709 ГК РФ указано, что СП считается вознаграждением подрядчика.

Сметная прибыль определяется в процентах в рамках законодательной нормы. База для расчетов – зарплата сотрудников. Она должна составлять не менее 65% от СП. При расчетах также нужно учесть среднюю стоимость работ, нормы самой компании. При расчете СП нужно принимать во внимание соответствующие Методические указания (МДС 81-25.2001).

Вопрос: По договору строительного подряда подрядчик обязуется за определенную сумму построить объект. Каковы налоговые последствия для подрядчика в целях исчисления НДС и налога на прибыль, если подрядчик выполнил дополнительные работы, не учтенные в смете, не предупредив заказчика?

Посмотреть ответ

Что входит в состав сметной прибыли

В структуру СП включены эти направления расходов:

К СВЕДЕНИЮ! Примечания к бухгалтерской отчетности – это одно из оснований определения индивидуального норматива СП.

Что не входит в сметную прибыль

Не все направления расходов могут быть учтены при определении СП. Это траты, не относящиеся к производственной деятельности фирмы:

В смету не включаются также траты на поддержание инфраструктуры компании:

Это также расходы подрядчика, однако они не относятся к конкретному проекту.

Если строительные работы финансируются из государственного бюджета, структура сметной стоимости формируется из этих составляющих:

Также в структуру могут входить и прочие составляющие.

Разница между применяемыми режимами налогообложения относится к сметной прибыли подрядчика-«упрощенца» или нет?

Нормативы сметной прибыли

Нормативы СП приведены в соответствующих методических указаниях. В частности, это Методические указания по расчету сметной прибыли МДС 81-25.2001, утвержденные Постановлением Госстроя №15 от 28 февраля 2001 года. Они должны обязательно использоваться субъектами, реализующими проекты за счет средств из этих источников:

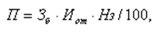

Вычисление норматива СП выполняется в процентах от ФОТ работников и механизаторов при текущих ценах.

Нормативы подразделяются на эти разновидности:

Процентная ставка к ФОТ по направлениям работ устанавливается федеральными и местными центрами по ценообразованию в строительной сфере. Иногда подрядчики могут использовать понижающие коэффициенты. Стороны строительного контракта имеют равные права при подборе расчетного норматива.

Норматив СП при составлении сметы по строительному проекту начисляется в зависимости от методики установления сметной стоимости строительного материала, стадий проектирования. Начисление выполняется на этих этапах:

Строительные работы могут осуществляться ИП или ФЛ. При этом оформляется соглашение о бытовом и строительном подряде. Размер сметной прибыли устанавливается с учетом индивидуальной нормы. Последняя должна быть согласована с заказчиком.

Сметная прибыль в строительной сфере: формулы и расчеты

Индивидуальные нормативы формируются тогда, когда общеотраслевые нормативы по направлениям работ не возмещают все издержки фирмы на развитие производства и материальное стимулирование штата. Обычно расчет осуществляется самим подрядчиком. Однако его итоги обязательно должны быть согласованы с заказчиком. Специалистами со стороны заказчика осуществляется экспертиза. Если в ходе экспертизы возникли разногласия, подрядчику нужно внести все нужные корректировки. Потом расчет еще раз направляется на повторное согласование. Подрядчик может делегировать свою обязанность по расчетам региональным центрам по ценообразованию или проектным организациям.

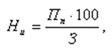

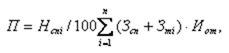

Индивидуальный норматив определяется по этой формуле:

Формула эта включает в себя такие показатели:

Если локальный сметный расчет не подразделен на отдельные разделы, начисление СП выполняется в завершении всего расчета. Если смета подразделена на главы, начисление производится под каждой главой в завершении сметы.

К СВЕДЕНИЮ! Строительная норма прибыли определяется в соответствии с разным порядком. Все зависит от метода определения сметной стоимости строительной продукции и стадии формирования проекта документации.

По актуальному уровню цен

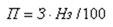

Первая стадия – это стадия «Проект»:

Вторая стадия – это стадия «Рабочие документы»:

В формуле используются эти значения:

Расчеты обычно производятся обычно самим подрядчиком.

Базисно-индексный метод

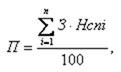

Сначала идет стадия «Проект»:

Потом идет стадия «Рабочая документация»:

В формуле используются эти значения:

Все расчеты оформляются в виде определенной таблицы.

Усредненная структура сметной прибыли

Размер каждой из групп трат в СП определяется назначением строительных работ. Рассмотрим усредненную таблицу, на которую можно ориентироваться:

Постановление Госстроя РФ от 28.02.2001 N 15 «Об утверждении Методических указаний по определению величины сметной прибыли в строительстве» (вместе с «МДС 81-25.2001. «)

ГОСУДАРСТВЕННЫЙ КОМИТЕТ РОССИЙСКОЙ ФЕДЕРАЦИИ

от 28 февраля 2001 г. N 15

ОБ УТВЕРЖДЕНИИ МЕТОДИЧЕСКИХ УКАЗАНИЙ

ПО ОПРЕДЕЛЕНИЮ ВЕЛИЧИНЫ СМЕТНОЙ ПРИБЫЛИ В СТРОИТЕЛЬСТВЕ

Приняты и введены в действие

с 1 марта 2001 года

Постановлением Госстроя России

ПО ОПРЕДЕЛЕНИЮ ВЕЛИЧИНЫ СМЕТНОЙ ПРИБЫЛИ В СТРОИТЕЛЬСТВЕ

Приняты и введены в действие с 01.03.2001 Постановлением Госстроя России от 28.02.2001 N 15.

Взамен Методических рекомендаций по определению величины сметной прибыли при формировании свободных цен на строительную продукцию (письмо Минстроя России от 30.10.92 N БФ-906/12) и раздела 3 Методических указаний по определению величины накладных расходов и сметной прибыли в строительстве, осуществляемом в районах Крайнего Севера и местностях, приравненных к ним (МДС 81-5.99).

«Методические указания по определению величины сметной прибыли в строительстве. МДС 81-25.2001» (в дальнейшем Методические указания) определяют принципы и порядок расчета величины сметной прибыли при формировании сметной стоимости строительства.

Методические указания применяются для определения начальной (стартовой) цены строительной продукции при разработке тендерной документации для проведения конкурсов по размещению подрядов на выполнение работ и оказание услуг в строительстве и договорных цен на строительную продукцию, устанавливаемых на основе переговоров с подрядчиками.

В Методических указаниях учтены положения, содержащиеся в Гражданском кодексе Российской Федерации, Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», Налоговом кодексе Российской Федерации, Типовых методических рекомендациях по планированию и учету себестоимости строительных работ (утверждены Минстроем Российской Федерации 4 декабря 1995 г. N БЕ-11-260/7), Методических рекомендациях по разработке ценовой политики предприятия (Приказ Министерства экономики Российской Федерации N 118 от 1 октября 1997 г.), а также в действующих нормативных актах по бухгалтерскому учету и др. документах, согласно приложению 1.

Методические указания согласованы с Минфином России (письмо от 30.01.2001 N 06-10-24/31) и Минэкономразвития России (письмо от 15.12.2000 N ША-681/05).

Положения, приведенные в Методических указаниях, обязательны для всех предприятий и организаций независимо от принадлежности и формы собственности, осуществляющих капитальное строительство за счет средств федерального бюджета, средств бюджетов субъектов Российской Федерации, государственных кредитов, получаемых под государственные гарантии, других средств, поступающих в качестве государственной поддержки, если иное не предусмотрено соответствующими распорядительными документами Правительства Российской Федерации.

Для строек, финансирование которых осуществляется за счет собственных средств предприятий, организаций и физических лиц, положения настоящего документа носят рекомендательный характер.

Положения Методических указаний распространяются на работы, выполняемые хозяйственным способом, а также на объекты капитального ремонта зданий и сооружений по отраслям.

Замечания и предложения по дальнейшему совершенствованию Методических указаний направлять по адресу:

1.1. Методические указания предназначены для определения сметной прибыли:

— подрядными организациями при составлении ценовых предложений на конкурсные торги;

— проектными организациями при разработке сметной документации.

Сметная прибыль является нормативной частью стоимости строительной продукции и не относится на себестоимость работ.

1.2. В составе норматива сметной прибыли учтены затраты на:

— отдельные федеральные, региональные и местные налоги и сборы, в т.ч.:

налог на прибыль организаций, налог на имущество, налог на прибыль предприятий и организаций по ставкам, устанавливаемым органами местного самоуправления в размере не выше 5 процентов;

— расширенное воспроизводство подрядных организаций (модернизация оборудования, реконструкция объектов основных фондов);

— материальное стимулирование работников (материальная помощь, проведение мероприятий по охране здоровья и отдыха, не связанных непосредственно с участием работников в производственном процессе);

— организацию помощи и бесплатных услуг учебным заведениям.

1.3. Затраты, не учитываемые в нормативах сметной прибыли, приведены в приложении 2.

1.4. В качестве базы для исчисления сметной прибыли принимается величина средств на оплату труда рабочих (строителей и механизаторов) в текущих ценах в составе сметных прямых затрат.

Порядок определения размера средств на оплату труда рабочих приведен в «Методических указаниях по определению стоимости строительства на территории Российской Федерации МДС 81-1.99», приложение 4.

1.5. Сметная прибыль определяется с использованием:

— общеотраслевых нормативов, устанавливаемых для всех исполнителей работ;

— нормативов по видам строительных и монтажных работ;

— индивидуальной нормы, разрабатываемой (в отдельных случаях) для конкретной подрядной организации.

2. Порядок определения и применения нормативов

Указанные нормативы приведены в приложении 3.

2.5. В связи с выходом новых законодательных и нормативных актов Госстрой России осуществляет периодическую корректировку общеотраслевых нормативов сметной прибыли и нормативов по видам строительных и монтажных работ.

2.7. Внесение изменений и дополнений в утвержденные Госстроем России нормативы не допускается.

3. Порядок расчета индивидуального норматива

3.1. При расчете индивидуальных нормативов используются действующие законодательные и нормативные документы, регламентирующие величину нормируемых статей, а также данные государственной статистической отчетности и бухгалтерского учета.

Индивидуальные нормативы сметной прибыли определяются на основе расчетов подрядных организаций, осуществляемых путем калькулирования по статьям затрат, приведенным в п. 1.2.

3.2. При определении размера средств по статье «Модернизация оборудования, реконструкция объектов основных фондов» следует выполнить анализ показателей, характеризующих имущественное положение подрядных организаций (доля основных средств в активах, доля активной части основных средств) и фактического состояния основных производственных фондов (обновление и выбытие, коэффициент износа, наличие собственных оборотных средств и т.п.).

3.3. Размер средств, связанных с материальным стимулированием работников, следует определять на основе данных подрядных организаций за предшествующий период, получивших отражение в приложении к бухгалтерскому балансу.

В приложении отражаются денежные выплаты и поощрения, не связанные с производством продукции, выполнением работ, оказанием услуг, в т.ч.:

— расходы на отдельные виды вознаграждений, помимо предусматриваемых в трудовых договорах (контрактах);

— материальная помощь (в т.ч. безвозмездная) работникам для участия в системе ипотечного кредитования или на частичное погашение кредита, предоставленного на индивидуальное жилищное строительство и иные социальные потребности;

— выплата разницы стоимости при реализации по льготным ценам (ниже рыночных) товаров (работ и услуг) работникам организации;

В указанные выплаты и денежные поощрения включаются начисления единого социального налога в соответствии с действующим законодательством, от суммы планируемых средств на оказание материальной помощи рабочим и служащим и др.

3.4. На затраты, определенные в соответствии с п. п. 3.2, 3.3, начисляются налоги в соответствии с действующим законодательством.

3.5. Налог на прибыль определяется в соответствии с расчетными показателями по каждой статье, включаемой в расчет планируемой сметной прибыли.

3.7. Расчет индивидуальной нормы сметной прибыли осуществляется по формуле:

4. Порядок начисления сметной прибыли при составлении

4.2. Порядок начисления норматива сметной прибыли в сметной документации зависит от метода определения сметной стоимости строительной продукции и стадийности проектирования.

4.3. При определении сметной стоимости строительной продукции в текущем уровне цен величина сметной прибыли может быть определена по формулам:

на стадии «рабочая документация»:

на стадии «рабочая документация»:

5. Организация работы по определению нормативов

Разработанные проекты нормативов сметной прибыли рассматриваются Межведомственной комиссией (рабочей группой) по разработке документов по ценообразованию в строительстве (МВК) Госстроя России.

Откорректированные нормативы передаются в Управление ценообразования, которое после окончательной экспертизы представляет их на утверждение в установленном порядке.

ЗАКОНОДАТЕЛЬНЫХ И НОРМАТИВНЫХ ДОКУМЕНТОВ,

ИСПОЛЬЗОВАННЫХ ПРИ ПОДГОТОВКЕ «МЕТОДИЧЕСКИХ УКАЗАНИЙ

ПО ОПРЕДЕЛЕНИЮ ВЕЛИЧИНЫ СМЕТНОЙ ПРИБЫЛИ

1. Налоговый кодекс Российской Федерации (часть первая) от 31 июля 1998 г. N 146-ФЗ (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 1999, N 28, ст. 3487; 2000, N 2, ст. 134).

2. Федеральный закон от 31 июля 1998 г. N 147-ФЗ «О введении в действие части первой Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3825; 1999, N 28, ст. 3488; 2000, N 32, ст. 3341).

3. Федеральный закон от 5 августа 2000 г. N 118-ФЗ «О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах» (Собрание законодательства Российской Федерации, 2000, N 32, ст. 3341).

4. Закон Российской Федерации от 18 октября 1991 г. N 1759-1 «О дорожных фондах в Российской Федерации» (Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР, 1991, N 44, ст. 1426; Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации, 1993, N 37, ст. 102; Собрание законодательства Российской Федерации, 1994, N 29, ст. 3010; 1995, N 26, ст. 2402; N 35, ст. 3503; 1996, N 1, ст. 4; 1997, N 22, ст. 2545; 1998, N 13, ст. 1473; N 26, ст. 3013; 1999, N 1, ст. 1; N 7, ст. 879; N 16, ст. 1930; N 18, ст. 2221).

5. Закон Российской Федерации от 13 декабря 1991 г. N 2030-1 «О налоге на имущество предприятий» (Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации, 1992, N 12, ст. 599; N 34, ст. 1976; 1993, N 4, ст. 118; N 25, ст. 905; Собрание законодательства Российской Федерации, 1995, N 18, ст. 1590).

6. Закон Российской Федерации от 27 декабря 1991 г. N 2118-1 «Об основах налоговой системы в Российской Федерации» п. 2 статьи 18 и статьи 19, 20, 21 (Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации, 1992, N 11, ст. 52; N 34, ст. 1976; 1993, N 4, ст. 118; Собрание законодательства Российской Федерации, 1997, N 30, ст. 3593; 1998, N 31, ст. 3816, 3828; N 43, ст. 5213; 1999, N 1, ст. 1; N 7, ст. 879; N 25, ст. 3041; N 28, ст. 3475; 2000, N 32, ст. 3341).

7. Закон Российской Федерации от 27 декабря 1991 г. N 2116-1 «О налоге на прибыль предприятий и организаций» (Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации, 1992, N 11, ст. 525; N 34, ст. 1976; N 4, ст. 118; «Российская газета», 1993, 3 ноября, N 205; Собрание законодательства Российской Федерации, 1994, N 27, ст. 2823; N 29, ст. 3010; N 32, ст. 3304; 1995, N 18, ст. 1592; N 26, ст. 2402, 2403; N 49, ст. 4695; 1996, N 1, ст. 4, 20; N 51, ст. 5682; 1997, N 3, ст. 357; 998, N 47, ст. 5702; 1999, N 2, ст. 237; N 10, ст. 1162; N 14, ст. 1660; 2000, N 32, ст. 3341).

8. Федеральный закон от 19 июня 2000 г. N 82-ФЗ «О минимальном размере оплаты труда» (Собрание законодательства Российской Федерации, 2000, N 26, ст. 2729).

9. Постановление Правительства Российской Федерации от 5 августа 1992 г. N 552 «Об утверждении Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли» (Собрание актов Президента и Правительства Российской Федерации, 1992, N 9, ст. 602; Собрание законодательства Российской Федерации, 1995, N 27, ст. 2587; N 28, ст. 2686; N 48, ст. 4683; 1996, N 43, ст. 4924; N 49, ст. 5557; 1998, N 2, ст. 260; N 22, ст. 2469; N 37, ст. 4624; 1999, N 29, ст. 3757; 2000, N 23, ст. 2431).

10. «Типовые методические рекомендации по планированию и учету себестоимости строительных работ», утвержденные Минстроем России 4 декабря 1995 г. N БЕ-11-260/7 (с изменениями от 14 августа 1997 г.).

11. Инструкция МНС России от 15 июня 2000 г. N 62 «О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций».

12. Письмо Госналогслужбы России от 2 апреля 1996 г. N 07-3-08/112 «О налоге на прибыль приватизированных предприятий и организаций».

13. Письмо Госналогслужбы России от 6 января 1997 г. N 02-4-07/1 «О налоге на прибыль предприятий и организаций».

14. Письмо Департамента налоговых реформ Минфина России от 24 июня 1997 г. N 04-02-14 «О перечне затрат, включаемых в себестоимость продукции при формировании затрат на прибыль».

15. Письмо Госналогслужбы России от 27 октября 1998 г. N ШС-6-02/768 «Методические рекомендации по отдельным вопросам налогообложения прибыли» (с изменениями от 12 июля 1999 г.).

16. Письмо МНС России от 17 января 2000 г. N 02-1-16/2 «О налогообложении прибыли, полученной участником совместной деятельности».

17. Письмо Департамента налоговой политики Минфина России от 14 февраля 2000 г. N 04-02-05/2 «О налогообложении курсовых и суммовых разниц».

18. Приказ Минфина России от 9 декабря 1998 г. N 60н «Об утверждении Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98″ (с изменениями и дополнениями от 30 декабря 1999 г.).

19. Приказ Минфина России от 6 июля 1999 г. N 43н «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99″.

20. Приказ Минфина России от 29 июля 1998 г. N 34н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации» (с изменениями и дополнениями от 30 декабря 1999 г., 24 марта 2000 г.).

21. Приказ Минфина России от 13 января 2000 г. N 4н «О формах бухгалтерской отчетности организаций».

22. Приказ Минфина России от 6 мая 1999 г. N 32н «Об утверждении Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99″ (с изменениями и дополнениями от 30 декабря 1999 г.).

23. Приказ Минфина России от 6 мая 1999 г. N 33н «Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99″ (с изменениями и дополнениями от 30 декабря 1999 г.).

25. Приказ Минфина России от 3 сентября 1997 г. N 65н «Об утверждении Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/97″ (с изменениями и дополнениями от 24 марта 2000 г.).

26. Приказ Минфина России от 10 января 2000 г. N 2н «Об утверждении Положения по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» ПБУ 3/2000″.

27. Инструкция Госналогслужбы России от 8 июня 1995 г. N 33 «О порядке исчисления и уплаты в бюджет налога на имущество предприятий» (с изменениями и дополнениями от 12 июля, 9 октября 1995 г., 29 мая, 13 июня 1997 г., 2 апреля 1998 г.).

28. Приказ МНС России от 15.11.2000 N БГ-3-04/389 «О внесении изменений в инструкцию Госналогслужбы России от 08.06.95 N 33 «О порядке исчисления и уплаты в бюджет налога на имущество предприятий».

29. Инструкция МНС России от 4 апреля 2000 г. N 59 «О порядке исчисления и уплаты налогов, поступающих в дорожные фонды».

30. Приказ МНС России от 20 октября 2000 г. N БГ-3-03/361 «О внесении изменений в Инструкцию МНС России от 04.04.2000 N 59 «О порядке исчисления и уплаты налогов, поступающих в дорожные фонды».

31. Порядок определения платы и ее предельных размеров за загрязнение окружающей природной среды, размещение отходов, другие виды вредного воздействия, утвержденный Постановлением Правительства Российской Федерации от 28 августа 1992 г. N 632 (Собрание актов Президента и Правительства Российской Федерации, 1992, N 10, ст. 726; 1995, N 3, ст. 190).

32. Базовые нормативы платы за выбросы, сбросы загрязняющих веществ в окружающую природную среду и размещение отходов, утвержденные Минприродой России 27 ноября 1992 г. (с изменением и дополнением от 18 августа 1993 г.).

33. Письмо Минфина России от 22 декабря 1992 г. N 09-05-12 и Минприроды России от 21 декабря 1992 г. N 04-04/72-6344 «Порядок направления предприятиями, учреждениями, организациями, гражданами, иностранными юридическими лицами и гражданами средств в государственные внебюджетные экологические фонды» (с изменениями и дополнениями от 23 мая 1995 г., 11 августа 1997 г.).

34. Постановление Пленума Высшего Арбитражного Суда Российской Федерации от 21 октября 1993 г. N 22 «О некоторых вопросах практики применения Закона РСФСР «Об охране окружающей природной среды» (Вестник Высшего Арбитражного Суда Российской Федерации, 1994, N 3; 2000, N 6).

НЕ УЧИТЫВАЕМЫЕ В НОРМАТИВАХ СМЕТНОЙ ПРИБЫЛИ

1. Затраты, не влияющие на производственную деятельность подрядной организации,

— добровольные пожертвования в избирательные фонды;

— премирование работников непроизводственной сферы;

— оплату дополнительных (сверх установленной продолжительности) отпусков;

— выделение единовременных пособий работникам, уходящим на пенсию, надбавки к пенсиям;

— компенсацию стоимости питания в столовых и буфетах;

— оплату проездов в транспорте общего пользования;

— возмещение расходов сверх установленных норм при направлении работников для выполнения монтажных, наладочных и строительных работ, за подвижной и разъездной характер их деятельности, за производство работ вахтовым методом;

— оплату подписки на газеты и журналы;

— оплату командировочных расходов сверх установленных норм;

— страхование персонала строительных организаций (кроме обязательного социального страхования и обеспечения медицинского страхования);

— на создание совместных предприятий;

— покупку акций, облигаций и других ценных бумаг, затраты, связанные с выпуском и распространением ценных бумаг;

— содержание аппарата управления объединений, ассоциаций, концернов и других вышестоящих органов управления;

— погашение кредитов коммерческих банков и выплату процентов по ним, а также по отсроченным и просроченным ссудам (сверх сумм по учетной ставке Центрального Банка России);

— частичное погашение банковского кредита работникам на жилищное строительство, на обзаведение домашним хозяйством;

— платежи за превышение предельно допустимых выбросов загрязняющих веществ;

— содержание учебных заведений, состоящих на балансе строительных организаций;

— содержание подсобного сельского хозяйства;

— другие расходы, производимые за счет собственных средств организации.

2. Затраты, связанные с пополнением оборотных средств

Порядок пополнения указанных средств предусматривается при заключении договоров подряда, включая авансирование работ или получение банковского кредита на приобретение материалов, изделий и конструкций.

— строительство жилых и других объектов непроизводственного назначения;

— техническое перевооружение, реконструкция, расширение и строительство новых объектов производственного назначения.

НОРМАТИВЫ СМЕТНОЙ ПРИБЫЛИ

ПО ВИДАМ СТРОИТЕЛЬНЫХ И МОНТАЖНЫХ РАБОТ

Судебная практика и законодательство — Постановление Госстроя РФ от 28.02.2001 N 15 «Об утверждении Методических указаний по определению величины сметной прибыли в строительстве» (вместе с «МДС 81-25.2001. «)

1.16. Методические рекомендации не учитывают проектирование особо сложных пересечений в одном уровне, съездов и переездов с тремя и более полосами, двух и более мостов и путепроводов при незначительной (до 10 км) протяженности участков дорог. Насыщенность автомобильных дорог искусственными сооружениями (мостами, путепроводами), принятая при расчете базовых цен, приведена в приложении 1.

В соответствии с п. 1.2 «Методических указаний по определению сметной прибыли в строительстве» (МДС 81-25.2001) в составе норматива сметной прибыли учтены затраты, связанные с уплатой налога на прибыль предприятий, имущество, а также налог на прибыль предприятий и организаций по ставкам, устанавливаемым органами местного самоуправления в размере не выше 5 процентов.