На что не распространяется льготный период кредитки сбербанка

Льготный период кредитной карты Сбербанка

Грейс-период по кредитным картам — опция, позволяющая пользоваться деньгами банка бесплатно, без переплаты по процентам. В большинстве случаев он распространяется на безналичные операции: совершение покупок и оплата некоторых видов услуг. Льготный период по кредиткам Сбербанка действует на определенных условиях, с которыми следует ознакомиться до оформления банковской карты.

| Кред. лимит | 600 000 Р |

| Проц. ставка | 23,9% |

| Без процентов | До 50 дней |

| Стоимость | 0 руб. |

| Кэшбек | СПАСИБО |

| Решение | До 2 дней |

Условия льготного периода кредитования в Сбербанке

Одно из ключевых условий грейс-периода — его длительность. Сервис Brobank.ru установил, что по всем кредитным картам Сбербанка, длительность льготного периода составляет до 50 дней. В течение этого срока держатель карты пользуется кредитными средствами полностью бесплатно, если соблюдаются условия данной опции. Льготный период состоит из двух временных отрезков:

Важным условием также признается дата платежа — конечная дата, до наступления которой следует погасить задолженность или внести ежемесячный минимальный платеж. Крайняя дата указывается в отчете, который банк ежемесячно высылает клиенту.

Чтобы не платить проценты банку, клиент погашает всю сумму задолженности, указанную в отчете. При внесении минимального ежемесячного платежа проценты начисляются за пользование кредитным лимитом, начиная с даты совершения покупки.

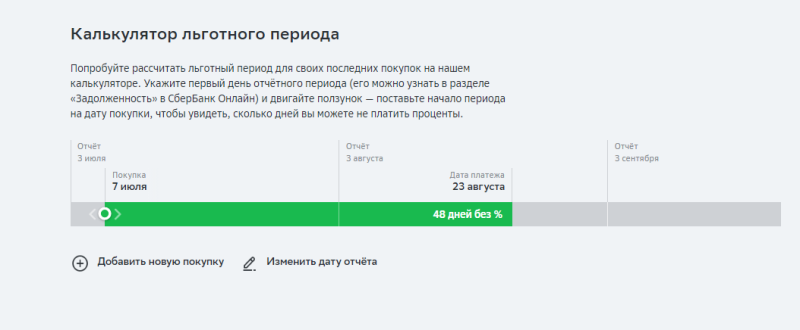

Как рассчитать льготный период по кредитной карте Сбербанка

В этом направлении Сбербанк не разработал ничего нового: грейс-период по кредиткам крупнейшего банка страны рассчитывается по стандартной схеме. К примеру, покупка совершена 8 октября, значит, задолженность необходимо погасить до 27 ноября. В этом случае у клиента есть полные 50 дней, в течение которых можно бесплатно пользоваться кредитными средствами.

Если покупка совершена 22 октября, то до 27 ноября остается уже 35 дней, соответственно, длительность срока бесплатного пользования деньгами банка сокращается (15 дней отчетного периода + 20 дней платежного периода). Таким образом, на погашение задолженности по карте у клиента есть от 20 до 50 дней. После погашения задолженности или внесения минимального ежемесячного платежа грейс-период возобновляется.

Дата отчета зависит от даты выпуска карты. Отчет высылается банком в смс-сообщении, в котором указываются суммы и дата платежа. Сообщение содержит следующие значения:

Помимо этого, пользователь может самостоятельно контролировать состояние счета кредитной карты в мобильном приложении или веб-версии Сбербанк Онлайн. Фактически, клиент может совершать покупки и погашать задолженность в любое время, но в пределах крайней даты внесения платежа.

На какие операции не распространяется льготный период по картам Сбербанка

Не платить проценты банку получится не только при соблюдении сроков погашения задолженности, но и при правильном пользовании кредитным лимитом. Для этого банк составляет список операций, на которые не распространяется беспроцентное пользование деньгами. В их числе:

При этом кредитными картами можно оплачивать покупки в торгово-розничных сетях, услуги, а также вносить плату за годовое обслуживание по карте Сбербанка. В случае нарушения правил пользования кредитным лимитом, банк оставляет за собой право отказать клиенту в обслуживании.

Как не платить проценты по кредитной карте

Совет 1. Возвращайте долг до конца беспроцентного периода

Беспроцентный период длится до 50 дней после покупки, которую вы оплатили кредитной картой. Это время, когда банк не берёт проценты за использование денег. Если вернуть долг позже, банк начислит проценты, поэтому важно возвращать потраченную сумму вовремя.

Проверяйте задолженность в СберБанк Онлайн

Чтобы не пропускать беспроцентный период, проверяйте сумму задолженности в приложении. Здесь вы сможете увидеть, какую сумму и до какого числа вам нужно погасить, чтобы не платить проценты.

Банк напомнит в СМС

Забываете проверять задолженность в приложении? Не беда: незадолго до конца беспроцентного периода банк пришлёт напоминание о сумме и сроке платежа в СМС-сообщении.

Обязательный платёж

Если не успеваете вернуть долг до конца беспроцентного периода, достаточно погасить хотя бы обязательный платеж, чтобы не образовалась просрочка и не пострадала ваша кредитная история.

Учитывайте, что оплата обязательного платежа не освобождает от начисления процентов за покупки: если вы не успели погасить долг в течение беспроцентного периода, проценты будут начислены, начиная со дня покупки.

Совет 2. Старайтесь оплачивать крупные покупки кредитной картой в начале беспроцентного периода

Этот совет поможет вам дольше пользоваться деньгами с карты без процентов. Погасить долг за крупную покупку с одной зарплаты бывает непросто, поэтому лучше рассчитать дату покупки так, чтобы беспроцентный период был как можно длиннее. Максимального беспроцентного периода — до 50 дней — можно добиться, если сделать покупку в самом начале отчётного периода по карте.

Отчётный период длится ровно месяц, и в конце каждого такого периода банк подводит итоги и рассчитывает сумму долга по карте. По окончании отчетного периода рассчитывается ваша задолженность, после чего у вас есть ещё 20 дней для её погашения без процентов. Отчетный период + 20 дней — это и есть беспроцентный период. Дата начала отчетного периода у каждого клиента своя. Узнать дату начала своего отчетного периода можно также в разделе «Задолженность» в СберБанк Онлайн.

5 советов, как пользоваться Кредитной СберКартой

Совет 1. Возвращайте долг до конца беспроцентного

периода

У Кредитной СберКарты беспроцентный период — до четырех месяцев. Если вы сделаете покупку в самом начале отчётного периода, на возврат долга без процентов у вас будет три с лишним месяца. А если купите ближе к концу отчётного периода, дней будет меньше, но никак не меньше 91 дня.

Беспроцентный период по Кредитной СберКарте рассчитывать легко: начиная с 1-го числа каждого месяца вы делаете покупки, а накопленный за месяц долг возвращаете за 3 следующие месяца.

Пример

Допустим, 1 июля вы купили смартфон и оплатили его кредитной СберКартой. На возврат долга у вас есть 120 дней до конца октября — почти ровно 4 месяца. Но даже вы купите смартфон в конце месяца, к примеру, 30 июля, у вас всё равно будет 91 день на возврат долга без процентов. При этом 1 августа льготный период «обновится» для ваших новых покупок: всё, что вы купите в июле, надо будет вернуть уже до конца ноября.

Проверяйте задолженность в СберБанк Онлайн

Чтобы не пропускать льготный период, проверяйте сумму задолженности в приложении. Здесь вы сможете увидеть, какую сумму и до какого числа вам нужно погасить, чтобы не платить проценты.

Банк напомнит в СМС о платеже

Забываете проверять задолженность в приложении? Не беда: незадолго до конца беспроцентного периода банк пришлёт напоминание о сумме и сроке платежа в СМС-сообщении. Точно также банк предупредит о об обязательных платежах (в размере 3% от основного долга) в конце второго и третьего месяцев.

Совет 2. Старайтесь оплачивать крупные покупки Кредитной СберКартой в начале беспроцентного периода

Этот совет поможет вам дольше пользоваться деньгами со СберКарты без процентов. Погасить долг за крупную покупку с одной зарплаты бывает непросто, поэтому лучше рассчитать дату покупки так, чтобы беспроцентный период был как можно длиннее. Максимального беспроцентного периода — 120 дней — можно добиться, если сделать покупку в самом начале этого периода.

Но если сделаете покупку в последний день месяца, у вас всё равно будет 3 месяца,

чтобы вернуть за неё долг без процентов.

Совет 3. Старайтесь не снимать наличные с Кредитной СберКарты

В отличие от потребительского кредита, Кредитная СберКарта создана в первую очередь

для безналичной оплаты покупок в магазинах и интернете. В то же время операция снятия наличных с карты не запрещена: вы можете снять в банкомате с кредитки до 300 000 рублей в сутки, но банк возьмёт за это комиссию — 3% от суммы выдачи, но не менее 390 рублей.

Кроме того, для суммы, которую вы снимаете в банкомате, не будет действовать беспроцентный период. Это значит, что на неё начнут начисляться проценты начиная

со следующего дня после снятия наличных. При этом факт снятия наличных никак не повлияет на ваш беспроцентный период на покупки и платежи — он продолжит действовать.

В любом случае, старайтесь снимать наличные с кредитной СберКарты только в случае большой необходимости — например, если наличные нужны очень срочно и больше их взять негде.

Совет 4. Старайтесь реже переводить деньги с Кредитной СберКарты

Иногда нам срочно нужны деньги на дебетовой карте или требуется сделать перевод на карту другому человеку. Кредитная СберКарта в таких ситуациях часто выручает. Перевести деньги с кредитки на дебетовую карту СберБанка можно удобно и быстро в СберБанк Онлайн. Но нужно помнить, что здесь действуют те же правила, как и со снятием наличных: придётся заплатить комиссию, которая составит 3%, минимум 390 рублей.

И точно так же для суммы вашего перевода на дебетовую карту СберБанка не будет действовать беспроцентный период.

Совет 5. Не оплачивайте Кредитной СберКартой онлайн-игры и казино

Возможно, это расстроит любителей World of Tanks и других онлайн-игр, но для платежей в этой категории не действует беспроцентный период. Это значит, что проценты начнут начисляться на задолженность сразу после покупки, поэтому постарайтесь или побыстрее её погасить, или вовсе не оплачивать игры кредиткой.

Это не единственная категория, для которой не действует беспроцентный период. Старайтесь избегать платежей Кредитной СберКартой за услуги казино и тотализаторов, переводов на электронные кошельки, не оплачивать ею иностранную валюту, криптовалюты и лотерейные билеты.

Как пользоваться кредитной картой

Рассказываем, как не платить проценты, не допускать просрочек и пользоваться картой с удовольствием

Зачем нужна кредитная карта

Кредитная карта выручает, когда срочно нужны деньги. На ней лежит сумма, которую можно тратить на покупки в магазинах и в интернете, оплачивать коммуналку, связь и другие услуги. А можно ничего не тратить и просто держать про запас.

Не платите проценты

Главное преимущество кредитной карты — вы можете пользоваться деньгами банка бесплатно. При условии, что вернёте задолженность до конца беспроцентного периода.

Какой беспроцентный период бывает

120 дней

50 дней

Как работает беспроцентный период

Посмотрите короткое видео, чтобы узнать, что такое льготный период, как он работает и как никогда не платить проценты за использование денег на кредитной карте.

Для карт с беспроцентным периодом 120 дней

Для карт с беспроцентным периодом 50 дней

Как узнать, сколько и когда платить

В СберБанк Онлайн нажмите на кредитную карту → «Подробнее о задолженности». Там вы увидите сумму долга на сегодня, задолженность по льготному периоду и когда нужно внести обязательный платёж.

Там же вы увидите доступный лимит по карте и даты текущего отчётного периода.

Оформите кредитную СберКарту с беспроцентным периодом 120 дней

У вас всегда будут под рукой бесплатные деньги, а времени хватит на то, чтобы вернуть задолженность.

Простая классика. Кредитная карта Сбербанка — условия, тарифы, правила экономного использования

Что представляет из себя кредитная карта Сбербанка?

Банки нас избаловали, предлагая по кредитным картам длинный льготный период, рассрочку, бонусы, бесплатное снятие наличных с грейс-периодом и многое другое.

Карта Сбербанка ничем этим похвастаться не может — это классическая кредитка без дополнительных «плюшек». Но не спешите закрывать статью. Прелесть кредитки от Сбербанка как раз в том, что не надо держать в голове десятки условий начисления дополнительных платежей или сохранения льготного периода, переживая, что банк начислит что-то лишнее.

Условия по кредитной карте Сбербанка:

Что значит персональные условия?

Некоторым действующим клиентам Сбербанк предлагает льготные условия кредитования, ещё до того, как человек изъявил желание что-то оформить. Обычно банки говорят, что «это благодарность за длительное сотрудничество и платёжную дисциплину».

На самом деле банк видит сколько у клиента на счетах денег, как часто и от кого они поступают, были ли просрочки по другим кредитам и на основе этого делает выводы о надёжности. Если вопросов к клиенту нет — банк формирует особое предложение. В банковской терминологии оно называется предодобренным.

Известны случаи, когда Сбербанк одобрял кредитную карту даже людям с плохой кредитной историей, но высокими оборотами по счетам.

Если вам не позвонили, не написали и не вывесили в личном кабинете объявление с приглашением оформить кредитку, это не значит, что персональное предложение отсутствует. Чтобы узнать о предодобренном предложении достаточно подать заявку на оформление кредитной карты.

До 31.07.2021 года для клиентов с предодобренным предложением действует льготная ставка — 17,9% годовых. Для остальных — 25,9%.

Не надо думать, что у Сбербанка высокие ставки даже для своих клиентов. Большинство банков указывают ставку ОТ и ДО. Не обязательно банк даст минимальную ставку. У Сбербанка указаны фиксированные проценты, поэтому сюрпризов не должно быть.

Правила использования льготного периода по карте Сбербанка?

Льготный период по кредитке Сбербанка — 50 дней. Чтобы использовать беспроцентный период по максимуму и не переплачивать лишнего, надо знать, как он работает.

Льготный период всегда начинается в одну и ту же дату. Для каждого клиента она своя и зависит от даты оформления карты. Чтобы не запутаться, лучше сверяться с приложением, где будет указана дата начала беспроцентного периода.

Это работает так: с 3 мая по 3 июня клиент банка совершает покупки по карте. Банк фиксирует расходы за этот период и подсчитывает, сколько клиент должен заплатить, чтобы закрыть задолженность без начисления процентов. Ещё 20 дней даётся для того, чтобы внести платёж. Максимальный льготный период — 50 дней.

Поскольку дата начала льготного периода фиксированная, чем ближе покупка к отчётной дате, тем короче льготный период.

Сравните. Льготный период начался 3 мая, а покупка сделана 5 мая. Льготный период — 49 дней. Если покупка сделана 20 мая, то льготный период уже 35 дней.

Учтите, что иногда льготный период сокращается из-за короткого месяца.

Льготный период обновляется в отчётную дату, то есть, раз в месяц. В нашем примере — 3 число. Первый льготный период будет с 3 мая по 3 июня. Второй — с 3 июня по 3 июля. Покупки, сделанные после 3 июня будут относиться ко второму льготному периоду — их не надо приплюсовывать к июньскому платежу.

Что будет, если не хватает денег полностью закрыть долг?

Многие ошибочно воспринимают льготный период как время, когда банк не начисляет проценты.

Минимальный платёж по карте — 3% от суммы долга + начисленные проценты за период и плата за дополнительные услуги.

Если минимальный платёж не внести вовремя, то банк начислит неустойку — 36% годовых на сумму задолженности.

Комиссия за снятие наличных и переводы

Кредитная карта Сбербанка не предназначена для снятия наличных или переводов на другие карты.

| Обслуживание карты | Бесплатно |

| Комиссия за выдачу наличных в банкоматах Сбербанка | 3% от суммы, но не менее 390 рублей |

| Комиссия за выдачу наличных в других банкоматах | 4% от суммы, но не менее 390 рублей |

| Комиссия за перевод на дебетовую карту Сбербанка | 3% от суммы, но не менее 390 рублей |

| Уведомление об операциях | Бесплатно |

Попытки обналичить кредитные средства обернутся комиссией. К тому же на снятие и переводы не распространяется льготный период. У некоторых банков за обналичивание средств установлены повышенные проценты. У Сбербанка нет деления — прописанные в договоре проценты распространяются на все операции.

Как оформить кредитную карту Сбербанка?

Действующие клиенты могут подать заявку на оформление карты через мобильное приложение или личный кабинет.

Новые клиенты Сбербанка могут оформить карту в отделении банка.

Размер кредитного лимита устанавливает банк и самостоятельно увеличить его нельзя. Банк раз в три месяца пересматривает условия и активным пользователям увеличивает лимит, предварительно уведомив в смс. Если повышенный лимит не нужен, то от увеличения можно отказаться.

Есть ли страховка?

Страхование жизни по кредитной карте Сбербанка есть. Но она не включена по умолчанию — при самостоятельном оформлении заявки можно снять галочку с согласия оформить полис.

Оповещение об операциях бесплатное. Других дополнительных услуг нет.

Стоит ли оформлять кредитную карту Сбербанка?

Ответить на вопрос однозначно невозможно. Карта Сбербанка ничем не выдаётся — средняя процентная ставка, короткий льготный период и скромные бонусы «Спасибо». На фоне разрекламированных карт других банков выглядит архаично.

Но при этом карта простая — у неё нет дополнительных платных услуг (кроме страховки) или условий использования. Обслуживание карты и смс-информирование бесплатные.

Единственное за чем надо следить — датами и суммой платежа.

Карта подойдёт клиентам Сбербанка, которые планируют держать кредитку «на всякий случай», не гоняются за дополнительными бонусами и не любят разбираться в хитрых условиях обслуживания.

Крупные покупки лучше по кредитной карте Сбербанка не совершать, если нет возможность вернуть долг в течение льготного периода. Она больше подходит для небольших текущих трат.