На что потратить деньги подростку 12 лет

На что копят и как тратят деньги подростки. И законно ли лезть в их копилку

Когда речь заходит о деньгах, считается, что копят и тратят их взрослые. Но дети с 14 лет могут свободно заводить карты, не привязанные к счетам родителей. Мы поговорили с четырьмя подростками и выяснили, есть ли у них собственные деньги и что они с ними делают. А эксперты из МКБ объяснили, как родители могут повлиять на финансовые привычки школьников.

Планируют бюджет

Ася, 16 лет

Мои отношения с деньгами — это как статус «все сложно». Пока у меня нет стабильного заработка, доходы и расходы хаотичны, но я стараюсь их систематизировать.

У меня две карты: на одной я коплю деньги, на другой храню то, что трачу на карманные расходы. Эти деньги переводят родители — присылают сразу на неделю, а я рассчитываю, сколько потрачу, а что отложу.

Я веду табличку, куда всё записываю. Это очень помогает: бывает, ты несколько раз покупаешь что-то незначительное, недорогое, а потом оказывается, что потратил вообще все деньги.

Я стараюсь к деньгам относиться просто, но осознанно. Не боюсь потратить их на что-то приятное, не забываю и откладывать на большие цели. Мне кажется, что такой подход, когда ты не экономишь на комфорте, но и не разбрасываешься деньгами, здоровый и правильный.

Зарабатывают на фрилансе

Маша, 17 лет

Карманные расходы у меня, естественно, есть — как у любого подростка. Деньги мне дают родители, но при любой возможности я пытаюсь заработать сама. Я увлекаюсь фотографией, поэтому мой заработок — платные фотосессии.

Я не люблю просить деньги у родителей. Поняла, что в последнее время этого и не делала — пыталась как-нибудь скопить из того, что мне давали раньше, и таким образом перераспределить свой бюджет более грамотно, чтобы мне хватало на кофе после школы и на книжки, которые мне интересны.

Если я хочу купить кофе, то всегда смотрю, сколько денег на карточке, есть ли у меня возможность это сделать или нет. Если нет, просто не покупаю — никакой драмы в этом нет.

Я заметила, что чем проще отношусь к деньгам, тем легче мне их заработать и тем больше у меня заказов на фотосессии. Деньги для меня не залог счастливой жизни и не основная цель.

Учатся копить…

Анастасия, 17 лет

Начну с того, как я вообще отношусь к деньгам. Для меня это неотъемлемая часть жизни. Почти все взаимоотношения начинаются с денег. И здоровье, и имущество — всё продаётся.

Мои сбережения состоят из «подарочных» денег. То есть это те деньги, которые мне дарят, допустим, на день рождения или присылают родственники в качестве помощи.

У меня нет конкретной суммы, которую родители дают каждый месяц на карманные расходы. Но если нужно что-то купить (например, одежду), то, естественно, я могу их об этом просить.

У меня есть собственная карта. Она не привязана к общему семейному или родительскому счету. Родители не следят, как я трачу деньги

Мне нравится пользоваться картой, это удобно. Ты не боишься, что пойдешь куда-то и купюра выпадет из кармана. Можно совершать переводы в другой город или страну. Всё делается по щелчку, и всё можно отслеживать.

У меня нет системы расходов. Я трачу деньги обычно на мелочи из категории «развлечения и услуги». Из более серьезного это может быть оплата социальной карты, подписки на музыку и другие платные сервисы.

Я познакомилась с деньгами в 7 лет: узнала, как их считать и как ими пользоваться. Уже тогда понимала, что деньги зарабатываются трудом. Поэтому сейчас ценю каждый рубль и понимаю, на что его трачу.

…и тратить

Маша, 18 лет

Отношения с деньгами у меня непростые. Раньше я часто совершала импульсивные покупки. Сейчас стараюсь осознанно подходить ко всему, что покупаю. Я знаю: если вещь мне действительно нравится, я всегда смогу за ней вернуться.

Я делю бюджет на несколько категорий. Например, спорт. У меня абонемент на бокс, годовая подписка в спортклуб, занятия верховой ездой. И родители не ограничивают меня в тратах на спорт, никогда не спрашивают: «Почему столько?» Они знают, что для меня это важно.

Другая статья ― карманные деньги: на кофе, на мелкие покупки. Я умею распределять расходы так, чтобы хватало на всё, что нужно. Чаще всего карманные деньги идут на еду и кофе — я люблю читать и делать уроки в кофейнях и знаю 1001 способ, как на этом сэкономить. Например, использую бонусные программы банков — приятно получить пятую чашку кофе в подарок. У меня много дисконтных карт и карт привилегий. Если я знаю, что могу сэкономить, но при этом получить качественную вещь или услугу, я это сделаю.

У меня своя карта с 14 лет. Со временем я завела себе ещё одну ― это помогает сдерживать расходы

Одной картой я пользуюсь для ежедневных трат, и на ней лежит небольшая сумма на день. На другой храню всё остальное. Это позволяет мне не забывать, сколько я уже потратила и сколько ещё могу потратить.

Я понимаю, что, если понадобится, родители мне дадут денег, но у меня есть внутренняя гордость и ощущение, что я взрослая и могу зарабатывать, строить жизнь и карьеру.

Что по закону может делать подросток со своими деньгами?

Самостоятельные счета и карты для подростков, безусловно, атрибут взрослой жизни, но они же серая зона для юристов (и родителей этих подростков). Может ли родитель вмешаться в финансовые дела ребёнка, если решит, что тот тратит деньги неразумно? Вправе ли взрослый закрыть банковский счёт ребёнка? Требовать выписку по счёту? Пока что каждая из этих ситуаций решается в индивидуальном порядке.

Дело в том, что по закону подростки от 14 до 18 лет могут без согласия родителей распоряжаться доходами и иметь вклады в банке

Однако в законе не сказано, может ли подросток открыть не вклад, а счёт, и выпустить карту. С одной стороны, для такой процедуры понадобится согласие родителя, с другой — многие банки этого не требуют, пытаясь упростить и ускорить процедуру.

Другой вопрос — закрытие счёта. Поскольку родитель до 18 лет остаётся законным представителем ребёнка, он может попытаться написать заявление в банк с требованием закрыть счёт и заблокировать карту (например, если ребёнок распоряжается деньгами неразумно). Но никаких гарантий нет: по закону такое заявление должен писать сам клиент, которым в данном случае является подросток.

Что касается контроля за доходами и расходами детей, то по умолчанию никакой информации родителю не предоставляется (в отличие от детской карты, которая сразу заводится как дополнительная и прикрепляется к родительскому счёту). Но и тут родитель может испытать судьбу: некоторые банки делают такую выписку за дополнительную плату.

Самые же насущные вопросы — можно ли установить ограничения на карту подростка (например, если карманные деньги на обеды он спускает на покупку атрибутов для компьютерной игры) и как защитить ребёнка от мошенников — законодательно остаются без ответа.

Единственное доступное родителю решение — доверительный разговор с подростком и обсуждение правил внутри каждой семьи: например, «Мы не следим за твоими расходами, но и не даём тебе никаких дополнительных денег, если ты всё потратишь раньше времени». Только так можно привить ребёнку здоровое отношение к финансам, ответственность за свои решения и сохранить нервы и бюджет семьи.

Как мы отдали подросткам деньги

И они не стали наркоманами

«Я хожу без шапки, потому что у меня нет нормальной шапки! — говорила мне старшая дочь. — Мам, дай денег!»

Сейчас нашим дочерям, Ирине и Юле, 14 и 16 лет. Карманные деньги мы стали им давать лет пять назад, по 500 Р в месяц. Они тратили их на сладости и мелочи, а остальное просили у нас. Вот это постоянное: «Мне надо новую тушь купить», «Мам, можно я на « Алиэкспрессе « себе чехол закажу?», «У меня телефон глючит, как я с ним в школу ходить буду?» — и так далее.

Траты на детей всегда были для меня непредсказуемой статьей в бюджете: как ни пытайся заложить с запасом, всё равно потратишь больше.

Хуже всего были совместные походы по магазинам. Когда каждый вопрос: «С чем ты будешь это носить?» или «Ты уверена, что тебе это очень нужно?» — мог привести к ссоре и публичному скандалу.

Короче, я устала. А потом увидела в Фейсбуке чей-то пост о том, как родители дают детям-студентам месячную сумму на все расходы, и решила, что школьники ничуть не хуже студентов. Так я затеяла эксперимент.

Сколько мы даем и на что

В конце декабря я поговорила с обеими дочерьми и предложила им схему: мы высчитываем ежемесячные расходы и 1 числа каждого месяца я выдаю им эту сумму. Дальше они сами планируют свой бюджет, ходят на шопинг, откладывают на крупные покупки и не трогают родителей.

Мы решили, что питание и гигиена останутся на взрослых, а за всё остальное Ирина и Юля будут платить сами.

Валюта

Сейчас мы живем в Италии, поэтому считали все расходы в евро и по местным ценам. Для удобства читателей я пересчитала всё в рубли, но цены всё равно могут показаться необычными.

Чтобы высчитать необходимую сумму, мы разделили все траты на две категории: ежемесячные и все остальные. Все остальные траты за год мы сложили и разделили на 12 месяцев. Получившуюся сумму прибавили к ежемесячным тратам и так получили нужную цифру.

Чтобы посчитать, сколько мы тратим на одежду, мы прикинули, сколько и чего покупаем в течение года. Получился такой список: пальто, куртка, ветровка, 2 пары ботинок, пара туфель и пара босоножек, 3 пары кроссовок, 4 пары джинсов, около 6 джемперов, порядка 20 футболок, около 5 платьев, штук пять шортов и бридж, три комплекта школьной одежды, пара шапок и шарфов, перчатки, ремни, пара рюкзаков. Посмотрели цены в наших любимых магазинах, подсчитали примерную сумму и округлили в большую сторону на непредвиденные случаи.

Сумму на подарки высчитали так: умножили количество близких людей на примерную цену одного подарка и еще на два, потому что у нас принято дарить большие подарки на Новый год и день рождения.

Сумму на гаджеты высчитали исходя из прошлого опыта: примерно один телефон в 2—3 года. При этом договорились, что компьютеры, ноутбуки и другая крупная техника остаются в семейном бюджете.

Итоги первого месяца

1 января вместе с новогодними подарками дети получили по 150 €. Нам всем было немного страшно. Я боялась, что они потратят всё на наркотики, выпивку и покупки внутри приложений. Юля с Ириной боялись, что не смогут толково распорядиться деньгами и окажутся в трудной ситуации.

В первый месяц они почти ничего не покупали. Когда мы вместе пошли на традиционную распродажу, чтобы обновить гардероб, обе потратили примерно по 20 €. Зато в магазин для рисования они ходили раза три за месяц и накупили себе красок, холстов и каких-то особых маркеров, на которые мне всегда было жалко денег, а им они оказались очень нужны и важны.

В конце первого месяца у обеих осталось примерно по 50 €. За месяц я не услышала ни одной просьбы купить что-нибудь. Мы весело, как подружки, сходили на шопинг и платили каждая из своего кошелька. Младшая, Ирина, с чистой совестью купила кучу сладостей и угостила всех нас. Все остались довольны. Эксперимент продолжился.

Наши впечатления за 4 месяца

Мне стало легче планировать бюджет. Теперь у меня есть конкретная и фиксированная сумма трат на детей, и я знаю, что на меня не выскочит внезапно порванная куртка или сломанный телефон. Для таких случаев мы договорились о кредитовании, но обе дочери стали бережнее относиться к вещам.

Иногда мне кажется, что они делают всё неправильно, и я хочу вмешаться или хотя бы дать совет. Но я останавливаю себя, потому что понимаю, что это разрушит весь эксперимент. Труднее всего было первые два месяца. Потом я привыкла и перестала считать, сколько блесков для губ купила младшая дочь, и стараюсь не думать, зачем старшей нужен новый блок питания для компьютера и что стало со старым.

Вчера они купили машинку на пульте и новый домик для собаки, хотя их никто не просил и эта статья расходов не входит в их бюджет. На 8 Марта младшая подарила мне флакон духов.

За 4 месяца я ни разу не задержала «выплату» и считаю, что это одно из важных условий эксперимента. Так дети могут планировать свой бюджет и чувствуют себя спокойно.

Теперь, когда мы говорим о том, куда бы нам хотелось поехать на каникулы, они всерьез рассуждают, что поучаствуют своими деньгами в общих тратах на путешествие. Для меня это означает, что они стали серьезнее относиться к деньгам и в целом повзрослели за эти месяцы.

Вот что они сами говорят о нашем эксперименте.

Ирина, 14 лет: «Мне удобно, что не надо ничего просить у мамы. Я трачу в основном на одежду, телефон, развлечения, сладости. У меня стало больше одежды, я стала больше покупать того, что мне нравится. Просто раньше тратилось примерно столько же денег, но как-то реже и не так. Мама покупала то, что считала нужным, а не то, что было нужно мне. Я не ощущала, что вот я могу пойти и купить себе вкусняшек. А сейчас я могу. Я откладываю понемногу, и у меня есть минимум 100 € на всякий случай, и эта сумма постепенно растет».

Юля, 16 лет: «Мне нравится, что я сама распоряжаюсь своим бюджетом. Я трачу на что хочу: на компьютер, на еду, одежду, игрушки и на разные мелочи для интерьера. Откладываю 100 € каждый месяц на какие-нибудь крупные покупки. В этом месяце купила новый блок питания для компьютера. Сейчас коплю, чтобы сделать тату. Раньше я записывала все траты, а теперь просто слежу, чтобы не потратить всё сразу и стараюсь, чтобы во второй половине месяца у меня хотя бы 20 € были в кармане».

Как подростки тратят карманные деньги

Дети получают от родителей небольшие суммы, которые не всегда тратятся по назначению. Подразумевается, что деньги будут потрачены на школьные обеды, безделушки, посиделки в кафе с друзьями. Но что обычно приобретают подростки на полученные карманные деньги?

Статистика разных стран

В каждой стране существуют свои традиции, сколько давать ребенку на карманные расходы. Сумма зависит от того, какой доход в семье, а также род ители сами устанавливают планку финансовых поступлений подростку.

Сколько карманных денег дают детям в разных странах (по результатам статистических данных американской компании TNS ):

Основным источником дохода у подростков являются, конечно же, родители или родственники. Старшеклассники, как правило, стараются найти подработку, чтобы иметь собственный доход.

Подростки из разных стран тратят полученные деньги по-разному. Например, европейских подростков родители учат экономить, поэтому они обычно откладывают часть суммы. Школьники из России, Украины, Беларуси часто тратят все, что получили.

Куда уходят карманные деньги

Современные мальчики и девочки предпочитают тратить деньги в интернет-магазинах. Подростки из разных стран приобретают модную одежду, обувь, аксессуары в интернете. Старшеклассники стараются отложить часть карманных денег, чтобы приобрести новый гаджет: мобильный телефон, планшет, ноутбук. Естественно, собирать приходится долго, поэтому обычно родители добавляют недостающую сумму из семейного бюджета. Девочки тратят карманные деньги на украшения, косметику, бижутерию.

Такое поведение может свидетельствовать о том, что ребенок не ценит труд родителей, не знает цену деньгам, либо суммы уходят на запрещенные препараты (алкоголь, никотин и т.д.). Возможно, вашему сыну нравится девочка, и он покупает ей подарки, чтобы привлечь внимание. В любом случае, нужно поговорить с сыном или дочерью и выяснить, какой мотив движет к неоправданным тратам.

Нужны ли карманные деньги

Если правильно организовать финансовые поступления, они станут не баловством, а инструментом, который научит человека пользоваться деньгами. Этот навык важен для дальнейшей жизни, ведь взрослый человек должен уметь грамотно распределять поступающие суммы.

Родители, которые выступают против финансирования детей, считают, что карманные суммы разбалуют подростков. Дети не будут знать цену деньгам и потратят их на ненужные безделушки или вредный фаст-фуд. А еще подростки быстро привыкают, что родители их финансируют, и могут шантажировать этим, например, будут требовать денежное вознаграждение за хорошие оценки.

Мамы и папы, которые регулярно снабжают сыновей и дочерей карманными суммами, говорят, что собственные деньги научат подростков грамотно ими распоряжаться. Они смогут откладывать часть суммы на серьезную покупку, научатся экономить и не разбрасываться купюрами. Также немаловажно, что подросток, которому не дают карманных денег, будет чувствовать себя неуверенно среди друзей. У подростка может развиться комплекс неполноценности, когда друзья будут совершать покупки, а он будет скромно стоять в стороне.

Родителям нужно обсуждать с детьми финансовые вопросы, учить, как правильно распоряжаться деньгами и, конечно же, подавать пример. Ведь если мама или папа бездумно тратят боль шие суммы на ненужные вещи, подростки наверняка будут копировать их поведение.

Какие цели преследуют родители, выдавая карманные деньги

Еженедельная сумма, которую получает от взрослых подросток – это не награ да за хорошее поведение или учебу. Ребенок сам решает, на что он потратит полученные деньги, и не должен отчитываться перед взрослыми. Не стоит контролировать каждую покупку, иначе смысл еженедельного финансирования пропадает. Подросток получает определенную сумму, и он должен принять решение, на что ее потратить, либо отложить, чтобы накопить на покупку дорогой вещи. Так человек учится распоряжаться финансами, и этот навык пригодится ему в дальнейшей, взрослой, жизни.

Какую сумму выделять на карманные расходы

Родители должны сами решить, сколько денег давать подростку. Многое зависит от семейного дохода, но даже если мама или папа имеют приличный заработок, не нужно выделять крупные суммы де тям. Примерно определите, куда сын или дочь смогут потратить карманные деньги. С подростком можно договориться заранее, что он будет самостоятельно оплачивать школьные обеды, проездной, часть канцелярских принадлежностей для уроков. Ребенок почувствует свою значимость, ведь он непосредственно участвует в распределении семейных финансов.

Что нужно знать родителям

Отношение к деньгам может быть разным, но задача родителей – научить детей грамотно распоряжаться собственными финансами. Это поможет в дальнейшем правильно ра спределять полученные средства и избежать многочисленных финансовых проблем.

На что потратить деньги подростку 12 лет

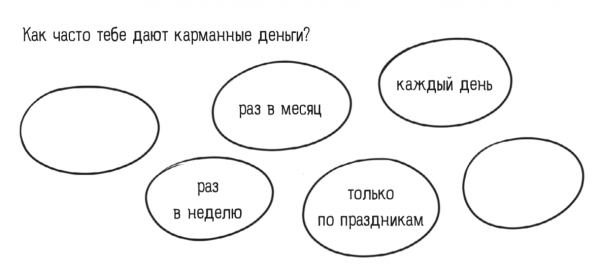

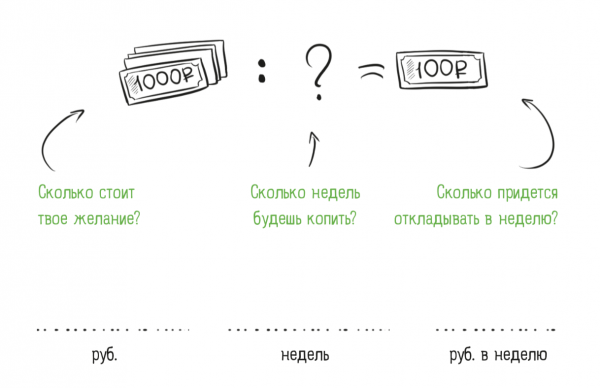

Мы требуем от детей не тратить деньги «на всякую ерунду», но забываем, что финансовой грамотности тоже нужно обучать. Книга «Твои финансы» восполнит этот пробел: подросток будет заполнять яркий, стильный блокнот, выполнять упражнения и принимать челленджи, чтобы научиться грамотно распоряжаться деньгами. Ниже — материал для подростков о том, как планировать бюджет, определиться с целью, накопить на мечту и перестать тратить деньги на ненужные мелочи. Распечатайте статью с картинками, в них удобно вписывать необходимые данные.

Бюджет

Чтобы осуществить мечту, тебе сначала придется разобраться в своих финансах. Удобнее всего анализировать бюджет на неделю.

Следи за своим бюджетом в течение недели: фиксируй все-все потраченные суммы, даже на жвачку!

Вычти итоговое число из суммы твоего недельного бюджета. То, что осталось, — твои недельные сбережения.

Первая финансовая цель

На что ты хочешь копить деньги? Скорее всего, для достижения цели тебе понадобится откладывать больше денег, чем раньше. Особенно если до этого у тебя вообще не получалось копить! Реши, сколько недель ты готов ждать желаемого, и вычисли, сколько денег в неделю тебе придется откладывать.

Цель кажется недостижимой? Погоди, давай разделим ее на мелкие кусочки! Посчитай, сколько пицц в твоем условном «гироскутере»:

Вполне реально накопить на мечту, правда?

Черная дыра

Теперь, когда у тебя появилась цель и стало понятно, за какой срок ты сможешь ее достичь, время внимательнее посмотреть на расходы.

Стараешься копить, но деньги незаметно утекают в никуда, и в бюджете образуется дыра?

Запиши в названия календариков соблазны, которые «съедают» больше всего денег. Заполненные календарики покажут тебе твои главные слабости, а пустые — то, на чем тебе удается экономить.

Каждый день помечай, перед какими из соблазнов тебе не удалось устоять.

Лайфхаки, как не тратиться на мелочи

Записывай каждую свою трату. Это поможет тебе увидеть необязательные расходы и посчитать деньги, потраченные зря.

В следующий раз, когда тебе сильно захочется приобрести новые кроссовки или очередной модный аксессуар, отложи покупку на пару дней. Эмоции улягутся, и ты сможешь принять взвешенное решение.

Посчитай, сколько денег в месяц дают тебе родители. Постарайся сразу отложить не менее 10% от этой суммы, чтобы они не превратились в лишние шоколадки.

Ты когда-нибудь зарабатывал деньги сам? Представь, сколько времени придется работать, чтобы купить, например, еще один свитшот. Такая мысль делает трату менее приятной.

Действует, если тебе дают карманные деньги на месяц вперед. Возьми четыре конверта, рассортируй деньги на четыре недели. К концу недели конверты не должны пустеть. Клади остаток в общую копилку.

Заведи банковскую карточку и расплачивайся ей. Банковские приложения позволяют следить за расходами и планировать траты в личном кабинете.

Карманные деньги: как правильно с ними обращаться

И почему важно серьёзно относиться даже к небольшим суммам

Большинство школьников ещё не зарабатывает деньги, но уже тратит. Наличные и электронные средства поступают в виде карманных денег и подарков. Кто-то тратит всё без остатка, кто-то копит, а некоторые осознанно учатся управлять своими деньгами. Уметь распоряжаться личными финансами необходимо каждому, кто хочет жить в достатке и свободно выбирать профессию и досуг. Вместе с экспертом разбираемся в том, что делать уже сейчас для финансового успеха во взрослой жизни.

директором по коммуникациям, «Сравни ру»

Планируйте бюджет вместе с родителями

Многие родители подростков обсуждают с ними бюджет и считают своих детей достаточно грамотными в вопросах финансов. Опрос ВЦИОМ в 2017 году показал, что каждый пятый старшеклассник хотел бы знать больше об управлении деньгами. Обсуждать расходы и доходы семьи — один из лучших способов научиться решать финансовые задачи. Если родители только информируют вас о своих решениях, предложите наделить вас совещательным голосом.

Старшеклассник способен не только обсуждать бюджет, но и находить решения реальных задач. Например, если семье нужно снизить расходы на содержание питомца, школьник может узнать о скидках на корм и более дешёвых, но качественных услугах ветеринара.

Некоторые родители ошибочно считают, что школьнику рано забивать голову «взрослыми проблемами». Научиться пользоваться деньгами с умом нельзя на краткосрочных курсах. Лучше проанализировать первые ошибки в 15 лет, когда родители готовы подстраховать, чем в 25, когда нужно полностью нести ответственность за свою жизнь.

Обсуждение бюджета поможет вам понять, почему родители выделяют именно такую сумму на карманные расходы, и при каких условиях она может увеличиться.

«Тот, кто не научился планировать бюджет, постоянно испытывает нехватку денег. Он нервничает, зависит от работодателя и часто боится уйти с нелюбимой работы и оказаться на мели. В конечном счёте такие люди рискуют прожить жизнь совсем не так, как хотелось бы. Чтобы более свободно выбирать сферу деятельности, формат отдыха и место для жизни, нужно иметь накопления — финансовую «подушку безопасности»».

Возьмите на себя часть расходов

В младших классах ученики покупают сладости, игрушки, а некоторые часть денег откладывают, например, на планшет. В средней и старшей школе подростки платят за телефон, покупают косметику, подарки, канцелярию и кое-что из одежды. Чтобы сделать шаг вперёд и научиться ответственно пользоваться деньгами, нужно взять одну из статей расходов под свой контроль.

Мамам и папам бывает сложно полностью доверить ребёнку покупку школьных принадлежностей или пополнение гардероба, но это полезный опыт для всей семьи. Попросите взрослых посчитать, сколько денег в среднем в месяц уходит, например, на интернет, подарки друзьям или покупку вашей обуви. После этого попросите выдать вам эту сумму и позволить самостоятельно принимать решения. Через 4 недели или раньше, если деньги внезапно закончатся, обсудите результаты эксперимента и решите, на каких условиях продолжать его.

И взрослому, и вам может быть страшно, что вы купите некачественный товар или потеряете деньги, но риск — часть финансового менеджмента. Неношенную обувь после покупки можно вернуть в течение двух недель, а в случае потери денег вам придётся найти решение: заработать, сэкономить или походить ещё сезон в старых кедах. В любом случае полная ответственность за конкретную строчку семейного бюджета поможет «прокачать» финансовую грамотность.

«Если родители не торопятся посвящать школьника в долгосрочные планы, ему следует спросить об этом. Полезно уже в 13-14 лет понимать, в какой форме родители собираются помогать ребёнку в будущем. Например, кто-то готов оплачивать сыну или дочери аренду квартиры в период студенчества, другие надеются, что ребёнок переедет в общежитие, но готовы оплачивать текущие расходы».

Научитесь откладывать деньги

Вести учёт

Управлять можно тем, что удаётся посчитать, поэтому эксперты советуют фиксировать все поступления и траты. Можно вести записи и в бумажном блокноте, можно — в мобильном приложении, где статистика отображаетя автоматически, а данные представлены в форме диаграм.

Если карманных денег мало, ведение учёта может показаться бессмысленным, ведь и так всё ясно: дали 100 рублей на проезд и 40 на булочку — на то они и ушли без остатка. В этом случае статистика доходов и расходов поможет в разговоре с родителями аргументировать, почему вам нужно больше денег. Научиться пользоваться деньгами, когда они полностью уходят на проезд и обед в столовой, затруднительно.

Учёт более щедрых карманных начислений покажет, какие статьи расходов преобладают, и вы сможете оптимизировать их. Например, если телефон и интернет «съедают» больше, чем вам хотелось бы, стоит пересмотреть список платных услуг и покупок в приложениях.

Придерживаться уровня расходов

Даже при регулярных карманных поступлениях школьники иногда получают неожиданные приятные бонусы: выигрыш в лотерею, денежная награда за участие в олимпиаде, подработка, подарок к празднику. Несмотря на внезапный доход следует придерживаться своего привычного уровня трат.

«Главная идея финансового менеджмента — чётко понимать свой бюджет и следить, чтобы доходы не превышали расходы».

Пользоваться финансовыми приёмами

Чтобы выбрать среди известных методов накопления или придумать свой, нужно попробовать разные варианты.

Можно взять за основу идею 4 конвертов: отложить в копилку 10-20% от ежемесячных поступлений, а остальное разделить на количество недель в текущем месяце. Например, в феврале школьник получил 1100 рублей: 100 из них нужно отложить, а 1000 разделить на 4 конверта по 250 рублей и тратить в неделю только эту сумму.

Другой принцип называется «7 кувшинов»: все поступления нужно распределить по видам расходов и так же отложить примерно 10% для накоплений. Количество и названия кувшинов можно определять самостоятельно. Главное — придерживаться запланированного бюджета и не вытаскивать из «кувшина»-копилки деньги на кино и мороженое. Например, старшеклассник получает в месяц 2400 рублей: 10% сразу откладывает в неприкосновенный запас, остаётся 2400-240=2160 рублей. Допустим, 20% ученик помещает в подарочный «кувшин» — это ещё 480 рублей, а остальное 2160-480=1680 тратит.

Некоторые совмещают два метода планирования бюджета: например, откладывают в копилку и на подарки, а остальное делят на 4 конверта — каждый для недельных трат. Так, если у школьника остаётся 1680 рублей, то в каждом конверте окажется 420 рублей для развлечений или сладостей в неделю.

В школьные годы важно получать знания, пробовать себя в разных сферах: ходить на танцы или карате, понимать, что тебе нравится, и в то же время развлекаться. Школа — это удивительное время, когда на молодом человеке ещё не лежит полная ответственность и есть внутренняя свобода, которая с возрастом постепенно исчезает.

Здорово, если у вас есть возможность подрабатывать не во вред учёбе. Летом можно устроиться на стажировку в компанию: за несложную работу помощником юриста или маркетолога школьникам платят небольшую сумму денег. Родители могут помочь найти временную работу через знакомых. При этом в ущерб образованию работать не стоит — больших денег вы не получите, а время для развития будет упущено.

Находить дополнительные источники дохода

Если хочется накопить на крупную покупку, нужно разделить её стоимость на среднюю сумму ежемесячного дохода. Так вы примерно поймёте, сколько времени придётся копить. Чтобы ускорить процесс, стоит сократить некоторые статьи расходов и найти возможность подзаработать.

В школьные годы важно получать знания, пробовать себя в разных сферах: ходить на танцы или карате, понимать, что тебе нравится, и в то же время развлекаться. Школа — это удивительное время, когда на молодом человеке ещё не лежит полная ответственность и есть внутренняя свобода, которая с возрастом постепенно исчезает.

Здорово, если у вас есть возможность подрабатывать не во вред учёбе. Летом можно устроиться на стажировку в компанию: за несложную работу помощником юриста или маркетолога школьникам платят небольшую сумму денег. Родители могут помочь найти временную работу через знакомых. При этом в ущерб образованию работать не стоит — больших денег вы не получите, а время для развития будет упущено.

Начните тратить с умом

Пользоваться списком покупок

Обычно список помогает не забыть купить необходимое, но он также способен удержать вас от ненужных приобретений. Удобно пользоваться списком в приложении: можно синхронизировать его на устройствах всех членов семьи и в режиме реального времени отмечать, что куплено, а чего не хватает.

Расплачиваться наличными

Банковские карты — современный и удобный инструмент. При этом контролировать расходы проще, имея живые деньги в кошельке. Финансовый эксперт и писатель Дэйв Рэмси рассказывает о результатах исследования, в котором при оплате картой посетители кафе тратят на 42-178% больше, чем клиенты с наличкой. Психологически проще расстаться с деньгами на счёте в банке, поскольку их движение незаметно. Лучше хранить деньги на карте, а перед походом в кино, кафе или магазин снимать запланированную сумму.

Выдерживать паузу

Для мелких покупок полезно обдумать решение в течение 10 секунд: «Действительно ли стоит купить сейчас этот батончик/брелок на кассе?». Над крупными приобретениями стоит размышлять в течение месяца.

Углубите знания в области финансов

Мы включили в список проверенные десятилетиями бестселлеры по управлению деньгами и несколько современных пособий, выпущенных издательством «Альпина Паблишер».

📗 Идеи книги «Самый богатый человек в Вавилоне» Джорджа Клейсона легли в основу разных пособий по управлению финансами. На примере ситуаций из жизни древних торговцев автор рассказывает о правилах использования денег.

📘 «Думай и богатей» Наполеона Хилла впервые издана в 1937 году. Более 80 лет книга входит в число бизнес-бестселлеров и рассказывает, как добиться успеха в любом деле.

📗 В книге «Kakebo» отражена японская система ведения семейного бюджета. Она помогает разобраться, почему не хватает денег, и содержит практичный инструмент учёта семейных финансов — «Паспорт kakebo».

📙 Авторы Гэри Бельски и Томас Гилович предлагают читателям ответить на вопросы и найти решения в различных ситуациях, а затем анализируют их. Книга «Психологические ловушки денег» поможет разобраться с шаблонами неэффективного мышления и научиться принимать рациональные решения.

📗 В «Основах финансовой грамотности» инвестор Артём Богдашевский рассказывает, как учитывать расходы и получать пассивный доход с помощью облигаций.

Что запомнить

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter