На что влияет экономический кризис

Что такое финансовый кризис: виды, причины и последствия для экономики

Сейчас самое подходящее время, чтобы писать про кризис, потому что мы можем наглядно изучать его не только в теории. Но 2020-й – это далеко не первый и уж точно не последний кризисный год. С завидной регулярностью он будет повторяться еще много раз. В статье разберем, что такое финансовый кризис простыми словами, каковы его причины и последствия и как правильно себя вести, когда экономика стремится на дно.

Понятие кризиса и его проявления

Я не буду вдаваться в нюансы и искать различия между финансовым и экономическим кризисом. Для меня это синонимы. Не существует одного без другого. Кратко суть финансового/экономического кризиса можно описать так: экономика дала сбой и перестала работать так, как должна была бы по всем законам экономической теории.

Если дать более научное определение, то финансовый кризис – это экономическое явление, которое выражается в нарушении баланса между различными сферами экономики. Может быть вызвано внешними и внутренними факторами и всегда имеет последствия.

Кризисы могут возникать локально, т. е. на территории отдельно взятого государства, а могут охватить весь мир. Последние, которые получили название мировых, стали преобладать в последние десятилетия из-за взаимозависимости экономик разных стран друг от друга.

Ученые видят цикличность процесса, когда подъем и спад чередуются с регулярностью в 7–11 лет. В любом случае простым гражданам надо усвоить одно – кризисы были, есть и будут. Надо научиться с ними жить, а еще лучше к ним готовиться, чтобы заработать.

Классификация

История накопила уже немало примеров кризисных явлений в экономике. Известны даже случаи со времен Римской империи. Это позволило выделить следующие виды кризисов:

Такое разделение носит условный характер. Единовременно можно наблюдать сразу несколько разновидностей, иногда один кризис перетекает в другой. Кроме того, можно классифицировать кризисные явления по масштабу распространения на:

Причины возникновения и последствия

Кризисы возникают в результате действия внешних и внутренних факторов. И это не происходит внезапно. Даже если посмотреть на ситуацию 2020 г., экономисты уже давно ожидали новых потрясений в мировой экономике. Пандемия стала всего лишь катализатором процесса.

Рассмотрим основные внешние и внутренние факторы, которые способствуют наступлению финансового кризиса.

Последствия финансового кризиса не всегда носят негативный характер. В краткосрочной перспективе, конечно, население не почувствует на себе позитивного влияния. Но на долгосроке могут произойти следующие изменения:

Но все же негативных последствий больше и ощущаются они простым человеком острее:

Если рассматривать влияние финансового кризиса на экономику в целом, а не на отдельно взятого человека, то можно наблюдать:

Исторические примеры

Рассмотрим несколько наиболее ярких примеров из истории финансовых кризисов.

Продлился почти 4 года. Был вызван перепроизводством, отсутствием регулирования и ошибками со стороны Федеральной резервной системы США. Котировки на фондовом рынке обвалились более чем на 60 %, уровень безработицы достиг колоссальных значений – 20 % в среднем по стране и 50 % в отдельных промышленных городах. Последствия ощущались по всему миру.

Начался в США, потом перекинулся на Австралию, Канаду и Гонконг. Индекс фондового рынка обвалился более чем на 22 %. Причины: повышение кредитной нагрузки, сложная международная обстановка. Некоторые экономисты считают, что спусковым крючком стало использование автоматических трейдинговых программ для совершения сделок на бирже, которые не были до конца отрегулированы.

Был объявлен технический дефолт, т. е. страна отказалась погашать свои обязательства. Причинами кризиса стали: падение мировых цен на энергоресурсы, от которых мы были в сильной зависимости; нестабильная экономическая ситуация внутри страны, потому что только учились жить и работать в условиях рыночной экономики. Но эта ситуация стала толчком к развитию, структурным изменениям в экономической сфере.

Произошел обвал котировок IT-компаний на бирже Nasdaq. Их акции оказались сильно переоцененными, а бизнес – малоэффективным. В результате многие компании обанкротились, а руководители некоторых из них были осуждены за растрату средств акционеров и мошенничество.

Начало одному из самых масштабных кризисов в истории положили ипотечные кредиты, вернее, банки, которые выдавали их всем подряд. В результате резко стала расти доля невозвратных займов, финансовые организации стали испытывать проблемы с наличностью, население попыталось вывести свои вклады, узнав об этом. Одна проблема тянула за собой другую. Начались банкротства банков. Одной из самых громких была ситуация с Lehman Brothers – крупнейшим инвестиционным банком США. Это привело к кризису по всему миру.

Пути выхода и правила поведения во время кризиса

Пути выхода из кризисов, основанные на многолетнем историческом опыте:

Далеко не все люди боятся наступления очередного кризиса. Некоторые его ждут и даже готовятся, потому что это отличная возможность заработать. Финансовый кризис сопровождается почти всегда обвалом котировок на фондовой бирже.

Инвесторы специально для этого случая держат деньги в ликвидных инструментах (например, в облигациях, фондах денежного рынка, наличности, на депозитах), чтобы быстро их превратить в деньги и выгодно вложить. Они не хотят упустить возможность пополнить свои инвестиционные портфели подешевевшими активами – акциями крупных компаний, которые в любом случае восстановятся и начнут приносить владельцам еще большую прибыль.

Поэтому когда основная толпа на фондовом рынке продает ценные бумаги за копейки, фиксируя убыток, профессионалы делают ровно наоборот – покупают и прогнозируют получение сверхдоходов в будущем, когда ситуация в экономике нормализуется. А это произойдет рано или поздно.

И инвестору, и обычному человеку необходимо придерживаться нескольких правил поведения во время кризиса:

Заключение

А вы знаете, как выглядит слово “кризис” по-китайски? Оно пишется двумя иероглифами. Один из которых – это “опасность”, а второй – “благоприятная возможность”.

Что выберете для себя вы? Начнете запасаться товарами первой необходимости? Вложите ресурсы в предметы роскоши? Или просто проживете это время как последний день в жизни? Такие способы не дадут возможностей, а значит, не дадут старта чему-то новому.

Одна из самых лучших инвестиций, по мнению крупнейших инвесторов мира, – в образование. А сейчас самое подходящее время, чтобы получить новые знания и практические навыки. Согласны?

Экономический кризис – что это? Причины и последствия

Под этим термином понимается ухудшение состояния экономики отдельной страны/региона/сектора производства. Экономический кризис – это негативное явление для большинства граждан, растет безработица, нарушаются привычные производственные связи, падает или как минимум стагнирует ВВП. С кризисными явлениями сталкивалась каждая экономика планеты, исключений нет, различается лишь глубина спада, скорость выхода из него и цена, которую придется заплатить за решение проблем.

Экономические кризисы — типы и причины их возникновения

Последствия любого кризиса схожи – в целом снижается уровень жизни населения, темпы производства также падают. Но если разобраться в причинах и протекании этих явлений, то окажется, что кризисы могут существенно отличаться.

Классификация выделяет следующие типы кризисных явлений:

Возможна и более глубокая классификация:

В профильной литературе есть как минимум 5-7 систем классификации кризисных явлений. Для нас важнее понимание того, что кризисы происходят регулярно и от них не застрахована ни одна страна в мире. Нужно разобраться в природе этого явления и принять меры для того, чтобы снизить негативные последствия до минимума.

Цикличность в экономике

Выше затрагивался вопрос цикличности экономики. Это важно при изучении кризисных явлений, кризисы часто формируются во время одной из фаз полного цикла.

Далее формируется еще один пик, экономика снова впадает в рецессию и повторяются описанные выше шаги. Это идеальный сценарий, в реальности максимум может и не обновляться, а экономика скатывается в затяжную стагнацию.

В рамках спада наиболее вероятно формирование кризисов различного рода. Кризисные явления разного типа могут наслаиваться один на другой, давая кумулятивный эффект. По ходу роста также могут развиваться локальные кризисы, но за счет бурного роста экономики они быстро преодолеваются и не оказывают серьезного влияния на динамику изменения ВВП в целом.

Фазы экономического кризиса

Если рассмотреть подробнее волну экономического цикла, соответствующую спаду, то можно выделить 3 фазы экономического кризиса :

Периоды экономического кризиса могут сильно различаться в зависимости от местных условий. Нет никаких гарантий, что после достижения дна начнется рост. Пример Венесуэлы с ее гиперинфляцией показывает, что кризис может перерасти в настоящую катастрофу с неясными перспективами.

Как распознать надвигающийся экономический кризис

Только форс-мажорные обстоятельства провоцируют внезапные экономические кризисы. В большинстве случаев перед волной спада появляется ряд сигналов, чем их больше, тем выше вероятность, что кризис не удастся избежать.

К таким признакам относят:

В случае с отдельными странами в дело вступают дополнительные специфические факторы. Например, отсутствие достаточных запасов газа в хранилищах, отсутствие долгосрочных контрактов на его поставку накануне зимы. Это также можно рассматривать как возможные предвестники причины экономического кризиса.

Последствия экономического кризиса

К возможным последствиям относятся:

В целом, кризис не несет ничего хорошего для большей части населения. Выиграет абсолютное меньшинство, которое и до спада в экономике чувствовало себя неплохо.

Примеры кризисов в истории

В истории человечества были десятки кризисных явлений разного калибра. Даже если ограничиться мировыми кризисами, то список будет внушительным:

В будущем схожие ситуации будут гарантированно повторяться. Будет отличаться лишь масштаб падения и его причины.

Как снизить влияние кризиса на свои финансы?

Предотвратить негативные процессы в экономике невозможно, цикличный характер ее развития еще никто не смог обмануть. Но каждый может попытаться снизить влияние спада на государственном уровне на свое благосостояние.

Конечно, инвестиции могли быть и не такими удачными. Но если бы портфель рос вдвое меньшими темпами, то эффект также был бы положительным. Деньги работают, а это главное.

Заключение

В периоды экономического кризиса рядовые граждане испытывают максимальный дискомфорт. Экономика не растет, начинают ощущаться проблемы с ростом зарплаты, нет ее индексации, могут быть перебои с поставками товаров. Любой кризис рано или поздно заканчивается, но это не значит, что вы обязаны смириться с таким положением дел и просто терпеть массу неудобств.

Вместо этого вы можете проявить предусмотрительность и подготовиться к непростым временам заранее. Это не так сложно, как кажется, достаточно начать инвестировать и не прекращать наращивать портфель. Со временем это войдет в привычку, а инвестпортфель будет вашей страховкой, чем-то вроде подушки безопасности в автомобиле. В итоге даже серьезный кризис слабо скажется на вашем благосостоянии.

Автор: Вадим Бон

Инвестор, предприниматель, трейдер, автор и создатель финансового блога internetboss.ru

ЦБ описал сценарий глобального кризиса в 2023-м. Какие рынки под угрозой?

В числе альтернативных сценариев макроэкономического развития, которые рассматривает Банк России, — наступление в 2023 году мирового финансового кризиса, сопоставимого по масштабам с кризисом 2008–2009 годов. По мнению регулятора, такой сценарий может реализоваться, если одновременно произойдут два события — быстрое и существенное ужесточение монетарной политики в США и разрыв пузырей на финансовых рынках.

ЦБ не уточнил, в каких активах могут сформироваться и лопнуть пузыри, лишь отметив слишком значительный «спекулятивный» рост рынка корпоративных облигаций и общий рост долговой нагрузки мировой экономики.

«РБК Инвестиции » спросили у аналитиков, какие активы сейчас перегреты больше всего, как скоро может лопнуть образовавшийся пузырь и как это отразится на российском рынке.

Какие сегменты рынка сейчас перегреты?

Дмитрий Полевой, директор по инвестициям ИК «Локо-Инвест»: «Основные признаки пузырей, безусловно, присутствуют на рынке акций, учитывая, что основные индексы развитых и развивающихся стран торгуются с мультипликаторами P/E, заметно превышающими долгосрочные уровни. Близкими к историческим минимумам остаются и кредитные спреды (то есть дополнительная доходность сверх американских госбондов) на мировом долговом рынке. Наконец, на фоне пандемии двузначными темпами измерялся рост цен на недвижимость, что также может нести риски в случае резкой коррекции на финансовых рынках».

Дмитрий Долгин, главный экономист ING по России и СНГ: «За последние годы произошла очень большая монетарная накачка в мире, по сути, за счет значительного увеличения баланса ФРС и притока долларовой и другой ликвидности. Все крупнейшие центральные банки проводили политику количественного смягчения, и эти дополнительные деньги шли не в реальную экономику, а в основном на финансовые рынки — на рынок акций, облигаций, сырья и в недвижимость. И если в дальнейшем это не будет подкреплено ростом производительности труда и сопоставимым ростом экономики, то дисбалансы будут накапливаться».

Как скоро могут лопнуть эти пузыри?

Дмитрий Полевой, директор по инвестициям ИК «Локо-Инвест»: «Многое будет зависеть от характера монетарной политики в США, Европе и других крупнейших странах, отношения инвесторов к риску, состояния глобальной экономики. Кризисы последних 10–15 лет научили монетарные и фискальные власти действовать с запасом и опережением. С одной стороны, это породило пузыри, но с другой — было направлено на минимизацию негативных экономических последствий, затрудняя эффективность «очищающего» механизма любого кризиса».

Владимир Тихомиров, независимый эксперт: «С учетом разогретости рынков и их длительного роста на фоне слабой экономики коррекция может произойти в довольно короткое время — достаточно всплеска оттока капитала с наиболее рисковых рынков/активов. По цепочке мы можем увидеть резкое ослабление валют, рост долговых и бюджетных проблем и т. д.».

Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking: «В целом предсказывать пузырь и когда он лопнет — это пытаться угадать триггеры, которые могут сработать. Зачастую они и являются теми самыми «черными лебедями», которые мы как экономисты предсказать, к сожалению, не можем. Но объективно риск такого кризиса в ближайшие один-два года очень высок.

Чем дольше сохраняется ультрамягкая денежно-кредитная политика, тем выше стоимость активов, и объемы долгов адаптируются именно к такой мягкой политике. Поэтому любое ужесточение после длительного периода мягкой политики может привести к риску неплатежеспособности и к серьезным обвалам на рынках. Так что вопрос будет упираться, скорее, в то, готовы ли вообще центральные банки останавливать рост инфляции, рискуя финансовой стабильностью».

Большие фонды уже ребалансируют активы, готовясь к падению рынков

Во втором квартале самой большой покупкой крупнейшего хедж-фонда мира Bridgewater Associates, созданного американским инвестором Рэем Далио, стали акции Coca-Cola — его позиция в этих бумагах выросла на 2,565 млн акций. На втором месте по объему — пакет ценных бумаг ETF на акции развивающихся рынков iShares MSCI Emerging Index Fund, далее следуют акции торговой сети Walmart и двух производителей потребительских товаров — Procter & Gamble и Johnson & Johnson. Одновременно Bridgewater Associates почти в два раза сократил свою позицию в фонде SPDR S&P 500 ETF Trust, который отслеживает акции индекса широкого рынка США S&P 500.

Насколько пострадает российский рынок?

Сергей Романчук, начальник дилингового центра Металлинвестбанка: «Последствия для России будут однозначными: если произойдет сильная коррекция, она тут же будет отзеркалена у нас, возможно — с меньшей амплитудой, так же, как мы наблюдали в 2020 году. Тогда совпали два процесса — выход на рынок физлиц и кризис с бегством институционалов от риска. В результате российские розничные инвесторы выкупали акции, из которых выходили иностранные инвесторы. Это помогло рынку не так сильно упасть и затем вытащило его со дна. В том случае, если российские инвесторы не так сильно испугаются, коррекция предполагается меньше. Но то, что она будет связана с глобальным падением рынков, однозначно».

Наталия Орлова, главный экономист Альфа-Банка: «Обвал рынков развитых стран приведет к оттоку капитала с других рынков. Кроме того, в случае резкого разворота рынков могут стать банкротами те финансовые компании, которые не успеют подготовиться к изменению финансовой конъюнктуры. Это может спровоцировать панические продажи на рынках, то есть разрыв цепочек финансового посредничества и общий финансовый кризис, затрагивающий банки, компании и население».

Владимир Тихомиров, независимый эксперт: «Развивающиеся рынки — включая российский — страдают в условиях коррекции больше, чем развитые, так как риски инвестирования на них традиционно выше. В то же время развитым рынкам — особенно рынкам США — помогает возвращение инвесторов в случае кризиса. В то время как на развивающихся рынках усиливается отток капитала, что усугубляет проблемы, на рынке США такие проблемы отчасти нивелируются притоком капитала с других рынков. Поэтому степень падения развитых рынков в периоды кризиса всегда меньше, чем развивающихся. Если брать исторические сравнения, то рынок США может упасть на 10–20%, в то время как рынок РФ — на 30–40%».

Дмитрий Долгин, главный экономист ING по России и СНГ: «За последние шесть-семь лет Россия повысила уровень макроэкономической защиты через высокий рост резервов, снижение внешнего долга, дедолларизацию внешних обязательств и активов, в том числе государственных. Частный сектор сейчас также поддерживает сбалансированную денежную позицию, что отличается от ситуации 2006–2007 года. Тогда были сильны ожидания экономического роста и укрепления рубля, поэтому иностранных обязательств было больше, чем активов.

Сейчас подобных ожиданий нет, стратегии достаточно консервативные, поэтому в случае глобального финансового кризиса российская экономика имеет шанс продемонстрировать защитные движения. То есть это будет падение, скажем, не на 10% или 9%, как это было в 2009 году, а более скромное. Российскую экономику сейчас нельзя назвать перегретой. И это тоже своего рода защита от резкого падения».

В XXI веке мир пережил три крупных финансовых кризиса — в 2000-м, 2008-м и 2020-м годах.

Мировой финансовый кризис 2008–2009 годов начался с ипотечного кризиса в США. К началу кризиса банки значительно ослабили требования для заемщиков. В результате доля ипотечных кредитов с высоким риском взлетела до 20%, а на рынке жилья надулся пузырь. Однако в 2006 году в стране остановился рост цен на жилье, после чего резко выросло число невыплат по ипотечным кредитам. На этом фоне обесценились ценные бумаги, обеспеченные субстандартными ипотечными закладными, что привело к банкротству банков, самым известным из которых был Lehman Brothers, и падению рынка акций. К концу 2008 года кризис перекинулся на большинство стран мира.

Триггером кризиса 2020 года стал коронавирус COVID-19. Из-за пандемии страны были вынуждены закрыть границы и ввести карантин. Остановились заводы и фабрики, закрылись магазины. Экономика встала. Одновременно обвалился фондовый рынок — инвесторы в панике продавали бумаги на опасениях экономического спада. Упали цены на нефть. Чтобы поддержать экономику, крупные мировые центробанки понизили ставки и прибегли к выкупу активов и раздаче денег населению. Только в США в экономику было закачано несколько триллионов долларов. Однако большая часть денег осела на фондовых рынках, что привело к сильному росту акций.

Финансово-экономические кризисы последних десятилетий и их влияние на экономику России

Финансово-экономические кризисы последних десятилетий и их влияние на экономику России: Пучинин Никита, Захаров Андрей.

Экономический кризис — это глубокое нарушение нормальной экономической деятельности, которое сопровождается разрушением привычных экономических связей, снижением деловой активности, невозможностью погашения долгов и накоплением долговых обязательств. Это явление рыночной экономики, повторяющееся с определенной периодичностью, и в зависимости от масштабов, может как касаться определенного государства, так и иметь мировое значение. Кризис сопровождается резким спадом производства, банкротством предприятий, падением валового национального продукта, масштабным ростом безработицы, а зачастую и обесцениванием национальной валюты. Проблема, которую мы попытаемся затронуть в нашей работе, определяется тем, что несмотря на создание мировым сообществом механизмов по предотвращению экономических кризисов (укрепление государственного регулирования хозяйственных процессов, создание международных финансовых организаций, проведение мониторинга и др.), как свидетельствует история мировых экономических катаклизмов, ни точно предсказать, ни тем более избежать их невозможно. Актуальность проблемы обусловлена тем, что чрезвычайно сложно найти оптимальные способы минимизировать влияние кризиса на экономику и общую ситуацию в стране. Объектом данного учебного исследования являются кризисные явления в современной экономике, а предметом — возможные способы минимизации последствий кризиса.

В данной работе мы высказываем гипотезу о том, что экономический кризис предотвратить невозможно, однако существуют способы смягчить его влияние на экономику страны. В ходе исследования мы сможем сравнить эффективность различных антикризисных мер и сделать выводы о том, насколько оптимальными являются существующие технологии. Исходя из вышеизложенных соображений, мы определили цель исследования: установить, какие антикризисные меры могли бы быть наиболее эффективны для экономики России в текущей ситуации. Цель достигается в результате решения двух задач: 1. Проанализировать причины и последствия наиболее масштабных кризисов современной экономики. 2. Сравнить влияние нескольких последних кризисов на экономику России с учетом принимаемых антикризисных мер.

Финансово-экономический кризис в России в 1997-1998 году

Предкризисное состояние экономики и экономическая политика Правительства

Мы не случайно посвятили первую главу анализу этого кризиса, как одного из самых тяжелых в истории России. Именно его последствия наиболее остро ощутили на себе российские граждане, и воспоминания о нем еще достаточно ярки в памяти наших родителей.

К середине девяностых годов двадцатого века Россия все никак не могла оправиться от последствий развала Советского Союза и попыток перестроить социалистическую систему хозяйствования. Целью было формирование принципиально нового общества и государства в рамках неолиберальной модели экономики, с присущими ей свободным рынком, конкуренцией и многообразием форм собственности [2]. Однако результативность, а главное успешность подобных преобразований в итоге оказалась под вопросом, причиной чему являлись ограниченные меры бюджетной и денежно-кредитной политики, выразившиеся в приоритетности противодействия инфляционным процессам над стимулированием капитальных вложений в реальный сектор экономики; в увеличении налогового бремени в целях сокращения дефицита государственных финансов, а также в акселерации внешних и внутренних заимствований. Кроме того, конфискация сбережений населения 1992 года, подорвала доверие граждан к только что возникшему российскому государству и Правительству реформаторов. Все последующие действия Правительства страны лишь усугубляли пропасть между народом и новой властью. Политика правительства заключалась в следующем:

1. В качестве основной антиинфляционной меры использовалось сокращение денежного предложения, в том числе за счёт массовых невыплат зарплат и пенсий, невыполнения обязательств по госзаказу и перед бюджетными организациями.

2. Установление завышенного курса рубля с целью сокращения инфляции.

3. Финансирование дефицита госбюджета за счёт наращивания государственного долга.

4. Сохранение высоких налоговых ставок для поддержания доходов госбюджета.

Следствием проводившейся в те годы макроэкономической политики стали, в частности, спад производства и значительный отток капитала из страны. На фоне этих процессов происходило ухудшение финансовой ситуации, в том числе постоянно увеличивался внутренний и внешний долг, и сокращались возможности по его финансированию.

Причины и последствия кризиса

Непосредственными причинами кризиса большинство экономистов считают: отсутствие у Правительства средств для погашения долгов; завышение доходности ГКО (Государственных краткосрочных облигаций) — ОФЗ (Облигаций федерального займа); макроэкономическая политика «валютного коридора» [1]. Толчок к возникновению кризиса также дали два внешних фактора: снижение мировых цен на товары топливно-энергетического комплекса (основной статьи российского экспорта) и кризис в Юго-Восточной Азии, вспыхнувший в середине 1997 года [4].

Российская экономика хронически страдала от дефицита бюджета — он составлял 5-8% ВВП. Для покрытия этого дефицита правительство создало рынок ГКО. Государственные краткосрочные бескупонные облигации были впервые эмитированы Министерством финансов РФ в мае 1993 года. По сути, рынок ГКО представлял собой классическую финансовую пирамиду, в которую были вовлечены чуть ли не все денежные ресурсы страны. На протяжении более чем четырех лет деньги не выходили за пределы финансовой сферы, спекуляции с этими ценными бумагами были выгоднее, чем выпуск самой прибыльной продукции. Доходность по ГКО непосредственно перед кризисом достигала 140% годовых [5].

По данным Центробанка, на момент кризиса резервы ЦБ составляли 24 млрд. долл. США, обязательства перед нерезидентами на рынке ГКО/ОФЗ и фондовом рынке — свыше 36 млрд. долл. США, а общая сумма платежей государства в пользу нерезидентов приближалась к 10 млрд. долл. США в год.

Совокупность внешних и внутренних факторов привела к тому, что государство не могло расплатиться со своими долгами, и вынуждено было объявить дефолт.

Особенностью данного кризиса являлось то, что в истории мира ещё не было случаев, когда государство объявляло дефолт по внутреннему долгу, номинированному в национальной валюте.

Что касается последствий кризиса, по расчетам, сделанным Московским банковским союзом в 1998 году, общие потери российской экономики от августовского кризиса составили 96 млрд. долл. США. Из них корпоративный сектор утратил 33 миллиарда долларов, население — 19 млрд. долл. США, прямые убытки коммерческих банков достигли 45 млрд. долл. США. Некоторые эксперты считают эти цифры заниженными.

В результате девальвации, падения производства и сбора налогов в 1998 году валовой внутренний продукт сократился втрое — до 150 млрд. долл. США — и стал меньше, чем ВВП Бельгии. Россия превратилась в одного из крупнейших должников в мире. Ее внешняя задолженность увеличилась до 220 млрд. долл. США (165 млрд. долл. США составили долги государства, 30 млрд. долл. США — банков, 25 миллиардов долларов — компаний). Данная сумма в пять раз превышала все годовые доходы казны и составляла почти 147% ВВП.

Произошла неуправляемая трехкратная девальвация рубля.

График 1. Динамика курса рубля к доллару в 1998г.

Из-за искусственной привязки рубля к доллару и ориентации на динамику обменного курса рубля следствием девальвации последнего стал взрывной рост цен. За четыре месяца (ноябрь к июлю 1998 года) по продовольственным товарам цены повысились на 63%, по непродовольственным товарам — 85%.

Ряд российских банков не смог пережить дефолт. Так, Банк России отозвал лицензию у Инкомбанка, который входил в пятерку крупнейших банков России. Разразившийся в России банковско-финансовый кризис значительно ухудшил экономическую ситуацию в стране. В первом полугодии 1998 года объем промышленной продукции сократился на 2,5%, продукции сельского хозяйства — на 3% [1].

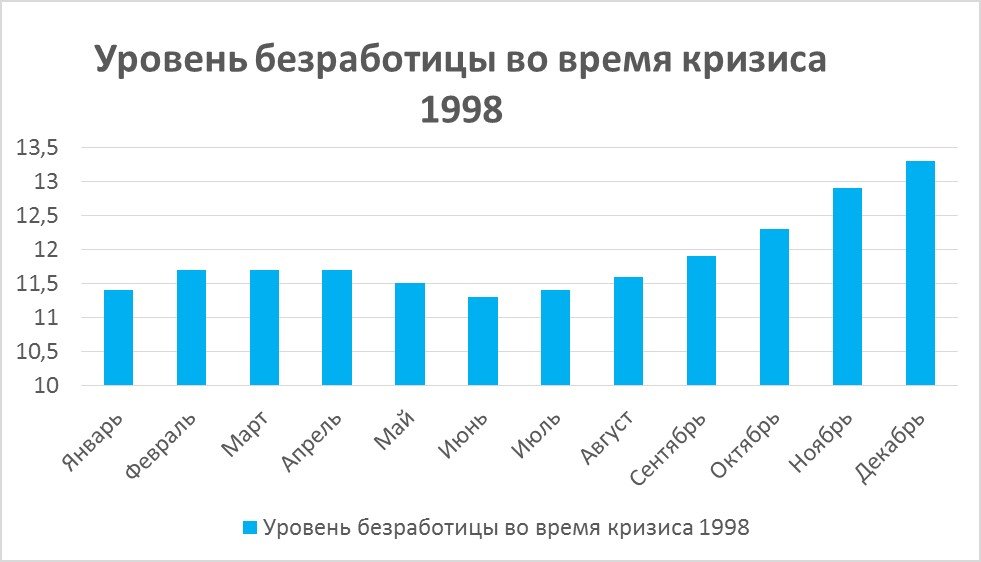

Социальные последствия кризиса августа 1998 года проявились в нарастании инфляционных процессов, снижении реального содержания доходов населения, а, следовательно, в резком снижении их покупательной способности, росте социально-экономической дифференциации и увеличении численности малоимущего населения. Реальные доходы населения уменьшились в сентябре 1998 года по сравнению с августом этого же года на 31,1%. Для значительной части населения, занятой в финансовом секторе и в сфере торговли, решения от 17 августа повлекли за собой сокращение рабочих мест и рост вынужденной безработицы. В сентябре 1998 года статус безработного получили 233 тысяч человек, а общая численность безработных, определяемая по методологии МОТ, достигла 8,39 миллиона человек (или 11,9% от экономически активного населения).

График 2. Динамика уровня безработицы в России в 1998 году.

Опрос, проведенный нами среди жителей Алексеевского района, показал, что этот кризис оставил в их памяти наиболее яркие воспоминания, поскольку больше всего повлиял на уровень индивидуального благосостояния, в частности, лишил многих из них работы. Результаты опроса представлены в Приложении 1.

Преодоление кризиса

Стране достаточно быстро удалось выбраться и из долговой ямы, в которой она оказалась, и выйти на высокие показатели экономического роста. Значительную роль в этом росте сыграли изменения в макроэкономической политике российских властей, произошедшие после смены состава Правительства и руководства Центробанка.

Власти полностью отказались от практики ограничения денежного предложения за счёт невыплат зарплат, пенсий, а также невыполнения обязательств по госзаказу и т. п. Так, с III квартала 1998 года по I квартал 2000 года объём задолженности по зарплатам бюджетникам сократился почти в три раза. Это способствовало нормализации ситуации в финансовой сфере и росту доверия к действиям государства.

Действенной антикризисной мерой, осуществлённой российским правительством в первое время после дефолта, стало сдерживание роста цен на продукцию естественных монополий (электроэнергетики, ж/д транспорта и т. д.). В результате темпы повышения этих цен почти в два раза отставали от темпов инфляции по экономике в целом. Это стало дополнительным толчком экономическому росту и способствовало замедлению инфляции.

Было признано неэффективным использование завышенного курса рубля в качестве антиинфляционной меры и курс рубля стал фактически полностью формироваться рынком. Хотя это привело к краткосрочному всплеску цен, в остальном же данная мера оказала положительное влияние на российскую экономику. Российские предприятия, несущие затраты в рублях, стали более конкурентоспособными как на мировом, так и на внутреннем рынке. Кроме того, свободное формирование курса рубля облегчило накопление валютных резервов ЦБ РФ, что повысило стабильность финансовой системы страны.

В постдефолтные годы значительно повысилась бюджетная дисциплина. Федеральный бюджет на 1999 год был принят с дефицитом в 2,5 % ВВП (для бюджета на 1998 год аналогичный показатель составлял 4,7 % ВВП). Было также решено отказаться от финансирования дефицита госбюджета за счёт крупных заимствований, поскольку данная мера с одной стороны не даёт нужного антиинфляционного эффекта, а с другой стороны подрывает стабильность экономики. Следствием этого стало снижение прибыльности инвестирования в ценные бумаги и соответственно повышение привлекательности вложений в реальный сектор экономики, что способствовало возобновлению роста производства.

Вместе с тем, шок, который испытала экономика, а также изменения в экономической политике правительства и ЦБ, последовавшие после смены их руководства, оказали положительное влияние на её развитие. В частности, возросла экономическая эффективность экспорта, то есть экспортоориентированные предприятия получили дополнительные преимущества в конкурентной борьбе на внешнем рынке; предприятия, производящие продукцию для внутреннего рынка, повысили свою конкурентоспособность за счёт того, что иностранная продукция резко возросла в цене; произошли многие структурные изменения в экономике. Кризис был краткосрочным и сменился весьма масштабным подъемом.

Однако, в результате уровень жизни населения снизился, а инфляция приобрела галопирующий характер. Доверие народа и инвесторов к государству и банковской системе подорвано на долгие годы. Многие банки и предприятия разорились, а население потеряло почти все свои сбережения.

Мировой экономический кризис 2007-2009 годов

Что произошло в США

Возникновение кризиса 2007-2009 года связывают с рядом факторов: общей цикличностью экономического развития; перегревом кредитного рынка и явившегося его следствием ипотечного кризиса; высокими ценами на сырьевые товары (в том числе, нефть).

Начальной стадией мирового финансово-экономического кризиса послужил ипотечный кризис в США, который начал проявляться в 2006 году. К весне 2007 года он перерос в кризис высоко-рисковых ипотечных кредитов (subprime lending), то есть ипотечного кредитования лиц с низкими доходами и плохой кредитной историей, а уже летом того же года, кризис из ипотечного начал перерастать в финансовый [6].

По мнению аналитиков, американские инвестиционные структуры, сталкивающиеся с проблемами на внутреннем рынке, начали сбрасывать свои зарубежные средства, что вызвало отток денежных средств из рынков новых развивающихся стран. В результате чего от кризиса, возникшего в США, начал страдать весь мир.

В 2008 году кризис приобрёл мировой характер и начал проявляться в повсеместном снижении объёмов производства, снижении спроса, росте цен на сырьё, росте безработицы

Центральные банки были вынуждены взять на себя финансовые обязательства для того, чтобы обеспечить ликвидность банковской системы. Спустя несколько месяцев снижения и потери рабочих мест, эта попытка потерпела фиаско, что привело к банкротству пятидесяти банков и финансовых учреждений. Это отразилось также и на биржевых ценных бумагах (американские акции подешевели более чем на 50%), на потреблении и сбережениях населения.

Влияние кризиса на экономику России

Хорошие макроэкономические условия в России, взвешенная бюджетная политика и отсутствие влияния кризиса ипотечного кредитования в США частично защитили российскую экономику и ограничили влияние глобального финансового кризиса. Благодаря незначительному объему государственного внешнего долга, двойному профициту бюджета, наличию одних из крупнейших в мире золотовалютных резервов и благоприятным оценкам рейтинговых агентств, иностранные инвесторы вплоть до середины 2008 г. считали Россию безопасной гаванью, которая достаточно защищена от ухудшения финансовых условий во всем мире. Eсли бы к началу текущего глобального финансового кризиса у России не было такого большого профицита бюджета и огромного объема ресурсов, накопленных в стабилизационном фонде и золотовалютных резервах, последствия кризиса сказались бы гораздо раньше и были бы намного серьезнее. Не менее важно и то, что у Правительства было бы гораздо меньше времени, ресурсов, возможных вариантов экономической политики и свободы маневрирования для того, чтобы ограничить воздействие кризиса на реальный сектор [8]. Однако глобальный кризис все же негативно сказался на России в виде четырех взаимосвязанных явлений:

После нарушения функционирования мировой экономики в 2008 году существенно уменьшился приток иностранного капитала в российские предприятия и банки, а затем и вовсе начался отток средств в более надежные, иностранные активы.

Глобальный кризис кредитной системы сказался на банковской системе России, у которой возникли проблемы с ликвидностью в период сроков погашения краткосрочных внешних задолженностей

Резкое снижение цен на нефть (в июле 2008 г. баррель марки Brent стоил выше 140 долл. США, а в декабре снизился до 40 долл. США) привело к снижению профицита бюджета, а также к уменьшению огромных золотовалютных резервов страны. На 8 августа 2008 г. их объем составлял 598,1 млрд. долл. США, а на 1 января 2009 года уже только 426,20 млрд. долл. США. На поддержание курса рубля и помощь банкам и компаниям в рефинансировании внешних займов с августа по декабрь 2008 года включительно потрачено 143,3 млрд. долл. США [9].

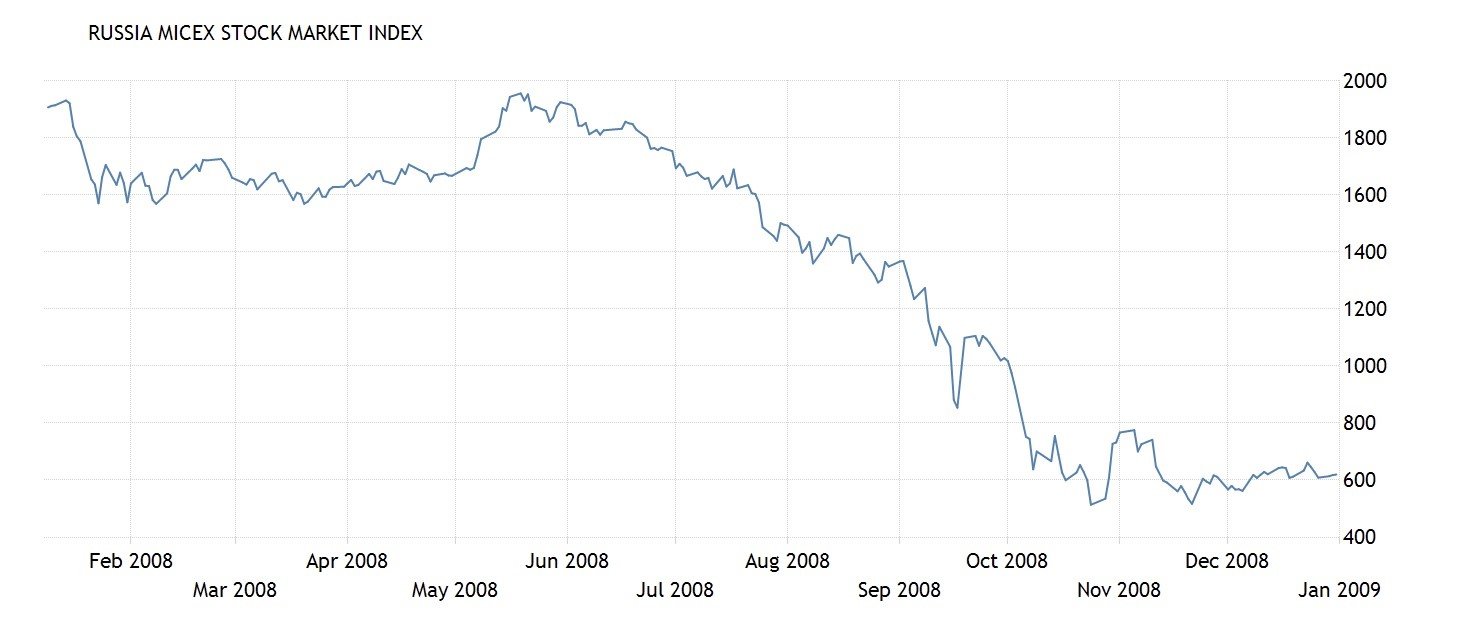

На российском фондовом рынке произошел обвал (это во многом отражает утрату доверия инвесторов во всем мире и ожидание резкого падения цен на нефть). К середине ноября 2008 г., т. е. менее чем за 5 месяцев, он потерял примерно 2/3 своей стоимости.

График 3. Динамика индекса ММВБ в 2008 году.

По мнению ряда СМИ и финансовых аналитиков, такое резкое падение котировок было вызвано в том числе, кампанией российских властей против российского и зарубежного бизнеса (в частности, заявлениями премьер-министра Владимира Путина в адрес руководства компании «Мечел») и вооружённым конфликтом в Южной Осетии в августе 2008 года.

Эффективность антикризисных мер

В 2000-е годы российская кредитно-финансовая система быстро развивалась, опыт накапливался как бизнесом, так и властями. Поэтому кризис 2007-2009 годов уже не вызвал в России шока десятилетней давности. В течение более чем года кредитно-финансовая система амортизировала последствия негативных факторов, действовавших в мировой и российской экономике. Ухудшение ситуации на фондовом рынке шло, в основном, постепенно, рост напряженности в банковской системе тоже шел постепенно. К середине 2008 года проявилось и некоторое торможение роста производства, и к началу 2009 года уже пошел спад в экономике. В итоге в 2009 году падение ВВП составило более 8%. Но все эти проблемы были мягче шоковых событий 1998-го.

В отличие от 1998 года в 2008-2009 годах финансовые власти России действовали активно, проводя осмысленную антикризисную политику [10].

В 2008 году бюджетные антикризисные меры составили 1089 млрд руб. (2,6% ВВП), из них на укрепление финансового сектора было направлено 785 млрд руб., на поддержку реального сектора экономики — 304 млрд руб.

В финансовом секторе приняты ряд мер по поддержке российской финансовой системы: поддержка системообразующих банков, способныx обеспечить ликвидность банковской системы (Сбербанк, ВТБ и Газпромбанк), увеличение сроков и лимитов размещения средств.

Меры по поддержке реальной экономики, реализованные в 2008 году:[11]

1. Меры налогово-бюджетного стимулирования, направленные на поддержку производителей — 272 млрд руб. В том числе, поддержка отечественному автопрому: государство увеличило закупки автомобилей и направила до 40 млрд руб. на закупку отечественной дорожной техники.

2. Снижение налогового бремени — 220 млрд руб., то есть, снижение налога на прибыль с 24% до 20%, возможность внеочередного оперативного перехода с авансового способа уплаты этого налога на уплату по факту получения прибыли, повышение амортизационной премии с 10% до 30%, снижение регионами единого налога для малого бизнеса с 15% до 5%, снижение налогов на нефтяную промышленность.

3. Поддержка отраслей экономики — 52 млрд руб., в том числе, для поддержания сельского хозяйства приняты меры по расширению активности Россельхозбанка и Росагролизинга в части кредитования и поддержки лизинговой деятельности.

4. Выделение 50 млрд руб. на субсидирование процентных ставок по кредитам, выданным предприятиям оборонно-промышленного комплекса, а также на увеличение их капитализации.

5. Меры налогово-бюджетного стимулирования, адресованные населению — 32 млрд руб. Включали в себя увеличение в два раза вычета по подоходному налогу при покупке недвижимости, повышение пособий по безработице, приобретение жилья для военнослужащих и для социально уязвимых групп населения, программы перепрофилирования и переподготовки кадров.

На 2009 год было объявлено о бюджетных антикризисных мерах на 1834,77 млрд рублей, из них на укрепление финансового сектора — 625 млрд руб. на поддержку реального сектора экономики — 798,3 млрд руб., на помощь регионам — 300 млрд руб., на защиту уязвимых групп населения — 111,5 млрд руб.

Принятые меры, как мы уже упомянули, позволили избежать шока для населения. российской экономики для обывателя прошло относительно безболезненно. А между тем в те годы экономический спад в России стал самым значительным среди стран «Большой двадцатки». Так, если в 2006-2007 годах рост ВВП превышал 8 процентов, то по итогам 2008 года он составил уже 5,2 процента, а в 2009 году снижение составило почти 8 процентов [12].

Хотя в 2010 году вновь наметился рост ВВП (2.9%), существует мнение, что наша экономика так и не вышла на уровень 2008-2009 годов. Структурные проблемы накапливались, и в определенный момент должны были вырваться наружу. Начиная с 2013 года, экономика снова начала замедляться, а внешняя политика руководства страны привела к обострению ситуации и финансовому спаду.

Текущая экономическая ситуация в России

Валютный кризис 2014 года и его влияние на текущую ситуацию

Особенность кризиса 2014-2015 годов в том, что развивался он только в России. Страны Европы показывали небольшой экономический рост, а США находились в расцвете своей инвестиционной привлекательности. На этом фоне падение российской экономики выглядело наиболее мрачно.

Основной причиной возникновения финансового кризиса стали не глобальные тенденции, а локальные антироссийские санкции, оказавшие негативное влияние на российский корпоративный долг и вызвавшие значительный отток капитала. Ухудшение ситуации в России в 2014 году по большей части было вызвано геополитическими изменениями, преимущественно конфликтом на Украине, вхождением Крыма в состав России, последовавшими санкциями Запада и осложнением отношений с зарубежными деловыми и политическими партнерами.

Такое снижение было вызвано, прежде всего, стремительным наращиванием добычи нефти из сланцевых и других труднодоступных пород в Северной Америке, а также отказом стран ОПЕК сокращать добычу.

Кроме того, усугубились структурные экономические проблемы. В 2014 г. произошло замедление всех значимых экономических показателей. Темпы роста ВВП снизились практически до нуля, инвестиции в основной капитал перешли в отрицательную зону, а доля капиталовложений в экономику сократилась с 22,6% в 2013 г. до 16,7%. Однако наиболее показательно выглядела отраслевая структура инвестиций. Доля добывающей промышленности, несмотря на снижение цен на нефть, не только не сократилась, но возросла с 18,9 до 22,2%, производство кокса и прочих нефтепродуктов — с 4,4 до 5,3%, операций с недвижимостью — с 9,6 до 10,8%. На этом фоне падал удельный вес машин и оборудования и транспорта. Не удивительно, если учесть, что доля промышленности в ВВП неуклонно снижалась и до этого: с 32,7% в 2005 г. до 30,1 в 2011 г. и до 29% в 2013 г. [13].

Модель экономики, где ведущим фактором было основанное на нефти безудержное потребление, обеспечивавшее экономический рост на протяжении почти 15 лет, утратила запас прочности. Она начала давать сбои, причем экономика стала замедляться задолго до падения цен на нефть, конфликта на Украине и западных санкций.

Все эти факторы вызвали значительное снижение курса рубля относительно иностранных валют, а затем привели к росту инфляции, снижению потребительского спроса и реальных доходов населения, экономическому спаду, росту уровня бедности.

На 1 января 2014 года курс долл. США составил 32,66 руб., а евро — 45,06. С января по март 2014 года рубль ослаб на 14,9 %. Осенью рубль пережил очередной виток снижения на фоне высоких геополитических рисков и падения цен на нефть. ЦБ РФ, следуя своей прежней курсовой политике, продал в октябре 30 млрд. долл. США из международных резервов РФ в целях сглаживания колебаний.

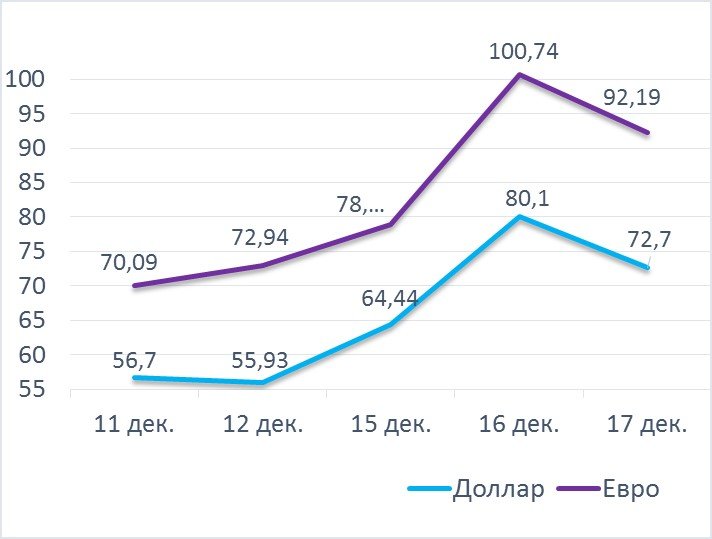

15-16 декабря 2014 г. на валютном рынке сложилась чрезвычайная ситуация, ставшая результатом нескольких негативных событий (заявление представителя ОПЕК о сохранении квот на добычу нефти несмотря на возможное снижение цен на нефть до 40 долл./барр., а также проведение непрозрачной сделки с облигациями «Роснефти»). Эти события спровоцировали панику на валютном рынке, темпы обесценения рубля достигли максимума. Во вторник, 16 декабря, курсы доллара и евро достигали 79 и 98 рублей, соответственно. Этот день был назван «чёрным вторником».

График 4. Колебания курса рубля к доллару США с 11 по 17 декабря

В «чёрный вторник» отделения банков в ряде регионов значительно завышали курс продажи валюты при относительно низком курсе покупки валюты у населения: доллар продавали более чем за 80 рублей, а евро достигал 150 рублей. В некоторых отделениях наблюдалась нехватка наличных долларов и евро.

Стабилизировать валютный рынок позволили:

— повышение Центробанком ключевой ставки (до 17 %);

— неформальное указание президента Путина экспортёрам прекратить придерживать валюту.

После падения рубль частично восстановил свои позиции, завершив год курсами 56,24 и 68,37 рублей за доллар и евро. По итогам 2014 года рубль, по оценке агентства «Bloomberg», стал худшей валютой года [13], потеряв 58 % своей стоимости по отношению к доллару США, в то время как в 2008 году он подешевел лишь на 17,7 %.

Повышение ставки и удешевление рубля в 2014 г. в России оказались ударом даже для тех, кому импортозамещение сулило хорошие перспективы. Производители продовольствия указывали на полное несоответствие происходящего курсу на импортозамещение. Компании и предприятия были измотаны постоянным удорожанием банковских кредитов. Альтернативы импортным поставкам найти было очень сложно: подавляющее большинство производителей продовольствия зависели от зарубежного сырья или оборудования, иногда от того и другого вместе. В самом плачевном состоянии находилась отечественная легкая промышленность. Объемы продаж к концу 2014 г. снизились здесь на 30%. Затраты производителей на закупку сырья, материалов и комплектующих выросли на 20‒30%. [14].

Ослабление рубля стало одним из основных факторов увеличения инфляции и, как следствие, способствовало снижению реальных располагаемых доходов населения и охлаждению потребительского спроса. В докладе Всемирного банка (апрель 2015 года) отмечалось, что в результате мер по ужесточению денежно-кредитной политики, имевших целью поддержание российской валюты, повысилась стоимость кредитования, что привело к дальнейшему снижению внутреннего спроса [15].

К февралю 2016 года из-за значительной девальвации рубля средний россиянин по размеру годовой зарплаты (в пересчёте на доллары США) стал проигрывать среднему китайцу. Мы провели опрос (Приложение 2), результаты которого показывают, что данный кризис достаточно сильно отразился на благосостоянии россиян.

Итак, вернемся к основным мерам, предпринимаемым Правительством и ЦБ в целях стабилизации ситуации. Ими стали:

а) повышение ключевой ставки (6 раз в течение 2014 года) с последующим снижением после стабилизации;

с) помощь государства крупным российским компаниям, которые из-за санкций оказались отрезаны от западных долговых рынков, что существенно ограничило их возможности по привлечению рефинансирования. Возникла угроза невыплаты долгов, компании начали обращаться к государству за помощью. Однако средства

Таким образом, Правительство и ЦБ смогли поддержать банковскую сферу и не допустить в ней возникновения системного кризиса. Но, не смотря на поддержку финансовой системы, сдержать падение экономической активности только мерами денежно-кредитного регулирования все же не удалось.

Как мы упомянули выше, отличительной чертой и одной из основных причин этого кризиса явилось введение санкций против России. Весной 2014 г., после присоединения Крыма к России, США и ЕС ограничили доступ крупнейших российских банков и компаний к западному финансированию и ввели секторальные санкции, запретив передачу технологий и оборудования для ВПК, подсанкционных нефтегазовых компаний («Газпром», «Газпром нефть», «Лукойл», «Роснефть», «Сургутнефтегаз») и для ТЭК Крыма. В ответ Россия в августе 2014 г. ввела эмбарго на поставку продуктов питания из США, ЕС и других стран, вводивших санкции.

Введение санкций имело неоднозначные последствия для российской экономики. Они жёстко и доходчиво напомнили, что многие необходимые России вещи она может и должна делать сама. Заработали программы импортозамещения, возможно не настолько эффективно, но они все же позволили некоторым отраслям хозяйства получить импульс к развитию. Наиболее эффективными оказались, конечно, продовольственные антисанкции: в частности, потому что сопровождались господдержкой отечественного производителя. Заметно выросли производство свинины, мяса птицы, сыра, масла и прочих продуктов. В финансовой сфере запрет на кредитование российских банков и компаний в западных банках резко сократил доступ российского бизнеса к «дешевым» деньгам. Российский бизнес начал искать альтернативные пути и выходить на азиатские финансовые рынки. Кроме того, в ответ на попытки ограничить расчеты ряда банков в системах Visa и MasterCard, в России была запущенна национальная платежная система «Мир».

Но, с нашей точки зрения, от санкций все же больше вреда. Главной проблемой стали ограничения на экспорт оборудования и технологий в Россию. Так санкции будут иметь наиболее долгосрочное и болезненное влияние на энергетический сектор, как наиболее зависимые от импортных технологий и оборудования, отмечают эксперты ИНП РАН. Из-за санкций российские компании фактически уже сейчас не могут наращивать добычу нефти, производить разведку новых запасов, а теперь США заблокировали строительство новых трубопроводов из России в Европу [17]. Мешают санкции и развитию других ключевых отраслей российской экономики — банковской, сталелитейной, машиностроительной. Иностранцы утратили былой интерес к инвестициям в эти отрасли, а российским компаниям стало практически невозможно купить передовые иностранные технологии и оборудование. Ограничение доступа к технологиям в целом грозит сильным отставанием в развитии промышленности.

2018-2019 год. Текущая ситуация, анализ и прогноз

В 2017 году экономика Российской Федерации, по оценкам Правительства, официально вышла из кризиса. Однако аналитики называют рост неустойчивым, тем более что к концу года он ощутимо замедлился. Если во втором квартале ВВП увеличился на 2,5%, то в третьем — только на 1,8%. По итогам года экономика выросла только на 1,4%, что значительно ниже спрогнозированных Минэкономразвития 2,1% роста [18].

Торможение в последнем квартале даже породило опасения, что Россия снова входит в рецессию, не успев толком из нее выйти. Промышленность вызвала самую большую обеспокоенность, снизившись в ноябре на 3,6% (максимальный спад с октября 2009). Вызывали тревогу и другие тенденции, которые из 2017 перешли в 2018 год. Прежде всего, это непрекращающееся сокращение реальных доходов населения, которое продолжается даже несмотря на номинальный рост зарплат и рекордно низкую инфляцию. Хотя в начале прошлого года экономисты ожидали, что в 2017 доходы вырастут на 1,6%, по данным Росстата за прошлый год, они упали на 1,7%. Получается, что небольшой рост ВВП, если даже он есть, население на себе не почувствовало.

C 1 января 2018 Резервный фонд прекратил свое существование и был присоединен к Фонду национального благосостояния. Теперь все дополнительные нефтегазовые доходы бюджета направляются в ФНБ, который станет источником финансирования дефицита бюджета в случае резкого падения доходов, а также со-финансирования добровольных пенсионных накоплений.

В 2018 году рост ВВП России ускорился до 2,3%, что превзошло ожидания Минэкономразвития РФ, говорится в докладе «Картина экономики. Январь 2019 года», опубликованном на сайте министерства. Рост ВВП отмечался, а таких отраслях, как добывающая промышленность, транспортировка и хранение, строительство, финансовая и страховая деятельность. Вклад сельского хозяйства был слабо отрицательным [19].

Так, 9 апреля 2018 года войдёт в историю России как «чёрный понедельник»: рубль подешевел на 3,5%, фондовый рынок показал рекордное с 2014 года падение (правда, к концу месяца, в отличие от курса рубля, восстановился до прежних значений).

Можно провести параллели с 2014 годом, когда бегство иностранных инвесторов из рубля и российских акций стало прелюдией к самому длительному за два десятилетия кризису 2015-2016 годов. То была вторая в этом веке рецессия в российской экономике после очень глубокого, но относительно короткого спада в 2009 году. И вот теперь с каждым днем, в том числе из-за опасного обострения американо-российского конфликта вокруг Сирии, возрастает угроза очередной рецессии — уже третьей за десять лет.

Но у Правительства РФ теперь существенно меньше средств для помощи экономике, чем было еще 3-4 года назад. Так, средства Резервный фонд в значительной мере израсходованы, а средства Фонда национального благосостояния уже в немалой степени связаны целевыми вложениями. Конечно, если речь зайдет о спасении крупных, тем более градообразующих российских предприятий, какие-то деньги непременно найдутся. Но это будет означать лишь то, что на другие цели государству средств уж точно не хватит.

У новых пакетов американских санкций есть одно крайне неприятное отличие от всех предыдущих, вводившихся несколькими волнами с 2014 года. Штрафные меры США и ЕС из-за присоединения Крыма были довольно сдержанными, носили в основном персональный характер и касались только того бизнеса, который непосредственно связан с полуостровом. Это были скорее санкции-предупреждения.

Затем, по мере эскалации военных действий на востоке Украины, последовали экономические санкции против относительно небольшого числа банков и компаний, преимущественно государственных. Задача состояла в том, чтобы перекрыть им каналы долгосрочного финансирования на международном рынке капитала, а также лишить конкретно оборонную промышленность и нефтегазовый сектор современных технологий для будущего развития. Так что тут речь шла главным образом об ограничении западного экспорта в РФ, а основная цель санкций состояла в сдерживании военной и внешнеполитической экспансии России путем повышения ее цены.

Принципиальная новизна последних пакетов состоит в том, что отдельные их положения предполагают уже не просто сдерживание России и ограничение западного экспорта в РФ. Отныне речь идет о последовательном вытеснении с американского и, по возможности, мирового рынка российских компаний, будь то производитель алюминия «Русал» или поставщик вооружений «Рособоронэкспорт».

Новые санкции США впервые ударили непосредственно по нашим деньгам. Народным деньгам, находящимся на счетах фигурирующих в списке госкомпаний. Все эти активы теперь просто заблокированы. Присутствие же в списке Алексея Миллера (главы «Газпрома») означает, что так необходимый нам «Северный Поток — 2» снова попал в зону риска, и определённости по нему не будет ещё долгое время. Сильно Штаты ударили и по Олегу Дерипаске, который владел значительной долей акций в стратегически важных для страны предприятиях (те же завод «ГАЗ» в Нижнем Новгороде или «РУСАЛ»). «РУСАЛ» за 2 дня торгов потерял 40% своей рыночной стоимости. Хотя впоследствии после снижения доли участия Дерипаски в компаниях санкции с некоторых компаний были сняты.

За «обеднением» миллиардера, по нашему мнению, последовало обеднение рядовых россиян, за падением принадлежащих олигарху акций, последовал обвал производства на конкретных предприятиях. Так, в августе остановил производство Надвоицкий алюминиевый завод (входит в «Русал») в Карелии, выпускающий продукцию только для США. А в сентябре стало известно, что начал сокращение мощностей фольгопрокатный завод «Русала» в Армении «Арменал» [21].

Все упомянутые события логично привели к очередному скачку цен на продукты, рост тарифов ЖКХ, повышению налогов. Так в 2019 г. увеличилась ставка налога на добавленную стоимость (НДС) с 18 до 20%, идет увеличение акцизов на бензин (на 48,6%), дизельное топливо (на 50,8%), легковые автомобили (на 4%), сигареты (на 9,1%). Из-за повышения НДС выросли тарифы на жилищно-коммунальные услуги. С 1 января 2019 года они проиндексированы на 1,7%, с 1 июля вырастут на 2,4%.[22].

К сожалению, России действительно сложно дать симметричный по уровню воздействия ответ. Объём российского рынка слишком мал и, например, выдворение из России крупных транснациональных компаний сильнее скажется на нас самих: для корпоративных гигантов потери небольшие, а для нас они означают потерю важнейших рабочих мест и налогов.

Очевидно, Россия должна занять более активную позицию на мировой дипломатической арене и начать проявлять инициативу в Совбезе ООН, а также перейти к скорейшим реформам в экономике.

По мнению многих экспертов, эффективными могли бы быть: разгосударствление экономики, снижение налогового бремени, стимулирование высокотехнологичного производства.

Заключения и выводы

В заключении отметим, что цель и задачи, поставленные в данном проекте, выполнены. Исследованы причины, течение и последствия нескольких экономических кризисов, затронувших Россию в последние два десятилетия. Проведен анализ мер, принимаемых правительством в тех или иных кризисных ситуациях, дана оценка их эффективности. Мы также рассмотрели прошедшие кризисы и текущую экономическую ситуацию в России в контексте их влияния на жизнь рядового гражданина.

Изучение различных материалов, посвященных современным кризисам, затронувшим Россию, позволяет нам сделать следующие выводы:

1. Экономические кризисы — явление циклическое. Их невозможно избежать, но можно смягчить их влияние на жизнь страны, принимая адекватные и своевременные меры.

2. Кризис 1998 года носил локальный характер, он явился кульминацией «ломки» 90-х, когда плановая экономика еще полностью не перестала существовать, а рыночная еще не заработала. Политика Правительства привела к беспрецедентному в мировой истории случаю, когда государство объявляло дефолт по внутреннему долгу в национальной валюте. Страна испытала шок. Этот кризис запомнился как наиболее тяжело ударивший по карманам населения. Однако в том числе, благодаря мерам, предпринятым новым Правительством, экономика достаточно быстро вошла в стадию роста.

3. Мировой кризис 2008-2009 годов прозвучал для России предупреждением о том, что задача диверсификации экономики, которую власти провозглашали еще в начале 2000х годов, не решена, а зависимость экономики от цен на энергоресурсы ничуть не ослабла. Но упадок российской экономики для обывателя прошел относительно безболезненно, благодаря мерам, принятым правительством в финансовом и производственном секторах. И с ростом мировой экономики об этом уроке снова забыли.

4. В 2014 году на структурные проблемы в экономике наложились санкции, введенные из-за событий на Украине, и падение цен на нефть. Все это привело к тому, что в ноябре-декабре возник самый настоящий валютный кризис, когда рубль в какой-то момент девальвировался более чем в два раза. В результате титанических усилий правительства и ЦБ ситуацию с курсом удалось несколько выправить и стабилизировать. Но это привело к напряженности на финансовых рынках и, по сути, остановило кредитование реального сектора без специальных программ по субсидированию процентных ставок. Управление экономикой опять вернулось «в ручной режим», как и в 2009 году.

5. На текущий момент экономика РФ по-прежнему жестко завязана на нефтегазовый экспорт, являющийся основой формирования ее доходной базы. Несмотря на многочисленные старания, нашей стране так и не удалось изменить действующую экспортно-сырьевую экономическую модель, и это в ближайшем времени может обернуться для нее серьезными проблемами. Кроме того, новые западные санкции уже не носят точечный характер, а направлены на вытеснение российских компаний с мировых рынков. Вместе с тем, нельзя не признать, что за те четыре года, что экономика страны находится под санкциями со стороны США и ЕС, она неплохо закалилась. Стране пришлось по максимуму задействовать внутренние ресурсы, и экономика стала более сбалансированной [23].

6. Основными факторами риска для экономики сейчас являются: ухудшение геополитической обстановки; возможный отказ стран ОПЕК от соглашения по ограничению добычи, что приведет к резкому снижению цен (и отразится на снижении доходов отечественного бюджета); отсутствие структурных реформ в экономике [24].

7. Правительству необходимо предпринять следующие меры:

а) преодолеть зависимость от динамики сырьевых рынков (развивать отрасли, ориентированные на высокотехнологический экспорт);

б) создать условия, которые будут стимулировать развитие предпринимательства (сократить административные барьеры, снизить налоговую нагрузку);

в) повысить инвестиционную привлекательность (усиление борьбы с коррупцией, судебная реформа, защита прав собственности, поддержка эффективных компаний, регионов, проектов);

г) повысить уровень доверия к органам власти и, как следствие, возможным действиям по смягчению последствий кризиса. Так, по нашему мнению, должны быть подготовлены и опубликованы планы по поддержке конкретных групп населения (например, хлеб и молоко не должны расти в цене более, чем на 4-5 % в год);

д) проводить внятную медийную политику, направленную на снижение престижа и заманчивости избыточного потребления; возможно дополнительное налогообложение предметов роскоши.

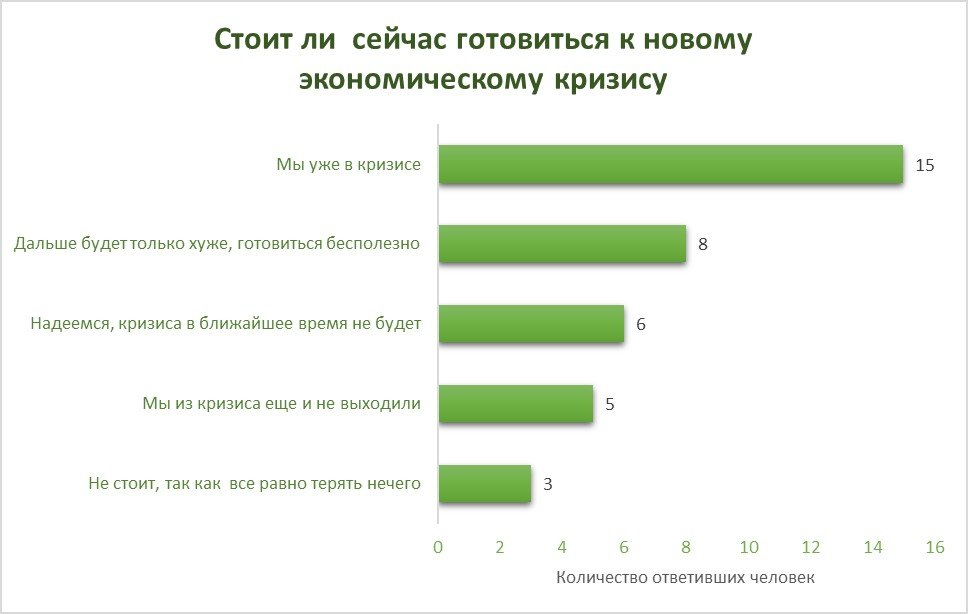

Список мер вполне банален, однако надежды на воплощение этих мер в жизнь весьма призрачны. Проведенный нами опрос показывает, что обычные люди на улицах также испытывают мало оптимизма по поводу ближайших перспектив нашей экономики и улучшения качества жизни в целом (Приложение 3).

Проведенные в данной работе исследования позволяют сделать вывод о целесообразности поиска оптимальных технологий по минимизации воздействия мировых кризисов на экономику России с учетом ее индивидуальных особенностей.

Этот поиск, собственно, ведется на протяжении многих десятилетий учеными экономистами и общественно-политическими деятелями. Изучив множество материалов, мы пришли к выводу, что исследования, в основном, проводятся в глобальном макроэкономичеком аспекте, либо на уровне отдельно взятых стран. В нашей работе мы также постарались проанализировать причины и последствия кризисов, их влияние на нашу страну и простых граждан. Однако сейчас нам показалась любопытной и другая сторона вопроса: а как мы, обычные люди, можем повлиять на экономику нашей страны, ее подверженность кризисам и в целом на ее благосостояние? Конечно, этот аспект было бы неверно освещать только с экономической точки зрения. Здесь безусловно нужен комплексный подход, учитывающий социологические, психологические, экологические и прочие факторы. Поэтому данный вопрос мог бы послужить предметом нового перспективного исследования.

Литературные и сетевые источники.

1. Дефолт 1998 года в России: причины, хронология, последствия. Справка. https://ria.ru/history_spravki/20110824/422807796.html.

2. «Чёрный август». Почему в 1998 году в России произошёл дефолт. http://www.aif.ru/money/economy/chernyy_avgust_pochemu_v_1998_godu_v_rossii_proizoshel_defolt.

3. А. Кудрин. Мировой финансовый кризис и его влияние на Россию. nstitutiones.com/general/1158-mirovoj-finansovyj-krizis.html

4. Азиатский финансовый кризис и мировая экономика. http://geolike.ru/page/gl_2348.htm.

5. ГКО. Дефолт 1998 года. Как это было. http://partia-slovoidelo.ru/sobytiya/gko-defolt-1998-goda-kak-eto.

6. Кризис 2007 года в США: ипотека и долги. https://crisisometer.com/ru/analytics/57-krizis-2007-goda-v-ssha-ipoteka-i-dolgi.

7. Что такое кредитные дефолтные свопы (CDS)? https://bcs-express.ru/novosti-i-analitika/chto-takoe-kreditnye-defoltnye-svopy-cds.

8. Анализ Института стратегических оценок и анализа: Для России 2009-й начался в 2008-м [Текст] //РФ сегодня. — 2009. — №1. — С. 42 — 43.

9. Международные резервы Российский Федерации. https://www.cbr.ru/hd_base/mrrf/mrrf_m/

10. Финансово-экономический кризис в России (2008-2010) https://ru.wikipedia.org/wiki/cite_note-doklad18-1.

11. Программа антикризисных мер Правительства Российской Федерации на 2009 год. Утверждена Правительством РФ 19 июня 2009 г. // Российская газета от 20 марта 2009 г. № 48.

12. Сравнение кризисов 1998, 2008 и 2014 годов http://www.cotinvestor.ru/obuchajushhie-materialy/jekonomicheskie-krizisy/sravnenie-krizisov-1998-2008-i-2014-godov/.

13. В. Кондратьев. Кризис 2014 года в России как итог пороков экономической политики. http://www.perspektivy.info/history/krizis_2014_goda_v_rossii_kak_itog_porokov_ekonomicheskoj_politiki_2015-02-04.htm.

14. Bloomberg заявил о коллапсе потребительской экономики в России, Корреспондент, 16.07.15.

15. Доклад об экономике России (стр. 6). Всемирный банк (Апрель 2015). http://www.worldbank.org/content/dam/Worldbank/document/eca/russia/rer33-rus.pdf

16. Татьяна Григорьева. Российские компании не справятся с выплатами долгов без поддержки государства. РБК (24 октября 2014).

17. Три года санкций против России: потери и приобретения. http://xn—-ctbsbazhbctieai.ru-an.info/

18. Росстат подтвердил рост ВВП РФ в 2017 году на 1,5%. http://www.interfax.ru/business/606421

19. Рост ВВП в России. https://regnum.ru/news/2570929.html

20. Повышение тарифов ЖКХ в 2018 году. http://bs-life.ru/domashnyaya-economica/kwartira/tarify-zkh2018.html.

21. США сняли санкции с Русала. https://tass.ru/ekonomika/5106717

22. Что изменится в жизни Россиян в 2019 году. https://tass.ru/obschestvo/5954837

23. РИА Новости https://ria.ru/economy/20180304/1515675686.html.

24. Будет ли кризис в 2019 году в Россииhttps://2019-god.com/budet-li-krizis-v-2019-godu-v-rossii/.

Приложение №1.

Социологический опрос № 1 проведен нами среди жителей Алексеевского района г. Москвы с целью выяснить, как на них повлиял кризис 1998 года.

Опрошено 37 человек.

Приложение №2.

Социологический опрос № 2 проведен нами среди жителей Алексеевского района г. Москвы с целью выяснить, как на них повлиял кризис 2014 года и какие меры они предприняли для сохранения собственных сбережений.

Опрошено 37 человек.

Приложение № 3.

Социологический опрос № 3 проведен нами среди жителей Алексеевского района г. Москвы в мае 2018 года с целью выяснить, как они оценивают перспективы развития экономики и вероятность нового кризиса.

Опрошено 37 человек.

Приложение № 4.

Сравнительная таблица экономических показателей с 1998 по 2018 год.

Годы

Стоимость нефти Brent (за баррель)