На что выдаются подотчетные суммы

Существует ли максимальный срок выдачи денег в подотчет?

Какие сроки по подотчетным средствам установлены законодательством?

Порядок выдачи наличных под отчет зафиксирован в п. 6.3 указания Банка России «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» от 11.03.2014 № 3210-У. С 30.11.2020 оно действует в редакции указания Банка России от 05.10.2020 № 5587-У.

Согласно обновленному документу срок, в течение которого подотчетное лицо обязано отчитаться, теперь устанавливает сама организация. Напомним, ранее срок был нормативно закреплан и был равен 3-м дням. Это означает, что с 30.11.2020 обязательный 3-х дневный срок для авансового отчета отменен.

Пример определения даты возврата подотчетных сумм

Деньги выданы 12 марта 2021 г. на срок до 19 марта 2021 г. включительно. Срок, установленный руководителем для представления авансового отчета, составляет три рабочих дня после дня истечения срока, на который выданы наличные под отчет. В соответствии с инструкцией по порядку расчетов с подотчетными лицами для возврата неизрасходованных сумм отводится пять рабочих дней с момента окончания срока представления авансового отчета.

При таких условиях подотчетное лицо должно представить отчет не позднее. и вернуть деньги в кассу не позднее.

Посмотреть пример полностью в К+. Пробный доступ можно получить бесплатно.

ВАЖНО! Правило о сроке подачи авансового отчета необходимо соблюдать абсолютно всем работникам фирмы, и руководитель не исключение (даже если он владелец фирмы).

Отдельно следует упомянуть о случаях направления сотрудников в командировку. При этом дни отсчитываются от даты возвращения командированного (п. 26 постановления Правительства РФ «Об особенностях направления работников в служебные командировки» от 13.10.2008 № 749).

Оформить авансовый отчет вам поможет наша публикация «Образец заполнения авансового отчета».

Больше никаких сроков ни указание № 3210-У, ни иные нормативные источники не устанавливают. Означает ли это, что деньги, выдаваемые под отчет, можно возвращать когда угодно?

Устанавливать ли срок выдачи денег под отчет?

Любой ответ на этот вопрос имеет свои положительные и негативные последствия. Стоит понимать, что, определяя конкретный срок выдачи подотчетных денег, предприятие будет обязано его соблюдать. В противном случае велики шансы на предъявление претензий налоговиков за неоприходование денежных средств в кассу. Штраф за это нарушение составляет 4–5 тыс. руб. для должностных лиц и 40–50 тыс. руб. для юрлиц (п. 1 ст. 15 КоАП РФ).

При этом абсолютно обоснованными такие претензии признать нельзя, поскольку напрямую такое нарушение, как несвоевременный возврат подотчетных средств, в ст. 15 КоАП РФ не предусмотрено. Однако такой риск существует, и о нем необходимо помнить.

Подробнее о возможных наказаниях за нарушения при работе с наличностью читайте в статье «Кассовая дисциплина и ответственность за ее нарушение».

Проверьте, правильно ли вы оформляете взаиморасчеты с подотчетными лицами в бухучете с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

В свою очередь, если срок возврата подотчетной наличности не будет нигде зафиксирован, то и у контролеров не может быть никаких претензий по ее несвоевременному возврату. Правда, и в этом случае проблемы с налоговой не исключены. Так, в письме ФНС России от 24.01.2005 № 04-1-02/704 налоговики выразили мнение о том, что при неуказании срока выдачи наличных под отчет такой срок считается равным 1 дню. Однако никакими правовыми актами свою позицию они не аргументируют.

В связи с вышеизложенным принимать решение на уровне локальных внутрикорпоративных актов об установлении (или неустановлении) сроков выдачи под отчет стоит на основе оценки собственной хозяйственной ситуации и возможных рисков.

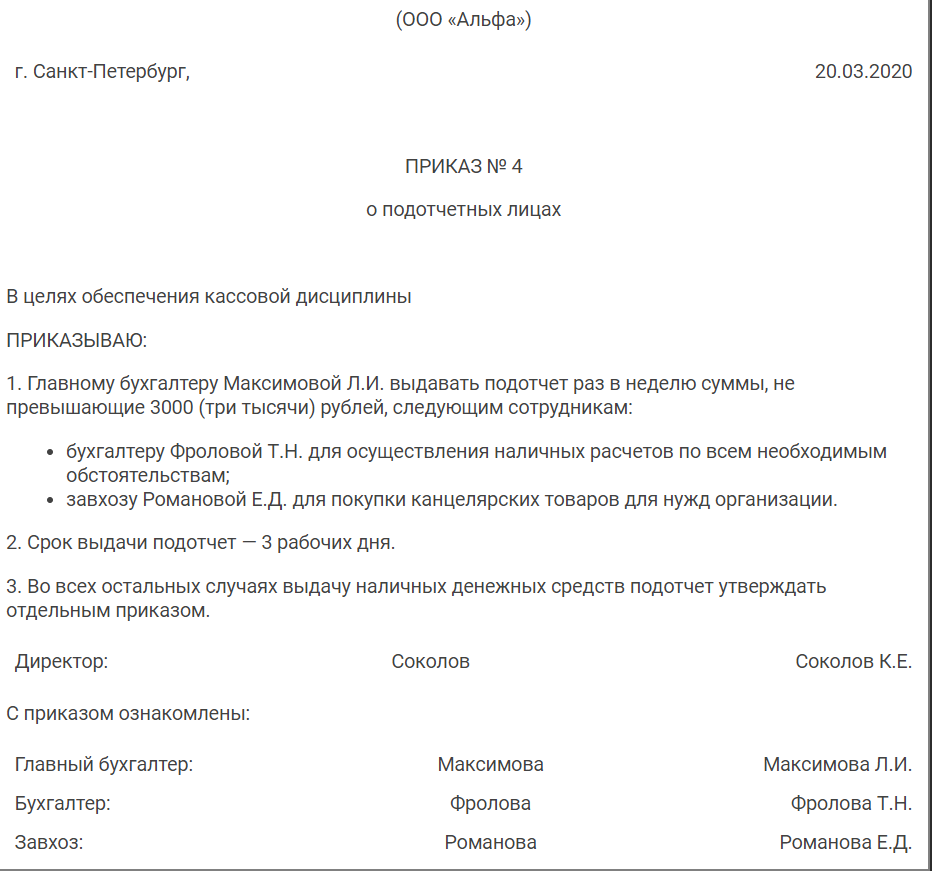

Как составить приказ о сроках выдачи подотчетных средств?

Обычно приказ составляется не отдельно для установления сроков, а для описания всей процедуры выдачи подотчетных сумм. В таком приказе стоит указать:

ВАЖНО! Максимальный размер подотчетных сумм к выдаче также законодательно не установлен. Его, как и срок выдачи денег под отчет, хозсубъекты определяют самостоятельно.

В каком еще документе можно отразить нюансы расчетов с подотчетными лицами, узнайте из публикации «Положение о расчетах с подотчетными лицами — образец».

Следует иметь в виду, что предельные сроки, на которые будут выдаваться средства подотчетникам, могут быть как одинаковыми для всех сотрудников компании, так и установлены для каждого из них индивидуально.

Примерный образец приказа о подотчетных лицах вы можете скачать по ссылке ниже:

ВАЖНО! Все организационные моменты, касающиеся процедуры выдачи и возврата подотчетных средств, должны закрепляться только в приказах, но не в учетной политике. Иначе изменить эту процедуру в случае необходимости будет проблематично (п. 6 ст. 8 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

Можно ли выдавать деньги под отчет на длительные сроки?

Закон не запрещает выдавать деньги подотчетникам не только на несколько дней или месяцев, но и на несколько лет. При этом стоит понимать, что чрезмерно длительные сроки нахождения средств у подотчетника должны быть обоснованы производственной необходимостью, а сами средства — потрачены на целевые расходы. В противном случае возможен риск переквалификации контролирующими органами подотчетных сумм в доход или беспроцентный заем, что влечет за собой необходимость удержания с доходов (или материальной выгоды) НДФЛ.

Оспорить такую переквалификацию можно будет только в судебном порядке. При этом арбитражная практика по данному вопросу неоднозначна и во многом зависит от условий, сопутствующих той или иной конкретной ситуации с участием подотчетных средств.

ВАЖНО! Обратите внимание на письмо Минфина России от 14.01.2013 № 03-04-06/4-5, в котором ведомство сообщает, что до момента утверждения руководством авансового отчета невозможно однозначно определить, возникнет ли у сотрудника облагаемый НДФЛ доход и какова будет сумма этого дохода.

Можно ли выдавать подотчетные суммы при отсутствии отчета по предыдущим полученным под отчет суммам, узнайте из статьи «Порядок учета расчетов с подотчетными лицами (нюансы)».

Итоги

Ни минимальные, ни максимальные сроки выдачи денег подотчетникам законодательно не установлены. Хозсубъекты вправе определить их самостоятельно. Зафиксировать данные сроки можно в локальных актах предприятия. При этом закон не обязывает предприятие составлять такие распорядительные документы.

Какую сумму можно выдавать под отчет в 2020-2021 годах

Правила осуществления выдачи наличности под отчет регулируются п. 6.3 указания Банка РФ «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» от 11.03.2014 № 3210-У и состоят в следующем:

Возможность выдачи следующих сумм под отчет не зависит от отсутствия или наличия у физлица задолженности по ранее выданным ему средствам.

Отчитаться по израсходованным суммам (авансовым отчетом с приложением подтверждающих документов) сотрудник обязан в срок, установленный работодателем, исчисляемый со дня окончания срока выдачи подотчетных средств. При этом после утверждения авансового отчета он имеет право на получение излишне израсходованных им при покупках собственных денежных средств.

ВНИМАНИЕ! Эксперты КонсультантПлюс предупреждают.

С 30.11.2020 года изменились некоторые правила ведения кассовой дисциплины. В т.ч. исключено требование о 3-х дневном сроке для сдачи авансового отчета. Теперь этот срок утверждает работодатель самостоятельно. Получите пробный доступ к системе К+ и бесплатно изучите остальные нововведения.

ВАЖНО! Правило о сроке сдачи авансового отчета распространяется абсолютно на всех сотрудников фирмы, в т. ч. на руководителя. Даже если руководитель — единственный сотрудник.

Правильно заполнить авансовый отчет вам поможет этот материал.

А о том, как отразить авансовый отчет в бухучете, читайте в статье «Особенности авансовых отчетов в бухгалтерском учете».

Как видим, приведенные правила не содержат указания на то, какую сумму можно выдать в подотчет в 2020-2021 годах (ее предельные значения). Впрочем, нет подобных ограничений и в других нормативных актах, а это значит, что размер выдаваемых в подотчет сумм (в т. ч. и в безналичной форме) компании и предприниматели могут определять на свое усмотрение.

ВАЖНО! Не установлен законодательно и максимальный срок, на который могут быть выданы деньги подотчетникам. Его, как и сумму подотчетных средств, хозсубъекты определяют самостоятельно.

Подотчет и сумма расчета с поставщиком — не одно и то же

Когда заходит разговор об ограничении сумм, участвующих в хозоперациях с подотчетом, нередко возникает путаница и упоминается сумма 100 000 руб. Откуда она взялась?

Следует понимать, что процесс получения и расходования средств сотрудником-подотчетником включает 2 основные хозоперации:

И если первая операция, как мы выяснили, не предполагает законодательных ограничений по суммам, то вторая в части расчетов наличными (т. е. деньгами, выданными под отчет) строго регламентирована указанием Банка России «Об осуществлении наличных расчетов» от 07.10.2013 № 3073-У, устанавливающего предельную сумму для них. Согласно п. 6 данного документа, ограничение в сумме 100 000 руб. распространяется на расчеты наличностью по одному договору, совершаемые между юрлицами, предпринимателями, а также между юрлицом и ИП.

ВАЖНО! К обычным физлицам (гражданам, не являющимся предпринимателями), участвующим в расчетах с фирмами и ИП, вышеуказанное ограничение не относится. При этом физлицо-сотрудник, выступающее в сделке не самостоятельно, а от имени своего работодателя (например, по доверенности), также обязано соблюдать расчеты наличными (ст. 182 ГК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Относительно установления предельно возможной суммы 100 000 руб. законодательством не предусмотрены какие-либо временные границы (например, распространенное заблуждение «100 000 руб. — в один день»). Таким образом, данный лимит невозможно обойти, поделив сумму платежа по договору на несколько платежных операций, произведенных в разные дни.

Важно! КонсультантПлюс предупреждает

За превышение лимита расчета наличными предусмотрен штраф. Его могут наложить налоговые органы, если выявят наличные расчеты, превышающие лимит, в течение двух месяцев со дня их проведения (ч. 1 ст. 4.5, ч. 1 ст. 23.5 КоАП РФ). Размеры штрафа составляют.

Подробнее смотрите в К+. Пробный доступ можно получить бесплатно.

Расчеты, совершаемые нотариусами через подотчетников

Рассмотрим ситуацию. Работодатель-нотариус планирует выдать наличные средства в подотчет работнику для приобретения компьютера стоимостью более 110 000 руб. Вправе ли он это сделать и может ли продавец отказать сотруднику нотариальной конторы в принятии полной суммы наличными?

В данном случае никаких ограничений по размеру сумм не будет — ни по выдаваемой в подотчет (поскольку таких ограничений нет в принципе), ни по уплачиваемой. Дело в том, что нотариальная деятельность признается юридической деятельностью, совершаемой от имени государства и не признающейся предпринимательской, поскольку не сопровождается извлечением прибыли (постановление Конституционного суда РФ от 19.05.1998 № 15-П).

При этом частнопрактикующие нотариусы приравнены к предпринимателям только в налоговых правоотношениях (ст. 11 НК РФ). В прочих случаях (в т. ч. касающихся осуществления наличных расчетов) на нотариусов не распространяются нормы, установленные для ИП (письмо УФНС по Москве от 08.04.2011 № 17-26/034104). Поэтому сотрудник нотариальной конторы, получивший от своего работодателя наличные деньги в подотчет, может ими рассчитаться полностью, даже если стоимость покупки — более 100 000 руб.

Средства, выданные в подотчет, всегда вызывают повышенное внимание со стороны налоговиков. Именно поэтому очень важно правильно оформить все документы и взаиморасчеты с подотчетными лицами. Как это сделать, в деталях разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель.

Какие операции могут заинтересовать контролеров

Несмотря на то, что лимита выдаваемых под отчет сумм не существует, неограниченная и необоснованная выдача в подотчет в 2019-2020 годах может привлечь внимание контролирующих органов. В первую очередь при осуществлении контроля за правильностью отражения подотчета проверяющих заинтересуют следующие операции:

О том, как определяется кассовый лимит, читайте в этой статье.

ВАЖНО! Единичное совершение таких операций ревизоры, возможно, оставят без внимания, поскольку их осуществление не запрещено. Однако неоднократное их повторение, а особенно систематическое, однозначно вызовет подозрение и станет поводом для пристального изучения и выявления истинной сути этих операций.

Последствия необоснованной выдачи сумм под отчет

Ни по одному из перечисленных в предыдущем разделе оснований фирму (или ИП) нельзя привлечь к ответственности. И хотя в КоАП существует ст. 15.1 под названием «Нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций, а также нарушение требований об использовании специальных банковских счетов», ответственность по ней может наступить только в следующих ситуациях:

Установленные суммы штрафных санкций за эти нарушения — 4 000–5 000 руб. для должностных лиц и 40 000–50 000 руб. — для юрлиц. Для иных ситуаций санкций не предусмотрено.

Однако безответственная выдача средств в подотчет может обойтись еще дороже — например, если налоговики переквалифицируют крупную сумму, выданную в подотчет директору на длительный срок, в беспроцентный заем и насчитают с материальной выгоды НДФЛ.

Установить, что бесконечная выдача-возврат из подотчета средств используется для маскировки превышения лимита кассы, для контролеров — тоже несложная задача.

ВАЖНО! Даже если ревизорам станет понятен истинный смысл осуществляемых хозсубъектом операций со средствами, выданными в подотчет, отстаивать свою точку зрения им придется в суде. Арбитражная же практика в данной сфере очень разнородна (например, постановления 7-го арбитражного апелляционного суда от 26.03.2014 по делу № А67-5875/2013 и ФАС Поволжского округа от 13.03.2014 № А65-15313/2013 приняты в пользу компании, а решение Московского городского суда от 14.08.2013 по делу № 7–1920/2013 и постановление Федерального арбитражного суда Северо-Кавказского округа от 05.07.2012 № Ф08-3500/12 по делу № А53-8405/2011 — в пользу ФНС).

Подробнее об ответственности за нарушения, допускаемые при работе с наличностью, читайте в статье «Кассовая дисциплина и ответственность за ее нарушение».

Итоги

Максимальная сумма для подотчета сотруднику нормативными документами не установлена. При этом ее следует отличать от суммы, уплачиваемой подотчетником при совершении расчетов с поставщиком товаров и услуг.

Привлечь к ответственности фирму или предпринимателя за выдачу под отчет средств в случаях, которые можно трактовать иным экономическим образом, непросто. Однако мы рекомендуем крайне осмотрительно совершать любые подотчетные операции и учитывать возможные риски.

Деньги под отчет: пять главных правил и образцы заявления и приказа

Правила выдачи денег подотчет последний раз менялись 19.08.2017. Тогда же претерпели изменения некоторые кассовые операции. А последующие нововведения в проведении учета и налогообложения затронули порядок расчетов с подотчетниками.

Кто вправе получать деньги

Работодатель, по ч. 1 ст. 19 ФЗ от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», обязан организовать и вести внутренний контроль совершаемых фактов хозяйственной деятельности. Порядок контроля за выдачей денег подотчетным лицам определяет руководитель компании. Он издает приказ со списком лиц, обладающих правом на получение денежных средств из кассы организации.

Подотчетными являются лица, которым организация или ИП выдает деньги для выполнения поручений и которые обязаны предоставить отчет об их использовании. Ими выступают любые работники предприятия.

Как получить деньги

Для выдачи денег достаточно приказа или другого распорядительного документа компании от имени директора. Форма такого документа произвольная. Но в нем должны содержаться следующие реквизиты:

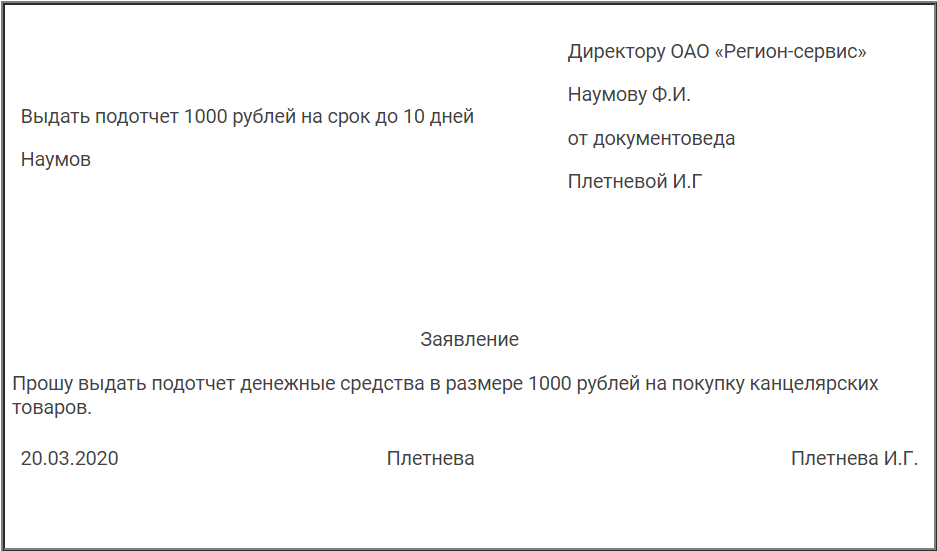

Заявление от работника

Приказ о подотчетных лицах

Какую сумму выдавать подотчет

Считается, что это ограничение превышать нельзя. Но есть и нюансы. Этот лимит на расходы установлен только для расчетов с другими организациями и ИП (см. п. 6 указаний ЦБ РФ № 3073-У). А на расчеты с физлицами, которыми выступают сотрудники предприятия, он не распространяется. Сюда входит заработная плата, социальные выплаты, личные нужды руководителя организации и выдача денежных средств подотчет. Учитывая это, выдача большей суммы не является нарушением кассовой дисциплины.

Необходим ли отчет за полученную сумму

Но это не значит, что оформлять авансовые отчеты по израсходованным суммам сотрудникам больше не нужно. Отчетные документы о потраченных деньгах работник в обязательном порядке передает в бухгалтерию.

Сроки отчета

Если срок возврата не установлен, сотрудник сдает отчет в тот же день, в который их получил. Указание на это имеется в письме ФНС от 24.01.2005 № 04-1-02/704.

А вот для командировочных расходов существуют особые условия авансового отчета. По п. 26 положения, утвержденного постановлением правительства РФ от 13.10.2008 № 749, сотрудник обязан отчитаться по ним в течение 3 рабочих дней со дня возвращения.

Что учесть в 2020 году

Оформляя документы по новым образцам для подотчета с 19 августа 2017 года, помните:

1. Если подотчетнику для приобретения товаров и услуг в интересах организации выдана доверенность и он предъявил ее продавцу, то продавец обязан отразить эти данные в выданном кассовом чеке.

2. Если продавец не в состоянии достоверно установить, что физическое лицо действует в интересах определенной организации, то выполнять это требование к оформлению чека он не обязан. В этом случае покупателем для продавца является само физлицо. И кассовый чек оформляется в обычном порядке.

Изменяем положение о ведении кассовых операций

Сотрудники вправе получать подотчетные средства наличными в кассе предприятия. Также допускается выдача компанией денег на банковскую карту, в том числе на зарплатную карту работника (см. указание № 3073-У, письмо Минфина России от 25.07.2014 № 03-11-11/42288). Чтобы это стало возможным, порядок расчета с подотчетными работниками следует зафиксировать в учетной политике компании.

Через кассу деньги выдаются в соответствии со следующими требованиями:

1. При оформлении кассовых документов бухгалтер обязан руководствоваться положениями указаний № 3210-У.

2. Деньги подотчетному лицу выдаются на основании приказа (или иного распорядительного документа) или по его письменному заявлению. Как указано в письме ЦБ РФ от 06.09.2017 № 29-1-1-ОЭ/2064, приказ подписывает директор, в нем указываются дата и регистрационный номер.

3. Срок, на который выданы подотчетные средства, устанавливается в распорядительном документе на их выдачу. Срок отчета (абз. 2 п. 6.3 указаний № 3210-У) составляет 3 дня. В течение этого времени подотчетник обязан отчитаться или вернуть деньги организации.

4. Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами. Деньги в подотчет вправе выдаваться и путем их перечисления на банковскую карту заявителя (письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетнику разрешается путем перечисления средств на расчетный счет предприятия. Возможность безналичных подотчетных расчетов закрепляется в учетной политике.

5. Лимит сумм, которые выдаются в подотчет, не установлен. Предприятие вправе выдать подотчетному лицу деньги в любой сумме. Лимит расчетов (100 000 руб. по одному договору) необходимо учитывать только при расчете между предприятиями. В этом отношении изменения для подотчетных лиц не произошли.

6. Выдача денег в подотчет лицу, у которого имеется задолженность по подотчетным суммам, с 19.08.2017 не является нарушением закона.

7. Организации и ИП вправе выдавать деньги в подотчет не только тем работникам, которые трудятся на основе постоянного трудового договора, но и тем, кто состоит с предприятием в гражданско-правовых отношениях (письмо ЦБ РФ от 02.10.2014 № 29-1-1-6/7859).

8. Выдача из кассы в подотчет оформляется проводкой Дт 71 Кт 50. При переводе денежных средств на карту — проводка Дт 71 Кт 51.

Главные правила

1. Под отчет выдается любая сумма.

2. С 19.08.2017 работнику, чтобы получить деньги подотчет, достаточно распоряжения руководителя компании. Заявление писать не обязательно.

3. Ранее до сдачи отчета за прошлую сумму работник не мог получить подотчетные, теперь ответ на вопрос: можно ли выдавать деньги в подотчет, если сотрудник не отчитался за предыдущий, — да, можно.

4. Подотчетные суммы разрешается переводить на банковские карты.

5. С 19.08.2017 обновлены локальные акты о расчетах с подотчетными лицами.

Ответственность

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок тут.

Положение о подотчете: для чего и кем издается

Внутренний документ о порядке расчетов с подотчетными лицами по выданным денежным средствам на хозяйственные нужды разрабатывается в организации, чтобы обеспечить полный контроль движения подотчетных сумм, их целевого использования и правильного отражения в бухгалтерском учете.

При разработке Положения необходимо пользоваться нормативными документами, регламентирующими отношения участников и их действия:

Положение может являться приложением к учетной политике, а может быть и самостоятельным локальным документом.

Отражение целей, сроков и лимита подотчетных сумм

Деньги в подотчет выдаются работникам предприятия на осуществление расходов, связанных с непосредственной деятельностью организации. Согласно п. 5 указания № 3210-У, работник — это лицо, с которым заключен трудовой договор или договор гражданско-правового характера. Это значит, что получить деньги может как штатный сотрудник, так и подрядчик со стороны.

В данном пункте Положения можно дать общее описание того, на какие расходы будут выдаваться деньги работникам:

А можно на усмотрение руководства издать отдельный приказ об утверждении списка хозяйственных расходов и сумм, в пределах которых будут выдаваться денежные средства. Подотчетные суммы, превышающие указанные в приказе, должны утверждаться руководителем дополнительно.

Сроки, на которые подотчетник может получить деньги, также определяются руководством и могут быть одновременно прописаны в приказе с перечнем целей выдачи аванса и его лимита. В самом же Положении следует указать, что конкретные сроки на определенные подотчетные суммы указаны в отдельном приказе. Для неоговоренных в приказе случаев следует зафиксировать пункт в Положении, определяющий общий максимальный срок подотчета, например не более месяца.

Список работников, имеющих право получать денежные средства на хозяйственные расходы облегчит работу бухгалтера. Его можно представить в данном Положении в виде перечня должностей. Конкретные же фамилии лучше собрать в специальный список подотчетных лиц и издать отдельным приказом, чтобы не переиздавать все Положение из-за внесения в список дополнительного подотчетного лица.

Как правильно составить приказ, узнайте из этой статьи .

Обязательные условия для выдачи подотчетных сумм

Разрабатывая Положение, необходимо отразить, при соблюдении каких условий должна происходить выдача подотчетных сумм. Эти правила описаны в п. 6.3 порядка ведения кассовых операций:

ОБРАТИТЕ ВНИМАНИЕ! Наличие задолженности по подотчетным суммам не является ограничением для получения нового аванса (п. 1.3 указания № 4416-У).

Сроки и порядок представления авансовых отчетов

Авансовый отчет является документом, на основании которого происходит контроль за движением денежных средств и установление факта хозяйственной операции, потому что с ним в бухгалтерию сдаются первичные документы, подтверждающие этот факт.

В Положении необходимо прописать, в какой срок отчет по форме АО-1 должен быть сдан в бухгалтерию. С 30.11.2020 срок сдачи подотчетным лицом авансового отчета организация может установить самостоятельно. Требование о том, что он должен представляться не позднее 3 рабочих дней после дня истечения срока, на который выданы подотчетные, или со дня выхода на работу, отменено. Если форма отчета разработана самостоятельно на предприятии с учетом его специфики, необходимо ее утвердить приказом руководителя, а в Положении написать пункт об этом.

Рекомендуется сделать подробное описание того, какие первичные документы должны быть представлены и как заполнены, чтобы они были приняты в качестве подтверждения произведенных затрат. Часто недостаточно иметь один документ об оплате — кассовый чек или корешок к приходному кассовому ордеру. Могут понадобиться также следующие документы на приобретенные товары или услуги:

Важно! Рекомендация от «КонсультантПлюс»

Чтобы не столкнуться с проблемой подтверждения расходов в ситуациях, когда кассовые чеки потеряны или кассовые чеки выцвели, рекомендуем поступать следующим образом.

Три варианта действий смотрите в К+. Пробный доступ к К+ предоставляется бесплатно.

Порядок проверки и утверждения авансовых отчетов

В этой части Положения нужно отразить основные моменты, связанные с авансовым отчетом, после составления которого работник вместе с прикрепленными к отчету первичными документами передает его в бухгалтерию. В частности, такие:

Для расчетов с подотчетными лицами по командировочным расходам рекомендуется издать отдельное Положение о служебных командировках, в котором следует рассмотреть все нюансы командировочных расходов и возможные разногласия с подотчетными лицами и налоговыми органами.

Образец такого Положения вы найдете по ссылке.

Положение о подотчетных лицах: образец 2020-2021 годов

При разработке Положения о расчетах с подотчетными лицами в 2020-2021 годах можно установить право работника получать денежные суммы на хозяйственные нужды не только наличным, но и безналичным путем, используя при этом:

Делать это можно на основании заявления работника либо приказа руководителя (письмо Минфина от 21.07.2017 № 09-01-07/46781). Если деньги выдаются по заявлению, то в нем работник указывает данные своей карты.

Образец Положения о расчетах с подотчетными лицами можно скачать здесь, по ссылке ниже:

Вы можете дополнить или сократить образец с учетом специфики своего предприятия.

Итоги

Внутренний документ, разработанный для расчетов с подотчетными лицами, служит помощником для соблюдения порядка при оформлении выдачи денежных средств и их целевом использовании. Те моменты и тонкости, которые не регламентированы законом, должны быть оговорены в Положении. В таком случае бухгалтер будет иметь законное основание для учета факта хозяйственной деятельности.