На основании чего одна организация может платить за другую

Оплата за другое юридическое лицо: как оформить, образец

Поставщик компании обратился с просьбой перевести оплату за партию товара не на его расчетный счет, а в адрес своего арендодателя. Он объясняет это тем, что должен погасить задолженность по аренде, но на сегодняшний день не имеет свободных средств. Может ли компания в такой ситуации произвести оплату за другое юридическое лицо? Да, сегодня в такой просьбе нет ничего необычного. Ведь законодательство разрешает субъектам бизнеса оплачивать свои обязательства не только напрямую. Вполне допустим вариант, когда перечисление средств за должника производит другая организация.

Правовая основа

Право должника передать обязанности по уплате за него третьему лицу предусмотрено Гражданским кодексом. Об этом сказано в статье 313. Тут же сделана оговорка, что это правомерно в том случае, если какие-либо иные законы или же условия оплачиваемого обязательства не требуют, чтобы должник исполнил их строго самостоятельно. Такие условия, например, могут быть включены в договор. Но чаще всего никаких препятствий для привлечения к оплате стороннего лица нет.

Насколько это безопасно в плане проверок организации-плательщика? Не будет ли у инспекторов ИФНС претензий к тому, что компания произвела оплату за другое юридическое лицо? Практика показывает, что при грамотном оформлении операции вопросов у проверяющих обычно не бывает. А если они и возникают, что очень быстро «закрываются» подтверждающими документами.

Как оформить оплату за другое юридическое лицо?

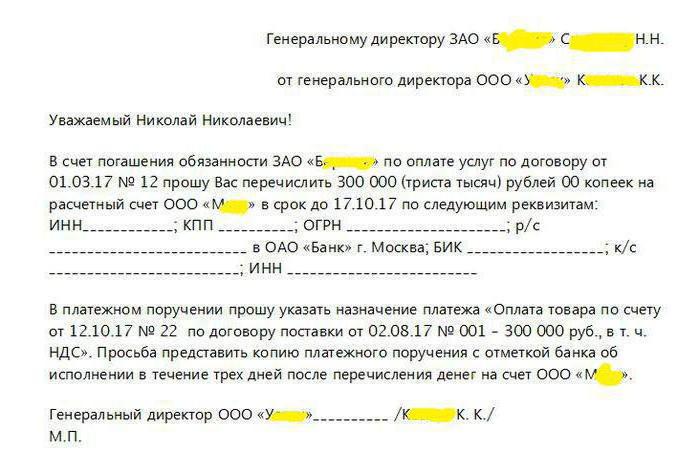

Законодательство не предусмотрело никакой специальной формы или типа документа, которым бы оформлялся рассматриваемый порядок расчетов. Однако для его проведения требуется договоренность между сторонами. Для этого компания, чьи обязательства будут оплачены, должна обратиться с письмом к руководителю той организации (или к предпринимателю), которая по его просьбе и произведет оплату.

Письмо составляется в свободной форме, однако в него в обязательном порядке нужно включить такие данные:

Компании, которая составляет указанное письмо, рекомендуется расписать все обстоятельства и параметры как можно более подробно. А адресату письма, то есть организации-плательщику, стоит получить его оригинал.

Итак, основной документ для осуществления оплаты за другое юридическое лицо — письмо, образец которого представлен на следующем изображении.

Отражение в налоговом учете у плательщика

Компания оплатила обязательства своего контрагента, и теперь эту операцию необходимо отразить в учете. Сначала рассмотрим, будет ли это иметь какие-либо налоговые последствия для плательщика.

Если компания находится на ОСН, то она в некоторых случаях может принять к зачету НДС с перечисленной суммы. Иных налоговых последствий операция не повлечет. Чтобы зачесть НДС, должны выполняться условия:

Для плательщика, который применяет УСН, учет операции будут зависеть от характера платежа. Если он имел перед лицом, за которое заплатил, долг за поставленные товары или услуги, то он будет считаться погашенным (полностью или частично). В том случае, если плательщик брал у своего контрагента заем под проценты, их можно будет списать в расходы в пределах перечисленной суммы.

Операция в бухучете плательщика

Как правильно отразить в бухгалтерском учете оплату за другое юридическое лицо? Проводки будут зависеть от того, как именно засчитывается произведенный платеж. Чаще всего встречаются такие ситуации:

Налоговые платежи

Заплатить за другое лицо можно не только по обязательствам, которые возникли у него по договору с контрагентами. С недавних пор таким же образом можно перечислять налоговые и иные обязательные платежи. Раньше налоговая служба считала такой вариант неприемлемым — налогоплательщик был обязан уплачивать свои налоги самостоятельно. Исключение делалось лишь в очень редких случаях, например, налоги за реорганизованное лицо мог заплатить его правопреемник.

Однако в конце 2016 года в Налоговый кодекс были внесены поправки, которые отменяют это правило. Так что оплата налога за другое юридическое лицо в 2017 году — дело вполне банальное. Таким образом, можно уплачивать налоговые платежи, страховые взносы, госпошлину, причем как текущие начисления, так и задолженность за прошлые периоды.

Кто за кого может платить налоги?

Закон сегодня не устанавливает каких-либо ограничений по поводу того, кто и при каких условиях может произвести уплату налога за другое лицо. Налоги компании может оплатить любая другая организация, предприниматель или просто физическое лицо.

Новые правила дают возможность избежать санкций за несвоевременную уплату обязательных платежей. Например, сегодня последний день уплаты налога, а у компании на счетах недостаточно средств. Еще год назад такие обстоятельства привели бы к тому, что ей пришлось бы оплачивать пени за просрочку. Теперь же исполнить обязательство компании может любое лицо, например, директор со своего личного счета.

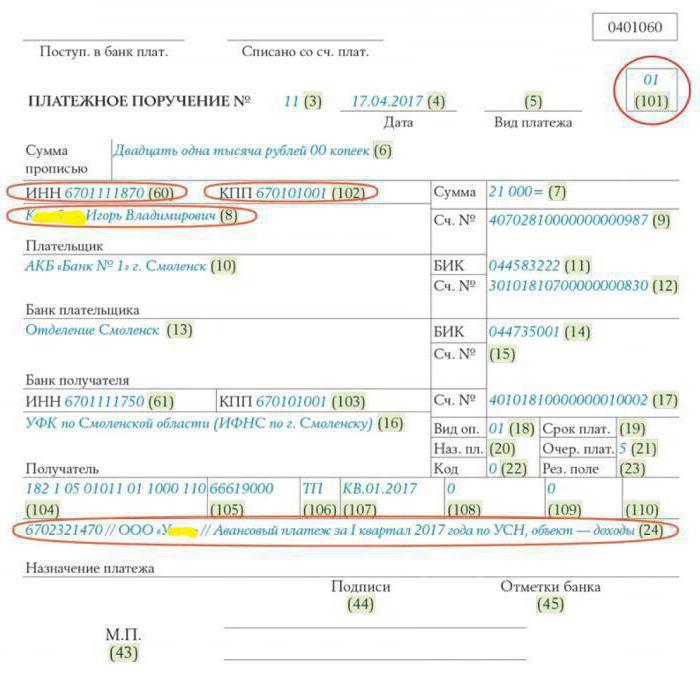

Как заполнить платежное поручение?

В заполнении документа на оплату налога за другое юридическое лицо есть несколько особенностей:

Пример того, как нужно заполнять «платежку» для оплаты за другое юридическое лицо его налогов, приведен на следующем изображении.

В приведенном примере физическое лицо К. И. В. производит за ООО «У____» уплату авансового платежа по налогу в связи с применением УСН.

Подведем итоги

Итак, оплата обязательства сторонней организации — операция вполне обычная и безопасная. Она не влечет никаких негативных последствий ни для плательщика, ни для того, за кого он производит оплату. При этом не имеет значения, состоят ли плательщик и должник в договорных отношениях или нет. Вместе с тем это очень удобно, поскольку позволяет избежать лишних операций, просрочки исполнения обязательства и связанных с этим неприятностей. Таким образом можно рассчитываться не только по договорам с контрагентами, но и уплачивать налоги.

Как составить письмо об уплате за третье лицо

Письмо об уплате за третье лицо — это документ, извещающий кредитора о совершении платежа за должника. Гражданское законодательство позволяет производить расчеты по задолженности сторонним организациям.

В каком случае готовят письменное извещение организации-кредитора

Если законом или договором не установлено, что лицо, у которого образовалась задолженность, обязан исполнить возникшие обязательства лично, он вправе попросить другую организацию погасить за него долг. Организация-кредитор обязана принять такое исполнение (ст. 313 ГК РФ). Но в дополнение следует получить письменные доказательства того, что полученные средства — это деньги, перечисленные за должника.

Если в платежном поручении на перечисление денежных средств не указано, что деньги перечислены за должника, кредитор запрашивает у организации, погасившей задолженность, письмо-подтверждение о том, что она заплатила за организацию, имеющую долг. На практике кредиторы просят письмо-подтверждение даже в случае, если платежное поручение содержит всю необходимую информацию.

Кто, кому и в какие сроки направляет письменные извещения

Письмо-подтверждение об уплате за третье лицо, составленное организацией, перечислившей денежные средства, направляется кредитору после запроса от должника и проведения оплаты.

Компания с имеющейся задолженностью письменно уведомляет кредитора о том, что она обратилась с просьбой к другой организации погасить ее долг. Схематично это выглядит следующим образом:

Как составить письменное обращение

Унифицированной формы не предусмотрено. Организация вправе разработать собственный образец письма об уплате за другое юридическое лицо и утвердить его в учетной политике. Включите в документ следующие обязательные реквизиты:

Образцы

Актуальный образец письма о платеже за другую организацию от должника плательщику:

| Исх. № ____ | от ___________________ |

Просим уплатить поставщику ООО «___________» (ИНН/КПП __________, ОГРН _____________, расчетный счет _______________ в ПАО «Банк», к/с ___________, БИК ____________) за товар по договору №___ от ___________ денежные средства в размере _______ (__________________________) рублей.

Возврат денежных средств гарантируем.

Главный бухгалтер ООО «_________» __________________ /Ф. И. О./

Генеральный директор ООО «________» _______________/ Ф. И. О./

Подтверждение составляется на фирменном бланке компании. Кроме обязательных реквизитов, составители указывают юридический адрес, ИНН, фамилию, имя и отчество руководителя и основание возникновения обязательства. Это необходимо, чтобы идентифицировать кредитора и платеж: иногда банк расценивает такие поступления как ошибочное перечисление денежных средств.

В качестве основания возникновения денежного обязательства указывают реквизиты договора. Если стороны не оформляли соглашение и денежное обязательство возникло на основании выставленного кредитором счета, указываются реквизиты счета.

При погашении долга компании-должнику следует запросить у компании-кредитора расписку в получении платежа, которую последний обязан выдать (п. 2 ст. 408 ГК РФ).

Вот для примера образец письма должнику:

А это образец письма об оплате от третьего лица (должника):

А так выглядит соглашение о платеже с третьим лицом, заключенное между компанией, у которой имеется долг, и его контрагентом, который погашает денежное обязательство.

Какие подготовить документы, чтобы не было претензий у налоговиков

Компании-кредитору следует хранить у себя следующие документы:

Компании, обращавшейся за погашением ее долга, следует хранить у себя следующие документы:

Контрагенту, погашающему денежное обязательство третьего лица, следует хранить у себя письмо с просьбой контрагента уплатить его долг, соглашение с этим контрагентом, оригинал платежного поручения и оригинал запроса, направляемого компании-кредитору.

Что нужно знать про проводки при оплате за третье лицо

Разобраться с нюансами бухучета оплаты за третье лицо важно как самому плательщику чужого долга, так и должнику и кредитору. В каких случаях законодательство запрещает оплачивать чужие долги, а когда для этого нет препятствий? Какие счета учета в этом участвуют? Какими документами обосновать записи в бухгалтерском учете? Ответы вы найдете в материале.

Как законодательство влияет на нюансы бухгалтерского учета оплаты за третье лицо?

На порядок производимых бухгалтерских проводок при оплате за третьих лиц могут оказать влияние нормы законодательства.

Закон не запрещает компании или ИП погашать обязательства третьих лиц. Тонкости этой процедуры описаны в ст. 313 ГК РФ. Но есть ограничение для такой операции — наличие в законе или договоре между сторонами оговорки об обязательном исполнении обязательств лично участниками сделки. Если такое условие есть, дополнительные проводки в учете контрагентов не понадобятся — все перечисления в рамках договора будут происходить без участия третьих лиц.

Хотя финансово поддержать должника третьему лицу никто не запрещает. Деньги на уплату долга это лицо может перечислить, например, в рамках договора займа. В таком случае расчеты между должником и третьим лицом будут производиться в рамках договора займа с применением присущих этому виду договора бухгалтерских проводок.

Перевод денег кредитору по просьбе поставщика: пример проводок у плательщика и должника

Какими отразить проводками оплату за третье лицо? Погашение долга за третье лицо затрагивает в учете плательщика, должника и кредитора в большинстве случаев:

Разберемся с проводками при оплате третьему лицу по просьбе поставщика на примере.

ООО «Пантера» реализовало партию товара стоимостью 350 000 руб. (себестоимость товара — 286 000 руб.) в адрес ПАО «Ягуар». При этом ООО «Пантера» задолжало ИП Завгородний П. Н. за аренду производственных помещений такую же сумму. ООО «Пантера» обратилось к руководству ПАО «Ягуар» с просьбой перечислить задолженность за поставленный товар напрямую на расчетный счет его арендодателя в счет погашения задолженности по арендной плате.

Как ООО «Пантера» отразит эту операцию в своем учете, показано на рисунке ниже (для упрощения примера считаем, что НДС в расчетах не участвует):

Такие проводки применяются при оплате за поставщика третьему лицу в учете самого поставщика. Какие при этом требуется сделать проводки у плательщика при оплате за третье лицо, смотрите ниже:

В учете кредитора проводки будут еще проще. На основании уведомления должника и выписки из банка о полученной от третьего лица сумме он закроет задолженность должника. Никакие дополнительные проводки не потребуются.

Какие документы обоснуют проводки по оплате долга третьего лица?

Оплата долга за третье лицо, как и любая хозяйственная операция, подлежит отражению в учете у всех сторон, задействованных в процедуре погашения долга. Чтобы сделанные в учете записи были обоснованы, нужны подтверждающие документы.

Возможность уплаты долга третьим лицом может быть изначально предусмотрена договором. Однако только этого недостаточно для обоснованного отражения операции в учете.

В целом, можно назвать несколько документов-оснований в такой ситуации:

1. Письмо от должника к плательщику с просьбой погасить задолженность перед кредитором по указанным реквизитам.

2. Договор — поручение на оплату.

Этот документ желательно оформить для подтверждения операции погашения долга. Обычно его требуют налоговые инспекторы при проверках. Хотя в законодательстве отсутствует требование об обязательном оформлении такого договора при оплате задолженности третьего лица.

3. Копия платежного поручения, подтверждающая произведенный платеж.

Копия платежки с отметкой банка об исполнении платежа будет служить доказательством погашения долга и подтверждать не только дату и сумму платежа, но и фактического плательщика и получателя денег. В платежном поручении должна быть правильно сформулирована назначение платежа — указано, что перечисление денег производится в счет погашения долга за другое лицо. Потребуется перечислить реквизиты должника, позволяющие без затруднений его идентифицировать (наименования, ИНН и т. д.). Иначе полученная кредитором сумма может быть отнесена к необоснованному обогащению, и ее придется вернуть.

4. Уведомление в адрес кредитора о произведенном платеже и акт сверки взаиморасчетов с ним.

Этими документами компания, долг которой оплачен третьим лицом, подтвердит обоснованность отражения в учете факта погашения кредиторской задолженности.

Какие нужно сделать в учете проводки при оплате за третьих лиц налоговых долгов, расскажем в следующем разделе.

Налоговые платежи за третье лицо: проводки у должника

Ни один другой платеж не требует строгого выполнения платежных сроков, как группа налоговых платежей (налоги, сборы, страховые взносы). Если с контрагентом в большинстве случаев можно договориться по поводу переноса сроков или добиться рассрочки платежа, с налоговыми платежами дело обстоит намного сложнее. За просрочку налоговых платежей налогоплательщик страдает по всем направлениям:

В результате вопрос своевременного погашения налоговых платежей для большинства налогоплательщиков стоит всегда остро. И возможность погашения таких сумм третьими лицами приобретает особую актуальность. Тем более, что с 2017 года такая возможность напрямую предусмотрена в ст. 45 НК РФ.

В бухучете налогоплательщика, за которого перечисляются налоговые платежи, производятся следующие записи:

Проводки у плательщика при погашении чужих налоговых долгов

В предыдущем разделе мы разобрались с проводками, производимыми налогоплательщиком при погашении третьим лицом его налоговой задолженности. Какие записи нужно произвести в такой ситуации в своем бухучете плательщику?

Схема проводок в учете плательщика показана на рисунке ниже:

Существует ограничение при уплате налоговых сумм за должника — погасить налоговый долг за третье лицо можно только деньгами. Направить на эти цели собственную налоговую переплату не получится. В налоговом законодательстве такой способ погашения налоговой задолженности за третье лицо не предусмотрен (письмо Минфина России от 18.06.2018 № 03-02-07/1/41421).

А можно ли уплатить за третье лицо налоговые долги, которые возникли ранее 2017 года — момента, начиная с которого в законодательстве прописали возможность уплаты за третьих лиц налогов и страховых взносов? Налоговики не возражают и признают такие платежи легитимными.

Итоги

Факт оплаты за третье лицо проводками отражается в бухучете и у плательщика, и у кредитора, и у должника. Плательщик сначала отражает перечисление денег кредитору за должника по его просьбе, а затем проводит взаимозачет (если он сам был должен поставщику). Если изначально долга не было, закрывает возникшую задолженность при получении денег или иных активов от поставщика (должника). Должник и кредитор задействуют в этой операции учетные счета в зависимости от вида задолженности и иных нюансов учетного и законодательного характера.

Все операции на счетах бухучета должны подтверждаться документально, поэтому договоренности важно оформить письменно и сформировать полный пакет бумаг (платежные поручения, письма, договоры и т. д.).

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

Покажите директору, на что вы способны. Записаться и получить подарок

Как законодательство влияет на нюансы бухгалтерского учета оплаты за третье лицо?

На порядок производимых бухгалтерских проводок при оплате за третьих лиц могут оказать влияние нормы законодательства.

Закон не запрещает компании или ИП погашать обязательства третьих лиц. Тонкости этой процедуры описаны в ст. 313 ГК РФ. Но есть ограничение для такой операции — наличие в законе или договоре между сторонами оговорки об обязательном исполнении обязательств лично участниками сделки. Если такое условие есть, дополнительные проводки в учете контрагентов не понадобятся — все перечисления в рамках договора будут происходить без участия третьих лиц.

Хотя финансово поддержать должника третьему лицу никто не запрещает. Деньги на уплату долга это лицо может перечислить, например, в рамках договора займа. В таком случае расчеты между должником и третьим лицом будут производиться в рамках договора займа с применением присущих этому виду договора бухгалтерских проводок.

Какие проводки применяются при отражении в учете займов, узнайте из этого материала.

Какие производятся проводки при оплате за 3-е лицо, расскажем далее.

Перевод денег кредитору по просьбе поставщика: пример проводок у плательщика и должника

Какими отразить проводками оплату за третье лицо? Погашение долга за третье лицо затрагивает в учете плательщика, должника и кредитора в большинстве случаев:

Разберемся с проводками при оплате третьему лицу по просьбе поставщика на примере.

ООО «Пантера» реализовало партию товара стоимостью 350 000 руб. (себестоимость товара — 286 000 руб.) в адрес ПАО «Ягуар». При этом ООО «Пантера» задолжало ИП Завгородний П. Н. за аренду производственных помещений такую же сумму. ООО «Пантера» обратилось к руководству ПАО «Ягуар» с просьбой перечислить задолженность за поставленный товар напрямую на расчетный счет его арендодателя в счет погашения задолженности по арендной плате.

Как ООО «Пантера» отразит эту операцию в своем учете, показано на рисунке ниже (для упрощения примера считаем, что НДС в расчетах не участвует):

Такие проводки применяются при оплате за поставщика третьему лицу в учете самого поставщика. Какие при этом требуется сделать проводки у плательщика при оплате за третье лицо, смотрите ниже:

В учете кредитора проводки будут еще проще. На основании уведомления должника и выписки из банка о полученной от третьего лица сумме он закроет задолженность должника. Никакие дополнительные проводки не потребуются.

Какое документальное обоснование подобных операций потребуется, узнайте далее.

Какими проводками отражаются операции по договору передачи дебиторской задолженности (цессии), узнайте из этой статьи.

Какие документы обоснуют проводки по оплате долга третьего лица?

Оплата долга за третье лицо, как и любая хозяйственная операция, подлежит отражению в учете у всех сторон, задействованных в процедуре погашения долга. Чтобы сделанные в учете записи были обоснованы, нужны подтверждающие документы.

Необходимо отметить, что возможность уплаты долга третьим лицом может быть изначально предусмотрена договором. Однако только этого недостаточно для обоснованного отражения операции в учете.

В целом можно назвать несколько документов-оснований в такой ситуации:

Образец письма об оплате третьему лицу подготовили эксперты КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к образцу.

2. Договор — поручение на оплату.

Этот документ желательно оформить для подтверждения операции погашения долга. Обычно его требуют налоговые инспекторы при проверках. Хотя в законодательстве отсутствует требование об обязательном оформлении такого договора при оплате задолженности третьего лица.

Копия платежки с отметкой банка об исполнении платежа будет служить доказательством погашения долга и подтверждать не только дату и сумму платежа, но и фактического плательщика и получателя денег.

В платежном поручении должна быть правильно сформулирована назначение платежа — указано, что перечисление денег производится в счет погашения долга за другое лицо. Потребуется перечислить реквизиты должника, позволяющие без затруднений его идентифицировать (наименования, ИНН и т. д.).

Иначе полученная кредитором сумма может быть отнесена к необоснованному обогащению, и ее придется вернуть.

Пример формулировки назначения платежа при оплате за третье лицо привели эксперты КонсультантПлюс. Оформите пробный доступ к К+ бесплатно.

Когда на сумму необоснованного вознаграждения нужно выставить счет-фактуру, узнайте здесь.

Этими документами компания, долг которой оплачен третьим лицом, подтвердит обоснованность отражения в учете факта погашения кредиторской задолженности.

Какие нужно сделать в учете проводки при оплате за третьих лиц налоговых долгов, расскажем в следующем разделе.

Налоговые платежи за третье лицо: проводки у должника

Ни один другой платеж не требует строгого выполнения платежных сроков, как группа налоговых платежей (налоги, сборы, страховые взносы). Если с контрагентом в большинстве случаев можно договориться по поводу переноса сроков или добиться рассрочки платежа, с налоговыми платежами дело обстоит намного сложнее. За просрочку налоговых платежей налогоплательщик страдает по всем направлениям:

В результате вопрос своевременного погашения налоговых платежей для большинства налогоплательщиков стоит всегда остро. И возможность погашения таких сумм третьими лицами приобретает особую актуальность. Тем более что с 2017 года такая возможность напрямую предусмотрена в ст. 45 НК РФ.

В бухучете налогоплательщика, за которого перечисляются налоговые платежи, производятся следующие записи:

Какие документы налоговики рекомендуют оформлять в таких случаях, узнайте из этих публикаций:

Проводки у плательщика при погашении чужих налоговых долгов

В предыдущем разделе мы разобрались с проводками, производимыми налогоплательщиком при погашении третьим лицом его налоговой задолженности. Какие записи нужно произвести в такой ситуации в своем бухучете плательщику?

Схема проводок в учете плательщика показана на рисунке ниже:

Существует ограничение при уплате налоговых сумм за должника — погасить налоговый долг за третье лицо можно только деньгами. Направить на эти цели собственную налоговую переплату не получится. В налоговом законодательстве такой способ погашения налоговой задолженности за третье лицо не предусмотрен (письмо Минфина России от 18.06.2018 № 03-02-07/1/41421).

А можно ли уплатить за третье лицо налоговые долги, которые возникли ранее 2017 года — момента, начиная с которого в законодательстве прописали возможность уплаты за третьих лиц налогов и страховых взносов? Налоговики не возражают и признают такие платежи легитимными.

Какие аргументы позволяют оплачивать прошлые налоговые долги за третьих лиц, мы рассказываем здесь.

Итоги

Факт оплаты за третье лицо проводками отражается в бухучете и у плательщика, и у кредитора, и у должника. Плательщик сначала отражает перечисление денег кредитору за должника по его просьбе, а затем проводит взаимозачет (если он сам был должен поставщику). Если изначально долга не было, закрывает возникшую задолженность при получении денег или иных активов от поставщика (должника). Должник и кредитор задействуют в этой операции учетные счета в зависимости от вида задолженности и иных нюансов учетного и законодательного характера.

Все операции на счетах бухучета должны подтверждаться документально, поэтому договоренности важно оформить письменно и сформировать полный пакет бумаг (платежные поручения, письма, договоры и т. д.).