Налоговый вычет подтвержден в полном объеме что дальше

Налоговым органом подтверждена сумма налогового вычета

Я подал «Заявление о возврате суммы излишне уплаченного налога» по форме 3-НДФЛ 18 марта 2021.

С тех пор много сообщений приходило об изменении статуса, последнее было следующего содержания:

С тех пор уже 3 недели прошло, никаких изменений. Нужно ждать еще сколько-то времени или что делать?

Регистрационный номер декларации за 2019: 1175968777

Регистрационный номер декларации за 2020: 81478792022

Я подал «Заявление о возврате суммы излишне уплаченного налога» по форме 3-НДФЛ 18 марта 2021.

С тех пор много сообщений приходило об изменении статуса, последнее было следующего содержания:

С тех пор уже 3 недели прошло, никаких изменений. Нужно ждать еще сколько-то времени или что делать?

Регистрационный номер декларации за 2019: 1175968777

Регистрационный номер декларации за 2020: 81478792022

Добрый день! Напишите Ваш ИНН.

ИНН: 524931162520

ИНН: 524931162520

По представленным декларациям проводится камеральная проверка. Она проводится в течение 3 месяцев со дня ее представления налогоплательщиком. В ходе камеральной проверки проверяются документы, подтверждающие право на вычет. По завершению камеральной проверки в Личном кабинете Статус камеральной проверки будет «Завершена».

Здравствуйте, у меня вопрос. через два дня после сдачи 3-НДФЛ (20.12.2020. через портал ФНС) пришло сообщение о том, что налоговым органом принято решение об отказе возрата налога, в причине отказа написано. по окончании 22,03,21, камеральной проверки моё заявление будет рассмотрено в установленные сроки. Затем 19.03.21. сообщение о ходе камеральной проверки. Результаты камеральной налоговой проверки декларации за 2019 год

Налоговым органом подтверждена сумма налогового вычета, заявленная налогоплательщиком, в полном объеме. Я так понимаю, решение принято в мою пользу? Если так, то в какие сроки перечисляют деньги? Спасибо.

Здравствуйте, у меня вопрос. через два дня после сдачи 3-НДФЛ (20.12.2020. через портал ФНС) пришло сообщение о том, что налоговым органом принято решение об отказе возрата налога, в причине отказа написано. по окончании 22,03,21, камеральной проверки моё заявление будет рассмотрено в установленные сроки. Затем 19.03.21. сообщение о ходе камеральной проверки. Результаты камеральной налоговой проверки декларации за 2019 год

Налоговым органом подтверждена сумма налогового вычета, заявленная налогоплательщиком, в полном объеме. Я так понимаю, решение принято в мою пользу? Если так, то в какие сроки перечисляют деньги? Спасибо.

Добрый день! После принятия положительного решения о предоставлении вычета – переплата НФДЛ возвращается из бюджета по заявлению налогоплательщика. Срок возврата – в течение одного месяца со дня получения налоговым органом заявления, но не раньше окончания камеральной налоговой проверки.

Добры день!

Сумма налога, подлежащая возврату из бюджета

Заявленная по декорации

30000

Подтверждегная налоговым органом

120000

Подскажите,кпкую сумму в итоге перечисляет?

Здравствуйте, я подал декларацию на возврат за 2020год №1154039216 от 18 февраля 2021г через 3 месяца в личный кабинет пришло сообщение что подтверждена сумма в полном объеме.

Здравствуйте, я подал декларацию на возврат за 2020год №1154039216 от 18 февраля 2021г через 3 месяца в личный кабинет пришло сообщение что подтверждена сумма в полном объеме.

Добрый день! Новое заявление направлять не нужно.

Добры день!

Сумма налога, подлежащая возврату из бюджета

Заявленная по декорации

30000

Подтверждегная налоговым органом

120000

Подскажите,кпкую сумму в итоге перечисляет?

Добрый день! По данному вопросу рекомендуем обратиться в налоговый орган по месту учета (регистрации).

Здравствуйте, я подал декларацию на возврат за 2020год №1224835010 даты регистрации 18.05.2021 в личный кабинет пришло сообщение что:

Прекращена в связи с представлением уточненной декларации.

но при этом выводит инфо что:

Результаты камеральной налоговой проверки декларации за 2020 год Налоговым органом подтверждена сумма налогового вычета, заявленная налогоплательщиком, в полном объеме.

Здравствуйте, я подал декларацию на возврат за 2020год №1224835010 даты регистрации 18.05.2021 в личный кабинет пришло сообщение что:

Прекращена в связи с представлением уточненной декларации.

но при этом выводит инфо что:

Результаты камеральной налоговой проверки декларации за 2020 год Налоговым органом подтверждена сумма налогового вычета, заявленная налогоплательщиком, в полном объеме.

Добрый день! По данному вопросу рекомендуем обратиться в налоговый орган по месту учета (регистрации) или 8-800-222-22-22.

Здравствуйте,я подала на налоговый вычет 26.02.21,в статусе на сегодня написано в процессе кнп.Налоговым органом сумма выплат подтверждена в полном объеме. Завершена ли проверка декларации и сколько ждать поступления вычета? Мой ИНН 524703742000.

Регистрационный номер декларации: 1140651558

Дата регистрации: 02.02.2021

Дата окончания камеральной проверки: 04.05.2021

Статус: Выявлены нарушения

Налоговым органом подтверждена сумма налогового вычета, заявленная налогоплательщиком, в полном объеме.

Но сумма в этой графе отличается от заявленной в декларации и равна 189640. А на вкладке налоги указана переплата 213450 (соответствует заявленной).

30.04.2021 подано заявление на возврат налога в сумме 213450.

Какие налоговые вычеты можно получить в 2021 году

Кому положены и как подтвердить

С помощью налоговых вычетов можно ощутимо сэкономить и поправить семейный бюджет.

Уже можно подавать декларацию в налоговую инспекцию и возвращать налог, уплаченный за прошлый год. При этом многие люди имеют право сразу на несколько вычетов, но сложно разобраться, какие нужны документы и как все оформить.

В этой статье я сделала подборку основных типов вычетов: кому положены, в какой сумме и как их подтвердить.

О чем расскажу в статье:

Что такое вычеты

Почти все мы платим НДФЛ — с зарплаты и других доходов. Если вы потратились на лечение, учебу, купили квартиру или пополнили индивидуальный инвестиционный счет (ИИС), то имеете право на вычет — возврат части уплаченного НДФЛ. Вычет можно получить двумя способами:

Получить вычет могут только те, у кого есть официальный доход, с которого платится НДФЛ по ставке 13%. Еще нужно быть резидентом РФ — проживать в России не менее 183 дней в календарном году. В 2020 году можно было стать резидентом, если прожить в стране 90 дней. Для этого нужно подать заявление в инспекцию до 30 апреля 2021 года. Нерезиденты воспользоваться вычетом не могут.

Чем раньше подать декларацию по итогам года, тем быстрее вернут деньги из бюджета.

Срок подачи декларации — до 30 апреля следующего года. Это касается только тех, кто обязан задекларировать свои доходы: например, если человек сдавал в аренду имущество или продал квартиру, которая находилась в собственности менее минимального срока владения — трех или пяти лет в зависимости от ситуации.

А те, кто хочет просто воспользоваться налоговым вычетом, например вернуть 13% от сумм за обучение или лечение, могут подать декларацию в течение трех лет с того года, как оплатили расходы. А вычетом на покупку жилья можно воспользоваться и спустя три года, и через десять лет после покупки — ограничений по срокам для этого вычета нет.

Какие бывают типы вычетов

По доходам за 2020 год можно воспользоваться следующими видами вычетов:

По доходам, которые получили с 2021 года, можно будет также воспользоваться новыми видами вычетов. О них мы расскажем в отдельных статьях.

Как победить выгорание

Что изменилось в вычетах в 2021 году

26 января 2021 года первое чтение в Госдуме прошел законопроект, который упростит процедуру получения некоторых вычетов: воспользоваться вычетом можно будет «в один клик». Это новшество коснется, скорее всего, вычетов на лечение и обучение, имущественного вычета при покупке жилья, расходов на уплату процентов по ипотеке, а также инвестиционных вычетов по операциям на ИИС. Но пока этот закон не принят, продолжает действовать старый порядок.

До 2021 года применять вычеты можно было ко всем доходам, которые облагаются по ставке 13%, кроме дивидендов. С 2021 года доходы физлиц разделяются на налоговые базы — неосновную и основную:

К доходам из основной налоговой базы вычеты можно будет применять свободно, из неосновной — только три вычета:

Но эти новшества нужно будет учитывать при заявлении вычетов на расходы, которые были в 2021 году, то есть при подаче декларации в начале 2022 года. Пока же отчитываемся перед налоговой за 2020 год в старом порядке — только по тем доходам, которые облагаются по ставке 13%.

Имущественные налоговые вычеты

Имущественные вычеты может получить человек, который совершал операции с недвижимостью. В частности:

Полный перечень операций, по которым можно получить имущественный вычет, а также порядок их предоставления прописан в статье 220 НК РФ.

Рассмотрю вычеты, которые вызывают больше всего вопросов.

При покупке квартиры в новостройке или на вторичном рынке можно воспользоваться вычетом по расходам на приобретение жилья.

Если квартиру приобретать в ипотеку, то государство вернет еще больше: кроме вычета на жилье можно воспользоваться и вычетом на проценты.

Кому положены. Вычет может получить человек, который приобрел квартиру и заплатил за нее полностью или частично. От расходов будет зависеть сумма вычета. По квартирам, которые получены по наследству или подарены, получить вычет нельзя: за них приобретатель ничего не платил.

Получить вычет можно только после того, как оформлен правоустанавливающий документ на квартиру.

В случае новостройки — когда дом сдан и подписан акт приема-передачи.

На вторичном рынке — свидетельство о праве собственности или выписка из ЕГРН.

Если квартира приобретена в браке, то она считается совместной собственностью. Не важно, на кого оформлена квартира, кто за нее платил, — вычет могут получить оба супруга.

Если квартиру приобрели супруги, то вычеты могут быть распределены между ними по заявлению в любых пропорциях независимо от того, на кого оформлена квартира и кто за нее платил.

Кроме того, распределять вычет нужно, только если второй супруг тоже хочет получить вычет по этой квартире. Если такого желания второй супруг не изъявляет, то вычет получит только один супруг, без заявления о распределении вычета.

Неиспользованный остаток вычета на проценты нельзя переносить на другие объекты. Он дается только на один объект. То есть неиспользованный остаток вычета просто сгорит.

Вычет на проценты также можно распределять между супругами по их заявлению. При этом не важно, на кого оформлен кредитный договор и кто платит банку. В отличие от вычета на покупку квартиры, заявление можно писать каждый год и перераспределять проценты.

Проверьте, сколько вам вернут при покупке квартиры, в нашем калькуляторе:

Документы. Воспользоваться вычетом можно двумя способами:

Если квартира в новостройке, то в инспекцию необходимо представить такие документы:

Если квартира куплена на вторичном рынке, то подтвердить право на вычет можно такими документами:

Для получения вычета на проценты, уплаченные банку, представляются такие документы:

Если вычет заявляется супругами, то необходимо представить заявление о распределении вычета.

Нюансы, о которых мы писали в Т—Ж:

Если квартира находилась в собственности пять лет, а в определенных случаях — три года, при ее продаже не нужно платить налог и подавать декларацию.

Если продать квартиру раньше этого срока, то придется отчитаться перед налоговой инспекцией. Что касается налога, либо его можно уменьшить, либо его совсем может не быть — если воспользоваться имущественным вычетом.

Кому положены. Вычетом могут воспользоваться продавцы квартир. Им также можно воспользоваться при продаже долей, жилых домов, комнат, включая приватизированные жилые помещения, садовых домов или земельных участков или доли в этом имуществе.

При продаже квартиры, которая находится в общей долевой или совместной собственности, вычет в 1 000 000 Р распределяется между совладельцами квартиры пропорционально их доле. Либо это делается по договоренности между совладельцами долей, не выделенных в натуре.

Вычет на продажу квартиры, в отличие от вычета на покупку квартиры, можно применять неограниченное количество раз. То есть его можно использовать хоть каждый год.

Вычет в размере документально подтвержденных расходов на покупку квартиры. Когда все документы на руках, лучше применить этот вычет.

Чтобы посчитать, какой налог нужно заплатить при продаже квартиры, воспользуйтесь нашим калькулятором:

Документы. Для применения вычета 1 000 000 Р нужно подать в инспекцию декларацию и приложить к ней копию договора купли-продажи.

Если доход от продажи квартиры уменьшать на расходы, которые были при покупке этой квартиры, то дополнительно нужно представить копии документов по предыдущей сделке:

Стандартные налоговые вычеты

Кому положены. Стандартные налоговые вычеты делятся на две категории: вычеты на себя и на детей.

Вычеты на себя. Вычет предоставляется определенным категориям физлиц. Например, инвалидам с детства, инвалидам первой и второй групп, «чернобыльцам», родителям и супругам военнослужащих, погибших при исполнении военных обязанностей, и другим. Перечень лиц, которые могут претендовать на стандартный налоговый вычет, есть в законе.

Вычет на ребенка (на детей). Эти вычеты предоставляются обоим родителям. На вычет также могут претендовать усыновители, опекуны, попечители, приемные родители. Важно, чтобы ребенок находился на их обеспечении.

Вычет предоставляется с месяца, в котором родился ребенок, и до конца того года, в котором он достиг 18 или 24 лет, если продолжает учиться очно.

Когда инспекция может уменьшить сумму возврата по налоговому вычету?

Очень часто бывает, что после камеральной проверки ИФНС подтверждает выплату не в полном объеме. В этой статье мы рассмотрим 2 случая, когда налоговая инспекция может уменьшить сумму возврата по налоговому вычету.

Первый случай, когда вы можете получить вычет в меньшем размере, — если у вас есть задолженность по налогам и сборам.

1. Налоговая задолженность уменьшает сумму налогового возврата

После того как инспекторы проверят вашу декларацию по форме 3-НДФЛ и подтверждающие вычет документы, они проверят и вашу задолженность по всем налогам и сборам.

С октября 2020 года налоговики могут погасить вашу задолженность излишне уплаченным подоходным налогом (Федеральный закон от 29.09.2019 № 325-ФЗ).

До вступления в силу Закона налоговая могла “забрать” часть возврата в счет долга, только если вы задолжали НДФЛ. Но теперь не имеет значения, по какому налогу у вас образовался долг. Если он есть по транспортному налогу или по налогу на имущество физлиц, то вы получите налоговый возврат по НДФЛ в меньшей сумме. Часть денег пойдет сначала на погашение задолженности, а оставшаяся часть (если она будет) будет перечислена вам на банковский счет.

Второй случай, когда налоговая может уменьшить сумму возврата, — если вы сами ошибочно завысили сумму налогового вычета.

2. Ошибки в декларации приводят к уменьшению выплаты

Заполнение декларации не совсем простое дело. А если вы не разбираетесь в тонкостях или не знаете порядок заполнения, то, скорее всего, вы допустите ошибку, из-за которой налоговая пересчитывает сумму вычета в меньшую сторону.

К примеру, достаточно часто встречается ошибка, когда в декларации отражено дорогостоящее лечение, хотя справка об оплате медуслуг подтверждает обычное лечение.

Еще одна распространенная ошибка — это указывать сумму затрат без учета лимитов налоговых вычетов. Например, по имущественному вычету за приобретение указывать полную сумму затрат, если она превышает установленный лимит.

Также налоговики могут снизить сумму вычета, если не хватает каких-либо документов (чаще всего чеков, выписок из банка, справок об оплате мед.услуг, справок о выплаченных процентах по ипотеке). При этом некоторые недостающие документы инспекторы могут запросить во время проверки. Если вы их предоставите, то налоговики не будут уменьшать сумму вычета.

Чтобы не упустить момент и вовремя отреагировать на требования инспекции, удобнее всего регулярно отслеживать статус декларации в личном кабинете на сайте ФНС.

Если после проверки налоговики снизят сумму возврата, то вы увидите сообщение, что ваш вычет подтвержден не в полном объеме.

Долго не приходят деньги по имущественному вычету

Я подал в налоговую заявление на вычет. Прошел уже месяц, а они не отвечают. Заявление подавал через личный кабинет налогоплательщика на сайте налоговой.

Подскажите, как еще можно повлиять на них?

Андрей, сочувствую. Несколько месяцев назад я оказалась в похожей ситуации: подала документы на имущественный вычет, но деньги долго не приходили. Расскажу, что я делала.

Какие сроки должны быть по закону

Я подавала документы на имущественный вычет за покупку квартиры через личный кабинет налогоплательщика. О том, какие нужны документы и как их подавать, в Т—Ж есть отдельная статья.

ИФНС проверяет декларацию и документы в течение трех месяцев со дня подачи — это называется камеральная проверка. Если нарушений нет и все в порядке, проверка завершается автоматически. В моем случае она завершилась ровно через три месяца. Об этом у меня появилась запись в личном кабинете.

Когда камеральная проверка заканчивается, можно подавать заявление на возврат излишне уплаченного налога. Заявление можно подавать и раньше — вместе с декларацией. Тогда все проходит быстрее: месяц отсчитывают со дня завершения камеральной проверки. Всего по закону от даты подачи до даты возврата должно пройти не больше 40 дней с хвостиком. Но я так не сделала, поскольку образца заявления при подаче декларации не нашла. Поэтому я подала заявление только после того, как закончилась проверка и в моем кабинете появилась информация, что я могу распорядиться переплатой. Заявление в этом случае уже формируется автоматически, и нужно только указать личные данные и счет.

Сумму излишне уплаченного налога налоговая должна была перечислить на счет в течение месяца с того дня, как она получила мое заявление. Заявление через личный кабинет я отправила 20 мая. Я подождала до 10 июля, но деньги на счет не приходили. Тогда я начала действовать.

Что можно сделать, чтобы быстрее получить деньги

Подать жалобу. Я это сделала через портал налоговой службы. Можно составить жалобу по образцу и скопировать нужные куски в ту форму, что есть на сайте. Жалобу должны рассмотреть и отреагировать на нее в течение 30 дней. Мне ответили уже через 20 дней.

Компенсацию лучше посчитать самостоятельно и указать в заявлении. Если этого не сделать, шансов получить ее нет. Налоговая не обязана сама считать. Я не стала прикладывать расчет и компенсацию не получила.

Отправить повторную жалобу. Если первая жалоба не подействует или вы не получите ответа вовремя, можно подать повторную жалобу точно таким же способом. Только в содержании обращения нужно указать реквизиты первой жалобы и сообщить, что это повторное обращение. Эта жалоба уже идет в управление ФНС по субъекту.

Сходить лично в налоговую. В налоговой есть консультанты, а еще часто дежурят инспекторы. К ним можно обратиться и рассказать о проблеме. Они сразу же проверяют вас по базе данных и советуют, как поступить дальше.

В нашей налоговой консультанты записывают на отдельный лист тех, кто обращается лично, и затем в течение двух недель помогают им решить проблему. Если не помогут или если консультантов в вашей налоговой нет, можно сходить на прием к начальнику. Но я до него не дошла.

Этот способ неудобен тем, что приезжать нужно в часы работы налоговой и лучше всего днем, когда меньше людей. Вечером придется долго стоять в очереди.

Жалобу я подала 10 июля. В инспекцию ездила 18 июля. Не знаю, что именно помогло, но деньги мне пришли 1 августа.

Если хотите получать вычет через работодателя

И если при этом вы запросили в налоговой уведомление о праве на имущественный вычет, а она вам его не присылает — вот как решить вопрос.

В этом случае срок ответа налоговой — 30 календарных дней. Но никаких последствий для нее, если она затягивает с уведомлением, в законе нет. Поэтому остается только писать жалобы и ходить лично в налоговую.

Что в итоге

Если подали заявление на возврат излишне уплаченного налога, по закону деньги должны прийти в течение 30 дней.

Лучше всего подавать заявление вместе с декларацией. Для этого нужно отдельно скачать бланк заявления и приложить его к остальным документам.

Если деньги не пришли вовремя, можно написать жалобу.

Лучше всего, как мне показалось, работают личные визиты. Инспектор или консультант может сразу посмотреть документы по базе и все решить.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Я в аналогичной ситуации всё-таки добился выплаты, хотя и с существенной задержкой. Бомбил их жалобами через личный кабинет. Но самое удивительное, что ещё удалось получить и компенсацию за задержку. Впервые в жизни не я был должен пеню налоговой, а она мне 🙂

Спасибо, что рассмотрели мой вопрос!

Думаю, проблема достаточно актуальна. Декларацию подал 27 июня, 27 сентября подал заявление на возврат излишне уплаченного налога. Прошло уже полтора месяца с даты подачи заявления, вычет на мой счет все еще не пришел. Жалоба из личного кабинета отправляется в ту же налоговую, на бездействие которой жалуюсь, в нарушение НК РФ в вышестоящую налоговую жалобу не отправляют (уже имею опыт взаимодействия с моей налоговой). А подать жалобу сразу в УФНС по региону нельзя в силу ч. 1 ст. 139 НК РФ. Замкнутый круг.

Wespe, в УФНС напрямую можно подать жалобу заказным письмом по почте, это работает. Через ЛК наша ИФНС тоже ничего в УФНС не передаёт (чего им самим на себя жаловаться то).

Wespe, знакомо! Сначала ждал, что налоговая проснётся. Потом атаковал письмами. На итог написал жалобу начальнику инспекции и отправил заказным с уведомлением. Оплатили, хотя просрочка серьёзная: около 5 месяцев

Wespe, и возможно, смена режима на них бы отлично подействовала. Ещё люди предлагают любого, кто работал в правительстве отправлять в ИВС и уже там их биографии использовать по назначению. Круговая порука быстро превратится во взаимную сдачу подельников.

Забыл добавить, 33 налоговая г. Москва.

Юлия, а вы повторно получали уведомление или впервые?

Я не знаю, какие суммы указывать в последних строках о расходах и процентах: фактически потраченную, оставшуюся к вычету, максимум 260к или что-то совсем другое?

Инспекция может вернуть излишне уплаченный НДФЛ не полностью

С 1 октября 2020 года вступает в силу поправка, которая предусматривает, что при наличии задолженности по налогу любого вида, а также пеням и штрафам возврат излишне уплаченного налога будет осуществляться только после зачёта долга (Федеральный закон от 29.09.2019 № 325-ФЗ).

До внесения изменений возвращали налог после зачёта задолженности по аналогичному виду налога. То есть если на момент возврата НДФЛ у вас была задолженность именно по НДФЛ, то возвращали разницу. С 1 октября, если вы хотите вернуть НДФЛ, например, применив налоговый вычет и подав декларацию 3-НДФЛ, но при этом на момент возврата у вас присутствует задолженность по НДФЛ, транспортному, земельному, имущественному или прочим налогам, то вам вернут лишь разницу, оставшуюся после учёта всех задолженностей.

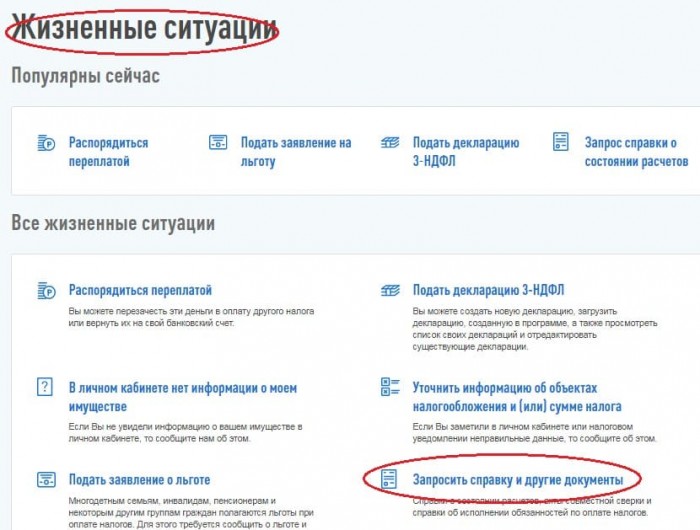

Узнать, есть ли у вас какая-либо задолженность по налогам (пеням, штрафам), можно, обратившись с заявлением в свою налоговую инспекцию для получения справки о состоянии расчётов с бюджетом (подп. 10 п. 1 ст. 32 НК РФ). Сделать это можно также через личный кабинет налогоплательщика на сайте налоговой службы. Для этого необходимо войти в раздел «Жизненные ситуации» и выбрать «Запросить справку и другие документы».

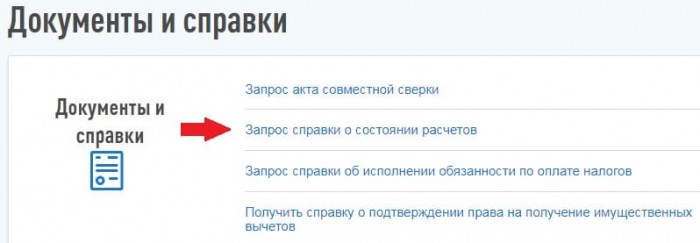

Далее следует выбрать «Запрос справки о состоянии расчётов».

Если у вас нет долгов, то возврат налога инспекция обязана осуществить в полном размере. Если вы подавали декларацию 3-НДФЛ вместе с заявлением на возврат, то у инспекции есть максимум четыре месяца для возврата излишне уплаченного налога. В течение трёх месяцев проводится камеральная проверка, и дополнительный месяц даётся для перечисления денежных средств на банковские реквизиты налогоплательщика (п. 2 ст. 88 НК РФ, п. 6 ст. 78 НК РФ).

Если по истечении срока для возврата налога инспекция так и не перечислила вам положенные денежные средства, то вы вправе требовать проценты за просрочку. Как это сделать, читайте в статье «Как получить проценты с налоговой?».

Понравилась статья? Помогите сделать следующую ещё лучше — присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи. Там же клиенты «Открытие Брокер» могут задать свои вопросы о налоговых правах и обязанностях инвесторов — наши специалисты проконсультируют вас абсолютно бесплатно.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.