Насдак это что такое

Кратко про индекс Nasdaq простыми словами

Одним из основных американских (да и мировых тоже) индексов является Nasdaq. Кто следит за состоянием фондового рынка обязательно обращает внимание на кого-то их тройки главных индексов: S&P 500, Dow Jones или Nasdaq.

А что индекс Nasdaq? Он наименее понятен для инвесторов.

И при всем при этом есть два индекса:

Как формируются эти индексы? В чем их различие? Какая польза для инвестора?

Что такое Nasdaq Composite?

В индекс попадают только обыкновенные акции. Привилегированные акции, биржевые фонды и прочие ценные бумаги не включаются в индекс. Простым языком, собрали все что было на бирже в кучу и забабахали индекс Nasdaq Composite.

Кстати, акции биржи Nasdaq тоже обращаются на фондовом рынке. И по капитализации она занимает 2-е место в мире (среди других бирж).

Как формируется индекс?

Компании в индексе получают веса на основании своей капитализации. Самые дорогие компании получают бОльшую долю, по сравнению с мелкими.

А сколько акций входит в состав Nasdaq Composite?

На начало 2020 года на бирже Nasdaq торговалось примерно 2,5 тысячи бумаг. Количество обыкновенных акций чуть превышало 2 000 бумаг.

Таким образом в составе индекс Nasdaq Composite входит более 2 000 акций компаний.

Состав индекса

Основной упор в индексе смещен на акции технологических компаний.

На первые десять самых крупных компаний приходится более 40 процентов веса.

Что такое индекс Nasdaq 100?

Индекс Nasdaq 100 включает в себя 100 акций крупнейших компаний с фондовой бирже Nasdaq. За исключением акций финансового сектора.

И хотя компаний всего 100, они покрывают более 90% веса от широкого индекса Nasdaq Composite.

Состав и веса первых 10 компаний немного отличаются по сравнению с широким Nasdaq.

Здесь уже десятка самых дорогих компаний забирает более половины всего веса индекса.

Как инвестировать в Nasdaq?

На зарубежных площадках.

Дабы снизить риски и перекос веса в сторону небольшого количества самых крупных компаний. Которые по сути и двигают индекс. В фонде QQQE на ТОП-10 компаний приходится 11% веса (вместо 55% из Nasdaq 100).

Что в России?

Для российских инвесторов доступны 2 фонда инвестирующих в Nasdaq 100 (или что-то подобное):

Историческая доходность индекса

Рассмотрим на истории. И сравним с доходностью индекса S&P 500.

И вот здесь мы можем получить совершенно противоположенные результаты. В зависимости от выбранного периода.

А если брать данные с кризиса доткомов (начало 2000-х), то картина получается совершенно другая.

Среднегодовые доходности примерно равны. Но в тоже время максимальная просадка по индексу Nasdaq составляла 81% (ЖЕСТЬ), против 50% у S&P 500. Показатель волатильности у Nasdaq на 50% выше (а это не есть гуд).

Получается, что инвесторы, вложившиеся в 2000 и 14 лет находившиеся в минусе, получили большую доходность за счет регулярных пополнений.

Опять же с какой стороны посмотреть.

Вариант 1. Если инвестор только начал свой путь накопления в начале века (плюс-минус пара тройка лет) — то он был бы в шоколаде, за счет эффекта низкой базы и постоянных пополнений. (Спустя 20 лет легко рассуждать об этом. А тогда все очканули, когда индекс рухнул в разы и что его ждало в будущем никто не знал).

Вариант 2. Более жесткий. Инвестор копил (откладывал и инвестировал) деньги на протяжении нескольких десятилетий. Скопил N-ю сумма (приличную), которой ему вполне хватало на очень безбедную старость. И вот он собирается отойти от дел и жить на капитал. А все деньги как раз в индексе Насдак. И происходит это дело как раз в 2001 году. Падение. И все что человек копил 20-30-40 лет схлопывается в 4 раза.

Вопрос: будет ли человек рад подождать неопределенное количество времени (а по факту 1.5 десятилетия), чтобы его капитала восстановился хотя бы до прежнего уровня. Чтобы спокойно выйти на пенсию. И регулярными пополнениями просадки уже не усреднишь (новые вливания это капля в море, по сравнению с основным капиталом).

По факту, он раньше выйдет на уровень восстановления, если будет пополнять.

И это очень странный инвестор, который вложит большую сумму в один актив и не будет предпринимать ни каких действий, попав в такую просадку.

Более того, это глупый инвестор. Если он всю жизнь копил, то будет жить на дивы от норм.див акций и купоны от облигаций, а никак не на надежды от роста Насдак 🙂

А нам-то да, идеальный вариант поступать как Неукоснительный Степан (погуглите переводную статью одного нашего инвестора)!

Есть ли у индекса Насдак версия с полной доходностью с учетом дивидендов? Не могу найти такой.

Точно не знаю, гуглить надо. Как альтернатива (сам так смотрю) — зайдите на страницу какого нибудь ETF отслеживающего Насдак (типа QQQ). Они публикую полную доходность (с дивами) за периоды + с учетом (и без учета) налогов.

Что такое NASDAQ: история создания первой электронной биржи

Чтобы проследить историю NASDAQ, нужно вернуться в 30-е годы прошлого века. Именно тогда в США формировалось законодательство, регулирующее работу фондовых рынков, в его современном виде. В 1933 году в Соединенных Штатах приняли закон о ценных бумагах, годом позже — закон о фондовых рынках.

Согласно этим законам, торговаться на фондовой бирже могут акции не всех компаний. Но это не означает, что ими не торгуют вообще. Существуют внебиржевые сделки, когда стороны осуществляют покупку и продажу напрямую, минуя биржи. Для регулирования этого рынка к закону о фондовых биржах в 1936 и 1938 годах конгресс США принял поправки, известные как «акт Мэлони».

Этот акт обязал всех брокеров, которые не являются членами биржи, объединиться в саморегулируемую организацию. На эту организацию и возложили контроль за рынком.

Она получила название Национальной ассоциации фондовых дилеров (National Association of Securities Dealers или NASD). С нее и началась история площадки для торговли акциями, известной сегодня как NASDAQ.

NASD наводит порядок и создает NASDAQ

Такой ситуация оставалась больше 30 лет, пока в 1968 году Конгресс и американская Комиссия по ценным бумагам и биржам не поручили NASD навести порядок.

Только в 80-х годах прошлого века на NASDAQ начали появляться системы, позволяющие трейдерам полноценно торговать на этой бирже. Например, на NASDAQ появилась технология автоматической постановки и исполнения заказов. Она избавила трейдеров от осуществления этих процессов по телефону, что было крайне удобно в моменты, когда положение на рынке менялось быстро.

NASDAQ стал излюбленным местом размещения технологических компаний. На площадке представлены ценные бумаги таких гигантов, как Apple, Google, Microsoft, Oracle, Intel и Amazon.

В 2000 году индекс NASDAQ вырос до исторических максимумов, а потом обвалился — пузырь лопнул, компании обанкротились, инвесторы потеряли миллиарды долларов.

В наши дни NASDAQ включает в себя акции не только высокотехнологичных компаний. Помимо основного индекса NASDAQ Composite, биржа рассчитывает индексы компаний финансового, промышленного, телекоммуникационного, фармацевтического и других секторов.

Амбициозной целью NASDAQ долгое время был выход на европейский рынок. Дважды биржа предпринимала попытки поглотить Лондонскую фондовую биржу LSE. Оба предложения, которые были сделаны в 2006 и 2007 годах, руководство LSE отклонило, сочтя предложенную цену неоправданно низкой.

В 2016 году главой NASDAQ была назначена Адена Фридман. Она стала президентом и генеральным директором NASDAQ, а также первой женщиной в истории, возглавившей американскую биржу.

Крупнейшие биржи мира по капитализации

10. Бомбейская фондовая биржа — $2,21 трлн

9. Фондовая биржа Торонто — $2,28 трлн

8. Шэньчжэньская фондовая биржа — $3,03 трлн

7. Лондонская фондовая биржа — $3,93 трлн

6. Фондовая биржа Гонконга — $4,18 трлн

5. Euronext — $4,41 трлн

4. Шанхайская фондовая биржа — $4,77 трлн

3. Японская фондовая биржа — $5,61 трлн

2. NASDAQ — $11,6 трлн

1. Нью-Йорская фондовая биржа — $24,2 трлн

Все о NASDAQ: история, особенности работы, торги из России

В своем блоге я чаще всего говорю о Московской бирже: ее графике работы, рынках, особенностях торговли… Но ведь в мире существуют десятки других бирж. Давайте не будем обходить их стороной и познакомимся с NASDAQ — одной из крупнейших фондовых бирж мира.

Что такое биржа NASDAQ

NASDAQ — одна из крупнейших мировых фондовых бирж. В США NASDAQ является самой крупной биржей по количеству наименований торгуемых активов. По капитализации, впрочем, она занимает почетное второе место, уступая первое NYSE — знаменитой Нью-Йоркской фондовой бирже (той самой, что на Уолл-стрит).

В отличие от NYSE и множества других бирж, «Насдак» имеет очень четкую направленность — здесь в основном торгуются активы компаний, занятых высокими технологиями и IT. Впрочем, на NASDAQ можно найти акции самых разных сфер: здравоохранение, промышленность, энергетика, финансы, транспорт и так далее. Трейдеры активно торгуют и этими бумагами. Но основной упор «ассортимента» биржи сделан именно на hi-tech.

Экскурс в историю NASDAQ

NASDAQ — это самая молодая американская биржа, первая сделка на которой была произведена только в 1971 году. На самом деле ее история несколько длиннее.

В 30-е годы в мире трейдеров США царил самый настоящий хаос. Инсайдерские, «купленные» и попросту мошеннические сделки отбирали у инвесторов буквально миллионы долларов. Правительство США решило учредить саморегулируемую организацию (СРО), которая должна была контролировать деятельность брокеров. Итогом такого решения стала Национальная ассоциация дилеров ценных бумаг, сокращенно NASD. Благодаря NASD стала возможна более-менее контролируемая биржевая торговля. Теперь на биржу допускались бумаги не всех эмитентов, были введены минимальные требования к компаниям.

СРО не справилась с возложенной на нее задачей и была упразднена примерно через 30 лет своего существования. Позже на ее базе создали автоматизированную систему торгов, которая вначале просто регистрировала историю торгов, а в 1971 году провела первую электронную сделку. Система получила название NASDAQ — последние две буквы означают «автоматизированные котировки».

Особенности работы

Давайте рассмотрим технические особенности самой «технической» биржи:

Биржа NASDAQ поделена на две крупные секции: National Market (NNM) и Small Cap Market (NSCM). На первой торгуются акции средних и крупных компаний. Здесь высокие требования к эмитентам, поэтому стартапов тут вы не найдете. Зато здесь есть масса уже прочно закрепившихся на рынке фирм, в которые более-менее безопасно инвестировать. На NSCM, напротив, торгуются небольшие фирмы, и требования к эмитентам пониже. Именно здесь можно найти стартап, который в перспективе может взлететь и принести вам огромный доход. Торговать на NSCM рискованнее, чем на NNM.

Схема торговли

На бирже «Насдак» заявки исполняются не совсем так, как на Московской. В NASDAQ работает еще одна категория участников — маркетмейкеры. Это специалисты, которые борются между собой за право исполнить заявку. Задача маркетмейкера — свести заявки покупателя и продавца наиболее выгодным для обоих образом. Если заявка на покупку по какой-либо причине не находит встречное предложение, то маркетмейкер должен будет исполнить заявку за свой счет, продав свои акции. У каждого маркетмейкера есть резерв из акций определенных компаний, ликвидность которых он должен поддерживать.

С точки зрения трейдера схема торговли ничем не отличается от работы на Московской бирже — вы будете работать через торговый терминал и брокера. С маркетмейкерами общается только брокер, представляющий ваши интересы на бирже.

Индексы

На NASDAQ специалисты рассчитывают несколько индексов. Мы рассмотрим два самых влиятельных из них: NASDAQ Composite и NASDAQ-100.

Не знакомы с биржевыми индексами? Прочитайте вводную статью по этой теме: «Индексы фондового рынка: что это и зачем они нужны».

NASDAQ Composite

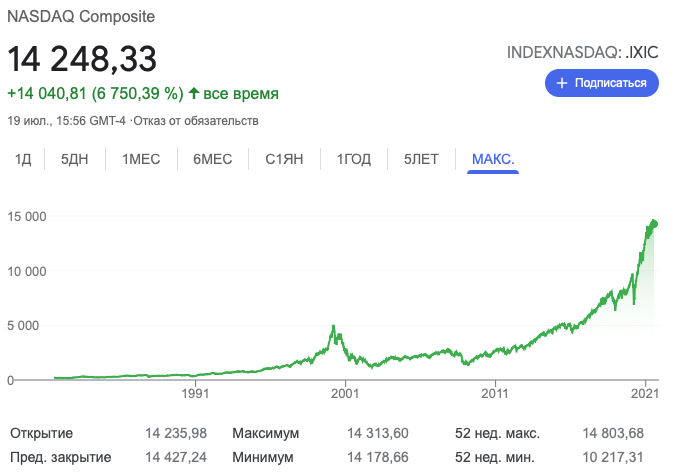

«Композит» — это самый старый индекс на «Насдак». Его начали считать в 1971 году, вместе с началом деятельности биржи. Composite включает в себя более 3 000 акций биржи. В индекс входят обыкновенные акции компаний со всего мира. Привилегированные акции и ETF не учитываются при расчете этого индекса.

При расчете индекса учитывается капитализация компаний — чем она выше, тем больше удельный вес акций в индексе. Около половины компаний, представленных в NASDAQ Composite, относятся к сфере высоких технологий и IT. Остальные 50% делят между собой представители энергетики, транспорта, промышленности, здравоохранения, финансов и других отраслей.

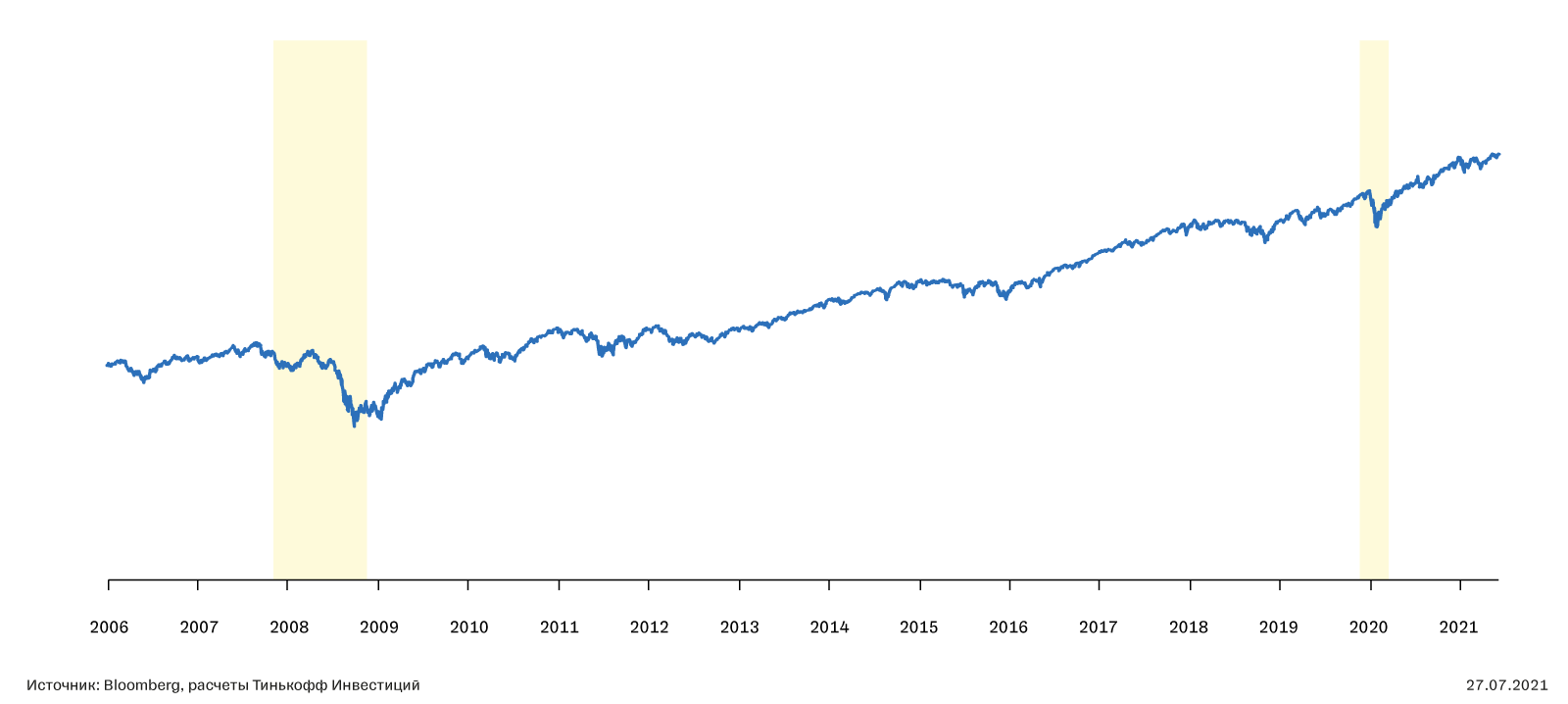

Из-за того, что индекс по большей части состоит из акций высокотехнологичных фирм, он часто оказывается завышенным. Обратите внимание на подъем графика в районе 2000 года — это так называемый «пузырь доткомов», кризис, который случился из-за завышенных ожиданий от технологий и огромного количества переоцененных акций IT-компаний. Сейчас, возможно, мы наблюдаем аналогичное явление — некоторые специалисты считают, что текущий мощный рост индекса в скором будущем оборвется резким падением.

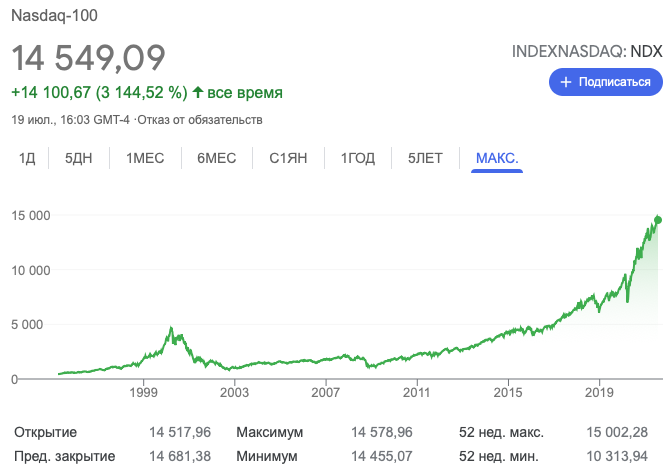

NASDAQ-100

NASDAQ-100 — индекс, который включает в себя сотню крупнейших по капитализации компаний на бирже. Как и в случае с предыдущим индексом, NASDAQ-100 рассчитывается, исходя из удельного веса по капитализации фирмы. Первая десятка компаний, к слову, занимает более половины удельного веса всего индекса. Это сплошь IT-гиганты: Apple, Microsoft, Amazon, Google, Facebook, Nvidia, Adobe, Paypal и так далее.

Как торговать на бирже российскому инвестору

На Московской бирже может торговать практически любой желающий — достаточно завести аккаунт у брокера и положить туда деньги. С NASDAQ все немного труднее — некоторые российские брокеры имеют выход на американскую биржу, но работать через них может только квалифицированный инвестор. Абсолютное большинство трейдеров не обладают таким статусом и даже не планируют его получать, поэтому в этой статье мы не будем подробно останавливаться на такой схеме работы.

Хотите узнать больше о статусе квалифицированного инвестора? Прочитайте статью на эту тему: «Что дает статус квалифицированного инвестора и как его получить».

Давайте рассмотрим другие варианты, как торговать на бирже NASDAQ из России.

Иностранный брокер

Очень многие американские брокеры отказываются работать с иностранцами (в том числе россиянами) или просто ставят очень высокие проценты и огромную сумму минимального депозита (от сотни тысяч долларов). Поэтому выбор брокеров для россиян невелик:

Биржевые фонды на МосБирже

Если же вас привлекает не биржа, а инструменты на ней, то можно воспользоваться ETF Московской биржи, которые включают в себя иностранные акции hi-tech отрасли. Рассмотрим три из них:

Выводы

Теперь вы знаете, как торговать на бирже «Насдак» из России — это сложно, но возможно. Если же вас интересует просто инвестирование в иностранные IT-акции, то можно обойтись ETF на Московской бирже.

Если вам понравилась статья, поделитесь ею с друзьями в соцсетях. Надеюсь, вы смогли узнать из нее что-нибудь новое.

Насдак это что такое

Тинькофф NASDAQ (TECH)

Биржевой фонд инвестирует в акции 40 крупнейших технологических компаний мира из индекса NASDAQ-100

Читать обзор

Купить стратегию

Американская биржа NASDAQ отобрала 40 крупнейших технологических компаний, которые торгуются на ней, в специализированный индекс NASDAQ-100 Technology Sector. В него входят акции таких компаний, как Apple, Microsoft, Facebook, Google и другие. Большинство компаний из США ー 87,5%.

Акции преимущественно относятся к growth stocks или, как их еще называют, акциям роста. От таких компаний ожидают динамичный рост, поэтому их акции торгуются по мультипликаторам выше средних на рынке. Это присуще IT-компаниям, финтех-игрокам и инновационным стартапам в сфере здравоохранения. Из-за амбициозных целей по росту такие компании, как правило, не делятся прибылью с акционерами, то есть не платят дивиденды.

Фонд от Тинькофф Капитала полностью повторяет этот индекс и, соответственно, изменения в нем. Изначально доля каждой компании в индексе составляет 2,5%. Но из-за ежедневно изменяемой капитализации доля может размываться в пользу компаний, чьи акции растут. Чтобы обеспечить равновесие в индексе, четыре раза в год биржа проводит ребалансировку ー в третью пятницу марта, июня, сентября и декабря. А раз в год ー в третью неделю декабря ー биржа может пересмотреть состав индекса и чьи-то акции исключить, а чьи-то добавить.

Хоть индекс NASDAQ-100 Technology Sector и появился в 2006 году, он все равно молодой относительно других, за которыми следили десятилетиями. Так или иначе, горизонт в 16 прошедших лет, на протяжении которого произошло пара кризисов, позволяет сделать выводы о доходности.

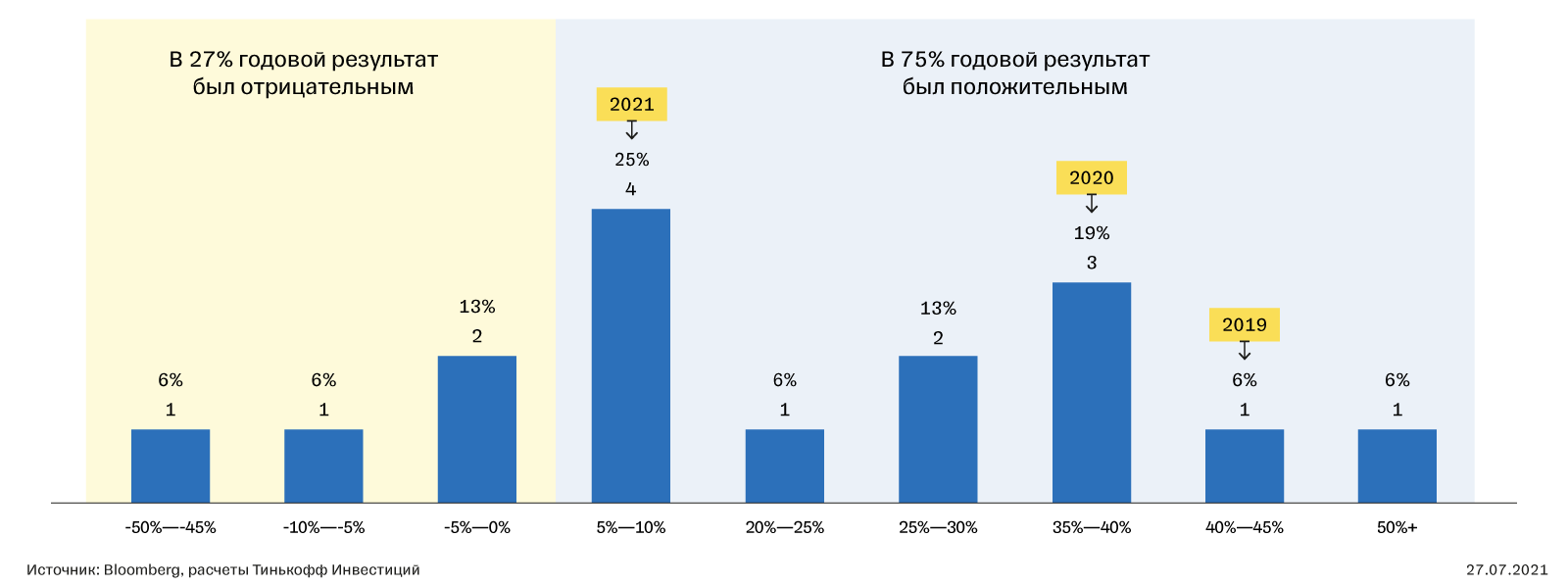

В 75% случаев (12 из 16 лет) индекс показывал положительные результаты по итогам года. Самым прибыльным годом для индекса стал 2009-й (+79,6%), когда началось активное восстановление после финансового кризиса 2008 года.

В 25% случаев (4 из 16 лет) индекс полной доходности давал отрицательные результаты. Худшим календарным годом был 2008-й (–45,2%) — период разгара финансового кризиса.

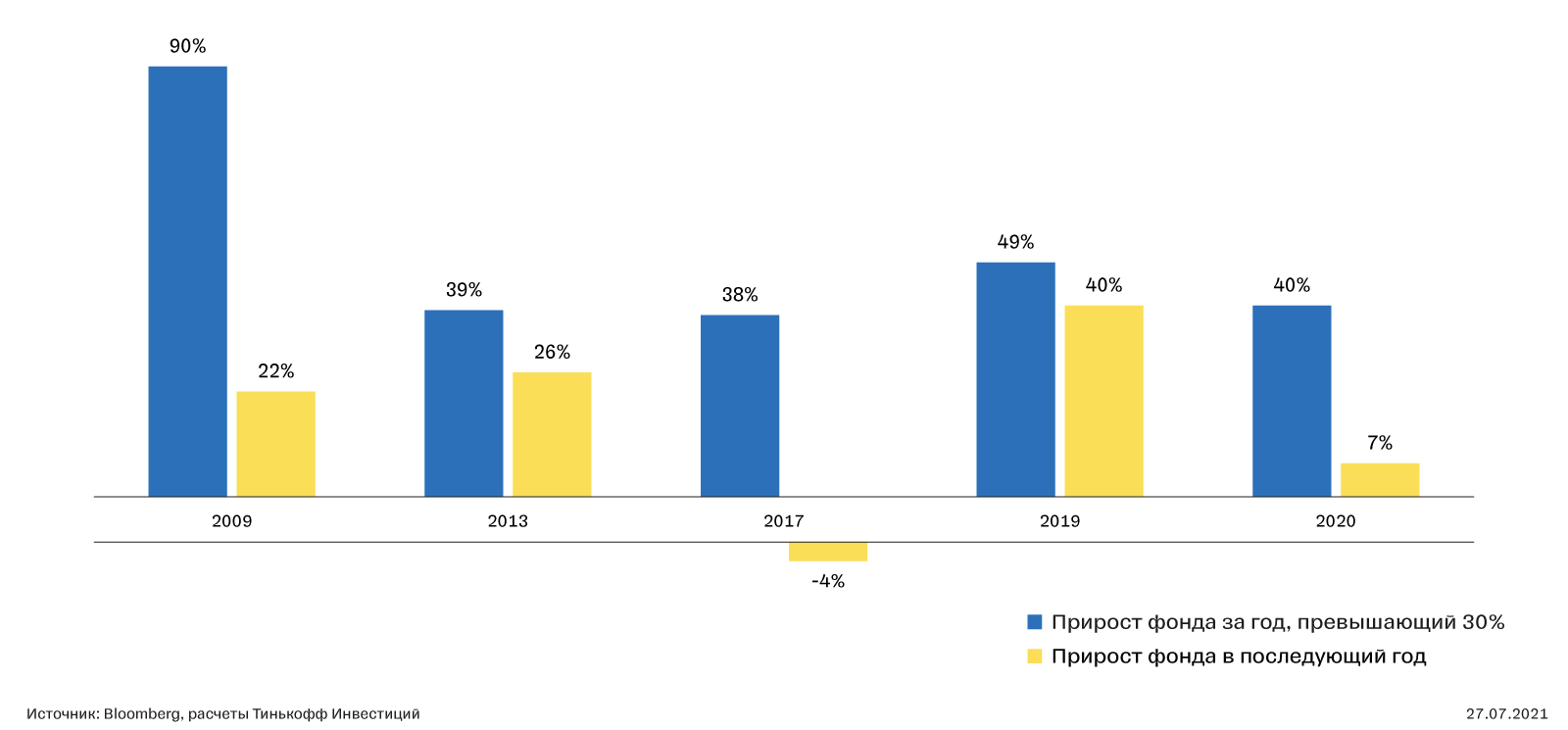

За 16 лет в среднем каждый третий календарный год динамика индекса NASDAQ-100 Technology Sector превышала 30%. Но следующий за ним год всегда оказывался слабее, а после успешного 2017 года и вовсе был убыточный год.

На долгосрочном горизонте инвестирования акции крупных технологических компаний при постоянном реинвестировании дивидендов обеспечивают положительную доходность ー 13,1%.

Только дважды индекс демонстрировал отрицательную доходность. Максимальное снижение на 59,6% произошло во время финансового кризиса 2008–2009 годов и снижение на 32,2% в 2020 году на фоне пандемии (с февраля по март).

Перспективы роста NASDAQ-100

Но несмотря на кратковременное снижение в 2020 году, все-таки пандемийный год оказался одним из самых лучших для индекса за всю его историю ー +40% за год. Вряд ли в 2021 году удастся повторить успех: индекс пока вырос на 16%, а до конца года осталось всего четыре месяца. Да и как показывает статистика, индексу не удавалось два раза подряд показывать рост более чем на 30%.

На горизонте следующих 12 месяцев, согласно сводному рейтингу консенсуса Bloomberg, потенциал роста индекса составляет 10%. Отметим, что в феврале 2021 года потенциала роста у него практически не было. В итоге сейчас индекс находится на одном уровне с февральскими значениями.

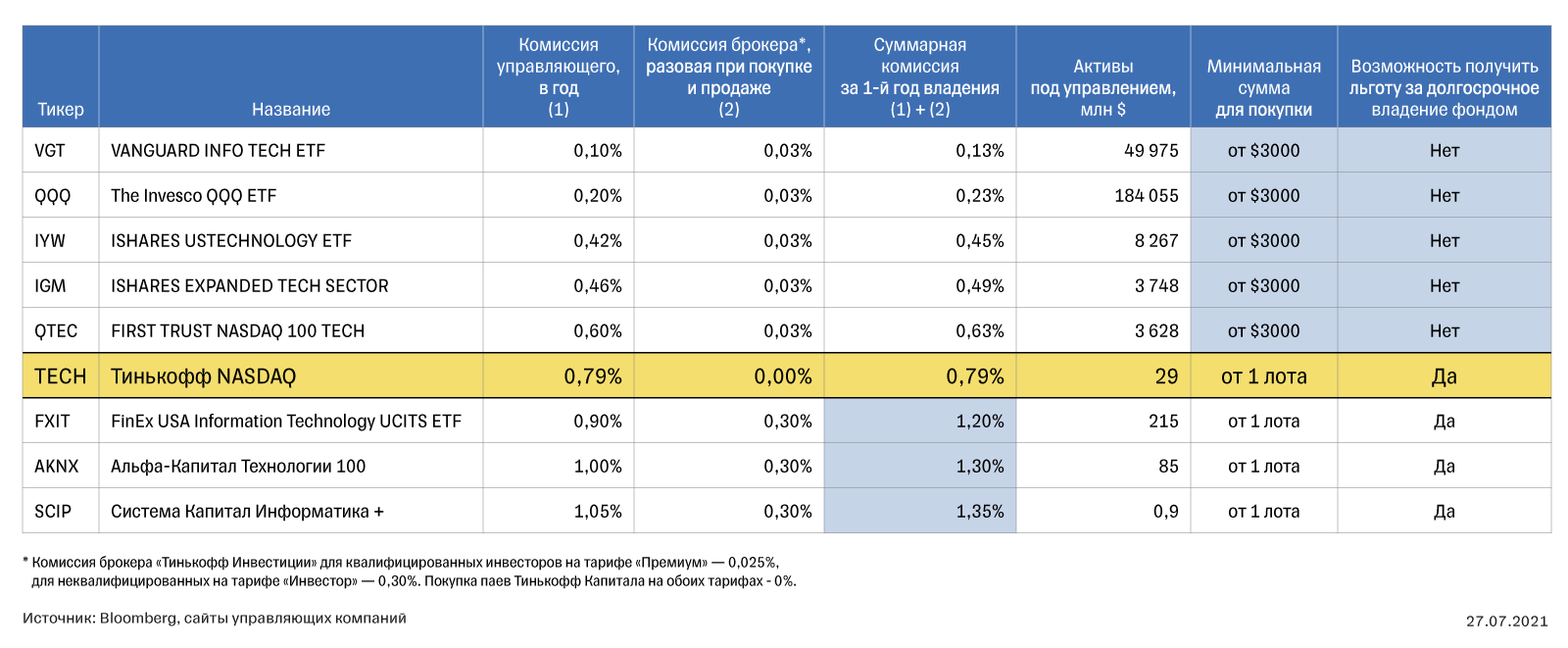

Какие еще фонды инвестируют в технологический сектор

Среди фондов, копирующих индекс NASDAQ-100 Technology Sector, российским инвесторам доступен только БПИФ от Тинькофф Капитала. Крупнейший американский ETF (QTEC), следующий за этим индексом, пока недоступен даже квалифицированным российским инвесторам.

Однако есть фонды, повторяющие другие индексы технологических компаний, которые мы можем привести в пример. Два крупнейших, Invesco и The Vanguard Group, стоят особняком — как по размеру активов под управлением, так и по демократичности комиссии.

В отличие от зарубежных фондов купить фонд БПИФ «Тинькофф NASDAQ (TECH)» можно начиная с одного лота, который стоит 11 долларов. В отличие от российских фондов БПИФ «Тинькофф NASDAQ (TECH)» единственный фонд, который официально заручился поддержкой с американской биржей NASDAQ и единственный, за покупку и продажу которого не надо платить комиссию брокеру (в случае если это делается через Тинькофф Инвестиции). За год владения фондом инвестор оплатит только комиссию за управление ー 0,79%, что также является самой низкой на рынке.

Другие фонды Тинькофф Капитал

Инвестиционные стратегии для любой цели

Тинькофф Капитал в Пульсе

Самую актуальную информацию по фондам смотрите на официальном канале УК «Тинькофф Капитал» в Пульсе, социальной сети для инвесторов от Тинькофф

Подписаться

Сайт Тинькофф Капитал

Статистика по всем фондам, нормативные документы и прочая информация об управляющей компании

Перейти

8 800 555-86-79

Для звонков по России

ООО «Тинькофф Капитал», лицензия Банка России № 21-000-1-01027 от 03.09. 2019 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами. Получить подробную информацию об ООО «Тинькофф Капитал, о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами и иными документами, а также получить сведения о местах приема заявок на приобретение и погашение инвестиционных паев, Вы можете по тел.: +7 499 704-06-13, по адресу: 125212, г. Москва, Головинское шоссе, д. 5, корп. 1, этаж 19, пом. 19018, в сети «Интернет» на сайте https://www.tinkoffcapital.ru и в «Приложении к Вестнику ФСФР». Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, ни государство, ни ООО «Тинькофф Капитал» не гарантируют доходность инвестиций в паевые инвестиционные фонды. Правила доверительного управления №3898, зарегистрированы Банком России 07.11.2019. БПИФ РФИ «Тинькофф — Стратегия вечного портфеля в евро». Правила доверительного управления №3899, зарегистрированы Банком России 07.11.2019. БПИФ РФИ «Тинькофф — Стратегия вечного портфеля в рублях». Правила доверительного управления №3900, зарегистрированы Банком России 07.11.2019. БПИФ РФИ «Тинькофф Золото». Правила доверительного управления №4098, зарегистрированы Банком России 13.07.2020. БПИФ РФИ «Тинькофф Насдак Технологии». Правила доверительного управления №4099, зарегистрированы Банком России 13.07.2020. БПИФ РФИ «Тинькофф Индекс МосБиржи». Правила доверительного управления №4100, зарегистрированы Банком России 13.07.2020. Информация о паевых инвестиционных фондах носит исключительно информативный характер, не является индивидуальной инвестиционной рекомендацией, гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем.

АО «Тинькофф Банк» — банк номер 3 в России по количеству розничных активных клиентов 30 банков по опросу респондентов, проведенному АО «НЭО Центр» и Frost & Sullivan в августе-сентябре 2020г в рамках «Обзора банковского сектора России и рейтинга банков по размеру активной клиентской базы». Активный клиент — розничный клиент, совершивший любые банковские операции в течение 90 дней, предшествующих проведению опроса.

Стратегии инвестирования в S&P 100 и Nasdaq

Как вложиться в американский рынок без использования ETF

Многие инвесторы хотят добавить в свой портфель акции крупнейших компаний США.

Тот же Уоррен Баффетт открыто заявляет, что необходимо делать ставку на американский рынок: «Ничто в принципе не может остановить Америку».

Перед тем как рассмотреть эти индексы подробнее, обозначу идею данной статьи: мы ищем стратегию, которая позволила бы инвестировать в американский рынок самостоятельно, не прибегая к использованию биржевых фондов.

Минусы инвестирования в ETF

Вложение через ETF может не подойти инвестору по следующим причинам.

Комиссия, которую взимает фонд за управление активами. Например, на Московской бирже представлен фонд «Акции американских компаний» FXUS от FinEx, который следует индексу Solactive GBS United States Large & Mid Cap Index. Его годовая комиссия составляет 0,9% от стоимости активов. На стратегической дистанции это может заметно сказаться на итоговом результате портфеля.

Нельзя исключить некачественные компании. ETF предлагает широкий набор акций, в котором кроме топовых компаний оказываются фундаментально слабые или те, в которые инвестор по каким-либо причинам не хочет инвестировать: это может быть личное неприятие бренда или этические соображения. Например, кто-то принципиально не хочет поддерживать табачный бизнес или военные компании, а они часто представлены в индексах: Altria, известная по сигаретному бренду Marlboro, и американские оборонные предприятия Lockheed Martin, Raytheon представлены в индексах S&P 500, S&P 100 и Russell 1000.

Отсутствие драйва. Инвестиции через ETF сохраняют время: инвестору практически не нужно управлять портфелем. Но многим людям интересно занимать активную позицию в инвестировании: регулировать процесс, изучать и подбирать компании — для многих это становится своего рода прибыльным хобби.

Желание самостоятельно собрать портфель вполне оправданно. Все, что нам нужно, — выбрать стратегию. Если целью ставится американский рынок, то мы можем ориентироваться на один из индексов, а также соответствующие ETF. Скопировав список активов фонда в нужных пропорциях, мы получаем портфель, максимально приближенный к бенчмарку.