Ндс в сумме и ндс сверху в чем

Как считать НДС: правильно вычисляем 20% от суммы (пример, алгоритм)

Как определить сумму НДС (вычисление)

При реализации товаров, работ, услуг, передаче имущественных прав НДС предъявляется покупателю дополнительно к цене реализации (п. 1 ст. 168 НК РФ).

На практике при расчете НДС возможны 2 вопроса:

Поясним, как правильно посчитать НДС в каждом из случаев.

Как посчитать НДС от суммы

Как вычислить НДС от суммы? Это несложно: нужно просто математически рассчитать процент. Расчет производится по формуле:

Где: НБ — налоговая база (то есть сумма без НДС), Нст — ставка НДС: 20 процентов (до 01.01.2019 — 18) или 10 процентов.

Примеры расчета НДС для продавца привели эксперты КонсультантПлюс. Получите бесплатно пробный доступ к системе и переходите к расчетам.

Как посчитать НДС в том числе

Посчитать НДС в том числе — это значит выделить налог, который заложен в итоговую сумму. Здесь для вычисления используют формулы:

НДС = С / 120 × 20 — если нужно посчитать НДС 20% (с 01.01.2019),

НДС = С / 118 × 18 — если нужно посчитать НДС 18% (до 01.01.2019),

НДС = С / 110 × 10 — если ставка налога 10%,

Где: С — сумма, включающая НДС.

ВНИМАНИЕ! Данный расчет не означает применение расчетных ставок 20/120 (18/118) или 10/110 — это просто способ выделить налог из итоговой суммы.

Подробно о расчетных ставках читайте в этой статье.

Как посчитать сумму с НДС

Посчитать сумму с НДС можно, не вычисляя предварительно сам налог. Для этого используйте формулы:

С = НБ × 1,20 — если считать НДС по ставке 20% (с 01.01.2019),

С = НБ × 1,18 — если считать НДС по ставке 18% (до 01.01.2019),

С = НБ × 1,10 — по ставке 10%,

где НБ — налоговая база, то есть сумма без налога.

Предлагаем вам проверить себя и воспользоваться нашим калькулятором по расчету НДС.

Пример расчета НДС

Используя приведенные выше формулы, разберем, как правильно считать НДС (сверх суммы и в том числе), на примерах.

ООО «Икс» реализует партию бетонных блоков в количестве 100 тыс. шт. по цене 55 руб. за штуку. Ставка НДС — 20% (п. 3 ст. 164 НК РФ), налог в цену не включен. Как посчитать НДС 20% и итоговую стоимость партии с учетом налога?

55 руб. × 100 000 шт. = 5 500 000 руб.

5 500 000 × 20/100 = 1 100 000 руб.

5 500 000 + 1 100 000 = 6 600 000 руб.

5 500 000 × 1,20 = 6 600 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

По прайс-листу ООО «Икс» цена бордюрного камня с учетом НДС составляет 240 руб. за 1 шт. Покупатель заказал партию из 10 тыс. штук. Посчитаем НДС 20%.

240 руб. × 10 000 шт. = 2 400 000 руб.

2 400 000 / 120 × 20 = 400 000 руб.

2 400 000 – 400 000 = 2 000 000 руб.

Ее также можно найти без предварительного выделения налога:

2 400 000 / 1,20 = 2 000 000 руб.

Проверить правильность расчета можно, начислив НДС на полученную стоимость без налога:

2 000 000 × 20/100 = 400 000 руб.

Соответственно, в расчетных документах и счетах-фактурах нужно указать:

О том, как отразить в декларации по НДС и в бухучете рассчитанную сумму НДС, смотрите в Готовом решении от КонсультантПлюс. Пробный доступ к К+ получите бесплатно.

Как видим, посчитать НДС сверху или НДС в том числе не сложно. Главное помнить формулы расчета и использовать верную ставку налога.

Распространенные вопросы

Как рассчитать НДС к уплате?

НДС к уплате рассчитывается по формуле:

В сумму НДС, принимаемого к вычету, входит:

Подробнее о порядке учета и вычета НДС при строительстве основных средств читайте здесь.

Что такое восстановленный НДС?

Случаи восстановления НДС регламентированы п.3 ст. 170 НК РФ:

О порядке восстановления НДС читайте в этой статье.

Как определить безопасную сумму вычета по НДС?

Чтобы не вызвать вопросов у камеральщиков, рекомендуем рассчитывать безопасную долю вычетов при составлении декларации. Для этого нужно сумму входного НДС разделить на величину начисленного НДС и умножить на 100%.

Если доля вычетов превысит 89%, фирмой могут заинтересоваться фискалы и нагрянуть с выездной проверкой.

Подробнее о безопасной доле вычета по НДС, наши эксперты рассказывали здесь.

«НДС сверху» и «НДС в том числе» — в чем разница

Нужно ли указывать НДС в договоре

Цена товара должна быть прописана в договоре, это существенное условие сделки. Но вот о выделении налога на добавленную стоимость из цены никаких предписаний нет. С точки зрения закона, его можно не выделять, но делать это все же нужно, чтобы не запутаться. Если совсем ничего не написать о НДС, с налогом нужно будет работать в особом порядке.

Формулировать условия о цене можно по-разному. Главное, чтобы продавец и покупатель четко понимали, включен ли НДС в цену товара, по какой ставке и в какой сумме.

«НДС сверху», «НДС в том числе» и «Без НДС» — в чем отличие

Продавец-плательщик НДС должен четко прописывать в договоре сумму налога и налоговую ставку. Кроме того, прописывается, входит ли в цену сумма НДС или его нужно добавить сверху.

В идеально оформленном договоре формулировка дает четко понять величину налоговых обязательств продавца и размер налогового вычета покупателя-плательщика НДС. Всего есть три варианта.

«НДС сверху» — налог прибавляется к цене товара

Условие, при котором сумма НДС определена дополнительно к цене, в договоре может быть сформулировано так:

Если вы видите в документах такую формулировку, значит к цене товара прибавится налог. Чтобы узнать реальную цену к уплате, рассчитайте сумму с НДС по формуле: Стоимость товара без НДС × 120 / 100. Чтобы рассчитать сам НДС, используйте формулу: Стоимость товара без НДС × 20 / 100.

Пример. ООО «Гирлянда» оказывает услуги по праздничному оформлению фасадов зданий. В договоре на оказание услуги условие о цене и НДС сформулировано так: «Стоимость услуги — 150 000 (сто пятьдесят тысяч) рублей плюс НДС по ставке 20 %».

Покупателю придется заплатить 180 000 рублей (150 000 × 120/100).

Сумма НДС составит 30 000 рублей (150 000 × 20/100).

В расчетных документах и счетах-фактурах будет указана стоимость без НДС — 150 000 рублей, НДС 20 % — 30 000 рублей и итоговая сумма с НДС — 180 000 рублей.

Чтобы у сторон договора не было недопониманий, лучше формулировать условия так, чтобы были сразу понятны цена договора, ставка и сумма налога. Например, «Стоимость услуги — 150 000 (сто пятьдесят тысяч) рублей плюс НДС по ставке 20 % — 30 000 (тридцать тысяч) рублей».

«НДС в том числе» — налог входит в цену товара

Если НДС входит в цену товара, то в договоре условие прописывают в одной из формулировок:

Чтобы рассчитать сумму налога, который уже включен в цену, его нужно оттуда выделить. Для этого используйте формулу: Сумма с учетом НДС / 120 × 20. Саму цену товара без учета налога можно узнать, отняв налог от цены с НДС или сразу по формуле: Сумма с учетом НДС / (120 × 100).

Пример. ООО «Мандарин» оптом торгует мандаринами. Оно заключило договор поставки 1 тонны мандаринов. В договоре условие о цене и НДС сформулировано так: «Стоимость товара по договору поставки — 360 000 (триста шестьдесят тысяч) рублей, в том числе НДС по ставке 20%».

Сумма к уплате известна сразу, определим сумму НДС и стоимость мандаринов без учета налога.

Сумма НДС составит 60 000 рублей — 360 000 / 120 × 20.

Стоимость товара без НДС составит 300 000 рублей — 360 000 — 60 000 рублей или 360 000 / (120 × 100).

В расчетных документах и счетах-фактурах будет указана стоимость без НДС — 300 000 рублей, НДС 20 % — 60 000 рублей и итоговая сумма с НДС — 360 000 рублей.

Для избежания разногласий в договоре лучше сразу прописать все условия. Например, «Стоимость товара по договору поставки — 360 000 (триста шестьдесят тысяч) рублей, в том числе НДС по ставке 20 % — 60 000 (шестьдесят тысяч) рублей».

Воспользуйтесь бесплатным калькулятором НДС, чтобы выделить налог из цены товара или начислить его на неё. В калькуляторе доступен расчет по ставкам 10, 18 и 20 процентов.

«Без НДС» — если операция не облагается налогом

Такую формулировку можно использовать, только если операция по договору не облагается НДС. Это возможно, если:

В этих случаях НДС в цене договора выделять не нужно. Но чтобы не было проблем, следует указать причину, по которой налог не предъявлен покупателю. Например, так:

Что делать, если в договоре не выделен НДС

Когда поставщик не выделил в договоре НДС, следует считать, что налог входит в цену по умолчанию (п. 17 Постановления Пленума ВАС РФ от 30.05.2014 № 33). Налог рассчитывается по аналогии с оговоркой «НДС в том числе» по формуле: Цена товара в договоре × 20 / 120.

В таких случаях между покупателями и продавцами часто возникают споры. Если продавец хотел доначислить налог сверху, но не прописал это условие в договоре, то он потеряет деньги на таком расчете. Если же продавец попробует начислить НДС сверх цены, то покупатель может не согласиться, ведь ему придется платить больше, чем определено в договоре.

ВАС РФ в этом вопросе на стороне покупателей. Он разрешает начислить НДС сверху, только если:

Внимательно изучайте договор до подписания. Это поможет избежать споров и судебных разбирательств.

Работайте с НДС в Контур.Бухгалтерии. Фиксируйте условия договоров, рассчитывайте НДС, составляйте счета-фактуры и расчетные документы. По итогам отчетного периода Бухгалтерия автоматически сформирует налоговую декларацию на основе внесенных данных, ее можно отправить в налоговую прямо из сервиса. Все новые пользователи получают 14 дней работы в сервисе в подарок.

Чем отличается НДС сверху от НДС в сумме?

Налог на добавленную стоимость – то, с чем встречается в жизни каждый, но, пожалуй, далеко не каждый осознает всю значимость этого явления. И, конечно, если человек хочет разбираться в том, что происходит в мире и стране, ему стоит подробнее разобраться в этом. В том числе, в том, чем отличается НДС сверху от НДС в сумме.

Что такое НДС сверху

Это налог, который начисляется сверху стоимости товара без НДС. Сейчас в РФ это 20%. Такой налог вычисляется исходя из того, сколько стоит сам товар. Рассчитывается он в случае, если известна сумма товара, но неизвестен НДС.

Согласно пункту 1 статьи 168 Налогового Кодекса РФ налогом на добавленную стоимость должны облагаться товары и услуги. При этом приобретателю этих товаров и услуг предоставляется для оплаты дополнительная сумма. И эта сумма и называется сокращенно НДС. Наиболее частый метод подсчета – вычисления налога сверху стоимости товара.

Что представляет собой НДС в сумме

Также этот метод называют выяснением НДС в том числе. То есть, при этом уже известна не стоимость облагаемого налогом товара, либо услуги без налога, но итоговая сумма, вместе с налогом. Ну и подсчет ведется соответственно. Как и в первом случае, это требует нескольких простых арифметических действий.

В первую очередь, конечно, этот метод важно освоить покупателю. Да, в чеках налог пропечатывается, однако желательно понимать, сколько придется заплатить в качестве налога в конкретном случае, просто взглянув на товар. Благодаря такому навыку, будет гораздо удобнее ориентироваться в стоимости непосредственно продукции или услуг, без налогов.

Что общего между этими разновидностями подсчета НДС

Конечно, эти два метода подсчета НДС многое объединяет. Что понятно уже из названия-аббревиатуры. Обе разновидности подсчета касаются налога на добавленную стоимость, просто немного по-разному. Важно знать и сходства, и отличия, чтобы понять всю суть налога на добавленную стоимость.

Вот, что общего между этими вариантами подсчета:

И действительно, многих вообще удивляет, зачем по-разному считать НДС. Это ведь один и тот же налог. К примеру, если ручка стоит 10 российских рублей, то вместе с налогом на добавленную стоимость она будет стоить 12 рублей. И как это ни считать, итоговая сумма все равно будет 12 рублей, а налог все равно будет 2 рубля.

То есть, речь об одном и том же налоге, равном 20%. И вне зависимости от методики подсчета должна получиться одинаковая цифра. То есть НДС сверху равен НДС в сумме, и если цифры вдруг противоречат друг другу, значит, где-то была допущена ошибка, и требуется произвести расчет повторно.

Так что НДС в сумме и НДС сверху объединяет множество факторов. Даже формулы расчета во многом схожи. Вряд ли в ближайшее время что-то изменится в этом отношении. Все-таки под такое разграничение налогов уже составлено множество документов и процедур, и было бы крайне неудобно что-то менять.

В чем отличие одного типа подсчета НДС от другого

Да, эти разновидности подсчета налога схожи. Однако есть и принципиальная разница. Понять ее несложно, но принципиально важно. Особенно, если человеку понадобилось вникнуть в тему в силу какой-то нынешней коммерческой деятельности или планируемой. Ведь небольшая неточность в цифрах в мире бизнеса ведет к серьезным последствиям.

Вот, чем отличается НДС в сумме от НДС сверху:

Чтобы отличать один метод подсчета НДС от другого, важно знать ставку и помнить формулы расчета. Не стоит забывать, что, несмотря на схожие особенности, это, все-таки, разные формы расчета, и вычисляются по-разному. Если все сделать правильно, проблем не возникнет. Но, конечно, если речь о какой-то коммерческой деятельности, то документы по таким вопросам должен составлять профессионал. Другое дело, что работы профессионала тоже надо проверять.

Обычно, предпринимателей и сотрудников в организациях интересует именно НДС в сумме. Поскольку этот вариант подсчета показывает итоговую сумму. А это позволяет проще сориентироваться насчет многих финансовых моментов. В конце концов, далеко не каждый покупатель станет тут же высчитывать НДС, и важно понимать, насколько доступны товары и услуги при итоговой стоимости.

Вычисляется НДС в сумме так: Берется итоговая стоимость. В зависимости от процента налога она принимается за определенное число процентов. Поскольку НДС – 20%, то итоговая стоимость будет 120%. Затем можно воспользоваться калькулятором и тут же определить 20%, либо же составить пропорцию. Поскольку 20 относится к 120 как 1 к 6 (принцип сокращения дробей), то 20% от 120% будут составлять 1/6, а значит, достаточно просто итоговую стоимость разделить на 6. Получится 20%, то есть – сумма налога.

НДС сверху вычисляется во всех остальных случаях. Это сделать еще проще: Стоимость товара принимается за 100%, а затем к ней прибавляется еще 20%. В итоге получается 120%, то есть стоимость услуги или товара вместе с налогом на добавленную стоимость.

В заключение, стоит отметить, что отличие НДС в сумме от НДС сверху есть. И важно понимать, в чем оно состоит. Ведь налог на добавленную стоимость есть везде в мире. И платит его каждый, просто когда идет в магазин. Так что понимать нюансы расчета этого налога важно, чтобы понимать причины и следствия многих явлений в мире.

Какие есть формулы для расчета НДС (вычисление и выделение)?

Формула расчета НДС позволяет вычислить различные значения сумм, связанных с этим налогом. С помощью формул расчета НДС можно определить не только облагаемую налогом сумму, но и выделить его величину из суммарного значения. Об этих расчетах подробно говорится в настоящей статье.

Начисления НДС: основные требования

Налог на добавленную стоимость был введен с 1992 года. Добавленная стоимость возникает на всех этапах производства продукции и при реализации облагается НДС. Этот налог позволяет государству изымать часть добавленной стоимости по утвержденным ставкам.

НДС оплачивают только в рублях. При использовании других валют НДС пересчитывается в рублях по курсу валюты на дату расчета. Фактической реализацией товара признается одна из более ранних дат: день отгрузки товара или день его оплаты.

Как рассчитать НДС «сверху»?

НДС рассчитывают как разницу стоимостей реализованной продукции и приобретенных для ее производства товаров, умноженную на ставку налога. По окончании налогового периода определяется сумма НДС для оплаты в бюджет. При этом фирмы используют право на вычеты согласно ст. 171 НК РФ.

Подробнее о вычетах по НДС читайте статью «Что такое налоговые вычеты по НДС?».

Как по формуле посчитать НДС по получаемым ТМЦ от продавца? Для этого достаточно стоимость товара умножить на коэффициент, полученный от деления ставки налога на 100.

Формула расчета НДС:

Нд = Ст * Нс / 100, где:

Ст — стоимость товара;

Нс — налоговая ставка.

Ставки налога, в том числе 18%, 10%, 0%

Согласно Налоговому кодексу к покупаемым товарам применяют следующие ставки: 0%, 10% и 18%.

Список реализуемых товаров с использованием ставки НДС 0% оговорен п. 1 ст. 164 НК. К ним относят драгметаллы и камни, товары космического назначения, экспортные товары и другие.

К продукции, облагаемой по ставке 10%, принадлежат продовольственные, детские, медицинские и другие виды товаров, оговоренных в п. 2 ст. 164 НК РФ.

Вся остальная продукция облагается налогом по ставке 18%.

Как считать НДС: формулы вычисления и выделения НДС

Налог начисляют на стоимость продаваемого товара или услуги. Для этого берут их стоимость и увеличивают ее на сумму налога. Получается сумма для оплаты покупателем. Формула расчета стоимости с НДС такова:

См = Ст * (1 + Нс / 100), где:

См — стоимость при продаже товара.

Пример: при величинах Ст = 15 000, Нс = 18%

См = 15 000 * 1,18 = 17 700.

Для определения стоимости товара без налога используют следующую формулу:

Ст = См / (1 + Нс / 100).

Для выделения суммы НДС из стоимости товара нужно применить такую формулу расчета НДС:

Нд = См / (1 + Нс / 100).

Таким образом, данные формулы расчета НДС позволяют определить не только сумму НДС, но и стоимостные показатели сделки.

Как вычислить НДС на онлайн-калькуляторе?

Сами по себе расчеты налога не представляют сложности. Единственное, что может их осложнить, это количество.

Все приведенные выше формулы для расчета НДС можно использовать, если под рукой нет специального калькулятора для расчета НДС.

На нашем сайте представлен онлайн-калькулятор для расчета НДС — см. материал «Расчет НДС калькулятор онлайн».

Благодаря калькулятору удается максимально упростить подсчеты по НДС. Для этого в окно программы вводится сумма стоимости товара, а затем указывается ставка налога. Нажатием кнопки «Начислить НДС» можно найти стоимость товара с НДС. Кнопка «Выделить НДС» позволяет узнать НДС из введенной суммы. Нажав на кнопку «Сумма», вы сможете определить по значению НДС:

Использование калькулятора позволяет избежать вероятных ошибок при ручном подсчете НДС.

Вам также может быть полезен калькулятор для расчета взносов — см. материал «Онлайн-калькулятор страховых взносов и пеней по ним».

Учимся правильно работать с НДС в 1С

Продолжаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0). Мы рассмотрим простые примеры учёта на практике.

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Ситуация для учёта

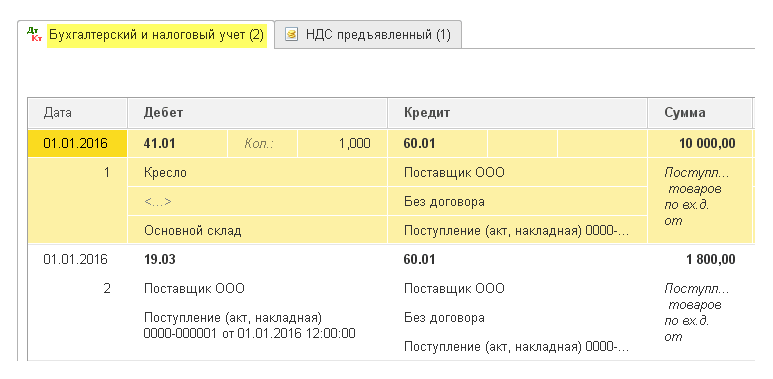

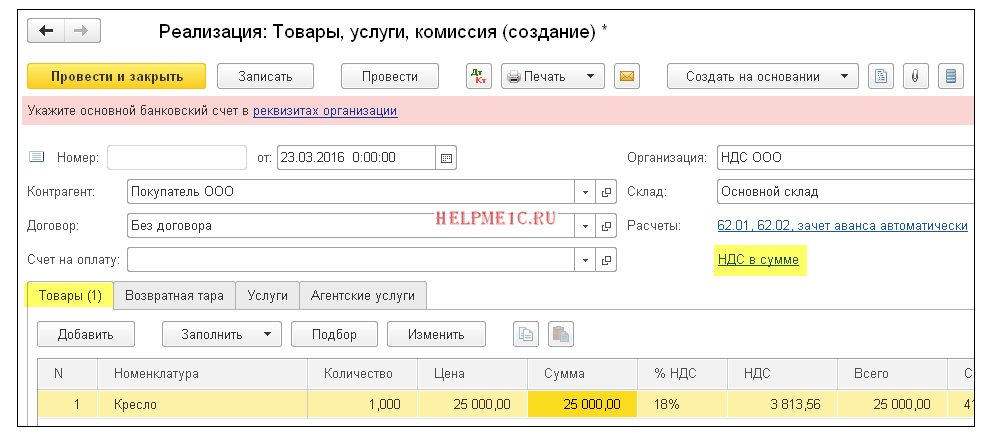

01.01.2016 купили кресло за 11800 рублей (в том числе НДС 1800 рублей)

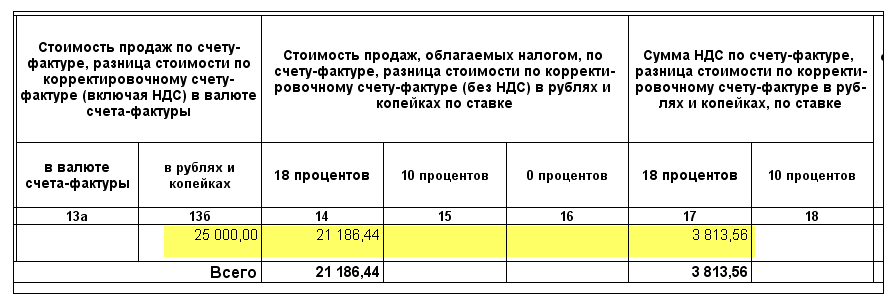

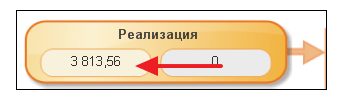

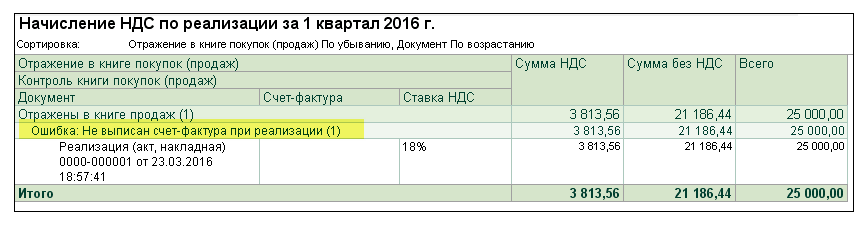

05.01.2016 продали кресло за 25000 рублей (в том числе НДС 3813.56 рублей)

Заносим покупку

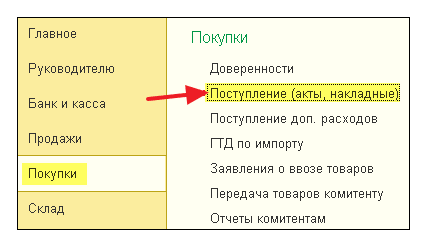

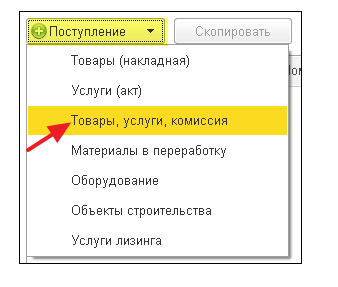

Создаём новый документ поступления товаров и услуг:

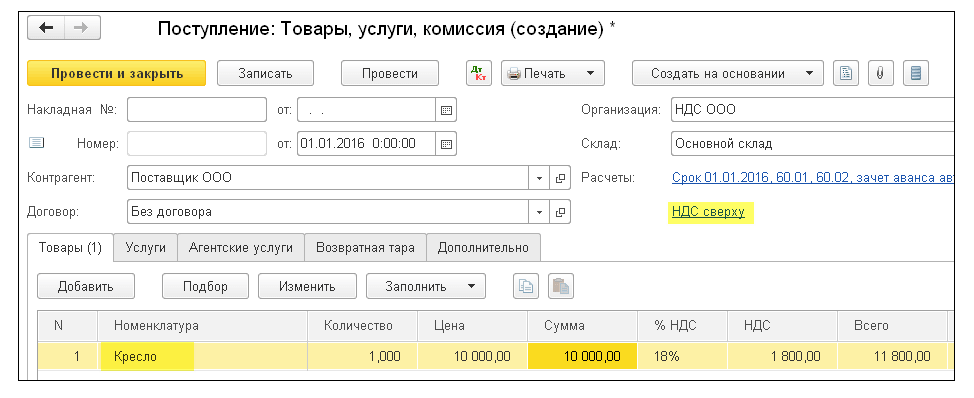

Заполняем его в соответствии с нашими данными:

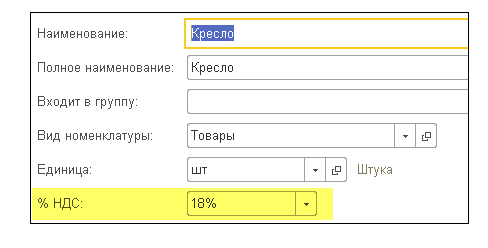

При создании нового элемента номенклатуры не забываем в его карточке указать ставку НДС 18%:

Это нужно для удобства — она будет автоматически подставляться во все документы.

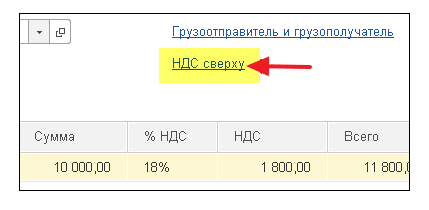

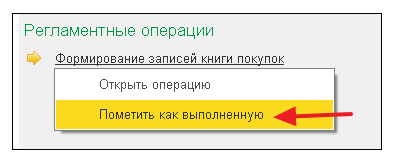

Также обращаем внимание на выделенный на рисунке документа пункт «НДС сверху»:

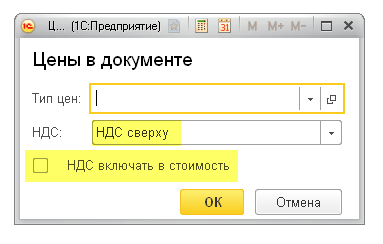

При нажатии на него появляется диалог, в котором мы можем указать способ расчёта НДС в документе (сверху или в сумме):

Здесь же мы можем установить галку «НДС включать в стоимость», если требуется сделать входящий НДС частью себестоимости (отнести на 41 счёт вместо 19).

Оставляем всё по умолчанию (как на рисунке).

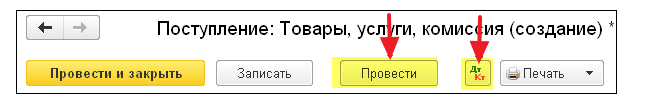

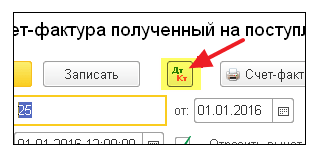

Проводим документ и смотрим получившиеся проводки (кнопка ДтКт):

Но я хочу сразу рассказать вам, что для «тройки» (впрочем как и для «двойки») такой подход не может считаться достаточным. И вот почему.

1С:Бухгалтерия 3.0 помимо бухгалтерских проводок ещё делает записи по так называемым регистрам. Именно на записи в этих регистрах она ориентируется в своей работе.

Книгу доходов и расходов, книгу покупок и продаж, справки, декларации для отчетности. почти всё (разве что кроме таких отчетов как Анализ счёта, ОСВ и т.п.), она заполняет именно на основании регистров, а вовсе не бухгалтерских счетов.

Поэтому нам просто жизненно необходимо постепенно учиться «видеть» движения по этим регистрам, чтобы лучше понимать и, когда надо, корректировать поведение программы.

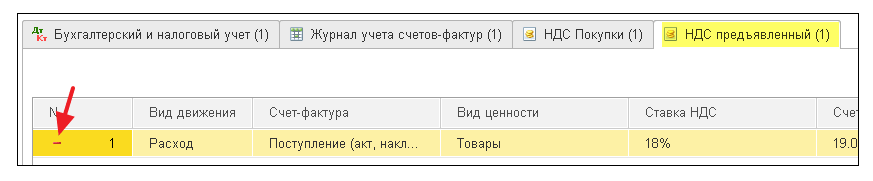

Итак, переходим на закладку регистра «НДС Предъявленный»:

Приход по этому регистру накапливает наш входящий НДС (аналогично записи в дебет 19 счёта).

Давайте проверим — все ли условия мы выполнили для того, чтобы это поступление отразилось в книге покупок?

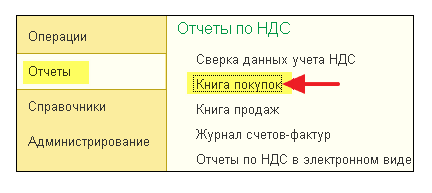

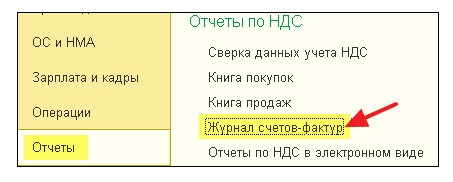

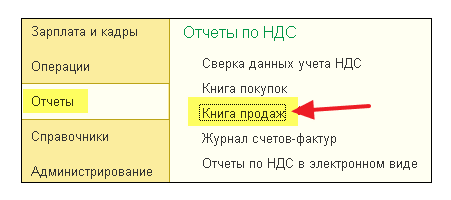

Для этого заходим в раздел «Отчеты» и выбираем пункт «Книга покупок»:

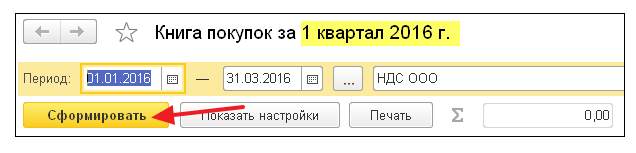

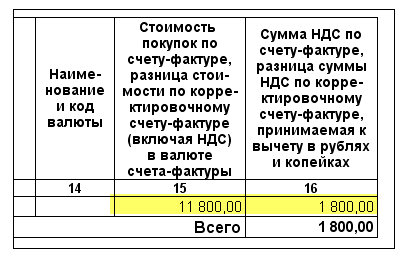

Формируем её за 1 квартал 2016 года:

И видим, что она совершенно пустая.

А всё дело в том, что мы не зарегистрировали полученную от поставщика счёт-фактуру. Давайте сделаем это, а заодно подсмотрим, какие движения по регистрам (вместе с проводками) она делает.

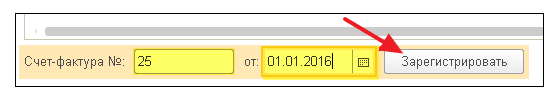

Для этого возвращаемся в документ поступления и в его нижней части заполняем номер и дату фактуры от поставщика, затем нажимаем кнопку «Зарегистрировать»:

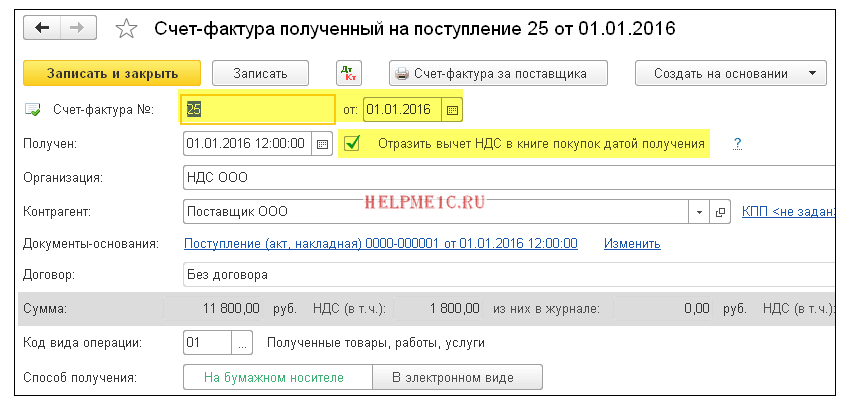

Спустя некоторое время мы видим ссылку на созданную фактуру, открываем её:

Обращаем внимание на галку «Отразить вычет НДС в книге покупок датой получения». Именно это галка отвечает за появление нашего поступления в книге покупок:

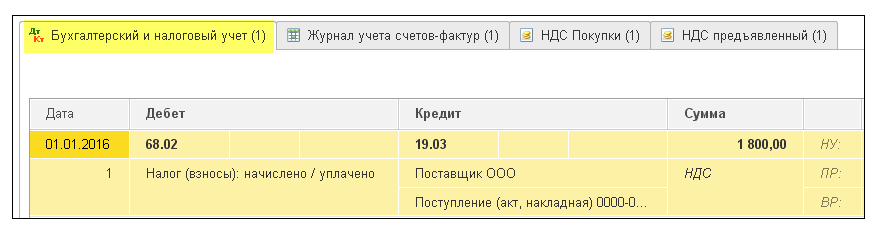

Давайте посмотрим проводки и движения по регистрам полученной фактуры (кнопка ДтКт):

Проводки вполне ожидаемы:

Регистр «НДС предъявленный» — наш старый знакомый:

Только в этот раз запись в него сделана как расход. Этим самым мы отняли входящий ндс, аналогично записи в кредит 19 счёта.

А вот и новый для нас регистр «НДС Покупки»:

Вы, наверное, уже догадались, что именно запись по этому регистру отвечает за попадание в книгу покупок.

Книга покупок

И вуаля! Наше поступление попало в эту книгу и всё благодаря записи в регистр «НДС Покупки».

О журнале учета счетов-фактур

Для этого заходим в раздел «Отчеты» пункт «Журнал счетов-фактур»:

Почему? Ведь и фактуру мы ввели и запись в регистр сделана. А всё дело в том, что с 2015 года журнал учета полученных и выставленных счетов-фактур ведется только при осуществлении предпринимательской деятельности в интересах другого лица на основе посреднических договоров (например, комиссионная торговля).

Наша фактура не подпадает под это определение, а потому и в журнал она не попадает.

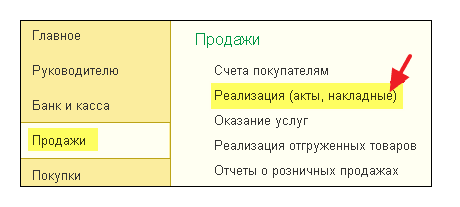

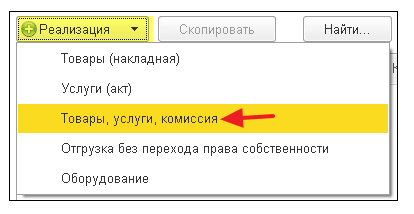

Делаем реализацию

Создаём документ реализации товаров и услуг:

Заполняем его в соответствии с задачей:

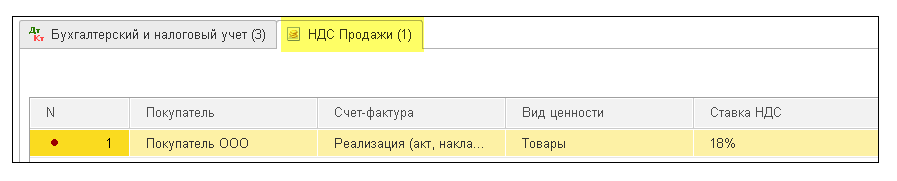

И опять же сразу обращаем внимание на выделенный пункт «НДС в сумме».

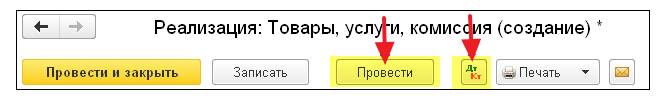

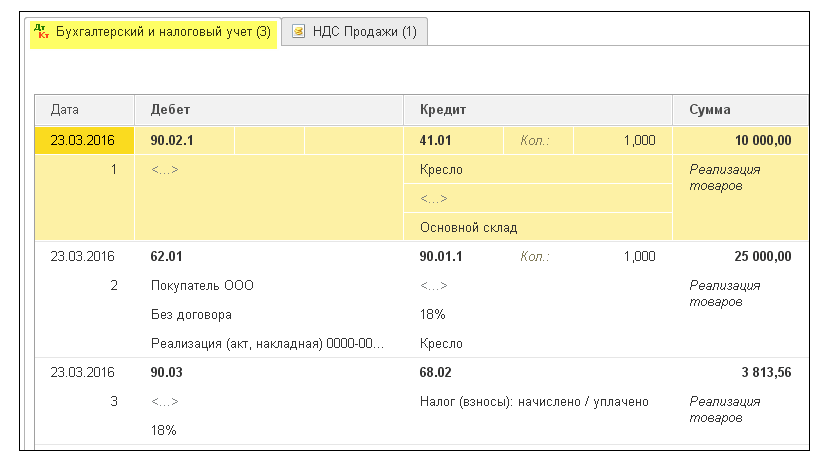

Проводим документ и смотрим проводки и движения по регистрам (кнопка ДтКт):

Бухгалтерские проводки ожидаемы:

Регистр «НДС Продажи» совершенно аналогичен регистру «НДС Покупки» с той лишь разницей, что запись в него обеспечивает попадание реализации в книгу продаж:

Книга продаж

Формируем её за 1 квартал 2016 года и видим нашу реализацию:

Следующий этап на пути к формированию декларации по НДС.

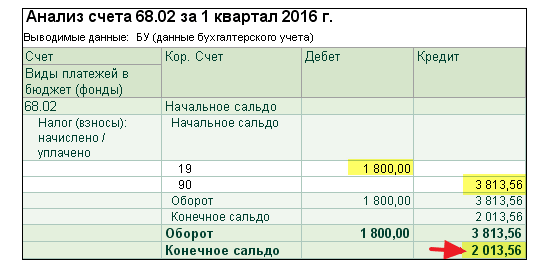

Анализ учета по НДС

Формируем его за 1 квартал и очень наглядно видим все начисления (исходящий НДС) и вычеты (входящий НДС):

Тут же выводится НДС к уплате. Все значения поддаются расшифровке.

Для примера сделаем двойной щелчок левой кнопкой мыши на реализации:

. в котором мы, кстати говоря, видим свою ошибку — забыли выписать счет-фактуру для реализации.

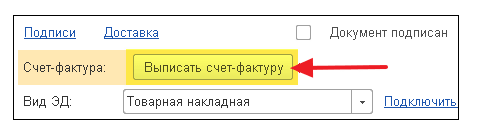

Исправим этот недочёт. Для этого заходим в документ реализации и в самом низу нажимаем кнопку «Выписать счет-фактуру»:

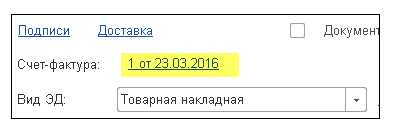

Фактура создана автоматически и ссылка на неё появилась тут же:

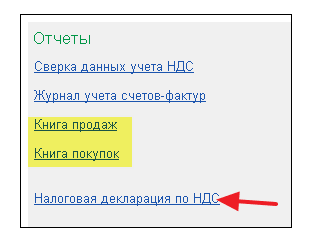

Помощник по учету НДС

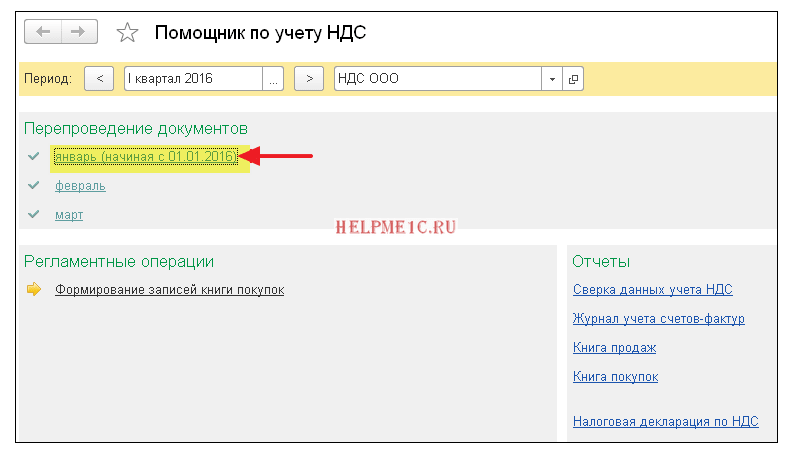

Формируем его за 1 квартал 2016 года:

Тут по порядку рассказывается о пунктах, которые нужно пройти для формирования корректной декларации по НДС.

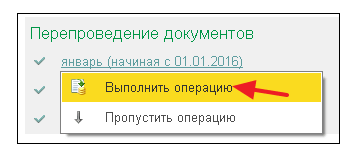

Для начала перепроводим документы за каждый месяц:

Это нужно на тот случай, если мы вводили документы задним числом.

Формирование записей книги покупок мы пропускаем, потому что для нашего простейшего случая их просто не будет.

Далее убеждаемся, что книга продаж и книга покупок соответствуют нашим ожиданиям:

И, наконец, нажимаем на пункт «Налоговая декларация по НДС».

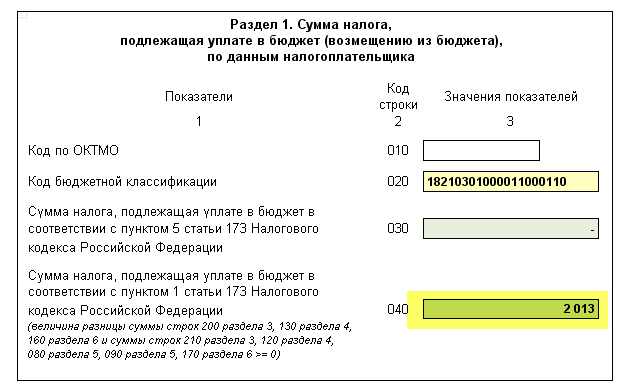

Декларация

Разделов тут много. Мы рассмотрим лишь основные моменты.

Прежде всего в разделе 1 заполнилась окончательная сумма к уплате в бюджет:

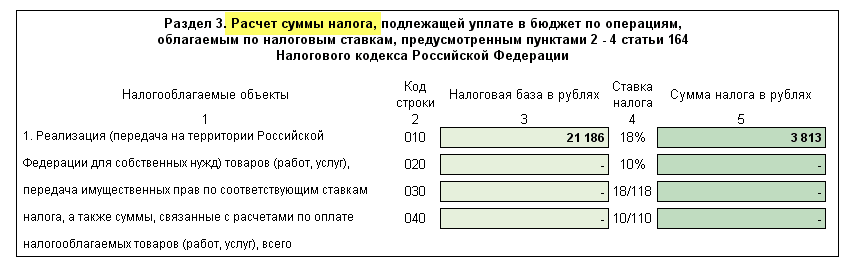

В разделе 3 приведен сам расчёт налога (исходящий и входящий НДС):

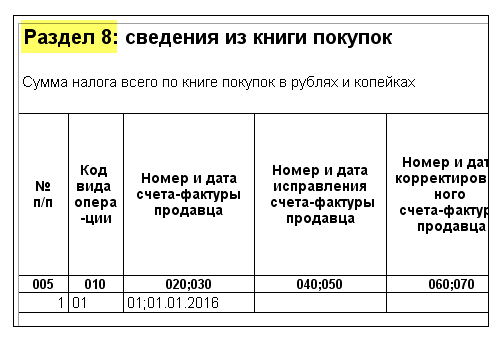

В раздел 8 попадают сведения из книги покупок:

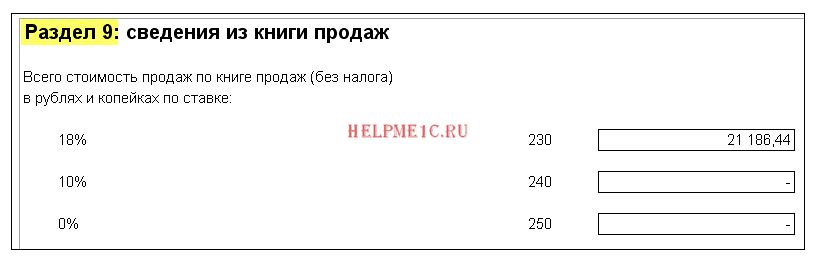

В раздел 9 попадают сведения из книги продаж:

Нам остаётся только заполнить титульный лист и другие необходимые поля, а затем выгрузить декларацию в электронном виде.

В этом уроке я постарался показать так сказать общий ход мысли бухгалтера при формировании НДС в 1С:Бухгалтерии 8.3 (редакция 3.0).

При этом я заострил наше внимание на регистрах, движения по которым формируются программой наряду с бухгалтерскими проводками. Эти регистры мы постепенно выучим, их знание позволит нам более точно понимать поведение программы.

Кратко

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.