Ндса к в электронном билете на самолет что это

НДС с авиабилетов

Это одна из тех проблем, которые, казалось бы, хорошо урегулированы в законодательстве. На эту тему вышло достаточно нормативных актов и разъяснений чиновников. Но на практике, получается, что возместят вам НДС или нет, зависит от конкретной налоговой инспекции.

Часто стоимость авиабилетов составляет основную часть расходов на командировку, и желание бухгалтера возместить НДС вполне логично. О том, что НДС по командировочным расходам можно принять к вычету прямо сказано в пункте 7 статьи 171 Налогового кодекса РФ.

Проблем не возникает, когда авиабилет на имя своего сотрудника покупает компания по безналичному расчету. В этом случае продавец билета просто выписывает счет-фактуру, и компания-покупатель принимает НДС к вычету в обычном порядке.

Но, покупать билет от имени компании не всегда удобно. Ведь есть хорошие электронные сервисы, когда ты сам себе покупаешь билет за несколько минут. И, на практике, компании чаще всего выдают командированному сотруднику деньги, и он уже самостоятельно покупает авиабилет. Правда, есть хороший вариант, когда сотрудник покупает себе билет и оплачивает его корпоративной картой самостоятельно или с помощью бухгалтера, если тот не хочет сообщать сотруднику пин-код.

В таких случаях счет-фактуру заменяет кассовый чек или иной документ установленной формы. Это соответствует требованиям пункта 7 статьи 168 Налогового кодекса РФ. При этом сумма НДС в документе должна быть обязательно выделена отдельной строкой.

Возмещение НДС по законодательству

В соответствии с пунктом 1 статьи 172 Налогового кодекса РФ НДС по командировочным расходам принимайте к вычету на основании:

Учитывая то, что при покупке сотрудником авиабилета счета-фактуры нет, для возмещения НДС бухгалтер имеет право предъявить иные документы. Для этого у него есть бланк строгой отчетности с выделенным НДС.

НДС по командировочным расходам можно принять к вычету на основании БСО

Эту позицию многократно поддерживал Минфина России. В письмах Минфина России от 21 сентября 2012 года № 03-07-11/393, 10 января 2013 года № 03-07-11/01 и от 14 октября 2015 г. № 03-07-14/58804 сказано, что НДС по командировочным расходам принимают к вычету на основании бланков строгой отчетности (БСО), выданных работнику и включенных им в отчет о командировке. При этом бланк, заполненный в установленном порядке, с выделенным отдельной строкой НДС, бухгалтеру нужно зарегистрировать в книге покупок (п. 18 Правил ведения книги покупок, применяемой при расчетах по НДС, утвержденных постановлением Правительства РФ от 26 декабря 2011 г. № 1137).

Более того, распечатанные на бумаге маршрут/квитанция электронного авиабилета билета соответствуют всем условиям для принятия к вычету НДС. Главное, чтобы сумма НДС была выделена отдельной строкой. И ещё, для подтверждения расходов желательно, чтобы сохранился посадочный талон.

Также нужно, чтобы налоговики могли идентифицировать продавца. А они не могут это сделать, если билет выписан на иностранном языке. Значит авиабилет для вычета НДС долже6н быть на русском языке. Построчный перевод с иностранного языка на русский не требуется, достаточно перевести необходимые реквизиты документа. Они перечислены в пункте 2 статьи 169 Налогового кодекса. В нем сказано, что налоговый орган не вправе отказать в вычете, если, исходя из документа, он может идентифицировать продавца, покупателя, стоимость, налоговую ставку и сумму налога, предъявленную покупателю.

На чьей стороне суд

Что же касается судов. То большинство решений по этому вопросу выносится в пользу компаний. Судьи считают, что налогоплательщик может принять к вычету НДС, уплаченный по расходам на командировки, на основании бланка строгой отчетности. Арбитры обосновывают свою позицию тем, что услуги приобретает не организация, а работник. При реализации товаров, работ или услуг физическим лицам НДС в выдаваемых покупателю документах не выделяют согласно пункту 6 статьи 168 Налогового кодекса РФ. Но это не препятствует применению вычета НДС в отношении сумм, уплаченных со стоимости таких услуг (постановления ФАС Поволжского округа от 4 марта 2008 г. по делу № А57-3429/06-25, Восточно-Сибирского округа от 20 ноября 2007 г. № А33-9940/06-Ф02-8607/07 по делу № А33-9940/06).

Таким образом, отказать в вычете НДС по авиабилетам налоговая инспекция может: если нет бланка строгой отчетности; если в бланке строгой отчетности НДС не выделен отдельной строкой; если документ предоставлен на иностранном языке.

Но, на практике налоговики требуют счет-фактуру и при её отсутствии отказывают компании в возмещении НДС.

На практике часто налоговые инспекции требуют для вычета НДС предъявить исключительно счет-фактуру и не руководствуются разъяснениями Минфина России. Тем более, что письма Минфина не обязательны к исполнению и носят разъяснительный характер.

Но, поскольку Налоговый кодекс РФ разрешает возмещать НДС по авиабилетам на основании БСО и есть письма Минфина России на эту тему, вы можете воспользоваться этим правом. Если вам откажут, можете либо с этим согласится, либо обратится в суд, где, скорее всего, выиграете дело. Стоит обращаться в суд или нет, зависит от размера НДС, который вы хотите возместить и вашей принципиальной позиции. Только, помните, если сумма очень незначительная, велика вероятность того, что судебные расходы окажутся больше, и тогда суд просто не выгоден.

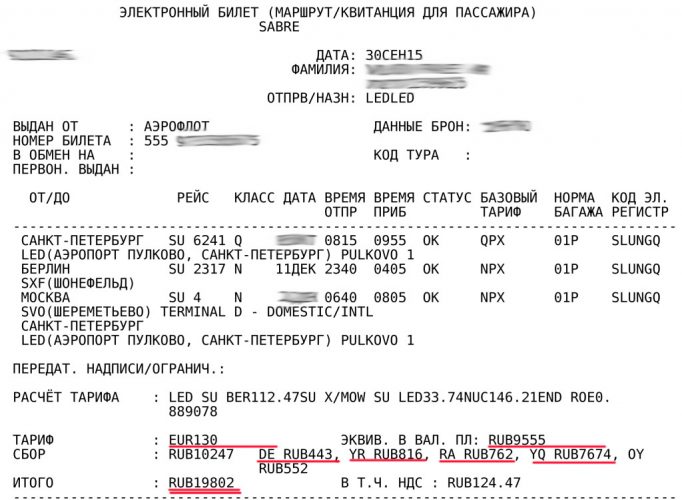

Как расшифровать авиабилет (маршрутную квитанцию)

Электронный авиабилет — это запись в базе данных авиакомпании. Пассажир может узнать информацию о предстоящем полете, прочитав маршрутную квитанцию.

Маршрутная квитанция (itinerary receipt) оформляется для подтверждения покупки электронного авиабилета. Маршрутная квитанция — прообраз электронного билета, она является подтверждением того, что вам были оформлены электронные авиабилеты, и содержит всю необходимую информацию о перелете.

Туту.ру отправляет маршрутную квитанцию по электронной почте письмом с вложением в файле формата PDF после онлайн-оплаты и оформления авиабилетов.

Маршрутная квитанция от Туту.ру выглядит так:

В зависимости от компании, маршрутные квитанции могут выглядеть по-разному. При этом они всегда содержат следующие сведения:

Один из самых важных вопросов — какое время указывается в авиабилетах. В авиабилете всегда указывается местное время. Если вы вылетаете из Москвы, то московское; если из Хабаровска — хабаровское. Время прилета тоже указывается местное пункта прибытия.

Как правило, в большинстве случаев необязательно иметь при себе маршрутную квитанцию во время поездки. Тем не менее, Туту.ру рекомендует распечатать и взять с собой этот документ. Маршрутная квитанция может понадобиться, например, для прохода в здание аэропорта. Обязательно иметь при себе маршрутную квитанцию при полете за рубеж, для прохождения паспортного контроля в аэропортах. В этом случае квитанция подтверждает, что у вас есть обратный билет или вы следуете далее по маршруту. Также в некоторых случаях может понадобиться, чтобы представитель авиакомпании поставил печать на распечатанной маршрутной квитанции.

Пожалуйста, сохраняйте маршрутную квитанцию и посадочный талон до конца поездки.

Всё про закрывающие документы

Навигация по статье

Какие закрывающие документы вы предоставляете?

Мы не предоставляем счёта-фактуры на авиабилеты, ЖД-билеты и отели. Документом для вычета НДС по авиабилетам и ЖД-билетам является маршрутная квитанция (билет), в котором указана сумма налога.

Когда мы можем получить закрывающие документы?

Закрывающие документы предоставляются 15 числа каждого месяца за предыдущий. То есть, если покупки были в марте, то закрывающие документы будут готовы 15 апреля.

Можно ли получить закрывающие документы раньше?

К сожалению, по условиям нашей работы с поставщиками у нас нет возможности предоставлять закрывающие документы раньше, так как мы готовим свои документы на основе отчётов поставщиков.

Как я могу получить сканы закрывающих документов?

Сканы закрывающих документов подгружаются в личный кабинет в раздел «Баланс» в левом боковом меню. Когда документы готовы, на почту вам придёт письмо с итогами месяца и сообщением о том, что документы загружены в личный кабинет.

Что делать, если я бухгалтер, и у меня нет доступа в личный кабинет?

Вы можете попросить сотрудника, который имеет роль «владелец» или «администратор» в личном кабинете добавить вас как сотрудника с ролью «бухгалтер». Таким образом, у вас будет полный доступ к сканам закрывающих документов.

Как я могу получить оригиналы закрывающих документов?

Оригиналы вы можете запросить по почте [email protected] или в чате с тревел-помощниками. Мы отправляем их двумя способами — через ЭДО или почтой России на ваш почтовый адрес. Если вы хотите получить документы через ЭДО, то мы можем настроить коммуникацию и обмениваться документами электронно. Мы используем Диадок, поэтому если у вас другая система, в первый раз может потребоваться время на настройку роуминга.

Вы работаете с НДС?

Ставка НДС в авиабилетах и ЖД билетах устанавливается перевозчиком, зависит от направления и может составлять 0%, 10% или 20%, также НДС разный для тарифа и такс. Документом для вычета НДС является маршрутная квитанция (билет), в котором указана сумма налога. Справочно НДС указывается в акте (реестре продаж) за месяц.

Отели не облагаются НДС. На аэроэкспресс установлен НДС 0%. Дополнительные услуги, предоставляемые от имени сервиса облагаются НДС 20%. Дополнительные услуги поставщиков (например, страховки) не облагаются НДС.

Наш депозит не облагается НДС, поэтому при перечислении платежа нужно указывать «без НДС». В момент пополнения депозита не определяется какие услуги будут куплены и НДС будет выделен только в закрывающих документах и маршрутных квитанциях.

Счета-фактуры не могут служить основанием для предъявления к вычету суммы НДС по расходам на проезд. Разъяснение по данному вопросу содержится в письме УФНС по г. Москве от 10.01.2008 № 19-11/603, где сказано, что «при оказании авиатранспортной компанией услуг по перевозке пассажиров, оформленных авиабилетами, счета-фактуры не выписываются. Также авиатранспортная компания не выписывает счета-фактуры и в случае реализации билетов населению (в том числе юридическим лицам для своих сотрудников) через другие организации (агентства), с которыми у нее заключены агентские договоры. Поэтому агентство (посредник) не вправе выставлять счета-фактуры при реализации билетов населению».

Объектом налогообложения НДС признаются операции по реализации товаров (работ, услуг) на территории РФ. Так, услуги по воздушным перевозкам пассажиров и багажа, оказываемые иностранными авиакомпаниями, российским НДС не облагаются, поскольку местом реализации указанных услуг территория России не признается. Соответственно, такие авиабилеты не содержат информации об НДС (письмо Минфина России от 1 февраля 2018 г. № 03-07-14/5683).

Услуги по внутренним и международным воздушным перевозкам пассажиров и багажа, оказываемые отечественными авиакомпаниями, тоже облагаются НДС по разным ставкам (10% или 0%).

| Ставка налога | Случаи применения |

| 0% | Услуги по перевозке пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположены: — за пределами территории Российской Федерации, при оформлении перевозок на основании единых международных перевозочных документов; — на территории Республики Крым или на территории города федерального значения Севастополя;на территории Калининградской области; — на территории Дальневосточного федерального округа; — вне территории Московской области и территории города федерального значения Москвы (а также все промежуточные пункты маршрута перевозки в случае их наличия). |

| 10% | Внутренние авиаперевозки, назначения которых, а также все промежуточные пункты маршрута, расположены на территории Московской области и города Москвы, за исключением маршрутов, описанных выше. |

| 20% | Сервисные услуги авиаперевозок Такса ZZ (аэропортная такса, входит в стоимость билета)Сбор агентства-поставщика (если поставщик работает с НДС) |

Как правильно оформить акты без НДС на авиабилеты в 1С?

Для того, чтобы в 1С завести авиабилет необходимо перейти в раздел «Банк и касса» — «Учет денежных документов» — «Поступление денежных документов». Далее создать новый документ на поступление (его входящий номер будет совпадать с номером акта, который получен от нас), в нем создать новый номенклатурный элемент — билет, который купили. На данном этапе выделять НДС в этом документе не потребуется. Далее, в момент, когда билет передается сотруднику в программе создается новый документ «Выдача денежных документов» — здесь вы со счета 50,03 списываете всю сумму билета с НДС на счет 71 на конкретного сотрудника.

То есть в момент постановки билета на учет выделять НДС с него, а тем более принимать его к вычету, не требуется. Выделить сумму НДС в билете и принять его к вычету можно с помощью документа «Авансовый отчет», который будет создан после возвращения сотрудника из командировки. В теле этого документа необходимо будет указать информацию о счете-фактуре: ее номер и сумма указываются из маршрутной квитанции, а также информацию о перевозчике, которую берем оттуда же. (Обращаю внимание: в информации о счете-фактуре указываете не поставщика, не нас! А перевозчика.)

Таким образом, ни на каком этапе учета авиабилета не требуется заводить наш акт с выделением в нем НДС, указанного в авиабилете.

Почему вы не предоставляете счета-фактуры на авиабилеты?

Электронный авиабилет не является счет-фактурой, а является бланком строгой отчетности, на основании которого при определенных условиях можно принимать НДС к вычету. Авиабилет не следует проводить в учете как товар или услугу, его надо проводить как денежный документ (тогда авиабилет можно будет завести на основании маршрутной квитанции и не возникнет необходимости заводить его на основании еще какого-либо первичного документа).

Получу ли я закрывающие документы, если оплачивал билет банковской картой?

Да, мы предоставляем закрывающие документы при оплате картой также, как при оплате с депозита, который пополняется с р/с организации. И ещё мы предоставляем счет-фактуру на комиссию, которую берем за услугу доступа к оплате картой (1% от стоимости заказа).

Похожие статьи

Инструкция для сотрудников

В данной статье собрана информация по использованию личным кабинетом сотрудника без административных полномочий.

Аэроэкспресс

Информация о покупке билетов на Аэроэкспресс и условии их использования

Центры затрат

Центры затрат – возможность учитывать расходы на командировки и бизнес-поездки раздельно для разных ЦФО или проектов.

Сборы при покупке авиабилетов в 2021 году

Авиапассажиры, которые пользуются услугами российских и иностранных компаний, могут заметить, что при бронировании билета цена выставляется одна, а при оплате появляется другая сумма. Это связанно с тем, что изначально перевозчики не включают в стоимость авиабилета сбор за его оформление. Разобраться иногда в таких финансовых премудростях сложно, но всё гораздо проще, чем кажется на первый взгляд.

Каждая компания предоставляет ряд услуг, связанных с покупкой билетов на прямые, регулярные или чартерные рейсы. Важно обращать внимание на тариф, размеры дополнительных сборов, чтобы потом не предъявлять претензии авиакомпании.

Билет на самолёт: составляющие и цены

При покупке авиабилета каждому пассажиру нужно обратить внимание на:

Такая расшифровка авиабилетов помогает узнать, почему при бронировании на мониторе появляется одна сумма, а при оплате – другая.

Смотрите в видео: от чего зависят цены на билеты.

Тарифы

Это стоимость перевозки по конкретному маршруту. Именно за перелёт авиакомпания получает деньги, предоставляя услуги перевозки пассажиров.

Виды тарифов на авиабилеты:

Тарифы устанавливает сам перевозчик, из-за этого по одному и тому же направлению действуют разные цены.

Факторы, влияющие на тарифы:

Не влияет на размер тарифа место покупки билетов, дата вылета, количество пассажиров, которые зарегистрировались на рейс. Авиаперевозчики имеют право самостоятельно менять расценки, поскольку это зависит от колебания валют и повышения уровня конкуренции.

Сумма тарифа обычно меньше 50% от общей стоимости, которую обязан заплатить каждый пассажир. К выбранному тарифу добавляются наценка за оформление, комиссия, налоги, таксы, которые выставляет туристическое агентство или другая фирма-посредник.

Тариф всегда фиксированный, его не могут повысить аэропорты и туркомпании, только авиаперевозчик в праве изменить расценки

Сборы

Именно они составляют большую часть стоимости билета. Не все пассажиры знают, что такое сервисный сбор и какие виды его существуют.

Таксы или сборы каждая авиакомпания платит аэропортам, где базируются самолёты, которые обслуживают их рейсы. Также это налоги, которые нужно заплатить государствам за пролёт над их территориями, за обслуживание авиапассажиров. В таксы включена компенсационная ставка за топливо.

Полная стоимость авиабилета выплачивается пассажирами перевозчикам, которые потом распределяют суммы аэропортам, налоговым органам и другим структурам.

Типы сборов и их размер

При покупке билетов указываются разные виды таксы, в которых пассажиры обычно не разбираются. А зря. Ведь это цена, которую приходится платить каждому человеку, который покупает документ на перелёт в нужном направлении.

Топливный сбор

Обозначается латинскими буквами YQ. Топливный сбор в авиабилетах – компенсационная такса за стоимость тонны авиатоплива, которая постоянно растёт. Это такой способ дополнительного дохода, который не делится ни с кем. Поступления от этого вида сбора остаются на счёте авиакомпании. Размер таксы зависит от дальности перелёта, маршрута, рейса.

Тарифы и сборы указаны на электронном билете

Сервисный сбор

Пассажиры платят этот вид комиссии за бронирование. Перевозчики выбирают системы для обслуживания своих клиентов, а потом возвращают сборы за каждый оформленный сегмент полёта. Обозначается буквами YR.

Другие сборы

Компании платят множество мелких налогов:

Отдельно существуют сборы агентств, которые помогают приобрести билеты пассажирам. Сумма такой комиссии обычно не превышает 200 руб., хотя авиакомпании вправе устанавливать свои налоги на продажу билетов через кассы или агентства.

Таблица: сервисные сборы разных авиакомпаний

| Название авиакомпании | Сборы за оформление бронирования при покупке билетов в кассе | |

| По РФ | За рубеж | |

| Аэрофлот | 800 рублей | 25 евро |

| ЮТэйр | 1000 рублей | 15 евро |

| Победа | 400-500 рублей | 10 евро/10 долларов/40 дирхам в зависимости от направления |

| AirBaltic | – | 15 евро |

| Alitalia | – | 10 евро |

| S7 | От 100 рублей в зависимости от направления | От 5 евро в зависимости от направления |

Можно ли вернуть сбор после обмена или возврата авиабилетов

Вернуть деньги можно, всё зависит от типа билета. Нельзя вернуть деньги за акционные и недорогие билеты в эконом-классе. Стоимость дорогих проездных документов возмещают полностью или частично.

Смотрите в видео: как и где лучше купить дешевые авиабилеты в 2021 году.

Вопрос-ответ

Можно ли вернуть билет, купленный в интернете, и получить назад деньги

Возвращать электронный билет надо только на сайте авиакомпании. Для этого нужно выбрать функцию «вернуть проездной билет», ввести запрашиваемую информацию. Размер кассового сбора за онлайн-документ зависит от тарификации авиаперевозчика и условий оформления билета.

Где искать правила тарифа

Перед оплатой пассажиры обязаны читать требования, которые к своему клиенту выдвигает авиакомпания. При бронировании билета маршрут-квитанция приходит на почту. В этом документе указывается, можно ли обменять билет на другую дату, вернуть сбор, в какие сроки это необходимо сделать.

Найти условия возврата можно в правилах пользования тарифами, где есть раздел о возврате и обмене проездных билетов на самолёт.

Все, что бухгалтеру надо знать про учет электронных билетов на поезд и самолет

Электронные билеты

При покупке электронного железнодорожного билета пассажиру выдается контрольный купон, являющийся выпиской из автоматизированной системы управления пассажирскими перевозками на железнодорожном транспорте. Этот купон (подчеркнем, именно купон, являющийся частью электронного билета) в соответствии с п. 2 Приказа № 322 признается документом строгой отчетности, то есть БСО.

При приобретении электронного авиабилета оформляется и выдается пассажиру маршрутная квитанция – выписка из автоматизированной информационной системы оформления воздушных перевозок, признаваемая документом строгой отчетности в силу п. 2 Приказа № 134. А при регистрации на рейс пассажир получает еще посадочный талон, который подтверждает сам факт перевозки. В нем указываются инициалы и фамилия пассажира, номер рейса, дата отправления, время окончания посадки на рейс, номер выхода на посадку и номер посадочного места на борту воздушного судна (п. 84 Приказа Минтранса России от 28.06.2007 № 82).

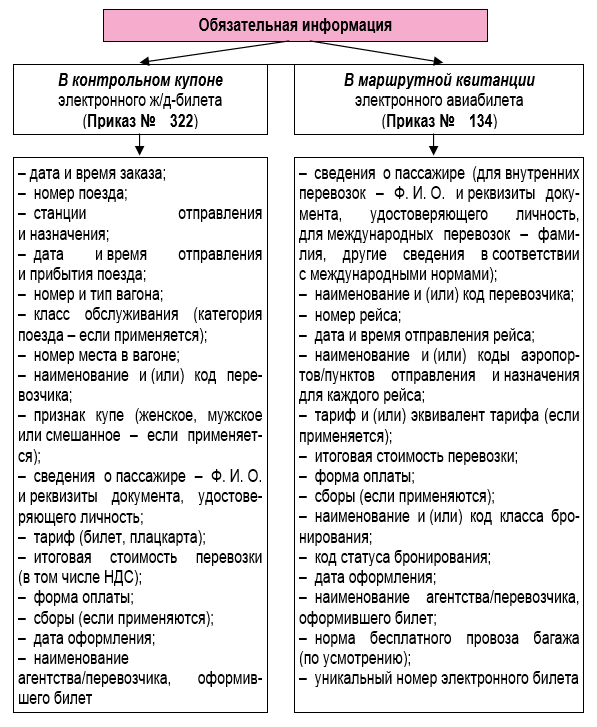

В связи с тем, что оба документа – и контрольный купон, и маршрутная квитанция – признаются БСО, в каждом из них должна содержаться обязательная информация. Какая именно – показано на схеме.

Чтобы правильно отразить стоимость электронных билетов в налоговом учете, бухгалтеру необходимо знать некоторые нюансы, связанные с данными проездными документами. Начнем с признания затрат на их покупку в составе налоговых расходов.

Налог на прибыль

Но достаточно ли указанных документов для обоснования расходов на проезд? Для ответа на этот вопрос обратимся к разъяснениям официального органа. В Письме от 06.06.2017 № 03‑03‑06/1/35214 чиновники Минфина пояснили, что для подтверждения расходов на покупку авиабилета в электронной форме необходимы и маршрутная квитанция, и посадочный талон. Причем посадочный талон (в том числе полученный при регистрации на рейс через Интернет) должен содержать реквизиты, подтверждающие факт потребления подотчетным лицом услуги воздушной перевозки. Таким подтверждением, как правило, является штамп о досмотре.

Иными словами, даже если сотрудник купил билет и зарегистрировался на рейс через Интернет, на распечатанном посадочном талоне должен стоять штамп «Досмотрено».

Если же штампа о досмотре на распечатанном электронном посадочном талоне нет, то факт осуществления перелета подотчетным лицом, по мнению финансистов, можно подтвердить иным способом, например, справкой о перелете, выданной авиаперевозчиком или его представителем (см. также письма от 09.01.2017 № 03‑03‑06/1/80056, от 19.06.2015 № 03‑03‑07/35548). Указанная справка для обоснования расходов понадобится и в том случае, если командированное лицо утратит посадочный талон (см. письма Минфина России от 07.06.2013 № 03‑03‑07/21187, от 18.05.2015 № 03‑03‑06/2/28296).

Разумеется, в маршрутной квитанции тоже должны быть все обязательные реквизиты. Если в ней, к примеру, не указана стоимость перевозки, такая квитанция не может являться основанием для признания расходов (см. Письмо Минфина России от 26.09.2012 № 03‑07‑11/398).

Обратите внимание. Если авиабилет приобретен в бездокументарной форме (электронный билет), то оправдательными документами, подтверждающими расходы на приобретение авиабилета для целей налогообложения, по мнению Минфина, являются сформированная автоматизированной информационной системой оформления воздушных перевозок маршрутная квитанция электронного документа (авиабилета) на бумажном носителе, в которой указана стоимость перелета, и посадочный талон, подтверждающий перелет подотчетного лица по указанному в электронном авиабилете маршруту.

Аналогичный подход применяется для обоснования расходов на покупку электронных железнодорожных билетов. В частности, документом, подтверждающим для целей налогообложения прибыли расходы на их приобретение, является контрольный купон (см. письма Минфина России от 07.06.2013 № 03‑03‑07/21187, от 14.04.2014 № 03‑03‑07/16777). Дополнительных документов, подтверждающих оплату билета, в том числе выписки, подтверждающей оплату банковской картой, не требуется (см. письма Минфина России от 15.10.2014 № 03‑03‑07/51936, от 25.08.2014 № 03‑03‑07/42273). Помимо контрольного купона, транспортные расходы можно подтвердить (при необходимости) посадочным талоном. В нем содержится необходимая информация о состоявшейся поездке (время отправления, стоимость проезда и др.). Следовательно, при помощи этого талона организация может обосновать расходы на проезд командированного работника в поезде (Письмо Минфина России от 14.04.2014 № 03‑03‑07/16777).

Вычет НДС

– на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав;

– либо на основании иных документов в случаях, предусмотренных п. 3, 6 – 8 ст. 171 НК РФ.

Словом, наличие счета-фактуры не является обязательным условием для принятия к вычету НДС по расходам на проезд. Вместе с тем в налоговых нормах прямо не назван иной документ (альтернатива счету-фактуре), который может стать основанием для применения налогового вычета.

Однако в п. 18 Правил ведения книги покупок [1] сказано, что при приобретении услуг по перевозке командированных работников в книге покупок регистрируются либо счета-фактуры, либо заполненные в установленном порядке бланки строгой отчетности (их копии). При этом НДС в документе должен быть показан отдельной строкой. А раз так, оформленный на командированного сотрудника бланк строгой отчетности (например, маршрутная квитанция или контрольный купон), в котором выделена сумма НДС, является основанием для применения вычета по данному налогу. Это следует из Письма ФНС России от 09.01.2017 № СД-4-3/2@.

Таким образом, «входной» НДС может быть принят к вычету, если в маршрутной квитанции авиабилета или в контрольном купоне электронного железнодорожного билета сумма налога будет выделена (см. также письма Минфина России от 26.02.2016 № 03‑07‑11/11033, от 30.01.2015 № 03‑07‑11/3522, от 30.07.2014 № 03‑07‑11/37594).

Обратите внимание. Указание в маршрут/квитанции электронного авиа-билета и в контрольном купоне электронного железнодорожного билета идентификационного номера перевозчика или агентства, оформившего этот билет, не предусмотрено. Поэтому при регистрации электронных билетов в книгу покупок вместо ИНН/КПП продавца нужно ставить прочерк (см. Письмо Минфина России от 28.05.2015 № 03-07-11/30876).

Но если к проездному документу был выставлен счет-фактура (пусть даже агентом перевозчика или субагентом), то налогоплательщик вправе на его основании принять к вычету НДС, хотя сумма налога в электронном билете не показана отдельной строкой (см. Постановление ФАС ВСО от 27.11.2012 по делу № А19-5831/2012). И это справедливо, поскольку в силу п. 18 Правил ведения книги покупок основанием для налогового вычета в равной степени могут служить и счет-фактура, и бланк строгой отчетности. Одновременное указание налога в обоих документах не требуется.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.