Не дали кредит что делать

Почему за кредитом нельзя обращаться в несколько банков сразу

Как не испортить кредитную историю еще до того, как взял в долг

Допустим, вам нужно 200 000 рублей наличными. Идете в интернет, изучаете сайты банков, читаете отзывы. Выбираете четыре предложения с самыми выгодными условиями.

Заходите после работы в четыре отделения. В каждом оставляете заявку.

Проходит день, и вам всюду отказывают. Неясно, как такое возможно: вы не пожилого возраста, много зарабатываете, у вас официальный ежемесячный доход, поручители, нет непогашенных кредитов в других банках. И тут — четыре отказа. Неужели кто-то испортил вашу кредитную историю?

На самом деле — да. Скорее всего, своими множественными обращениями вы дали банку основание для отказа. В этой статье — почему так происходит и что делать.

Не одобряют кредит: в чем логика

Банкам невыгодно рисковать своей прибылью. Когда клиент оставляет много кредитных заявок, банк не знает, почему он так делает. Может быть, вы ищете, где выгодно, не согласны на сопутствующее страхование или вас не устроило качество обслуживания. А может быть, у вас финансовые трудности и вы просто ищете дурачка, который даст вам взаймы. Банк не может проверить свои подозрения, поэтому думает о вас самое плохое. По соображениям безопасности вы для него рискованный клиент.

Если вы рискованный клиент, вам дадут меньше денег, предложат высокий процент, кредит с обеспечением или вообще не одобрят заявку. И получить одобрение не помогут никакие рекламные обещания банка.

Откуда банк всё знает о заемщиках

Это специальные организации, которые помогают банкам принимать решение о предоставлении кредита. Они собирают информацию о заемщиках и заносят ее в единую базу. Потом делятся этой базой с кредитными организациями: банками или МФО.

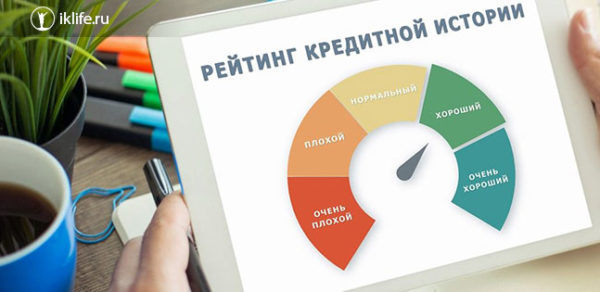

На основе данных бюро банк присваивает вам рейтинг — это называется скорингом. Банковский алгоритм скоринга постоянно меняется и держится в секрете, чтобы мошенники не смогли подобрать ключ к системе.

Каждый банк подключен к базе бюро и получает обновления в реальном времени. Если в кредитной организации работает автоматическая система скоринга, то и решение принимается почти сразу: банк получает данные, алгоритм считает рисковые факторы и принимает решение о выдаче кредита. Большинство кредиток Тинькофф выдается после автоматического скоринга.

Важный нюанс: запрос кредитной организации тоже фиксируется в вашей кредитной истории. В базу заносится не только факт выдачи кредита или просрочки, но и просто «проверочный» запрос. Поэтому на скоринговый балл влияют не только стабильный доход, трудовой стаж, платежная дисциплина и досрочные погашения, но и количество заявок на кредитование.

Эти запросы появляются в БКИ практически мгновенно. Даже если вы обзвоните все банки в течение 10 минут, они все равно обо всем узнают.

Чем больше заявок на кредит, тем меньше вероятность, что банк даст в долг.

Что делать, если уже совершил ошибку

Если вы пытались взять кредит в нескольких банках, то вы, к сожалению, уже ухудшили кредитную историю. За день это не исправить.

Если вы действительно ищете деньги срочно, вам остается согласиться на тот кредит, который уже одобрили. Главное — не продолжайте звонить во все банки подряд, сделаете только хуже.

Через сколько можно брать кредит после отказа. Если срочности нет, то банки перестанут считать множественные запросы негативным признаком через 2—3 месяца.

Как восстановить кредитную историю, если вы уже наломали дров, расскажем в другой раз.

Исключения

В некоторых случаях банки нейтрально отнесутся к недавним запросам вашей кредитной истории.

Ипотека. Обычно заемщик оставляет много заявок, а потом ведет переговоры с несколькими банками параллельно. Никто не против: ипотека работает иначе, чем кредиты наличными.

Например, одному банку не нравится, что квартиру покупает пенсионер. Но это не связано с его кредитной историей, это желание конкретного банка. Поэтому вы продолжите договариваться с другим банком, у которого такого ограничения нет.

Брокеры. Есть компании, которые сами рассылают кредитные заявки в несколько банков. Брокеры помогают сэкономить время: если заявке клиента где-то отказывают, то заполнять новые не нужно.

По такой схеме, например, работают автосалоны: вы заполняете одну универсальную анкету, менеджер оформляет заявку и отсылает ее в несколько банков одновременно. Потом банки увидят, что вы были в автосалоне и ваша заявка была у брокера, но на кредитную историю это вряд ли повлияет.

Будьте осторожны: не все кредитные брокеры обладают кристальной репутацией. Есть и те, кто специализируется на обмане населения.

Рисковая политика банка. Когда у банка много «лишних» финансов, он смягчает требования к заемщикам, чтобы выдать больше кредитов. Послабления могут затронуть и тех, кто обратился за кредитом в другие банки.

Если когда-то вы подали несколько кредитных заявок подряд и без проблем получили кредит, то, скорее всего, вы оказались в нужное время в нужном банке.

Советы для тех, кому не дают кредит в банке

Содержание

Подали заявку на кредит в банке, но вместо ожидаемых денежных средств получили отказ? К сожалению, такое случается. Но вместо того, чтобы опустить руки, проверьте, в чем может быть причина, по которой банк не дает кредит, что делать в такой ситуации?

Почему банки не дают кредит, и где его взять?

Вы сделали покупки в магазине, подходите к кассе с полной корзиной. Кассир просматривает купленные вами продукты и сообщает, сколько нужно заплатить. Вы подносите карту к считывателю и через некоторое время слышите: «Извините, отказ». Данная ситуация, аналогична той, в которой вы можете оказаться в банке, когда, проанализировав ваше заявление, он отказывает в выдаче кредита.

Если в магазине можно попытаться спасти ситуацию, взяв из кошелька другую карту или расплатившись наличными, то в случае отказа в выдаче кредита ситуация не так проста. Что следует делать и как улучшить свою ситуацию, чтобы избежать подобных проблем в будущем?

Клиентам, получившим отказ в выдаче кредита, следует знать, что банк не обязан объяснить причину такого решения. К наиболее распространенным причинам можно отнести низкий уровень дохода, отсутствие официального места работы, наличие непогашенных кредитов и займов, плохую кредитную историю и т.д.

Не дают кредит ни в одном банке: куда обратиться?

Особенности получения кредитных средств в различных финансовых организациях

На сегодняшний день, кроме банков, выдачей кредитных средств занимается множество организаций. Это МФО, ломбарды, автоломбарды и т.д. Также предоставлением денег под проценты занимаются некоторые частные лица, однако их деятельность не регулируется действующим законодательством. Если банки срочно не дают в кредит деньги, то люди обращаются в МФО. Здесь можно получить небольшую сумму на короткий срок. Однако не следует забывать о высоких процентных ставках, которые устанавливаются этими организациями. Что касается ломбардов и автоломбардов, то это не очень надежный вариант. Нередки случаи, когда заемщики теряют свое имущество, в том числе, и автомобили.

Как повысить шансы получить кредит на выгодных условиях

По данным НБКИ, в прошлом году банки начали отклонять больше заявок на потребительские кредиты. Положительное решение получила только треть потенциальных заемщиков. Казалось бы, финансовые учреждения могли бы заработать на увеличении спроса на займы, но они выбрали другую тактику: тщательнее проверять клиентов и выдавать кредиты реже, но в большем объеме.

Есть несколько причин, на основании которых клиенты чаще всего получают отказы по заявкам на кредит. И мы знаем, как исправить положение.

1. Уровень дохода

Это первый показатель, который оценивает финансовое учреждение во время рассмотрения заявки. Необходимо, чтобы размер зарплаты был как минимум в 2 раза выше ежемесячного платежа по кредиту. В противном случае заемщика считают неплатежеспособным и относят к группе риска неуплаты из-за большой финансовой нагрузки.

Другой фактор риска – слишком частые смены места работы, даже если заработная плата от этого становится выше. Банку необходимо иметь гарантии того, что клиент сможет вовремя вносить ежемесячные платежи и не допустит просрочки во время очередных поисков работы. Из-за этого многие кредитные организации прописывают в требованиях к заемщику минимальный непрерывный стаж работы, который составляет 3-4 месяца.

Отказ в кредитовании могут получить и клиенты с высоким доходом. Относится это к индивидуальным предпринимателям и стартаперам. Финансовое учреждение может отнести их к числу заемщиков с нестабильным доходом, даже если в реальности дела обстоят иначе.

Как исправить ситуацию

При наличии низкой зарплаты нужно максимально уменьшить ежемесячный платеж по кредиту. Сделать это можно путем увеличения срока кредитования.

Индивидуальным предпринимателям можно перестраховаться и предоставить банку финансовую отчетность либо найти поручителя.

При наличии у клиента высокого дохода банку может показаться подозрительным, что клиент хочет взять займ на покупку бытовой техники. В таком случае важно суметь аргументированно объяснить, почему сейчас кредит действительно необходим.

2. Неподходящий возраст

У каждого банка свои требования к возрасту заемщика. Одни готовы кредитовать с 18 лет, другие – с 21 года. Нередко отказы получают даже те, кто подходит под возрастные цензы. Чаще всего это студенты, пенсионеры и клиенты предпенсионного возраста.

Как исправить ситуацию

Выход здесь только один – подобрать кредитную организацию, которая захочет сотрудничать.

3. Умышленный или случайный обман

Предоставить в заявке ложную информацию о себе можно не только умышленно, но и по невнимательности. Правда, у сотрудников банка нет ни времени, ни желания разбираться в ситуации. Отказать в кредитовании гораздо проще.

Как исправить ситуацию

Не торопиться во время заполнения заявки и проверять правильность указанной в ней информации.

4. Проблемная кредитная история

Скрыть от банка наличие просрочек, даже если они были в прошлом и в другом финансовом учреждении, невозможно, так как информация об этом фиксируется в бюро кредитных историй. Также там есть информация и о других задолженностях: по штрафам, оплате коммунальных и т.д.

Противоположная ситуация, которая тоже не способствует появлению доверия к клиенту – полное отсутствие кредитной истории. В таком случае банку сложно угадать, как клиент будет вести себя в качестве заемщика и не всегда готов пойти на риск.

К слову, «пустая» кредитная история может быть не только когда клиент ни разу в жизни не брал кредиты, но и если закрыл их более 10 лет назад. Спустя этот срок данные из БКИ удаляются.

Как исправить ситуацию

Исправление кредитной истории – дело непростое. Можно попытаться создать образ «ответственного заемщика», чтобы вызвать доверие банка. Для этого необходимо получить кредит на мелкую бытовую технику и добросовестно его выплачивать или начать активно пользоваться кредиткой, не забывая вовремя погашать задолженность или вносить ежемесячные платежи.

5. Особые правила банка

Их никогда не описывают в требованиях к заемщику, но определенные «скрытые» критерии оценки клиентов есть в каждом финансовом учреждении. Поэтому одни банки действительно готовы выдавать кредиты абсолютно всем, кто подходит по возрасту, а в других взять займ, к примеру, пенсионерам, невозможно, хотя по официальным правилам те могут подать заявку на кредит.

Также существует неофициальный черный список заемщиков. Попасть в него могут не только «злостные неплательщики», но и «скандалисты».

Как исправить ситуацию

В этом случае что-то изменить, чтобы повлиять на решение банка, невозможно, так как неизвестно, что нужно менять. Единственный вариант – поинтересоваться наличием особых правил у менеджера. Вероятность того, что он расскажет правду, небольшая, но все же есть.

6. Ошибка

К примеру, во время подачи заявки выясняется, что у клиента уже есть незакрытый заем, хотя в самом деле его нет. Причина этому – системный сбой или невнимательность сотрудника во время введения персональных данных заемщика. В любом случае – ситуация не из приятных.

Как исправить ситуацию

После решения проблемы можно оформить повторную заявку.

Необходимо понимать, что сотрудники банка имеют право не разглашать причину отказа в кредитовании и обжаловать решение финансового учреждения невозможно. Поэтому узнать, почему не удалось получить займ, невозможно. Следование указанным выше советам позволит увеличить шансы одобрения заявки в несколько раз.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

#пофиншую: почему вам могут отказать в кредите и как увеличить шансы на его получение

7 Время прочтения: 8 минут

Разбираемся, какие неочевидные факторы могут испортить кредитную историю, как ее можно улучшить и как правильно подать заявку на кредит.

Попали в историю

Если банк отказывает в кредите, стоит задуматься о своей кредитной истории. Многие факторы, иногда неочевидные, могут существенно испортить ее.

Вот некоторые причины для отказа в выдаче ссуды:

1. Можно даже не напоминать заемщикам о самом главном факторе, который портит кредитную историю (КИ). Это просрочки. Начинается все именно с несвоевременного погашения платежа (мы не говорим о технических просрочках, которые возникают вследствие несвоевременной обработки операции и небольших — на 5—7 дней — единоразовых просрочках).

2. Досрочные погашения — несмотря на то, что такая услуга есть во всех кредитных организациях без каких-либо ограничений по срокам и суммам, именно быстрое погашение кредита или полное досрочное погашение может стать причиной ухудшения КИ, ведь банки хотят заработать на выдаче ссуд как можно больше за счет процентов, а досрочными погашениями вы существенно снижаете их доход.

3. Большое количество заявок в разные банки. Некоторые будущие заемщики думают, что «чем больше, тем лучше», и, желая получить кредит на самых выгодных условиях, рассылают заявки на кредит в 5—10 банков. Но такое поведение может не только не помочь, но даже испортить КИ и снизить кредитный рейтинг заемщика.

4. Много кредитов (закредитованность заемщика) или полное отсутствие кредитного опыта. Ни то ни другое не нравится банкам. Если у вас много кредитов, это говорит о неспособности контролировать свои доходы и расходы. Если кредитов не было совсем — для банка вы непредсказуемый клиент, и относиться к вам он будет с осторожностью (либо одобрит небольшой лимит на маленький срок, либо откажет вовсе).

5. Ошибки в кредитной истории по вине банка. Многие даже не догадываются о проблемах с КИ, пока, столкнувшись с несколькими отказами подряд, не заказывают выписку из бюро кредитных историй. В этой выписке и обнаруживается просрочка, которой быть не должно. Часто такое происходит из-за ошибок сотрудников, технических ошибок банковских систем, несвоевременной передачи данных в БКИ и т. д. О том, как банки могут испортить КИ, можно прочитать здесь.

6. Некредитные долги. Частые и длительные просрочки по коммунальным платежам, налогам, алиментам и тому подобному — показатель ненадежности потенциального заемщика.

7. Поручительство. Не соглашайтесь на поручительство, если сами запланировали взять кредит в ближайшее время: этот факт снижает вашу платежеспособность и увеличивает риски испортить свою КИ, если заемщик, за которого вы поручились, окажется недобросовестным исполнителем своих обязательств.

8. Судебные иски. Каждый банк дорожит своей репутацией, и если однажды вы подавали иск в отношении кредитной организации, то в будущем это может закрыть для вас доступ к кредитным продуктам (информация о судебных исках заносится в кредитную историю). Еще хуже, если иск подан к вам за задолженность перед банком, такая КИ будет считаться испорченной безвозвратно.

9. Использование баланса кредитной карты на 100%. Не доводите баланс карты до нуля, оставляйте на счете 15—30% от кредитного лимита, это важный показатель ваших финансовых возможностей и снижение рисков неплатежеспособности.

10. Предоставление недостоверной информации о себе. Все личные данные клиента проверяются службой безопасности банка. Если обнаруживается, что потенциальный заемщик неверно указал какие-либо данные, то несоответствие предоставленной информации реальной банк расценит как фальсификацию. Если заемщик не может подтвердить свои доходы официально, банк обязательно проверит, какая средняя по рынку зарплата у специалиста его уровня. Если данные будут сильно разниться, это послужит поводом для дополнительной проверки и может стать причиной отказа: либо человек соврал, либо он получает часть зарплаты «в конверте», что может продлиться недолго и в будущем станет причиной ухудшения платежеспособности.

Самые популярные предложения без подтверждения дохода

Что делать, если кредитная история испорчена?

Если кредитная история испорчена не по вашей вине и вы добросовестно исполняли обязательства в срок, сведения можно и нужно оспорить. Это можно сделать с помощью официального запроса в БКИ. Вам потребуется написать заявление, в котором вы перечислите все недостоверные данные, которые потребуется изменить. Специалисты проверят наличие ошибок и правильность внесенных данных, а также обратятся к источнику формирования кредитной истории, который передавал оспариваемые данные, и попросят его проверить правильность информации. Источник формирования обязан либо исправить кредитную историю в оспариваемой части, либо оставить ее без изменения, если ранее переданные сведения достоверны. Сотрудники бюро кредитных историй, в свою очередь, подготовят и вышлют вам письменный ответ. Если в процессе оспаривания взгляды заемщика и банка не совпадают, вы имеете право потребовать внесения достоверной информации через суд.

Если все же плохая КИ сформировалась по вашей вине, есть один эффективный способ — отказаться от любых займов на десять лет. Столько времени бюро хранит вашу кредитную историю с момента последней записи. После этого любой заемщик, в том числе и злостный неплательщик, получит чистую кредитную историю. Но, как уже отмечалось ранее, отсутствие КИ не всегда приветствуется банками. А у некоторых кредитных организаций есть свои черные списки, удалиться из которых невозможно.

Если такой способ вам не подходит и столько времени вы ждать не можете, попытайтесь улучшить КИ без ее удаления.

Берем кредит правильно

1. Золотое правило — сначала подавать заявку в зарплатный банк. Для «своих» клиентов у банка всегда есть отдельные программы и продукты, вы сможете рассчитывать на крупную сумму под минимальную ставку, с минимальным комплектом документов и, возможно, без оформления страховки. Также рассматривайте банки, в которых вы уже брали кредит или оформляли другой продукт. Скорее всего, они уже сформировали для вас предодобренные предложения на специальных условиях (чтобы узнать об этом, достаточно позвонить на горячую линию или зайти в личный кабинет онлайн-банка).

2. Внимательно ознакомьтесь со всеми требованиями банка: возраст, стаж работы на последнем месте и общий, регистрация, способы подтверждения дохода, необходимый пакет документов (очень часто банки из обязательных документов требуют СНИЛС) и т. д. Если вы не подойдете хотя бы по одному пункту, сразу получите отказ.

3. Не запрашивайте слишком большую сумму. Платежи по всем вашим обязательствам не должны превышать 40—50% дохода, при этом у каждого банка свои требования к этому соотношению.

4. Не соглашайтесь сразу, возьмите время, чтобы подумать. В большинстве банков положительное решение по кредиту действует 30 дней, условия фиксируются. Пусть решение будет взвешенным и осознанным, возможно, за это время вы подберете вариант лучше и выгоднее.

5. Внимательно читайте договор и все документы, которые вы подписываете. Задавайте вопросы. Все документы должны быть в двух экземплярах с подписями сотрудника банка и печатями кредитной организации (один экземпляр остается у вас, второй — у банка).

6. Неопрятный внешний вид и отклоняющееся от нормы поведение могут послужить причиной для отказа в предоставлении кредита, поэтому не забывайте о том, как вы выглядите и ведете себя.

7. Если вы недавно по каким-либо причинам меняли документы, проверьте, действительны ли они. Бывает, что через месяц после смены паспорта он не числится в базе МВД. Также подобная проблема может возникать из-за сбоя в системе. В любом случае, сотрудник банка ничем не сможет вам помочь, придется обращаться в орган. выдавший документ.

8. Изучите отзывы, проблемы, которые уже возникали у клиентов банка, и то, как быстро представители кредитной организации на них реагировали. Сделать это можно на портале Банки.ру в разделе «Народный рейтинг».

Если вы не понимаете, в чем причина отказа в выдаче кредита, попытайтесь уточнить это у менеджера. Банк имеет право отказать в выдаче кредита без объяснения причин, это закреплено на законодательном уровне. Однако сотрудники зачастую идут навстречу клиентам и могут подсказать, что нужно сделать для устранения проблемы.

Выбрать кредит на лучших условиях можно с помощью сервиса «Мастер подбора кредитов». На основании указанных данных система определит ваш персональный кредитный рейтинг и бесплатно подберет подходящие предложения банков с высокой вероятностью одобрения. А кредитный калькулятор поможет рассчитать сумму, срок, переплату и другие параметры займа.

Ольга ЖИДКОВА, отдел анализа банковских услуг Банки.ру

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Что делать, если не дают кредит: 6 способов получить деньги

Несколько лет подряд снижается процент одобрения банками заявок на кредит. В 2019 г. он составил всего 36,9 %, т. е. более 63 % заемщиков не получили денег. В 2018 г. примерно 41 % клиентов услышали заветное “Одобрено”. Уверена, что в 2020 г. негативная тенденция сохранится из-за падения доходов населения. Что делать, если не дают кредит, а деньги очень нужны? Рассмотрим 6 способов их получить.

Упустим такие традиционные варианты, как занять у друзей и родственников, продать что-нибудь ненужное или потребовать у начальника повышения зарплаты. Мы их уже рассматривали ранее.

Наверное, перечисленное выше вы уже испробовали или не имеете такой возможности. Но денег больше не стало. Осталось разобраться, что же еще можно срочно предпринять для исправления ситуации.

Основные причины отказа в кредите

Если везде вам отказали в кредите, значит, дело не в положении Луны по отношению к Земле, а в вас. Рассмотрим основные причины отказа.

В первом случае банк не захочет иметь дело с заемщиком, у которого просрочки – это обычное явление, или на нем уже висят 5 непогашенных долгов. Во втором случае про вас вообще ничего неизвестно, а гадать на кредитных картах умеют не все.

Плачевный исход обращения в банк за кредитом вы можете предсказать заранее, если закажете свою кредитную историю. И здесь может быть только одни выход – ее исправить. Об этом еще поговорим в статье.

С 1 октября 2019 г. Центробанк обязал все финансово-кредитные организации (банки, МФО и кредитные потребительские кооперативы) рассчитывать ПДН – показатель долговой нагрузки. Делать это будут для займов от 10 000 руб.

ПДН = Ежемесячные платежи по кредитам и займам / Средний ежемесячный доход

Для клиентов, у которых показатель слишком большой (более 50 %), снижаются шансы получить одобрение кредитной заявки. Для банков выдача денег закредитованным заемщикам грозит уменьшением норматива достаточности капитала. Если он опустится ниже допустимых значений, кредитная организация может потерять лицензию. Поэтому так рисковать она вряд ли захочет. Проще отказать в кредите.

Банк по каждому заемщику считает ПДН. Но это можно сделать и самостоятельно. В числитель пойдут все суммы в погашение долга. Их можно взять из кредитной истории или графиков платежей, которые есть у каждого заемщика. Знаменатель лучше определить по документам, которые вы планируете предоставить в банк для подтверждения своих доходов.

Если ПДН получился меньше 50 %, то можно оформлять заявку на кредит. Если больше, стоит рассмотреть вопрос о снижении суммы займа или увеличении дохода, который вы показываете банку (например, привлечь созаемщиков, поручителя, залог и пр.). Имейте в виду, что ПДН является не единственным критерием, по которому банк принимает решение.

Каждый банк и МФО рассчитывают кредитный рейтинг (скоринг) по собственной методике. Ее специфику они не разглашают. Но по вопросам в анкетах на скоринг клиента можно получить общее представление о критериях оценки. Банков интересуют пол, возраст, семейное положение, профессия, уровень ежемесячных доходов, образование, кредитная история и др. Чем выше рейтинг, тем больше шансов получить деньги в долг.

Внешний вид клиента работник банка оценивает, конечно, только при личном общении. Если вы не хотите подавать заявку на заем онлайн, то позаботьтесь о том, чтобы выглядеть по-деловому, опрятно, благопристойно и адекватно. Запах перегара, алкогольное или наркотическое опьянение, грязная одежда, неприятный запах способствовать получению кредита точно не будут.

Наличие судимости, неофициальная работа, приводы в милицию за хулиганство, состоявшееся или нет банкротство, исполнительные производства точно будут в приоритетных причинах отказа от предоставления кредита. К сожалению, изменить факты биографии уже не получится. Придется искать иные варианты получения денег в долг. А дисциплинированное погашение в конце концов сможет сгладить негативные моменты из прошлой жизни.

Самым сложным этапом оформления заявки на кредит является сбор документов. Не ведитесь на рекламные трюки банков, которые заявляют, что выдают деньги только по паспорту. Это возможно, но только при соблюдении кучи условий (например, зарплатный клиент, страхование от всего, что может с вами случиться, маленькая сумма на короткий срок и пр.).

Чтобы рассчитывать на большую сумму, надо доказать банку, что вы надежный и платежеспособный клиент. Без документов это сделать невозможно. Кроме справки о доходах, можно к заявке приложить документы о получении вами доходов из других источников. Например, справка с брокерского счета о перечислении дивидендов, купонов с ценных бумаг, налоговая декларация об уплате налогов с доходов от сдачи в аренду недвижимости, авторского гонорара и пр.

Как узнать, почему не дают кредит

Узнать, почему не одобряют заявку на кредит, не всегда просто. Закон не обязывает банки сообщать клиенту о причине отказа, поэтому придется применить несколько способов и самостоятельно найти ответ:

Варианты действий в случае отказа

Рассмотрим, что же надо предпринять для получения денег в долг и где можно взять заем, кроме банка.

Исправление кредитной истории

Это первое, с чего надо повышать свои шансы на получение кредита. Порядок действий зависит от конкретных негативных моментов, которые вы обнаружите в своей кредитной истории:

Получить деньги в долг вообще без кредитной истории сложно, поэтому имеет смысл эту историю завести. Например, оформить кредитную карту и в течение нескольких месяцев исправно погашать кредитный лимит или купить в магазине товар в рассрочку.

Повышение лояльности банка

Выдача кредита для банка – большой риск. На начало 2020 г. доля просроченной задолженности физическими лицами в России составила 4,3 %. По мнению аналитиков, она к концу года может вырасти на 5,7 процентного пункта и составить 10 %. В связи с этим ужесточаются требования банка к заемщику и увеличивается процент отказа от выдачи займа.

Но есть проверенные способы повысить лояльность банка:

Помощь кредитного брокера

Кредитный брокер – это посредник между заемщиком и кредитором. Он берет на себя функции подбора оптимальных условий кредитования под ваш запрос. В чем могут быть преимущества сотрудничества с таким посредником:

Настоящий брокер должен представлять интересы заемщика, а не конкретного кредитора. К сожалению, велика вероятность, что попадется посредник, который получает от банка процент за каждого приведенного клиента.

Заявка в банки второго эшелона

Крупные банки из топ-10 не особо нуждаются в клиентах. Последние приходят туда и без особых усилий со стороны кредитных организаций. Другое дело – новые, региональные или небольшие банки, которые заинтересованы в привлечении заемщиков.

Если отказали лидеры рынка, то можно обратиться в организации из второго, третьего и т. д. десятка. По рейтингу портала Банки.ру это, например, Уралсиб, Русский Стандарт, Хоум Кредит Банк, Почта Банк, Ренессанс Кредит и др.

Микрозаем в МФО

К микрозаймам в МФО стоит прибегнуть только в том случае, если нигде больше денег получить не удается. Требования к заемщикам более лояльные, из документов нужен минимум, но и условия по займам более жесткие, чем в банках:

Микрокредитование практикуют люди, которые не отвечают требованиям банков или кому не хватает денег до зарплаты. Иногда используется как вариант улучшения кредитной истории.

Заем в ломбарде

Ломбард – это финансовая организация, которая выдает деньги в долг под залог имущества. В отличие от банков, в которых залоговым имуществом выступает недвижимость, транспортные средства и ценные бумаги, ломбарды принимают:

Схема работы ломбардов:

Информация о займе в ломбарде может попасть в кредитную историю. Но закон не обязывает эти организации передавать такие сведения. Если для клиента это принципиальный момент, то лучше заранее уточнить у сотрудника ломбарда, передают ли они информацию в БКИ. Случай невыкупа вещи банки могут впоследствии оценить как просрочку.

Заключение

Делать вывод, что вам никогда не дадут кредита, только по одной отклоненной заявке, рано. Для начала попробуйте оформить запрос сразу в несколько кредитных учреждений. Только после отказа во всех банках можно искать причины. Некоторые шаги, например, анализ своей кредитной истории, можно предпринять еще до первого похода в кредитную организацию. Это разумно, потому что любые заявки и отказы по ним тоже фиксируются в БКИ, что может потом сказаться на рейтинге клиента.

2020 год – уникальный год из-за падения мировой экономики на фоне эпидемии и торговых войн. Оцените свои финансовые возможности, перспективы сохранения рабочего места и заработка на нем прежде, чем примете решение о кредите. Ставки по ним сильно расти не будут в ближайшей перспективе, но велики другие риски.

.png)

.png)