Не мораторный отказ что это

Почему Сбербанк отказал в ипотеке?

В том случае, если Сбербанк отказывает в ипотеке, у клиента финансовой компании возникает закономерный вопрос, почему же так произошло, и что нужно сделать, чтобы отказ не повторился. Итак, давайте же разберем самые часто встречающиеся причины отказов в ипотеке.

Причины отказов в ипотеке

Большинство жителей России при выборе банка, выдающего средства под ипотечный заем, отдают предпочтение именно Сбербанку. И в этом нет ничего удивительного, ведь данная финансовая компания не только пользуется популярностью и авторитетом, но и предлагает выгодные условия, имеет поддержку государства, благодаря чему организацией предлагается множество госпрограмм, и, что очень важно, имеет множество отделений по всей стране.

Однако и эта финансовая компания с ее лояльным отношением к клиентам может отклонить заявку заемщика. Естественно, клиента интересует, почему же так произошло.

Перед тем, как начать ругать сотрудников банка, внимательно вчитайтесь в требования, которые запрашивает финансовая организация. Сделать это можно как на сайте Сбербанка в разделе «Ипотека», так и по телефону горячей линии 8-800-555-55-50, либо в одном из отделений финансовой компании.

Несоответствие требованиям

Как уже и говорилось ранее, одна из самых распространенных причин отказов в ипотеке – это несоответствие предъявляемым требованиям. Приведем конкретный пример.

В 2018 году стартовала Госпрограмма с максимально выгодным условием в 6%, направленная на поддержку семей. Однако рассчитана она только на те семьи, где второй и третий ребенок родился в 2018 году. Соответственно, если ваш ребенок появился на свет, к примеру, 31 декабря 2017 года, то в ипотеке вам, скорее всего, откажут.

Неплатежеспособность

Зачастую людям отказывают уже из-за того, что у них низкий доход. Соответственно, у потенциальных клиентов банка возникает закономерный вопрос – а каким должен быть заработок, чтобы взять ипотеку? Доход должен как минимум в 2 раза превышать разовый платеж по кредиту. То есть в среднем это 20-25 тысяч рублей.

Не стоит отчаиваться из-за того, что вам отказали в ипотечном кредите по причине низкой доходности – возможно, стоит убедить кредитора в том, что вы действительно платежеспособны. Для этого в финансовую организацию можно предоставить загранпаспорт с отметкой о выезде за границы, дебетовый счет с накоплениями, либо договор аренды. Если же банк упорно не хочет одобрить заявку, то, возможно, причина вовсе не в низких доходах.

Кредитная история

Отрицательная кредитная история может содержать штрафные санкции от финансовой организации, неоплаченные долги, просрочки по кредитам и так далее. Достоверно известно, что Сбербанк не работает с клиентами, у которых имеется отрицательная кредитная история. Однако не стоит отчаиваться. Если срочно понадобились средства, то можно обратиться в другой банк, но будьте готовы к том, что процентная ставка будет гораздо выше.

Кроме того, вы можете исправить свою отрицательную кредитную историю – тогда Сбербанк без проблем даст вам средства на ипотеку.

Проблемы с документами

Особенно это касается поддельных бумаг, либо неверно заполненных анкетных данных в заявке. Помните о том, что ипотечный кредит – это, как правило, довольно крупный заем, а потому банк досконально изучит все документы по нему. Если же финансовая компания найдет обман, то за этим непременно поступит отказ. Поэтому будьте максимально внимательны при заполнении заявки. И стоит ли говорить о том, что при обнаружении поддельных документов банк вправе обратиться в вышестоящие органы?

Долги

Финансовая организация может отказать и в том случае, если у вас есть ранее взятые, но еще не оплаченные кредиты. Поэтому, даже если у вас достаточно высокий доход, его может не хватить на то, чтобы оплатить все кредиты. Попробуйте погасить хотя бы часть предыдущего долга, а уже затем обращайтесь за ипотекой в Сбербанк.

Состояние здоровья

Если у вас есть серьезные проблемы со здоровьем, например такие, как сахарный диабет, онкология и так далее, то в кредите вам скорее всего откажут. Для банка такое сотрудничество несет определенные риски, а потому ни одна организация не захочет сотрудничать с клиентом, который, возможно, не сможет в будущем оплатить свои долг.

Проблемы с недвижимостью

Чаще всего по ипотеке в качестве залога идет приобретаемое жилье, а потому важно, чтобы оно было ликвидным. Другими словами, если клиент банка не сможет расплатиться со своим долгом, то финансовая компания должна с легкостью продать жилье. Вот почему клиенту банка следует приобретать нормальное жилье, без каких-либо несанкционированных перепланировок, чтобы квартира или дом прошли экспертизу. Приобретаемое жилье нив коем случае не должно находиться в обветшалом или аварийном состоянии.

Другие причины

Существует и множество других причин, из-за которых банк может отказать в кредите. Так, например, если человек не устроен официально, то ему могут не одобрить кредит. Кроме того, по правилам Сбербанка на последнем месте работы потенциальный клиент должен отработать как минимум пол года.

Еще одна причина отказа – это отсутствие гражданства или постоянной прописки. К слову, ипотека может быть выдана и по временной прописке, но только на тот срок, в течение которого действует эта прописка.

Так же потенциальному клиенту могут отказать из-за наличия судимости или возраста, не подходящего под рамки условий кредита. Если человек слишком молодой или, наоборот, слишком старый, то в займе ему могут отказать.

К слову, отказать могут даже при отсутствии образования или если вы являетесь работником определенных профессий – например, риэлтором или индивидуальным предпринимателем.

Как узнать причину отказа в ипотеке от Сбербанка?

Как уже и говорилось ранее, по закону банк вправе не разглашать причины отказа, что чаще всего и происходит со Сбербанком. Конечно, вы можете попытать счастья у сотрудника банка и спросить у него о причинах отказа – возможно, специалист сообщит вам о причинах отказа.

Что делать при отказе?

Разберем, как действовать, если вам отказали в ипотеке от Сбербанка.

Можно ли подать повторную заявку на ипотеку в Сбербанке?

При отказе в кредите никто не помешает вам подать заявку еще раз, что чаще всего и происходит. Однако нет смысла подавать заявку еще раз, если вы собираетесь идти в банк с тем же самым пакетом бумаг. Попробуйте предоставить документы так, чтобы показать себя в более выигрышном варианте.

Как оценить свои шансы?

Попробуйте проверить требования банка еще раз – возможно, вы что-то пропустили? Если вы соответствуете всем требованиям банка, не имеете судимости, тяжелых заболеваний и отрицательной кредитной истории, то ипотечный заем вам скорее всего одобрят.

Как повысить шансы на одобрение ипотеки в Сбербанке?

Если найден хотя бы один пункт, по которому вы можете не проходить, то его нужно исправить. Так, к примеру, низкую заработную плату можно исправить с помощью дополнительного залога или созаемщиков, испорченную кредитную историю – займом в другом банке или программой «Кредитный доктор». А если у вас есть какие-то долги по кредитам, то все задолженности желательно погасить.

Более подробно о том, почему отказывают в ипотеке, можно узнать из видеоролика

Причины отказа в кредите

Причины отказа в кредите. Почему банки отказывают в кредите и что делать чтобы дали кредит. Эксклюзивно для сайта 24000.ru

Посетители сайта часто спрашивают меня о причинах отказа в кредите в Сбербанке, Альфа-Банке, ВТБ, Почта Банке, Тинькофф Банке и других. После достаточно тесного общения с сотрудником кредитной организации, который работает в одном из банков, входящих в ТОП-10 по размеру капитала, мне удалось разобраться в этом вопросе. Немного терминов, а потом перейдем к причинам отказа в кредите и советам по успешному получению кредита или рассрочки.

Термины по отказу в кредите

Как банк решает, одобрить кредит или отказать

Проверять будут буквально все: достоверность данных, судимости, штрафы, долги, родственников, соцсети и т.д. Поэтому перед походом в банк, я советую взять список причин отказа в кредите с моего сайта, проверить себя по каждому пункту и устранить стоп-факторы, которые можно устранить.

По результатам проверки заемщику присваиваются скоринговые баллы (это совокупность Stop- и Go-факторов), у каждого заемщика их количество разное. В кредите не отказывают заемщикам, у которых скоринговых баллов достаточно чтобы пройти порог для выдачи кредита, например: порог 650 баллов, у заемщика 651 балл – кредит одобрен, соответственно, если баллов меньше 650, то в кредите откажут. И не важно, что за кредит вы берете: ипотеку, кредит на машину или потребительский кредит на товар, ключевую роль играют скоринговые баллы и андеррайтер банка.

У всех банков разные акценты на Stop-факторы, которые входят в скоринговые системы и они по-разному начисляют баллы за те или иные характеристики заемщика. Из-за этого одному и тому же заемщику один банк одобряет кредит, а другой отказывает в кредите. Поэтому я всегда рекомендую подавать заявку на кредит в несколько банков, а именно в три банка. Причем это должны быть банки, выбранные не на обум, а по особой системе, о ней я позже расскажу.

Ниже приведен список всех Stop-факторов, в том числе основные и скрытые причины отказа в кредите или рассрочке. Stop-факторы отсортированы следующим образом: от менее важных к более весомым.

Причины отказа в кредите (Stop-факторы)

Причины для одобрения кредита (Go-факторы)

Эти Stop- и Go-факторы актуальны не только для России, Украины и Казахстана, но и для других русскоязычных стран. Схема оценки заемщика примерно одинаковая.

Человек, которому банк не откажет в кредите

Почему сейчас банки отказывают в кредите, а раньше давали

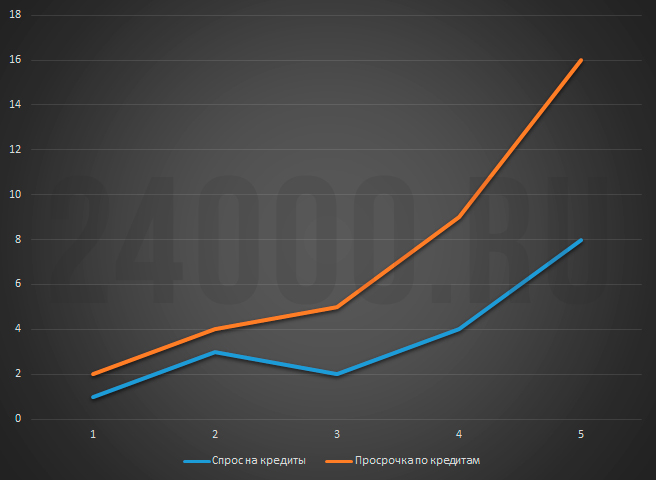

График просрочки выплат и спроса на кредиты. Эксклюзивно для сайта 24000.ru

Судя по статистике, просрочка по кредитам растет быстрее, чем спрос на кредиты, плюс банковская ликвидность падает и экономические риски растут. Из-за этого банки увеличивают порог для одобрения кредита. Поэтому заемщики, которые еще 5 лет назад спокойно получали кредиты, сейчас не проходят скоринговую проверку и получают отказ по кредиту, даже с хорошей кредитной историей.

Естественно, банк никогда не раскроет вам причины отказа в кредите, так как закон не обязывает его делать это и ему не выгодно раскрывать подробности оценки заемщика. Т.е. формально вы можете узнать причину отказа в кредите, запросив свою кредитную историю, но в реальности там не будет четко и понятно указана причина отказа, толку от такой информации ноль.

Почему банк отказывает в кредите без объяснения причин

Потому что в законе нет четкого указания на обязанность банка сообщать вам причину отказа в кредите:

Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 N 14-ФЗ (ред. от 23.05.2016)

ГК РФ Статья 821. Отказ от предоставления или получения кредита.

1. Кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок.

2. Заемщик вправе отказаться от получения кредита полностью или частично, уведомив об этом кредитора до установленного договором срока его предоставления, если иное не предусмотрено законом, иными правовыми актами или кредитным договором.

3. В случае нарушения заемщиком предусмотренной кредитным договором обязанности целевого использования кредита (статья 814) кредитор вправе также отказаться от дальнейшего кредитования заемщика по договору.

Что такое мораторный отказ в кредите

Что делать если банки отказывают в кредите

Советы для успешного получения кредита и система по оптимальному выбору банков для подачи заявки на кредит. Чтобы не получить отказ в кредите, надо:

Если вы будете следовать этим советам и по 65% стоп-факторов вы проходите проверку, то в кредите вам не откажут.

Хотите узнать по какой причине Вам отказали в кредите? Задавайте вопросы в комментариях. Ответы на большинство вопросов уже есть в комментариях.

Важно! Обязательно прочтите уникальные советы ниже, эта информация помогла решить проблемы многих людей. Вопросы можно задать в комментариях ниже.

Где взять денег без возврата

Где взять много денег просто так, срочно и безвозмездно. Как найти деньги прямо сейчас без кредитов и долгов.

Какие банки не отказывают в кредите

Какие банки не отказывают в кредитах. Как быстро найти банки, в которых легче всего взять кредит. Список банков.

Дам денег просто так

Объявления о срочной и безвозмездной раздаче денег просто так. На сайте можно взять денег без возврата.

Деньги без отказа

Уникальная система раздачи денег по промокоду без отказа. Просто оставь заявку в Автомат Помощи и получи деньги. Без проверок и звонков.

Даяна 30 июля

С нулевой ки взяла товарный кредит в отп банке на 5 тыс, погасила через сутки, теперь при подаче на другой товарный кредит отказывают все банки и отп в том числе, что делать? Заранее спасибо за ответ

Мораторий в банке: что это такое

Мораторий на удовлетворение требований кредиторов по отношению к банку применяют в том случае, когда он допускает просрочки и не исполняет обязанности перед ними. Организовывать мораторий в банке может только Центробанк РФ. На это время банком управляет внешняя администрация, которая фокусируется только на решении проблемы и улучшении состояния компании. Бробанк выяснил, что такое мораторий в банке, и как вести себя клиентам в ситуации, когда обслуживающий банк попадает в такой процесс.

Суть моратория в банке

Мораторий — это процесс, при котором финансовая организация получает отсрочку на исполнение своих обязанностей перед кредиторами. Такая процедура может занимать от 1 недели до 3 месяцев. ЦБ РФ вводит мораторий на удовлетворение требований кредиторов только тогда, когда ситуация с исполнением обязательств плохая, но еще неизвестно, насколько критичная.

Чтобы не доводить до возможных должностных преступных действий в кредитном учреждении, ЦБ отстраняет управляющих от работы и назначает на их место других сотрудников. При этом счета замораживают в тот день, когда принято решение о введении моратория. Во время приостановки деятельности администрация проверяет состояние банковской организации, и после этого выносит заключение о дальнейших действиях. Возможны такие варианты:

Отозвать лицензию у такого банка могут в любой момент.

Установление моратория

Установить мораторий может только Центральный Банк Российской Федерации на основании плохого исполнения обязательств банковским учреждением. Но кредитор вправе подать в суд на финансовую организацию, которая плохо рассчитывается по своим долгам. По решению суда банк может получить запрет на осуществление деятельности.

По закону максимальная длительность моратория — 3 месяца. Но управляющая администрация может запросить пролонгацию, если ситуация слишком сложная и требует более продолжительного срока для разбирательства. Но с учетом пролонгаций общая продолжительность моратория не может превышать 18 месяцев.

Что могут сделать физические лица

Для физлиц и ИП назначение моратория — страховой случай, как и ликвидация учреждения. При этом все застрахованные вклады на сумму до 1,4 млн. рублей РФ или эквивалентные этой сумме деньги в иностранной валюте возвратят владельцам. Если сумма на счете превышает застрахованную, то разницу не компенсируют.

При отправлении банка на санацию другой финансовой организации деньги вернут вкладчику позже. Возможно, даже в виде оформленного депозита уже в другом банке. Но если у обслуживающего банка забирают лицензию, деньги могут вернуться не скоро и не в полном объеме. Поэтому при наступлении моратория важно быстро принять решение насчет всех средств, размещенных на счетах.

Путаница возникает у валютных вкладчиков. Клиенты считают, что принятие моратория — это первый страховой случай, а ликвидация банка — второй, и поэтому деньги им должны выплачивать по курсу на момент отзыва лицензии. В России уже были случаи с мораторием банков. Самый известный — с ВПБ.

Обманутые вкладчики Внешпромбанка восприняли отзыв лицензии как вторую страховую ситуацию. Так как в период моратория курс в банке возрос, вкладчики подавали жалобы за то, что их обманули. На самом деле все не так. Второго страхового случая не может быть, поэтому деньги вернут по курсу, который действовал на момент наступления моратория.

Снять средства с карты

Получить средства, которые остаются на кредитке, невозможно. С предоплаченных карт без счета также нельзя получить деньги. В этих ситуациях придется ждать окончания срока моратория и принятия решения Центробанком.

По дебетовым зарплатным картам существует шанс получить средства. Для этого потребуется подать заявление на возврат денег. Оно должно быть оформлено в банке. Можно составить документ в двух экземплярах. В этом случае на втором бланке следует попросить поставить отметку банка о приеме заявления.

Решение проблем со счетами юрлиц

Счета юрлиц замораживают в полном объеме: снять или перевести деньги контрагентам или на счета в другие банки невозможно. Единственный вариант, который доступен компаниям, — ждать решения ЦБ РФ. При этом предприятия обязаны выплачивать зарплаты, рассчитываться с поставщиками. Но утрату доступа к счетам в этом случае считают проблемой компании, ведь риски существуют всегда и нужно уметь срочно решать подобные вопросы.

Если Центробанк принимает решение не отзывать лицензию, а направить усилия на восстановление деятельности финансового учреждения, то доступ к счетам предприятия получат спустя несколько дней.

Но существует проблемы и другого рода — зависшие платежи. Они случаются тогда, когда клиенту одобрили перевод средств, но он не был завершен. Деньги ушли со счета отправителя, но не пришли на счет получателя. Второй вариант, средства вернулись из-за ошибки в реквизитах или в назначении платежа. В таких случаях временные управляющие должны разобраться в ситуации.

Выплачивать ли заем

Мораторий — это временный запрет на осуществление кредитных обязательств. Но обязательства заемщиков должны исполняться вовремя. Если в банке был получен кредит, то как и раньше выплачивайте его. При этом читайте новости финансового учреждения.

Если учреждение ликвидируют, то реквизиты для перевода средств по погашению займа изменятся. Поменяют реквизиты и в случае, если кредиты переведут в другое учреждение. Следить за информацией можно на сайте банковской организации, Центробанка или системы страхования.

Получение процентов со вкладов

При действии моратория проценты продолжают начислять на вклады, но не по той процентной ставке, которая указана в договоре, а по ставке рефинансирования. Это мораторные проценты.

Если Центральный Банк РФ принимает решение о ликвидации финансового учреждения, то доход по вкладу выплатят, но только после исполнения обязательств перед кредиторами. Если после этого банк оказывается на нуле, то проценты не выплатят. При санации компании вкладчики гарантированно получат мораторные проценты.

Особенности моратория

С момента наступления моратория банка действуют другие правила:

Такие правила помогают временной администрации бросить все силы на разбор ситуации и улучшение положения финансового учреждения.

Кому все же выдают деньги

Выдавать деньги в мораторный период банк все-таки может, но только некоторым категориям клиентов:

Только эти категории лиц могут получить выплаты, несмотря на действующий в период моратория запрет.

Обращение за страховкой

Принятие моратория на кредит в банке дает право вкладчикам обратиться в страховую компанию, чтобы получить возмещение. АСВ возвращает средства до 1,4 млн. рублей. В эту сумму входит как основная часть вклада, так и полученный с него доход. Если была вложена более крупная сумма, то оставшиеся деньги пропадают.

Если на счетах хранятся большие суммы денег, а банковская организация достаточно крупная, имеет смысл дождаться решения Центробанка. В таких условиях ликвидировать организацию вряд ли будут. Главный Банк России примет решение о санации, и тогда владельцы счетов смогут получить всю сумму целиком вместе с процентами, только уже со вклада в другой финансовой организации.

Дадут ли ипотеку, если есть долги по коммуналке или алиментам

Причиной отказа в ипотеке могут стать долги и просрочки не только по старым кредитам, но и по коммунальным платежам и алиментам. Рассказываем, в каких случаях при наличии таких долгов получить жилищный кредит будет сложно.

Проверка усилилась

Ипотека — долгосрочный и крупный кредит, поэтому банки проверяют заемщиков особенно тщательно. Базовые сведения, без которых кредит на стандартных условиях не может быть выдан, — о наличии постоянной работы с регулярным доходом, семейном и имущественном положении, прописке, рассказывает директор Национального бюро кредитных историй (НБКИ) по маркетингу Алексей Волков. При этом банки могут по своей инициативе добирать информацию — например, созваниваясь с работодателем.

Но наиболее важное значение при принятии решения о выдаче ипотеки имеет кредитная история заемщика и ее качество. «Если добросовестность заявителя при погашении прежних кредитов не вызывает сомнений и персональный кредитный рейтинг (ПКР) высок, заемщику могут даже простить недостатки в других пунктах анкеты и выдать кредит на хороших условиях», — отметил Алексей Волков.

Но если есть серьезные просрочки по кредитам и долги, получить ипотеку будет гораздо сложнее. Тем более что в последнее время банки стали тщательнее проверять потенциальных заемщиков, отмечает кредитный юрист, руководитель антиколлекторского агентства «ОФИР» Данила Михалищев. «Поэтому кредитор принимает во внимание и тот факт, что у заемщика есть непогашенный кредит и тем более задолженность, природа которой, по сути, значения не имеет. Это может быть и задолженность по оплате коммунальных услуг», — пояснил он.

То же самое касается платежной нагрузки потенциального заемщика: сейчас банки реже одобряют клиентов, у которых платежная нагрузка на пределе, добавил сооснователь и CEO онлайн-сервиса управления ипотекой Refin.online Михаил Чернов. К примеру, это касается заемщиков, у которых несколько кредитных карт (даже неиспользуемых, банк их все равно учитывает), непогашенных кредитов, а доход позволяет обсуживать их на грани возможностей. «Поэтому мы перед получением ипотеки советуем закрыть кредитные карты. В среднем рекомендуется тратить на ипотеку не более 50% от свободных средств. Если есть созаемщик (например, супруга), то доход будет суммироваться, это позволит взять кредит большой суммой», — сказал эксперт.

Читайте также

Когда нельзя получить одобрение

Причиной отказа в ипотеке могут стать долги и просрочки не только по старым кредитам, но и по коммунальным платежам и алиментам. «Если информация о неисполненном в десятидневный срок решении суда попадает в кредитную историю, это снижает шансы на получение ипотечного кредита — да и любого другого», — отметил Алексей Волков, ссылаясь на закон «О кредитных историях».

Обычно это касается больших задолженностей, которые отражаются в кредитной истории, фигурируют в судебных разбирательствах или проходят по сайту Федеральной службы судебных приставов (ФСПП). В таком случае банк увидит долг и не одобрит ипотеку, пояснила управляющий директор сети офисов «Миэль» Юлия Антясова. «Если у заемщика большие долги (свыше 600 тыс. руб.), которые с него взыскивают в судебном порядке, то банк рассматривает этого заемщика как человека в предбанкротном состоянии, а это табу на выдачу ипотечного кредита», — отметила она. Это касается всего, что государство предъявляет к уплате, начиная от налогов, алиментов и заканчивая штрафами ГИББД. И не только государство, но и физическое лицо, которое в судебном порядке заявило о долге заемщика и требует уплаты.

Банки учитывают всю финансовую составляющую жизни кандидата на ипотеку. Низкая финансовая дисциплина, неоплаченные штрафы, задолженность по коммунальным услугам, непогашенные алиментные обязательства, а также долг по уплате налогов, перечислил Данила Михалищев. «Поэтому если у потенциального ипотечного заемщика имеется значительная задолженность, связанная в том числе с неоплатой коммунальных платежей, кредитор, скорее всего, ему откажет», — согласился юрист.

Когда одобрение возможно

Если речь идет о небольших задолженностях, которые не отражены в кредитной истории и не дошли до суда, то шансы получить одобрение у потенциального заемщика есть. «Коммунальные платежи в досудебных взысканиях или претензиях не влияют на решение о выдаче ипотеки, поскольку не фигурируют нигде с точки зрения проверки банка. Банк первоначально запрашивает данные в бюро кредитных историй, потом он ориентируется на информацию, которая фигурирует в судебной практике — есть ли поданные судебные иски и по какой причине», — объяснил Михаил Чернов. Но наличие такого иска уменьшает возможность получения ипотечного кредита, неважно о каких платежах идет речь — коммунальных или алиментов, добавил эксперт.

В лучшем для заемщика случае ужесточаются условия по кредиту — может вырасти процентная ставка, снизиться размер суммы и сокращается срок кредита, от заемщика могут потребовать дополнительного обеспечения в виде поручителей или созаемщиков, продолжил представитель НБКИ.

Далеко не всегда данные о долгах доходят до кредитора. Например, чтобы информация о задолженности за ЖКУ попала в кредитную историю, необходимо решение суда о взыскании долга, не исполненное в десятидневный срок. И даже в этом случае управляющие компании только имеют право, но не обязаны формировать запись. В настоящее время в НБКИ передают информацию о должниках 152 предприятий ЖКХ из 50 регионов, а всего в России таких предприятий, согласно Росстату, около 65 тыс. Поэтому даже злостным должникам, не исполняющим решение суда, ипотеку могут дать.

Решение о выдаче ипотеки человеку с задолженностью по коммунальным и другим платежам зависит от политики, рисков и аппетитов банка, добавил Михаил Чернов. В данном случае как возможный вариант банк может выдвинуть отложенные требования: обязать потенциального заемщика погасить задолженность и вернуться за ипотечным кредитом. Например, если у заемщика все в порядке с платежеспособностью и трудоустройством, но есть судебное разбирательство. Если задолженность по коммунальным платежам или алиментам до 10 тыс. руб., банк, скорее всего, не будет обращать внимание на долг, потому что эта сумма не повлияет на платежеспособность заемщика. Если же долг большой и идут суды, то получить одобрение будет сложно.