Как взять трактор в лизинг частному лицу что для этого нужно

Россельхозбанк запускает новый лизинговый продукт и открывает возможности приобретения сельхозтехники и оборудования в лизинг по упрощенной схеме на маркетплейсе «Свое Фермерство»

Россельхозбанк открывает новые возможности приобретения сельскохозяйственной техники для фермеров и предприятий АПК на маркетплейсе Свое Фермерство. Теперь ее можно оформить не только в кредит, но и в лизинг.

Первыми воспользоваться программой Экспресс-лизинга смогут пользователи экосистемы Своё Фермерство от Россельхозбанка. Заявку можно оформить непосредственно в каталоге товаров маркетплейса Своё Фермерство при выборе сельхозтехники или оборудования. Отправить заявку можно прямо из карточки понравившегося товара. Условия сделки будут зависеть от масштаба агробизнеса, размера авансового платежа, срока договора и специальных условий производителя техники.

На сегодняшний день в экосистеме для АПК Своё Фермерство от Россельхозбанка представлено более 5000 единиц сельхозтехники. Пользователи маркетплейса могут выбрать подходящие товары от лидеров машиностроения и приобрести их в кредит или в лизинг. Каталог техники пополняется на ежедневной основе.

На площадке Своё.Фермерство уже представили свои товары такие компании, как «Ростсельмаш», «Петербургский тракторный завод» «Воронежсельмаш», «Брянсксельмаш», «БДТ-АГРО», а также крупнейшие поставщики сельхозтехники и оборудования: «Байтек Машинери», «ЭмТех», «Тарос Машинери», «Павловская Сельхозтехника», «ТД Галактика», «Э.П.Ф».

Россельхозбанк предоставляет услуги лизинга предприятиям реального сектора экономики с начала 2020 года.

Лизинг тракторов: как купить новый и б/у МТЗ + условия продажи для физических и юридических лиц

В статье мы рассмотрим, как купить трактор в лизинг. Узнаем, могут ли частные лица взять б/у МТЗ и на каких условиях продается новая техника. Мы подготовили список документов для приобретения трактора в лизинг и собрали отзывы юридических лиц и ИП.

ТОП-11 компаний, в которых можно купить трактор в лизинг

Минимальная сумма от 300 000 р.

Условия лизинга

Что касается условий, то они отличаются для крупных предприятий и ИП. Обычные граждане реже прибегают к услуге лизинга.

Итак, в среднем условия выглядят следующим образом:

| Сумма финансирования | Авансовый платеж | Процент удорожания | Срок действия договора |

| от 500 тыс. рублей | 0 – 50% | 5 – 20% в год | до 60 мес. |

Техника может быть поставлена на ваш баланс либо остаться на балансе лизингодателя. При этом за вами сохраняется право выкупить трактор.

Первоначальный взнос составляет в среднем 20% (для организаций), для физ. лиц он гораздо выше, до 50%. Есть возможность оформить технику без внесения авансового платежа, но лизинговых компаний, готовых пойти на такие условия, сегодня очень мало.

Пятилетний срок лизинга в целом является максимальным, но ряд компаний готов продлить сотрудничество на более длительный период.

По лизинговой сделке может потребоваться дополнительное обеспечение, например, если ваша компания на рынке существует недавно либо ее финансовое положение недостаточно устойчиво. В этом случае можно привлечь поручителей.

В процессе оформления договора лизингодатели часто делают спец. предложения по страхованию. Особенно если полис оформляется в компании-партнере.

Как купить трактор в лизинг

Давайте разберемся, как взять трактор в лизинг:

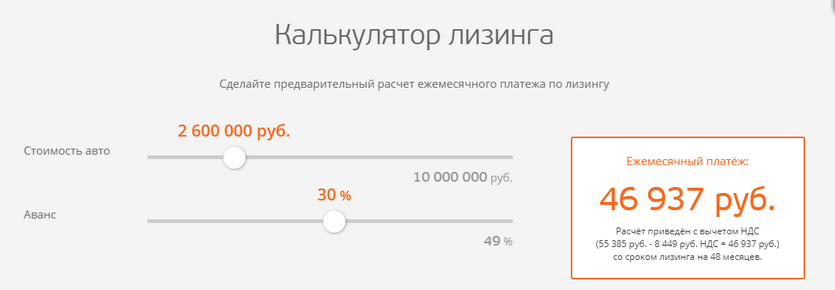

Калькулятор лизинга

Чтобы рассчитать размер платежей, можно воспользоваться онлайн-калькулятором. Сейчас он есть на официальных сайтах всех лизинговых компаний.

Разберем для примера следующую ситуацию: вы приняли решение приобрести трактор стоимостью 2 600 000 рублей. Первоначальный взнос составляет 30% от стоимости. Получается, что сумма вашего ежемесячного платежа будет составлять 46 937 рублей.

Нужно понимать, что расчет является предварительным, в процессе рассмотрения заявки условия могут поменяться.

Требования к лизингополучателям

Получатель имущества должен соответствовать определенным требованиям:

Если ваша фирма недостаточно платежеспособна, лизинговая компания может потребовать привлечь поручителя.

Документы для подачи заявки

Для рассмотрения заявки и вынесения окончательного решения вам нужно предоставить:

Ряд лизингодателей готов учесть не только ваш официальный доход, но и “серый”. Правда, большого влияния на принятие решения по заявке это не оказывает.

Какой трактор можно оформить

Можно купить в лизинг как новые тракторы, так и б/у. К технике, безусловно, предъявляются некоторые требования:

Что касается модельного ряда, то он широк:

Трактор МТЗ в лизинг

Если вы решили купить МТЗ в лизинг, то заключайте соглашение только с проверенной компанией. Важным плюсом покупки можно назвать возможность самому выбрать продавца. Это позволит уточнить цену и дату поставки, избежав большого количества согласований.

Если ваши финансовые возможности не позволяют купить новую технику, то вполне можно оформить в лизинг б/у трактор, к примеру, МТЗ 82. Опасаться здесь нечего, так как перед продажей техника проходит всю необходимую диагностику.

Некоторые компании дают возможность приобрести по сниженной цене тракторы МТЗ 1221 в рамках государственной программы по поддержке сельского хозяйства.

Трактор в лизинг для ИП и КФХ

Индивидуальные предприниматели и руководители фермерских хозяйств могут оформить технику в лизинг на льготных условиях. В данном случае имеется ряд важных особенностей:

Руководители КФХ могут приобрести технику в лизинг по программе с государственной субсидией. В частности, льготы распространяются на покупку МТЗ 82 и ряд других.

Владельцы КФХ при подаче заявки на лизинг должны завизировать технику и участки, которые имеются у них в собственности. Это нужно не для предоставления в залог, а для определения финансового положения фермера.

Трактор в лизинг для физических лиц

По программам лизинга трактор может быть предоставлен и частному лицу. Но условия будут более жесткие, чем для организаций, и это объяснимо: проверить платежеспособность такого лизингополучателя гораздо сложнее.

А также есть и другие особенности лизинга:

Наличие доп. обеспечения по лизинговому договору является своеобразной гарантией своевременного погашения задолженности.

Выгодно ли брать трактор лизинг

Сельскохозяйственная отрасль – весьма специфическое направление деятельности. Лизинг в данном случае проявляет себя как выгодный финансовый инструмент, благодаря своим преимуществам:

Если говорить именно о выгоде, то она состоит в следующем:

Покупка трактора в лизинг – отличная идея, когда техника нужна срочно, а свободных средств на ее приобретение нет.

Отзывы о покупке трактора в лизинг

SDALLIANCE

“По совету коллег наша компания обратилась в Регион-Лизинг. И не пожалели: такое внимание и отзывчивость по отношению к клиенту сейчас редко где встретишь. Сделку провели оперативно, консультировали от начала и до конца”.

Юрий

“Сотрудничаем с компанией Эксперт-Лизинг. Все обговорили в процессе – и сроки, и платежи. На данный момент все идет отлично.Техникой довольны, работает, как часики. Этой компании можно доверять, и условия приемлемые”.

ООО Изумруд

“Для нас лизинг в Сбербанке – отличный способ, помогающий вести бизнес. Компания ориентирована на клиента, только благодаря им мы смогли увеличить объемы производства. Техника, которую мы приобретали, требовалась срочно, Сбербанк-Лизинг помог. Спасибо!”.

Что такое лизинг

Лизинг простыми словами – это аренда имущества. Но с одним существенным отличием: имущество можно в конце срока договора выкупить за небольшую стоимость. Но покупка – это не обязательное условие. У клиента есть право выбора, как поступить. Почему появилась такая услуга, ведь есть кредиты, займы, аренда, рассрочка – множество способов пользоваться нужной вещью? Потому что у лизинга есть ряд экономических преимуществ. Давайте разберемся, в чем особенности лизинга и его отличия от других финансово-кредитных услуг?

Какое имущество можно взять в лизинг?

По законодательству РФ, можно взять любые непотребляемые вещи. Что значит этот термин? То, что можно оформить в лизинг вещи, которые длительный период сохраняют основные потребительские свойства. Сюда относится техника, транспорт, бытовая и компьютерная техника и т.д. То есть имущество, которое можно использовать долго. Потребляемые вещи подходят для однократного использования: продукты питания, строительные материалы.

Самые популярные товары, которые берут в лизинг:

Что не может быть предметом лизинга?

Кроме того, что нельзя оформить в лизинг непотребляемые предметы, перечисленные выше (продукты питания, сырье и т.д.), есть еще ограничения.

Нельзя взять в длительную лизинговую аренду:

Виды лизингов

Классификация строится на сроке действия договора и на том, собирается ли клиент выкупать имущество. Есть три вида:

Лизинг по сравнению с кредитом: чем отличается и что выгодней

Главное отличие двух услуг состоит в том, что кредит может выдаваться в денежной форме, а лизинг – нет. Во втором случае компания может передавать клиенту только имущество.

Еще одно отличие: банки оценивают клиентов жестче, чем лизинговые компании. Дело в том, что банковские организации находятся под контролем ЦБ РФ, а значит, должны строго соблюдать критерии отбора кредитополучателя. Для банков нужно подготовить больше документов, а также соответствовать всем требованиям. Иметь хорошую кредитную историю, быть официально трудоустроенным, иметь регистрацию в регионе, где присутствует банк.

Процесс отбора клиентов у лизинговых компаний проще. Организации действуют исходя из внутренних методик оценки платежеспособности и ответственности клиента.

У лизинга есть несколько преимуществ:

Лизинг по сравнению с арендой: чем отличается и что выгодней

Основное отличие: машину в лизинге можно выкупить в конце действия аренды. При стандартных арендных отношениях сделать это нельзя.

Еще одно отличие состоит в том, что лизинг не может предложить физическое лицо, только юридическое. А точнее – лизинговая компания, у которой есть право на соответствующую деятельность. Имущество в аренду может предложить как физическое, так и юридическое лицо.

Важное преимущество лизинга – налоговые льготы. Есть и еще одно. Компании, предоставляющие оборудование, могут предложить товары только из наличия. Если нужно какое-то специфическое, то компания не сможет удовлетворить запрос. Абсолютно другая ситуация с лизингом. Компания может купить именно то, что нужно клиенту.

Но есть плюс и у аренды – процесс оформления проходит гораздо быстрее. Не нужно подтверждать платежеспособность, предоставлять поручительство или залог.

В чем преимущества лизинга?

Основной плюс услуги – возможность выкупить товар по остаточной стоимости. Остальные преимущества зависят от того, кто является лизингополучателем.

Трактор в лизинг

Покупка новой спецтехники при обновлении парка или открытии предприятия – серьезная статья расходов. Значительно облегчить финансовую нагрузку можно за счет лизинга. Процедура предусматривает получение машин в долгосрочную аренду с правом последующего выкупа при полном погашении суммы по договору или выкупа по остаточной стоимости в любой момент. Можно приобрести трактор в лизинг, а также другую с/х технику, включая комбайны и сеялки.

Услуги от лизингодателей, по сравнению с банковскими продуктами, дают представителям бизнеса такие выгоды:

Отдельного внимания заслуживает приобретение сельхозтехники, созданной в России. Отечественные производители получают поддержку от правительства, взамен предлагая покупателям неплохие скидки. Некоторые лизингодатели напрямую сотрудничают с зарубежными поставщиками, уменьшая цены на спецтехнику для конечных потребителей. При таких обстоятельствах рекомендуется ответственно подходить к поиску лизингодателя, дабы не столкнуться с лишними переплатами.

Кому доступен лизинг техники?

Процедура доступна для юридических лиц и ИП, также предоставляется возможность купить технику в лизинг физическим лицам. Законодательно не запрещено продавать имущество без авансового платежа, но на практике найти организацию с такими условиями довольно сложно как физическим, так и юридическим лицам.

Чаще всего сельхозтехнику по лизинговым сделкам покупают юридические лица. Сотрудничество с лизингодателями для них примечательно из-за таких факторов:

Российские лизингодатели в стремлении минимизировать риски предъявляют к клиентам разные требования. Основное – хорошие финансовые показатели и отсутствие серьезных убытков за последний отчетный период. Если отчетность не устроит, то дальнейшее сотрудничество будет развиваться по одному из форматов:

Заключаются соглашения на период от 1 до 5 лет, требуется страхование покупаемой спецтехники. Лизингодатель может включить затраты на оформление КАСКО и постановки тракторов на учет в общую сумму по лизинговому договору. Это поможет значительно снизить единовременную финансовую нагрузку на покупателя, что особенно примечательно при покупке нескольких тракторов сразу.

Требования к покупателю

Стать лизингополучателем можно как при длительном и юридически чистом ведении бизнеса, так и если компания (или индивидуальный предприниматель) зарегистрирована недавно. Каждая лизинговая компания подстраивает требования к заявителям под собственные интересы, однако есть стандартный список, актуальный для всех:

Если показатель платежеспособности не соответствует внутренним правилам лизингодателя, то вероятнее всего придется подключить к делу поручителей – компании с хорошими оборотами и стабильным бизнесом. Новым юридическим лицам и предпринимателям, а также в случае отсутствия доходов тоже доступна покупка трактора в лизинг. В этом случае необходимо заплатить больший первоначальный взнос или предоставить собственную технику в залог.

Заявки подаются совместно с пакетом документов, в который входят:

На рассмотрение обращения и заключение контракта уходит 1-3 дня. Документы можно отправить в электронном виде, что позволит сэкономить время на поездки в офис.

Новые тракторы или с пробегом?

В приоритете у многих лизингодателей транспорт, который ранее не эксплуатировался. Отсутствие пробега и полная техническая исправность гарантируют клиентам скорое получение прибыли, а соответственно и стабильность во внесении платежей по договору лизинга. Марка и модель обычно не имеют значения, но стоит учитывать, что некоторые лизинговые компании напрямую взаимодействуют с конкретными производителями и не рассматривают заявки на сельхозтехнику других брендов.

Не запрещено приобретение б/у транспорта, однако здесь присутствуют нюансы. Обратить внимание надо на следующее:

Выбирать бывшие в употреблении модели не рекомендуется: есть вероятность отказа не только из-за перечисленных выше правил. Для лизингодателя далеко не последнюю роль играет ликвидность машин. Если лизингополучатель допустит серьезные нарушения договора и возникнет потребность в изъятии сельхозтехники, то проблемные образцы не привлекут новых покупателей. Чем старше техника, тем меньше лизинговых компаний будут готовы профинансировать ее покупку.

Особенности заключения контракта и получения спецтехники

Список действий для представителей сельскохозяйственного бизнеса и фермеров стандартен. Он включает в себя такие этапы:

В дальнейшем главной задачей лизингополучателя будет своевременная оплата и поддержание работоспособности техники. По аналогичной схеме заключаются контракты для частных лиц. Некоторые лизинговые компании оказывают содействие клиентам в оформление страховки. Подобные предложения часто выгоднее самостоятельного поиска страховой компании. Оплату за КАСКО при этом можно включить в общую стоимость, что позволит неплохо сэкономить.

Перед началом сотрудничества с компанией-лизингодателем рекомендуется не только искать подходящий для работы транспорт, но и планировать будущие затраты. Помощником в такой ситуации становится онлайн-калькулятор, который поможет рассчитать оптимальные сроки и размер ежемесячного платежа. Найти подобные инструменты можно практически у всех лизинговых сервисов. Однако важно учитывать – каждый подобный калькулятор настроен под стандартные условия и не может прогнозировать конкретные условия лизинга, которые достигаются на этапе подписания контракта. Поэтому расчеты носят ознакомительный характер и помогают проще ориентироваться в усредненных параметрах лизинговых предложений.

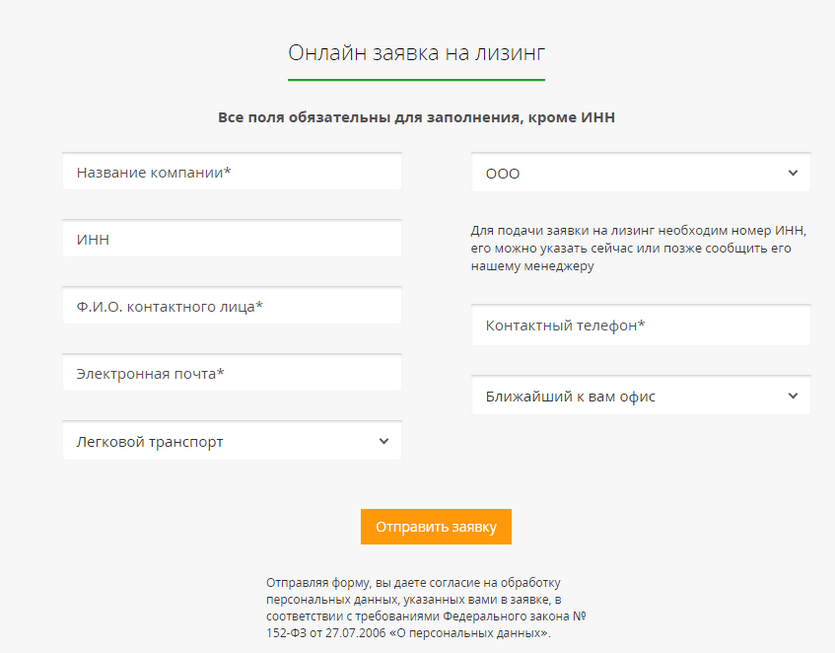

Оформите на нашем сайте онлайн заявку на лизинг и получите предложения по лизингу нескольких десятков лизинговых компаний

Использование сайта и наши услуги бесплатны для лизингополучателей.

Дополнительную информацию по лизингу, условиям финансирования и требованиям к клиентам вы можете найти в разделе Статьи о лизинге

Что такое лизинг

Лизинг — это долгосрочная аренда оборудования с возможностью его выкупа в дальнейшем.

Если вкратце, именно возможность выкупа отличает его от обычной аренды: например, можно арендовать автомобиль в течение двух лет, а потом выкупить его по остаточной стоимости. Того, кто сдает собственность, называют лизингодателем, а арендатора — лизингополучателем.

Кому подходит

Предпринимателю имущество в лизинге удобно как альтернатива покупке в кредит. Сделку легко расторгнуть: например, если предприятие взяло во временное пользование станки, а потом выяснилось, что такая производственная мощность ему не нужна, то арендованное имущество можно вернуть лизингодателю. Если бы компания купила оборудование в кредит, то понесла бы убытки. Поэтому лизингом выгодно пользоваться предпринимателям, которые выходят на новые для себя рынки.

Что можно взять в лизинг

Предметом договора обязательно должны быть непотребляемые вещи — то есть имущество, которое может изнашиваться, но им все равно можно пользоваться по назначению. Поэтому во временное пользование нельзя взять, например, стройматериалы, продукты питания, сырье. Кроме того, гражданский кодекс запрещает держать в лизинге земельные участки, водоемы, леса и другие природные объекты. Еще в такую долгосрочную аренду нельзя взять военную технику и оборудование без заводских номеров. Вот что берут в лизинг чаще всего:

Лизингом часто пользуются предприниматели, которым необходимо дорогостоящее оборудование, транспорт, спецтехника или производственная недвижимость.

Отличия от кредита

Когда компания берет оборудование в кредит, оно сразу становится ее собственностью. При лизинге же можно не платить налог на имущество или транспортный налог, если речь идет о технике, — владельцем остается лизингодатель. Еще к имуществу в лизинге применяют ускоренный коэффициент амортизации. Поэтому к моменту, когда компания решит выкупить предмет аренды, он может быть полностью амортизирован. То есть налог на имущество можно не платить и после выкупа.

Еще одна особенность лизинга, которая отличает его от кредита, — лизингодатель может прописать в договоре, что обслуживать оборудование или обучать сотрудников, которые работают на арендованной технике, лизингополучатель обязан только у него.

Вместо понятия процентной ставки в лизинге используют термин «ставка удорожания». В нее включены затраты лизингодателя на покупку имущества и его прибыль.

Отличия от аренды

Главное отличие — имущество в лизинге переходит в собственность лизингополучателя спустя некоторое время. Если речь идет о земельных участках, по закону их можно только арендовать.

В случае с лизингом оборудование или технику обычно покупают специально для конкретного лизингополучателя. Имуществом, предлагаемым для аренды, может воспользоваться любой желающий, если оно его устраивает.

Виды лизинга

В зависимости от срока службы арендуемого имущества различают два вида:

Финансовый лизинг — срок договора совпадает со сроком службы оборудования. Когда остаточная стоимость оборудования становится нулевой, его выкупают за небольшие деньги. По сути, предприниматель таким образом получает рассрочку под небольшой процент.

Операционный лизинг — срок договора меньше срока службы оборудования. В таком случае после окончания действия договора лизингополучатель продлевает аренду, либо возвращает имущество, либо выкупает его по остаточной стоимости.

Есть еще один вид — возвратный: когда предприниматель продает свое имущество другой фирме, а потом берет его же в лизинг. Фактически он получает кредит под залог собственного оборудования, экономя при этом на налогах.

Преимущества

Основной плюс в сравнении с кредитом — возможность не платить налог на имущество. Предмет договора фактически принадлежит лизингодателю. А благодаря ускоренной амортизации к окончанию срока аренды имущество может быть полностью изношено. Кроме того, лизинговые платежи относятся к затратам на себестоимость и поэтому снижают налогооблагаемую базу.

Еще одно преимущество перед кредитами: если бизнес имеет сезонный характер, то при лизинге можно распределить платежи так, чтобы они приходились на период максимальной прибыли. А еще благодаря лизингу можно оперативно обновлять оборудование, арендуя каждый раз более современное.

Сублизинг

Имущество, полученное по договору лизинга, можно сдать в сублизинг. Тогда лизингополучатель станет одновременно сублизингодателем, а тот, кто получит такое имущество — сублизингополучателем. Получится цепочка: «Лизингодатель → лизингополучатель (он же сублизингодатель) → сублизингополучатель». Просто так передать третьей компании чужое имущество нельзя — надо, чтобы фактический владелец — лизингодатель — дал разрешение в письменной форме.

Сублизингополучатель, как и лизингополучатель, не платит налог на имущество. Но сам он уже в третий раз сдать кому-то в субсублизинг ничего уже не может. Обычно сублизинг используют компании, которые сдают в аренду технику. Кроме того, по такому договору оформляют пересдачу помещений в аренду, если арендатор получил недвижимость в лизинг.

Как оформить договор

Договор лизинга заключают только в письменной форме. В законе о финансовой аренде, который регулирует такие сделки, указаны обязательные требования. Вот что там должно быть:

Еще в договоре можно указать, продлевается ли сделка с лизингом после окончания срока действия договора. При этом условия аренды могут измениться.

Лизингодатель должен обязательно заключить с поставщиком договор купли-продажи. Обычно его оформляют одновременно с договором лизинга.

На что обратить внимание, подписывая договор

Прежде всего надо обратить внимание на график платежей. Наиболее популярны три вида:

Есть и другие тонкости, которые могут усложнить или облегчить жизнь лизингополучателя. Вот что важно учесть, заключая договор:

Что будет, если нарушить условия договора

Обычно в договоре прописываются пени и штрафы за нарушения, но лизингодатель может и расторгнуть договор. Самые частые причины расторжения лизингового договора — нарушение графика платежей, несоблюдение условий эксплуатации и нарушение правил страхования, предусмотренных договором. В предыдущей редакции закона о лизинге лизингодатель имел право автоматически забрать арендуемое имущество в случае проблем. Сейчас действует более мягкая норма: собственник должен сначала расторгнуть договор. Если лизингополучатель откажется это сделать, то придется идти в суд.

Бывают ли льготы для малого бизнеса

В России работает льготная лизинговая программа для малых и средних предприятий. Такие компании могут получить во временное пользование оборудование: отечественное — по ставке 6%, импортное — 8%. Рассчитывать на льготы могут не все — сниженная ставка положена высокотехнологичным компаниям, сельхозкооперативам, предприятиям, расположенным в моногородах или индустриальных парках, и так называемым приоритетным производствам. Чтобы стать участником программы, надо заполнить анкету на сайте «Корпорации малого и среднего бизнеса».