Маржа безопасности что такое

Маржа безопасности в инвестициях

Автор: Алексей Мартынов · Опубликовано 07.09.2015 · Обновлено 30.07.2016

Покупая акции или облигации нельзя быть уверенным на 100% в том, что прибыль компании будет расти и дальше или хотя бы не снижаться. Поэтому, когда мы пытаемся прогнозировать будущее компании, мы всегда рискуем неверно спрогнозировать денежные потоки, что в свою очередь приведет к неверной оценке. И чем длительнее срок прогнозирования, тем больше вероятность ошибки.

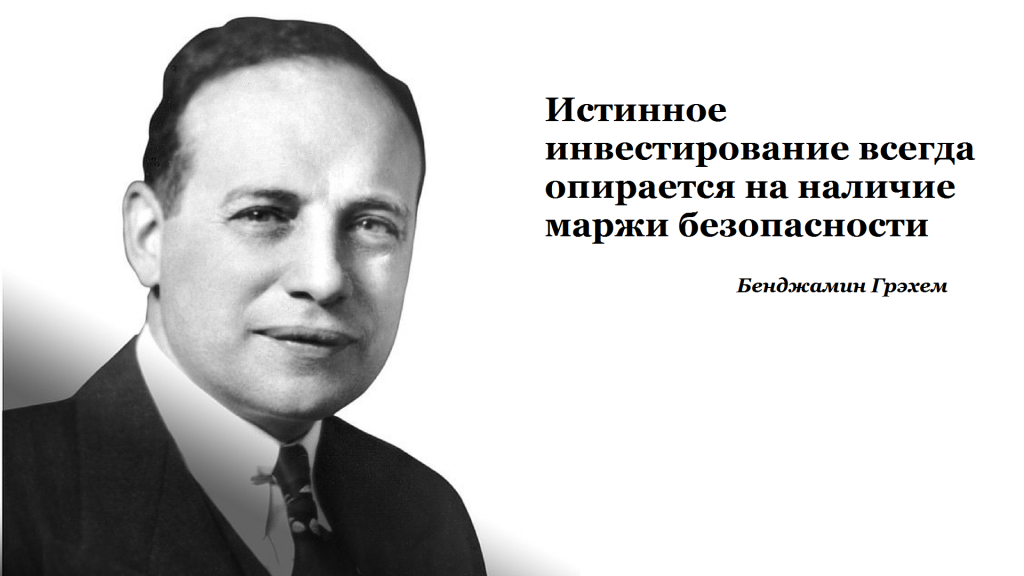

Назначение маржи безопасности (margin of safety, MOS), придуманной Грэхемом, состоит в том, чтобы избавиться от необходимости точно прогнозировать будущее. Она позволяет ощущать себя в безопасности, даже если мы сделали ошибку в расчетах.

Применительно к облигациям маржа безопасности означает значительное превышение прибыли над процентными платежами по долгам. Даже если прибыль снизится, компания все равно сможет расплатиться по процентам. Другой способ рассчитать запас прочности облигаций — сравнить рыночную стоимость компании (капитализацию) с объемом ее долга. Для этого надо вычислить среднюю стоимость акций за несколько лет. Грэхем приводит такой пример: если долг компании 10 млн. долларов, а ее стоимость 30 млн., то запас прочности составляет 2/3.

В случае акций маржа безопасности образуется, когда доходность акции превышает доходность облигаций. Для расчета доходности акции используют коэффициент E/P, то есть отношение прибыли на акцию к ее цене. Например, EPS составила 9 рублей, цена акции 80 рублей, тогда ее доходность равна 11,25%. Второй способ рассчитать это — поделить 1 на коэффициент P/E. Если доходность облигаций 8%, то разница составит 3,25%, то есть маржа безопасности 40%.

Данный способ дает возможность оценить текущий уровень цен на акции. Текущий P/E российского рынка 10,4, что дает среднюю доходность акций 9,6%. Это немного ниже среднесрочной ставки по ОФЗ 10,5%. Получается, что сегодня российские акции не обладают маржой безопасности. P/E американского индекса S&P 500 сейчас на уровне 21, доходность акций 5%, уровень доходности 10-летних государственных облигаций около 2%, то есть MOS больше 100%. Означает ли это, что не стоит покупать российские акции, а лучше купить американские? Точно ответа на этот вопрос сейчас дать невозможно, это покажет только время.

Основной риск инвестора — купить акции слишком дорого. Это может произойти, если слишком оптимистично подойти к оценке будущей прибыли и дивидендов.Поэтому при прогнозировании необходимо использовать консервативный подход и концепцию маржи безопасности. Сочетание этих двух факторов убережет от покупки акций по излишне высокой цене.

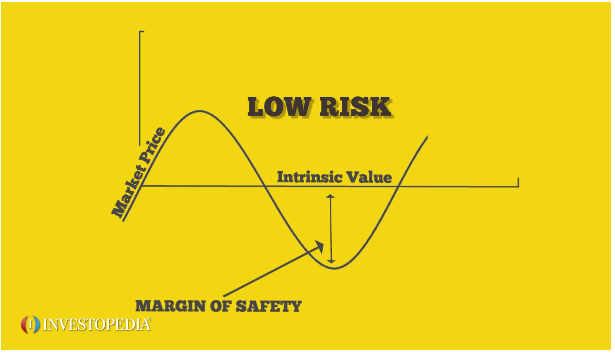

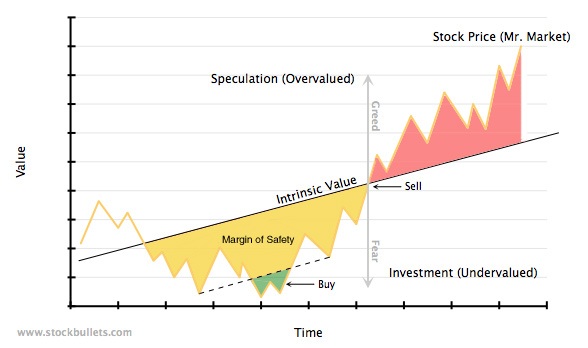

В случае акций стоимости маржа безопасности — это разница между рыночной ценой акции и ее справедливой (внутренней) стоимостью. Наличие дисконта к истинной стоимости служит некой защитой от чрезмерного падения акций.

Какой должна быть маржа безопасности?

Дисконт к внутренней стоимости акций должен быть значительным. Покупка акции со скидкой 5% не обеспечит достаточный запас прочности. Грэхем рекомендовал приобретать недооцененные акции, когда их рыночная цена — это не более 2/3 их истинной стоимости. То есть маржа безопасности составляет 30%. Впрочем каждый инвестор волен определять для себя свою минимальную величину маржи.

Рассчитать MOS можно по формуле:

MOS = Справедливая стоимость/рыночная цена — 1

«Концепция маржи безопасности »

|  | |

|

Старый проверенный принцип гласит: тот, кто не желает рисковать, должен довольствоваться относительно низким уровнем доходности. Именно из этого исходит основная идея инвестиционной деятельности: уровень доходности, к которому стремиться инвестор, находиться в определенной зависимости от степени риска, который он готов нести.

Но Бенджамин Грэм считал иначе. Уровень доходности, который хочет достичь инвестор, должен зависеть от величины умственных усилий, которые он хочет и может приложить для выполнения своих задач. Минимальную доходность получает пассивный инвестор, который заинтересован в безопасности вложенного капитала и, к тому же, не хочет заниматься требующими усилия и времени операциями на фондовом рынке. Максимальная доходность будет получена внимательным и предприимчивым инвестором, который использует для этого максимум разума и имеющихся у него навыков.

Демонстрация компанией способности зарабатывать прибыль, размер которой значительно превышает ее процентные выплаты, создает ту «подушку безопасности», которую можно рассматривать, как защиту от потери или разочарования в случае возможного снижения чистой прибыли компании в будущем. Маржу, которая превышает постоянные выплаты компании, можно рассматривать в виде процента возможного снижения прибыли, меньше которого у компании будет не хватать прибыли для выплаты процентов.

Поскольку невозможно точно предсказать, какая прибыль компании будет в будущем, то инвестору, придерживающегося правила маржи безопасности, точные прогнозы не требуется. Если значение маржи большое, то этого достаточно, чтобы предположить, что будущая прибыль существенно не снизится и инвестор будут достаточно защищен от превратностей фондового рынка.

Поскольку средняя цена акции связана со средней способностью компании к зарабатыванию прибыли, то маржа «стоимости компании» сверх долга и маржа прибыли сверх фиксированных выплат в большинстве случаев должны быть равными. Если каждая из 20 и больше акций в диверсифицированном портфеле инвестора характеризуется такой маржей безопасности, то вероятность благоприятного результата очень высока.

Вот почему соблюдения правил маржи безопасности не требует от инвестора особой проницательности и дальновидности при операциях с акциями. Если инвестор на протяжении длительного периода времени приобретает акции при среднем уровне фондового рынка, то в цене уже присутствует соответствующая маржа безопасности. Опасность состоит в концентрированном приобретении акций при более высоких уровнях фондового рынка или в покупке непредставительных акций, которые имеют более высокий, чем в среднем, риск снижения силы доходности.

Она предназначена для того, чтобы «самортизировать» результат ошибочных расчетов или падения курса акций ниже среднерыночного уровня. Если при их покупке соблюден достаточный уровень маржи безопасности, то инвестор может быть уверен в том, что даже определенное снижение силы доходности акций не обязательно приведет к серьезному ухудшению показателей его деятельности. Маржа безопасности в этом случае выполняет свою задачу.

Поскольку нет единого общепринятого определения понятия «инвестиционная деятельность», поэтому специалисты могут давать такое определение, которое им больше всего нравиться. Многие из них отрицают существование какой-либо полезной с практической точки зрения разницы между концепциями инвестирования и спекуляции. Грэм считает, что такая позиция пагубна, поскольку поощряет врожденную склонность людей к спекуляции на фондовом рынке.

Поэтому он предложил использовать концепцию маржи безопасности в качестве стандарта при определении различия между инвестированием и спекуляцией. Инвестиционная концепция маржи безопасности основана на простых и четких математических расчетах, с использованием статистических данных. Таким образом, истинное инвестирование предполагает использование настоящей маржи безопасности, которая должна иметь количественное измерение, быть убедительно обоснованной и подтверждаться практикой.

Что такое маржа и как ее рассчитать

Маржа, маржинальность и наценка — в чем различие и как использовать эти показатели в реальном бизнесе

Лариса Баневич

Маржинальность помогает увидеть, насколько эффективно работает система продаж в компании. В статье разбираем разницу между маржинальностью, маржой и наценкой и показываем, как применять эти показатели не в учебнике по экономике, а в реальном бизнесе.

Говорим только о марже в бизнесе

Термин маржа применяется не только в бизнесе, но еще на фондовой бирже и в банковском деле. И везде это разное.

В торговле на бирже маржа — это заем при покупке актива, в банковском деле — один из показателей надежности банка. В этой статье мы будем говорить только о марже в бизнесе.

Что такое маржа и маржинальность

В обиходе маржу часто путают с маржинальностью и наценкой.

Маржа. Экономисты называют ее маржинальным доходом. Она показывает, сколько компания получила денег после продажи товара или услуги. Для простоты в статье маржой мы будем называть именно маржинальный доход. Он считается в рублях.

Маржа = Выручка − Переменные расходы

Выручка — сумма, на которую компания отгрузила клиенту товар или оказала услугу.

Если магазин за день продал только смартфон за 10 000 ₽, то дневная выручка и будет 10 000 ₽.

Переменные расходы — все расходы, которые напрямую связаны с выручкой. Они зависят от объема этой выручки: чем больше расходов, тем больше выручка.

Чаще всего к переменным расходам относят: закупочную цену, процент продавцу с выручки, стоимость упаковки, стоимость доставки. Но могут быть и другие варианты. Все зависит от структуры и особенностей бизнеса.

Цветочный магазин с доставкой. Продавцы в магазине работают на окладе. В переменные расходы нужно включить:

— себестоимость цветов;

— упаковку букета;

— стоимость доставки букета клиенту.

Аренду помещения магазина и зарплату продавца включать не нужно — они не зависят от объема продаж. Формула маржи в этом случае выглядит так:

Маржа = Стоимость букета − (Себестоимость букета + Упаковка букета + Доставка)

Теперь пример из другой сферы.

Бизнес оказывает консультационные услуги онлайн. Консультант получает оклад в месяц. Единственные переменные расходы здесь — комиссия платежной системы. Других нет. Тогда формула выглядит так:

Маржа = Стоимость консультации − Размер комиссии платежной системы в рублях

Самое сложное при расчете маржи — определить, какие именно расходы относятся к переменным и влияют на продажу, а значит, на объем выручки. Часто предприниматели для определения структуры расходов пользуются помощью финансовых консультантов.

Маржу считают в рублях. Давайте на примере.

В январе выручка компании — 100 000 ₽.

Переменные расходы — 53 000 ₽.

Маржа в январе: 100 000 − 53 000 = 47 000 ₽.

В феврале выручка выросла до 140 000 ₽.

Переменные расходы увеличились до 84 000 ₽.

Маржа в феврале: 140 000 − 84 000 = 56 000 ₽

Маржа за февраль больше маржи за январь на 9000 ₽.

Складывается впечатление, что компания в феврале отработала лучше, чем в январе: маржа больше. Но здесь кроется ловушка, потому что эти абсолютные цифры не показывают эффективности работы компании. Чтобы правильно сравнить два месяца, надо считать не маржу, а маржинальность.

Маржинальность. Это отношение маржи к выручке. Она показывает, насколько эффективно компания продает товар или услугу: какая доля маржи в 1 рубле выручки.

Маржинальность = Маржа / Выручка × 100%

Маржинальность считается в процентах, и ее тоже часто ошибочно называют маржой. Так делать не надо.

Теперь вернемся к компании, где высчитывали маржу в январе и феврале.

Чтобы сравнить январь и февраль по эффективности, посчитаем маржинальность для каждого месяца. Напомним, что маржа за январь получилась 47 000 ₽, а за февраль — 56 000 ₽.

Маржинальность за январь: 47 000 / 100 000 × 100% = 47%.

Маржинальность за февраль: 56 000 / 140 000 × 100% = 40%.

Мы видим: маржа больше на 9000 ₽ в феврале, но вот маржинальность выше в январе.

Если бы уровень эффективности в феврале остался на уровне января, то компания заработала бы больше: маржа бы составила не 56 000 ₽, а 65 800 ₽.

По абсолютным цифрам можно подумать, что компания работает хорошо. Это будет ошибкой. А вот маржинальность сразу показывает эффективность бизнеса в разные месяцы.

Иногда маржинальность может быть отрицательной.

ИП вяжет свитера и варежки. Поступил заказ на 10 000 ₽. ИП закупила пряжи на 9000 ₽. Во время вязания ошиблась в схеме, чего пришлось докупать пряжу еще на 3000 ₽.

Маржа: 10 000 − 9000 − 3000 = −2000 ₽.

Маржинальность: −2000 / 10 000 × 100% = −20%.

Получается, на данном заказе ИП потеряла 20% от выручки.

Еще иногда маржу и маржинальность путают с наценкой. Посмотрим, в чем тут различие.

Отличие маржинальности от наценки

Маржинальность показывает, сколько дохода компании приносит каждый рубль выручки. А наценка — это коэффициент надбавки. Он показывает, сколько маржинального дохода принес каждый рубль, вложенный в закупку товара.

Наценка % = Маржа / Переменные расходы × 100%

Маржинальность не может быть больше 100%, наценка может быть какой угодно.

Закупили товар на 100 ₽, продали на 1000 ₽.

Кажется, что маржа, маржинальность и наценка — это понятия из учебника по экономике. На самом деле их полезно применять в бизнесе.

Для чего нужен расчет маржинальности

Маржа, маржинальность и наценка важны при ведении бизнеса. Но маржинальность — самый наглядный показатель из трех. Ее лучше наблюдать в динамике и следить за ней не реже раза в месяц.

Показатель маржинальности, в отличие от маржи и наценки, помогает делать выводы об эффективности продажи услуг или товаров.

Маржинальность растет → бизнес хорошо развивается, система продаж налажена и работает эффективно.

Маржинальность в рамках запланированной → процессы работают в штатном порядке.

Маржинальность снижается от месяца к месяцу → тревожный сигнал для руководителя. Значит, нужно разбираться в процессах, выяснять, где бизнес теряет деньги.

Например, в структуру переменных расходов входят:

При негативной динамике маржинальности понятно, что нужно срочно разбираться, где сбой:

Знать маржинальность важно и до старта бизнеса, когда вы только определяетесь, что будете продавать. Чтобы узнать среднюю маржинальность, можно почитать форумы и пообщаться с другими компаниями. Так как средняя маржинальность, скажем, в Москве может сильно отличаться от маржинальности в Махачкале.

Конечно, ориентироваться только на маржинальность на старте недостаточно — надо составить полную финмодель бизнеса.

Маржинальность используют при подсчете точки безубыточности. Она помогает определить, сколько выручки нужно компании, чтобы покрыть все постоянные расходы и выйти в ноль. Важно учитывать уровень точки безубыточности, когда планируете продажи. Лучше, чтобы бизнес проходил точку безубыточности в 10—13-х числах месяца, плохо — если к 25-му числу и позже.

Компания определяет план продаж на февраль.

Средняя маржинальность для компании — 25%.

Постоянные расходы (аренда, зарплата сотрудников, реклама и т. д.) — 280 000 ₽.

Определяем, какая сумма выручки в месяц позволит компании покрыть расходы и выйти в прибыль:

ТБУ = Постоянные расходы / Маржинальность × 100%

ТБУ для этой компании: 280 000 / 25% × 100% = 1 120 000 ₽.

То есть в месяц нужно продать товара не меньше чем на 1 120 000 ₽, только чтобы окупить постоянные расходы.

Как рассчитать и контролировать маржинальность

Теоретически маржинальность посчитать легко, достаточно двух математических операций и листка бумаги. На практике бизнес использует расчеты в Excel и Google Таблицах, шаблоны в «1С», «ПланФакт», «ФинТабло», «Финолог» и других сервисах. Чтобы учесть много разных переменных, проще занести все данные в программу, которая автоматически выведет результат.

Маржинальность — часть ежеквартальных и годовых отчетов о прибылях и убытках. Они помогают следить за состоянием дел в бизнесе. Правда, нужно уметь правильно считывать данные, а не просто их собирать. О самом отчете мы расскажем в отдельной статье.

Маржинальность нужно смотреть в динамике: например, отслеживать ежемесячно. Изменение в динамике за год помогает увидеть динамику развития бизнеса. Если маржинальность становится ниже среднего уровня маржинальности и никто это не замечает, бизнес может уйти в минус.

Маржинальность и ее изменение сообщают собственнику и руководителю о развитии бизнеса: эффективно ли построены процессы либо, наоборот, в бизнесе нужно менять и принимать управленческие решения. Но не в общем, а именно в тех процессах, которые непосредственно влияют на продажу.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Сейчас читают

Как подготовить и провести презентацию

Чтобы провести качественную презентацию для инвестора, сотрудников, клиента или на большую аудиторию, нужно правильно подготовиться и помнить о правилах борьбы со стрессом.

Как заработать на елках на Новый год

Продавать новогодние елки — один из самых прибыльных сезонных бизнесов. Узнали у реальных предпринимателей, как заработать на продаже елок

Какие нужны документы на помещение для открытия кафе

Собрали список документов и подробную инструкцию, как получить каждый из них

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

ÐÑÐµÐ¼Ñ Ð¸ СÑекло Так вÑпала ÐаÑÑа HD VKlipe Net

Table of Contents:

Что это такое:

Как это работает (Пример):

Формула для маржи безопасности :

Давайте посмотрим на пример.

Obv дальше акции компании были подталкиваются под их внутреннюю ценность (иногда называемая » справедливая стоимость «), тем больше будет уровень безопасности. И наоборот, если фондовая биржа торгуется или даже превышает ее справедливую стоимость, то маржа безопасности на этом типе инвестиций будет равна нулю, в результате чего акции теоретически подвержены большему риску.

Как только инвестор определяет внутреннюю стоимость запаса и поэтому может рассчитывать свою маржу безопасности, он должен сравнить эту маржу с базовой ставкой прибыли от инвестиций с низким уровнем риска. (В большинстве случаев казначейские облигации США используются в качестве ориентира для этой безрисковой нормы прибыли.) Сравнивая потенциальную отдачу акций или других инвестиций с ценными бумагами без риска, инвестор может лучше понять (

Почему это имеет значение:

Когда был введен термин «маржа безопасности», он предположил, что внутренняя стоимость запаса может быть методично рассчитаны. Бенджамин Грэм, представляющий безопасность, предположил, что это можно сделать, проанализировав активы и бизнес-модель компании и прогнозируя ее будущие доходы. Практически все методы расчета внутренней ценности включают в себя создание прогнозов, которые могут в конечном итоге оказаться неточными и / или могут зависеть от непредсказуемых факторов в будущем. Таким образом, решения, основанные на этих методах, связаны с некоторой степенью риска.

Насколько большой запас прочности необходим для того, чтобы акции считались инвестицией в настоящую стоимость? Это зависит от нескольких факторов, включая рыночные условия, устойчивость к риску и даже фундаментальные перспективы для рассматриваемой компании. Когда инвестор чувствует себя очень уверенно, что его собственный показатель стоимости является точным и вряд ли будет существенно колебаться, то может оказаться подходящим более безопасный запас безопасности. Как правило, это происходит с хорошо зарекомендовавшими себя фирмами в зрелых отраслях с четкой видимостью доходов и стабильными отчетами о движении денежных средств. Чрезмерная справедливая стоимость для других компаний, особенно молодых, работающих в нестабильных отраслях, может быть чрезвычайно сложной задачей. В этом случае разумные инвесторы, как правило, должны требовать более высокий запас прочности, чтобы компенсировать неопределенность, лежащую в основе расчета.

Что такое маржа? Полное определение термина

Приветствую вас, читатели блога о трейдинге. Маржа – это термин, который является очень широкоупотребляемый в финансовом мире. Его используют бизнесмены, банкиры, инвесторы и, конечно же, трейдеры, причем подразумевая всегда разные значения. Трудно себе представить, но даже для трейдеров разных рынков: фондового и фьючерсного, маржа определяется по-разному.

Понятно, что начинающие биржевики приходят в замешательство от такого разнообразия определений одного термина. Поэтому на этой странице я попытаюсь максимально подробно и ясно осветить этот вопрос. Если вы знаете еще какие-то значения термина «маржа» или имеете дополнения к сказанному, пишите в комментариях.

Маржа в бизнесе

Бизнесмены, а еще больше инвесторы, обожают вычислять рентабельность, поскольку она показывает, насколько эффективно руководство компании распоряжается деньгами, полученными от продаж. Поэтому в бизнесе (или корпоративных финансах, если сказать красиво) выделяют различные виды маржи, из которых три являются основными:

«Маржа безопасности» для инвестора

Этот термин ввел отец стоимостного инвестирования (value investing) Бенджамин Грэхем. Как правило, трейдеры мало своего внимания уделяют долгосрочному вложению капитала и определению истинной стоимости акции. А зря! Уоррен Баффет, самый богатый и известный биржевик в мире, на вопрос о главных принципах своей торговой стратегии ответил всего двумя словами: «Маржа безопасности».

Маржинальная торговля в трейдинге

Если на вашем лице появилась улыбка, а в душе проснулась радость, от невиданных благ маржинальной торговли, то прошу вас почитать немножко о рисках всего этого дела в статье «Леверидж и маржа – ваше преимущество или разорение?».

Если вам ясно значение маржи в трейдинге, то давайте далее рассмотрим, в чем ее разница на фондовом и фьючерсном рынках.

Начальная и вариационная маржа для фьючерсного трейдера

Чтобы купить фьючерсный контракт, вам не нужно платить его полную цену. Стоит внести всего лишь задаток в 5-10%, который называется начальная или гарантийная маржа.

Маржа на фондовом рынке

Трейдеры, торгующие акции, также могут совершать сделки, стоимость которых превышает их брокерский счет. Самый большой леверидж доступен дейтрейдерам, иногда составляющий 10 к 1.

Маржа на фондовой бирже – это кредит, который брокер предоставляет трейдеру. Здесь нет никаких отличий от банковского кредита. То есть, по нему выплачиваются проценты, уровень которых устанавливается брокером, и определяется гарантийное обеспечение (часть торгового счета и купленные акции).

Что такое маржин колл на фондовом рынке?

Это аналог вариационной маржи. Например, если трейдер держит убыточные позиции на своем маржинальном счете, то достигнув определенного уровня (гарантийная маржа), брокер попросит его либо пополнить счет, либо сам закроет сделки. Другими словами, брокер страхует себя от убытков.

Заключение

Мы рассмотрели значение маржи в бизнесе и инвестировании только для общего развития. Так сказать, поднимаем финансовую грамотность. Для трейдера важно понимать разницу между маржей на фондовом и фьючерсном рынках. В первом случае – это кредит, а во втором – задаток. Кредит всегда тянет за собой дополнительные расходы, а задаток нет. Поэтому, если вы собираетесь торговать акции с левериджем (на маржинальном счете), то сразу уточните в своего брокера, во сколько обойдется его обслуживание, чтобы потом не возникало недоумения. Блог о трейдинге благодарит за внимание. Будьте успешными!