Мезонинное финансирование что это

Что такое мезонинное финансирование. Объясняем простыми словами

Мезонинное финансирование — дополнительные деньги, которые можно привлечь от банка сверх обычного кредитования.

Мезонин применяют для финансирования роста бизнеса, сделок M&A, реструктуризации, выкупа акций, проектного финансирования, а также из-за недостатка собственных средств.

Форма мезонина (такое название иногда используют бизнесмены) бывает разной: он может быть предоставлен как в виде займа, так и через приобретение акций, причём это обычно отдельный класс акций с преимущественными правами на получение дивидендов и продажу пакета при наступлении согласованных условий, объясняет вице-президент Сбербанка Оскар Рацин.

Например, компания хочет реализовать какой-либо проект. Если она приходит с ним в банк, то может получить до 70% от необходимого объёма инвестиций, при этом 30% должны составлять её собственные средства. Компании зачастую не хватает своих денег. И тогда в ход идёт мезонинное финансирование. Или компания хочет приобрести другой бизнес или конкурента, выходит с этой целью на рынок — и ей необходимы максимальные ресурсы, чтобы осуществить сделку.

Проще говоря, капитал любой компании по структуре похож на пирог: один слой — собственные средства акционеров, другой слой — кредитные деньги, и прослойка между ними — мезонинное финансирование.

Пример употребления на «Секрете»

«Не успел приехать в Москву, как сообщили, что Рокетбанк, как я и предрекал (не нужно быть гением аналитики тут) выставлен на распродажу. Время собирать камни для фаундеров, ангелов, мезонинных инвесторов. Что думаете, братья и сёстры? Оно нам надо вообще или пусть забирают наши знаменитые консолидаторы последнего времени?»

(Бизнесмен Олег Тиньков — в Facebook-дискуссии с управляющим партнёром венчурного фонда «Лайф. Среда» Владиславом Солодким.)

Нюансы

Заёмщики часто предпочитают мезонинный долг, потому что проценты, как правило, не облагаются налогом.

Мезонинное финансирование даёт кредитору право конвертировать выданную сумму в долю в капитале компании. Как правило, это происходит после выплаты вознаграждения венчурным инвесторам и старшим кредиторам.

Мезонинный инвестор полагается при анализе заёмщика на расчёт фундаментальной стоимости этого бизнеса, а не способность заёмщика погасить кредит в срок.

Мезонин главнее, чем акционерный капитал (то есть в случае банкротства кредитор получит деньги раньше, чем акционеры компании), а ещё он даёт кредитору корпоративные права.

Чаще всего мезонинные ссуды используют для расширения существующих бизнесов. Для финансирования стартапа или компании на ранней фазе развития подбирают другие способы получить деньги.

У мезонинного финансирования есть и минусы. Собственники компании жертвуют контролем из-за потери собственного капитала, а также платят по процентам тем больше, чем дольше пользуются занятыми деньгами. А мезонинные инвесторы рискуют потерять свои инвестиции в случае банкротства компании.

Мезонинный инвестор полагается при анализе заемщика на расчёт фундаментальной стоимости бизнеса, а не способности заемщика погасить кредит в срок.

В строительной сфере «мезонин» означает надстройку над серединой дома. Ещё бывает «складской мезонин» — многоярусная металлическая стеллажная конструкция.

Мезонинные кредиты: как зарабатывают 8–10% годовых в евро на недвижимости

Мезонинный кредит — один из способов инвестировать. Это гибрид банковского кредита и прямых инвестиций в компанию. Инвестор дает кредит компании и получает доход 8–10% годовых.

В Европе и США мезонинные кредиты популярны среди инвесторов. В Европе с мезонинами в основном работают банки и независимые «инвестиционные бутики». Каждый четвертый девелоперский проект привлекает мезонинные кредиты. В США с мезонинами работают страховые компании, пенсионные фонды и фонды целевого назначения.

В России многие инвесторы не знают про мезонины. В этой статье Александр Волик, аналитик международного брокера недвижимости Tranio, расскажет о мезонинных кредитах в проекты недвижимости: что получают инвесторы, зачем мезонины компаниям и как эффективно инвестировать в мезонины.

Что получает инвестор

Доходность. Инвестор получает арендную доходность объекта на уровне 8–10% годовых.

Организация. Инвестор дает кредит. У него нет никаких операционных проблем, связанных с владением объекта. Инвестору не нужно открывать компании за рубежом, не нужно уведомлять российскую налоговую о КИКах.

Способ инвестировать. Инвестируют в мезонины дистанционно с любого счета — российского или зарубежного.

Защита инвестора. Инвестора защищает залог объекта или залог акций проектной компании. Так при негативном сценарии инвестор получает возможность контролировать объект напрямую или получает акции компании, которая владеет объектом.

Сумма инвестиций. Инвестор дает кредит девелоперу. Сумма кредита — от €20 тыс. до нескольких миллионов.

В какие проекты инвестировать

Мы расскажем о двух типах проектов, которые привлекают мезонинные кредиты: девелоперские и арендные проекты.

Как инвестор получает выплаты по мезонину

Мезонин сочетает признаки банковского кредита и акционерного капитала. Для инвестора это значит, что у мезонинного кредита есть срок, возвратность и понятные выплаты. В некоторых случаях инвестор может обладать корпоративными правами, в некоторых — участвовать в прибыли компании.

Компания берет мезонинный кредит у инвестора и кредит в банке. Сначала компания погашает банковский кредит, затем — мезонинный кредит. Только после этого компания получает права на остаток прибыли. То есть, чтобы получить свою прибыль от проекта, компания сначала выплачивает инвестору за мезонинный кредит.

Прибыль инвестор получает тремя способами:

Инвесторам, которые только начинают вкладывать в мезонины, мы рекомендуем выбрать более простые и понятные механизмы выплат — фиксированный процент или PIK.

Финансовым языком

Мезонинный кредит сочетает несколько финансовых инструментов с разными уровнями риска и доходности. Например: субординированный долг, сертификаты на участие в прибыли компании, права или варранты на акции компании. Мезонинный кредит погашается по двум принципам:

Каким инвесторам подходит мезонинный кредит

Мезонины подходят инвестору в двух случаях:

Зачем мезонины компаниям

Мезонины помогают развиваться компаниям, которые генерируют положительный денежный поток. Обычно мезонины нужны в сделках слияний и поглощений компаний, при реструктуризации капитала, для выкупа акций, в проектном финансировании. Компании привлекают мезонины в двух случаях: 1) когда им не хватает собственного капитала; 2) когда использовать собственный капитал дорого.

Мезонинные кредиты: как зарабатывают 8–10% годовых в евро на недвижимости

На развивающихся рынках мезонинное финансирование до сих пор находится на стадии зарождения, однако в Европе сегодня каждый четвертый девелоперский проект реализуется с использованием мезонинного финансирования.

Мезонин — это кредит, который инвестор предоставляет компании для реализации того или иного проекта: разработки участка, строительства или расширения портфеля арендных объектов. Для компаний это что-то среднее между банковским кредитом и прямыми инвестициями. Отсюда происходит и название: от итальянского «mezzanino» — «средний, промежуточный». Кстати, название надстройки к дому с балконом также произошло от этого слова.

У мезонина есть срок, возвратность и понятные выплаты. В отдельных случаях инвестор может претендовать не только на проценты по кредиту, но и на часть прибыли компании, которую кредитует.

Финансовые структуры мезонинов

Мезонинный кредит подходит инвесторам, которые:

Как погашается мезонинный кредит

В очереди выплат мезонин всегда стоит на втором месте после банковского кредита, однако имеет приоритет перед акционерным капиталом. Только после всех выплат компания сама получает права на остаток прибыли.

Возможные схемы выплат инвестору

Какие преимущества получает инвестор

Хороший доход. В среднем инвестор получает доходность на уровне 8–10% годовых в валюте. Это в полтора-два раза больше, чем доход от арендного бизнеса в Европе.

Пассивный доход. Всеми операционными проблемами, связанными с реализацией и управлением проектами, занимается компания, привлекающая финансирование.

Дистанционная инвестиция. Инвестировать в мезонины можно удаленно с любого счета — российского или зарубежного. Не нужно открывать структуры за рубежом и уведомлять российскую налоговую о КИКах.

Что получают компании

Мезонинное финансирование позволяет компании снизить издержки и повысить рентабельность собственного капитала. Когда компания организовывает структуру капитала за счет использования большего кредитного плеча, стоимость капитала (WACC) уменьшается, а рентабельность собственного капитала (ROE) увеличивается.

Когда банковского финансирования недостаточно, компании привлекают мезонины в двух случаях:

Какие проекты бывают и в чем разница

Есть два типа проектов, которые привлекают мезонинные кредиты: девелоперские и арендные. Арендные проекты подходят начинающим инвесторам с небольшим капиталом. Девелоперские потребуют от инвестора крупных вложений и серьезной экспертизы в девелопменте.

Арендные

Девелоперские

Используя привлеченный капитал компания собирает пакет коммерческих объектов, сдает площади в аренду и занимается управлением. Это могут быть отели, супермаркеты или жилые дома.

Из полученной прибыли компания выплачивает инвесторам фиксированный процент на вложенный капитал, а остаток оставляет себе.

Используя привлеченный капитал девелопер может позволить себе больше проектов: строительство или ленд девелопмент.

Из прибыли, полученной после реализации проекта, девелопер закрывает обязательства перед банком, а также выплачивает инвесторам процент и возвращает «тело кредита».

Выход из проекта через 6 — 8 лет

Выход из проекта через 2 — 4 года

Выплаты производятся регулярно, например раз в квартал.

Выплаты производятся по принципу PIK. Это отложенный процент, который выплачивается в конце периода, но капитализируется раз в год.

Не требует опыта инвестирования

Требуется опыт в девелопменте

Примеры актуальных проектов

Инвестиции в фонд жилой недвижимости в Германии

От 25 000 евро · Срок 6 — 8 лет · Доходность 8—10% годовых

На инвестированные средства фонд приобретает и управляет портфелем жилых объектов, для сдачи в долгосрочную аренду. На текущий момент в управлении находятся около 18,000 квартир, а инвестиционный объем составляет 1.6 млрд. евро.

Мезонин в проект строительства многоквартирного дома в Лейпциге

От 500 000 евро · Срок 1,5 года · Доходность 12% годовых

Строительство многоквартирного дома в Лейпциге. Все разрешения получены, открыта кредитная линия на стройку, начаты строительные работы на участке, согласованы субподряды. На май 2020 г. из 10 квартир продано 3, зарезервировано 2.

На сегодня Tranio предлагает 4 мезонинных проекта в Германии

Все проекты прошли проверку и находятся на разных стадиях реализации.

Чтобы ознакомиться со всеми проектами, оставьте заявку. Наши консультанты перезвонят вам в рабочее время.

Как выбрать надежный мезонинный проект самостоятельно

Оценить себестоимость и цену продажи проекта. Часто девелоперы занижают издержки на проект и оптимистично завышают цену продажи. Для инвестора это значит, что риск выше, чем об этом говорит девелопер. Поэтому в первую очередь нужно оценить финансовые модели проектов, себестоимость строительства и цену продажи.

Оценить арендатора или оператора. Арендатор должен справляться со своими обязательствами. Чтобы оценить арендатора, нужно проанализировать договор и экономику проекта — заполняемость, ставки, затраты на управление и т.д. Проект можно рассматривать, если экономика проекта позволяет арендатору выплачивать проценты за мезонин, а договор составлен не менее, чем на срок мезонинного кредита.

Оценить структуру капитала. Сумма акционерного капитала в проекте должна быть не меньше мезонинного кредита. Идеальное распределение средств при мезонинном финансировании: 60% — банковский кредит, 20% — акции компании, 20% — мезонин.

Важный признак проекта — равное соотношение акционерного капитала компании и мезонина. В некоторых случаях доля мезонина больше, чем акционерный капитал. В таких проектах инвестор может требовать более высокий процент по доходности, так как его риски становятся выше.

Какие риски несет инвестор

Важно понимать, что риск и доходность всегда прямо пропорционально связаны между собой. В случае с мезонином инвестор получает возможность заработать значительную доходность на капитал, и тут необходимо понимать природу этой доходности. За счет того, что мезонинное финансирование призвано заместить долю акционерного капитала, которую иначе был бы вынужден положить девелопер, инвестор получает как высокую доходность, которой по сути делится девелопер, так и соотносимые с этим риски.

Самый главный риск связан с тем, что в очереди обязательств девелопера инвестор не занимает первое место. Он не может претендовать ни на доходность, ни на возврат вложенных средств до тех пор, пока не будут исполнены все впереди идущие обязательства, например, банковский кредит.

Если в проекте что-то идет не так, изначально под риск попадет капитал девелопера, затем мезонин. В самом крайнем случае это может привести к частичной или даже полной потере капитала инвестора, но для этого в первую очередь должен целиком сгореть капитал девелопера. Именно по этой причине мы уделяем пристальное внимание как анализу структуры капитала, так и экономике проекта в целом.

Чем может помочь Tranio

Tranio являемся активным игроком на рынке трансграничных инвестиций в недвижимость и стремится обеспечить частным инвесторам доступ к доходным мезонинным проектам в Европе и США.

Мы общаемся с девелоперами и фондами, оцениваем проекты и предлагаем инвесторам только те, которые отвечают нашим критериям безопасности. Это означает, что проект находится на понятной стадии, у него сильная, прозрачная экономика и понятные стабильные выплаты.

Если у вас есть вопросы по инвестициям в мезонины, отправьте заявку.

Наш специалист перезвонит вам в рабочее время и поможет во всем разобраться.

Александр Волик, Инвестиционный аналитик Все статьи этого автора

Мезонинный кредит и партнерство: как инвестировать в стройку за рубежом

На зарубежных рынках недвижимости все бóльшую популярность приобретают инвестиции в проекты строительства и редевелопмента — так называемые стратегии добавленной стоимости (Value Added). Согласно опросу Европейской ассоциации инвесторов, вкладывающихся в не котирующиеся на бирже фонды недвижимости (European Association for Investors in Non-Listed Real Estate Vehicles), доля инвесторов, выбирающих такие проекты, выросла с 22% в 2012 году до 47% в 2016-м. Доходность в мире снижается, и при арендном бизнесе в Европе можно рассчитывать на 3−7% годовых, тогда как Value Added приносит 12−20%.

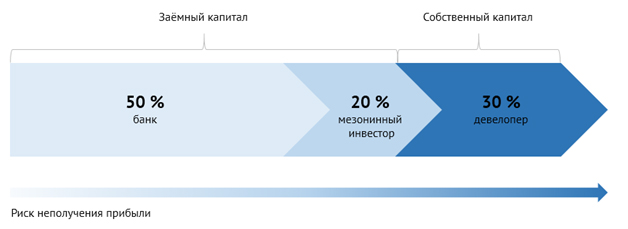

Несмотря на очевидный плюс проектов добавленной стоимости — высокую доходность, — их бывает трудно реализовать из-за нехватки финансирования. Банки — наиболее консервативные кредиторы, не желающие сильно рисковать, а потому готовы финансировать, как правило, не более 50% от стоимости расходов на проект (LTC, или loan-to-cost ratio). Поэтому в классической схеме девелопер осуществляет проект при наличии 50% собственного капитала. Если же у девелопера недостаточно собственных средств (менее 50%), он привлекает капитал инвестора.

У инвестора, желающего вложить деньги в проект девелопера, есть два основных варианта участия в такой стратегии:

У каждой из этих схем есть свои особенности, плюсы и минусы.

Мезонинный кредит

Мезонинный кредит — гибрид заемного финансирования (debt financing) и финансирования собственным капиталом (equity financing). По сути, это субординированный кредит второй очереди (после старшего долга, банковского кредита), обеспеченный залогом акций или долей. Заемщиком обычно выступает компания, специально созданная застройщиком для реализации проекта (SPV, или Special Purpose Vehicle).

Главный плюс мезонинного кредита для инвестора — более высокие проценты по сравнению с банковским кредитом. Например, в США они варьируются от 8 до 15% годовых. Несмотря на высокие ставки, девелоперы готовы воспользоваться мезонинным кредитом, чтобы получить дополнительное финансирование (обычно 70% от стоимости проекта с учетом банковского кредита), уменьшить размер собственного капитала в проекте и получить более высокую доходность, ведь при привлечении мезонинного инвестора в большинстве случаев девелоперу достаточно иметь собственный капитал в размере 30%.

Также существует практика, при которой помимо процентов по мезонину инвестор получает дополнительную доходность, зависящую от прибыли проекта. Такая опция называется дополнительным вознаграждением от чистой прибыли проекта (equity kicker) и структурируется в виде ценных бумаг — опционов или варрантов.

В отличие от арендного бизнеса, в проектах добавленной стоимости больше сценариев, при которых участники не зарабатывают, а иногда даже несут убытки. В худшем случае инвестор полностью теряет вложенный капитал. Впрочем, опытный участник рынка ищет такие проекты, где даже при неблагоприятной рыночной конъюнктуре с большой долей вероятности он сможет хотя бы «выйти в ноль».

Рисков много: разрешение на строительство может выдаваться дольше, увеличится смета проекта или не будет выполняться план продаж, — инвестору нужно рассчитать чувствительность проекта к негативным сценариям и оценить максимальную величину, на которую может снизиться цена метра или увеличиться срок реализации, прежде чем доходность проекта упадет до нуля. Чем ниже чувствительность, тем рискованнее девелопмент. Проект обладает достаточной устойчивостью при ухудшении показателей на 20%.

Вместе с тем банк и мезонинный инвестор удалены от риска. В случае негативного развития событий первый, кто «не заработает», — это девелопер. Правда, и здесь есть нюансы. Например, нужно учитывать, какой объем собственного капитала дает девелопер. Может получиться так, что он не предоставляет капитал и получает ежемесячный гонорар (development fee) — имеет гарантированную оплату своих услуг и не берет на себя проектный риск, то есть рискует только своей репутацией.

Капитал долевого партнера

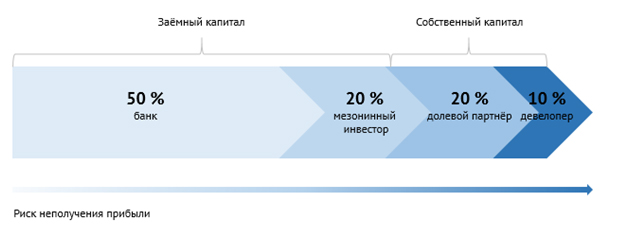

В отношении собственного капитала девелопер может выбрать один из двух вариантов действий: предоставить средства из своего кармана или привлечь долевого партнера.

Долевой партнер — четвертый участник проекта, инвестор, который частично финансирует проект в обмен на долю прибыли от реализации девелопмента. Его капитал обычно составляет около 20% от стоимости проекта. При этом сценарии такой партнер-инвестор разделяет риск и прибыль проекта.

В этом случае девелопер предоставляет оставшиеся 10% от стоимости проекта и таким образом показывает долевому партнеру, что проект стóит вложений, так как девелопер тоже рискует деньгами.

Девелопер может привлечь капитал долевого партнера и без мезонинного кредита. При такой схеме проект финансируют три стороны: банк, выдающий основной кредит, долевой партнер и инвестор.

Что касается распределения прибыли в проектах с добавленной стоимостью, то обычно порядок тут устанавливается по результатам переговоров. Например, долевой инвестор первым получает долю прибыли, обеспечивающую ему 6–8% годовых на вложенный капитал (привилегированная доходность). Затем такую же доходность на свой капитал получает девелопер. Оставшаяся прибыль делится между ним и инвестором по прогрессивной шкале, то есть чем выше доходность проекта, тем бóльшую долю прибыли получает девелопер. Например, часто применяется схема, при которой девелопер получает 30% от прибыли в интервале доходности от 8 до 15% годовых, а все, что выше 15%, делится 50 на 50.

В 2016 году при сложившейся в США и Европе конъюнктуре и подобной системе распределения прибыли инвестор может рассчитывать на 12–20% годовых в проектах добавленной стоимости.

Таким образом, инвестор, дающий мезонинный кредит, выступает в роли кредитора, получает меньшую доходность и может рассчитывать на меньшие риски, поскольку в случае провала проекта убытки несет в первую очередь девелопер, затем долевой партнер и только потом кредиторы. Если же инвестор выступает в роли долевого партнера, то получает бóльшую доходность, но при этом несет бóльшие риски.

Сравнение условий участия инвестора в проекте добавленной стоимости в качестве мезонинного кредитора и долевого партнера

Мезонинное финансирование

Что такое мезонинное финансирование

Мезонинное финансирование — промежуточная форма привлечения капитала, которая содержит в себе черты как долга, так и собственного капитала. Этот термин охватывает разные юридические структуры финансирования, при этом для их реализации обычно используют в той или иной степени субординированный долг и привилегированные акции.

Мезонинное финансирование основано на нескольких ключевых составляющих:

Варианты применения мезонинного финансирования

Предпроектное финансирование. Привлечение проектного финансирования требует достаточно глубокой проработки проекта. Необходима работа с юристами, техническими консультантами, проектно-изыскательские работы, согласования и разрешения. Всё это занимает месяцы и может стоить сотни миллионов рублей. На этой стадии и применяют мезонинное финансирование, которое опирается на обычный кредит плюс соглашение об условиях дополнительной доходности (варрант).

Финансирование недвижимости. В проектах по созданию объектов недвижимости есть начальная стадия, которая имеет высокую неопределенность. Это этап, когда приобретают земельный участок, готовят проект и получают разрешение на строительство. На этом этапе банк может предоставить мезонинный кредит с особыми условиями.

Кредит + инвестиции. Банк может быть заинтересован в инвестициях в собственный капитал проектов и компаний. В этом случае он сочетает кредит с долей в капитале, что снижает стоимость долга.

Мезонинное финансирование и PIK-купон

В том случае, если проценты не выплачиваются заемщиком на регулярной основе, каждый такой отложенный платеж превращается в новый долг, который присоединяется к общей сумме задолженности. Такая «уплата» процентов не деньгами, а новым обязательством называется payment in kind (буквально «платеж натурой»), а присоединенный к сумме кредита долг называется PIK-купон. Мезонинные кредиты с PIK-купонами часто встречаются в проектах строительства крупных объектов недвижимости.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.