Можно ли взять кредит на рефинансирование больше чем сумма кредитов

Зачем и на каких условиях рефинансировать кредиты других банков

Рефинансирование кредитов – одна из самых полезных услуг банков, следующая прямо за самими кредитами. Суть ее заключается в получении заемщиком дополнительного кредита для выплаты кредита. Довольно редко кредитные организации рефинансируют те займы, которые когда-то выдали сами, но поскольку конкуренция за клиентов между банками высока, часто встречаются программы рефинансирования кредитов других банков. Например, их можно найти у Сбербанка, ВТБ, Райффайзенбанка (только автомобильный).

Каждый банк предлагает свою программу и условия, а потому выбрать зачастую довольно сложно. К тому же, многие банки, стремясь сохранить клиента не только в качестве держателя кредитной карты, но и как заемщика, предоставляют выгодные скидки на получение кредитов и оформление рефинансирования.

Когда и зачем необходимо рефинансирование кредитных карт других банков?

Основное значение рефинансирования – в уменьшении ежемесячного платежа и выборе более выгодной кредитной программы. Часто вдобавок можно получить дополнительные средства. При этом банк тоже не остается в накладе, после оплаты ваших долгов другим банкам. Таким образом, рефинансирование кредитов других банков позволяет:

Несмотря на то, как сейчас развито рефинансирование кредитов других банков. Лучшее предложение часто находится именно в вашем банке, поскольку вам не придется тратить дополнительное время и деньги на отбор предложений, сбор документов и новое заключение договора. К тому же, если у вас не было проблем с кредитной историей, то заполучить вас в качестве заемщика будет желать много банков.

Не рекомендуется, например, оформлять рефинансирование, если процентная ставка в новом банке лишь незначительно (1,5-2%) выше, чем в новой кредитной организации. В противном случае, вы вряд ли получите какое-либо преимущество, если в итоге не переплатите.

Важно предварительно узнать, нет ли у изначального кредитора моратория на досрочное погашение банковского кредита, поскольку если есть, то воспользоваться услугой рефинансирования не получится.

Условия рефинансирования кредитов других банков

Конечно, условия (процентная ставка, срок выплаты, сумма, необходимость обеспечения и др.) будут очень зависеть от банка, куда вы обратитесь. Значение имеет также кредитная история, доход и то, являлись ли вы раньше клиентом данного банка.

Поэтому первое, что стоит сделать – это изучить все предложения, которые есть на рынке. К счастью, сейчас для этого не нужно посещать офис каждого банка, достаточно ознакомиться с информацией на официальном сайте.

В 2021 году, как и в предыдущие годы количество программ не увеличилось, поскольку в кризис банки гораздо более щепетильны. Тем не менее, на рынке банковских услуг достаточно разных вариантов, чтобы найти оптимальный.

Семь способов грамотно рефинансировать кредиты

Что лучше — сменить валюту, увеличив ставку, или надеяться на стабильность рубля? Ипотека и потребкредит или один большой «потреб»? Разбираемся, как привести долги в порядок. Расчеты прилагаются.

Рефинансирование — это оформление нового займа для закрытия действующего на более выгодных условиях. Программы рефинансирования пользуются популярностью не только в кризисные времена. Зачастую оформивший ссуду клиент через некоторое время выясняет, что на рынке появились более выгодные предложения, с помощью которых можно не только улучшить обслуживание долга, но и расширить его — например, включить в кредит дополнительную сумму и увеличить срок его выплаты.

Выгодно перекредитоваться можно даже внутри своего банка

При этом за рефинансированием не обязательно обращаться в другой банк. Выгодно перекредитоваться можно даже внутри своего банка, особенно если клиент уже зарекомендовал себя как добросовестный заемщик с положительной и постоянной кредитной историей. Банки работают не только на привлечение, но и на удержание действующих клиентов.

Разумеется, каждый случай рассматривается в индивидуальном порядке, и банк может как отказать, так и самостоятельно предложить клиенту рефинансирование.

Давайте рассмотрим, какие задачи помогает решить рефинансирование.

Снизить процентную ставку и уменьшить переплату по кредиту

В этом и заключается основной принцип рефинансирования: разница между текущей и вновь предлагаемой ставкой должна быть не менее 3 процентных пунктов. При этом для ощутимой экономии срок нового кредита должен сократиться хотя бы вдвое. Большая часть кредитных программ предполагают погашение долга и процентов равными ежемесячными платежами (аннуитет), а значит, большую часть процентов вы заплатите в первую половину срока.

Пример. У вас есть кредит в банке А по ставке 16,9% годовых, осталось выплатить 700 000 рублей за три года. Переплата по кредиту — 197 196 рублей. Банк Б предлагает рефинансировать долг по ставке 11,5% годовых на тот же срок. Ежемесячный платеж по новому кредиту составит 23 084 рубля, что на 1 839 рублей меньше старого. Переплата по кредиту уменьшится на 66 200 рублей.

Снизить долговую нагрузку, то есть размер ежемесячных платежей

Этот эффект достигается за счет увеличения срока кредитования. Предлагаемая ставка при этом может быть выше рефинансируемой. Растет также переплата по кредиту.

Пример. Вы взяли кредит в банке А по ставке 11,5% годовых, осталось выплатить 700 тыс. рублей за два года. Каждый месяц вы платите банку 32 789 рублей. Банк Б предлагает рефинансировать кредит по ставке 13% годовых и увеличить срок до трех лет. Ежемесячный платеж снизится на 9 202 рубля, но общая переплата по кредиту увеличится на 62 170 рублей. А вот в банке В предложение более выгодное: по ставке 8,9% годовых. Тогда ежемесячный платеж после рефинансирования составит 22 227 рублей (на 10 561 рубль меньше) и переплата с учетом увеличения срока кредита вырастет всего на 13 264 рубля.

Досрочно погасить кредит без ограничений по суммам и срокам

На рынке все еще встречаются кредитные предложения, ограничивающие возможность гасить кредит досрочно. Например, банк требует, чтобы сумма досрочного платежа была не ниже определенного минимума или чтобы клиент предупреждал о намерении внести досрочный платеж не позднее чем за 30 дней до совершения операции.

Если у заемщика, обслуживающего такой кредит, появилась возможность быстрее закрывать долг, рефинансирование будет отличным выходом и поможет продолжить беспрепятственно обслуживать долг в другом банке на более удобных и выгодных условиях, снижая общую переплату или долговую нагрузку.

Объединить несколько кредитов в один

Рефинансировать при этом можно не только потребительские кредиты, но и ипотеку, кредитные карты, автокредиты — оформленные в одном или в разных банках.

Иногда банк заранее формирует такое предложение для клиента, исходя из его текущей кредитной истории. Но за услугой можно обратиться и самостоятельно. Для этого нужно направить запрос в банк, указав, сколько ссуд и в каких банках вы хотели бы переоформить.

Если банк одобрил запрос, есть два варианта развития событий в зависимости от условий досрочного погашения старых кредитов:

Как показывает практика, банк либо изначально устанавливает для заемщика ставку выше оговоренной, но сразу после погашения предыдущих задолженностей и предоставления подтверждающих документов снижает ее до соответствующих договору значений, либо увеличивает ее, если вы не подтверждаете вовремя погашение старых кредитов.

Пример. У вас есть три кредита:

Итого вы тратите на обслуживание долга 33 187 рублей в месяц.

Банк Б предлагает рефинансировать все три кредита и объединить их в один по ставке 9,5% годовых, включая личное страхование 50 000 рублей на три года. Считаем: сумма платежа в месяц уменьшается на 9 162 рубля, общая переплата составит 164 688 рублей (с учетом страхования), при этом:

Изменить валюту кредита

Если вы получаете основной доход в рублях, брать на долгий срок валютный кредит — рискованная затея. Да, ставка намного ниже, но если доллар подорожает, то возвращать банку в рублевом эквиваленте придется гораздо большую сумму, чем брали.

Некоторые банки предлагают своим клиентам возможность перевести действующий кредит в рублевую валюту. При этом важно учитывать все побочные эффекты от такой операции:

Такой вариант стоит рассматривать, только если заемщик уверен в удорожании доллара или евро по отношению к рублю в ближайшей перспективе. Важно просчитать риски и возможную выгоду максимально точно, чтобы в итоге не оказаться в проигрыше.

Пример. Вы взяли в кредит 7 442 доллара на три года по ставке 8% годовых, сумма платежа составит 233 доллара США (10 019 рублей по курсу 43 рубля за доллар). Через полгода случился кризис, курс доллара вырос до 80 рублей. Вы по-прежнему платите по кредиту 233 доллара в месяц, но конвертируете уже не 10 019 рублей, а 18 640. Это на 86% больше докризисного ежемесячного платежа. Переплата при таком курсе составит 252 000 рублей. Долг выплачивать еще целых 2,5 года, и вероятность того, что рубль «откатится» назад, невысока, зато обвалиться еще больше он вполне может.

Если вы рефинансируете кредит, хотя бы по не совсем привлекательной ставке, например 18% годовых, на три года, то платеж составит 17 480 рублей, общая переплата по кредиту снизится на 106 537 рублей. Так что вы сможете не только уберечь себя от непредвиденных переплат, но и, возможно, сэкономить на рефинансировании.

Снять обременение с залогового имущества

Эта возможность актуальна при рефинансировании ипотеки или кредита под залог имущества. Переоформив кредит, заемщик сможет забрать закладную на имущество и распоряжаться им без каких-либо ограничений, например сдавать в аренду или даже продать. Оформлять залог заново в новом банке не потребуется.

Воспользоваться дополнительными услугами в рамках нового кредита

В их числе бесплатная отсрочка платежа. Раньше такая услуга не пользовалась особой популярностью и чаще предоставлялась на платной основе. Но в период пандемии банкам пришлось приспосабливать программы под новый сегмент заемщиков и расширять возможности кредитной линейки.

Что еще?

При оформлении рефинансирования изучайте договор. Некоторые банки предлагают с новым кредитом оформить страховку. С учетом страхового взноса выгода от перекредитования может снизиться до нуля или вовсе уйти в минус.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина

Сколько можно сэкономить на рефинансировании кредита?

Как спастись от кредитной кабалы, если доходы падают, а нагрузка растёт? Обратиться к рефинансированию – говорят, это выход. Действительно ли «кредит на кредит» спасёт, или приведёт к новым долгам? Как воспользоваться рефинансированием, чтобы выйти из замкнутого круга: разбираем на примерах и учимся экономить.

Что такое рефинансирование кредита?

Например, несколько лет назад вы заняли у банка денег по высокой ставке – 18% годовых. Спустя пару лет вы оформили ещё один заём под 15% годовых. Но прошло время, банк снизил процент, и теперь вы можете перекредитовать свой долг по ставке 12%, объединив в одну несколько ссуд.

Так работает программа рефинансирования. По сути вы оформляете новый кредит, но долги по старым не списываются. Вам придётся платить по упрощённой схеме: снижать процентную ставку, размер платежей, объединять несколько ссуд в одну. Конечно, это не быстрый процесс, придётся собрать кипу документов и доказать, что вы имеете право на рефинансирование. Но это помогает избежать крупных долгов, когда приходится отдавать несколько тысяч банку в разные дни месяца.

Сколько можно сэкономить на рефинансировании?

Разница в пару процентов поможет сберечь от 20 до 50 000 руб. в сумме, в зависимости от размера займа. Также сэкономленная сумма зависит от графика платежей. Погашать долг можно аннуитетными или дифференцированными платежами.

Пример рефинансирования кредита

Как посчитать экономию? Зависит от того, сколько кредитов вы хотите погасить.

1. Вы хотите рефинансировать один кредит.

а. Ознакомьтесь с договором банка, посмотрите, какую сумму вы выплатили и сколько осталось.

б. Если вы ещё не выплатили все проценты, узнайте, сколько осталось погасить.

в. Чтобы перекредитование было выгодным, сумма вашей переплаты по кредиту + сумму планируемой переплаты по кредиту рефинансирования должна быть меньше общей суммы долга по старому кредиту.

г. Разница, которую вы получите, станет вашей выгодой.

2. Рефинансирование нескольких кредитов.

а. Также проверьте условия договора, но по каждому кредиту;

б. Сложите сумму переплаты по старым кредитам и размер переплаты по новой ссуде;

в. Сравните показатели.

Например, у вас есть два кредита, по одному вы платите в месяц 5 100 руб., по другому – 3 700 руб., общая сумма – 8 800 рублей. Ставки по кредитам – 18,5% и 17,9%. Вы обратились в банк, который рассмотрел и принял вашу заявку. Кредитор выдаёт вам сумму, которая равна остатку задолженности, допустим, 250 тыс. рублей, а также объединил обе ссуды и снизил ставку до 15%. По рефинансированному кредиту предложили платить 6 700 рублей.

Освободившиеся деньги – 2 100 рублей, вы можете направить на досрочное погашение кредитов. Тогда, например, вы закроете долги не за 5 лет, а за 3,5 года.

Рассчитать подробнее свою сумму долга для рефинансирования вы можете на портале «Выберу.ру» с помощью нашего кредитного калькулятора.

Кто может воспользоваться рефинансированием?

Если вас уволили, вы заболели или получили травму, но оформляли страховку по кредиту – рефинансирование не ваш случай. Ознакомьтесь со страховым договором, уточните, попадает ваша ситуация под действие полиса. Если да, то долг погасит страховая компания. В противном случае придётся прибегнуть к рефинансированию.

Обратиться за перекредитованием вы можете как в свой банк, так и в сторонний. Главное условие – хорошая кредитная история.

Какие документы нужны?

Каждая финансовая организация выдвигает персональные требования к пакету документов. Но есть стандартный набор, который слабо меняется от банка к банку.

Банк проверит документы и вынесет решение о выдаче новой ссуды на погашение кредита. Вам могут отказать, если вы нерегулярно погашали предыдущие платежи, допускали просрочки. Кстати, если ваше материальное положение сильно ухудшилось, вы также рискуете столкнуться с отказом.

Рефинансирование пошагово: подводим итоги

Итак, вы рассчитали переплату, собрали пакет документов, и кредитор одобрил вашу заявку. Что дальше?

а. Вы приходите в банк подписать договор рефинансирования.

б. Кредитор заполняет новые документы, указывает другие реквизиты для погашения долга.

в. Новый банк переводит средства на погашение долга в прежние финансовые учреждения.

г. Рефинансирование кредита считается завершенным, когда первый банк получает деньги. Вы начинаете расчет с новым кредитором, а с предыдущим банком прекращаете взаимодействие.

Вы не получаете наличные деньги при рефинансировании долга, новый кредитор переводит сумму на счета в банки, где вы получали «старые» займы. Чтобы сэкономить время, обратитесь сначала в банк, который выдал вам кредит первым. Если условия перекредитования не устраивают, и организация не идёт навстречу, имеет смысл искать другую. На «Выберу.ру» вы можете ознакомиться по ссылкам с программами рефинансирования от банков из ТОП−50 и ТОП−51–100 и выбрать подходящее вам предложение.

Рефинансирование кредита — и его подводные камни. Как рефинансирование кредита влияет на кредитную историю?

Рефинансирование кредита — это интересная услуга, которую предлагает каждый серьезный банк, который заинтересован в привлечении новых платежеспособных клиентов. Это может быть и процедура объединения нескольких старых кредитов в единый новый. Но заемщики — народ суеверный и опасливый. Страшно влезать в новые авантюры, уже имея долги. Многих беспокоит, как рефинансирование кредита влияет на состояние кредитной истории и не станет ли ее балл ниже.

Спешим вас успокоить: хуже вам от попытки пройти рефинансирование точно не будет. В целом кредитная история зависит от того, платите ли вы своевременно, справляетесь ли вы с ежемесячными платежами. Если у вас нет просрочек, рефинансирование точно не испортит вашу репутацию в глазах банков.

Мифы о рефинансировании

Процедура за годы существования серьезно обросла мифами и народными сказаниями. Люди боятся подобных предложений — в народе вообще банки и финансовые организации воспринимаются как «данайский конь»: всегда якобы надо ждать подвоха.

Но что стоит на самом деле за рефинансированием? Рассмотрим подробнее.

При рефинансировании возникнут скрытые комиссии и платежи

В этом есть зерно истины: например, если рефинансируются ипотека, то придется доплатить за экспертизу оценщиков недвижимости. Также люди опасаются, что при досрочном погашении задолженности с них снимут штраф или комиссию. В теории — это возможно, но на самом деле современные банки давно отошли от грабительской практики. Все понимают, что при наличии адекватного выбора и конкуренции никто не пойдет на такие условия.

В некоторых случаях банки обозначают сроки внесения досрочного платежа — например, полностью можно погасить задолженность через полгода регулярной оплаты или что-то в этом роде. Входные комиссии в принципе не предусмотрены: если банк заинтересован в новых клиентах, то зачем ему чинить дополнительные препятствия для достижения этой цели?

Кроме того, взимание штрафов и комиссий при любом досрочном погашении явно противоречит нормам закона «О потребительском кредите». И хотя ипотека — не потребкредит, но банки стараются и его не нарушать.

При рефинансировании пострадает кредитная история

И это неправда. Услуга рефинансирования не повлияет на кредитный рейтинг человека в негативном ключе. То есть в кредитной истории не появляются записи вроде «Рефинансирование 5 кредитов», нет. Кстати, такие записи появляются при признании банкротства — запись вносит финансовый управляющий.

При рефинансировании наоборот, появляются записи о закрытии старых кредитов. Ведь взамен открывается только один кредит. Важно только соблюдать график внесения ежемесячных платежей и не допускать просрочек. Отметим, что негативно на кредитную историю обычно влияет реструктуризация. Это тоже банковская процедура, которая предполагает уменьшение кредитной нагрузки: то есть старый кредит реструктуризируют под другие условия погашения. Фактически это новый график рассрочки взносов по кредиту.

Реструктуризация предполагает изменение условий договора; рефинансирование — заключение нового кредитного договора с погашением старых задолженностей. Соответственно, внесение записей о реструктуризации негативно повлияет на кредитный рейтинг человека.

Рефинансировать можно только ипотеку

И это еще одно расхожее заблуждение. Конечно, ипотеке банки уделяют особое внимание — это долгосрочный кредит. По ипотеке банки готовы снижать процентную ставку (например, ипотеку дают под 9-10% годовых, а потребительские кредиты — под 13-15%), идти на уступки (чего стоит майский указ президента от 2019 года, по которому предоставляют ипотечные каникулы) и так далее.

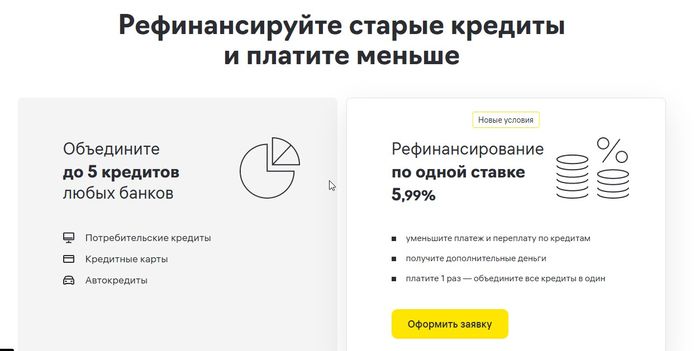

Но все же, рефинансирование касается и других кредитных продуктов. Например, Райффайзенбанк предлагает рефинансирование сразу до пяти кредитных продуктов. В этот список входят кредитные карточки, автокредиты, потребительские ссуды наличными и так далее.

Банки не предъявляют условий: мол, нужно, чтобы это были сугубо наши кредиты или взятые в Сбербанке и в ВТБ, нет. Райффайзенбанк готов рефинансировать любые кредиты, взятые в сторонних банках. Но у него есть ограничения по сумме — до 2 млн. рублей. Отметим, что такие же ограничения ставят и другие банки, предлагая клиентам рефинансирование.

Банки сделают все, чтобы не отпустить клиента

Это обман. Есть мнение, что банки негативно относятся к желанию клиента рефинансировать кредит в стороннем банке. Но это не так — хотя бы, с экономической точки зрения: при рефинансировании клиент закроет текущую задолженность. Кому от этого плохо?

Нет разницы, за чьи деньги будет закрыт кредитный договор: за личные или за деньги стороннего банка. Отметим, что право на досрочное погашение кредитных ссуд установлены в № 284-ФЗ от 2011 года. И все же, у банка сохранено право пересчета процентов и предъявления собственных условий. То есть, досрочно погасить кредит вам никто не помешает, но вот на каких условиях — это зависит от условий кредитного договора. Иногда требуется даже предупреждение за месяц до возникновения мысли о досрочном погашения.

Рефинансировать кредиты вам будет невыгодно

В некоторых случаях рефинансирование действительно влечет переплату. В особенности, если платить вам осталось несколько месяцев — вступать в такую программу будет невыгодно. Лучше задуматься над рефинансированием, если платить еще долго, и при этом вы серьезно переплачиваете по процентной ставке.

В рефинансировании откажут, если у вас плохая кредитная история

А вот это уже похоже на правду. Дело в том, что банки тщательно проверяют потенциальных заемщиков, и не заинтересованы в привлечении людей, которые допускают просрочки. У вас не получится рефинансировать ипотеку или потребительские кредиты, если у вас плохая кредитная история.

Также банки не берутся рефинансировать микрозаймы — они предпочитают работать только с кредитами, оформленными в банках.

Вы нуждаетесь в рефинансировании

кредитов, накопилось много долгов?

Закажите звонок юриста!

Что лучше: рефинансировать кредит или взять новый?

Это интересный вопрос, и на него нельзя ответить односложно. Многое зависит от конкретных условий, от содержания кредитного договора.

Например, при ипотечном кредитовании нередко применяются аннуитетные платежи. Это значит, что сначала человек будет выплачивать больше процентов, но ближе к концу срока договора — больше самого тела кредита. Размер кредитного платежа при этом не меняется. Например, 14 тыс. рублей:

В процессе погашения содержание процентов и тела кредита меняется постепенно.

Соответственно, если вы собрались за рефинансированием, сначала оцените, сколько вы уже переплатили и будете переплачивать при смене кредитора.

Платежи по кредитным картам устроены немного по-другому: человек в основном платит проценты. Остальными деньгами можно пользоваться. Кстати, многие люди из-за этого не в силах рассчитаться с лимитом по карте: возникает соблазн использовать эти деньги в личных целях. В итоге они годами платят только проценты.

К примеру, рассчитаем кредиты по ставке банка Райффайзен. Он предлагает 5,99% годовых:

Автокредит. Сумма 2 млн. рублей, а ставка 15%. Платежи начисляются по аннуитетной системе. Сначала человек выплачивает по большей части проценты, потом — тело кредита. Кредит был оформлен на 5 лет в начале 2019 года. К декабрю 2021 года было заплачено порядка 1,345 млн. рублей. Возвращать еще нужно 2,155 млн. рублей.

Если человек согласится на рефинансирование по «железной ставке» Райффайзен банка, то ему нужно будет вернуть 1,615 млн. рублей. То есть ежемесячный платеж на тот же срок будет составлять примерно 44 тыс. рублей вместо прежних 58 тыс. рублей.

Потребительский кредит. Человек взял 500 тыс. рублей год назад под 15% годовых. Срок кредитования — 3 года. Ежемесячный платеж сейчас составляет чуть больше 20 тыс. рублей. За год человек погасил примерно 245 тыс. рублей.

Если человек рефинансирует этот кредит под 5,99% годовых, он заплатит еще 370 тыс. рублей вместо 480 тыс. рублей по старой схеме. В месяц он будет платить по 15,4 тыс. рублей.

В таких ситуациях рефинансирование реально спасает положение. Эксперты рекомендуют пересчитывать платежи, исходя из процентной ставки. Если она уменьшается на 2-3 процентных пункта и больше, есть смысл подумать над рефинансированием. А если банк предлагает вам, к примеру, снизить ставку с 11% до 10% годовых, то, скорее всего, условия будут неудобными.

Так выглядит предложение о рефинансировании кредитов на сайте Райффайзен банка

Для рефинансирования вам будет достаточно:

О решении банка вы узнаете дистанционно, идти никуда не нужно.

Вам невыгодно делать рефинансирование,

но платить не получается? Позвоните

нам, мы поможем!

Рефинансирование ипотеки: как это работает?

Люди, которые брали ипотеку, скажем, в 2015 году, сейчас с грустью вздыхают — они брали под условные 15-16% годовых, которые на тот момент предлагали поголовно все банки. Сейчас ситуация несколько изменилась — в 2021 году банки предлагают ипотеку под 7-8%. В Сбербанке и вовсе — от 5,85% годовых. Есть разница, сколько переплачивать каждый год: 15% или 6%. И эту разницу понимают все разумные люди.

Исправить эту несправедливость поможет только рефинансирование. Нужно понимать, что рефинансирование — это не акт благотворительности, мол «ой, мы вам выдали ипотеку под 15% годовых, давайте мы сделаем ее под 5% годовых, потому что это некрасиво с нашей стороны!», нет. Это так не работает. Поэтому, скорее всего банк, выдавший вам кредит, никогда не предложит вам сделать рефинансирование сам. Вы же по кредиту платите? Значит, ставка вам по силам.

У банков есть несколько причин, чтобы предлагать населению рефинансирование ипотек:

Естественно, рефинансирование предлагают только благонадежным клиентам — людям, у которых чистая кредитная история, которые своевременно вносят платежи и не допускают просрочек. Никому не интересно привлекать заемщиков, которые будут приносить организации убытки, которые «любят» срывать график платежей и в целом несерьезно относятся к взятым обязательствам.

Кроме платежной дисциплины, банк при принятии решении о рефинансировании смотрит еще на две вещи:

Есть и другие причины, по которым банки отказывают в рефинансировании кредитов. Помните, что банк не обязан объяснять вам причины отказа в переоформлении вашего кредита.

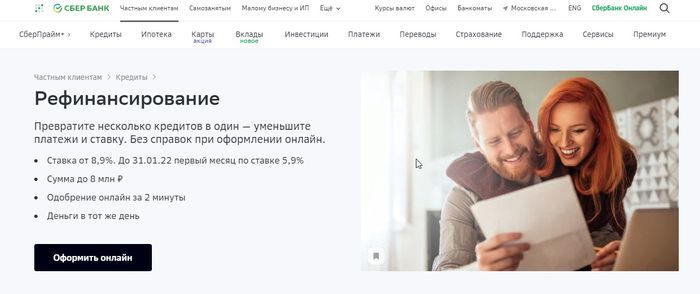

Рассмотрим рефинансирование ипотеки в Сбербанке — выгодно или нет? Переходим на страницу, которая описывает правила по рефинансированию в банке. Смотрим условия, которые предлагает «лидер в своей области».

По процентной ставке — от 9,6% годовых. Обратите внимание на приставку «от». На практике надеяться на 9,6% не стоит. Скорее всего, это будет ставка для зарплатного клиента, с очень большой белой зарплатой (например, для Москвы примерно 200 тыс. рублей, для регионов — тысяч 70), работающего — желательно — в госкомпании.

Кроме того — согласного на оформление всех мыслимых и немыслимых страховок, от логичного страхования жизни до похищения инопланетянами. В лучшем случае вам предложат 10,5 — 11,5%. Напомним, что при отказе от страхования банк вправе поднять ставку по уже действующему кредиту на 2 п.п. Впрочем, это единственная возможность поднять ставку для банка «по ходу пьесы».

По сумме.

Банк предлагает рефинансировать от 300 тыс. рублей. Нельзя утверждать, что это обман. И все же, ипотеки размером до 500 тыс. рублей не вызывают у банкиров благоговейного трепета — на них особо не заработаешь.

Комиссии, к счастью, отсутствуют.

А по срокам банк предлагает рефинансировать ипотеку до 30 лет. Не стоит рассчитывать на такие сроки — помните, каждый год вы платите полноценную процентную ставку. Поэтому, чтобы уменьшить переплаты, лучше искать ресурсы, чтобы выплатить ипотеку за короткий срок — в идеале 3-5 лет.

Примечательно, что Сбербанк предлагает нам рефинансировать саму ипотеку, но можно дополнительно рефинансировать и другие кредиты, оформленные в сторонних организациях: автокредиты, потребительские кредиты и так далее.

Дополнительно при рефинансировании можно получить деньги на личные нужды. Например, если у вас в сумме рефинансируется 1,2 млн. рублей, можно попросить у банка, к примеру, еще 300 тыс. рублей. Они тоже будут включены в новый кредитный договор — то есть отдавать уже придется 1,5 млн. рублей.

На сайте банка также есть документальная разбивка — когда и под сколько процентов человек оформляет новый кредитный договор:

К заемщикам банк предъявляет следующие требования:

Условия рефинансирования кредитов в Сбербанке

Соответственно, переоформлять в Сбербанке ипотеку будет выгодно, если вам по кредиту осталось платить больше 2-3 лет, а процентная ставка снижается на 2-3 пункта и больше. Например, вместо старых 14% годовых вы будете платить по 11% годовых.

Рефинансирование кредита: подводные камни в вопросах

Теперь рассмотрим еще одну интересную тему — подвохи в рефинансировании кредитов. Наши люди настолько привыкли к мошенничеству, скрытым комиссиям и подозрительным дарственным в пользу МФО за миникредит, что «обжегшись на молоке, дуют на воду».

Рассмотрим по порядку предполагаемые подвохи:

Вам нужна консультация по поводу рефинансирования кредитов? Вы волнуетесь за кредитный рейтинг? Обращайтесь, мы ответим на все ваши вопросы.