Мультикарта втб виза или мастеркард что лучше

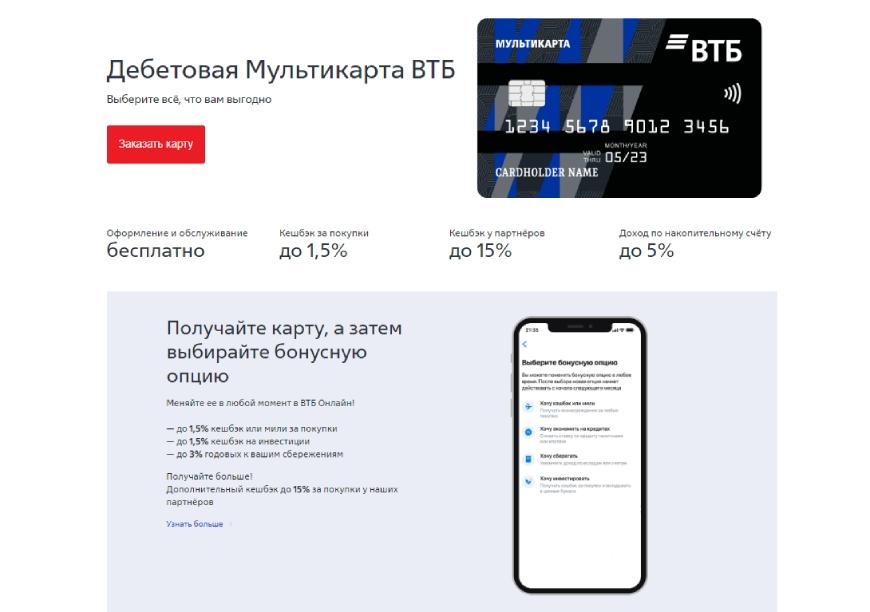

В статье расскажем об актуальных тарифах и реальных возможностях дебетовой Мультикарты ВТБ, являющейся топовым продуктом банка. А также, о подводных камнях, о существовании которых важно знать, чтобы с выгодой для себя преодолевать скрытые препятствия.

Обслуживание

По условиям обслуживания дебетовая Мультикарта ВТБ может выпускаться в трех платежных системах:

Пакет услуг

В настоящее время не взимается вознаграждение, то есть комиссия составляет 0 рублей за:

Без взимания платы предоставляется клиентам возможность персональной настройки бонусных опций. Подключать, отключать и менять опции неограниченное число раз можно, не опасаясь дополнительных расходов.

Клиенты бесплатно пользуются опциями:

В рамках базового пакета услуг предлагается бесплатно оформить дополнительные карты, до:

Обладателям Мультикарты ВТБ, претендующим на получение Расширенного уровня вознаграждения, предоставляется два варианта оплаты:

Стоит учитывать, что Мультикарта может быть выпущена, на выбор клиента, в одной из трех валют:

При выпуске карты в рамках национальной системы МИР, единственно возможной валютой является российский рубль.

Снятие наличных и переводы

Клиент, хранящий на счете Мультикарты собственные сбережения, может снимать наличность без уплаты комиссионных сборов до:

Обратите внимание, что снять наличные без комиссии можно только в :

Бонусные опции

Каждый держатель Мультикарты самостоятельно выбирает вид вознаграждения, который начисляется за платежные операции с использованием средств карты. Обязательно стоит учитывать, что при начислении бонусов суммируются траты по всем картам, в том числе и по дополнительным.

Кешбэк

Программа Cach back построена на накоплении и использовании бонусных баллов. Клиент, просто оплачивая на территории РФ покупки и услуги с использованием Мультикарты, получает вознаграждение бонусными рублями:

ВТБ мультикарта кэшбэк

Банк ВТБ предусмотрел, что накопленный в результате использования Мультикарты кэшбэк можно обменять на реальные деньги по курсу 1 балл:1 рубль или потратить на:

Путешествия

Опция Путешествия основана на накоплении и использовании вознаграждения, начисляемого в милях. Условия получения бонусных миль идентично условиям получения кешбэка: от 1% до 15% в зависимости от суммы и места покупок.

Накопленные мили можно обменять на:

Чтобы не потерять накопленные мили, стоит учитывать, что срок их действия составляет:

Программа Коллекция позволяет получать бонусы от 1% до 1,5% не только за осуществление платежей на сумму до 30 и до 75 тысяч рублей с использованием Мультикарты, но и пользование услугами Банка ВТБ.

Полученные в рамках опции Коллекция бонусные баллы можно перевести в благотворительный фонд или потратить на приобретение:

Сбережения

Опция Сбережения интересна клиентам, имеющим в Банке ВТБ накопительные счета. Используя Мультикарту для покупок, клиент получает лучшие условия. Прибавляется:

Выбор, к какому продукту применять повышенную ставку, осуществляет держатель карты. Раз в месяц можно изменить собственное решение и поменять продукт.

Чтобы получить дополнительных доход на сбережения, хранящиеся в Банке ВТБ, необходимо тратить на покупки ежемесячно не менее 10 тыс. рублей.

Заемщик

Опция позволяет получать кредит на более лояльных условиях. Тратя ежемесячно не менее 10000 рублей с карты, клиент получает скидку на процентную ставку в размере:

Начисление процентов на остаток

За размещение денег, хранящихся на мастер-счете, открытом при подписании договора комплексного обслуживания, банк начисляет вознаграждение:

Повышенный процент в размере 4% начисляется на счет Мультикарты при условии постоянного поступления на карточный счет пенсии или социальных выплат.

Оформление Мультикарты

Чтобы оформить Мультикарту необязательно отправляться в отделение Банка ВТБ. Заказать карту можно дистанционно на официальном сайте банка по этой ссылке:

— Заполните заявку, указав:

— Выберите офис для получения пластика.

— Дождитесь положительно решения банка.

— Получите смс, уведомляющее о готовности карты.

Чтобы пользоваться картой, необходимо:

— Обзавестись ПИН-кодом, выбрав один из предлагаемых дистанционных способов:

— Произвести активацию в банкомате ВТБ, совершив любую операцию.

— Пополнить баланс в:

Для удобства пользования, можно загрузить карту в кошелек PAY и расплачиваться на кассе смартфоном.

В чем подвох Мультикарты ВТБ

Обратите внимание, что для того, чтобы получить достоверную информацию, необходимо ознакомиться не с промо-материалом, а с реальными документами.

Вот лишь некоторые нюансы, о которых следует знать, чтобы избежать недоразумений, связанных с использованием продукта:

Плюсы и минусы

Мультикарта ВТБ, действительно, сочетает в себе преимущества нескольких банковских продуктов. Объективные плюсы карты:

Мультикарта ВТБ имеет минусы, которые заключаются в том, что:

Выводы: кому подходит

Держатели Мультикарты для получения выгоды должны постоянно пополнять баланс карты, регулярно осуществлять платежные операции, оставляя достаточный остаток средств на счете.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Какая карта предпочтительней — Visa или Mastercard

Трудно себе представить современную жизнь без банковских карточек. Ними все большее число людей расплачивается за товары как в оффлайн-магазинах, так и на просторах интернета. Пластик позволяет не носить с собой наличные, что исключает риски потери или кражи денег. Эти и прочие преимущества сделали их просто незаменимыми. Но перед открытием карты следует сделать правильный выбор относительно ее вида, категории и платежной системы. На ПС мы практически перестали обращать внимание, даже не задумываясь, какую выбрать — Visa или Mastercard. Однако этот вопрос имеет существенное значение, особенно в случаях путешествий за рубеж.

Что такое платежные системы, их сущность, виды

Платежными системами называют сервисы, которые за счет технической инфраструктуры (ПО, аппаратных средств), совокупности правил и определенных процедур, дают возможность совершать переводы в безналичной форме. Сами ПС не занимаются выпуском карт, это делают банки-эмитенты, которые в свою очередь являются их партнерами. Участниками платежных систем выступают:

Платежная система выполняет такие функции: осуществление расчетов и платежей, обеспечение их точности, безопасности, переводы, регулировка обязательств между участниками, гарантия конфиденциальности, мгновенное выполнение финансовых операций и прочее. Именно благодаря ПС может быть использована пластиковая карточка.

Есть локальные платежные системы, национальные и международные. Эксплуатация локальной банковской карты возможна только через устройства самообслуживания (терминалы, банкоматы) того учреждения, который ее выпустил. Действия национальных платежных систем не ограничиваются территориями тех государств, в которых они были созданы.

Например, картами МИР можно пользоваться не только в РФ, но и за ее пределами (речь идет исключительно о кобейджинговых картах – т.е., выпущенных совместно с другой ПС). China UnionPay – также национальная платежная система, однако о ней знают и в России. МПС работают с банками различных стран. ПС международного уровня не так уж и много — западные Visa и MasterCard, японская JCB. Поскольку Visa и MasterCard – самые распространенные, сосредоточим свое внимание на них, проведем сравнение, чтобы понять, что лучше.

Виза или Мастеркард: кто лидирует

С целью определения лучшей платежной системы необходимо немного вникнуть в каждую из них и проанализировать различия между ними, которые на первый вигляд не заметны. Итак, обе ПС появились на Западе в прошлом веке. Visa International Service Association основана в 1958 году, а MasterCard Worldwide была образована на 8 лет позже, и изначально называлась Interbank.

Оба конкурента ведут активную деятельность по всему миру, помимо основного рода деятельности, они еще занимаются благотворительностью. До недавнего времени лидером на рынке была Visa. В свое время на ее долю приходилось 57%, сейчас – около 30%. MasterCard отставала от нее на целых 31%. Но сегодня трудно сказать, кому принадлежит первенство. MasterCard за последние 10 лет продемонстрировала бурное развитие.

Например, в Украине она занимает первое место. В 2015 году MasterCard уже охватывала 20% рынка, а в РФ – до 35%. Банковских карт с ее логотипом выпущено более 80 млн ед. Невзирая на то, что у системы охват несколько меньше, она действует в 210 странах. А Visa International Service Association – только в 200-х.

Согласно той же статистике, ситуация меняется, что отражается в активном проявлении интереса к китайской China UnionPay, представительства которой расположены в 135 государствах (доля на мировом рынке – более 29%). Тем не менее эксперты и многие пользователи считают, что Visa еще сохраняет лидерство.

Практически в каждом российском банке вы можете оформить карту любой платежной системы. Также обстоит дело и с банкоматами. Visa обслуживают свыше 36 тыс. устройств, более 166 торговых точек. В мире их принимают около 20 млн компаний. МастерКард обошла Визу на 10 млн предприятий.

Банки-партнеры MasterCard и Visa: Промсвязьбанк, Связь-Банк, Россельхозбанк, Росбанк, ВТБ, АК Барс, Открытие, Банк Зенит, МТС Банк, Ситибанк, Альфа-Банк, ОТП Банк, Сбербанк, Райффайзенбанк, Тинькофф Банк, СКБ-банк и много других. С MasterCard сотрудничают 100 учреждений, с Visa — чуть больше 80-ти.

Чем похожи Visa и MasterCard

Перечислим основные сходства между Visa и MasterCard, а потом перейдем к отличиям:

В нашей стране, в Украине, Беларуси и КНР вы не почувствуете существенной разницы. Так, по картам MasterCard Standard и Visa Classic свойства одинаковы (смотрите таблицу ниже).

Остальные параметры, такие как срок действия, наличие технологии бесконтактной оплаты и оплаты телефоном, процентные ставки, лимит, комиссия за выдачу денег в банкомате тоже не отличаются.

Виза или Мастеркард: отличительные особенности

Различия же кроятся в: валюте, комиссиях за определенные операции, технологиях, дающих те или иные возможности.

| Параметры | Visa | MasterCard |

| Валюта | $ | € |

| Комиссия при конвертации | от 0 до 5% | 0% |

| Код подлинности карты | CVV2 | CVC2 |

| Технология бесконтактной оплаты | PayPass | PayWave |

У Visa и MasterCard есть много других отличий, но на практический аспект использования они не влияют, поэтому не будем «лезть в дебри». Однозначно ответить на вопрос о том, что лучше в России, сложно. Разница между Visa и MasterCard будет ощутима только, когда вы воспользуетесь картой заграницей. И она будет видна в плане комфорта и финансовых затрат.

В Алжире отсутствуют банкоматы, обслуживающие MasterCard. На Кубе тоже могут возникнуть сложности, в том числе с Visa. Во-первых, не все устройства для снятия наличных работают с обеими ПС. Во-вторых, из-за конфликта с Америкой. Отправляясь в Крым, лучше иметь при себе карту МИР.

Но еще многое зависит от договора, который заключается между платежной системой и банком. Следовательно, перед оформлением обязательно спросите у банковского сотрудника, в какой валюте совершаются расчеты. Задумываясь о том, что лучше, Виза или Мастеркард, нужно учесть и сравнить бонусные программы, которые они предлагают.

Типы карт и спецпредложения платежных систем

Банковские структуры могут открыть карты Visa и MasterCard, как дебетовые, так и кредитные, электронные. Карточки Виза оформляются по любой из категорий: Classic, Platinum, Gold, Infinite, Signature. У Мастеркард есть такие типы пластика: Standard, Gold, Platinum, World Mastercard Black Edition и World Elite Mastercard.

Чтобы выяснить для себя, какая карта лучше, советуем посетить официальные веб-ресурсы обеих систем и оценить условия каждой. Отметим только, что самыми простыми и дешевыми в обслуживании являются Classic и Standard.

Но с ними рассчитывать на какие-то достойные скидки и привилегии не представляется возможным. Только платежные инструменты высокого класса способны дать вам выгоду при использовании сервисов. Давайте оценим программы лояльности Visa и MasterCard. Итак, пользуясь картами Visa, вы получите (в зависимости от категории):

Кроме того, Visa «премиальных» клиентов обеспечивает: особым обслуживанием, подарками в магазинах, юридической и медицинской помощью, поддержкой в экстренных услугах, защитой покупок и расширенной гарантией, страховкой в путешествиях. Программы лояльности распространяются на такие категории: транспорт, отдых, развлечения, покупки, отели, рестораны.

У MasterCard всего 4 категории акций и спецпредложений: гастрономия, развлечения, путешествия, покупки и услуги. Это: особые привилегии и скидки в ресторанах, торговых сетях, подарочные билеты, специальные условия для посетителей Disneyland® Paris, экономия на услуги Яндекс.Такси, сопровождения в аэропорту и т.д. Кажется, что Виза выигрывает по бонусам в премиум-сегменте.

Но не стоит спешить с выбором. Кроме опций платежных систем есть еще и привилегии от банка-эмитента. Поэтому функционал MasterCard и Visa может быть уравнен.

Советы для правильного выбора и использования карт Visa/MasterCard

Перед открытием банковской карточки и выбором платежной системы четко определите для себя, для каких целей она вам необходима. Полезными также станут следующие рекомендации:

В заключение

Мы не будем говорить вам, что выбрать, т.к. решение вы должны принять индивидуально, анализируя вышесказанное. По мнению редакции сайта «Взять Кредит!», победу одерживает Visa. При этом достаточно много людей отдают предпочтение все же MasterCard. Но с уверенностью можно сказать, что обе платежные системы по-своему хороши, безопасны, технологичны и удобны.

Обновлено: 31.10.2021 / ☑ Эксперт: Анастасия Овчаренко

Чем Карта Виза Отличается от Мастеркард ВТБ

Такие распространенные платежные системы как Visa и MasterCard, на первый взгляд, никаких существенных отличий не имеют. Но именно эта разница, незаметная на первый взгляд, может сыграть решающую роль при выборе и использовании банковской карты в дальнейшем.

В чем разница — MasterCard и Visa

По мнению финансовых экспертов, между системами MasterCard и Visa нет серьезных различий позволяющих сделать однозначный выбор в пользу одной из систем. Обе они являются удобными и востребованными финансовыми инструментами полностью удовлетворяющими запросы большинства клиентов.

Карты обеих платежных систем одинаково удобны в России и за рубежом.

Что касается оплаты, то картами обеих платежных систем можно одинаково удобно расплачиваться как по всему миру, так и в интернете. Отличия состоят в основном в дополнительных опциях, таких как различные юридические услуги, медицинское страхование, консьерж-сервис и другие. Но эти отличия прежде всего зависят от конкретного банка картой которого пользуется клиент. Каждая из платежных систем постоянно развивается и улучшает как качество обслуживания, так и безопасность производимых платежей. Однозначные рекомендации в пользу выбора одной из систем дать трудно. Но свое внимание стоит обратить на основные отличия кредитных карт, которые заключаются в дополнительных сервисах, услугах, льготах и скидках для клиентов.

Безопасность платежей

Как Visa, так и MasterCard одинаково хорошо подходят для покупок в интернете. За также волноваться не стоит. Дело в том, что у каждой платежной системы есть своя система защиты. Для Visa карт — это VbV (Verified by Visa), для карт системы MasterCard – SecureCode. Банк, в котором была выдана карта, предоставляет дополнительный проверочный код который необходимо вводить при осуществлении платежных операций в интернете или при оплате других товаров. Для повышения безопасности рекомендуется завести отдельную карту для покупок на которую можно переводить деньги в период приобретения товаров.

Функционал платежных систем также не имеет особых различий. Но все же, эта разница становится более различимой при поездке за границу. Используя карту банка с одной из платежных систем вы можете уменьшить издержки при конвертации определенных валют.

Международный формат

Система Visa, как и MasterCard, была основаны в Америке. Но в последствии MasterCard заключила договор с европейской платежной системой Eurocard. В результате чего картой Visa стало удобнее пользоваться в США, а MasterCard получила большее распространение в Европе. Но это было раньше, теперь же обе платежные системы имеют и активно используются по всему миру.

Доллар — основная валюта для VISA

Доллар и евро — для MASTER CARD

Для Visa основной валютой выступает доллар, для MasterCard же основной валютой может быть как доллар, так и евро. Но учитывая то, что счет можно открыть не только в евро или долларах, но еще и в рублях, то разница при осуществлении конвертации валют нивелируется. Для гражданина России, который расплачивается картой только на территории своей страны, особой разницы в использовании платежных систем нет. Так как они обе являются интернациональными и одинаково распространены по всему миру. Но если вы часто бываете в других странах, то придется определиться с вопросом удобства платежей и выгодной конвертации валют.

Для поездок за границу выбирайте карту с учетом основной валюты страны

Если вы планируете посещать страны ориентированные на американскую валюту, то есть США, Канаду, Австралию, Доминикану, Таиланд, то лучше пользоваться картой Visa. Но в Европе, некоторых странах Африки и особенно на Кубе, выгоднее использовать карту системы MasterCard. Из всего вышесказанного можно сделать вывод – для использования в пределах России подойдет любая из платежных систем. Для тех, кто часто бывает в США, Австралии, Канаде, а также в странах Латинской Америки лучше использовать платежную систему Visa. MasterCard же выгоднее использовать для Европы и Африки.

Если вы часто путешествуете по всему миру, то стоит завести банковские карты от обеих платежных систем. Они могут быть привязаны к одному банковскому счету и использоваться в зависимости от той страны, в которой вы находитесь.

Отличия банковских карт Visa и MasterCard

В Банке Хоум Кредит вы можете получить дебетовые и кредитные пластиковые карты популярных платежных систем для безналичного расчета. С помощью банковских карт Visa и MasterCard ежедневно совершается несколько миллионов операций по всему миру.

Карты удобны в использовании: в случае их кражи, утери вы можете оперативно заблокировать карту по звонку в банк, чтобы не рисковать средствами на счете. Список преимуществ увеличивается еще больше, если вы выбираете кредитные карты Банка Хоум Кредит.

Благодаря нашим предложениям вы можете:

Впервые оформляя банковскую карту, вы можете столкнуться с вопросом «чем отличается Visa от MasterCard»? Различие – только в валюте расчетов и дополнительных привилегиях. Для первой платежной системы расчетная валюта — доллар США, для второй — евро. В остальном разница между Visa и MasterCard несущественна, поскольку обе платежные системы позволяют проводить расчеты по всему миру без каких-либо ограничений.

Какие карты можно оформить в Банке Хоум Кредит

Чтобы получить подробную информацию о предложениях Банка Хоум Кредит, свяжитесь с нашим специалистом по телефону или в любом отделении банка. Оформить заявку на выпуск карты можно онлайн — это быстро, удобно и безопасно. Банк вправе отказать в выдаче кредита без объяснения причин.

Возможно вы искали:

Базовой валютой MasterCard считается евро, хотя штаб-квартира платежной системы находится в США. Данные банковские карты также распространены по всему миру, но охват немного меньше – около 20%. Хотя, в последние годы МастерКард стремительно «догоняет» показатели Visa. Перед тем, как делать выводы о том, что выбрать – Visa или MasterCard, необходимо понять, что же они собой представляют и каковы их главные особенности.

В чем подвох мультикарты ВТБ

В «Мультикарте» от ВТБ собрано сразу несколько разных продуктов, поэтому в результате получилась довольно интересная карта. Сразу 5 опций внутри нее, несколько доступных вариантов получения кэшбека и дополнительно – проценты на остаток. Но есть и нюансы, о которых мы сегодня поговорим. Перейдем к деталям.

Что такое мультикарта ВТБ?

Сейчас среди банковских услуг можно найти карту от ВТБ с широким пакетом услуг. Среди них – проценты, которые начисляются на остаток, всякие бонусы и доступные онлайн-переводы. Дополнительно разрешается подключать любые бонусные опции из целого ряда. Именно по этой причине ВТБ назвал карту «Мультикартой» – она вмещает в себя преимущества сразу нескольких своих карт.

К ней можно подключить сразу до 5 дополнительных опций. Дебетовая карта ВТБ Мультикарта позволяет подключать опции и для близких людей – например, для родственников, друзей или семьи. Когда будет рассчитываться возврат в виде кэша, то будет браться в расчет оборот по всем имеющимся картам сразу, как по основной, так и по дополнительным. При этом открыть карту допускается в виде дебетовой или кредитной, она прекрасно подходит для любых расчетов, даже в мировой паутине тоже можно расплатиться.

Выбирать можно между тремя международными и отечественными системами:

Стоит сказать, что если в планах путешествия в другие страны, то стоит выбирать из первых двух вариантов, так как наша отечественная система пока принимается не во всем мире.

Начать пользоваться картой можно с минимальным количеством удостоверяющих личность документов, допускается не только в банке это делать, но и на сайте.

Как работает?

Условия Мультикарты ВТБ довольно стандартные. За оплату собственными или заемными средствами начисляется кэшбек или мили каждый месяц:

Можно подключить расширенные уровни вознаграждения:

Чтобы пользоваться расширенными уровнями и обслуживание карты было бесплатным, владельцу нужно пользоваться картой на сумму от 10000 рублей в месяц. Если не дотягивать до этой суммы, то нужно платить 249 рублей помесячно.

Реально подключить несколько дополнительных карт к основной. Это весьма удобно, когда семья большая, а счет один. А теперь давайте подробнее изучим Мультикарту ВТБ, рассмотрим ее преимущества и недостатки.

В чем подвох карты?

Их у этой карты сразу несколько. Это не значит, что карта плохая, просто называть ее «Мультикартой» не стоило. Давайте подробнее разберем, что с ней не так:

Это основные подводные камни Мультикарты ВТБ, но это не значит, что пользоваться ею не выгодно. Просто подходит она не всем категориям людей. Например, действующим клиентам ВТБ, у которых снижается процент по кредиту из-за использования такой карты, она очень пригодится.

Плюсы и минусы мультикарты ВТБ

Есть одна особенность, которую сложно определить к минусам или плюсам. Вы можете снимать собственные деньги с карты в любых банкоматах, но просим учесть комиссию в размере 1% от суммы снятия, но минимум 300 рублей. Правда эта сумма может вернуться в виде кэшбека, если выполнить условие по тратам в месяц. Заемные средства так снять не получится.