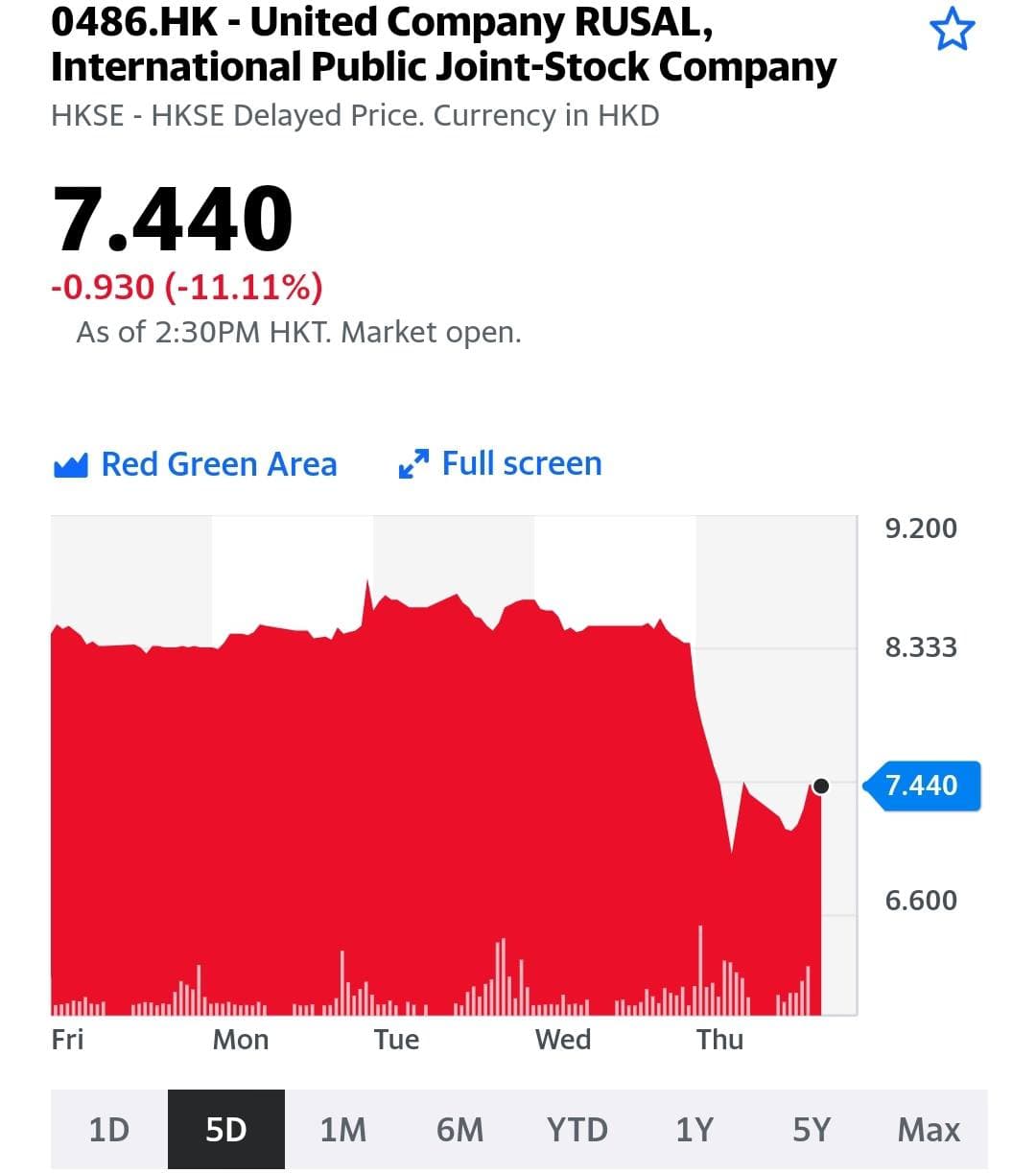

На чем падает русал

Русал теряет 10% стоимости из-за падения цены на алюминий и слабой отчетности

Мы считаем, что говорить о победе над энергокризисом в Китае преждевременно, и рассматриваем текущую ситуацию, скорее, как возможность для покупки Русала по более привлекательным ценам. Собственно, сам алюминий уже пытается отскакивать.

Интересное

Геополитические риски усиливаются. И хотя их влияние на финансовые риски до сих пор было ограниченным, все может измениться в любой момент: геополитические риски не имеют значения.

GameStop (NYSE:GME), один из любимчиков розничных инвесторов с Reddit, теряет былую привлекательность в отсутствие продуманного плана оздоровления. Миллионы индивидуальных.

Акции гиганта сегмента здравоохранения CVS с начала 2021 года выросли примерно на 35,6%. 9 декабря компания провела собрание инвесторов, что стало первым подобным мероприятием.

Участвуйте в форуме для взаимодействия с пользователями, делитесь своим мнением и задавайте вопросы другим участникам или авторам. Пожалуйста, используйте стандартный письменный стиль и придерживайтесь наших правил.

Размещение комментария на Investing.com автоматически означает Ваше согласие с правилами комментирования и с необходимостью их соблюдения.

Investing.com оставляет за собой право модерировать и удалять комментарии посетителей сайта, нарушающие правила, а при повторном нарушении – блокировать доступ на сайт и запрещать дальнейшую регистрацию на Investing.com.

Вы уверены, что хотите заблокировать пользователя %USER_NAME%?

После этого вы и %USER_NAME% не сможете видеть комментарии друг друга на Investing.com.

%USER_NAME% добавлен в ваш черный список

Вы только что разблокировали этого участника. Повторно заблокировать этого участника можно только через 48 часов.

Я считаю, что данный комментарий:

является рекламой или спамом содержит оскорбление

Ваша жалоба отправлена модераторам.

Предупреждение: Fusion Media would like to remind you that the data contained in this website is not necessarily real-time nor accurate. All CFDs (stocks, indexes, futures) and Forex prices are not provided by exchanges but rather by market makers, and so prices may not be accurate and may differ from the actual market price, meaning prices are indicative and not appropriate for trading purposes. Therefore Fusion Media doesn`t bear any responsibility for any trading losses you might incur as a result of using this data.

Fusion Media or anyone involved with Fusion Media will not accept any liability for loss or damage as a result of reliance on the information including data, quotes, charts and buy/sell signals contained within this website. Please be fully informed regarding the risks and costs associated with trading the financial markets, it is one of the riskiest investment forms possible.

Почему продолжают падать акции «РУСАЛа»?

Акции металлургов продолжают снижаться несмотря на то, что цены на металлы по-прежнему держатся на достаточно высоком уровне и пока еще не подают признаков сколько-нибудь серьезной коррекции. Что характерно – сильнее всего продолжают падать акции «РУСАЛа», хотя цена алюминия держится на своих многолетних максимумах. Это, конечно же, реакция на введение правительством временных экспортных пошлин с 1 августа и до конца текущего года.

Пошлина ударила по капитализации «РУСАЛа» сильнее всего, потому что они фактически делают призрачными наши ожидания скорого возврата компании к выплате дивидендов. Эти ожидания были сильным драйвером роста акций. На «РУСАЛ» пошлины повлияют сильнее всего, потому что рентабельность, как правило, все-таки ниже, чем у других производителей. И у него такой большой запас прочности по доходам. Во-первых, он зависит от дивидендов «Норникеля». Во-вторых, в отличие от остальных металлургов, сырьевая база которых полностью находится в России, «РУСАЛ» завозит значительную часть сырья. Это снижает его рентабельность. И при этом «РУСАЛ» экспортирует почти 80% алюминия. Теперь на все это будет распространяться пошлина. При этом у «РУСАЛа» огромная долговая нагрузка, которая, как мы надеялись, на фоне благоприятной конъюнктуры все-таки будет снижаться.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Акции «Русала» упали на 7% после новости об обыске в доме Дерипаски в США

Акции «Русала» на Мосбирже рухнули на 6,96% до ₽77,615 за бумагу по состоянию на 18:30 мск. К 18:37 мск снижение замедлилось до 6,1%, а цена бумаг восстановилась до ₽78,3.

Снижение также наблюдалось в бумагах материнского холдинга «Русала», компании En+ Group. На пике они падали на 4,55% до ₽923 за бумагу на 18:32 мск.

Падение котировок совпало с появлением сообщения телеканала NBC о том, что сотрудники ФБР провели обыск в вашингтонском доме основателя «Русала», российского бизнесмена Олега Дерипаски. Информацию об этом каналу подтвердил официальный представитель ФБР, однако причина обысков пока не известна.

В апреле 2018 года США включили Дерипаску и связанные с ним компании — UC Rusal, En+, «Евросибэнерго» — в санкционный список по двум основаниям: бизнесмен якобы действовал «от имени / в интересах» высокопоставленных чиновников Российской Федерации (в частности, в 2005 году купил алюминиевый комбинат в Черногории «по поручению президента Владимира Путина») и «работает в энергетическом секторе» России (ему принадлежал контроль над электроэнергетической компанией «ЕвроСибЭнерго»). Взаимодействие с фигурантами этого списка грозит физическим и юридическим лицам из других стран вторичными санкциями. В результате от сделок с UC Rusal стали отказываться почти все зарубежные контрагенты и банки.

В конце 2018 года было достигнуто соглашение о снятии американских санкций с «Русала» и ее материнской структуры En+ Group, по которому доля Дерипаски в этих компаниях стала меньше 50%. В результате его доля в En+ упала с почти 70 до менее чем 45%. Персональные санкции против бизнесмена остались в силе.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

«Русал» нарастил выручку и чистую прибыль. Почему обвалились акции?

Большую часть 2018 года компания работала, находясь под ограничениями, введенными Минфином США. Несмотря на это производство алюминия составило более 3,7 млн тонн, что на 1,2% выше прошлогоднего результата. При этом загрузка производственных мощностей составила 96%. Санкции были сняты в конце января 2019 года.

Почему рынок среагировал негативно

После достаточно сильных результатов «Русала» за девять месяцев 2018 года результаты за четвертый квартал выбиваются из общего фона и выглядят слабыми, считает эксперт по фондовому рынку «БКС Брокер» Сергей Сидилев.

«Просадка наблюдается на уровне операционных результатов компании. В первую очередь это связано с сокращением продаж первичного алюминия и сплавов на 12,3%. В совокупности с падением средних цен на них на 6,5% в годовом выражении это привело к снижению выручки с продаж алюминия на 17% год к году. На алюминий приходится около 82% всей выручки компании», — пояснил аналитик.

Дополнительный фактор, сыгравший против акций «Русала» — сезонный рост административных издержек в октябре-декабре 2018 года на 66% в квартальном выражении. Это негативно отразилось на рентабельности операционной прибыли и показателе EBITDA, отметили в БКС.

«Русал», действительно, увеличил чистую прибыль на 39% к 2017 году, но по большому счету на этом положительные моменты в отчете заканчиваются», — заявил аналитик компании «Солид» Вадим Кравчук. Он обратил внимание на сокращение продаж «Русала» в США на 38%.

При этом Кравчук подчеркнул, что в структуре выручки компании наблюдается значительный рост во внутреннем сегменте — продажи в России увеличились на 21%. «Вероятно, некоторые меры правительства по поддержанию бизнеса все-таки помогли», — полагает эксперт.

«Отдельно стоит сказать про долговую нагрузку. Если брать отношение скорректированной EBITDA к чистому долгу, получается 3,5, что означает довольно высокий уровень долговой нагрузки», — рассказал Кравчук.

Частично реакцию инвесторов можно объяснить общими настроениями на бирже. Рынок сейчас находится под воздействием неблагоприятной внешней конъюнктуры, у инвесторов остается меньше стимулов к покупкам акций, и бумаги «Русала» здесь исключением не являются — даже несмотря на фундаментальную недооцененность. Такую оценку привел главный стратег компании «Универ Капитал» Дмитрий Александров.

Что делать инвестору

После публикации отчетности акции «Русала» падают, однако в «БКС Брокер» назвали снижение краткосрочным. «Не стоит забывать, что финансовые результаты «Русала» искажены санкциями со стороны США, — указал Сергей Сидилев. — Влияние отмены санкций мы сможем увидеть в финансовых результатах компании только со второго квартала 2019 года. Долгосрочный взгляд на перспективы бумаг компании у нас остается положительным».

Согласно прогнозам «ВТБ Капитала» и инвестиционной группы «Атон», акции «Русала» имеют значительный потенциал роста — около 50% от текущей цены.

Закрытие торговой позиции с целью извлечь прибыль. Как правило фиксация прибыли происходит при достижении показателей, выгодных продавцу или при непредсказуемом движении котировок. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

«Русал», 1 полугодие 2020 года: спасает доля в «Норникеле»

«Русал» — один из лидеров мировой алюминиевой отрасли. 13 августа компания опубликовала финансовый отчет за 1 полугодие 2020 года по международным стандартам финансовой отчетности (МСФО).

Акционеры

Основные акционеры компании — группа En+ (56,88% акций) и СУАЛ (26,5% акций). 16,62% акций — в свободном обращении. En+, основанная Олегом Дерипаской, объединяет производителей алюминия и электроэнергии. Напомним: в апреле 2018 года Олег Дерипаска и имеющие к нему отношение компании подпали под санкции США. Сейчас санкции сняли с отдельных активов, в том числе с «Русала» и En+. Второй крупный акционер «Русала» — SUAL Partners Леонида Блаватника и Виктора Вексельберга, последний также попал в санкционный список США.

На чем компания зарабатывает

Большая часть выручки «Русала» зависит от продажи алюминия. Остальное дает продажа глинозема — сырья для производства алюминия — и готовой алюминиевой продукции.

В 1 полугодии 2020 года выручка компании снизилась на 15% год к году — до 4,91 млрд долларов — из-за снижения мировых цен на алюминий. При этом падение выручки показали все сегменты компании.

«Русал» смог снизить себестоимость продукции на 10% — до 3,5 млрд долларов. Но из-за падения выручки валовая прибыль упала на 38%, до 0,5 млрд долларов. Компания смогла незначительно уменьшить операционные расходы, но они составили 0,6 млрд долларов. Из-за этого компания получила операционный убыток за первое полугодие — впервые за несколько лет.

Еще «Русал» получил убыток в 124 млн долларов от своей доли в ГМК «Норникель» в 1 полугодии 2020 года — сравните с 625 млн долларов прибыли за 1 полугодие 2019 года. Убыток компенсировали доходы от других ассоциированных компаний и совместных предприятий, но итоговый результат оказался хуже, чем за аналогичный период прошлого года.

Долговая нагрузка

В 1 полугодии 2020 года «Русал» снизил долг на 89 млн долларов за счет выкупа еврооблигаций и досрочного погашения кредита Сбербанка на 53 млн долларов. Компания также получила 2 млрд долларов дивидендов от своей доли в ГМК «Норильский никель». Благодаря этим событиям чистый долг снизился на 7,8% год к году — до 5,9 млрд долларов. Соотношение «чистый долг / EBITDA» составляет 28,3, показатель вырос из-за снижения EBITDA. В то же время соотношение, обеспеченное пакетом акций «Норникеля» — 3,1.

Дивиденды «Норникеля» обеспечивают финансовую стабильность «Русалу». Но в мае 2020 года на дочернем предприятии «Норникеля» произошла авария. Власти оценили экологический ущерб в 148 млрд рублей, которые должна выплатить компания. Из-за штрафа долговая нагрузка «Норникеля» может вырасти до 1,2. Но пока отношение чистого долга к EBITDA не превышает 1,8, компания способна продолжать направлять на дивиденды 60% EBITDA. Такие правила будут работать до 2023 года.

Дивиденды

В 2015 году «Русал» утвердил дивидендную политику: предполагалось направлять 15% EBITDA на дивиденды. По кредитным ковенантам «Русала», выплата дивидендов возможна после того, как соотношение чистого долга компании и EBITDA станет ниже 3,5. С 2018 года компания перестала платить дивиденды из-за санкций США и высокого значения мультипликатора «чистый долг / EBITDA».

«Русал» инвестирует в расширение производства и повышение обеспеченности собственным сырьем, чтобы снизить себестоимость производства алюминиевой продукции. Компания много тратит на инвестиции в бизнес, поэтому не стоит ожидать возобновления дивидендных выплат в среднесрочной перспективе.

Презентация «Русала», стр. 14—15 — обзор инвестиционной программы

Инвестиции — это не сложно

Рынок алюминия

В 1 полугодии 2020 года на рынке алюминия был избыток предложения. Аналитики Aluminium Insider посчитали, что более 50% мирового производства было убыточным в начале 2019 года. Но к середине 2019 года этот показатель упал до 20%. Часть неэффективных компаний не останавливает производство, что дополнительно мешает вырасти ценам на алюминий.

Также аналитики Aluminium Insider считают, что в ближайшие годы на рынке алюминия рост предложения опередит рост спроса. Из-за этого ценам на алюминий будет трудно вырасти. В 2020 году ожидается избыток в 2,7 млн тонн алюминия. Проблема связана с Китаем, на который приходится около 60% мирового производства и потребления алюминия. Несмотря на экологические инициативы, китайские производители по-прежнему наращивают производство.

Сравнение с конкурентами

Я оценю эффективность компании через темпы роста выручки и показатель return on equity, то есть рентабельность собственного капитала. Темп роста выручки покажет, есть ли спрос на продукты компании, а рентабельность собственного капитала покажет эффективность работы менеджеров компании.

По обоим показателям «Русал» уступает отечественным предприятиям из цветной металлургии, но демонстрирует результат лучше, чем зарубежные алюминиевые компании.

Оценка компании

Я взял финансовые результаты «Русала» и других компаний, чтобы оценить, насколько дорого или дешево торгуются акции относительно их финансовых показателей.

Я также вывел среднее значение для выборки, чтобы рассчитать потенциал роста или падения акций «Русала», если мультипликаторы компании сравняются со средним значение в выборке. Для этого я использовал четыре мультипликатора:

«Русал» торгуется дешевле своих основных отечественных коллег — на это указывают большинство мультипликаторов. По сравнению с западными аналогами мультипликаторы P / BV и EV / EBITDA указывают на переоценку, а P / E и P / S — на недооценку. Анализ мультипликаторов не помогает принять однозначное решение.