На что дается военная ипотека

Как я взял военную ипотеку и нажил себе проблемы и долги

Из-за доверия к людям и системе в целом, а также из-за спешки и финансовой безграмотности я оказался в сложной ситуации.

Я военнослужащий. Одна из льгот, которые людям на службе предоставляет государство, — это обеспечение жильем. Для этого в России запустили программу субсидирования ипотеки для военных.

Я и мои знакомые считали, что погашать кредит по военной ипотеке — обязанность государства. Мы были уверены, что, пока служим, государство платит за нас по ипотеке. И что наша задолженность будет погашена, как должно быть по первоначальному кредитному графику.

Но шесть лет назад появилось понятие «долг по военной ипотеке», и в результате я оказался должен банку. Расскажу, как так получилось и стоило ли мне вообще брать военную ипотеку, чтобы купить жилье.

Почему я решился на военную ипотеку

В 26 лет я ставил себе цели на ближайшее десятилетие:

К тому моменту у меня за плечами было восемь лет службы — пять лет училища и три года после, поэтому я уже мог воспользоваться программой Росвоенипотеки, чтобы купить жилье.

Зачастую военнослужащие большую часть жизни — до того как уволятся со службы — проводят в съемном либо в служебном жилье. Когда действовала прошлая программа обеспечения жильем, военнослужащий получал возможность жить в своей квартире при выслуге свыше 20 лет. По новой программе можно приобрести жилье почти в самом начале службы.

Как устроена программа. Государство дает целевой жилищный заем. Он состоит из двух частей:

Взносы зачисляются на счет ежемесячно, а доход от инвестирования — каждый квартал. Первые три года после окончания училища эти деньги только копятся. Через три года их можно использовать для первоначального взноса по ипотеке и обслуживания кредита. На моем счете к тому моменту накопилось 700 тысяч рублей — я решил использовать их для первого взноса и купить жилье.

Росвоенипотека автоматически перечисляет ежемесячные платежи в банк, который выдал кредит, и платит за обслуживание. Это происходит за счет денег, которые продолжают поступать на накопительный счет участника накопительно-ипотечной системы. Военную ипотеку рассчитывают так, чтобы взносы покрывали ежемесячные платежи и за военным не копился долг.

Но проблема в том, что накопительную часть можно отслеживать на сайте Росвоенипотеки, а вот что с инвестиционными накоплениями — непонятно. Я так и не разобрался, какого размера они должны быть и как вообще деньги инвестируются.

Еще можно не покупать квартиру, а копить эти деньги на счете. Через 20 лет военнослужащий получает право ежегодно их снимать. Или забрать сразу — после увольнения.

С каждым годом недвижимость дорожала, поэтому копить деньги на счете я не видел смысла. Все сослуживцы считали так же — и приобретали квартиры, как только появлялась возможность. Ждать несколько лет, чтобы снять все деньги разом, никто не хотел. Морально намного спокойнее служить, когда знаешь, что есть своя квартира.

В итоге я тоже решился купить жилье.

Как победить выгорание

Как я выбрал квартиру

Тогда я служил в четырех часах езды от Москвы. Московскую область активно застраивали, поэтому сначала я хотел купить квартиру именно там. Но у меня не было времени на поиски — и некому было их поручить.

В итоге я решил, что буду покупать квартиру в Твери. Я мог доехать туда от места службы за пару часов. По деньгам тоже все было доступно — вкладывать накопления бы не пришлось. Кроме того, в Твери у меня живут знакомые — они могли бы следить за квартирой, если бы меня перевели на другое место службы.

Летом 2014 года я получил на работе необходимые документы и начал искать квартиру. По документам все было отлажено, сам процесс был несложный. Контакты риелторов и оценщиков я взял у коллег, которые годом раньше тоже купили жилье в Твери.

За два месяца поисков я посмотрел полтора десятка квартир: готовые новостройки без ремонта, вторичное жилье, строящиеся дома. У меня были определенные требования к квартире:

В итоге я нашел два варианта, которые меня устраивали: квартиру в доме 1994 года постройки и новостройку, которую должны были сдать в 2015 году.

От новостройки я в итоге отказался: там нужен был ремонт, а денег на него у меня не было. Отзывы тоже насторожили: в этих новостройках отваливались части фасада, осыпалась штукатурка в подъезде и т. д. По плану компания должна была облагородить территорию перед домом — сделать небольшой парк и детскую площадку, но спустя шесть лет там все тот же пустырь.

Как я оформил военную ипотеку

Весь процесс занял примерно три месяца.

Сначала я собрал пакет документов для банка:

Второй пакет документов я предоставил, когда подобрал квартиру. Вот что может потребоваться:

И третий пакет документов — для Росвоенипотеки:

Все документы я отправил в Росвоенипотеку, где их проверили и одобрили. Теперь мне можно было выходить на сделку. В процессе мне помогал риелтор — он проверял документы, задолженности по коммунальным платежам, составлял договоры и заказывал справки.

Расходы на покупку квартиры — 70 000 Р

| Услуги риелтора | 20 000 Р |

| Плата за открытие счета в банке | 12 500 Р |

| Страхование квартиры, жизни и здоровья | 12 000 Р |

| Дополнительные справки, документы и пр. | 10 000 Р |

| Неучтенные траты | 9000 Р |

| Оценка | 3500 Р |

| Поездки в Тверь | 3000 Р |

В итоге я взял кредит с такими параметрами:

Как я стал должником

Спустя три года я решил узнать, как обстоят дела с платежами. Суммы выплат, которые нам обещали, из-за кризиса уменьшились. Я подумал, что надо бы посмотреть, как это повлияло на кредитные выплаты. И тут меня ждал неприятный сюрприз.

По графику размер последнего платежа в 2028 году должен был составить аж 1 902 159 Р и еще 20 440 Р процентов! То есть в 2014 году я брал 2 300 000 Р — и за 14 лет выплатил бы только 400 тысяч основного долга. Все эти 14 лет мои платежи из НИС шли на погашение процентов. Но поскольку срок кредита истекал в 2028 году, то последним платежом я должен был закрыть весь долг целиком из своего кармана.

Я не мог в это поверить. Наверное, я был единственным из своей части, кто запросил график и обнаружил это.

Получалось, что через 14 лет я остался бы должен почти всю сумму, которую взял в кредит.

Я решил, что это какая-то ошибка, и поехал в банк. Сотрудники банка подтвердили, что в графике все указано правильно и последний платеж составит 1,9 млн. Я стал разбираться — и вот что выяснил.

Поскольку основной долг не погашался или погашался очень мало, последний платеж по кредиту увеличивался. К 2028 году он вырос бы до 1,9 млн, ведь срок кредита остался прежним.

Как я выяснил потом, Росвоенипотека одобрила и подписала в моем лице кредитный договор с ежегодным ростом платежей примерно на 4% и плавающей процентной ставкой, которая была привязана к ставке MosPrime. Ставка MosPrime — Moscow Prime Offered Rate — это независимая ставка, по которой предоставляют рублевые кредиты на московском денежном рынке.

Почему так получилось и договор был такой странный, я не знаю. На тот момент я не обладал нужными знаниями. Теперь я удивлен, что риелторов и людей, которые контролируют и проверяют договоры в Росвоенипотеке, условия полностью устроили.

Плавающая ставка означала, что она меняется каждый год. В моем кредитном договоре было указано, что первые три года ставка растет на 0,5%, а плавающая ставка начинает действовать с четвертого года кредитования и рассчитывается по такой формуле: ставка MosPrime + 3,75%.

В итоге за первые три года ставка выросла на 1,5%, а с 2017 года она стала плавающей и составила 14%. В 2018 году — 13,11%.

Мы обратились в банк: ездили и писали заявления, чтобы нам изменили процентную ставку в меньшую сторону и зафиксировали ее. Это предусмотрено условиями договора. Но банк отказал. Возможно, через суд мы могли бы чего-то добиться, но в суд никто из нас подавать не стал. Обращения на горячую линию Росвоенипотеки тоже ни к чему не привели. Рефинансировать военную ипотеку на тот момент было нельзя.

Задолженность стала нашей личной проблемой. Для выхода из этой ситуации Росвоенипотека и банк предлагали вносить свои деньги и таким образом погашать кредит. Вот такое льготное жилье от государства.

Сколько я оказался должен банку

| Платежи в счет основного долга | Платежи в счет процентов | Основной долг и проценты | Накопительный взнос от государства | Остаток основного долга | |

|---|---|---|---|---|---|

| 2014 | 70 244,29 Р | 162 855,71 Р | 233 100 Р | 233 100 Р | 2 208 000 Р |

| 2015 | 78 000 Р | 167 880 Р | 245 880 Р | 245 880 Р | 2 137 755,71 Р |

| 2016 | 42 415,45 Р | 203 464,55 Р | 245 880 Р | 245 880 Р | 2 059 755,71 Р |

| 2017 | 0 Р | 260 136 Р | 260 136 Р | 260 141 Р | 2 017 340,26 Р |

| 2018 | 11 761,19 Р | 256 702,81 Р | 268 464 Р | 268 465,60 Р | 2 017 340,26 Р |

| 2019 | 5958,85 Р | 262 505,15 Р | — | — | 2 005 579,07 Р |

| 2020 | 6748,92 Р | 261 715,08 Р | — | — | 1 999 620,22 Р |

| 2021 | 7728,36 Р | 260 735,64 Р | — | — | 1 992 871,30 Р |

| 2022 | 8805,06 Р | 259 658,94 Р | — | — | 1 985 142,94 Р |

| 2023 | 10 029,23 Р | 258 794,77 Р | — | — | 1 976 337,88 Р |

| 2024 | 11 385,93 Р | 257 078,07 Р | — | — | 1 966 308,65 Р |

| 2025 | 13 013,50 Р | 255 450,50 Р | — | — | 1 954 922,72 Р |

| 2026 | 14 823,37 Р | 253 640,63 Р | — | — | 1 941 909,22 Р |

| 2027 | 16 888,91 Р | 251 575,09 Р | — | — | 1 927 085,86 Р |

| 2028 | 1 910 196,95 Р | 124 262,75 Р | — | — | 1 910 196,95 Р |

Наложились три фактора: плавающая ставка, запланированный рост платежей и кризис. Обещанной индексации средств, которые поступают на счет военнослужащего и за счет которых погашается военная ипотека, не произошло. В 2015 и 2016 годах государство начисляло военным одну и ту же сумму, без индексации. Из-за этого основной долг почти не погашался — а задолженность по процентам росла.

Я понимаю, что отчасти виноват в этой ситуации сам — из-за невнимательности и доверия к системе. Фиксированная ставка и фиксированный ежемесячный платеж по кредиту могли бы облегчить долговую нагрузку, но договор нам предлагался типовой, так что выбора у меня не было. Те, кто знал, как устроены кредитные договоры у военнослужащих, предсказывали все это еще в 2016 году.

Размер ежегодного накопительного взноса от государства

| Как планировалось | Как было в итоге | |

|---|---|---|

| 2014 | 233 100 Р | 233 100 Р |

| 2015 | 245 196 Р | 245 880 Р |

| 2016 | 258 696 Р | 245 880 Р |

| 2017 | 271 896 Р | 260 141 Р |

| 2018 | 284 400 Р | 268 456,6 Р |

| 2019 | 296 100 Р | 280 009,7 Р |

| 2020 | 306 192 Р | 288 410 Р |

| 2021 | 315 696 Р | 299 081,20 Р |

Данных о размере этого взноса после 2021 года у меня нет. Раньше у государства были графики на несколько лет вперед. Теперь эта информация появляется только в конце года — и только на следующий год.

Как я рефинансировал кредит

В начале 2018 года Росвоенипотека сообщила, что нам можно будет рефинансировать кредиты. Меня связали с «Россельхозбанком», который должен был первым начать заниматься рефинансированием военной ипотеки.

Весной 2018 года я отдал в банк необходимые документы:

Оказалось, что радовался я рано. Примерно через месяц мне вернули документы: Росвоенипотека отказалась сотрудничать с банком. Но должны были появиться другие банки.

К осени 2018 года Росвоенипотека аккредитовала еще два банка — «Промсвязьбанк» и «Зенит». В дальнейшем список должен был еще расшириться. Я стал заново собирать документы.

Наученный горьким опытом, я внимательно изучал все договоры. Особое внимание обращал на процентную ставку и ежемесячные платежи. Теперь ставка была фиксированной и составляла 8,9%. Весь график был посчитан на основании текущего ежемесячного платежа, который был выделен в 2018 году Росвоенипотекой. Запланированного роста платежей, как в прошлый раз, не было. Теперь, если Росвоенипотека увеличит сумму, просто уменьшится срок выплаты кредита.

В октябре 2018 года я заключил в «Промсвязьбанке» новый кредитный договор с такими условиями:

Теперь я могу отслеживать платежи как на сайте банка, так и в мобильном приложении. В прошлом банке таких сервисов не было.

Почему мне все равно придется погашать кредит самостоятельно

мой долг по процентам, который я заплатил из своего кармана

Но не всем повезло так, как мне. Двум моим знакомым отказали в рефинансировании из-за плохой кредитной истории. Им предложили только один выход — погашать долги самостоятельно. Они смогли рефинансироваться только спустя год.

В общей сложности я потратил 371 500 Р : 207 000 Р внес в счет кредита по личной инициативе, а еще 164 500 Р составили долги по процентам и траты на оформление. Чтобы закрыть ипотеку к нужной мне дате, я собираюсь внести в счет кредита еще около 300 тысяч.

Теперь ты в армии. Как военному купить жильё на деньги государства

Государство всегда стремилось сделать воинскую службу почётной. Оно даёт привилегии военным: субсидии, льготы, ранний выход на пенсию. Наконец, возможность купить квартиру за счёт бюджетных средств. Если правильно распорядиться военной ипотекой, служащий ВС купит жильё полностью за деньги государства. В этой статье – не только суть жилищных кредитов для военных или способы открыть счёт в НИС. Мы разберём нюансы оформления, сравним банки по условиям кредитования, ставкам и расскажем способы сэкономить на военной ипотеке.

Несколько слов о программе

Когда гражданский человек покупает квартиру, он оплачивает кредит сам. Основные льготы для обычного гражданина связаны с малым достатком, несовершеннолетними детьми или семейным положением. Тогда он имеет право на субсидирование ставки или части ипотечной выплаты. Военнослужащему платежи по кредиту компенсирует государство. Это основное отличие программы: никаких дополнительных условий, кроме контрактной службы в армии или в подразделениях Минобороны, не требуется. Стать участниками программы могут не только контрактники, но и, например, сотрудники МЧС или военные прокуроры.

Звучит неплохо, правда? Служащий вооружённых сил отдаёт долг Родине, а Родина оплачивает его кредит на квартиру. Это повышает статус службы в армии. Военный самостоятельно выбирает жильё, можно не ограничиваться новостройкой. Например, взять таунхаус, дом с участком или подходящую готовую квартиру. В программу не входит земельный участок без жилого дома.

Но у военной ипотеки есть главный минус, который перевешивает преимущества. Квартира переходит в собственность сотруднику, который вышел на пенсию по выслуге лет и выплатил кредит. Если служащий увольняется из вооружённых сил досрочно, ему придётся за свой счёт погасить всю сумму ипотеки.

Преимущества программы – покупаемая квартира не привязана к месту службы заёмщика. Можно служить в маленьком закрытом городе в тайге, но купить квартиру в столице или Санкт-Петербурге. Можно не вложить ни копейки и купить жильё до 3 млн рублей за бюджетные средства.

Кто может стать участником и как это сделать?

Военнослужащий должен присоединиться к накопительно-ипотечной системе (НИС). Систему регулирует закон № 117 ФЗ. Государство выплачивает часть средств из федерального бюджета в накопительную часть, которая индексируется каждый год. Вторая часть суммы — инвестиционная, ей тоже управляет государство. Деньги вкладываются в ценные бумаги или акции, а доход ежеквартально зачисляется на счёт НИС.

В 2020 году общая сумму накоплений НИС – 288 410 рублей в год. Если военный берёт ипотеку, государство выплачивает на погашение 24 034 рубля в месяц. Сумма копится первые три года, после чего ей можно свободно распорядиться. Деньги и квартира перейдут в собственность военного при выполнении одного из условий:

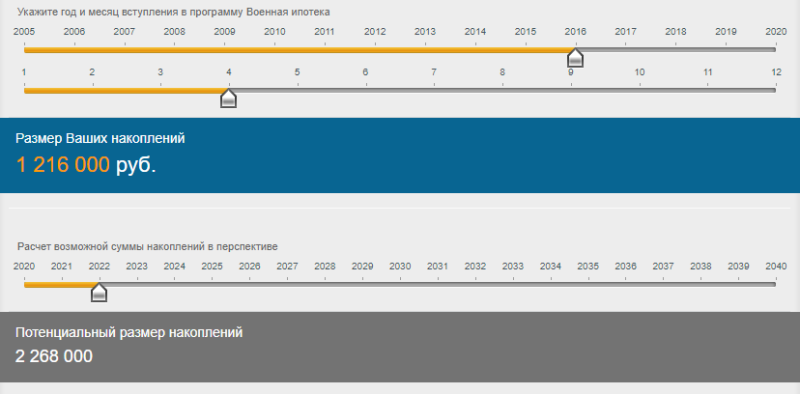

Льготной программой занимается федеральное учреждение «Росвоенипотека», подведомственное Министерству обороны. Размер сбережений можно узнать на портале «Молодострой». В разделе «Узнать сумму» перейдите на страницу «Накопления. Именной счёт». Укажите год и месяц вступления в программу: например, участник присоединился к НИС в апреле 2016 года. К маю 2020 года он накопил 1 261 000 рублей. Можно получить свидетельство участника НИС и выбрать квартиру, а можно подождать 2 года и увеличить накопления до 2 268 000 рублей.

Военнослужащий становится участником НИС автоматически или по заявлению. В первом случае реестры участников формируются в учебных заведениях частей, где человек служит по контракту. Во втором случае офицер или другой служащий ВС может подать рапорт начальству, чтобы вступить в НИС.

Что происходит после регистрации в системе:

Участники системы:

Полный перечень определяет п. 3 Постановления Правительства № 89 от 21 февраля 2005 года.

Условия кредита

В 2020 году максимальная сумма военной ипотеки, которую погасит государство, – 3 100 000 рублей. Сроки кредита — до 20 лет. Некоторые банки ограничивают максимальный возраст заёмщика. На момент полной выплаты кредита военный не должен быть старше 45 лет.

Если военному не хватает накоплений на покупку квартиру или первоначальный взнос, можно оформить кредит. Закон не ограничивает служащего ВС — если хочется квартиру просторнее, почему бы не занять дополнительные средства?

В какой банк обращаться?

Выбор ограниченный: можно получить кредит только в банке-участнике НИС. По данным «Выберу.ру», на май 2020 года ипотекой занимались 16 банков. Это тоже минус: допустим, военный служит на Крайнем Севере, где выбор кредиторов ограничен. Например, в Анадыре есть четыре организации – Сбербанк, Россельхозбанк, «Тинькофф» и АТБ. Это неплохой расклад, потому что 3 из 4 занимаются военной ипотекой. К счастью, кредит можно оформить дистанционно.

В качестве первоначального взноса можно использовать накопленные средства или сертификат материнского капитала. Но последний принимают не во всех банках.

В таблице ниже – условия военной ипотеки на вторичном рынке жилья, актуальные на май 2020 года. В основе таблицы лежит рейтинг «Выберу.ру» с лучшими ипотечными программами.

Банк

Максимальный срок, годы

Сумма кредита, рубли

Минимальный первоначальный взнос

Условия военной ипотеки в 2021 году: подробное руководство по оформлению с комментариями эксперта

Военной ипотекой называется целевая государственная программа, направленная на улучшение жилищных условий людей, чья профессиональная деятельность связана с армией или флотом. Государство оплачивает покупку жилья при соблюдении определенных условий.

В чем они заключаются? Можно ли купить дом по военной ипотеке или только квартиру? Нужны ли собственные накопления? И каковы нюансы участия в программе и оформления кредита? На эти вопросы журналисту ФАН подробно ответила заместитель руководителя ипотечного департамента федеральной компании «Этажи» Татьяна Решетникова.

Военная ипотека в 2021 году

Государственная программа, поставившая задачу решить жилищную проблему военнослужащих, была принята в 2005 году. Ее реализуют на основании закона ФЗ-№117, который определяет условия программы, требования к ее участникам, порядок субсидирования и выплат. Контролирует работу, распределяет деньги и следит за соблюдением требований единый орган — федеральное учреждение «Росвоенипотека».

«Социальная программа реализуется по принципу накопительно-ипотечной системы, — уточняет Татьяна Решетникова. — В отличие от обычной ипотеки, которую можно получить только при наличии собственных накоплений для первого взноса, для военной личные сбережения не нужны. Первый взнос платит не заемщик, а государство в виде целевой субсидии».

Условия военной ипотеки

Принять участие в программе может любой военнослужащий. Требований к участникам НИС немного. Главные — служба по контракту, то есть работа в армейских подразделениях на профессиональной основе. И определенный срок службы: только подписав контракт, подать заявку на участие в НИС не получится.

Предоставление военной ипотеки возможно, если военнослужащие после 2005 года заключили первый контракт с армией. Это правило распространяется как на выпускников военных вузов, так и на офицеров. Могут претендовать на покупку квартиры также прапорщики и мичманы, но в случае, если после 2005 года срок их службы составляет не менее трех лет. Для солдат, матросов, старшин и сержантов требования немного другие. К 2015 году они должны подписать второй или последующий контракты.

Принцип участия в программе следующий.

«Важный нюанс: если военнослужащий уволится из рядов вооруженных сил до достижения 10-летней выслуги, все деньги, потраченные государством на покупку ему жилья, потребуется вернуть. А платить за ипотеку с момента увольнения придется самостоятельно, — отмечает Татьяна Решетникова. — Если же человек уволится после десятилетней выслуги, вложенные «Росвоенипотекой» средства возвращать не нужно. При этом платить по ипотеке бывший военный также будет обязан сам. Иначе обстоят дела с теми, у кого выслуга составляет более 20 лет, и кто достиг 45-летнего возраста. Эти основания позволяют ничего не возвращать государству».

С момента покупки квартира станет залоговым имуществом. В ней можно жить, пользоваться ею, но вот продать без согласия банка не получится. И даже когда кредит за квадратные метры государством будет погашен, «Росвоенипотека» вправе наложить на жилье собственное обременение. Оно будет действовать до тех пор, пока военнослужащий не выполнит все условия участия в программе. Жилье станет его полноправной собственностью и будет избавлено от обременений только после окончания участия в ней.

Накопления по военной ипотеке

Участник программы может использовать для покупки жилья как целевые накопления, начисляемые ему ежемесячно в установленной сумме, так и личные средства. Последние не обязательны, но они расширяют возможности при выборе квартиры или дома.

Дело в том, что государство выделяет средства в строго установленной сумме, которая определяется регионом, где планируется покупка жилья, численностью членов семьи. Если квартира будет стоить дороже общей суммы целевого кредита и накопленных средств, изыскивать недостающие средства придется самостоятельно.

«В нашей практике были случаи, когда человек хотел купить квартиру дороже той, что позволяет программа, — комментирует Татьяна Решетникова. — Так происходит, если вступают в действие ограничения по размеру платежа и сроку выплаты кредита, например, при достижении военнослужащим 45-летнего возраста. В этом случае можно использовать и собственные накопления. Их размер может быть любым: государством не определены ни минимальные, ни максимальные требования».

Ставки по военной ипотеке

Размер ставки определяется банком, который выдает целевой кредит. В среднем, он составляет 7,3-8,95% годовых. В 2021 году некоторые банки снижали процентную ставку и меняли условия кредитования. На снижение ставки пошли Банк ВТБ, АКБ «Абсолют-Банк», Сбер, АБ «Россия». Причем последний предложил ставку на уровне 5,7% годовых при условии покупки квартиры на первичном рынке.

По словам Татьяны Решетниковой, несмотря на то, что выплаты за военнослужащего осуществляет «Росвоенипотека», обращать внимание на ставку нужно. Во-первых, потому что если потребуется выйти из программы досрочно, гасить кредит придется самостоятельно. А от размера ставки зависит сумма ежемесячных платежей. А во-вторых, чем ниже ставка, тем быстрее государство погасит кредит. И если человек остается участником программы, на его счете все так же будут накапливаться деньги, использовать которые пока можно как на покупку другого жилья, так и на улучшение жилищных условий.

В 2021 году «Росвоенипотека» анонсировала глобальные перемены в программе государственного целевого кредитования. В ближайшее время планируется внести изменения в основной закон, регулирующий НИС. И запретить использовать накопления, получаемые после 20 лет выслуги на любые другие цели, кроме жилищного обеспечения. По мнению регулятора, сегодня средства часто расходуются нецелевым образом и свою социальную функцию не выполняют. С вступлением в силу изменений в законе эта практика будет прекращена.

Требования к недвижимости по военной ипотеке военнослужащих

Выбирать жилье можно по своему усмотрению, но ориентируясь на размер финансовой поддержки со стороны государства. По типу недвижимости ограничений почти нет. Разрешается как купить квартиру по военной ипотеке в новостройке, так и на вторичном рынке. Можно выбрать частный дом и таунхаус в коттеджном поселке.

«Регион приобретения недвижимости не ограничен, — уточняет Татьяна Решетникова. — Совсем не обязательно покупать квартиру по месту службы. Но вот в выборе жилья есть нюансы, и устанавливает их не государство, а банки. Не все финансовые учреждения готовы предоставлять заем на покупку дома. Некоторые банки предъявляют повышенные требования к первоначальному взносу».

Уточнять условия предоставления кредита всегда стоит в банке, где планируется его оформление. Кроме того, важно согласовать и сам объект покупки с банковской организацией. Хоть кредит и гасит государство, риски при выдаче денег несет именно финансовое учреждение. И требования к недвижимости, приобретаемой за заемные средства, у каждого банка свои.

Процедура оформления и документы

Чтобы получить деньги на покупку жилья, военнослужащему нужно написать заявление об участии в программе. После этого его внесут в реестр, который направляется на согласование в департамент жилищного обеспечения. Если кандидатуру утвердят, заявителю присвоят индивидуальный регистрационный номер, а «Росвоенипотека» откроет персональный целевой счет, на котором в ближайшие три года и будет собираться сумма накоплений по военной ипотеке.

По прошествии трех лет можно подавать рапорт на получение свидетельства участника НИС. Когда документ будет на руках, медлить нельзя. На его «использование» отводится только шесть месяцев. И если за это время не успеть подобрать и приобрести жилье, рапорт нужно будет подавать снова. Проблема в этом случае заключаться не столько в ожидании, когда запрос утвердят повторно, а в том, что ежегодно государство выделяет на целевую программу четко обозначенную сумму. В какой-то момент деньги могут закончиться, и ждать придется до следующего года.

«Получив сертификат, нужно подобрать жилье, — советует Татьяна Решетникова. — После этого отправиться в банк для согласования объекта покупки и выбора подходящей банковской программы. В банке попросят пакет документов, которые нужно будет подготовить. Могут потребоваться экспертная оценка объекта недвижимости, его страхование».

Обычно в банковских организациях тщательно оценивают приобретаемый объект недвижимости. А вот требования к заемщикам по этой программе всегда более чем демократичные. Некоторые банки даже не проверяют кредитную историю, а в качестве поручителя могут привлечь супругу или супруга.

После получения разрешения на выдачу кредита нужно подписать предварительный договор купли-продажи и договор ипотеки. Все документы передают в «Росвоенипотеку» и дожидаются согласования. После этого договор нужно зарегистрировать и предоставить в банк. И лишь тогда продавцу будут перечислены деньги за недвижимость.

«Как правило, самостоятельно провести эту процедуру проблематично, — продолжает Татьяна Решетникова. — Особенно если военнослужащий покупает жилье не в том регионе, где проходит службу. Программой это не запрещено, как и подписание кредитного договора и договора купли-продажи по доверенности».

Рефинансирование военной ипотеки

Не все банки предоставляют одинаковые условия заемщикам. В различных финансовых учреждениях предлагают разные ставки, что отражается на продолжительности выплат по кредиту и общей финансовой нагрузке на заемщика. И хоть в данном случае речь идет о государстве, которое и выплачивает кредит по военной ипотеке, рассматривать возможности рефинансирования можно и нужно.

Во-первых, при выборе более выгодных условий и снижении ставки можно ускорить расчет по кредиту. Как показывает практика, военнослужащему выгодно быстрое погашение долга перед банком. В освободившийся срок выплаты продолжат накапливаться, а «набежавшая» сумма вполне может оказаться достаточной для приобретения еще одной квартиры или дома.

Налоговый вычет

Он тоже предоставляется при покупке жилья по спецпрограмме для военных. Но при его расчете учитывается не вся сумма, внесенная за жилье. Так как первый взнос выплачивается не покупателем, а представляет собой целевую субсидию, его в сумму налогового вычета не включают. А вот с остальной стоимости получить еще одну «компенсацию» от государства можно.

Максимальная сумма, с которой разрешается запросить налоговый вычет, составляет не более двух миллионов рублей от цены объекта и за вычетом субсидии на одного человека. Вычет можно получить и с уплаченных по ипотеке процентов на сумму до трех миллионов рублей. И даже если ипотека будет рефинансирована, вычет с процентов, заявленных изначально, не прерывается.

Военная ипотека при разводе

В случае расторжения брака учитывают условия покупки жилья. Если на момент его приобретения военнослужащий еще не был в браке, квартира или дом считаются его собственностью. Супруг или супруга претендовать на часть недвижимости не может. А вот если брак был уже зарегистрирован, а при покупке вносились собственные средства (общие деньги семьи), то жилье будет разделено на двоих супругов на общих основаниях.