На что можно уменьшить патент ип с наемными работниками

Как предпринимателям на ПСН уменьшить патент на страховые взносы в 2021 году: читаем разъяснения ФНС

В каком порядке уменьшить сумму налогов по нескольким патентам на взносы, если наемный работник задействован только по одному из патентов? Можно ли при расчете налога в рамках ПСН учесть взносы, которые были уплачены не в полном размере? Как уменьшить патент на сумму погашенной задолженности по взносам? Ответы на эти и другие вопросы, связанные с порядком уменьшения стоимости патента на взносы, а также примеры расчетов приведены в письме ФНС от 02.06.21 № СД-4-3/7704@.

Общие правила уменьшения патента на взносы

Напомним, что с 1 января 2021 года действует новый пункт 1.2. статьи 346.51 НК РФ. Эта норма разрешает предпринимателям на патенте уменьшать сумму налога, исчисленную за налоговый период, на:

ВАЖНО

Взносы и пособия уменьшают сумму налога только в том случае, если они перечислены в пользу сотрудников, которые заняты в «патентной» сфере деятельности.

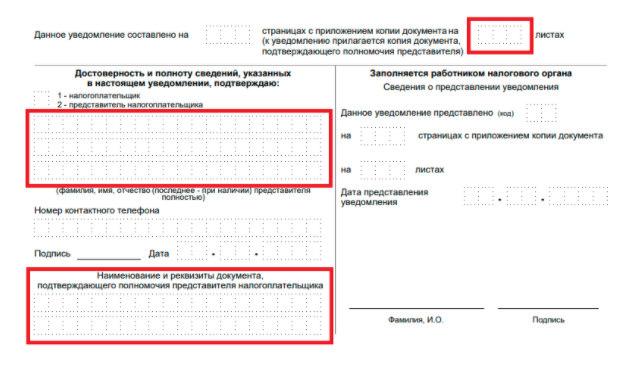

О том, что ИП уменьшил сумму налога на взносы и пособия надо уведомить налоговые органы. Рекомендуемая форма уведомления приведена в письме ФНС от 26.01.21 №СД-4-3/785@ (см. « Опубликована форма уведомления об уменьшении стоимости патента на сумму взносов »).

Куда подать уведомление

В какой налоговый орган направить уведомление об уменьшении сумму налога на взносы?

Уведомление подается в ту инспекцию, где ИП состоит на учете в качестве плательщика патентного налога. Документ можно принести лично, направить по почте с описью вложения или прислать в электронной форме по телекоммуникационным каналам связи. В последнем случае уведомление нужно завизировать усиленной квалифицированной электронной подписью.

Если ИП в календарном году получил несколько патентов, действующих на территории разных субъектов РФ, то он вправе подать уведомление в любой из налоговых органов, в котором он состоит на учете в качестве плательщика патентного налога.

Если ИП на момент подачи уведомления снят с учета в качестве налогоплательщика, применяющего ПСН, то он вправе подать этот документ в ту инспекцию, где он ранее состоял на учете в указанном качестве.

Порядок уменьшения патента на взносы

Каков порядок уменьшения суммы налога на страховые взносы, если у ИП нет работников/если у ИП есть работники?

Если у предпринимателя нет наемных работников, то патентный налог можно уменьшить на всю сумму уплаченных за себя взносов (см. « Фиксированные взносы ИП за себя в 2021 году »).

Что касается предпринимателей с наемными работниками, то они вправе уменьшать налог на взносы и на пособия не более, чем на 50% (см. « ИП на ПСН смогут уменьшать стоимость патента на сумму взносов »).

ИП получил патент со сроком действия 01.01.2021 — 31.03.2021. Сумма налога, исчисленная за налоговый период, — 15 тыс. рублей. При этом 01.02.2021г. ИП нанял работника.

05.03.2021 в инспекцию подано уведомление, в котором:

Учитывая, что в данном случае сумма налога может быть уменьшена не более, чем на 50%, сумма к уменьшению составит 7,5 тыс. рублей (15 тыс. рублей х 50%).

Таким образом, ИП вправе уменьшить сумму исчисленного налога не более чем на 7,5 тыс. рублей.

Работник занят в одном виде «патентной» деятельности

Как учесть страховые взносы при исчислении сумма налога по всем патентам, полученным в календарном году, если ИП использует работников только по одному из патентов?

В 2021 году налоговым периодом признается календарный месяц, если патент выдан на весь год. Если же патент выдан на 11 месяцев и меньше, то налоговый период — это срок, на который выдан патент (п. 1.1 и п. 2 ст. 346.49 НК РФ).

Если ИП в календарном году получил несколько патентов, и наемные работники заняты в деятельности хотя бы по одному из патентов, то 50-процентное ограничение применяется при уменьшении суммы налога, исчисленного в отношении всех патентов, у которых налоговый период (период действия) приходится на тот период, когда ИП использовал труд работников.

ИП получил 3 патента:

При этом 05.08.2021г. ИП нанял работника по виду деятельности, применяемому в рамках патента № 3.

Уведомление об уменьшении суммы налога по всем указанным патентам ИП подал 10.10.2021 г.

В таком случае по патенту № 1 ИП вправе уменьшить исчисленную сумму налога на сумму уплаченных в периоде действия патента взносов «за себя» без ограничения.

А вот по патентам № 2 и № 3 нужно применить ограничение в размере 50 %, поскольку в период их действия ИП использовал труд наемного работника.

Взносы с «суммы превышения», погашение задолженности по взносам

Можно ли уменьшить налог на сумму погашенной задолженности по взносам за предыдущий календарный год, а также на сумму взносов в размере 1% с доходов, превышающих 300 тыс. рублей за расчетный период?

Сумма налога, исчисленная за налоговый период, может быть уменьшена на те взносы, которые были уплачены в этом налоговом периоде (подп. 1 п. 1.2 ст. 346.51 НК РФ).

Таким образом, ИП вправе уменьшить сумму налога, исчисленную за налоговый период, на сумму уплаченных в данном периоде взносов, в том числе в размере 1% с доходов, превышающих 300 тыс. рублей. Также патентный налог можно уменьшить на сумму погашенной задолженности по взносам, в том числе за предыдущий год.

ИП получил патент со сроком действия 01.04.2021 — 31.08.2021.

При этом 01.07.2021 г. он заплатил страховые взносы в размере 1% с доходов, превышающих 300 тыс. рублей за предыдущий расчетный период (01.01.2020 — 31.12.2020).

В данной ситуации ИП вправе уменьшить сумму налога на указанные взносы в пределах ограничений, предусмотренных пунктом 1.2 статьи 346.51 НК РФ.

Основание для отказа в уменьшении налога на взносы

В каком случае инспекция может отказать в уменьшении налога на страховые взносы?

Если взносы не уплачены, налоговый орган уведомит ИП об отказе в уменьшении суммы налога. В этом случае придется заплатить полную стоимость патента. Позже, когда взносы будут перечислены, ИП сможет повторно обратиться за уменьшением налога по ПСН (абз. 12 п. 1.2 ст. 346.51 НК РФ). При этом Налоговый кодекс не ограничивает число таких обращений.

Если взносы уплачены в меньшем размере, чем заявлено в уведомлении, то инспекторы сообщат об отказе в уменьшении налога в соответствующей части (абз. 13 п. 1.2 ст. 346.51 НК РФ).

ИП получил патент, сумма налога по которому — 10 тыс. рублей. При этом он не использует труд работников. В период действия патента ИП уплатил страховые взносы в размере 8 тыс. рублей. Затем он подал уведомление об уменьшении суммы налога. Сумма, которую ИП заявил к уменьшению, — 10 тыс. рублей.

Поскольку сумма фактически уплаченных страховых взносов меньше, чем заявлено в уведомлении, инспекция вправе уменьшить сумму налога по патенту только на 8 тыс. рублей. В отношении 2 тыс. рублей, которые ИП не уплатил, налоговый орган откажет в уменьшении налога.

Уменьшение патента на остаток взносов

Как уменьшить патент на сумму взносов, которые не были учтены в полном объеме при уменьшении налога по ранее представленным уведомлениям?

Если предприниматель подал уведомление об уменьшении налога по нескольким патентам, а сумма уплаченных взносов (с учетом 50-процентоного ограничения) по одному из патентов оказалась больше исчисленной суммы налога, то ИП вправе перенести сумму данного превышения на другой(ие) патент(ы) при уменьшении по нему (ним) суммы налога. Этот вывод следует из абзаца 8 пункта 1.2 статьи 346.51 НК РФ.

ИП получил 3 патента:

При этом с 01.05.2021г. ИП использует труд работника.

1 июня 2021 года ИП уплатил страховые взносы в размере 35 тыс. рублей. Уведомление об уменьшении суммы налога по патенту № 2 подано 15 июня 2021г.

Поскольку ИП использует труд работника в налоговом периоде, то сумма налога по патенту № 2 уменьшается не более, чем на 12,5 тыс. рублей (25 тыс. руб. х 50%).

Следовательно, при уменьшении суммы налога на сумму взносов у ИП остается сумма превышения в размере 22,5 тыс. рублей (35 тыс. руб. – 12,5 тыс. руб.).

По остальным патентам ИП вправе уменьшить сумму налога на сумму указанного превышения. При этом по патенту № 1 можно уменьшить сумму налога на всю сумму страховых взносов, поскольку в период действия данного патента труд работников не использовался. Оставшуюся сумму превышения в размере 7,5 тыс. рублей (22,5 тыс. рублей — 15 тыс. руб.) ИП вправе перенести на патент № 3 в целях уменьшения суммы налога по нему, но не более чем на 50% в связи с наличием работника.

Уменьшение налога при ПСН на страховые взносы: разбираем сложные ситуации

С 2021 года законодатели дали возможность предпринимателям на ПСН уменьшить налоговые платежи на суммы страховых взносов. Однако формулировки НК РФ получились достаточно размытыми и на практике вызывают вопросы.

Совмещение УСН и ПСН — раздельный учет обязателен

У ИП, совмещающих ПСН и УСН, основной вопрос — как определить величину взносов, на которые можно уменьшить стоимость патента. Здесь правило таково. Предприниматель, совмещающий УСН и ПСН, вправе уменьшить налог на следующие виды взносов (п. 3.1 ст. 346.21 и п. 1.2 ст. 346.51 НК РФ):

ИП на УСН, перешедшие по отдельным видам деятельности на ПСН, должны вести раздельный учет доходов и расходов по разным спецрежимам (п. 8 ст. 346.18 НК РФ). Если разделить расходы невозможно, они распределяются пропорционально долям доходов от каждого спецрежима в общем объеме доходов. При этом доходы и расходы по патентным видам деятельности не учитываются при исчислении УСН (письма Минфина от 12.12.2018 № 03-11-11/90484, от 09.02.2018 № 03-11-11/7882, от 11.08.2017 № 03-11-11/51743, от 10.08.2017 № 03-11-11/51316 и от 03.08.2017 № 03-11-11/49766). Эти же положения применяются в отношении страховых взносов ИП за себя и за работников.

Распределение страховых взносов между УСН и ПСН

ИП обязан вести раздельный учет страховых взносов и распределять их между совмещаемыми видами деятельности.

Взносы за работников уменьшают налог по тому налоговому режиму, в деятельности на котором эти работники заняты. Если невозможно определить, к какому виду деятельности относится работник, взносы распределяются пропорционально сумме доходов, полученных от осуществления видов деятельности в рамках УСН и ПСН, в общем объеме доходов. Аналогичный порядок применяется при распределении страховых взносов за себя.

Расчет производится в следующем порядке:

Пример. За 6 месяцев 2021 года доходы в рамках УСН, определенные по правилам п. 1 ст. 346.17 НК РФ, составили 2 млн рублей. А доходы в рамках ПСН, определенные по правилам п. 2 ст. 346.53 НК РФ, за тот же период составили 1,5 млн рублей. В мае уплачены страховые взносы в размере 5 тыс. рублей.

Наемные сотрудники только в одном специальном налоговом режиме

Некоторые ИП используют наемный труд только в одном из совмещаемых спецрежимов. В этом случае правила таковы:

Пример. ИП в рамках патента торгует в розницу и нанял продавцов для работы в магазине, а налогом при УСН он облагает доходы от сдачи в аренду недвижимости, где все операции совершает сам.

ИП сможет уменьшить налог при УСН на всю сумму фиксированных взносов, которая приходится на данный вид деятельности. Взносы, уплаченные с зарплаты продавцов, а также часть взносов за себя, приходящаяся на ПСН, будут уменьшать стоимость патента. Но снизить налог за счет этих сумм удастся не более, чем на 50%.

Работники есть не во всех видах деятельности на ПСН

Предприниматели, использующие наемный труд, могут уменьшить стоимость патента на страховые взносы не более чем на 50 процентов. Как разъяснила ФНС России в письме от 02.06.2021 № СД-4-3/7704@, это ограничение действует в отношении всех патентов, периоды которых пересекаются, если хотя бы по одному из них привлечены сотрудники.

При применении этих разъяснений нужно учитывать, что речь идет именно о пересечении периодов действия патентов безотносительно к дате фактического трудоустройства.

Из примера в пункте 2 письма следует, что дата фактического трудоустройства для целей применения 50 % ограничения по патенту не важна. А из примера в пункте 3 следует, что если периоды действия патентов, в одном из которых задействован наемный труд, пересекаются хотя бы на один день, то ограничение применяется ко всем «пересекающимся» патентам. Совмещая эти два вывода, получаем, что даже если работник фактически принят после окончания срока действия одного из патентов, но срок действия этого патента пересекается с тем, по которому принят работник, под ограничение попадут оба патента.

Однако однозначного порядка действий для данной ситуации пока нет ни в НК РФ, ни в письмах ФНС и Минфина. Налоговики в своем письме, к сожалению, сняли далеко не все вопросы.

Пример. ИП получил патент № 1 на срок с марта по июнь и патент № 2 на срок с июня по сентябрь. Работник принят в августе. Тут возможно два варианта:

В такой ситуации лучший вариант — написать в ИФНС «личное» обращение.

Это правило действует независимо от того получены патенты в одной или в разных ИФНС, а также относятся они к одному или к разным видам деятельности. Связано это с тем, что ограничение установлено не для патента, а для налогоплательщика ПСН. А таковым считается ИП, получивший как минимум один патент. И при получении последующих патентов данный статус уже не изменяется. Следовательно, и ограничение применяется ко всем патентам вне зависимости от места их получения и видов деятельности в них указанных.

Страховые взносы больше платежа по патенту

Если патент получен на срок от шести месяцев до календарного года, он оплачивается двумя частями: ⅓ стоимости — не позднее 90 календарных дней после начала действия патента; оставшиеся ⅔ — не позднее окончания действия патента. Случается, что страховые взносы за квартал превышают ⅓ от цены патента. Можно ли в такой ситуации не перечислять платеж?

В НК РФ сказано, что на страховые взносы уменьшается сумма налога, исчисленная за налоговый период, то есть соответствующая налоговой ставке процентная доля налоговой базы (п. 1 ст. 346.51 НК РФ). Казалось бы это значит, что на сумму взносов нужно уменьшать не платеж по ПСН, а полную стоимость патента за весь период его действия. И уплачивать уменьшенную таким образом сумму налога следует в порядке и в сроки, установленные п. 2 ст. 346.51 НК РФ.

Однако ФНС выпустила письмо от 17.11.2021 № СД-4-3/16076@, в котором четко указала на иной порядок уменьшения налога по годовым патентам. Авторы позволили уменьшать каждый платеж, в том числе в полном размере. То есть даже 1/3 суммы, уплачиваемую в первые 90 дней, можно уменьшить до нуля.

Пример. ИП с работниками. Годовая стоимость патента — 60 тыс. рублей, сумма уплаченных в первом квартале страховых взносов — 40 тыс. рублей.

Сумма налога по ПСН к уплате — 30 тыс. рублей (сумма уплаченных страховых взносов превышает 50% от годовой стоимости). Из них 10 тыс. рублей (⅓ налога) нужно уплатить не позднее 90 календарных дней после начала действия патента. В соответствии с новыми разъяснениями первый платеж можно уменьшить на сумму страховых взносов до нуля.

Читайте также

Алексей Крайнев, налоговый юрист

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как уменьшить патент на страховые взносы в 2021 году: разбираемся с нюансами

C 2021 года предприниматели могут уменьшать стоимость патента на страховые взносы за себя и работников, а также на сумму больничных за первые три дня болезни. Для этого нужно отправить в ИФНС уведомление по форме КНД 1112021, которое утверждено на прошлой неделе. Рассказываем, как правильно заполнить его, обойдя подводные камни.

Как заполнить уведомление

Рекомендуемая форма уведомления, формат и порядок представления утверждены письмом ФНС от 26.01.2021 № СД-4-3/785@.

Уведомление состоит из трёх частей:

На всех листах нужно указать ИНН предпринимателя и номер страницы. Особенности заполнения остальных реквизитов рассмотрим отдельно для каждой части.

На титульном листе укажите:

Затем нужно указать номер телефона для связи, поставить подпись и дату. После заполнения листов А и Б останется вписать на титульном листе их количество (поле «Данное уведомление составлено на. »).

На Листе А укажите информацию о патентах, стоимость которых вы хотите уменьшить.

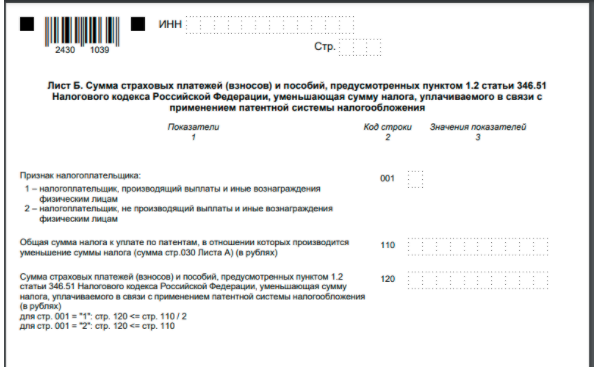

На листе Б укажите общую сумму уплаченных взносов и пособий, на которую хотите уменьшить стоимость патента.

На что нужно обратить внимание

Как отправить уведомление

Передать уведомление в ИФНС по месту покупки патента можно:

При отправке почтой датой отправления будет считаться дата почтового штемпеля на описи (если её нет — дата штемпеля на конверте). Если уведомление отправлено в электронной форме, дата отправки — дата, указанная в подтверждении отправки, полученном электронно.

Если в течение 20 дней вы не получили отказ от ИФНС, считайте, что ваше уведомление принято и согласовано.

ИП Иванов работает один. Получил патент на два первых месяца года — с 1 января по 28 февраля 2021. Стоимость патента 20 000 рублей. Перечислить её в бюджет предприниматель должен не позднее 28 февраля 2021. Этот день — воскресенье, поэтому срок передвигается на 1 марта. В январе 2021 предприниматель уплатил всю сумму фиксированных взносов ИП за 2021 год — 40 874 руб.

Раз наёмных работников нет, Иванов вправе уменьшить стоимость патента вплоть до нуля. 1 февраля он оформил и отправил в ИФНС уведомление, в котором на листе А указал данные полученного патента, в частности, в строке 030 — 20000.

На листе Б вписал следующие показатели:

Теперь Иванов не должен оплачивать патент, так как его стоимость полностью покрылась за счёт вычета по взносам.

Оставшуюся часть взносов (20 874 руб.) Иванов сможет зачесть в счет уплаты других патентов, если купит их в 2021 году. Для этого нужно будет снова заполнить и подать уведомление, и указать в нём уже только остаток взносов за минусом использованного вычета, в нашем примере — 20 874 руб.

ИП Петрова получила патент на год стоимостью 111 000 руб.

Стоимость патента она должна перечислить:

У Петровой двое работников по трудовому договору и один — по договору ГПХ. Поэтому уменьшить стоимость патента предприниматель сможет не более, чем на 55 500 руб.

Одна третья стоимости патента — 37 000 руб. Её Петрова оплатит в срок, а до оплаты оставшихся ⅔ подаст уведомление об уменьшении.

В уведомлении на листе Б она укажет:

Теперь до 31 декабря 2021 ей останется перечислить остаток:

111 000 — 55 500 — 37 000 = 18 500 руб.

Инспекторы могут отказать, если вы указали в строке 120:

В течение 20 дней налоговая направит уведомление об отказе. Оплатить нужно будет полную стоимость патента или стоимость с учётом корректировки от ИФНС.

Важно! Уведомление можно подавать повторно. Исправьте ошибки и действуйте!

Как вернуть переплату, если вы уже оплатили патент

Если за патент уже оплачено, сначала нужно подать уведомление по описанному выше порядку. Затем действовать, как при обычной переплате по налогам — подать заявление на зачёт или возврат.

Например, предприниматель купил патент на январь-март 2021 года, чтобы в течение этих месяцев определиться, подходит ли ему патентная система. Уплатить стоимость патента он должен не позже 31 марта 2021. Взносы в январе он ещё не платил, а вот стоимость патента перечислить успел.

В феврале ИП перечислил взносы и решил вернуть переплату по патенту.

Для этого он должен подать уведомление об уменьшении стоимости патента в налоговую, а затем написать заявление:

Если есть такая возможность, не спешите оплачивать патент раньше, чем оплатите взносы и подадите уведомление, чтобы не возиться с возвратом переплаты.

Итоги

Чтобы уменьшить стоимость патента на взносы, нужно отправить в налоговую инспекцию уведомление с данными патента и суммой уплаченных взносов.

Уведомление отправляют в ту ИФНС, в которой ИП состоит на учёте по патенту и в которую оплатил или должен оплатить его стоимость.

Если уведомление подали уже после того, как оплатили часть или полную стоимость патента, переплату можно будет вернуть по заявлению.

Порядок новый и ещё не обкатанный на практике, поэтому скорее всего будут появляться вопросы и разъяснения от налоговиков. Мы будем следить за развитием событий и сообщать в блоге. Подписывайтесь, чтобы ничего не пропустить!

Как заполнить форму КНД 1112021 для уменьшения патента на страховые взносы

Если у ИП на патенте нет сотрудников, он может вообще не платить налоги. А ИП с сотрудниками может уменьшить стоимость патента наполовину. Разбираем, как подать документы на вычет

Михаил Кратов

С 2021 года ИП на патенте могут уменьшать стоимость патента на страховые взносы, уплаченные за себя и за сотрудников. Для этого надо подать в налоговую уведомление по форме КНД 1112021. Разбираем, как рассчитать налоговый вычет и подать уведомление.

Какие взносы можно вычесть из стоимости патента

ИП на патенте могут уменьшать размер налога на сумму взносов:

Нельзя принять к вычету только страховые взносы на травматизм за сотрудников.

В каком периоде можно принять к вычету взносы

Налог можно уменьшить на сумму страховых взносов, если они уплачены в период действия этого патента.

ИП на патенте не доплатил взносы в 2020 году 7000 ₽, а уплатил их только в сентябре 2021 года. На эти 7000 ₽ можно уменьшить стоимость патента, который действует в сентябре 2021 года.

Если патент куплен на один месяц, его стоимость можно уменьшить только на взносы и больничные, оплаченные в том же месяце. Если на более долгий срок — патент уменьшается на все взносы, уплаченные в период его действия.

Если сумма страховых взносов больше, чем стоимость патента, — можно зачесть переплату в счет будущих патентов. Главное, чтобы соблюдалось условие о едином периоде уплаты взносов и налога на патенте.

Например, ИП купил первый патент на июнь, июль и август 2021 года за 10 000 ₽, а страховых взносов за этот период уплатил на 20 000 ₽. Сумму переплаты в 10 000 ₽ можно будет зачесть для уменьшения налога по следующему патенту, который действует в 2021 году.

Как рассчитать вычет по патенту

ИП с сотрудниками, занятыми в деятельности по патенту, вправе уменьшить налог не более чем на 50%. ИП без сотрудников — на 100%.

Допустим, стоимость патента — 43 500 ₽, уплаченные взносы — 50 000 ₽.

| ИП без сотрудников | ИП с сотрудниками |

|---|---|

| Предприниматель может обнулить стоимость патента и не платить ничего либо возместить уплаченные за патент 43 500 ₽ | Предприниматель может вычесть или возместить 50% стоимости патента: 43 500 × 50% = 21 750 ₽ |

Если ИП одновременно ведет один вид бизнеса на патенте, а другой — на УСН или ОСН, нужно вести раздельный учет пособий и взносов на каждом режиме.

Взносы ИП за себя можно принять к вычету как захочешь: хоть на патенте, хоть на УСН.

Взносы за сотрудников — только на том режиме, в котором заняты сотрудники.

Например, у ИП Петрова есть магазин на УСН «Доходы» и ремонт обуви на патенте. В магазине и ремонте обуви есть по одному сотруднику.

Петров должен уплатить 90 000 ₽ налога на УСН и 30 000 ₽ на патенте.

ИП платит страховые взносы за себя: 40 874 ₽. Их он может либо зачесть в налог на УСН, либо на патент, либо разделить как хочет. Например, 10 874 ₽ пойдут в зачет патента, а 30 000 ₽ — в зачет на УСН.

Взносы за сотрудников можно учитывать только в том налоговом режиме, где оформлены сотрудники. ИП уплатил такие взносы:

Как заполнить форму КНД 1112021

Для уменьшения налога на патенте ИП должен уведомить налоговую по форме КНД 1112021. Уведомление состоит из трех частей:

Титульный лист. Здесь нужно указать код налогового органа, ИНН и ФИО предпринимателя, номер телефона, дату, календарный год периода действия патентов, по которым уменьшается налог. В конце — поставить подпись.

Лист А. Здесь нужно указать номера патентов, дату начала действия патента и дату его окончания, их стоимость, которую хотите уменьшить. Если у вас больше двух патентов, заполните несколько листов А.

По каждому патенту нужно заполнить семь строк:

Должны выполняться соотношения:

Лист Б нужен для отражения суммы страховых взносов и пособий, которые ИП или компания хотят принять к вычету. Тут заполняют четыре строки:

1. Строка 110 — стоимость всех патентов, на которые нужно получить вычет: сумма всех строк 030 с листа А.

2. Строка 120 — общая сумма взносов, на которые можно уменьшить патент.

Если ИП работает без сотрудников и сумма взносов больше стоимости патента, в строке 120 нужно указать полную стоимость патента. Если сумма взносов меньше стоимости патента — сумму уплаченных взносов.

Например, стоимость патента 20 543 ₽, предприниматель уплатил 33 774 ₽ страховых взносов за себя. В строке 120 он указывает 20 543 ₽.

3. Строка 130 — общая сумма взносов и пособий, уменьшающая налог, которая была учтена в предыдущих уведомлениях: сумма из строки 050 листа А;

4. Строка 140 — сумма взносов и пособий, оставшаяся после уменьшения налога: строка 140 = строка 110 − (строка 120 + строка 130).

Дальше приведем примеры, как заполнять форму в разных ситуациях.

Примеры заполнения формы КНД 1112021 для ИП с сотрудниками и без

ИП без сотрудников. ИП Ромашкин шьет одежду. Он оформил патент с 1 апреля по 30 июня, его стоимость 37 734 ₽. Ромашкин может уплатить эту сумму до конца срока действия патента — до 30 июня.

15 апреля ИП перечисляет страховые взносы за себя — 40 874 ₽ — и сразу подает уведомление на налоговый вычет.

На листе А предприниматель укажет:

Лист Б заполнит так:

Остаток 3140 ₽ Ромашкин сможет учесть при покупке следующего патента в этом году. Для этого после подачи заявки на патент ему нужно будет снова заполнить и подать уведомление КНД 1112021.

Теперь Ромашкин не должен платить за патент, так как его стоимость полностью покрылась за счет взносов. Получается, что в апреле Ромашкин уплатил 40 874 ₽ взносов и больше ничего не должен.

ИП с сотрудниками. ИП Потапенко занимается грузоперевозками. Годовой патент для него стоит 109 000 ₽. У предпринимателя есть один сотрудник. Предприниматель платит страховые взносы за себя и сотрудника на общую сумму 115 000 ₽ в год.

Перечисленные взносы за себя и сотрудников полностью перекрывают стоимость патента ИП Потапенко. Но предприниматели с работниками могут уменьшить стоимость патента не более чем на 50%, поэтому в уведомлении надо будет указать такие суммы.

В уведомлении на листе А:

Сумму для строки 050 рассчитали так: 54 500 ₽ — половина стоимости патента. Это максимальная сумма, которую можно принять к вычету. Взносы 115 000 ₽ больше, чем 50% от стоимости патента. Значит, к вычету нужно принять 54 500 ₽.

Лист Б ИП Потапенко заполнит так:

Получается, что Потапенко уплатит только половину налога по патенту — 54 500 ₽.

Всего предприниматель уплатит за год налогов и взносов: 54 500 + 115 000 = 169 500 ₽.

Как подать уведомление в налоговую

Уведомление направляют в налоговую, где ИП получил патент, одним из следующих способов:

Электронный документ нужно подписать усиленной квалифицированной электронной подписью.

Датой отправки уведомления будет считаться:

Если налоговая не прислала отказ в течение 20 дней, считайте, что ваше заявление принято. Отдельного уведомления от налоговой, что «все хорошо», может и не прийти.

Почему налоговая может отказать в вычете

Если налоговая прислала отказ, нужно исправить ошибки и подать уведомление повторно.

Налоговая может отказать, если вы указали в строке 120:

В течение 20 дней налоговая направит уведомление об отказе. Нужно исправить ошибки и подать форму КНД 1112021 повторно.

Как вернуть переплату, если вы уже оплатили патент

Переплату можно вернуть по действующему патенту и по патенту с истекшим сроком действия. Порядок возврата в обоих случаях будет одинаковым.

Вернуть деньги можно на расчетный счет или учесть их в стоимости будущих патентов.

Для возврата денег нужно написать в налоговую заявление на возврат по форме КНД 1150058.

Для зачета переплаты в счет будущих платежей нужно написать заявление по форме КНД 1150057.

Заявление на возврат денег или на зачет переплаты можно подать в течение 3 лет со дня уплаты налога.

Подать заявление можно на бумаге в налоговую, почтой, в электронном виде через личный кабинет на сайте ФНС или через оператора ЭДО. Деньги должны вернуть в течение месяца.

Онлайн-бухгалтерия от Тинькофф

Сервис для ИП, которые самостоятельно ведут бухгалтерию: