На что начисляется ндс а на что нет

Как работает налог на добавленную стоимость

Просто и с примерами о том, почему НДС — это не расход бизнеса, с чего вдруг налог в балансе показывают в составе активов и как считать сколько нужно отдать государству.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Порядок исчисления и уплаты налога на добавленную стоимость регулирует глава 21 Налогового кодекса. Объект налогообложения НДС — реализация товаров, работ или услуг на территории России. Обязанность заплатить налог у компаний и предпринимателей возникает при продаже. К ней приравнивают безвозмездную передачу активов, оказание работ и услуг для собственного потребления внутри организации.

Механизм НДС

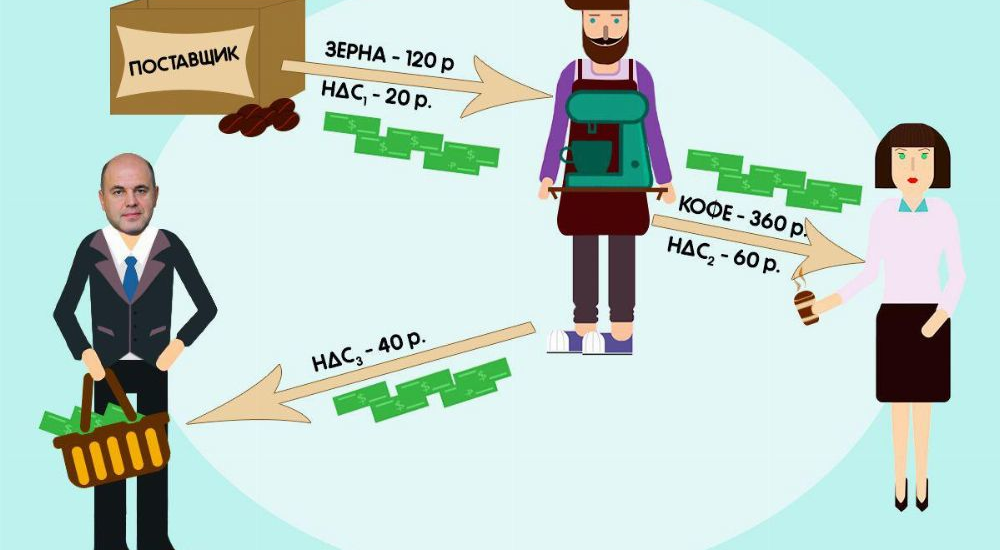

НДС — это второй по сложности исчисления налог в России. Сложнее только налог на прибыль. Но базовый механизм его довольно прост. На любую продажу продавец обязан накрутить налог, после чего покупатель платит ему цену плюс НДС. Когда покупатель сам выступает в роли продавца — он делает точно так же. Но продавец не оставляет налог себе — это государственные деньги, которые ему доверено собрать. До 25 числа каждого месяца НДС перечисляется в бюджет. То есть предприниматель выступает в роли кондуктора в автобусе, который ведёт Мишустин.

Компания «Уральские баристы» покупает кофейные зёрна и делает из них кофе. Поставщик продаёт зёрна за 100 руб. Но из-за 20% НДС традиционным уральским ремесленникам придётся заплатить ему 120 руб. (100 руб. цена 20 руб. налог) Кофе они продают уже по 300 руб. Однако, конечному покупателю он обойдется в 360 руб. Ибо 60 руб. — государевы деньги, их нужно отдать хозяину.

А дальше начинается магия. Когда продавец был покупателем, он платил НДС с покупки зёрен. В нашем примере — 20 руб. Эти деньги в бюджет перечислил предыдущий продавец. Государству лишнего не надо — всего оно хочет получить 20% от конечной цены товара. Поэтому в бюджет перечисляется разница между полученным и уплаченным НДС. Точнее, между НДС, который должен уплатить конечный покупатель и НДС, который предъявил к оплате предыдущий продавец. Это принципиальное уточнение. К нему ещё вернусь.

Вся тяжесть налога ложится на последнего в цепочке покупателя, который платит полную сумму налога и ничего не может возместить. Обычно это физлица. Так что НДС на самом деле — налог с населения, а не с бизнеса. Организация не имеет права на вычет входящего НДС, только если сама не является его плательщиком. Например, если применяет специальные налоговые режимы.

Баристы из предыдущего примера должны заплатить 60 руб. НДС государству и 20 руб. — поставщику зёрен. Итого 80 руб. Откуда берутся эти деньги? Следите за руками:

Итого баристы заплятят 60 руб. НДС и столько же они получат от покупателя.

Налоги, которые финансируют одни, а перечисляют в бюджет другие, называются косвенными. В России, кроме НДС, так работают акцизы.

Почему же бизнес не любит НДС? Есть две причины.

Кофе покупателю баристы отдали под честное слово. А продавец зёрен уверен, что доверие к клиенту лучше всего повышает стопроцентная предоплата. Поэтому 20 руб. НДС уже уплачено продавцу, а 60 руб. ещё не получены от покупателя. С налоговиками договариваться об отсрочке бессмысленно: в положенный срок ударники капиталистического труда платят в бюджет 40 руб. своих кровных за того парня (с учётом вычета). Тоже беспроцентный кредит — только покупателю. А ведь эти деньги могли работать.

Налоговая база и налоговые ставки по НДС

Налоговая база по НДС — это стоимость реализованных товаров, работ, услуг (ст. 153 НК РФ). Ставка налога зависит от того, что и кому плательщик НДС продаёт (ст. 164 НК РФ):

Налоговые вычеты по НДС

Предъявленный поставщиком НДС принимается к вычету. Правда, после камеральной налоговой проверки. Для этого нужно соблюсти три условия.

Обоснованность вычетов — вопрос, который давно беспокоит государство. Ещё в начале 2010-х возместить НДС, купив документы у поставщика без реальной поставки было нормальной деловой практикой. «Бумажный» НДС существует и сейчас, но дельцам этого бизнеса стало намного сложнее работать. А объём самого рынка сократился в несколько раз. Именно разрывы в цепочках НДС подтолкнули ФНС к созданию самой автоматизированной системы налогового администрирования в мире. Но это тема отдельного разговора.

Книги покупок и книги продаж

Чтобы определить суммы налога к уплате и возмещению, ведутся специальные налоговые регистры: книги покупок и книги продаж. В первых регистрируются входящие счета-фактуры, во вторых — исходящие. Формы книги покупок и книги продаж утверждены Постановлением Правительства РФ от 26.12.2011 N1137. Счета-фактуры, книги покупок и книги продаж — это самостоятельная система налогового учёта, которая позволяет рассчитать НДС без привлечения бухгалтерских данных. Например, ИП на ОСНО бухучёт может не вести, а НДС всё равно считает. Это к вопросу нужен ли налоговой бухгалтерский учёт.

Декларация по НДС

Налоговый период по НДС — квартал (ст. 163 НК РФ). Отчётных периодов внутри нет — налоговые декларации сдаются ежеквартально до 25 числа месяца, следующего за кварталом. Например, декларацию за первый квартал нужно сдать до 25 апреля.

Платится налог тремя равными частями до 25 числа каждого из трёх месяцев, следующих за кварталом (ст. 174 НК РФ). Например, по ⅓ НДС за первый квартал нужно заплатить до 25 апреля, 25 мая и 25 июня.

Почему НДС — актив

В завершение о том, почему НДС фигурирует в бухгалтерском балансе как актив. Актив — это не весь НДС, а только та его часть, которую компания должна заплатить продавцу. Его называют «НДС по приобретенным ценностям» или «входящий НДС». В нашем примере — 20 руб. Фактически, это дебиторская задолженность государства. Её не получить деньгами, но на неё можно будет уменьшить долг перед бюджетом. Потому и актив.

Теоретически, если входящий НДС больше, чем НДС, который вы предъявили к уплате покупателям (а такое бывает, когда вы много покупали и мало продавали), такую дебиторку можно даже получить деньгами. Но это квест для сильных духом. А сумма НДС, которую нужно уплатить в бюджет, отражается в пассиве баланса по статье «Кредиторская задолженность».

Кстати, в интернет-бухгалтерии «Моё дело» налоги рассчитываются автоматически. Попробуйте — это удобно и экономит массу времени!

Операции, не подлежащие налогообложению НДС: виды и особенности

Операции, не облагаемые НДС: полный список

Не облагаемые НДС операции и товары для реализации (или использования для собственных нужд) собраны в список, который является исчерпывающим и не подлежит расширению. Перечень отображен в пп. 1–3 ст. 149 НК РФ:

I. Деятельность по передаче помещений в аренду нерезидентам (физлицам и юрлицам), получившим аккредитацию в России (п. 1 ст. 149 НК РФ). Список иностранных государств, в отношении граждан и/или организаций которых может применяться освобождение от НДС, перечислен в общем приказе МИД и Минфина России от 08.05.2007 № 6498/40н.

При этом к деятельности такого типа можно отнести и эксплуатационное (коммунальное) обслуживание сдаваемых в аренду помещений на условиях, указанных выше, если такой вид услуг указан в договоре аренды (постановление ФАС Московского округа от 22.04.2010 № КА-А40/2596-10).

II. Продажа товаров, оказание услуг, в том числе и для собственных нужд, указанных в п. 2 ст. 149 НК РФ, также не облагается НДС. Перечень довольно объемный — он состоит из более чем 30 позиций, но стоит упомянуть их все. Большинство из перечисленных в данном пункте позиций имеет явную социально ориентированную направленность:

Что нужно представить в ИФНС, чтобы получить освобождение по НДС в отношении медицинских изделий, смотрите по ссылке.

Когда образовательные услуги облагаются НДС, а когда нет, узнайте из этой публикации.

14.1. Услуги по социальному обслуживанию и связанные с ними.

16.1. Услуги в рамках арбитража, оплачиваемые через некоммерческую организацию, подразделением которой является это постоянно действующее арбитражное учреждение.

III. Хозяйственные операции, не облагаемые НДС, указанные в п. 3 ст. 149 НК РФ:

Какие не облагаемые НДС операции можно причислить к льготам

В связи с тем, что налогоплательщики при проведении некоторых хозяйственных операций, перечисленных в пп. 1–3 ст. 149 НК РФ, не уплачивают НДС, многие считают, что это своего рода льготы. Но это не совсем так, ведь льготами обычно могут пользоваться лишь определенные категории предпринимателей, а совершать освобожденные от НДС операции может кто угодно, лишь бы в наличии были необходимые разрешительные документы.

Тем не менее, пользуясь результатами анализа Пленума ВАС РФ, изложенными в постановлении от 30.05.2014 № 33, можно выделить отдельные операции из ст. 149 НК РФ, которые можно причислить к разряду льгот. Речь идет о передаче товаров (услуг), указанных в подп. 5 п. 2, а также хозоперациях, перечисленных в подп. 1, 2, 14 п. 3 этой статьи НК РФ.

По мнению Минфина, к льготируемым операциям можно отнести передачу (использование в своих целях) товаров или услуг, указанных в подп. 5 п. 2 ст. 149 НК РФ (письмо Минфина России от 03.12.2014 № 03-07-15/61906).

Как отразить применение льготы в декларации по НДС, разъяснили эксперты «КонсультантПлюс». Получите пробный доступ к системе К+ и бесплатно переходите в готовое решение.

Если имеется деятельность, не облагаемая НДС и облагаемая

В том случае, если организация кроме деятельности, освобожденной от налогообложения, занимается и другими видами, по которым НДС исчисляется, необходимо вести раздельный учет. Это положение закреплено в п. 4 ст. 149 НК РФ.

При этом необходимо и входящий НДС по приобретенным товарам или полученным услугам учитывать отдельно (для налогооблагаемой и освобожденной деятельности). Правила такого учета налога приведены в п. 4 ст. 170 НК РФ.

Что характерно, в главе 21 НК РФ нет четкого указания, как именно следует вести раздельный учет, поэтому предприятиям дается право самим установить методику его ведения. Такая методика закрепляется в учетной политике компании.

Условия применения освобождения от НДС

Для того чтобы полноправно воспользоваться освобождением от НДС при проведении операций, перечисленных в ст. 149 НК РФ, необходимо иметь разрешительную документацию. По мнению фискального ведомства, в первую очередь речь идет о лицензии.

Заметим, что большинство из перечисленных в ст. 149 НК РФ видов операций легально можно осуществлять, лишь получив лицензию. Осуществление такой деятельности без лицензии не только влечет наложение финансовых и административных санкций, но еще и чревато доначислением НДС.

Перечень лицензируемых видов деятельности указан в законе «О лицензировании…» от 04.05.2011 № 99-ФЗ. В соответствии со ст. 9 данного закона лицензии имеют неограниченный срок действия. Переоформлять их требуется лишь в 2 случаях:

В случае если срок действия лицензии закончился, а новая еще не оформлена, то, по мнению налоговой службы, компания теряет право заниматься лицензируемой деятельностью. В то же время существует позитивная для налогоплательщиков судебная практика, когда ими было сделано все необходимое, но лицензия не была оформлена по вине госорганов (постановления ФАС Поволжского округа от 07.07.2011 № А55-20211/2010 и ФАС Дальневосточного округа от 19.04.2010 № Ф03-2182/2010).

Кроме того, во многих случаях при осуществлении видов деятельности, освобожденных от уплаты НДС, требуется предоставление и других разрешительных документов. Например, при продаже жизненно необходимых медизделий при проверке налоговой потребуется предоставить регистрационное удостоверение. При продаже комплектующих или запчастей для медицинских изделий также потребуются такие удостоверения (письмо Минфина России от 17.02.2017 № 03-07-14/9027).

По какой ставке платить НДС, если срок регистрационного удостоверения на лекарство истек, узнайте по ссылке.

Посредники и освобожденные от НДС операции

В соответствии с п. 7 ст. 149 НК РФ право воспользоваться освобождением от НДС при осуществлении перечисленных в пп. 1–3 этой статьи операций не распространяется на посредников. То есть если лицо выполняет такую деятельность в чьих-то интересах, то оно обязано уплачивать полную ставку НДС с размера своего вознаграждения (письма Минфина России от 31.03.2010 № 03-07-05/15 и УФНС Москвы от 19.07.2010 № 16-15/075620).

При этом исключение составляют операции по продаже товаров или оказанию услуг, которые освобождены от НДС на основании п. 1, подп. 1 и 8 п. 2, подп. 6 п. 3 ст. 149 НК РФ (основание — п. 2 ст. 156 НК РФ).

Как отказаться от освобождения от НДС

Некоторым компаниям может быть невыгодно пользоваться освобождением от НДС при осуществлении операций, указанных в п. 3 ст. 149 НК РФ (отказ от освобождения НДС для хозопераций из пп. 1 и 2 данной статьи невозможен). Специально для них предусмотрена возможность отказа от такого освобождения (п. 5 ст. 149 НК РФ).

Можно написать отказ от освобождения от НДС как по одной операции, так и по нескольким, предусмотренным разными подпунктами или в рамках одного из них. При этом запрашиваемый период должен быть не меньше года.

Отказаться от своего права применять освобождение в налогообложении можно путем направления заявления в территориальную ИФНС. Заявление составляется в произвольной форме. При этом следует уложиться до 1-го числа месяца того налогового периода, в котором компания собирается прекратить пользование данными привилегиями (с учетом рекомендаций, изложенных в письме ФНС РФ от 26.08.2010 № ШС-37-3/10064).

Отказ от льготы дает право на применение вычета входного НДС.

Итоги

Итак, исчерпывающий перечень хозяйственных операций, которые освобождены от НДС, содержится в пп. 1–3 ст. 149 НК РФ. Использовать право на освобождение от налогообложения, в соответствии с этой статьей, могут все налогоплательщики, у которых есть необходимые разрешительные документы. При этом лицензия обязательна лишь при осуществлении деятельности, подлежащей лицензированию.

Существуют ограничения при выполнении посреднической деятельности: в большинстве случаев посредники лишены права воспользоваться освобождением от НДС (подробнее сказано в п. 7 ст. 149 НК РФ).

В случае если налогоплательщик посчитает, что ему невыгодно пользоваться освобождением от НДС (например, когда принятый к вычету НДС превышает размер уплачиваемого налога), он может отказаться от своего права на срок более года на основании п. 5 ст. 149 НК РФ.

НДС: что это, как считается и как с ним работать

Разбираемся, кто и в каком случае платит НДС, когда и как по нему нужно отчитываться и когда налог можно не платить

Михаил Кратов

Обзор НДС — налога на добавленную стоимость: разбираем, что это за налог, кто его должен платить, как его рассчитать и как отчитываться перед налоговой.

Что такое НДС

НДС — налог на добавленную стоимость. Это значит, что этим налогом облагается только разница между выручкой от продажи и затратами на покупку или производство товара.

Суть НДС в том, что налог изначально считают от всей цены товара, а потом вычитают из него налог, предъявленный поставщиками. Получается, что остается платить только налог на ту стоимость, которая добавилась.

Магазин купил хлеб у хлебозавода за 16,5 ₽, в том числе НДС по ставке 10% — 1,5 ₽. Продал хлеб за 33 ₽, в том числе НДС по ставке 10% — 3 ₽.

При расчете налога к уплате 1,5 ₽ налога от покупки хлеба можно будет вычесть из исчисленного НДС: 3 ₽ − 1,5 ₽ = 1,5 ₽. Таким образом, заплатить в бюджет нужно будет только 1,5 ₽.

Если продавец — плательщик НДС, он всегда должен включать этот налог в цену при продаже товаров, работ или услуги, не важно, продает ли он готовый продукт или товар для последующей переработки.

Кто платит НДС

НДС — косвенный налог. Он включается в цену товара, и считается, что его платит покупатель этого товара. Но фактически покупатель отдает деньги компании или ИП, а они уже сами перечисляют НДС в бюджет и отчитываются по нему в налоговой.

НДС перечисляют в бюджет все компании и ИП, которые:

Рассмотрим каждый случай отдельно.

Уплата НДС на ОСНО и ЕСХН

Компании и ИП на ОСНО и ЕСХН должны отчитываться по НДС всегда, независимо от вида бизнеса. Если за квартал ничего не продали с НДС, платить налог не придется, но нужно будет подать нулевую декларацию.

Для компаний и ИП на ЕСХН и ОСНО есть льготы. Они могут не платить НДС, если выручка меньше определенной величины. Подробнее об освобождении от НДС расскажем дальше.

Еще существуют льготы для компаний из сферы ИТ, о них мы рассказывали в отдельной статье.

Уплата НДС налоговым агентом

Налоговый агент — это компания или ИП, которые перечисляют НДС за третье лицо. Например, компания покупает в России оборудование у иностранной фирмы, не зарегистрированной в РФ. В таком случае компания платит НДС за иностранную фирму.

Компания или предприниматель может стать налоговым агентом в таких случаях:

1. Покупает в России или выступает посредником в сделке с иностранцем. НДС в этом случае удерживают из суммы сделки.

Например, ИП приобретает оборудование в России у иностранной компании за 150 000 ₽ с учетом НДС 20%. Продавец получит только 125 000 ₽, а остальные 25 000 ₽ ИП должен перечислить в бюджет. Если же в договоре прописано, что продавец должен получить ровно 150 000 ₽, то покупателю придется платить налог сверху от всей суммы.

2. Приобретает или арендует имущество напрямую у государства, региона или муниципалитета. Налоговая база по НДС — сумма арендной платы или стоимость покупки имущества.

Например, ООО платит аренду 360 000 ₽ в месяц, в том числе НДС 20%. В этом случае 60 000 ₽ налога ООО платит государству как агент, а 300 000 ₽ перечисляет арендодателю.

3. Продает конфискованное имущество, тогда надо уплатить НДС с цены продажи.

4. При заказе строительства судна, если оно не было зарегистрировано в Российском международном реестре судов в течение 90 дней после получения права собственности. Налоговая база — стоимость судна или всех работ по его изготовлению.

5. Покупает сырые шкуры животных, лом и отходы черных и цветных металлов, а также макулатуру у продавцов — плательщиков НДС. Налог нужно заплатить с цены шкур, лома или макулатуры.

Eсли компания или предприниматель становится налоговым агентом, они должны отчитаться и заплатить НДС независимо от того, на какой системе налогообложения работают.

ИП работает на УСН и не платит НДС. Но если предприниматель арендовал у государства помещение, он обязан заплатить НДС с этой сделки и подать декларацию. В дальнейшем отчитываться и платить НДС предпринимателю на УСН нужно ежеквартально, пока он арендует это помещение. Если предприниматель съедет из этого помещения и возьмет в аренду другое не у государства, то подавать декларацию и платить НДС будет не нужно.

Налог в качестве налогового агента платят каждый раз, когда компания или предприниматель им становятся. Если у компании или ИП на УСН не было сделок, где они выступали как налоговый агент, отчитываться по НДС не нужно.

Уплата НДС при ввозе товаров границы

При ввозе товаров границы нужно уплатить НДС на таможне, даже если бизнес освобожден от налога или работает на спецрежиме — УСН, патенте или НПД.

Например, если ИП или компания ввозит партию запчастей из Китая для дальнейшей продажи в России, с общей стоимости товаров на таможне нужно заплатить НДС в бюджет.

Если ввозить товары из стран ЕАЭС — Республики Армении, Республики Беларусь, Казахстана и Кыргызской республики, налог платят не на таможне, а в ИФНС по месту учета.

Уплата НДС при выделении налога в счете-фактуре

Если компания или ИП выставят счет-фактуру с выделенным НДС, то будут обязаны подать декларацию и уплатить налог. Это правило действует для всех, даже если бизнес работает на спецрежиме — УСН, НПД или патенте.

Иногда партнеры на ОСН могут попросить предпринимателя выставить такой счет-фактуру, чтобы потом применить вычет. Но это рискованная схема, потому что компании — плательщики НДС не всегда смогут принять к вычету НДС, выставленный от компании или ИП на спецрежиме: налоговая и Минфин против. Скорее всего, налог доначислят обратно и его придется заплатить полностью, будто вычета не было.

Налоговые ставки НДС

Есть пять ставок НДС для различных товаров и услуг.

| Ставка | Товары и услуги |

|---|---|

| 0% | Товары на экспорт и услуги по перевозке за пределы РФ. Например, если вы поставляете металлопрокат за границу |

| 10% | Социально значимые товары и продукты, лекарства и товары для детей. Например, мясная и молочная продукция, сахар, соль, трикотажные изделия для детей, обувь, подгузники и другие. Полный список — в п. 2 ст. 164 НК РФ |

| 20% | Во всех остальных случаях |

| Расчетная ставка 10/110 | Применяют к авансам под поставку товаров, облагаемых по ставке 10%. Например, чтобы рассчитать НДС за аванс на поставку сахара, нужно умножить сумму аванса на 10/110 |

| Расчетная ставка 20/120 | Применяют к авансам, аренде госимущества, при перепродаже автомобилей, купленных у физлиц и к другим операциям. Для расчета налога аванс умножают на 20/120 |

Как рассчитать НДС

Есть два способа расчета: налог можно начислить сверху цены без учета НДС товара или выделить его из цены с НДС.

Начислить сверху. Так поступают производители или продавцы товара, когда выставляют клиенту счета с выделенным НДС.

Компания продает зерно и сено. Она посчитала, что зерно выгодно продать за 100 000 ₽, сено — за 80 000 ₽. Чтобы продать их на рынке, ей нужно включить в конечную цену НДС. Ставка НДС для продажи зерна — 10%, на продажу сена — 20%.

| Товар | НДС | Цена с НДС |

|---|---|---|

| Зерно | 100 000 ₽ × 10% = 10 000 ₽ | 100 000 ₽ + 10 000 ₽ = 110 000 ₽ |

| Сено | 80 000 ₽ × 20% = 16 000 ₽ | 80 000 ₽ + 16 000 ₽ = 96 000 ₽ |

Выделить из цены. С помощью расчетных ставок 10/110 или 20/120 можно выделить НДС из цены. Их применяют только в определенных случаях:

Компания получила аванс за будущую поставку в размере 90 000 ₽. Рассчитаем НДС, который компания должна перечислить в бюджет:

Если аванс пришел за поставку товаров, облагаемых по ставке 10%, то умножать надо на 10/110.

Получили аванс на поставку хлеба — 9900 ₽

Чтобы упростить расчеты, можно считать НДС в программах учета, например 1 или Контур.

Налоговый вычет: как правильно платить НДС в бюджет

В уплате НДС есть важная особенность: бизнес может вычитать из своего налога к уплате тот НДС, который ему выставили поставщики, когда он покупал этот товар или сырье. С помощью этого вычета реализуется принцип добавленной стоимости — по факту бизнес платит НДС только с той цены, которую он добавил к товару или сырью.

Это значит, что компании и ИП могут платить не всю сумму налога с проданных товаров, а перечислять в бюджет только его часть. НДС можно уменьшать на сумму:

Сейчас объясним на примере.

Например, компания занимается изготовлением и продажей мебели. Она заказала массив дуба за 1 200 000 ₽, из них НДС — 200 000 ₽. Из этого массива компания сделала мебель и продала ее за 6 000 000 ₽ — эти деньги поступили ей в кассу. Чтобы узнать НДС, его нужно выделить из выручки.

Рассчитаем НДС к уплате:

6 000 000 ₽ × 20/120 = 1 000 000 ₽ — исчисленный НДС.

200 000 ₽ — НДС, который компания заплатила поставщику. Его можно принять к вычету.

1 000 000 ₽ − 200 000 ₽ = 800 000 ₽ — сумма НДС, которую компания должна заплатить в налоговую.

Воспользоваться вычетом можно, только если НДС выделен в счете-фактуре поставщика. Дополнительно могут понадобиться другие документы для подтверждения права на вычет — например, накладная или акт.

Налоговый вычет позволяет законно уменьшить НДС к уплате. Но если процент вычета по НДС слишком высокий, налоговая и банки могут посчитать компанию недобросовестной и у них могут возникнуть вопросы по 115-ФЗ. В этом случае, скорее всего, будут проверять надежность ваших контрагентов и запросят дополнительные документы по сделкам.

Чтобы обезопасить себя и свою компанию, проверяйте своих контрагентов и сохраняйте все документы, подтверждающие ваше право на вычет по НДС. Если налоговая посчитает ваш вычет подозрительным, то налог могут доначислить обратно.

Как отчитываться по НДС: налоговая декларация

Плательщики НДС каждый квартал должны подавать декларацию по этому налогу. В декларации указывают все товары и услуги, которые продали с НДС за отчетный период, сумму налогового вычета и налога к уплате.

Сроки подачи. В большинстве случаев декларацию по НДС сдают раз в квартал. Срок сдачи — до 25-го числа месяца, следующего за отчетным кварталом. Если 25-е число выпадает на выходной, то крайний срок подачи переносится на следующий за ним ближайший рабочий день. Например, декларацию за первый квартал 2022 года надо сдать не позднее 25 апреля.

| Налоговый период | Сроки подачи декларации НДС |

|---|---|

| За 1 квартал 2021 года | До 26 апреля (25 апреля — воскресенье) |

| За 2 квартал 2021 года | До 26 июля (25 июля — воскресенье) |

| За 3 квартал 2021 года | До 25 октября |

| За 4 квартал 2021 года | До 25 января 2022 года |

При ввозе товаров из стран ЕАЭС — Республики Армении, Республики Беларусь, Казахстана и Кыргызской республики — другие сроки: декларацию по НДС подают до 20-го числа месяца, следующего после ввоза.

Например, если ввезли товары в апреле, декларацию нужно подать до 20 мая. Если ввозите товары каждый месяц, то и декларацию надо подавать каждый месяц.

При импорте товаров из других стран подавать декларацию не надо: импортер только платит НДС на таможне, и все.

Как подать. Декларацию по НДС подают в электронном виде в налоговую, где зарегистрирован бизнес. На бумаге декларации по НДС не принимают. Недавно шаблон формы поменяли — за третий квартал 2021 года надо подать обновленную декларацию.

Декларацию заполняют в рублях без копеек. Показатели в копейках округляют до рубля. Титульный лист и первый раздел декларации нужно подавать всегда, даже если не было продаж с НДС и налоговая база в этом периоде нулевая. Остальные разделы заполняйте, только если вели соответствующую деятельность.

Порядок и сроки уплаты налога на добавленную стоимость

Сроки уплаты НДС отличаются от сроков подачи декларации. Налог платят по частям: вместе с подачей декларацию можно уплатить только треть от суммы налога. Остаток уплачивают равными частями до 25 числа каждого месяца следующего квартала.

| Налоговый период | Сроки уплаты НДС |

|---|---|

| За 1 квартал 2021 года | ⅓ налога — до 26 апреля (25 апреля — воскресенье); |

⅓ налога — до 25 июня

⅓ налога — до 25 августа;

⅓ налога — до 27 сентября (25 сентября — суббота)

⅓ налога — до 25 ноября;

⅓ налога — до 27 декабря (25 декабря — суббота)

⅓ налога — до 25 февраля 2022 года;

⅓ налога — до 25 марта 2022 года

Например, компания должна заплатить НДС за третий квартал 2021 года — 120 000 ₽. Она может сделать так:

— 20 октября подать декларацию, крайний срок — 25 октября;

— 24 октября заплатить треть налога — 40 000 ₽, крайний срок — 25 октября;

— 23 ноября уплатить вторую треть налога — 40 000 ₽, крайний срок — 25 ноября;

— 27 декабря уплатить остаток — 40 000 ₽, так как 25 декабря — суббота.

При желании налог можно уплатить сразу полностью, вместе с подачей декларации. Главное — не позже утвержденных сроков.

Исключение — НДС с работ и услуг иностранного продавца. Его нужно перечислить в бюджет сразу, вместе с платежом продавцу.

НДС при ввозе из стран ЕАЭС. Уплатить налог при ввозе из стран ЕАЭС нужно одной операцией, до 20-го числа месяца после ввоза. Например, ввезли товары в апреле, а уплатили НДС 18 мая.

Если есть переплата НДС: возмещение налога на добавленную стоимость

Бывает, что компания переплатила НДС: такое случается, когда сумма налоговых вычетов больше, чем сумма НДС с продаж. В таких ситуациях налог можно вернуть: деньгами на счет компании или зачесть в счет будущих платежей. Это называется «возмещение НДС».

Компания купила массив дуба на 1 200 000 ₽. НДС из счета-фактуры — 200 000 ₽. Продала мебели только на 600 000 ₽, из них НДС — 100 000 ₽.

НДС к уплате = 100 000 ₽ − 200 000 ₽ = −100 000 ₽

Компания может вернуть 100 000 ₽ налога, предъявленного поставщиком дуба.

НДС можно вернуть раз в квартал. Есть два способа: общий, после камеральной проверки, и заявительный — в ходе проверки.

Как вернуть НДС после камеральной проверки. Для этого вместе с налоговой декларацией за квартал нужно подать заявление на возмещение НДС.

После подачи декларации автоматически начнется камеральная проверка, она обычно длится два или три месяца после подачи декларации. Если нарушений по итогам проверки не будет, решение о возмещении примут в течение семи дней после проверки. Деньги поступят на счет бизнеса из казначейства в течение пяти дней после решения.

Если в ходе проверки обнаружат несоответствия, налоговый инспектор оформит акт. На подачу возражения по акту есть 15 дней. Затем возражение снова рассматривают инспекторы и решают, возмещать НДС или нет. Если все будет хорошо, переплата вернется на счет компании или ИП.

Общий срок возврата НДС может занять до четырех месяцев.

Как вернуть НДС в заявительном порядке — в ходе проверки. Переплату по НДС можно вернуть быстрее, но сделать это можно только в двух случаях:

Чтобы вернуть деньги, в течение пяти рабочих дней после подачи декларации по НДС налогоплательщик должен подать заявление на возврат налога. Его рассмотрят за пять рабочих дней. Если решение положительное, деньги на счет бизнеса переведут в течение пяти рабочих дней. Таким образом, максимальный срок возврата составит 15 рабочих дней.

Если найдут нарушения, возможность возврата рассмотрят в обычном порядке — после камеральной проверки.

Льготы: когда можно не платить НДС

НДС можно не платить в нескольких случаях: если работаете на спецрежиме, имеете право на освобождение от НДС или ведете деятельность, которая не облагается налогом.

Спецрежимы без НДС. Для упрощения налоговой отчетности государство ввело три спецрежима налогообложения — УСН, НПД и патент. Если вы работаете на этих режимах, НДС платить не надо.

Право на освобождение. Компании и ИП на ОСНО могут не платить НДС, если они не продают подакцизные товары и их выручка за последние три месяца была меньше 2 000 000 ₽.

Получить освобождение на ЕСХН можно и с большей выручкой:

Чтобы воспользоваться правом на освобождение, нужно подать уведомление в налоговую до 20-го числа месяца, в котором бизнес начал пользоваться освобождением. К уведомлению нужно приложить документы, подтверждающие ваше право на освобождение: выписку из бухгалтерского баланса, выписку из КУДиР, выписку из книги продаж.

Выручку контролируют по календарным месяцам. Если сумма выручки превысила 2 млн рублей за любые три месяца подряд, то право на освобождение утрачивается с первого числа месяца, в котором было зафиксировано превышение.

Компания работает с 20 января 2021 года. В июне посчитали, что выручка за март, апрель и май только 1,2 млн рублей, значит, можно получить освобождение от НДС. Компания должна подать заявление на освобождение до 20 июня. Тогда она сможет не платить НДС с 1 июня 2021 года до 31 мая 2022 года.

Если, допустим, совокупная выручка за июль, август и сентябрь превысит 2 млн рублей, компания потеряет право не платить НДС. Она должна будет снова начислять и платить НДС, начиная с 1 сентября.

Освобождение действует год, если продавец не утратит на него право раньше. Через 12 месяцев после получения освобождения нужно подать подтверждающие документы, что в течение всего срока освобождения выручка за каждые три последовательных месяца в совокупности не превышала 2 млн рублей.

Деятельность не облагается НДС. Компании и ИП не должны платить НДС, если занимаются такими видами деятельности:

Полный список видов деятельности есть в налоговом кодексе. Правда, льготы не действуют, если бизнес работает через посредника. Например, частный медцентр оказывает медицинские услуги и не должен платить НДС. Но если этот медцентр не оказывает сам услуги, а только ищет нужную клинику или врача для пациента и берет за это комиссию — НДС с вознаграждения платить нужно.

Возможные штрафы по НДС

Не вовремя подали декларацию. Если декларацию не подать вовсе или подать на бумаге, могут назначить штраф в размере 5% за каждый полный или неполный месяц просрочки, но не более 30% от неуплаченной в срок суммы налога по этой декларации и не меньше 1000 ₽.

Занизили налог к уплате. Если ошибок в подсчетах занизили налог к уплате, можно получить штраф в размере 20% от суммы неуплаченного налога. А если налоговая докажет, что занижение налоговой базы было умышленным, то штраф могут увеличить вдвое — до 40% от суммы неуплаченного налога.

Не уплатили налог вовремя. Если в декларации все верно, но НДС не уплатили вовремя, то начислят пени в размере 1/300 от ключевой ставки ЦБ РФ за каждый день просрочки с 1-го по 30-й день, а с 31-го дня просрочки — 1/150 от ключевой ставки.

Например, должны были заплатить 75 000 ₽ в июле, но пропустили срок оплаты на пять дней. Ключевая ставка в июле 2021 года была 6,5%.

Пени: 75 000 ₽ × 6,5% / 300 × 5 = 81,25 ₽.

В бюджет нужно будет заплатить: 75 000 ₽ + 81,25 ₽ = 75 081,25 ₽.

Главное

Подписка на новое в

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Сейчас читают

Как подготовить и провести презентацию

Чтобы провести качественную презентацию для инвестора, сотрудников, клиента или на большую аудиторию, нужно правильно подготовиться и помнить о правилах борьбы со стрессом.

Как заработать на елках на Новый год

Продавать новогодние елки — один из самых прибыльных сезонных бизнесов. Узнали у реальных предпринимателей, как заработать на продаже елок

Какие нужны документы на помещение для открытия кафе

Собрали список документов и подробную инструкцию, как получить каждый из них

Будьте в курсе событий бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания