На что обратить внимание при выборе кредитной карты

Как выбрать кредитную карту?

Все карты различаются по названию, преимуществам, стоимости обслуживания и т.д. При выборе карты вам необходимо обращать внимание на следующие параметры:

1. Процентная ставка. Это цена кредита, которую вы платите за использование денег банка. Стоит понимать, что низкий процент часто означает высокую стоимость выпуска или обслуживания карты, и наоборот.

2. Комиссии и другие платежи. Это стоимость услуг за различные операции по карте. Например, часто банки берут большую комиссию за снятие денег в банкоматах или за пополнение счёта.

3. Кредитный лимит. Определите, какую максимальную сумму вы хотите занимать у банка. Все карты имеют ограничение на выдачу кредита. Лимит определяется исходя из вашей платежеспособности. Чем выше доход, тем выше порог займа. При слишком большом лимите существует опасность потерять контроль над расходами и попасть в долговую яму. Чтобы этого не произошло, внимательно следите за своими расходами и своевременно возвращайте долг.

4. Льготный период. Это отрезок времени (иногда банки называют его «грейс-периодом»), в течение которого вы можете бесплатно пользоваться заёмными средствами, внося только минимальный платёж. В среднем он равен 50-60 дням. После завершения льготного периода банк производит начисление процентов.

5. Наличие дополнительных опций. Для вас очень важно следить за расходованием средств, поэтому стоит подключить услугу смс-информирования о движениях денег по счёту или интернет-банкинг. Также нелишним будет наличие бонусных программ – от оплаты товаров и услуг вы будете получать различные преимущества, например, накопительные баллы для оплаты покупок.

Вся эта информация уже учтена сервисом Сравни.ру. Для выбора подходящей карты вам необходимо ввести всего несколько параметров, и калькулятор кредитных карт предложит список наиболее выгодных предложений банков.

Совет Сравни.ру: Если часто летаете на самолётах, то оформите кредитку, совмещённую с бонусной программой авиакомпании, которую предпочитаете чаще всего. Так кредит позволит вам накопить на премиальный билет.

Как выбрать кредитную карту

При выборе любой кредитной карты следует внимательно ознакомиться с основными тарифами и условиями предоставления, такими как стоимость годового обслуживания, величина процентной ставки и комиссия за снятие наличных денежных средств, сроки и способы погашения, размер санкций за просрочку платежа. Стоит также узнать о наличии льготного периода, cash back и бонусных программах.

Льготный период (грейс-период) – это установленный промежуток времени, в течение которого держатель кредитной карты может пользоваться средствами банка бесплатно. В среднем он составляет 50–60 дней. Следует обратить внимание, что грейс-период может распространяться как на операции по оплате товаров и услуг, так и на снятие денежных средств.

По истечении льготного периода взимается процент за пользование кредитными средствами в установленном банком размере. Значение процентной ставки может варьироваться в зависимости от категории, валюты карты, вида операций (оплата товаров и услуг или снятие наличных), группы заемщика, наличия кредитной истории и т. д.

Стоимость годового обслуживания также зависит от категории пластика: чем выше статус, тем больше плата. Ряд банков не взимает комиссию за обслуживание при поддержании держателем определенного среднемесячного баланса или достижения установленного уровня безналичных операций по карте.

Порядок погашения задолженности по различным продуктам тоже может отличаться. В одних случаях требуется вносить ежемесячный минимальный платеж в определенном размере, в других – погасить долг полностью в течение 30–60 дней с момента его возникновения. Встречаются такие кредитные карты, по которым обязательным является только ежемесячное погашение начисленных процентов.

Следует обратить внимание на размер санкций за просрочку платежа.

Размер комиссии за снятие наличных денежных средств в банкоматах и кассах банка, как правило, меньше, чем в устройствах других кредитных организаций. Надо помнить, что по карточным продуктам устанавливаются дневной и месячный лимиты снятия денежных средств.

Некоторые банки позволяют приумножать накопления: на сумму остатка собственных средств начисляются проценты либо предоставляется возможность подключить к карте накопительный счет.

По картам с бонусными программами предусмотрено накопление баллов, которые в дальнейшем можно потратить на покупку авиабилетов, турпутевки, топлива на АЗС, услуг сотовых операторов. За баллы также можно приобрести различные товары из каталога подарков или у компаний – партнеров банка. Существуют различные программы банков и торговых сетей – при покупке в этих торговых точках предоставляются скидки.

По картам с функцией cash bacк потраченные деньги в магазинах можно частично вернуть, и определенный процент от суммы покупки будет зачислен обратно на ваш счет.

Итак, для правильного выбора кредитки необходимо определиться, какими наиболее важными параметрами должна обладать ваша кредитная карта, и обратиться в банк для ее получения.

Рейтинг самых выгодных кредитных карт в 2021 году

Российскому потребителю традиционно понятны дебетовые карты: зарплатные, пенсионные, для накопления и т.д. А удобство и выгодность кредиток, напротив, не очевидны: чем такой пластик отличается от потребительской ссуды? Однако с развитием рынка, появлением бонусных программ и cashback клиенты банков все больше интересуются кредитками. Разберемся, как отыскать самые выгодные предложения по кредитным картам среди десятков новых.

Критерии выбора лучшей кредитной карты

На сайтах-агрегаторах или прямо в банковском отделении стоит обратить внимание на такие условия обслуживания:

Важный нюанс: не существует кредитки с идеальной ставкой и льготным периодом. Недостатки и преимущества продукта должны соотноситься с личными нуждами — тогда с помощью карты удастся не только тратить, но и зарабатывать. Предлагаем рассмотреть топ кредитных карт России.

Какие карты самые выгодные в 2021 году?

В 2021 году на рынке появилось несколько новых карт, но наибольшей популярностью у потребителей по-прежнему пользуются кредитки, выпущенные банками несколько лет назад. Среди них:

Карта Platinum от Тинькофф банка

Абсолютный лидер народных рейтингов, кредитка от Тинькофф предлагает самый низкий на рынке процент за пользование заемными средствами — 12%. Грейс-период — до 55 дней. Также держатели пластика пользуются богатой бонусной программой и передовым ДБО — и все это за 590 ₽ в год.

Карта 100 дней без процентов от Альфа-Банка

Ставка — от 11,99% годовых — и стоимость обслуживания 590 ₽ в год. Льготный период составляет 100 дней. Выпускается карточка бесплатно. Для получения карты есть требование к ежемесячным доходам заемщика:

Карта Двойной кэшбэк от Промсвязьбанка

Держателям пластика предлагается сбалансированный тариф — стоимость годового обслуживания 990₽ при наличии cashback (начисляется в виде бонусов, которые можно обменять на реальные деньги). Грейс-период стандартный — 55 дней. В случае, если покупки совершаются вне льготного периода, ставка составит 26%.

Карта 110 дней от Райффайзенбанка

Еще один продукт с гибким тарифом, кредитка 110 дней обслуживается бесплатно, если траты по ней составляют хотя бы 8 000 ₽. Если меньше — взимается 150 ₽, или 1 800 ₽ ежегодно. Пользователям стоит присмотреться к карте из-за внушительного грейс-периода — 110 дней (при процентной ставке вне периода от 26,5%). Cashback не предусмотрен.

Какая кредитная карта самая выгодная согласно отзывам?

Отзывы на топ кредитных карт России позволяют судить — больше других факторов клиенты ценят такие свойства продукта:

И лишь затем пользователи обращают внимание на удобство ДБО, качество техподдержки. Свое значение сохраняет процент за обналичивание средств. Для примера обратимся к отзывам о кредитных картах.

В каком банке лучше выбрать кредитную карту?

Выбирая кредитку, сперва разумнее озаботиться надежностью банка, а только потом — выгодностью. Итак:

Если проверку на надежность прошли несколько банков, можно начать детальное сравнение их тарифов (об этом в пункте о критериях выбора карты).

Как выгодно пользоваться кредиткой?

Существует несколько правил, которые позволят кредитке стать источником дополнительного дохода, а не превратиться в инструмент финансовой кабалы:

Таким образом, при выборе кредитки ориентируйтесь не только на списки лучших пластиковых карт. Учитывайте также свой стиль жизни, структуру расходов и финансовые возможности. Чем больше факторов будет вами учтено на этапе выбора, тем выше вероятность отыскать «свой» продукт среди обилия предложений.

Как выбрать и оформить кредитную карту

Кредитная карта – банковский продукт, позволяющий пользоваться деньгами банка в любое время. Лимит по кредитке устанавливается персонально для каждого, после принятия заявки и пакета документов. Рассмотрим, как правильно выбрать кредитную карту и на что следует обратить внимание. Отдельно отметим, как заказать кредитную карту через интернет.

Как выбрать лучшую карту

К оформлению кредитной карты следует подойти ответственно. Не стоит доверять рекламе, которая обещает космические бонусы и привилегии. Рассмотрим, на какие параметры следует обратить внимание.

На что обратить внимание при выборе кредитной карты:

Важно! Не стоит делать выбор, принимая во внимание максимальный лимит. Объясняется это тем, что кредиторы рассчитывают его персонально, учитывая доходы и расходы клиента. Новым клиентам, на практике, банки одобряют лимит из расчета, чистый доход (з/п за минусом прожиточного минимума и ежемесячных трат) униженный на 5 или 10. Если клиент пользуется картой часто и в срок вносит оплату, лимит автоматически может быть увеличен.

Как оформить кредитную карту

Чтобы процедура получения кредитной карты заняла немного времени, следует придерживаться инструкции.

При отсутствии курьерской доставки потребуется обратиться в офис банка с документами. Дата и время обговаривается с сотрудником по телефону. В отделение банка потребуется подписать договор и получить карту.

При наличии курьерской доставки необходимо встретиться с представителем банка в удобное для себя время. Предъявив документы, останется подписать договор и получить карту.

Важно! При курьерской доставке будьте готовы к тому, что потребуется сфотографироваться с картой и паспортом в руках. Так курьер фиксирует, что карта вручена заемщику.

Как правильно пользоваться кредитной картой

Многие клиенты после получения кредитки, начинают совершать необдуманные покупки или снимать деньги. Чтобы не попасть в финансовую яму, следует принимать во внимание несколько простых правил пользования кредитной картой.

Как пользоваться картой с кредитным лимитом:

Не снимать наличные

Банк начисляет повышенные проценты, если клиент снимает наличные и аннулирует льготный срок.

Чтобы не платить проценты, возвращать потраченные деньги лучше в течение льготного периода.

Не покупать машину или квартиру по карте

Процентная ставка по карте выше. Выгоднее оформить целевой кредит и оплачивать взносы по графику.

Вовремя вносить платежи

Просрочив оплату, даже на день, банк может начислить фиксированный штраф (500-2000 р.) и пени, за каждый день неоплаты. При длительной просрочке сумма долга увеличится.

Оценивать финансовые возможности

Следует тратить столько, сколько сможете вернуть.

Выбирать программу исходя из своих потребностей, и следить за акциями партнеров.

Не передавать карту третьим лицам

Мошенники могут воспользоваться данным картами и снять наличные. Долг банку потребуется выплачивать заемщику.

Как погашать долг по кредитной карте

Условия погашения прописываются в договоре. Банк предлагает вернуть потраченные деньги в течение льготного срока без учета процентов. Если нет всей суммы для погашения, то следует оплатить минимальный взнос, размер которого составляет 3-10% от суммы задолженности.

Раз в месяц, в отчетную дату, банк присылает выписку. В ней можно увидеть, когда заканчивается льготный срок и сколько надо внести для погашения минимального взноса. Дополнительно информация отражается в личном кабинете клиента, доступ в который можно получить бесплатно.

Внести взнос можно:

Важно! Способы оплаты прописываются в договоре. Дополнительно уточнить информацию в любой момент можно у сотрудника службы поддержки клиентов.

Подводя итог, можно отметить, что кредитную карту можно заказать через интернет. Для этого потребуется изучить рейтинг кредитных карт, выбрать максимально выгодное для себя предложение и отправить заявку. Получив положительное решение обратиться в офис банка с паспортом и получить кредитку. При наличии курьерской доставки можно получить карту дома или на работе. Главное, пользоваться картой правильно, своевременно вносить платежи и стараться вернуть потраченные деньги в льготный срок. В противном случае кредитная история испортится и долг увеличится.

ВНИМАНИЕ!

Скоро на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повысьте свою ценность как специалиста в глазах директора. Смотреть полную программу

Почему вам нужна кредитная карта и как на ней заработать

5 Время прочтения: 5 минут

Кредитная карта может быть полезной, но этот финансовый инструмент подойдет не всем. Рассказываем, как правильно выбрать кредитку и сколько с ее помощью можно заработать.

Что такое кредитная карта?

Главное отличие кредитной карты от дебетовой в том, что вы пользуетесь деньгами банка, а не своими. По сути, кредитная карта — это тот же кредит, но на более гибких условиях: их можно менять в зависимости от финансовых нужд.

Объясняем на конкретном примере: если вы берете кредит в банке, допустим, 100 000 рублей, то сразу получаете всю сумму (наличными или на расчетный счет), и банку неважно, как именно вы будете этими деньгами распоряжаться. Главное — вовремя погасить задолженность, и делать это надо по заранее известному графику платежей.

Если же вы пользуетесь кредитной картой, то в вашем распоряжении деньги банка в пределах кредитного лимита, и размер минимального платежа по задолженности будет зависеть от потраченной суммы.

Зачем вам может понадобиться кредитная карта?

Кредитная карта — удобный и полезный финансовый инструмент, но подойдет он только дисциплинированным людям, способным следить за своими финансами и вовремя гасить задолженность. У тех, кто планирует постоянно пользоваться кредиткой, должен быть стабильный регулярный доход, иначе будет сложно вовремя вносить минимальный платеж. Просрочки по кредитке грозят ухудшением кредитной истории и в будущем могут стать причиной отказа в кредите.

Другой вариант использования кредитной карты — держать ее для подстраховки в кошельке: если внезапно потребуются деньги, они уже будут под рукой, и не придется занимать у друзей или срочно бежать в банк за кредитом. В этом случае, кстати, стоит выбрать кредитную карту с бесплатным годовым обслуживанием.

Что такое кредитный лимит?

Банк ограничивает количество денег, которыми вы можете пользоваться. Размер кредитного лимита зависит от многих факторов, главный из которых — платежеспособность держателя карты. Если вы уже являетесь клиентом банка (например, получаете зарплату или держите деньги на депозите), то вы сможете рассчитывать на большую сумму.

Кредитный лимит может быть повышен в течение времени использования карты: достаточно быть аккуратным и надежным заемщиком, регулярно тратить деньги с кредитки и вовремя погашать задолженность.

Что такое процентная ставка?

У каждой кредитной карты (как и у обычного кредита) есть процентная ставка — за использование денег банка придется платить. Ставка крайне редко фиксированная: чаще всего банки в рекламе указывают диапазон, например от 9% до 40% годовых, а точный размер процентов назначается индивидуально каждому клиенту.

Процент начисляется не на всю сумму, одобренную банком, а только на те деньги, которые уже потрачены.

Но есть и хорошая новость: деньгами банка можно пользоваться бесплатно благодаря грейс-периоду.

Что такое грейс-период и как им правильно пользоваться?

Практически у всех кредитных карт есть льготный (он же грейс) период: время, в течение которого банк не начисляет проценты за использование денег.

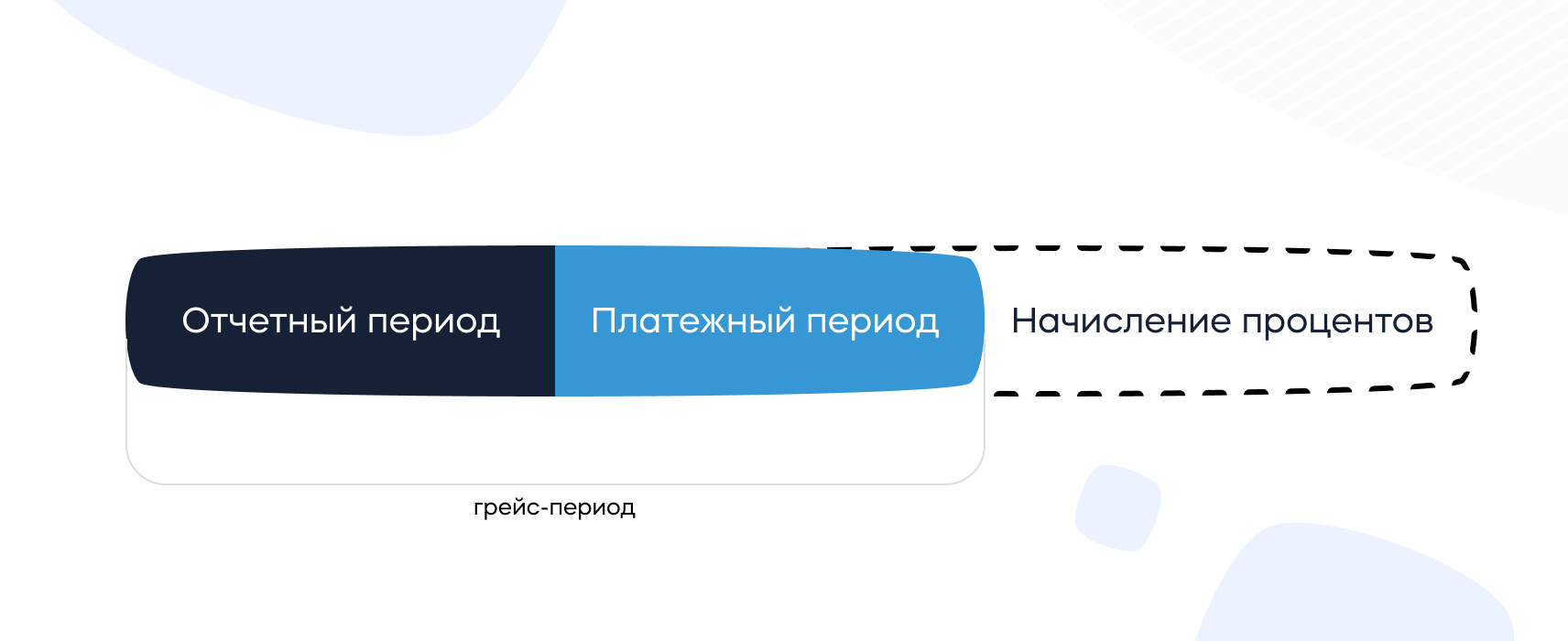

Грейс-период состоит из отчетного и платежного периодов и может длиться от 30 до более чем 150 дней в зависимости от условий разных банков.

Отчетный период — это время, в течение которого вы можете тратить деньги с карты.

Платежный период — это время, когда нужно вернуть потраченное банку.

Отсчет грейс-периода начинается со дня первой операции по карте (покупки, оплата услуг, снятие наличных, переводы и т. д.): если погасить задолженность полностью в течение льготного периода, то платить банку за использование денег не придется.

По окончании грейс-периода проценты будут начисляться за каждый день использования денег банка. Чем длиннее грейс-период, тем больше у вас времени для того, чтобы успеть погасить задолженность и ничего не платить банку. Выбрать кредитную карту с льготным периодом до 1 100 дней можно здесь.

Как правильно погашать задолженность?

Расходы по кредитной карте складываются из нескольких частей:

Плата за обслуживание карты может начисляться как единым платежом раз в год, так и равными частями каждый месяц — в зависимости от условий конкретной карты.

Но на этом можно сэкономить: достаточно выбрать карту с бесплатным обслуживанием.

Кредитная карта в основном предназначена для безналичных платежей, и за снятие наличных банк чаще всего назначает определенный процент. Если есть необходимость пользоваться наличными деньгами с кредитки, лучше выбрать карту с возможностью снимать деньги бесплатно. Таких предложений на рынке немного, но они есть.

Если вы не погасили задолженность в течение льготного периода, то проценты будут начисляться за весь срок использования денег — с первого дня появления долга.

Минимальный платеж — величина переменная. Она зависит от суммы долга, процентной ставки по кредитке и количества дней задолженности.

Если не внести платеж вовремя, то банк назначит неустойку (ее размер также указан в договоре).

Вносимые деньги первым делом идут на оплату процентов, штрафов и неустоек, а уже потом — на оплату основного долга.

Как получить прибыль с помощью кредитки?

Современные кредитные карты не отстают от «дебетовок»: сегодня банки предлагают кредитки с приличным кэшбэком и действительно заманчивыми бонусными программами.

Таким образом, если грамотно пользоваться кредитной картой, вовремя гасить долг в течение грейс-периода, да еще и получать за это кэшбэк и другие бонусы, то на трате денег банка можно еще и неплохо заработать.

Бонусные программы разнообразны и обширны: есть карты специально для автомобилистов (с повышенным кэшбэком на АЗС), путешественников, самозанятых, спортсменов, поклонников сервисов «Яндекса» — перечислять можно бесконечно. Каждый сможет найти кредитную карту согласно своим предпочтениям и получать с ее помощью реальную прибыль.

Не знаете, какую выбрать? Тогда вам сюда: в этом каталоге собрано несколько десятков лучших кредитных карт с кэшбэком до 10%, по некоторым из которых можно получать до 10 000 рублей в месяц!

Какой должна быть выгодная кредитная карта?

Кредитная карта, которой удобно и выгодно пользоваться, должна отвечать следующим требованиям:

Чтобы сравнить предложения от банков и выбрать наилучший для себя вариант, достаточно указать желаемый кредитный лимит и другие параметры вот здесь и получить индивидуальную подборку кредитных карт.

Отправить заявку на понравившуюся карту можно сразу же — это займет не более 5 минут.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t