На что потратить млрд рублей

Как потратить миллиард?

Помните этот отрывок из произведения Ильфа и Петрова?

— Куплю себе большой особняк, прям как у Аллы Пугачевой😂

— Купила бы маме шикарную квартиру и повезла бы ее в путешествия по всему миру💃

Впрочем, многие понимают, что неожиданно свалившийся на голову миллиард не столько подарок судьбы, сколько испытание. Чтобы он судьбы пошел впрок своему обладателю, психологи советуют соблюдать несколько простых правил.

1. Что делать? Не делать резких движений!

После того, как вы выиграете большую сумму денег или найдете клад, не стоит принимать скоропалительных решений. Например, на следующий же день увольняться с работы или покупать Майбах. Лучше всего положить деньги в банк как минимум на несколько недель. Пусть мысли и эмоции улягутся в голове.

2. Давайте посчитаем!

А вы точно знаете, какой суммой можете располагать? Ознакомьтесь с законодательством. Например, с крупного выигрыша в лотерею вы должны уплатить налог в 13%

3. Начинайте действовать постепенно.

Отдайте долги, расплатитесь с кредитами, если они у вас есть. Решен ли квартирный вопрос? Отложите часть денег на банковский вклад. Здесь самый надежный вариант – использовать получаемые по вкладу проценты, не залезая в основную сумму. На них можно несколько раз в год путешествовать по разным странам, купить автомобиль, порадовать детей или родителей.

4. Доверьтесь профессионалам!

Если вы хотите, чтобы деньги работали, принося серьезный доход, можно выйти на рынок ценных бумаг. Впрочем, если вы никогда раньше не имели отношения к финансам, не стоит делать это без подстраховки. Есть смысл отдать деньги в доверительное управление банку, брокерской компании, инвестиционному или паевому фонду.

А вы хотели бы получить миллиард?

Как бы его потратили? Делитесь в комментариях!

Лучше всего положить деньги в банк как минимум на несколько недель.

Которых хватит банку на отзыв лицензии.

— Куда бы ты потратил деньги, если бы выиграл миллиард?

— А остальные подождут.

Какая глупость: «Лучше всего положить деньги в банк как минимум на несколько недель»!

ТС, а ты свой миллиард на что потратил?

Может это влияние минуты, но я стала бы добиваться, чтобы в Новосибирске построили онкологический центр для взрослых.

Со всем оборудованием.

Губозакаточную машинку вначале купите!

Разделим на 3 части: по 290млн (считаем по большей сумме все таки).

2 часть в открытие и развитие бизнеса (для души, то что вам интересно- к примеру, ресторанчик, цветочный магазин, детский клуб и тд) чтобы совсем не деградировать и быть полезным обществу.

Эх, где ж мой миллиард.

треть в офз, треть в иностранную валюту крепких стран, треть в физические драгметаллы

Вывел бы я эти деньги в офшоры, с доступом через карту.

А вы хотели бы получить миллиард?

уж лучше сразу два миллиарда)))

Вы себе представляете эту сумму? Особняк Пугачевой с обслуживанием на 50 лет вперёд и половины не возьмёт.

И это самое дорогое желание из высказанных.

Конечно, если прикуривать 20 раз в день от 5000й купюры, то деньги закончатся гораздо быстрее)))

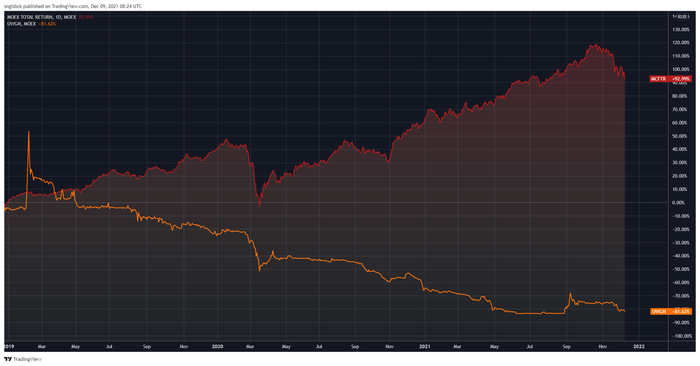

Что стало с компаниями после исключения из индекса Мосбиржи

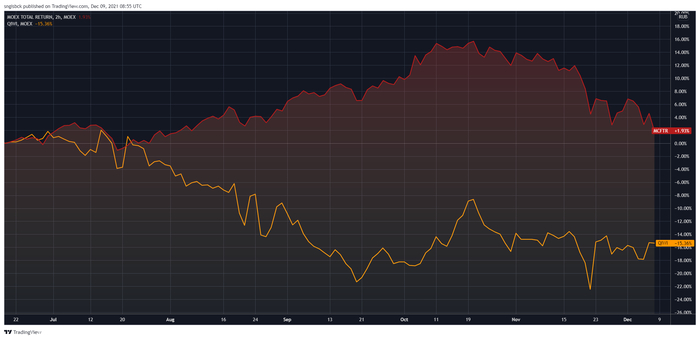

Для Лиги Лени: Пока что на протяжении 3+ лет я всё делал правильно, статистика это подтвердила.

Доходность российских акций +22% за 2021 год, доходность всего частного пенс. фонда 25% годовых, публичный трек веду с октября 2018. В фонд вступить невозможно, он создан для меня и моей семьи, деньги посторонних лиц в управление не принимаю. Я не финансист, просто делюсь опытом с теми, кому это может быть полезно

Но близится ребалансировка индекса, в результате которой в него будет добавлен En+ Group (металлургический холдинг, связанный с Олегом Дерипаской), а также будут исключены акции застройщика ЛСР. Эти акции я покупал согласно полагающейся им доле, и сейчас акции ЛСР у меня в небольшом минусе. Я уже заранее объявил о том, что избавлюсь от них после этого события (ребалансировки отслеживаемого индекса), несмотря на то, что мне придется продавать их с минусом. И это уже не первый раз, когда мне приходится так делать! Также без сожалений и в небольшой минус я продавал акции Россетей и Ленты ранее при их исключении из индекса Мосбиржи.

И когда я объявил это, совершенно закономерно я получил вопрос:

Справедливый вопрос! Давайте проверим, насколько рациональным решением является продажа акций сразу после их исключения из индекса.

За время, которое я нахожусь на фондовом рынке со своим «частным фондом», из индекса Мосбиржи исключили 10 компаний.

Давайте посмотрим на результаты каждой из них против индекса.

Здесь и далее все цифры даются с учетом выплаченных дивидендов.

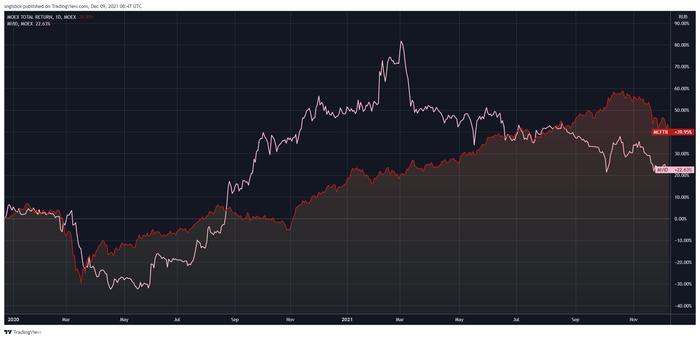

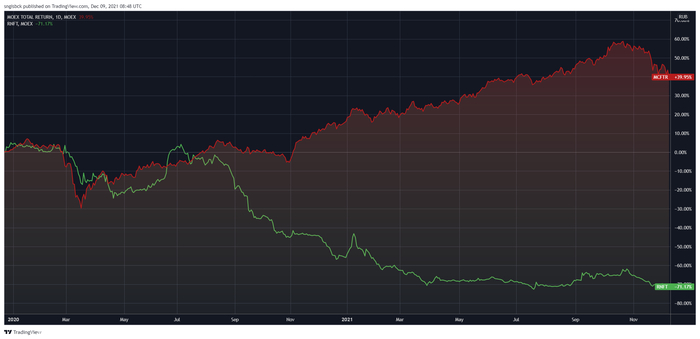

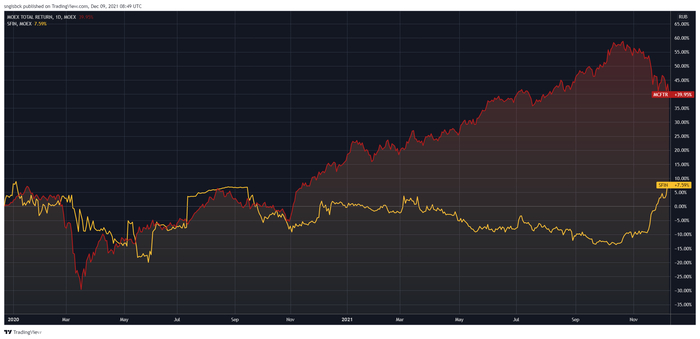

Исключение М.Видео из индекса произошло в конце 2019 года. В какой-то момент компания дико росла, но сейчас всё вернулось на круги своя. Результат М.Видео составил +22% против результата индекса +40%.

Довольно странная и непрозрачная структура Гуцериева возможно не зря была исключена из индекса Мосбиржи «за компанию» с М.Видео и Русснефтью. С конца 2019 года результат Сафмар составил +7% против результата индекса +40%.

Ленту исключили из индекса Мосбиржи весной 2020 года, прямо в тот момент, когда на рынке творилась паника. Компания неплохо показывала себя в 2020 году, но в 2021 что-то пошло не так. Итог с весны 2020 для Ленты +26% против результата индекса +80%.

9 из 10 в пользу индекса Мосбиржи! В 9 случаях из 10 продажа и распределение средств среди оставшихся в индексе компаний пошли на пользу и дали лучший результат. Порой, с компаниями, вышедшими из индекса, происходили ужасные события.

Я по-прежнему считаю индекс неплохим ориентиром для таких no-brainer инвесторов как я, не пытающихся использовать свою экспертизу для инвестиций на фондовом рынке.

А что если исключат Газпром

Зачем готовить план на случай «встречи с динозавром»? Зачем пытаться на серьёзных щщах продумывать ответ на такой случай?

И мне даже не приходится думать и как-то эти тренды выслеживать. Я безмозгло копирую веса в индексе, и получается, что мне нужно докупать тех, которые растут относительно других и ничего не делать с теми, которые падают относительно других. Доля естественным образом увеличивается у первых, и падает у вторых.

Исследование проводил сам, тег моё. Взято из моего блога о создании личного пенсионного фонда в условиях суровой российской реальности.

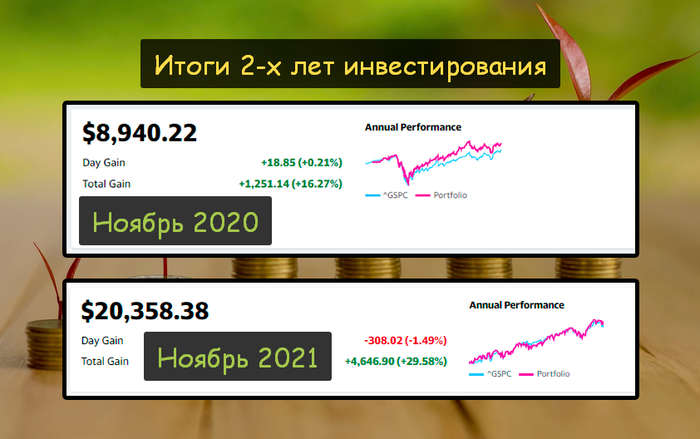

Итоги 2-х лет инвестирования

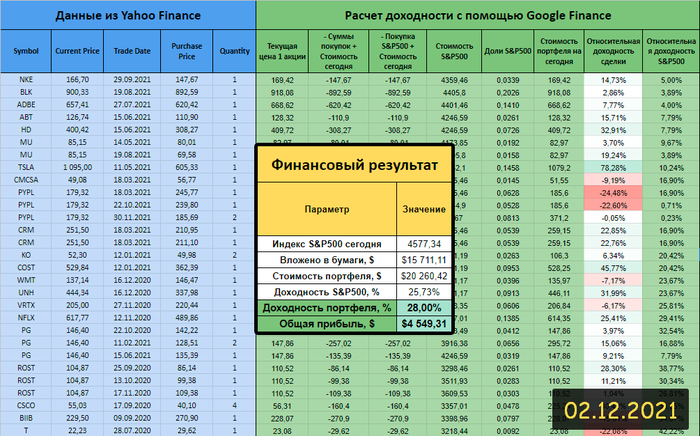

2 года назад я начал осознанно инвестировать существенную часть от доходов семьи в акции из индекса S&P500 с целью создать собственный пенсионный мини-фонд, который бы через 10-15 лет покрывал наши базовые потребности (коммуналку, продукты, бензин и т.д.). Сегодня хочу подвести итоги 2-х лет инвестирования и поделиться результатами, но начну с обзора покупок в ноябре.

Покупка акций «Ноябрь 2021»

В ноябре 2021 были куплены акции компаний:

• PayPal – 2 шт. (371,38$)

• Johnson & Johnson – 1 шт. (158,66$)

Общая сумма покупок американских акций за ноябрь 2021 года составила: 530,04$. Это немного меньше плановой суммы в 650$, так как в последнее время мое внимание направлено на российский фондовый рынок и часть средств я направляю на покупку отечественных компаний (об этом расскажу в другой раз).

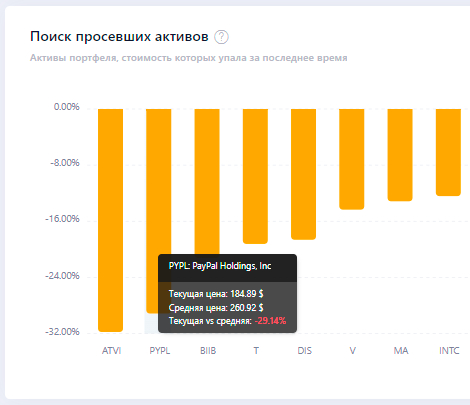

Как обычно, перед покупкой я посмотрел на список компаний, акции которых торгуются с хорошим дисконтом по отношению к средней цене за последние 200 дней.

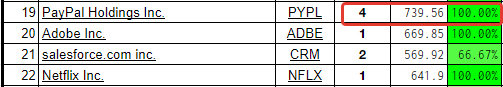

Для промежуточной цели в 100.000$ мне необходимо 4 акции компании PayPal. Напомню, что я собираю индекс вручную, то есть покупаю компании в таком количестве, чтобы их веса в портфеле соответствовали весам в индексе. В этом мне помогает табличка от ФинИнди.

Предыдущие две акции я покупал по 239$ и 245$, а эти были куплены по 185,69$. Цель по PayPal закрыта на ближайшие несколько лет (пока не пересеку отметку в 100.000$ или не увеличится вес компании в индексе).

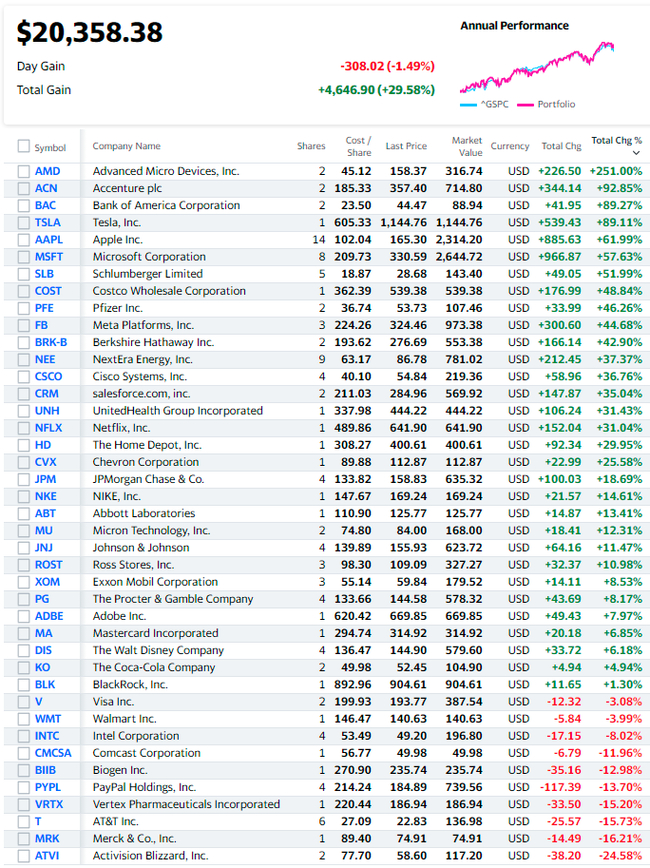

Мой портфель на «Ноябрь 2021»

В этом месяце мой инвестиционный портфель выглядит следующим образом:

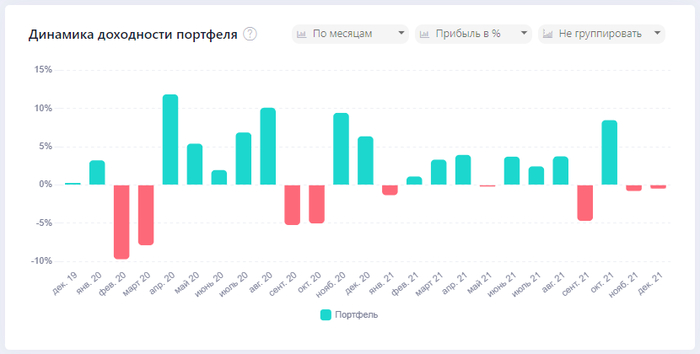

16 месяцев — положительная доходность и 8 месяцев — отрицательная. COVID-паника на рынках длилась всего 2 месяца, а сколько шума было…

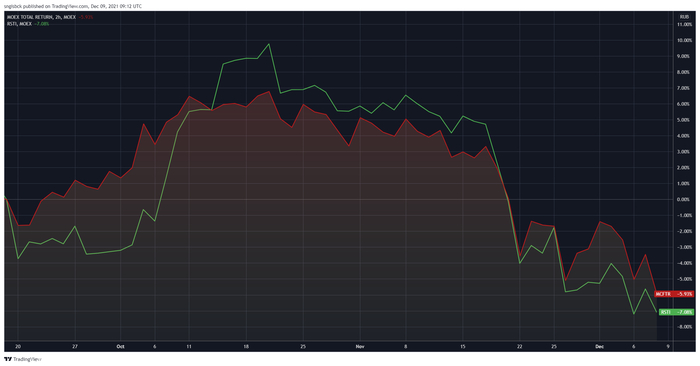

На графике ниже видно, что собирая индекс вручную я не только не проигрываю доходности S&P500, а даже обгоняю индекс на 2,09% (или 405,27$) на текущий момент.

Статистика портфеля FIRE за Ноябрь 2021

• Общие вложения в фондовый рынок: 15 711,11$

• Стоимость портфеля в настоящий момент: 20 358,38$

• Срок с момента начала инвестирования: 2 года

• Общий прирост портфеля в %: +29,58%

• Цель года “капитал в 20 000$” достигнута!

Итоги второго инвестиционного года

Год назад я обозначил для себя несколько финансовых целей. Настало время поставить галочки напротив тех, которых удалось достичь.

• Ежемесячно направлять на инвестиции сумму не менее 650$.

Выполнено! Общая сумма пополнений брокерского счета за 12 месяцев составила: 8022,03$ или в среднем по 668$ в месяц.

Для наглядности приведу цифры первого года инвестирования. Общая сумма пополнений брокерского счета за 12 месяцев (2020 год) составила: 7689,08$ или в среднем по 640$ в месяц.

• Покупку акций совершать только через другого брокера, чтобы добиться суммы на счету более 500.000 ₽, которая даст бонус в виде 3% кешбэка на все покупки по банковской карте.

Выполнено! Сумма на брокерском счету > 500.000 ₽. Банк мне присвоил статус «Плюс» и активировал повышенный кешбэк 2,5% на все покупки. Да, условия изменили не в пользу клиентов (раньше было 3%), но дебетовая карта от этого банка всё ещё привлекательна для использования в качестве основного платежного средства.

• С учетом накопленной ранее суммы, планируемых ежемесячных пополнениях и роста самого рынка – в конце года ожидаю иметь инвестиционный портфель на сумму в 20 000$.

Выполнено! В течение года на брокерский счет было зачислено 8022,03$. Рост портфеля за год в абсолютных величинах составил +3395,76$ (или 230.000₽, что лично для меня очень ощутимо). Сумма на счету на 1 декабря 2021 года — 20358,38$.

Для наглядности приведу цифры первого года инвестирования. Рост портфеля в абсолютных величинах составил +1251,14$ при суммарных пополнениях в 7689,08$.

Если год назад я получил доходность на вложенную сумму в размере 7689,08$, то в этом году я получил доходность на сумму в размере:

+ 7689,08$ (вложения за 1-ый год)

+ 8022,03$ (вложения за 2-ой год)

Сейчас влияние сложного процента практически незаметно, но через время (10-15 лет) мои собственные пополнения брокерского счета будут кратно уступать тем суммам, которые будет приносить “восьмое чудо света”.

Помимо роста стоимости акций в портфеле за год я получил 140$ дивидендов. На стадии накопления капитала размер дивидендных выплат не имеет значения. Все дивиденды реинвестируются, поэтому мне было бы проще, если бы их не было вовсе (не нужно заполнять декларацию и платить налог).

Я сделал для себя специальную Google-табличку, которая считает доходность портфеля в % годовых и сравнивает с доходностью индекса. Как ей пользоваться я очень подробно рассказывал здесь.

Мог бы я получить такую доходность, уделяя столько же времени, используя другие финансовые инструменты? Думаю, что нет. Точнее получить бы мог, но вопрос в том, какой риск пришлось бы на себя взять.

Активность на фондовом рынке

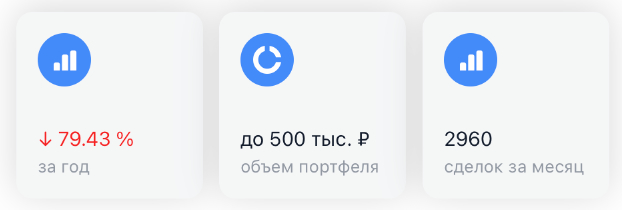

Ради интереса открыл журнал сделок и посмотрел их количество за все 2 года. Всего 87 сделок, то есть в среднем я покупал акции 3-4 компаний из индекса S&P500 каждый месяц. После покупки мне нет нужды отслеживать изменение цены, ведь я не планирую продавать акции ближайшие несколько лет.

Открывая соц. сеть Пульс, я часто вижу профили трейдеров, которые совершают сотни и даже тысячи сделок ежемесячно. И вот у меня вопрос: неужели это того стоит?

Я делаю ставку на накопление капитала во время периода активной трудовой деятельности, чтобы не зависеть в будущем только от трудового дохода. Основной упор делается не на то, что фондовый рынок из 100 рублей сделает миллион, а на то, что он позволит сохранить покупательскую способность сделанных сбережений. Даже если размер капитала через 15 лет не сможет покрывать все наши хотелки, прибавка к основному доходу лишней не будет.

Зачем я вообще все это делаю?

Дело в том, что 2 года назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некоторую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет.

Если вам интересна эта тема, можете почитать множество интересных и полезных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

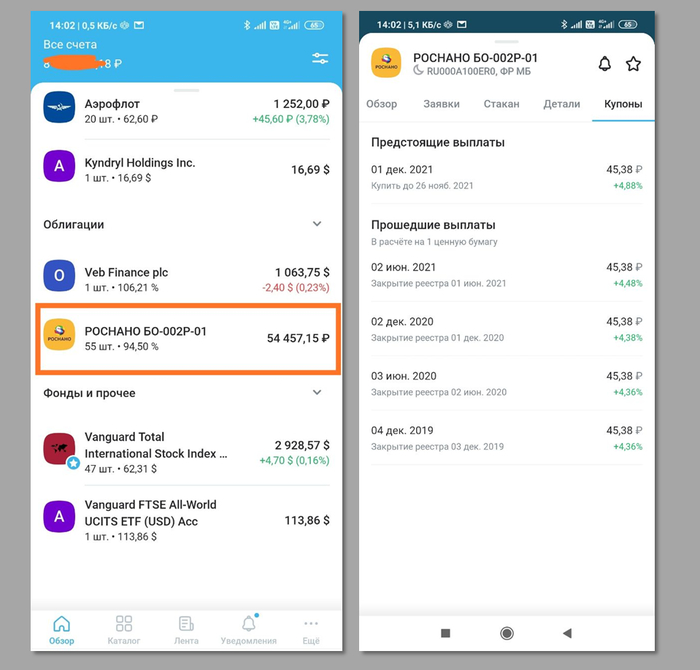

Роснано расплатилось по долгам

На прошлой неделе писал о том, что происходит с Роснано: Роснано: «У нас очень много денег!»

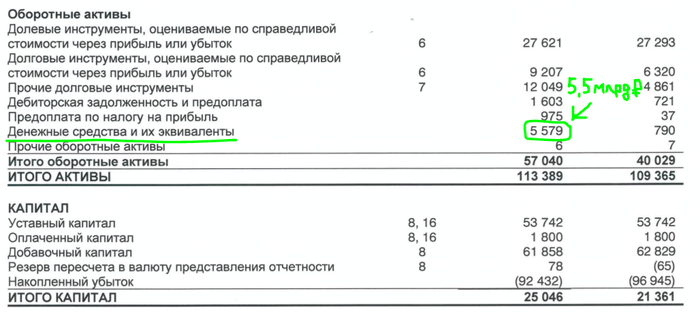

▪️ У меня в моем личном мини-пенсионном фонде облигации АО Роснано выпуска БО-002P-01 с погашением сегодня, 1 декабря 2021 г.;

▪️ Количество: 55 штук (55000₽ при условии погашения по номиналу);

▪️ Дата покупки: 25.06.2019;

▪️ Купонная доходность: около 9% годовых, купоны приходили исправно весь срок.

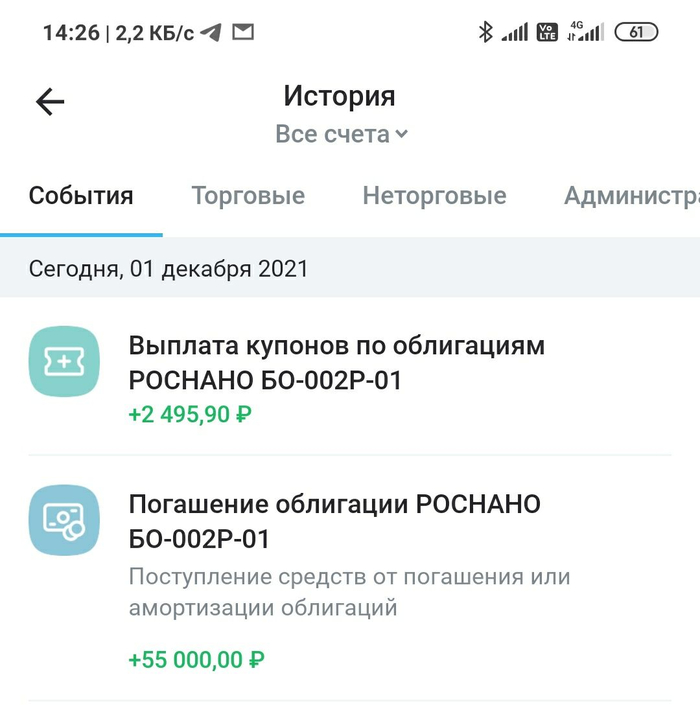

Сегодня пришли радостные (и ожидаемые) новости об успешном погашении облигаций данного выпуска. Вот ссылка на сообщение от НРД о погашении номинала (1000₽), а вот ссылка на сообщение от НРД о выплате финального купона (45,38₽).

Вот так это выглядело с утра:

А вот так это выглядит после обеда:

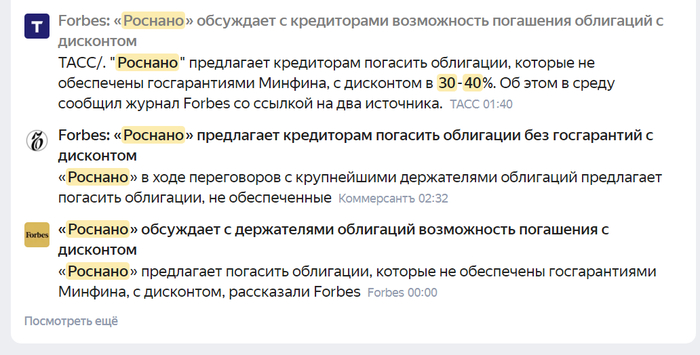

В последние дни распространялись вбросы о том, что конкретно этот выпуск погасят с частичной выплатой номинала:

С другой стороны, были прекрасные возможности продать за 95% от номинала, и с учетом НКД 44₽ выручить по 994₽ за облигацию, не дожидаясь погашения. И наверное, в таких стрессовых ситуациях действительно есть смысл снижать риски и фиксировать несущественные потери. Стоит подумать над этим. Это также выглядело бы разумным.

Держателям других выпусков без госгарантии я не позавидую сейчас. Скорее всего, эти информационные спекуляции о реструктуризации и дисконте 30% имеют отношение к этим выпускам. Так что нервы эти облигации своим держателям ещё потреплют.

Собственно, акции уже сейчас занимают 90% от мини-пенсионного фонда, а из облигаций остались только евробонды и фонд на евробонды, и в совокупности это всего 1% от мини-пенсионного фонда.

О своём пути и управлении собственным мини-фондом пишу в своём блоге, этот пост оттуда. Облигации мои, тег моё.

Перепродажа кубиков LEGO оказалась выгоднее торговли золотом

Российские экономисты выяснили, что снятые с производства наборы кубиков LEGO растут в цене заметно быстрее, чем золото, картины и ценные бумаги. Результаты исследования опубликовал научный журнал Research in International Business and Finance, кратко об этом пишет пресс-служба НИУ ВШЭ.

«Мы привыкли, что если люди покупают какие-то вещи ради инвестиций, то это драгоценности, антиквариат или предметы искусства. Есть и другие варианты, например, коллекционные игрушки. Даже учитывая небольшую стоимость большинства наборов, это огромный рынок, который мало знаком традиционным инвесторам», – объяснила Виктория Добрынская, доцент НИУ ВШЭ и один из авторов исследования.

Добрынская и ее коллеги выяснили, что инвестиции в уже не выпускающиеся наборы кубиков лего приносят примерно 11% дохода в год. Это больше, чем типичный рост других типов вложений, в том числе в ценные бумаги и антиквариат. Они пришли к такому выводу, проанализировав, как менялись цены на 2,3 тыс. различных игрушек в промежутке между 1987 и 2015 годами.

В ходе исследования ученые собрали данных об официальных продажах наборов кубиков и изменении цен на них на различных вторичных торговых площадках, в том числе на онлайн-аукционах. В результате ученые обнаружили, что цены на многие наборы кубиков начинали расти примерно через два-три года после выхода конструктора, причем особенно быстро увеличивалась ценность самых больших и маленьких вариантов LEGO. В среднем она повышалась на 11% в год, что заметно больше, чем у коллекционных вин, золота или инвестиционных портфелей на фондовом рынке.

Кроме того, вложения в игрушки оказались значительно менее рисковой формой инвестиций, чем альтернативные варианты. Это было связано с тем, что цены на конструкторы почти не зависели от ситуации на фондовом рынке и поэтому они росли даже во времена крупных финансовых кризисов, а порог входа на рынок всегда оставался относительно небольшим, в отличие от коллекционирования автомобилей или предметов искусства.

Однако для получения максимальной отдачи от вложений в LEGO нужно очень хорошо понимать этот рынок. Дело в том, что разница в цене разных наборов кубиков может достигать нескольких десятков или сотен раз через десятилетия после их выхода.

Кроме того, первая отдача от подобных вложений появляется относительно медленно, как минимум через три года после первой закупки конструкторов. Кроме того, инвесторам в игрушки придется тратить много сил и времени на отправку и закупку наборов, что делает инвестиции в игрушки далеко не самым простым способом заработать, подытожили ученые.

Как я начал (и закончил) спекулировать на фондовом рынке

В марте 2021 года я выделил 75000 рублей (примерно 1000$), чтобы попытаться обогнать рынок путем покупки акций с высоким риском, но потенциально высоким апсайдом (до 100% за 1 год).

Скорее всего, многие из моих читателей задаются сейчас следующими вопросами:

Как же так получается? Ты на пути к FIRE, пишешь о том, что покупка индекса — оптимальная стратегия для большинства инвесторов, приводишь данные исследований, где утверждается, что большинство активных трейдеров и активно управляемых фондов на длинном временном отрезке не могут превзойти результаты индекса и в то же самое время сам пытаешься спекулировать, чтобы превзойти рынок? Что-то здесь не так…

Почему я решил перейти на темную сторону, какие цели я ставил, каких результатов добился и какие выводы сделал — читайте ниже.

Что может знать веган о мясе, если он его никогда не пробовал? Можно прочитать книгу «1000 рецептов блюд из мяса», но это не поможет ощутить вкус мяса. Можно сколь угодно долго рассказывать дальтонику о цветах, но ничто не заменит ему реального опыта созерцания “цветного мира”.

Основная цель заключалась в приобретении опыта. Я готов был заплатить 1000$ (но ни копейкой больше), чтобы посмотреть какие эмоции я буду испытывать во время бурного роста акций в портфеле или крупного падения, как я буду с этим всем справляться, какие решения принимать и вообще насколько мне будет комфортно в шкуре биржевого спекулянта. Отмечу, что я направил на спекуляции незначительный процент от общего капитала, чтобы это не сильно повлияло на мое общее финансовое положение, но вполне достаточный для того, чтобы переживать за судьбу этой суммы.

Я пишу этот пост только сейчас, потому что мой эксперимент подошел к концу. В планах было поделиться своими результатами, какими бы они ни были, но я очень не хотел публично подавать плохой пример, делая отчеты в процессе. 22 ноября 2021 года я продал последние акции, вывел все деньги со счета и теперь могу открыто поделиться результатами.

Биржевой спекулянт. Начало.

Я искал компании с хорошими отчетами, неплохими фундаментальными показатели, но акции которых ещё не успели вернуться к доковидным уровням. Если гиганты вроде ExxonMobil и Chevron достаточно быстро отскочили вслед за нефтью, то вот мелкие нефтяные компании ещё находились в районе дна. Отмечу, что это были среднесрочные спекуляции, то есть я не занимался торговлей внутри дня.

Все компании, которые успели побывать в моем спекулятивном портфеле, торговались на Нью-Йоркской бирже (NYSE). Для покупки акций я использовал брокера Финам, где у меня был активирован статус квалифицированного инвестора, позволяющий покупать акции на иностранных биржах.

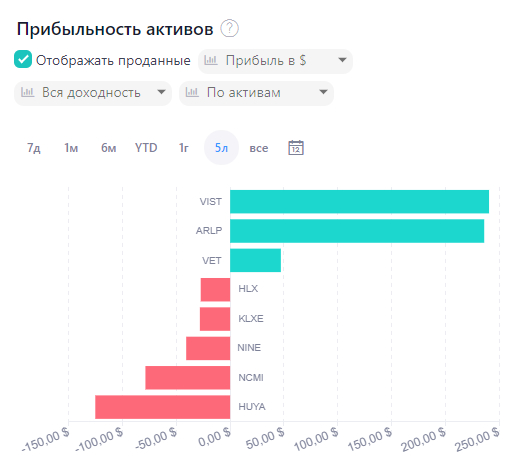

Vista Oil & Gas, S.A.B. de C.V (VIST) — прибыль +99,8% (+240,72$)

Alliance Resource Partners (ARLP) — прибыль +92,1% (+225,54$)

Vermilion Energy (VET) — прибыль +37,1% (+47,16$)

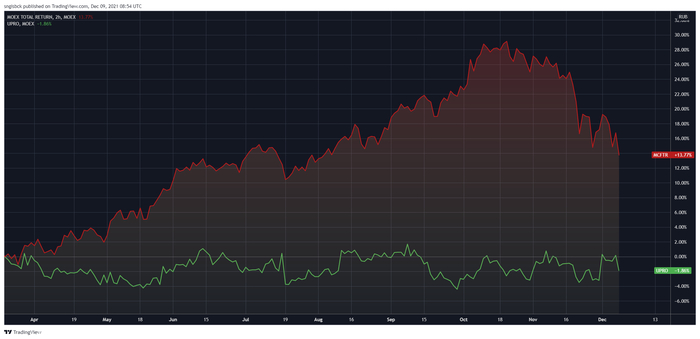

Графически все это будет выглядеть так:

Сравнение результата с S&P500

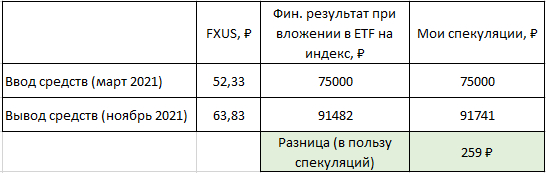

А что если я бы эту сумму (75000₽) в марте 2021 года направил не на покупку высокорисковых акций с целью обогнать рынок, а просто купил ETF на американские акции (например FXUS)?

На счет я заводил 75000₽ в марте, а вывел 91741₽ в ноябре (минус НДФЛ, но в расчетах я не буду это учитывать).

Грубо говоря, итоговый результат моих спекуляций совпал с доходностью вложений в ETF на индекс. Но если посмотреть на график доходности за этот период, то получим следующую картину:

Можно заметить, что практически 80% времени мой спекулятивный портфель уступал в доходности обычному индексному инвестированию.

На этом графике индекс S&P500 в конечном итоге обгоняет мой портфель, так как формула расчета учитывает покупку акций и их продажу (в соответствующие даты покупку и продажу индекса). Но если сравнивать покупку и удержание индекса на всем временном отрезке с результатом моих спекуляций, то разница составляет 259₽ в пользу спекуляций, которой можно пренебречь (скриншот выше).

Я целиком и полностью приписываю такой неплохой финансовый результат именно удаче, а не своему мастерству выбора отдельных акций. Мне просто повезло и я получил доходность на уровне рынка. Я покупал акции с целью продать их дороже позже, но, как вы видите, пришлось фиксировать как прибыль, так и убытки.

Если честно, то мне было очень некомфортно держать эту 1000$ в таких рисковых активах. Это всё равно что сдать в аренду свою квартиру не внушающим доверия людям, которые обещали платить больше рыночной цены. Каждый день заходишь и проверяешь — а не вынесли ли они полквартиры, пока тебя не было. Это всё при условии, что я изначально смирился с тем, что плачу эту сумму за опыт и не стану убиваться, если всё потеряю. У меня не было плечей, я не торговал на последние деньги и всё равно мне не нравились те эмоции, которые у меня вызывал этот спекулятивный счет.

В тот момент когда моя бумажная доходность обогнала рыночную в 2 раза, я немного успокоился. Но у меня не было понимания когда нужно фиксировать прибыль. Если фиксировать, то в какие бумаги перекладывать деньги? А вдруг они упадут или вырастут не так сильно, как те бумаги, из которых я вышел? Если одни акции падают, а другие растут, то может зафиксировать убыток и переложиться в более перспективные акции? Стало возникать слишком много вопросов, на которые я не хотел искать ответы и тратить своё время. Если в казино можно получать удовольствие от самого процесса, то вот в биржевой торговле лично я удовольствия не нашел.

Боюсь представить что было бы с моим эмоциональным состоянием, будь у меня 100% капитала в спекулятивных бумагах или наличие плеч.

Биржевой спекулянт. Конец.

На прошлой неделе произошла коррекция на российском фондовом рынке. И вот у меня возник вопрос: зачем мне держать свои деньги в каких-то мусорных бумагах, судьба которых туманна, если можно взять ТОП-2 компании России (Газпром и Сбербанк) по хорошей скидке? Ранее я говорил о том, что планирую начать собирать вручную индекс Московской биржи, так почему бы не начать это делать в “Черную пятницу”?

Я распродал все акции со спекулятивного счета, перевел деньги на основной счет и купил согласно индексной стратегии акции Газпрома и Сбербанка.

Психологический комфорт: +100.

Для себя сделал следующий вывод: психологический комфорт мне гораздо важнее, чем потенциально высокая доходность. Покупая акции из индекса на долгий срок и придерживаясь своей стратегии, я ощущаю такой же уровень комфорта, как и при вложении денег на банковский вклад. Трейдинг и спекуляции точно не для меня.

Я получил такой опыт абсолютно бесплатно (получив доходность на уровне индекса S&P500 или +16000₽), но это только благодаря удаче. Можно сказать, что “ненадежные люди выехали из моей квартиры, оставили за собой порядок, но заплатили обычную рыночную ставку за 8 месяцев аренды”.

Зачем я вообще все это делаю?

Если сравнивать мой опыт спекуляций на фондовом рынке с поездкой в Лас-Вегас, то я — тот игрок, который пару раз сыграл на рулетке, выиграл сумму на билеты обратно, обменял фишки на деньги и вернулся домой, в свою зону комфорта (в долгосрочные инвестиции).

Некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некоторую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных компаний (без спекуляций!) видится мне оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет.

Если вам интересна эта тема, можете почитать множество интересных и полезных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

Ответ на пост «Роснано: «У нас очень много денег!»»

Правительство и Минфин пока не комментировали ситуацию с долгом «Роснано».

«Роснано» пообещало «продолжить процесс открытого и конструктивного диалога с кредиторами и иными заинтересованными лицами», доведя до них «информацию о дальнейших мерах по мере появления юридической возможности предлагать конкретные коммерческие параметры по изменению обязательств».

В понедельник утром биржа возобновила торги облигациями «Роснано», приостановленные, согласно заявлению площадки, по предписанию ЦБ РФ (сам Банк России пока не комментировал ситуацию и не объяснял, почему выдал такое предписание).

Участники рынка, опрошенные «Интерфаксом», называют ситуацию с возможной реструктуризацией долга «Роснано» плохим прецедентом, который может негативно повлиять на весь сегмент квазисуверенного долга.

Роснано: «У нас очень много денег!»

Когда внуки спросят меня: «Дедушка, какую самую большую глупость ты совершил в своей жизни?», я отвечу: «Я дал в долг Чубайсу» 🌝

Что произошло на выходных

В пятницу в 17:00 Мосбиржа приостановила торги всеми 9 выпусками облигаций Роснано, находящимися в обращении сейчас. Часом позже на официальном сайте Роснано вышел пресс-релиз, в котором было написано, что компания ведёт переговоры с ключевыми кредиторами о возможностях реструктуризации долга. Мол, заняли много, обслуживать долг сложно, давайте что-то придумаем, мало ли. Ни в пятницу, ни в субботу ни одно СМИ ситуацию не освещало, я узнал об этом вечером в субботу, а уже в воскресенье появились статьи в СМИ и посты в блогах.

Что происходит сейчас

Сегодня в 10:00 торги облигацией возобновлены. Мои облигации торгуются примерно по 85-87% от номинала, в моменте доходило до 70% от номинала. Всё это выглядит как неадекватная паника, разогреваемая всёпропальщиками.

Я буду держать вас в курсе, что произойдет с моими облигациями Роснано.

Облигации мои, тег моё. Текст взят из моего блога о накоплении на раннюю пенсию в суровых российских реалиях

Есть ли защита от инфляции?

Инфляция по Росстату: 8,1%

Инфляция по разным оценкам диванных экспертов: 15-30%

Прибыль Сбер: +28,3% | выручка Сбер: +13,4% | Стоим. акций Сбер: +48%

Прибыль Северсталь: +639% | выручка Севст: +70.5% | Стоим. акций Севст: +73%

Прибыль Новатэк: +194% | выручка Новатэк: +69% | Стоим. акций Новатэк: +42%

Прибыль Магнит: +41% | выручка Магнит: +27% | Стоим. акций Магнит: +38%

Прибыль Фосагро: +119% | выручка Фосагро: +64% | Стоим. акций Фосагро: +108%

Прибыль Детский Мир: +84% | выручка ДМ: +14% | Стоим. акций ДМ: +22.5%

Прибыль Фикс Прайс: +83% | выручка ФП: +18% | Стоим. акций ФП: торгуется менее года

Прибыль Хэд Хантер: +130% | выручка ХХ: +155% | Стоим. акций ХХ: +135%

Список можно продолжать. Взяты известные компании из России, которые есть у меня в моём личном пенсионном портфеле. Если взять американские компании, то там всё примерно так же. Данные по чистой прибыли и выручке взяты по международным стандартам фин. отчётности, сравнивался 3 квартал (июль-сентябрь) 2021 года с 3 кварталом 2020 года. Данные по стоимости акций взяты с учетом выплаченных за период дивидендов.

Такие крупные компании как Газпром и Лукойл ещё не показали свои результаты, поэтому их здесь нет.

Ответ на пост «Пенсионная программа сбербанка»

Увидел на просторах пикабу праведный гнев на банкиров, которые предлагают вложить деньги, а потом забрать 80% вложенного (если досрочно забираешь).

Так как в универе изучал экономику, хочу пояснить, почему так и что это вообще за фигня такая.

Это не просто вклад, а страховая программа на

финансовых инструментах. Мне в Альфе предлагали похожую штуку.

Понимаю, что для неэкономистов выглядит странно и «грабёж средь беда дня», но на самом деле там все хитрее.

Такие программы (по крайней мере, то что мне предлагали) не являются вкладом, т. е. банк на эти деньги не выдаст кредит, получив свои проценты и отдав часть процентов вкдадчику.

Эти деньги пойдут на акции-облигации-фьючерсы, короче на рынок инвестиций, где нет гарантий дохода и деньги могут как приумножиться, так и сгореть (и даже больше, чем 20%).

Так вот, программа гарантирует, что по окончании срока ты будешь точно не в минусе, а скорее всего в большом плюсе, так как на инвестициях получится хорошо заработать. Но если на рынках случится какой-нибудь коронавирус, метеорит или финансовый кризис, то страховка (которая заложена в программу) тебе именно гарантирует возврат вложенных денег (а по некоторым программам, вложенные + %).

Например, программа на три года. Я вкладываю 100 тыс, и заключаю контракт, что эти деньги пойдут на такой-то портфель, доходность будет зависеть от доходности портфеля, причём мне гарантирован доход, который был максимальным в течение этих трех лет (даже если через три года он будет ниже).

И самое важное (то, что никто не сможет гарантировать на инвест. рынке): если портфель пойдёт глубоко вниз, то мне вернут все вложенное, я не теряю свои деньги.

Но, как мы знаем, за все надо платить. В данном случае, это условия расторжения. Как я уже сказал, эти деньги не лежат в банке, они крутятся в каких-то инвест бумагах, которые не факт, что в плюсе. А ещё ты как бы заплатил страховой компании за то, что она покроет убытки, если бумага будет в минусе.

Кроме того, аналитики не просто так устанавливают срок в N лет, ведь они ожидают, что именно к этому сроку портфель будет в ожидаемой зоне доходности. А если вывести из него деньги раньше, он может быть совсем в другой зоне.

Вывод: если не готовы рисковать ради повышенной (но не гарантированной!) доходности, держите деньги на вкладах. И не инвестируйте те деньги, которые не готовы потерять.

Куда уходят деньги и долги после смерти?

А ведь у нас в стране очень много пожилых людей, которые полностью одиноки. Меня как то заинтересовал вопрос, куда идет их имущество и денежные средства после смерти. Квартира например, машина, вклад в банке. Когда банк узнает, что вклад теперь уже никто не получит? Или деньги будут в банке лежать десятки лет? А если одинокий человек умер, то никто и не известит банк. Квартира останется запертой, машина на стоянке.

Собственно вот как это регламентируется законом.

Если вы являетесь официальным наследником умершего, то в таком случае никаких препятствий для получения средств с банковского счета быть не должно — вклад, можно сказать, закреплен за наследником.

Что нужно сделать, чтобы его получить? В первую очередь обратиться к нотариусу, который запрашивает в банке информацию об оставленном наследстве. Через полгода со дня смерти нотариус выдаст вам документы, подтверждающие факт наследования, и вместе с ними вы пойдете в банк, снимать деньги усопшего родственника.

Другое дело, если завещания не было, а наследник не в курсе, что у его покойного родственника имелись счета в банках.

«На то, чтобы подать заявление о вступлении в наследственные права, у наследника есть срок в полгода. По его истечению наследство является вымороченным. Это означает, что по закону имущество умершего полностью отходит государству. Правда, если наследник банковского вклада все же объявится даже через полгода, у него есть шанс вернуть причитающееся наследство. Здесь придется предоставить веские доказательства, по которым вы не подали заявление в предусмотренный законом срок. Вполне работают такие причины, когда вы не знали о смерти родственника, или болели», — говорит Исмайлов, директор департамента частного обслуживания «3 В Консалтинг».

По его словам, в России без внимания наследников остаются миллиарды рублей. Все дело как раз в том, что наследники не знают о том, что у умерших родственников были вклады, или знают, но не в курсе, в каком банке хранятся деньги.

«Еще одна причина — сумма вклада невелика, и игра не стоит свеч. То есть оформление наследства не окупит потерянного времени наследников или даже суммы госпошлины, которую необходимо заплатить нотариусу. Если, например, вклад составляет сумму до 1000 рублей, логично, что оплачивать госпошлину даже в размере тех же 1000 рублей не имеет никакого смысла», — добавляет юрист.

Сам наследник не имеет права самостоятельно и без нотариуса узнать о размерах своего наследства. Поэтому единственным доступным способом получить информацию о банковских счетах усопшего является обращение к нотариусу.

Что происходит с кредитами?

Точно так же, как квартиры, автомобили и деньги, наследуются и долги умершего родственника. Соглашаясь на наследование имущества родственника, имевшего непогашенный кредит, следует понимать, что платить по кредиту придется вам. Единственное, что может спасти от возврата долга — это страхование жизни, которое предусмотрительно оформил родственник.

По закону для вступления в наследство предусмотрено шесть месяцев. На практике люди в среднем оформляют наследство год, рассказывает руководитель практики наследования UFG Wealth Management Екатерина Маркова. По ее словам, много времени занимает и поиск активов, и оформление документов. А если активы или счета находятся за границей и наследников много, то такие дела могут длиться и дольше.

Чтобы облегчить жизнь своим наследникам, стоит держать свои финансовые дела в порядке, ну, или успеть разобраться с ними заранее, говорят опрошенные РБК адвокаты и финансисты. Маркова, например, советует своим клиентам часть средств хранить в банковских сертификатах на предъявителя, чтобы близкие могли в случае необходимости сразу воспользоваться ими. На этом, впрочем, возможности передачи денег родственникам в обход процедуры наследования заканчиваются. Это нельзя сделать ни с помощью вкладов, ни с помощью банковских ячеек.

Адвокат, партнер коллегии адвокатов «Барщевский и партнеры» Павел Хлюстов говорит, что банк, скорее всего, не пойдет на заключение договора, предусматривающего доступ к ячейке после смерти ее арендатора — так он может нарушить законодательство о наследовании.

Консультант консалтинговой группы «Личный капитал» Дмитрий Герасименко предупреждает, что любая попытка использовать деньги покойного до срока вступления в наследство несет риск конфликта с другими наследниками, которые могут в судебном порядке потребовать вернуть их законную долю. Поэтому в большинстве своем все советы юристов сводятся к своевременному оформлению завещания и рассказу родственникам о том, где именно находятся документы.

«Если нет завещания, поиск активов покойного ложится на плечи наследников, которые будут руководствоваться теми документами, которые найдут. Зачастую счета за границей родственники просто не находят», — говорит Маркова из UFG Wealth Management.

Гендиректор компании «Персональный советник» Наталья Смирнова считает, что нужно обязательно рассказать близким, где находятся документы, дать контакты всех ключевых лиц. «Если, например, это брокерский счет, надо рассказать, в какой компании он открыт, как зовут менеджера, — рассказывает Смирнова. — Если это банковские счета, то надо передать контакты и договоры». Смирнова также советует рассказать будущим наследникам о долгах, чтобы они, принимая наследство, знали, с чем столкнутся.

Банковский и брокерский счета

Если при жизни гражданин оформил доверенность на одного из своих близких, любое использование денег с его счетов после смерти и до вступления преемников в наследство будет считаться незаконным. «Необходимо понимать, что выданная физическим лицом доверенность прекращает свое действие в связи с его смертью», — говорит вице-президент СМП Банка Полина Меркулова.

С брокерскими счетами ситуация похожая. По закону родственники должны сообщить брокеру о том, что человек умер. «Если после смерти с его счета будут совершаться сделки, то они будут являться недействительными», — рассказывает руководитель юридического департамента Ланта Банка Дмитрий Шевченко. Основанием для переоформления брокерского счета является только свидетельство о наследстве, выдаваемое нотариусом. После этого брокер переоформляет счета на наследника.

Ипотека и автокредиты

Долги умершего, как и имущество, переходят к наследникам. «Принявшие наследство отвечают по долгам наследодателя солидарно», — рассказывает руководитель юридического отдела инвесткомпании «Алор» Надежда Подкорытова. А обязанности по выплате долгов определяются пропорционально полученному наследству.

По словам Меркуловой из СМП Банка, наследники не могут отказаться от долгов и при этом вступить в права наследования имущества, обремененного кредитными обязательствами. Поэтому, принимая решение о вступлении в наследство, следует оценить размер переходящих обязательств, советует Меркулова.

Обычно ипотеку берут супруги. Они, как правило, являются созаемщиками и солидарно отвечают перед банком. Поэтому в случае смерти одного из них кредитная организация получает все со второго супруга. По словам ассоциированного партнера адвокатского бюро «Дмитрий Матвеев и партнеры» Юрия Поспеева, если жизнь была застрахована, то часть его долга банку выплатит страховая компания. «Однако, исходя из судебной практики, страховые компании стремятся как можно реже выплачивать возмещение, — отмечает Поспеев. — Если, например, у человека было хроническое заболевание, о котором он не сообщил, то в выплате страховки они могут отказать».

Подкорытова также обращает внимание на то, что страховые компании чаще всего исключают из страховки случаи самоубийства заемщика, что, соответственно, заранее прописывается в договоре. С автокредитами и другими залоговыми потребительскими кредитами ситуация аналогичная.

Проценты, штрафы и банкротство

По словам партнера юридической фирмы «Бейкер и Макензи» Антона Мальцева, после смерти заемщика проценты за пользование кредитом продолжают начисляться в обычном порядке, как они начислялись ранее. Банк вправе их требовать с граждан, принявших наследство, со дня его открытия. Однако если банк, осведомленный о смерти заемщика, без уважительных причин длительное время не предъявляет наследникам требования о погашении долга по кредиту, а наследникам о наличии указанного кредита неизвестно, то суд, по словам Мальцева, чаще всего отказывает во взыскании процентов.

Что касается пени и штрафов, то после смерти заемщика они начисляются лишь после истечения времени, необходимого для принятия наследства, отмечает Мальцев.

«Здесь есть два варианта, — рассуждает Поспеев. — Если обязательства по уплате пени и штрафов возникли еще до смерти заемщика, то они входят в состав наследства. Если после — пеня не должна начисляться. Тем не менее лучше сразу после смерти заемщика начать общаться с банком. Такие ситуации рассматриваются индивидуально».

В случае смерти заемщика производство по делу о его банкротстве осуществляется по особым правилам, которые прописаны в 4-м параграфе 10-й главы Закона о банкротстве. «Наследники привлекаются судом к участию в деле о банкротстве в качестве заинтересованных лиц», — рассказывает Мальцев из «Бейкер и Макензи». По его словам, после расчетов с кредиторами они получают оставшуюся часть наследства.

Какие выплаты родственникам или правопреемникам умершего осуществляет Пенсионный фонд Российской Федерации?

Назначение пенсии по случаю потери кормильца

В случае смерти гражданина членам его семьи в установленных законодательством случаях назначается пенсия по случаю потери кормильца.

За её назначением можно обратиться в территориальный орган ПФР по месту жительства, в многофункциональный центр (МФЦ) или подать заявление через «Личный кабинет застрахованного лица» на сайте ПФР (при наличии регистрации на Едином портале государственных услуг).

Заявление о назначении пенсии рассматривается в течение 10 рабочих дней со дня приема всех необходимых документов.

Пенсия по случаю потери кормильца назначается на срок, в течение которого заявитель считается нетрудоспособным, в том числе бессрочно.

Выплата пенсионных накоплений

В случае смерти гражданина, у которого формировались средства пенсионных накоплений, до установления ему выплат за счет этих средств, пенсионные накопления выплачиваются правопреемникам умершего при условии обращения за ними в течение 6-ти месяцев со дня смерти гражданина. Правопреемник, пропустивший указанный срок, может восстановить его в судебном порядке.

Выплату осуществляет Пенсионный фонд РФ или негосударственный пенсионный фонд – в зависимости от того, где формировались средства пенсионных накоплений.

Пенсионные накопления формируются у работающих граждан 1967 года рождения и моложе за счет уплаты работодателем обязательных страховых взносов в ПФР на накопительную пенсию, а также независимо от возраста – у лиц, которые добровольно уплачивали дополнительные страховые взносы на накопительную пенсию, в том числе в рамках Программы государственного софинансирования пенсий.

Если умирает пенсионер, который одновременно с пенсией получал срочную пенсионную выплату, назначаемую за счет средств пенсионных накоплений, сформированных на добровольной основе, в том числе по Программе государственного софинансирования пенсий, остаток средств пенсионных накоплений также выплачивается правопреемникам.

Пособие на погребение

Если умерший пенсионер на день смерти имел статус «неработающего», социальное пособие на погребение выплачивает Пенсионный фонд. Пособие выплачивается лицам, осуществившим за свой счет захоронение неработающего умершего пенсионера.

Основанием для выплаты пособия на погребение является справка о смерти, которая выдается органом ЗАГС.

Обратиться за пособием необходимо в течение шести месяцев со дня смерти пенсионера в территориальный орган ПФР, где умерший получал пенсию.

Выплата неполученной пенсии

Начисленные суммы страховой пенсии, причитавшиеся пенсионеру в месяце смерти и оставшиеся неполученными, выплачиваются членам семьи умершего пенсионера, которые проживали совместно с ним на день смерти. Сумма пенсии в месяце смерти полагается пенсионеру (или членам его семьи) полностью вне зависимости от того, сколько дней прожил пенсионер.

Обратиться за неполученными суммами пенсии следует в территориальный орган ПФР, где состоял на учете умерший пенсионер, не позднее шести месяцев со дня его смерти, с документами, подтверждающими родство и совместное проживание с умершим.

В том случае, если пенсионер проживал одиноко или члены семьи, проживавшие с ним совместно, не обратились в территориальный орган ПФР за неполученной пенсией в течение 6-ти месяцев со дня смерти пенсионера, то эти суммы по истечении шести месяцев включаются в состав наследства и выплачиваются наследникам умершего пенсионера с соблюдением требований Гражданского кодекса Российской Федерации. Территориальный орган ПФР на основании заявления возможных наследников выдает справку о сумме пенсии, неполученной пенсионером при жизни, для предъявления ее нотариусу с целью оформления наследственных прав.

Суммы пенсии, включенные в состав наследства, выплачиваются территориальным органом ПФР на основании свидетельства о праве на наследство, выданного нотариусом.

Что такое выморочное имущество?

Гражданским кодексом предусмотрены следующие случаи перехода наследственного имущества в выморочное:

— отсутствие наследников по закону;

— отсутствие наследников по завещанию;

— наследники по каким-то причинам отстранены от наследования;

— наследники не имеют права наследовать имущество после смерти наследодателя;

— наследники отказались от наследства без указания, в пользу кого они отказываются;

— никто из наследников не принял наследства.

При этом наследование выморочного имущества – это не только право, но и обязанность государства. Отказа от наследства законодатель в этом случае не предусматривает.

Выморочное имущество, которое получает государство, переходит к нему со всеми обременениями. То есть государство, как и обычные наследники, должно отвечать по всем долгам наследодателя.

Как наследуется выморочное имущество?

Наследниками выморочного имущества являются:

— муниципальное образование или субъект РФ, если на его территории расположено жилое помещение, земельный участок вместе с расположенными на нем зданиями и сооружениями, или если в качестве имущества переходит доля в праве общей долевой собственности на помещение или участок;

— иное выморочное имущество переходит в собственность РФ.

При этом жилое помещение, которое переходит в собственность муниципалитета, оформляется в составе фонда социального использования.

Несмотря на то что многие граждане заранее оговаривают круг своих наследников в завещании или потомки получают свою долю по закону, на практике все чаще стали встречаться случаи перехода выморочного имущества в пользу государства. Однако здесь есть свои особенности:

значит, государству нет необходимости выражать волеизъявление на принятие наследства;

— у государства нет права отказаться от выморочного имущества;

— для определения порядка наследования необходимо издать соответствующий акт (закон). В данном акте указывается государственный орган, который является ответственным за принятие и дальнейшее распоряжение наследством.