На основании чего действует самозанятый в договоре образец

Договор оказания услуг с самозанятым

Какие особенности нужно учитывать и что включить в текст договора

Договор оказания услуг с самозанятым

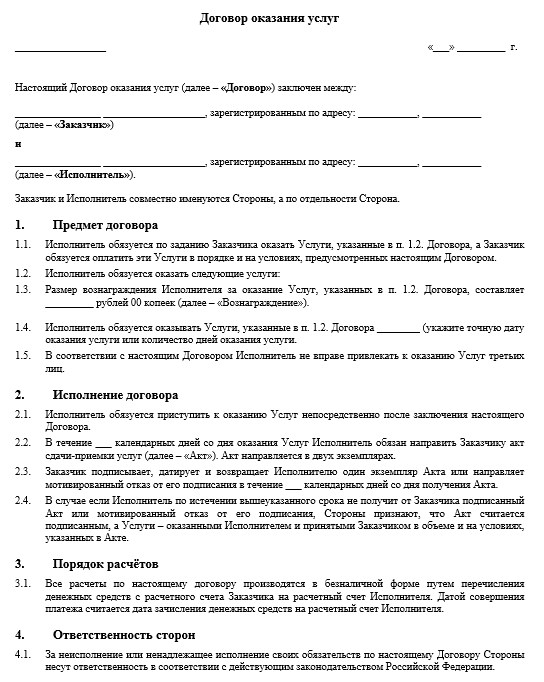

Образец договора, подготовленный специалистами сервиса.

Самозанятым называют физическое лицо или индивидуального предпринимателя (ИП), который использует особый налоговый режим — налог на профессиональный доход (НПД). Деятельность самозанятого регулируется Федеральным законом от 27.11.2018 № 422-ФЗ.

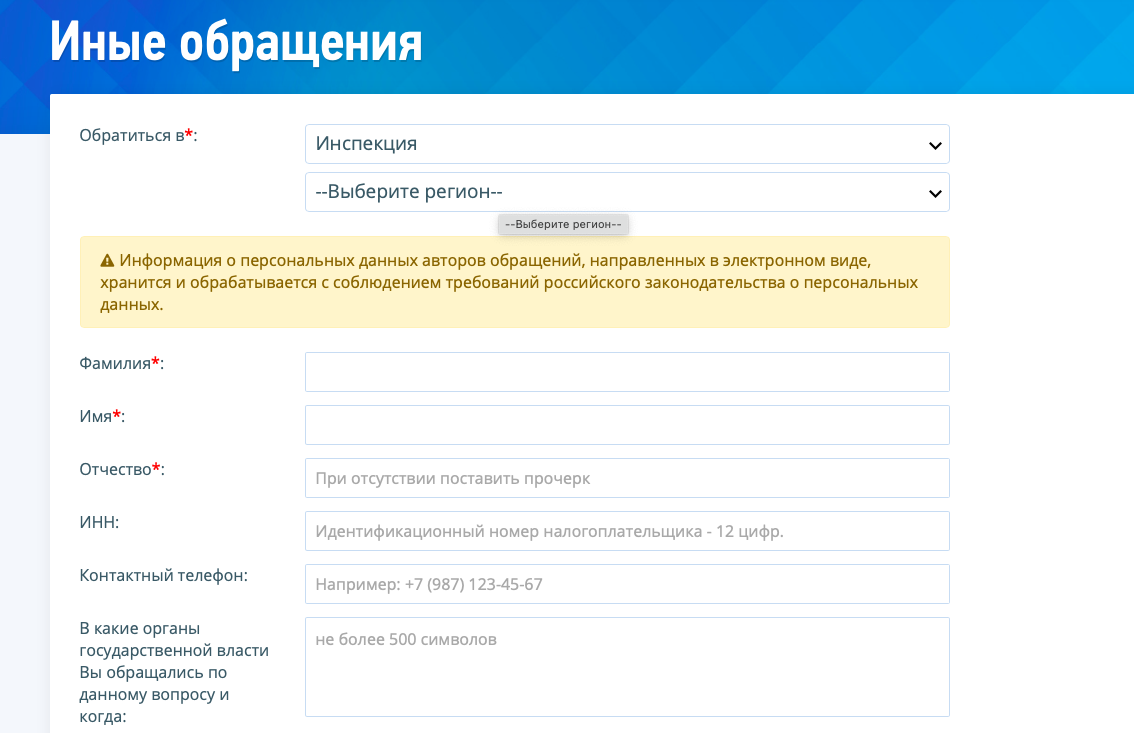

Чтобы получить статус самозанятого, надо пройти регистрацию на сайте ФНС или в приложении «Мой налог». Вести отчётность и применять кассовый аппарат не требуется, а налог к уплате рассчитывается автоматически.

Самозанятый не обязан платить страховые взносы, а доход, на который уже уплачен налог на профессиональный доход (НПД), не облагается НДФЛ.

Особенности договора услуг с самозанятым

Договор с самозанятым заключается между юридическим или физическим лицом с одной стороны, и гражданином (физическим лицом или ИП), применяющим налог на профессиональный доход, с другой стороны.

Такое соглашение должно содержать как общие правила, установленные для гражданско правовых договоров, так и специфические нормы, необходимые для работы с самозанятым.

В договор оказания услуги с самозанятым нужно включить следующие условия:

Также помимо стандартных условий в договоре нужно прописать специфические положения, а именно:

Что необходимо учесть при заключении договора с самозанятым

1. Перед заключением договора, советуем убедиться, что лицо действительно имеет статус самозанятого. Для этого можно:

Если окажется, что статусом самозанятого контрагент не обладает, заказчику нужно будет выплатить за него страховые взносы и НДФЛ. Это также будет означать, что сформированные им чеки в налоговую не попадут и организации не смогут учесть суммы по договору в качестве своих расходов.

2. Также нужно помнить о том, что у самозанятых установлен предел годового дохода в 2, 4 млн. рублей. Убедитесь, что после заключения с вами договора у исполнителя этот доход превышен не будет.

Если у вас есть опасения, что во время действия договора у контрагента может быть утрачен статус самозанятого, установите в соглашении обязанность плательщика НПД сообщать, если он прекратит работу по данному налоговому режиму. А если он это положение нарушит, то в договоре можно прописать ответственность исполнителя за убытки, понесённые в этом случае (например, обязанность возместить страховые взносы, пени и штрафы, которые взыщет с заказчика ФНС).

3. Если договор с самозанятым заключает организация или индивидуальный предприниматель, то он не должен иметь признаки трудовых отношений. Например,

Также законом прямо запрещено привлечение в качестве самозанятого бывшего работника заказчика, если трудовые отношения между ними закончились менее двух лет назад.

Если налоговая решит, что под видом договора оказания услуг с самозанятым стороны скрывают трудовые отношения, то организации будет доначислены НДФЛ и взносы, а также наложен административный штраф.

Образец договора оказания услуг размещён в начале статьи. Также вы можете скачать полностью готовый договор именно с вашими данными в сервисе «Документовед» после заполнения небольшой анкеты.

Инструкция: составляем договор между самозанятым и юрлицом

Договор с самозанятым — это соглашение, которое организация заключает с гражданином, использующим специальный налоговый режим. С 2020 года тестовых регионов станет 19, а работающих по самозанятости приравняют к МСП в закупках госкомпаний.

Может ли юрлицо сотрудничать с самозанятым

Самозанятыми называют граждан, которые используют особый налоговый режим — налог на профессиональный доход. Самозанятым вправе стать обычный гражданин и индивидуальный предприниматель, если род его деятельности не требует исключительно работы в качестве ИП. Правила, как самозанятому работать с юридическими лицами, описаны в Федеральном законе от 27.11.2018 № 422-ФЗ. Самозанятый вправе оказывать услуги физическим лицам и работать с юридическими. Работая с компаниями, он платит налог в размере 6% от суммы дохода. Больше никаких платежей самозанятый осуществлять не обязан.

Для юридических лиц сотрудничество с самозанятыми удобно тем, что не нужно:

В 2020 году специальный налоговый режим для самозанятых проходит стадию эксперимента в четырех регионах страны: Москве, Московской области, республике Татарстан и Калужской области.

Что изменится с 2020 года

Законодатели запланировали сразу несколько масштабных изменений, которые повлияют и на работу бюджетников:

С 2020 года новые правила начнут действовать еще в 19 областях:

Тестирование продлится до 2028 года.

Дополнительно правительство одобрило поправки к 223-ФЗ, которыми самозанятые приравниваются к субъектам малого и среднего предпринимательства (МСП) в закупках госкомпаний. Это сделали, чтобы упростить им доступ к закупкам и дать преимущество, по сравнению с ООО и ИП. В первую очередь — по оплате.

Как строится сотрудничество с самозанятыми

Порядок того, как работать юр. лицам с самозанятыми, состоит из пяти шагов:

Шаг 1. Заключить гражданско-правовой договор.

Шаг 2. Выплатить аванс, если он предусмотрен.

Шаг 3. Дождаться, когда самозанятый окажет услуги или выполнит работы по заключенному соглашению.

Шаг 4. Принять и оплатить результаты.

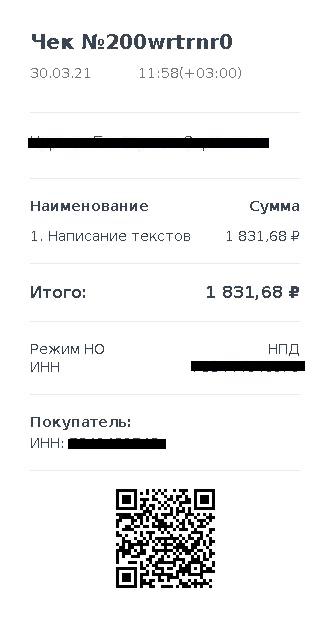

Шаг 5. Получить от самозанятого чек, который тот формирует в специальном налоговом приложении.

Особенности работы с самозанятыми в бюджетных организациях

Не все организации свободны в выборе контрагентов: бюджетники обязаны все соглашения, в рамках которых предполагается расходование денежных средств, заключать либо на основании Федерального закона № 44-ФЗ, либо Федерального закона № 223-ФЗ, если учреждение расходует внебюджетные средства и в нем принято положение о закупке. Исключение — прямые контракты по 44 ФЗ. По сути, это закупка у единственного поставщика без проведения конкурсных процедур, в результате которой подпишут договор с самозанятым. Правила устанавливает статья 93 44-ФЗ. Предусмотрены два вида соглашений:

Сейчас самозанятые участвуют в госзакупках только как обычные физлица или ИП. Придется регистрироваться в ЕИС и работать на торговых площадках. Либо получать контракты в порядке закупок у единственного поставщика с учетом предусмотренных ограничений. Льгот или особенностей для самозанятых не предусмотрено, особый статус ничего не дает. Но Минфин уже предложил допустить самозанятых к тендерам по 223-ФЗ в особом статусе. Если это произойдет, они составят серьезную конкуренцию участникам с ИП и ООО, поскольку самозанятые платят меньше налогов и предложат низкие цены.

Какой договор заключают с самозанятым

Чтобы применять специальный налоговый режим и иметь статус самозанятого, гражданин со своим заказчиком не должны состоять в трудовых отношениях. Единственно возможным вариантом, как заключить договор с самозанятым, является соглашение гражданско-правового характера — ГПХ. Конкретный вид зависит от предмета, например:

Законодатель не предусматривает жесткой обязанности заключать соглашение с самозанятым. Чтобы отношения сторон были более контролируемы, а стороны — защищены, рекомендуется все же оформлять отношения письменно.

Как правильно составить договор с самозанятым

Как любое другое гражданско-правовое соглашение, договор между юридическим лицом и самозанятым содержит значимые для взаимоотношений условия:

Расчетные условия и налоги в договоре с самозанятым лицом прописываются очень кратко: стоит указать, что контрагент компании является самозанятым и что он обязан выдавать компании чек по факту каждой оплаты в течение определенного количества дней с момента платежа. В интересах компании предусмотреть обязанность уведомлять об утрате им статуса самозанятого.

Образец договора с самозанятым

ДОГОВОР ОБ ОКАЗАНИИ УСЛУГ № 123

ГБОУ ДОД СДЮСШОР «АЛЛЮР», именуемое в дальнейшем «Заказчик», в лице генерального директора Иванова Ивана Ивановича, действующего на основании Устава, с одной стороны, и Петров Петр Петрович, именуемый в дальнейшем «Исполнитель», с другой стороны, заключили настоящий договор (далее — Соглашение) о нижеследующем.

1. ПРЕДМЕТ СОГЛАШЕНИЯ

1.1. Исполнитель обязуется по заданию Заказчика оказать услуги по разработке корпоративного сайта Заказчика.

1.2. Срок оказания услуг — до 30 сентября 2020 года.

1.3. Услуги считаются оказанными после подписания акта приема-передачи услуг Заказчиком.

2. ПРАВА И ОБЯЗАННОСТИ СТОРОН

2.1. Исполнитель обязан:

2.1.1. Оказать услуги надлежащего качества.

2.1.2. Оказать услуги в полном объеме в срок, указанный в п. 1.2 Соглашения.

2.1.3. Безвозмездно исправить по требованию Заказчика все выявленные недостатки.

2.2. Исполнитель имеет право:

2.2.1. Выполнить услуги досрочно.

2.2.2. Требовать своевременной и полной оплаты оказанных услуг.

2.3. Заказчик обязан оплатить услуги по цене, указанной в пункте 3.1 Соглашения в течение трех дней с момента подписания акта приема-передачи выполненных услуг.

2.4. Заказчик имеет право:

2.4.1. Проверить качество услуг, выполняемых Исполнителем.

2.4.2. Отказаться от исполнения Соглашения при условии оплаты Исполнителю фактически понесенных им расходов.

3. ЦЕНА И ПОРЯДОК ОПЛАТЫ

3.1. Цена настоящего Соглашения составляет 25 000 (двадцать пять тысяч) рублей 00 копеек.

3.2. Сумму, указанную в п. 3.1, Заказчик перечисляет на карточный счет Исполнителя в срок, указанный в п. 2.3.

3.3. Заказчик вправе выплатить дополнительное вознаграждение Исполнителю.

4. ОТВЕТСТВЕННОСТЬ СТОРОН

4.1. За нарушение условий Соглашения стороны несут ответственность в соответствии с действующим законодательством РФ.

5. ПОРЯДОК РАЗРЕШЕНИЯ СПОРОВ

5.1. Споры и разногласия, которые возникнут при исполнении Соглашения, стороны по возможности будут разрешать путем переговоров.

5.2. Если споры невозможно разрешены путем переговоров, они подлежат разрешению в судебном порядке в соответствии с действующим законодательством РФ.

6.1. Стороны при заключении Соглашения исходили из того, что Исполнитель применяет специальный налоговый режим «Налог на профессиональный доход».

6.2. Исполнитель на каждую выплаченную ему Заказчиком сумму обязуется передать Заказчику чек, сформированный при расчете за услуги, указанные в п. 1.1 в течение 3 (трех) рабочих дней.

6.3. В случае невыдачи чека, указанного в п. 6.2, Исполнитель обязуется выплатить Заказчику штраф в размере 30% от суммы, на которую не выдан чек.

6.4. В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход, он обязуется сообщить об этом Заказчику письменно в течение 3 (трех) рабочих дней с даты снятия с такого учета.

7. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

7.1. Любые изменения и дополнения к Соглашению действительны лишь при условии, что они совершены в письменной форме и подписаны уполномоченными на то представителями сторон. Приложения к Договору являются его неотъемлемой частью.

7.2. Соглашение составлен в двух экземплярах. Оба экземпляра имеют равную юридическую силу. У каждой из сторон находится по одному экземпляру.

8. АДРЕСА, РЕКВИЗИТЫ И ПОДПИСИ СТОРОН

Заказчик: ГБОУ ДОД СДЮСШОР «АЛЛЮР» Адрес: г. Москва, 3-й бюджетный проезд, д.1 ИНН 00000000, КПП 11111111 р/с 12345678987654 в ПАО «Сбербанк» к/с 12345678987654 БИК 3333333

________________ И.И. Иванов

Реквизиты: 1234 5678 9876 5432

________________ П.П. Петров

Особенности взаиморасчетов с самозанятым

Все расчеты с самозанятым проводятся через мобильное приложение, созданное специально для нужд самозанятых, «Мой налог».

Работа с приложением находится целиком в ведении гражданина. После получения каждого платежа, связанного с его деятельностью как самозанятого, он в ручном режиме вводит в приложение сумму дохода и указывает заказчика, который провел оплату. Приложение автоматически исчисляет сумму налога, формирует чек и отправляет его заказчику по электронному адресу.

Юридическое лицо платит самозанятому только сумму по договору, оно не заботится о своевременности и правильности уплаты налога — самозанятый сам перечисляет сумму налога в срок, который указан в приложении, после формирования чека.

Можно ли самозанятому работать по трудовому договору

Гражданин вправе одновременно работать по трудовому договору и являться самозанятым, но только у разных юридических лиц. Работать по двум договорам одновременно с одной и той же компанией нельзя.

Налог на профессиональный доход исчисляется только с того заработка, который получил гражданин в качестве самозанятого. Доход, полученный по трудовому договору, облагается стандартным НДФЛ в 13%. На каждого официального сотрудника работодатель обязан выплачивать страховые взносы.

Перейти из трудовых отношений в гражданско-правовые, оформив статус самозанятого, с тем же юридическим лицом можно, но не сразу. Между моментом расторжения трудового договора и моментом, когда стороны подпишут договор на оказание услуг с самозанятым лицом, должно пройти минимум два года. Законодатель страхуется от недобросовестных работодателей, стремящихся снизить налоговую нагрузку, — с доходов самозанятых они не должны платить страховых отчислений.

В 2011 году окончила УрГЮА (ИПиП), в 2013 — РАНХиГС по программе «Управление государственными и муниципальными закупками». С 2013 по 2018 года занималась юридическим сопровождением закупок бюджетных учреждений федерального и регионального уровней.

На основании чего действует самозанятый в договоре образец

Как самозанятым составлять договоры с клиентами

Самозанятым тоже нужно заключать договоры с клиентами. Например, если вы регулярно оказываете услугу, которая стоит дороже 10 тысяч рублей. Это защитит ваши права и поможет в споре. Рассказываем, в каких случаях составлять договор и как это сделать правильно.

Когда нужен договор

Если вы оказываете физическому лицу или компании разовую услугу, которая стоит не дороже 10 тысяч рублей, и сделка исполняется сразу после обсуждения условий, достаточно устной договорённости. Например, парикмахер делает стрижку, а репетитор проводит урок, не заключая договор с клиентом.

Не забудьте выдать чек после оказания услуги. Это важно для учёта финансовых поступлений и уплаты налога на профессиональный доход. Если самозанятый зарегистрировался в СберБанке, онлайн-чек можно сформировать в мобильном приложении СберБанк Онлайн.

Если сумма сделки больше 10 тысяч рублей, договор обязателен. С физлицами его можно написать от руки в свободной форме. Если услуга регулярная — например, вы сдаёте квартиру — удобнее распечатать и подписать стандартный договор — так имущество будет надёжнее защищено. Если работаете с компаниями, то распечатать и подписать договор вы должны по закону.

На практике договор может быть полезен даже если услуга подразумевает расчёт по бартеру. Это проверила на себе самозанятая-фотограф Мария Тимофеева. Для продвижения своего аккаунта в Инстаграме она бесплатно снимала для популярных блогеров в обмен на упоминание в посте или сторис. После нескольких случаев нарушения её прав Мария стала настаивать на заключении договора с заказчиком:

«Бывало так, что я фотографировала блогершу в определенной футболке, а потом она использовала фото в постах с рекламой этой марки одежды. Я могла заработать на этом, как на рекламной съёмке, но мою работу бесплатно использовали для целей, которые мы не обговаривали. С договором я бы этого не допустила»

Если вы продаёте услуги в интернете, например делаете сайты, разместите публичную оферту у себя на странице — электронный аналог договора. При онлайн-заказе клиент должен поставить галочку и подтвердить согласие с условиями.

Что написать в договоре

Содержание договора зависит от того, на чём вы зарабатываете. Это может быть договор аренды, подряда, оказания услуг, купли-продажи. Например, если вы перевозите мебель, заключите договор на оказание транспортных услуг, продаёте эклеры на корпоративы — договор на оказание услуг кейтеринга.

Необязательно составлять договор самостоятельно или покупать — проверенные юристами шаблоны есть в Конструкторе документов, который входит в бесплатный пакет услуг для самозанятых «Своё дело» от СберБанка. Заполненные шаблоны хранятся в личном кабинете сервиса или на устройстве. Их нужно только заполнить, распечатать и передать заказчикам. Чтобы пользоваться Конструктором и другими сервисами, зарегистрируйтесь как самозанятый в СберБанк Онлайн.

Какие поля заполнять в договоре

В поле об исполнителе напишите «Услуги оказывает самозанятый» и укажите регистрационные данные: ИНН и дату постановки на учёт. Добавьте фразу: «Компания-заказчик освобождается от обязанности по уплате налогов и взносов согласно п. 8 ст. 2 422-ФЗ от 27.11.2018».

Вот что ещё должно быть в договоре.

Заказчик может добавить в договор санкции за некачественные услуги. Например, если вы ремонтируете офис, договор обяжет вас возместить стоимость обоев, которые отклеились после сдачи работы. Если вас это не устраивает, обсудите и детально пропишите такие требования к качеству услуг, которые подходят обеим сторонам.

Хочу принять на работу самозанятого: как составить договор и подтверждать расчёты

Работать с самозанятыми выгодно: не надо платить за них НДФЛ 13%, страховые взносы и сдавать отчётность, а оплату их работ и услуг можно относить к расходам — и уменьшать налоги к уплате. Но если неправильно оформить отношения с такими сотрудниками, работодатель рискует: налоговая доначислит налоги, страховые взносы и выпишет штраф.

Если вам некогда читать всю статью, смотрите блок «Коротко» в конце материала.

Чтобы начать работать с самозанятым, проверьте его статус, заключите договор и собирайте чеки после каждой оплаты. Вот как это сделать.

Проверьте, что сотрудник действительно самозанятый

Если вы только начинаете сотрудничать с самозанятым, удостоверьтесь, что он действующий плательщик налога на профессиональный доход. Бывает, что некоторые становятся самозанятыми, а потом снимаются с учёта. Работодатели, не зная этого, продолжают работать с ними как с самозанятыми: не платят за сотрудников подоходный налог и страховые взносы. Если налоговая об этом узнает, вам нужно будет заплатить за бывшего самозанятого НДФЛ и внести взносы в Пенсионный фонд и Фонд обязательного медицинского страхования.

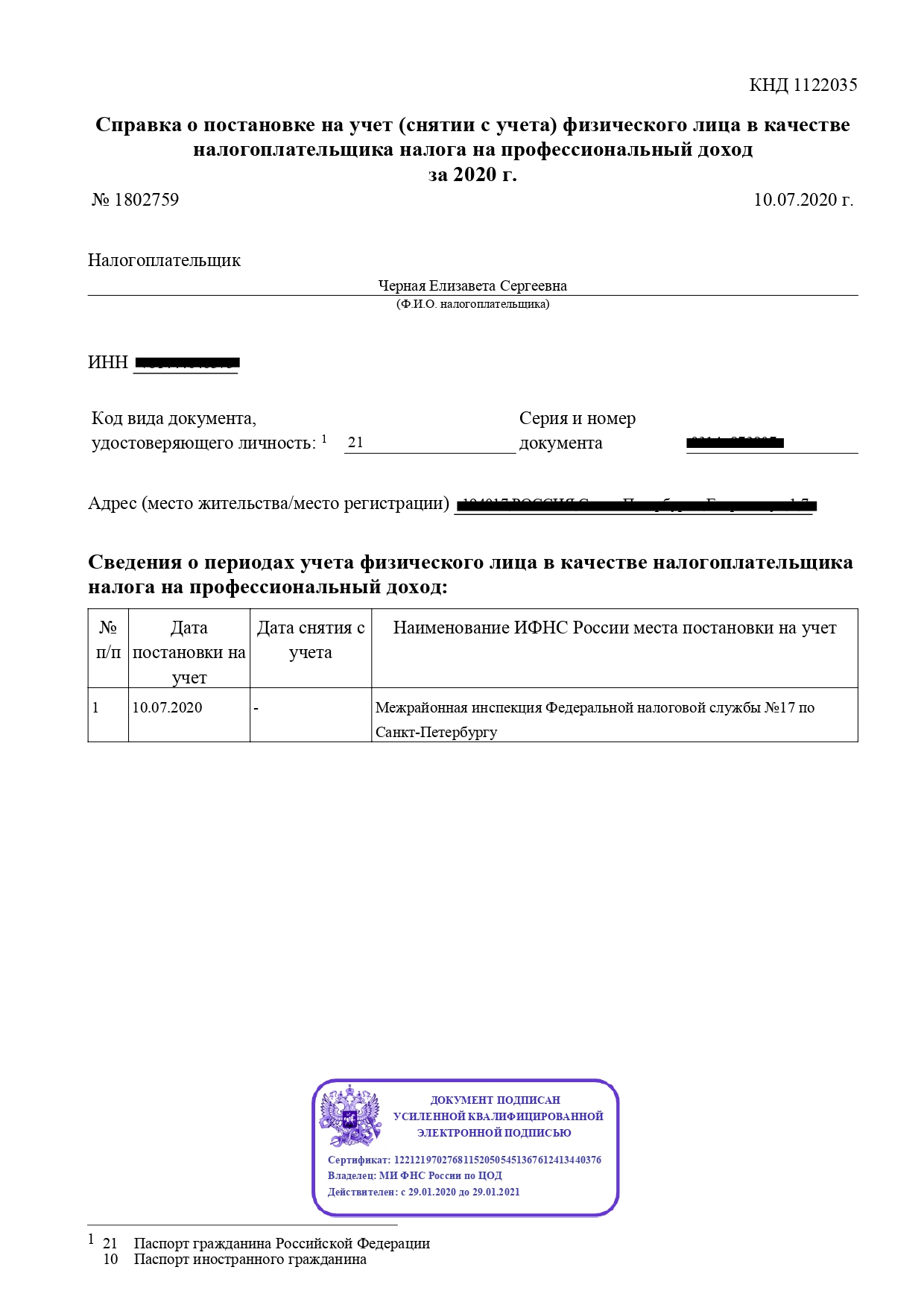

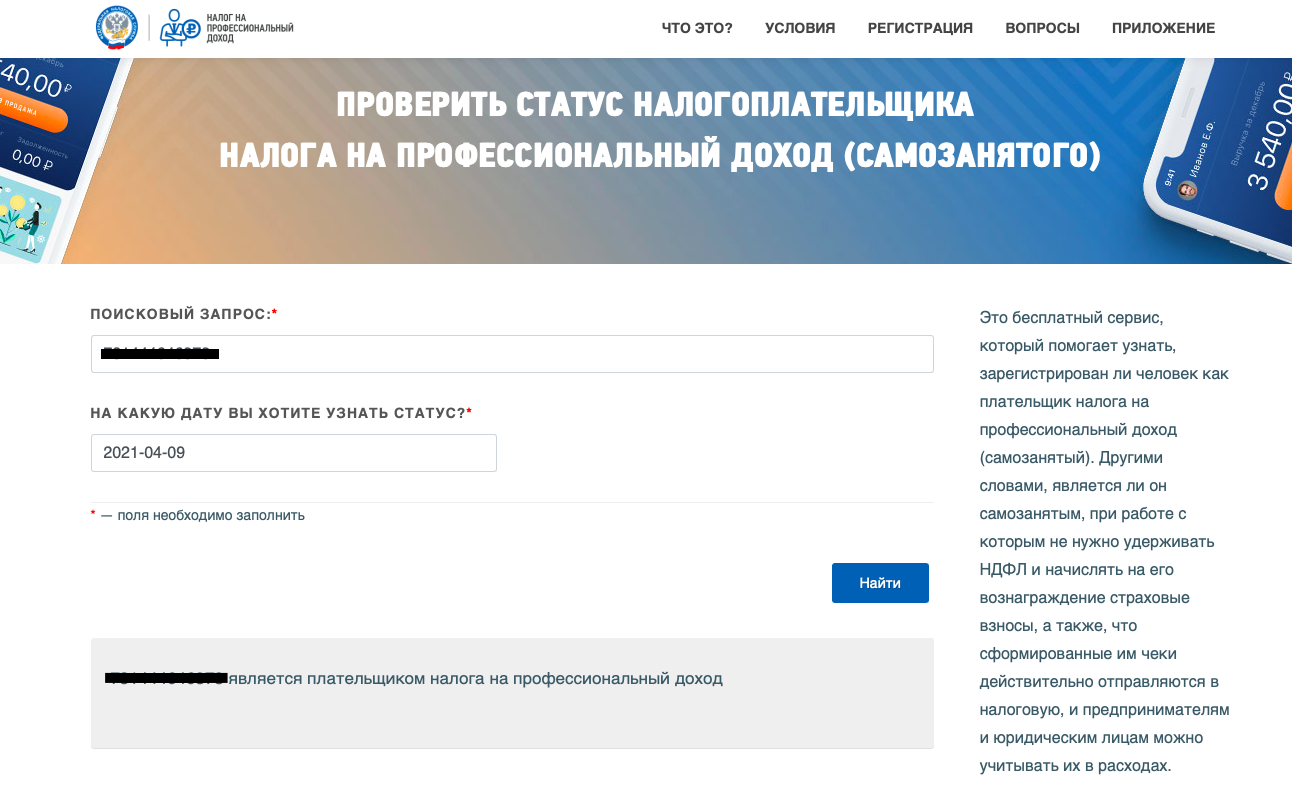

Проверить статус самозанятого можно двумя способами: попросить сотрудника прислать справку о постановке на учёт или пробить самозанятого по ИНН на сайте налоговой. Обе проверки равнозначны и бесплатны. Выбирайте тот способ, который удобнее.

Справка о постановке на учёт. Попросите самозанятого прислать справку из приложения «Мой налог». Такая справка формируется бесплатно.

Справка о постановке самозанятого на учёт

Проверка статуса самозанятого на сайте налоговой

Составьте договор

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг. Можно подписать такой договор один раз перед началом работы или подписывать его перед каждой оплатой в виде договора-счёта-акта. Второй способ подойдёт, если вы будете оформлять с самозанятым акты выполненных работ.

Договор с самозанятым немного отличается от того, который работодатель подписывает с обычными сотрудниками. Вот примеры формулировок, которые содержит договор с самозанятым. Используйте их или подобные.

Сафонова Ольга Сергеевна, являющаяся плательщиком налога на профессиональный доход на основании справки о регистрации плательщика налога на профессиональный доход № ХХХXX, именуемая далее «Исполнитель», с одной стороны, и Общество с ограниченной ответственностью «Космос», в лице Генерального директора Бухарова Ивана Олеговича, действующего на основании Устава, далее именуемое «Заказчик», с другой стороны (далее «Стороны»), заключили настоящий договор (далее – «Договор») о нижеследующем.

Работодатель не платит НДФЛ и страховые взносы

Исполнитель является плательщиком налога на профессиональный доход, в связи с чем Заказчик освобождается от обязанности перечислять налоги и страховые взносы за Исполнителя в бюджет РФ на основании п.8 ст.2 Федерального закона от 27.11.2018 № 422-ФЗ.

Самозанятый обязан выдавать чеки

Исполнитель обязуется при получении оплаты от Заказчика предоставлять чеки из приложения «Мой налог».

Самозанятый обязан сообщить об утере статуса самозанятого

В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход он обязуется сообщить об этом Заказчику письменно в течение 3 дней с даты снятия с такого учета.

Важно. Отношения с самозанятым регулирует гражданско-правовой договор, а не трудовой. Поэтому в договоре с самозанятым не должны быть прописаны должностные обязанности, штатное расписание, режим рабочего времени и времени отдыха. Если включить эти пункты в договор с самозанятым, при проверке налоговая может посчитать такой договор трудовым — и обязать работодателя доплатить за сотрудника налоги и взносы.

Запрашивайте чеки после каждой сделки

После того, как самозанятый выполнил работы или услуги, он должен прислать чек из приложения «Мой налог». Чек — подтверждение оплаты и гарантия того, что работодателю не надо платить НДФЛ и взносы. Без чека вы не можете отнести сумму, которую перевели самозанятому, к расходам и провести её в бухгалтерии. А если налоговая во время проверки на увидит чеки по выплатам, то обяжет работодателя доплатить за сотрудника НДФЛ и страховые взносы, а также оштрафует. Штраф составит 20% от суммы, недоплаченной в бюджет.

Чек из приложения «Мой налог»

По закону самозанятый обязан отправить чек не позднее 9 числа месяца, следующего за месяцем оплаты. Например, если вы оплатили работу в марте, самозанятый должен прислать чек не позднее 9 апреля. Но лучше договориться, чтобы сотрудник отправлял чеки после каждой оплаты: так вы не запутаетесь в документах.

Проверьте чек. Получив чек, убедитесь, что он верный. Если вы заплатили самозанятому 5 тысяч рублей, а он выдал чек на 4 тысячи, то вы не сможете подтвердить расходы в бухгалтерии. Проверьте на чеке вид работ, сумму, ИНН заказчика и исполнителя. Если обнаружите ошибку, попросите самозанятого аннулировать чек в приложении «Мой налог» и выбить его заново.

Как хранить чеки. Самозанятый может выдавать чеки в электронном и бумажном виде. Хранить чеки вы можете в любом удобном формате. Например, можно складывать электронные чеки в папку сотрудника в облачном хранилище. Так вы не рискуете потерять документы при переустановке системы или очистке компьютера от вирусов.

Сколько хранить чеки. ИП обязаны хранить чеки четыре года, а компании — пять лет.

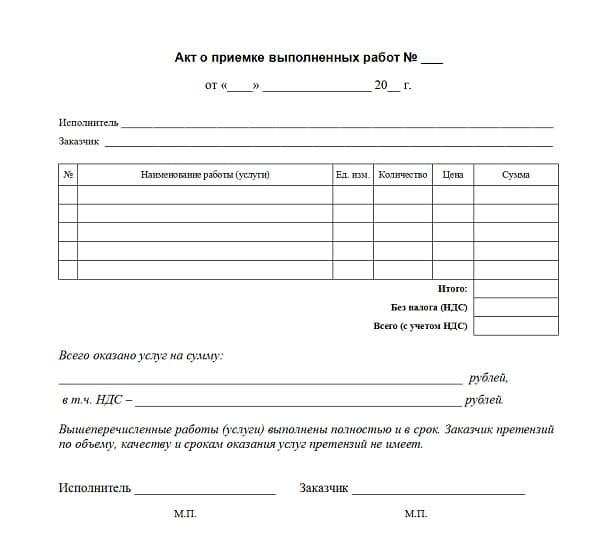

Чтобы оставить жалобу на самозанятого, выберите раздел «Иные обращения»

Чек обязателен, акт — на ваше усмотрение. Некоторые работодатели регулярно подписывают с самозанятым акт выполненных работ: это добавляет бумажной работы. Подписывать акты не обязательно, так как закон разрешает работать с самозанятым без них. Акт в этом случае — способ подстраховки для работодателя. То есть гарантия того, что исполнитель выполнил работу и у вас нет взаимных претензий. Такой акт пригодится в спорной ситуации, например, его можно использовать как доказательство в суде.

Так выглядит акт, который подписывают с самозанятым

Коротко: как принять на работу самозанятого

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг, или договор-счёт-акт.

В договоре должны быть прописаны статус самозанятого, обязанность самозанятого выдавать чеки и вовремя сообщать о снятии с режима НПД, а также то, что работодатель не платит НДФЛ и страховые взносы за сотрудника.

После каждой оплаты самозанятый должен сформировать чек в приложении «Мой налог» и отправить его работодателю.

ИП обязаны хранить чеки четыре года, ООО — пять лет.

Закон разрешает работать с самозанятым без актов выполненных работ. Акты можно собирать для подстраховки.